Размер и доля рынка безвоздушных шин

Анализ рынка безвоздушных шин от Mordor Intelligence

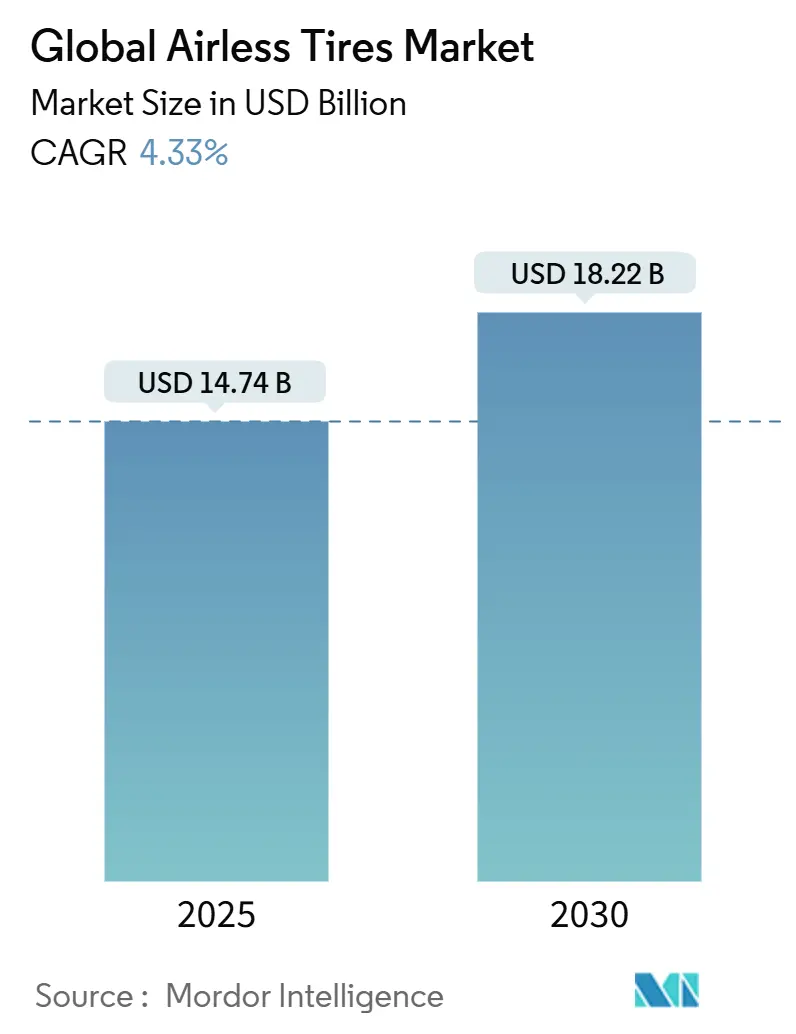

Размер рынка безвоздушных шин в настоящее время оценивается в 14,74 млрд долларов США в 2025 году и, по прогнозам, достигнет 18,22 млрд долларов США к 2030 году, увеличиваясь с CAGR 4,33%. Переход от прототипов к коммерческим линейкам продолжается, поскольку производители электромобилей (EV) ищут решения, защищенные от проколов, оборонные ведомства определяют платформы мобильности run-flat, а регулирование устойчивости ужесточает правила утилизации. Партнерства, такие как продолжающиеся обсуждения тестирования Tesla с линейкой Uptis от Michelin, иллюстрируют, как вовлечение производителей оригинального оборудования (OEM) ускоряет принятие на массовом рынке. Растущий спрос от горнодобывающих флотов, расширяющиеся услуги микромобильности и быстрая итерация, обеспечиваемая 3D-печатными решетчатыми структурами, дополнительно укрепляют траекторию роста рынка безвоздушных шин. Ведущие шинные фирмы используют глубокие портфели материаловедения, однако более высокие затраты на единицу продукции и ограничения сертификации выше 130 км/ч продолжают умерять кривую принятия в ближайшей перспективе.

Ключевые выводы отчета

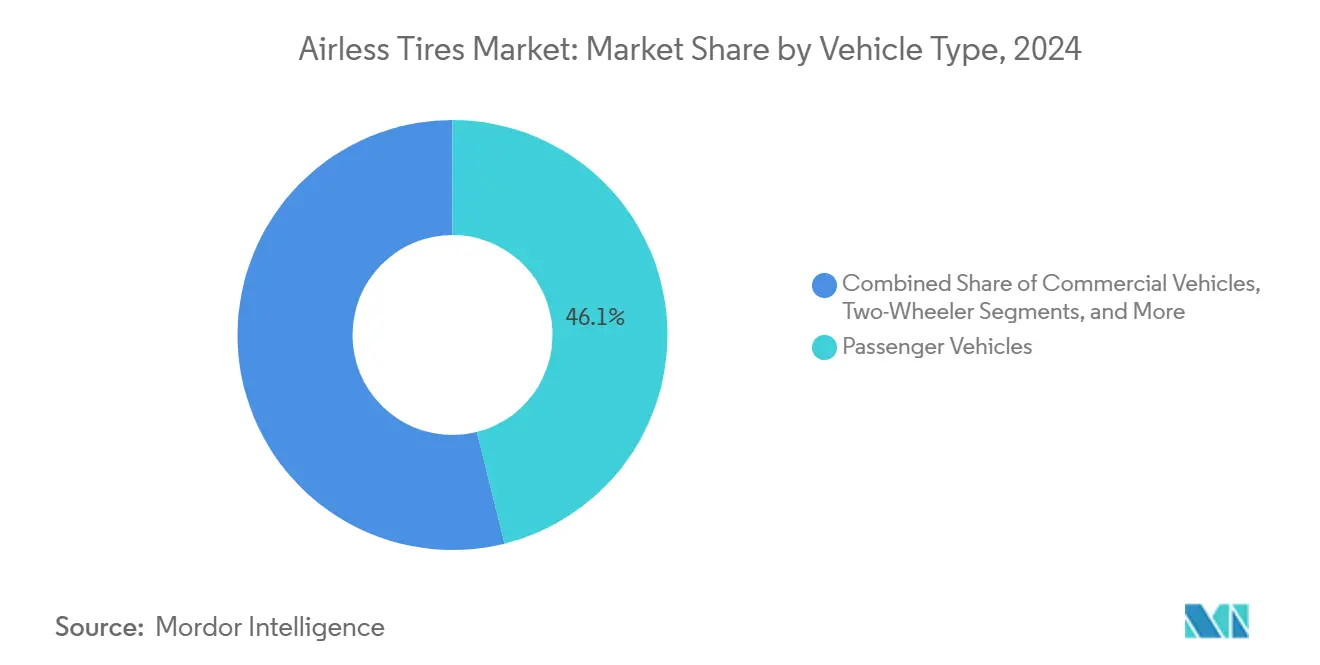

- По типу транспортных средств, легковые автомобили лидировали с 46,12% доли рынка безвоздушных шин в 2024 году, тогда как внедорожные транспортные средства прогнозируются к росту с CAGR 7,46% до 2030 года.

- По материалу, резина доминировала с 65,33% доли рынка безвоздушных шин в 2024 году; композитные эластомеры прогнозируются к расширению с CAGR 6,15% между 2025-2030 годами.

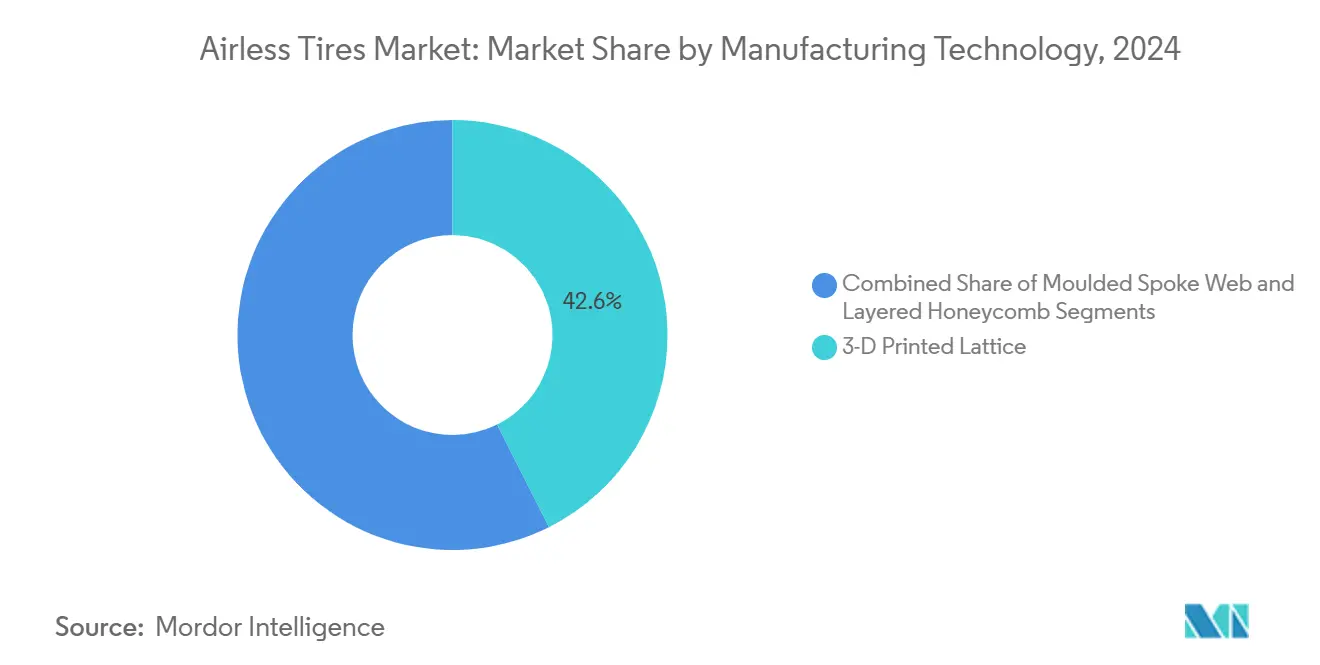

- По производственной технологии, 3D-печатные решетчатые конструкции занимали 42,58% доли размера рынка безвоздушных шин в 2024 году, тогда как слоистые сотовые структуры зафиксируют наивысший прогнозируемый CAGR на уровне 5,84% до 2030 года.

- По каналу продаж, канал OEM держал 59,81% доли рынка безвоздушных шин в 2024 году, тогда как вторичный рынок прогнозируется к росту с CAGR 6,75% до 2030 года.

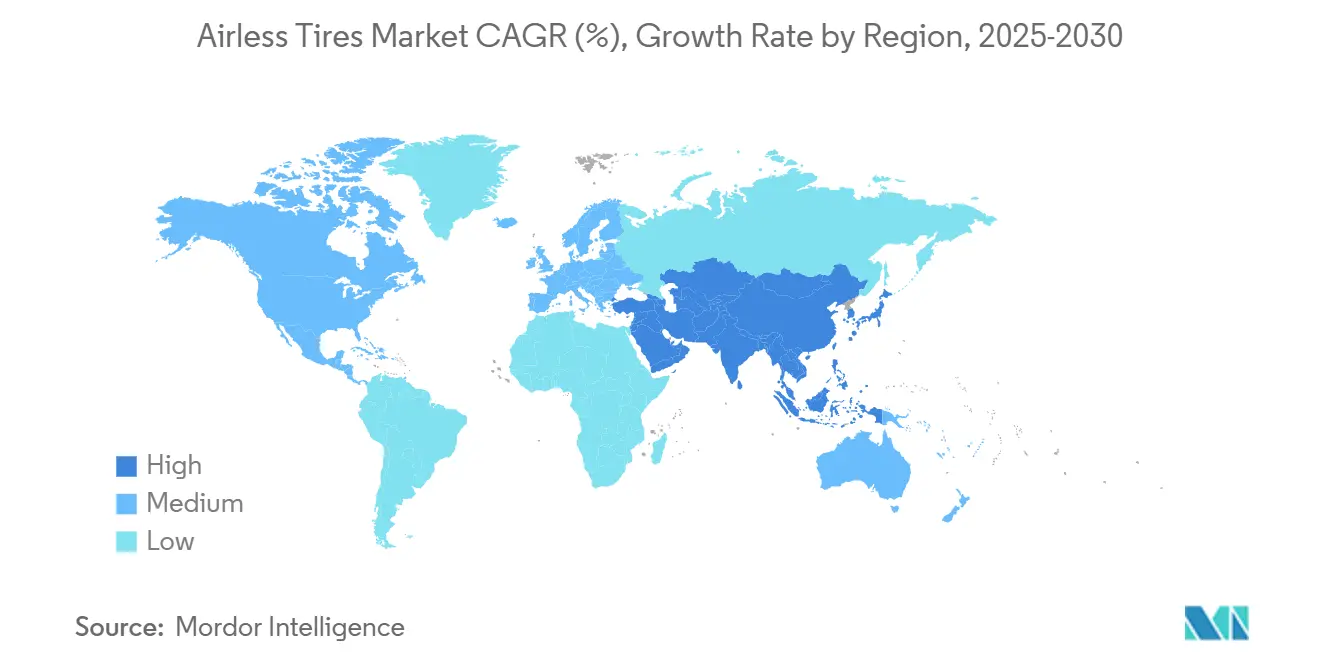

- По географии, Азиатско-Тихоокеанский регион составлял 38,55% доли выручки рынка безвоздушных шин в 2024 году, и он продвигается с CAGR 8,25% к 2030 году.

Тенденции и аналитика глобального рынка безвоздушных шин

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Быстрые решения защиты от проколов, требуемые OEM производителями EV | +0.8% | Северная Америка, Китай | Среднесрочная перспектива (2-4 года) |

| Стремление горнодобывающего сектора сократить простои шин | +0.7% | Ядро Азиатско-Тихоокеанского региона, БВА, Южная Америка | Среднесрочная перспектива (2-4 года) |

| Рост военных расходов на платформы мобильности run-flat | +0.6% | Северная Америка, Европа, Азиатско-Тихоокеанский регион | Долгосрочная перспектива (≥ 4 лет) |

| Более строгие правила ЕС по полигонам, благоприятствующие перерабатываемым непневматическим шинам | +0.5% | Европа, переход в Северную Америку | Среднесрочная перспектива (2-4 года) |

| 3D-печатные решетчатые колеса, сокращающие циклы прототипирования | +0.4% | Глобальные передовые производственные центры | Краткосрочная перспектива (≤ 2 лет) |

| Растущие флоты микромобильности для логистики последней мили | +0.3% | Городские центры по всему миру | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Быстрые решения защиты от проколов, требуемые OEM производителями EV

Производители электромобилей исключают место для запасного колеса, чтобы увеличить объем салона и снизить вес; это повышает стоимость придорожных поломок. Испытания Uptis с Tesla иллюстрируют, как решение одного OEM может потянуть более широкий рынок безвоздушных шин к объемному принятию. Операторы флотов сообщают о сокращении поломок до 80% после перехода на непневматические шины, снижая затраты на незапланированные простои. Более высокая переносимость нагрузки для массы батарей и крутящего момента совпадает с преимуществами безвоздушной конструкции, в то время как Michelin прогнозирует избежание утилизации 200 миллионов шин ежегодно после масштабирования развертывания. Эти факторы позиционируют платформы электромобилей как среднесрочный катализатор для импульса рынка безвоздушных шин.

Стремление горнодобывающего сектора сократить простои шин

Иммобилизация самосвалов может превысить 100 000 долларов США в потерянной добыче руды. Пакет Smart On-Site от Bridgestone сочетает безвоздушные шины с AI-диагностикой, обеспечивая прогнозное планирование для карьерных флотов. Завод по переработке шин Michelin в Чили перерабатывает 30 000 тонн шин земляных машин ежегодно, связывая долговечность с циркулярным захватом стоимости. Доказанный ROI убеждает операторов шахт принимать премиальную цену, поддерживая расширение рынка безвоздушных шин под руководством Азиатско-Тихоокеанского региона.

Рост военных расходов на платформы мобильности run-flat

Оборонные покупатели ценят непрерывность миссии; шина Pressure Zero от American Engineering Group обеспечивает движение со скоростью 50 миль/ч на протяжении 60 миль после прокола.[1]U.S. Small Business Innovation Research Program, "Topic A18-101 Non-Pneumatic Tires," sbir.gov Тема SBIR A18-101 армии США официально запросила непневматические концепции, сигнализируя устойчивую поддержку закупок. X Tweel от Michelin прошел баллистические испытания, подтверждая выживаемость помимо угроз дорожного мусора. После проверки в боевых условиях конструкции часто мигрируют к коммерческим флотам, расширяя охват рынка безвоздушных шин.

Более строгие правила ЕС по полигонам, благоприятствующие перерабатываемым непневматическим шинам

Euro 7 устанавливает пороги истирания шин, в то время как более широкие директивы ЕС по отходам ужесточают ответственность производителей, создавая стимулы для перерабатываемых архитектур.[2]International Council on Clean Transportation, "Euro 7 Proposal: New Light-Duty Vehicle Pollutant Limits," theicct.org Continental и Michelin теперь включают восстановленную сажу и биологические исходные материалы, выравнивая портфели продукции с законодательством циркулярной экономики. Сроки соблюдения между 2028 и 2032 годами фиксируют многолетнюю видимость спроса, укрепляя инвестиционные обоснования рынка безвоздушных шин.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Более высокая стоимость единицы по сравнению с радиальными шинами | -0.9% | Глобальные чувствительные к цене рынки | Среднесрочная перспектива (2-4 года) |

| Ограниченные сертификации высокоскоростной нагрузки | -0.6% | Северная Америка, Европа | Долгосрочная перспектива (≥ 4 лет) |

| Колебания OEM из-за проблем NVH | 0.5% | Премиальные сегменты транспортных средств по всему миру | Среднесрочная перспектива (2-4 года) |

| Регулятивная неопределенность по новым стандартам дорожной пригодности | -0.4% | Глобально, различные временные рамки | Долгосрочная перспектива (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Более высокая стоимость единицы по сравнению с радиальными шинами

Текущие непневматические единицы стоят на 40-60% выше сопоставимых радиальных из-за специализированных полиуретановых и композитных входов. Глобальный выпуск 2,4 миллиарда пневматических единиц затмевает текущую безвоздушную мощность, ограничивая экономию от масштаба. Флоты в горнодобыче или посылочной логистике все еще покупают из-за экономии простоев, однако основные продажи легковых автомобилей остаются чувствительными к цене, умеряя траекторию рынка безвоздушных шин в среднесрочной перспективе.

Ограниченные сертификации высокоскоростной нагрузки

Федеральный стандарт безопасности транспортных средств 129 и предстоящие пересмотры FMVSS 139 требуют выносливости при скоростях 160 км/ч.[3]National Highway Traffic Safety Administration, "Federal Motor Vehicle Safety Standards; New Tires for Motor Vehicles," federalregister.gov Безвоздушные конфигурации менее эффективно рассеивают тепло по сравнению с воздушно-охлаждаемыми радиальными, что бросает вызов эффективности запаса хода электромобилей на автомагистральных скоростях. Исследования оптимизации конструкции показывают путь вперед, но сертификация добавляет стоимость и время, умеряя долгосрочное проникновение рынка безвоздушных шин.

Сегментный анализ

По типу транспортного средства: внедорожные применения стимулируют рост

Внедорожные транспортные средства показали наивысший прогноз CAGR 7,46%, даже несмотря на то, что легковые модели сохранили наибольшую долю 46,12%. Размер рынка безвоздушных шин для внедорожной техники достиг значительного значения, поскольку операторы шахт приоритизировали время безотказной работы. Рекреационные ATV и UTV используют спицевые конструкции, предлагающие более высокую радиальную жесткость для пересеченной местности, тем самым расширяя потребительские сегменты.

Ниша коммерческих грузовиков показывает устойчивое преобразование, поскольку модели общей стоимости владения вознаграждают избежание проколов. Производители силовых видов спорта дифференцируют модели через функции, не требующие обслуживания, привлекательные для удаленных наездников троп. Использование двухколесных транспортных средств является нишевым, но растущим в городских условиях, где флоты электровелосипедов ценят надежность. В целом, разнообразные классы транспортных средств коллективно расширяют рынок безвоздушных шин за пределы его первоначальных промышленных опорных точек.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По материалу: композитные эластомеры выходят в лидеры роста

Резина держала долю 65,33% в 2024 году, отражая унаследованные цепочки поставок и преимущества в стоимости, тогда как композитные эластомеры прогнозируются к регистрации самого быстрого CAGR 6,15%. Включение биологических исходных материалов продвигает обязательства по циркулярности; Michelin нацеливается на 40% возобновляемого и перерабатываемого содержания к 2030 году. Эластомеры на основе полиуретана предлагают превосходную устойчивость к трещинам для спицевых сборок, повышая долговечность по всему рынку безвоздушных шин.

Резина остается экономически эффективной для высокообъемных прогонов, однако экологические сборы благоприятствуют композитам. Пластиковые формулировки служат специалистским нишам химической стойкости, таким как наземное оборудование аэропортов. Эволюция материалов подчеркивает, как мандаты устойчивости переформируют стратегии поставщиков и укрепляют премиальное позиционирование в рамках рынка безвоздушных шин.

По производственной технологии: слоистые соты набирают импульс

3D-печатные решетчатые конструкции лидировали с долей 42,58% в 2024 году, но слоистые сотовые структуры прогнозируются к расширению с CAGR 5,84%. Исследования конечных элементов подтверждают, что сотовые ячейки более близко имитируют пневматические характеристики езды, способствуя более широкому принятию. Параметрическая настройка позволяет инженерам оптимизировать вес и напряжение без сложного инструмента, выравниваясь с экономикой массового производства, важной для амбиций размера рынка безвоздушных шин.

Решетчатая печать продолжает доминировать в прототипировании благодаря быстрой итерации и свободе дизайна, подкрепляемой концепцией Vision, защищенной патентами Michelin. Формованные спицевые сети используют существующие производственные активы, поддерживая масштабирование объема в чувствительных к стоимости сегментах. Коллективно, развивающиеся выборы процессов диверсифицируют варианты поставок и укрепляют устойчивость по всему рынку безвоздушных шин.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу продаж: импульс вторичного рынка растет

OEM-комплектации держали долю 59,81% в 2024 году, поскольку автопроизводители преследовали интегрированные инженерные пакеты. Вторичный рынок теперь поднимается с CAGR 6,75% на растущей осведомленности потребителей и переоборудовании флотов. Подписочная модель Goodyear объединяет обслуживание и телематику, иллюстрируя новые пути монетизации принятия рынка безвоздушных шин.

OEM-одобрения остаются жизненно важными валидаторами брендов; испытания Tesla привлекают внимание и канальную уверенность. Поскольку накопление пробега доказывает долговечность, циклы замены будут усиливать притяжение вторичного рынка, дополнительно расширяя рынок безвоздушных шин по географиям и категориям транспортных средств.

Географический анализ

Азиатско-Тихоокеанский регион объединил наибольшую долю 38,55% с самым быстрым CAGR 8,25%. Государственные стимулы для электромобилей, плотная база OEM и отечественные новаторы, такие как программа iFlex от Hankook, питают региональный импульс. 34 из топ-75 глобальных шинных компаний Китая обеспечивают масштаб и преимущества в стоимости, продвигая рынок безвоздушных шин в местных и экспортных каналах.

Северная Америка выигрывает от оборонных контрактов и передовых экосистем НИОКР. Работа с нулевым давлением American Engineering Group и пилоты Tesla-Michelin демонстрируют кросс-секторную валидацию. Регулирование ответственности производителей в нескольких штатах поддерживает перерабатываемые конструкции, подкрепляя долгосрочный рост рынка безвоздушных шин несмотря на более высокие первоначальные затраты.

Европа организует строгие правила выбросов и полигонов. Ограничения истирания шин Euro 7 и рамки расширенной ответственности производителей выравниваются с атрибутами перерабатываемости безвоздушных шин. Michelin использует континентальные политические тенденции через производство, выровненное с Vision, помогая региональному рынку безвоздушных шин встретить климатические обязательства при сохранении производительности.

Конкурентная среда

Рынок безвоздушных шин демонстрирует умеренную концентрацию с устоявшимися производителями шин, использующими десятилетия экспертизы в области материаловедения и производственных мощностей для преодоления технических вызовов, присущих непневматическим конструкциям. Лидеры рынка, включая Michelin, Bridgestone, Goodyear и Continental, преследуют дифференцированные стратегии: Michelin фокусируется на интеграции устойчивых материалов через свою концепцию Vision, защищенную 19 патентами, в то время как Bridgestone подчеркивает горнодобывающие применения через свою инвестицию в завод Kitakyushu на 25 млрд долларов США, нацеленную на возможности внедорожных шин.

Совместная разработка доминирует в стратегии. Обсуждения Tesla с Michelin для тестирования Uptis являются примером партнерств OEM-поставщик, которые валидируют технологию и сокращают временные рамки коммерциализации. Аналогичные альянсы, такие как пилоты DHL-Michelin и горнодобывающие пакеты Smart On-Site от Bridgestone, демонстрируют, как разделенный риск и объединенная экспертиза ускоряют принятие в различных секторах конечного использования.

Специалистские участники, включая Tannus и SMART Tire Company, занимают нишевые сегменты, внося конкурентное давление через инновационные конструкции для велоспорта, аэрокосмической отрасли и рынков малых транспортных средств. Тем не менее, действующие лица сохраняют преимущества в глобальном распространении, регулятивном взаимодействии и капитальных расходах, позволяя им масштабировать производство и защищать долю по мере созревания индустрии безвоздушных шин.

Лидеры индустрии безвоздушных шин

-

Continental AG

-

Bridgestone Corporation

-

Michelin Group

-

Goodyear Tire & Rubber Co.

-

Hankook Tire & Technology Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые события

- Январь 2025: Supreme Dutch выпустила безвоздушную велосипедную шину следующего поколения, нацеленную на флоты каршеринга велосипедов и карго-байков.

- Ноябрь 2024: Galileo Wheel запустила гибкую безвоздушную модель SkidCup для погрузчиков с бортовым поворотом.

- Июнь 2024: Tesla открыла переговоры с Michelin о пилотном проекте Uptis на серийных автомобилях.

- Март 2024: Bridgestone подтвердила коммерческую разработку своей шины AirFree в рамках среднесрочного бизнес-плана 2024-2026.

Область глобального отчета по рынку безвоздушных шин

Безвоздушные шины иначе известны как сплошные или непневматические шины, которые не поддерживаются воздушным давлением. Они обычно производятся традиционно с пластиком или резиной, но в наши дни также применяется производственный процесс 3D-печати. Эти шины предотвращают несчастные случаи от спущенных шин, разрывов и т.д., и обеспечивают безопасность пассажиров.

Глобальный рынок безвоздушных шин сегментирован по типу транспортного средства, материалу и географии.

По типу транспортного средства рынок был сегментирован на легковые автомобили, коммерческие транспортные средства и внедорожные транспортные средства.

По типу материала рынок был сегментирован на резину и пластик.

По географии рынок был сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир.

| Легковые автомобили |

| Коммерческие транспортные средства |

| Внедорожные транспортные средства |

| Двухколесные |

| Силовые виды спорта (ATV/UTV, снегоходы) |

| Резина |

| Пластик |

| Композитные эластомеры |

| 3D-печатная решетка |

| Формованная спицевая сеть |

| Слоистые соты |

| OEM |

| Вторичный рынок |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Испания | |

| Италия | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Новая Зеландия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Египет | |

| Турция | |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По типу транспортного средства | Легковые автомобили | |

| Коммерческие транспортные средства | ||

| Внедорожные транспортные средства | ||

| Двухколесные | ||

| Силовые виды спорта (ATV/UTV, снегоходы) | ||

| По материалу | Резина | |

| Пластик | ||

| Композитные эластомеры | ||

| По производственной технологии | 3D-печатная решетка | |

| Формованная спицевая сеть | ||

| Слоистые соты | ||

| По каналу продаж | OEM | |

| Вторичный рынок | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Новая Зеландия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Египет | ||

| Турция | ||

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка безвоздушных шин?

Рынок безвоздушных шин составляет 14,74 млрд долларов США в 2025 году и прогнозируется к достижению 18,22 млрд долларов США к 2030 году.

Какой регион лидирует в росте рынка безвоздушных шин?

Азиатско-Тихоокеанский регион держит наибольшую долю 38,55% и расширяется с самым быстрым CAGR 8,25%, поддерживаемый сильной политикой электромобилей и производственным масштабом.

Почему безвоздушные шины привлекательны для электрических транспортных средств?

Они исключают риск прокола, выдерживают более высокие нагрузки батарей и выравниваются с целями устойчивости, факторы, которые теперь валидируются через пилоты Tesla-Michelin Uptis.

Какая производственная технология показывает самый быстрый рост?

Слоистые сотовые структуры прогнозируются к росту 5,84% ежегодно, поскольку они обеспечивают пневматический комфорт езды с масштабируемой производственной экономикой.

Последнее обновление страницы: