Размер и доля рынка сельскохозяйственной техники Австралии

Анализ рынка сельскохозяйственной техники Австралии от Mordor Intelligence

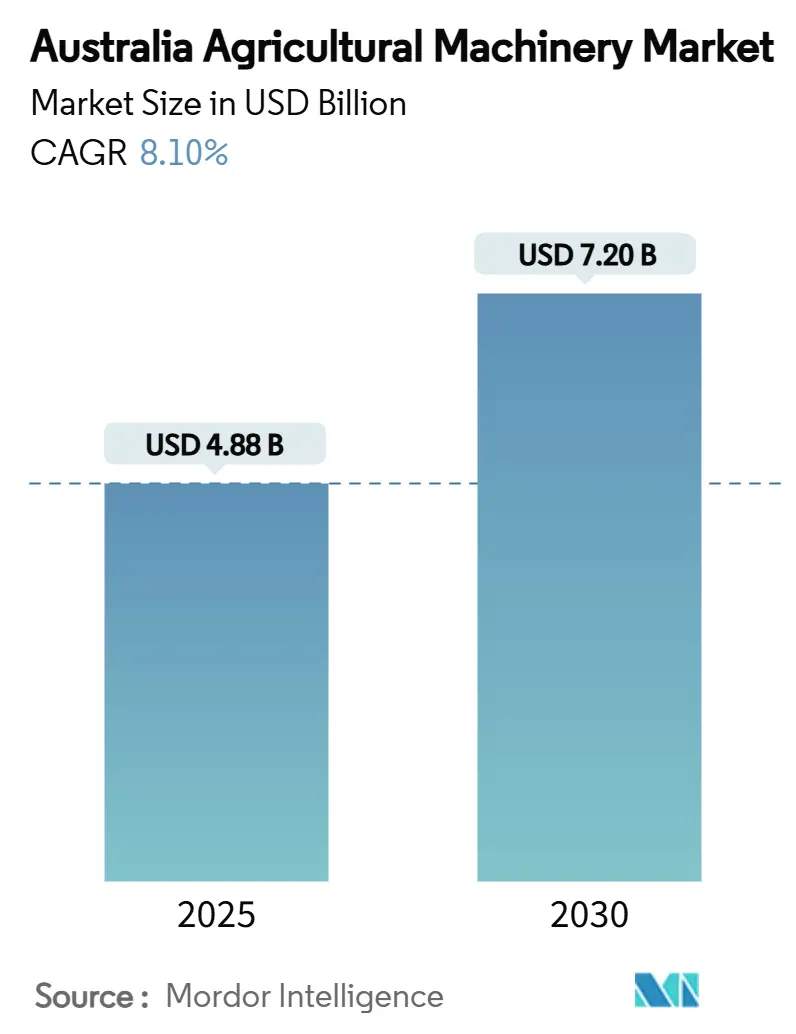

Размер рынка сельскохозяйственной техники Австралии оценивается в 4,88 млрд долларов США в 2025 году и, по прогнозам, вырастет до 7,20 млрд долларов США к 2030 году, увеличиваясь на 8,1% в год. Постоянная нехватка рабочей силы, растущая инфляция заработной платы и государственные стимулы для цифрового подключения ускоряют переход к капиталоемким моделям ведения сельского хозяйства во всех производственных зонах. Финансовые скидки на водосберегающее орошение, растущие доходы от углеродных кредитов и внедрение оборудования на возобновляемых источниках энергии укрепляют уверенность в закупке оборудования, в то время как производители выделяются благодаря точным технологиям без подписки и интегрированным цифровым экосистемам. Хотя задержки в цепочках поставок и высокие страховые премии увеличивают стоимость владения, производители продолжают отдавать приоритет мощным тракторам, автономным уборочным платформам и оросительным системам с поддержкой IoT, которые снижают нагрузку на рабочую силу и открывают возможности для получения прибыли на основе данных. Эволюционирующие модели закупок, особенно в северных коридорах развития, позиционируют рынок сельскохозяйственной техники Австралии для устойчивого многолетнего расширения, которое превосходит исторические циклы механизации.

Ключевые выводы отчета

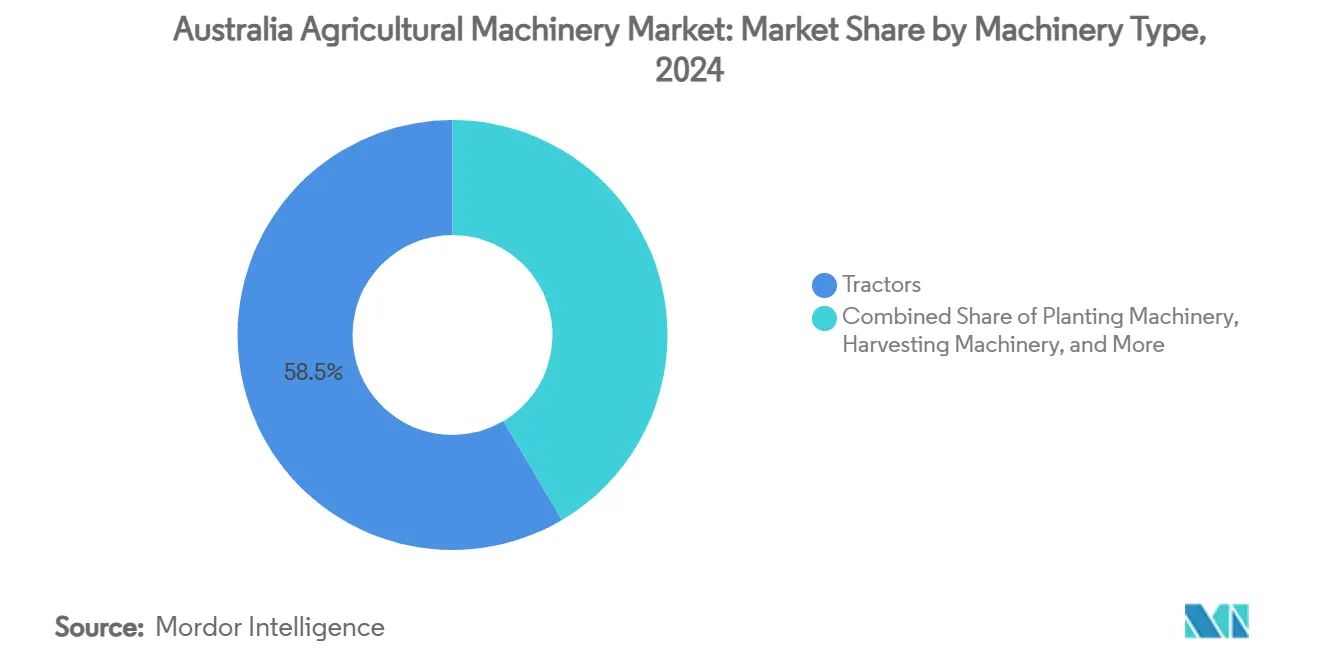

- По типу техники тракторы лидировали с 58,5% долей выручки от размера рынка сельскохозяйственной техники Австралии в 2024 году, и прогнозируется, что тракторы будут расти со среднегодовым темпом роста 9,1% до 2030 года.

Тенденции и аналитика рынка сельскохозяйственной техники Австралии

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Снижение доступности рабочей силы и рост стоимости рабочей силы | +2.1% | Национальный, наиболее острый в Квинсленде, Новом Южном Уэльсе и Виктории | Среднесрочный (2-4 года) |

| Государственные скидки на водосберегающее ирригационное оборудование | +1.3% | Штаты бассейна Мюррей-Дарлинг | Краткосрочный (≤2 лет) |

| Быстрые технологические достижения | +1.8% | Регионы широкопольного земледелия по всей стране | Долгосрочный (≥4 лет) |

| Всплеск модернизации ферм, финансируемой углеродными кредитами | +0.9% | Пастбища и зерновой пояс | Среднесрочный (2-4 года) |

| Расширение использования возобновляемых источников энергии на фермах, способствующее внедрению электрических машин | +1.2% | Южная Австралия и Квинсленд | Долгосрочный (≥4 лет) |

| Рост крупномасштабного садоводства в Северной Австралии | +0.8% | Северная территория и Квинсленд | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Снижение доступности рабочей силы и рост стоимости рабочей силы

Сельскохозяйственная рабочая сила Австралии сокращается и стареет, что заставляет структурно переходить к капиталоемким операциям, опирающимся на автоматизацию. Исследования подтверждают, что точное земледелие может сократить ручной труд до 30%, делая автономные и полуавтономные тракторы немедленным решением, а не вариантом для будущего. Заработная плата квалифицированных операторов растет быстрее всего, что увеличивает окупаемость беспилотных платформ. Региональные точки роста, такие как центры садоводства Северного Квинсленда, теперь документируют создание четырех рабочих мест на каждые 100 МЛ воды, подчеркивая срочность автоматизированной обработки по мере расширения площадей.

Государственные скидки на водосберегающее ирригационное оборудование

Программа подключения на фермах уже выдала скидки на сумму 13,8 млн долларов США, покрывающие до 50% стоимости оборудования, а 3-й раунд добавляет еще 20 млн долларов США к концу 2025 года.[1]Источник: Департамент инфраструктуры, `Программа подключения на фермах,` infrastructure.gov.au Гранты по подготовке к засухе Квинсленда добавляют до 50 000 долларов США на ферму, ускоряя модернизацию поворотных систем и переход на капельное орошение. Поскольку окна подачи заявок закрываются после исчерпания средств, производители поспешили с закупками, перенеся продажи датчиков, контроллеров и насосов с переменной производительностью на 2024-2026 годы.

Быстрые технологические достижения

Цифровое сельское хозяйство может увеличить валовую стоимость продукции на 25%, что эквивалентно 20,3 млрд долларов США в общенациональном масштабе. Опрыскиватели с искусственным интеллектом сообщают о 96% экономии гербицидов при достижении тех же показателей урожайности, убеждая поздних последователей в том, что окупаемость инвестиций немедленная. Производители оригинального оборудования теперь объединяют облачные порталы для управления парком. CLAAS Connect заработал в 2024 году, позволяя операторам калибровать орудия с любого смартфона. Скорость инноваций вызывает опасения устаревания, однако обновления без подписки снижают этот риск для первопроходцев.

Всплеск модернизации ферм, финансируемой углеродными кредитами

Рекордные 182 новых проекта Австралийских углеродных кредитных единиц (ACCU) были поданы в третьем квартале 2024 года, 95 из них связаны с фермами, подняв спотовые цены с 34,34 до 36,25 долларов США.[2]Источник: Регулятор чистой энергии, `Австралийские углеродные кредитные единицы,` cer.gov.au Доходы от почвенных углеродных кредитов перерабатываются в сеялки прямого посева, разбрасыватели извести с переменной нормой и телеметрические комплекты, связанные с учетом парниковых газов. Предстоящий метод интегрированного управления фермами и земельными ресурсами позволит производителям объединить несколько видов деятельности по секвестрации, дополнительно повышая ликвидность для закупки оборудования.[3]Источник: Департамент изменения климата, энергетики, окружающей среды и водных ресурсов, `Предлагаемый метод интегрированного управления фермами и земельными ресурсами,` dcceew.gov.au

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Высокие первоначальные затраты и затраты на техническое обслуживание техники | -1,4% | Малые и средние фермы по всей стране | Краткосрочный (≤2 лет) |

| Риски конфиденциальности данных в сельскохозяйственном оборудовании, подключенном к облаку | -0,8% | Регионы широкопольного земледелия | Среднесрочный (2-4 года) |

| Ограниченное подключение на фермах в отдаленных регионах | -1,1% | Западная Австралия и Северная территория | Долгосрочный (≥4 лет) |

| Задержки цепочки поставок запасных частей | -0,7% | Национальный, узкие места в пиковый сезон | Краткосрочный (≤2 лет) |

| Источник: Mordor Intelligence | |||

Высокие первоначальные затраты и затраты на техническое обслуживание техники

Страхование крупных комбайнов выросло более чем на 300% с 2022 года, в то время как критически важные детали стоят значительно выше допандемийных уровней, что заставляет производителей сокращать намерения по посеву и откладывать модернизацию. Общая стоимость владения теперь зависит от лицензионных сборов за проприетарное программное обеспечение, а также от специализированных электронных компонентов, сохраняя высокие пороги безубыточности для малых операций, несмотря на новые модели лизинга. Национальное исследование 480 австралийских производителей зерна показало, что связанные с техникой расходы, включая рабочую силу, подрядные работы, ремонт и техническое обслуживание, составили в среднем 686 долларов США на гектар.

Риски конфиденциальности данных в оборудовании, подключенном к облаку

Исследование ACCC (Австралийская комиссия по конкуренции и защите прав потребителей) выявило существенное нежелание фермеров обмениваться операционными данными из-за непрозрачных условий лицензирования и неравной переговорной силы. Инциденты дистанционного отключения машин, освещенные в мировых заголовках, усиливают опасения, что агробизнес может эксплуатировать асимметрию данных или создавать привязки. Кодекс данных Национальной федерации фермеров (NFF) предоставляет основу, однако неравномерная реализация поддерживает трения при внедрении.

Сегментный анализ

По типу техники: тракторы лидируют в цифровой трансформации

Тракторы занимают наибольшую долю рынка в 58,5% в 2024 году, одновременно обеспечивая самую высокую траекторию роста в 9,1% среднегодового темпа роста до 2030 года, отражая их эволюцию от базовых силовых агрегатов до сложных платформ точного земледелия. Объявление Deere & Company о почти 20 млрд долларов США инвестиций в американское производство в течение следующего десятилетия в сочетании с ее обязательством продемонстрировать полностью автономную систему производства кукурузы и соевых бобов к 2030 году является примером технологической трансформации, происходящей в этом сегменте. Рост сегмента обусловлен интеграцией функций автоматизации на базе ИИ, при этом производители внедряют предиктивную автоматизацию скорости движения и оптимизацию настроек уборки, которые повышают производительность при снижении утомляемости оператора. Инвестиции Mahindra & Mahindra Ltd. в размере 145 млн долларов США в платформу тракторов OJA с легкими полноприводными конструкциями с возможностями подключения, точности и автоматизации демонстрируют глобальный переход к технологически продвинутым компактным тракторам, подходящим для разнообразных сельскохозяйственных применений.

Машины для вспашки и обработки почвы представляют зрелый, но стабильный сегмент, при этом рост в первую очередь обусловлен технологиями точной обработки почвы, которые оптимизируют подготовку почвы при минимизации воздействия на окружающую среду. Посевная техника переживает возобновление интереса благодаря технологиям точного посева, которые обеспечивают внесение с переменной нормой и мониторинг точности размещения семян в реальном времени. Уборочная техника продолжает развиваться с продвинутыми функциями автоматизации, о чем свидетельствует представление Deere & Company комбайнов серии S7 с предиктивной автоматизацией и оптимизацией настроек уборки. Техника для заготовки сена и кормов выигрывает от возрастающих требований к качеству кормов для скота и необходимости в эффективных системах консервации кормов. Ирригационное оборудование переживает ускоренный рост из-за проблем нехватки воды и государственных программ скидок, при этом Netafim Ltd запустила GrowSphere - универсальную цифровую операционную систему для сельского хозяйства, которая интегрирует гидравлические, эксплуатационные и агрономические возможности. Другие типы техники, включая зерносушилки и сельскохозяйственные погрузчики, выигрывают от общей тенденции механизации и потребности в повышении эффективности послеуборочной обработки.

Примечание: Доли всех отдельных сегментов доступны при покупке отчета

Географический анализ

Восточная Австралия остается основным центром спроса, при этом Квинсленд, Новый Южный Уэльс и Виктория приходится на большую долю оборота оборудования в 2025 году. Тракторы и самоходные опрыскиватели доминируют в этих районах рядового земледелия, где фермерский широкополосный интернет адекватен для потоковой передачи высокоскоростной машинной телеметрии. Коридор расширения Северной Австралии теперь демонстрирует двузначный рост, стимулируемый государственными расходами в 1,2 млрд долларов США и Фондом инфраструктуры Северной Австралии в 5 млрд долларов США, который финансирует дороги, порты и водные объекты.

16-миллионная карта пригодности CSIRO (Организация научных и промышленных исследований Содружества) вызвала волну технико-экономических обоснований, при этом производители техники адаптируют климатически герметичные кабины и рамы с увеличенным клиренсом для давления тропических болезней. Западная Австралия остается центром силы для больших комбайнов и пневматических сеялок, но страдает от нестабильного сотового покрытия. Спутниковые пакеты быстро заполняют эту пустоту. Южная Австралия видит растущий спрос на электрические погрузчики и холодильные складские установки на возобновляемых источниках энергии, чему способствует ее лидерство в ветроэнергетике.

Премиальные секторы садоводства и аквакультуры Тасмании требуют специализированных вспомогательных средств для уборки, точного орошения и компактных электрических тракторов, в отличие от материковых широкопольных флотов. Во всех штатах схемы углеродных кредитов и роялти от аренды ветряных электростанций меняют финансирование, позволяя фермерам создавать смешанные стеки доходов, которые поддерживают модернизацию техники.

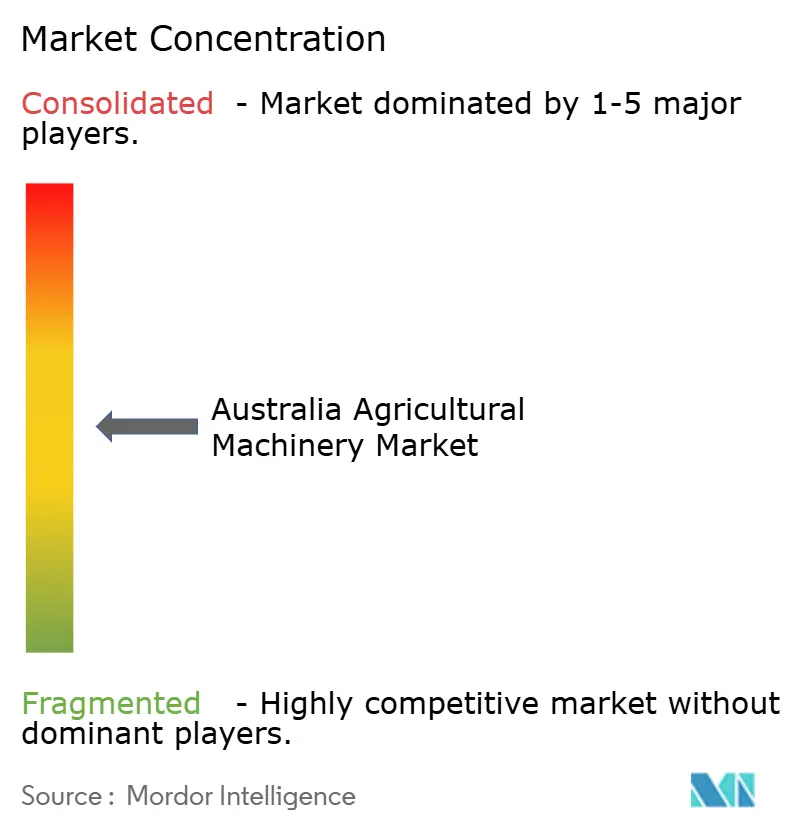

Конкурентная среда

Рынок сельскохозяйственной техники Австралии умеренно консолидирован. Стратегический акцент сместился с чистых продаж единиц на интегрированные технологические экосистемы и богатые данными сервисные уровни. Альянс CNH Industrial N.V. с Intelsat является символичным, поскольку он встраивает спутниковую связь, устраняя самое большое препятствие для внедрения автономного комплекта на отдаленных фермах. Продажа AGCO Corporation за 700 млн долларов США Grain and Protein подчеркивает преднамеренный поворот к высокомаржинальной технике и программному обеспечению, поскольку она готовит комплект модернизации OutRun для смешанных парков в 2025 году.

Программы без подписки, примером которых являются Case IH FieldOps и автономный портфель Deere & Company 2025 года, отвечают сомнениям фермеров относительно повторяющихся сборов и владения данными. Белое пространство - это открытие, где активы возобновляемой энергии пересекаются с техникой. Производители оригинального оборудования создают прототипы тракторов, которые также служат мобильными аккумуляторными блоками, монетизируя избыточную генерацию на ферме. Специалисты по автономным орудиям, такие как Bluewhite, расширяют возможности в садах и виноградниках, создавая новые партнерские возможности для поставщиков полной линейки.

Модели финансирования также эволюционируют. Банки все чаще принимают прогнозы доходов от углеродных кредитов в качестве частичного залога, а производители оригинального оборудования теперь предлагают финансирование на основе производительности, где ежемесячные сборы корректируются в соответствии с проверенными приростами производительности. Конкурентная среда все больше определяется способностью предоставлять комплексные решения, которые одновременно решают проблемы нехватки рабочей силы, требования устойчивости и операционной эффективности, а не конкурируют исключительно по техническим характеристикам и ценам оборудования.

Лидеры отрасли сельскохозяйственной техники Австралии

Deere & Company

Kubota Corporation

CNH Industrial N.V.

AGCO Corporation

CLAAS KGaA mbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Февраль 2025 года: Deere & Company представила универсальный трактор 6M 155 на Австралийской молочной конференции. Трактор имеет улучшенную скорость, мощность и возможности кастомизации, предназначенные для операций молочного и мясного животноводства. Представление демонстрирует фокус Deere & Company на технологии точного земледелия и сельскохозяйственной производительности в Австралии.

- Сентябрь 2024 года: Kubota Australia открыла новый склад запчастей в Виктории, централизуя операции для улучшения доставки услуг и управления запасами. Объект обеспечивает более быстрое распределение запчастей для сельскохозяйственной техники, укрепляя поддержку дилеров и минимизируя простои оборудования для фермеров по всей стране.

Область охвата отчета о рынке сельскохозяйственной техники Австралии

Сельскохозяйственная техника включает механические устройства, используемые в сельском хозяйстве и других сельскохозяйственных практиках. Они включают различные типы оборудования: от ручных инструментов и электроинструментов до тракторов и различных сельскохозяйственных орудий, используемых для ведения сельскохозяйственной деятельности.

Рынок производителей сельскохозяйственной техники Австралии сегментирован по тракторам (мощность и тип полезности), машинам для вспашки и обработки почвы (плуги, бороны, культиваторы и рыхлители, и другие машины для посева и обработки почвы), посевной технике (сеялки, сажалки, разбрасыватели и другая посевная техника), уборочной технике (зерноуборочные комбайны-молотилки, кормоуборочные комбайны и другая уборочная техника), технике для заготовки сена и кормов (косилки и кондиционеры, пресс-подборщики и другая техника для заготовки сена и кормов) и ирригационному оборудованию (дождевальное орошение, капельное орошение и другое ирригационное оборудование). Отчет предлагает размер рынка в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Тракторы | Мощность | Менее 40 л.с. |

| 40-120 л.с. | ||

| Более 120 л.с. | ||

| Тип полезности | Компактные универсальные тракторы | |

| Универсальные тракторы | ||

| Тракторы для рядового земледелия | ||

| Машины для вспашки и обработки почвы | Плуги | |

| Бороны | ||

| Культиваторы и рыхлители | ||

| Другие машины для посева и обработки почвы (роторные мотыги, гребнеобразователи и т.д.) | ||

| Посевная техника | Сеялки | |

| Сажалки | ||

| Разбрасыватели | ||

| Другая посевная техника (рассадопосадочные машины, грядковые сеялки и т.д.) | ||

| Уборочная техника | Зерноуборочные комбайны | |

| Кормоуборочные комбайны | ||

| Другая уборочная техника (комбайны для сахарного тростника, картофелеуборочные комбайны и т.д.) | ||

| Техника для заготовки сена и кормов | Косилки и кондиционеры | |

| Пресс-подборщики | ||

| Другая техника для заготовки сена и кормов (ворошилки, грабли и т.д.) | ||

| Ирригационное оборудование | Дождевальное орошение | |

| Капельное орошение | ||

| Другое ирригационное оборудование (угловые рычаги поворотных систем, наборы для паводкового орошения и т.д.) | ||

| Другие типы (зерносушилки, сельскохозяйственные погрузчики и т.д.) | ||

| По типу техники | Тракторы | Мощность | Менее 40 л.с. |

| 40-120 л.с. | |||

| Более 120 л.с. | |||

| Тип полезности | Компактные универсальные тракторы | ||

| Универсальные тракторы | |||

| Тракторы для рядового земледелия | |||

| Машины для вспашки и обработки почвы | Плуги | ||

| Бороны | |||

| Культиваторы и рыхлители | |||

| Другие машины для посева и обработки почвы (роторные мотыги, гребнеобразователи и т.д.) | |||

| Посевная техника | Сеялки | ||

| Сажалки | |||

| Разбрасыватели | |||

| Другая посевная техника (рассадопосадочные машины, грядковые сеялки и т.д.) | |||

| Уборочная техника | Зерноуборочные комбайны | ||

| Кормоуборочные комбайны | |||

| Другая уборочная техника (комбайны для сахарного тростника, картофелеуборочные комбайны и т.д.) | |||

| Техника для заготовки сена и кормов | Косилки и кондиционеры | ||

| Пресс-подборщики | |||

| Другая техника для заготовки сена и кормов (ворошилки, грабли и т.д.) | |||

| Ирригационное оборудование | Дождевальное орошение | ||

| Капельное орошение | |||

| Другое ирригационное оборудование (угловые рычаги поворотных систем, наборы для паводкового орошения и т.д.) | |||

| Другие типы (зерносушилки, сельскохозяйственные погрузчики и т.д.) | |||

Ключевые вопросы, освещенные в отчете

Какова текущая стоимость сектора сельскохозяйственной техники Австралии?

Рынок сельскохозяйственной техники Австралии оценивается в 4,88 млрд долларов США в 2025 году и, по прогнозам, достигнет 7,20 млрд долларов США к 2030 году.

Насколько быстро расширяется сектор?

Подтвержденный среднегодовой темп роста 8,1% с 2025 по 2030 год подчеркивает устойчивый рост, подпитываемый автоматизацией и государственными стимулами.

Какая категория техники лидирует по расходам?

Тракторы занимают 58,5% выручки 2024 года и также являются самой быстрорастущей категорией со среднегодовым темпом роста 9,1% до 2030 года.

Почему углеродные кредиты важны для продаж техники?

Растущие цены ACCU дают фермерам новый денежный поток, который все больше реинвестируется в точное оборудование и оборудование прямого посева, необходимое для проектов почвенного углерода.

Последнее обновление страницы: