Размер и доля рынка антиконтрафактной упаковки

Анализ рынка антиконтрафактной упаковки от Mordor Intelligence

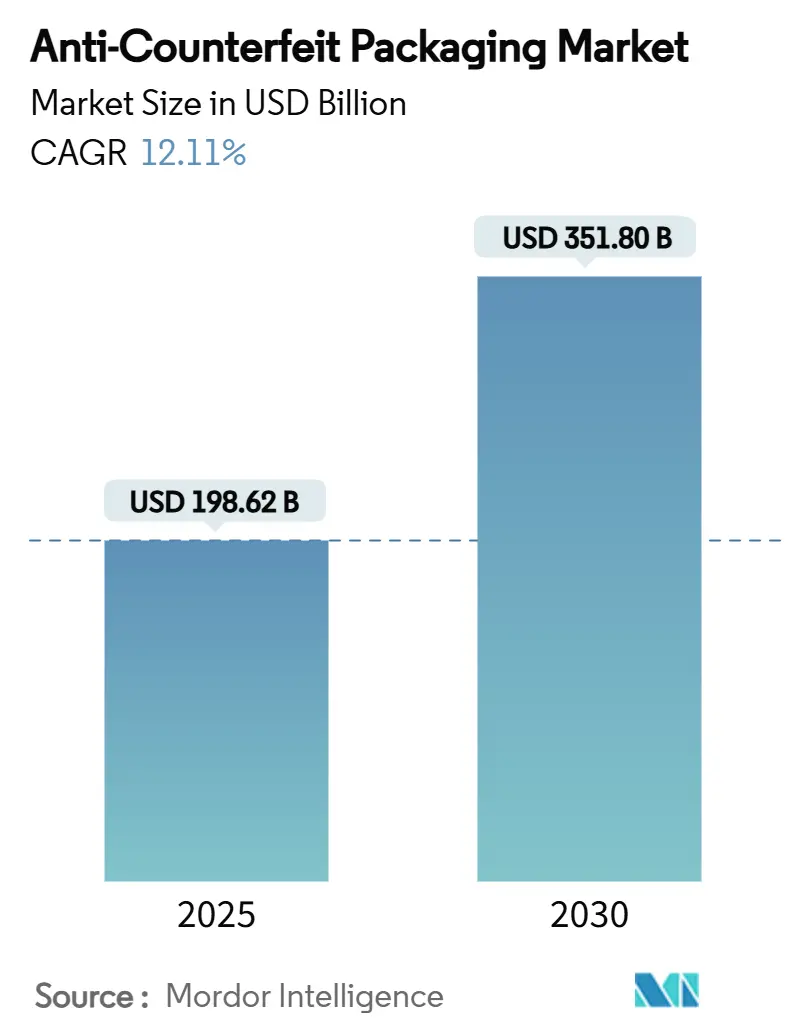

Размер рынка антиконтрафактной упаковки достиг 198,62 млрд долларов США в 2025 году и, по прогнозам, возрастет до 351,80 млрд долларов США к 2030 году, что означает устойчивый среднегодовой темп роста 12,11% в течение прогнозного периода. Растущая изощренность контрафактной продукции, распространение генеративного ИИ-печати и волна более строгих глобальных законов о прослеживаемости продолжают расширять адресуемые возможности для технологий безопасности. Сроки фармацевтической сериализации в Соединенных Штатах и Европейском союзе закрепляют значительную базу повторяющегося спроса, в то время как новые мандаты для продуктов питания, электроники и предметов роскоши открывают новые направления роста. Владельцы брендов все чаще выходят за рамки видимых голограмм к многоуровневым решениям, которые объединяют скрытые нано-пигментные чернила, цифровые водяные знаки, считываемые мобильными устройствами, и блокчейн-происхождение, обеспечивая защиту упаковки на протяжении всего процесса электронной коммерции и обратной логистики. Крупные переработчики сталкиваются с инфляцией стоимости материалов, но продолжают инвестировать во встроенную RFID и невидимую водяную маркировку, поскольку операционные данные показывают, что вторжения контрафакта разрушают капитал бренда быстрее, чем растут расходы на упаковку. Венчурные инвестиции остаются здоровыми благодаря доказательствам того, что подключенные упаковки могут удвоить время взаимодействия с потребителем, превращая расходы на безопасность в маркетинговый актив.

Ключевые выводы отчета

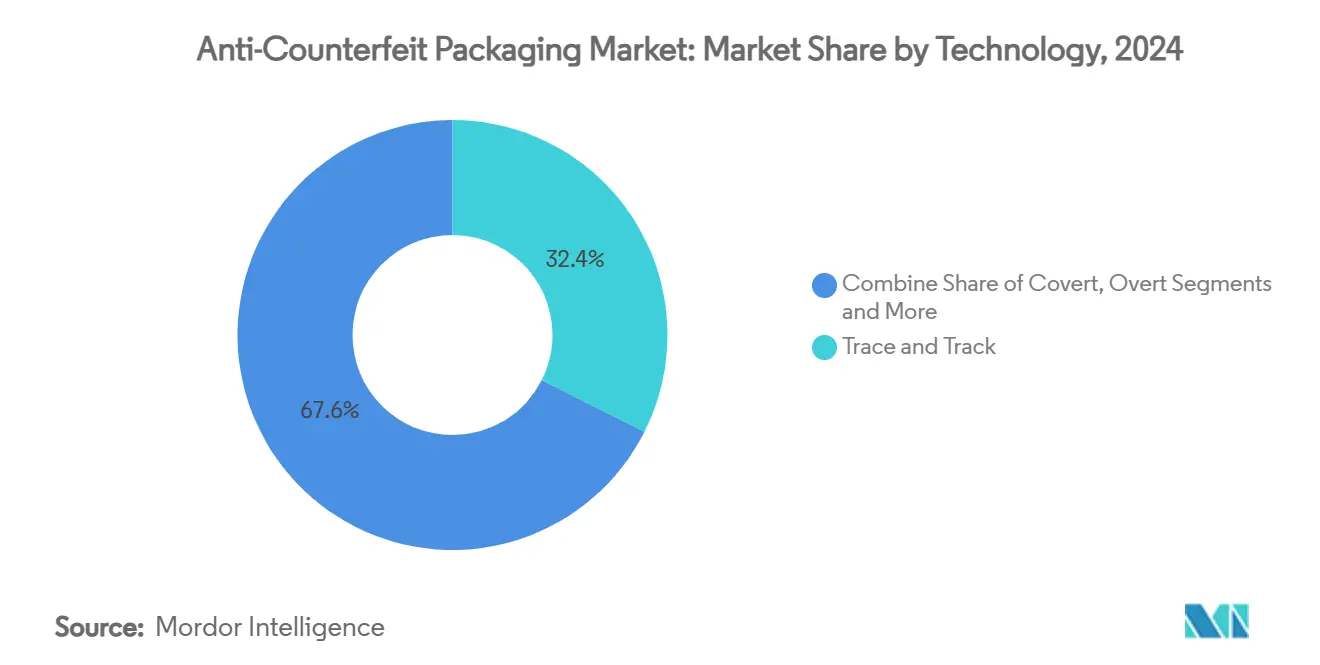

- По технологиям системы отслеживания и трассировки удерживали 32,43% доли рынка антиконтрафактной упаковки в 2024 году; судебные маркеры показывают наивысший прогнозный среднегодовой темп роста 15,54% до 2030 года.

- По особенностям использования серийные коды захватили 36,32% доли в 2024 году, в то время как RFID/NFC-бирки готовы к расширению с среднегодовым темпом роста 16,73% до 2030 года.

- По компонентам упаковки этикетки и бирки контролировали 33,23% выручки в 2024 году; защитные чернила и покрытия растут быстрее всего с среднегодовым темпом роста 14,98% до 2030 года.

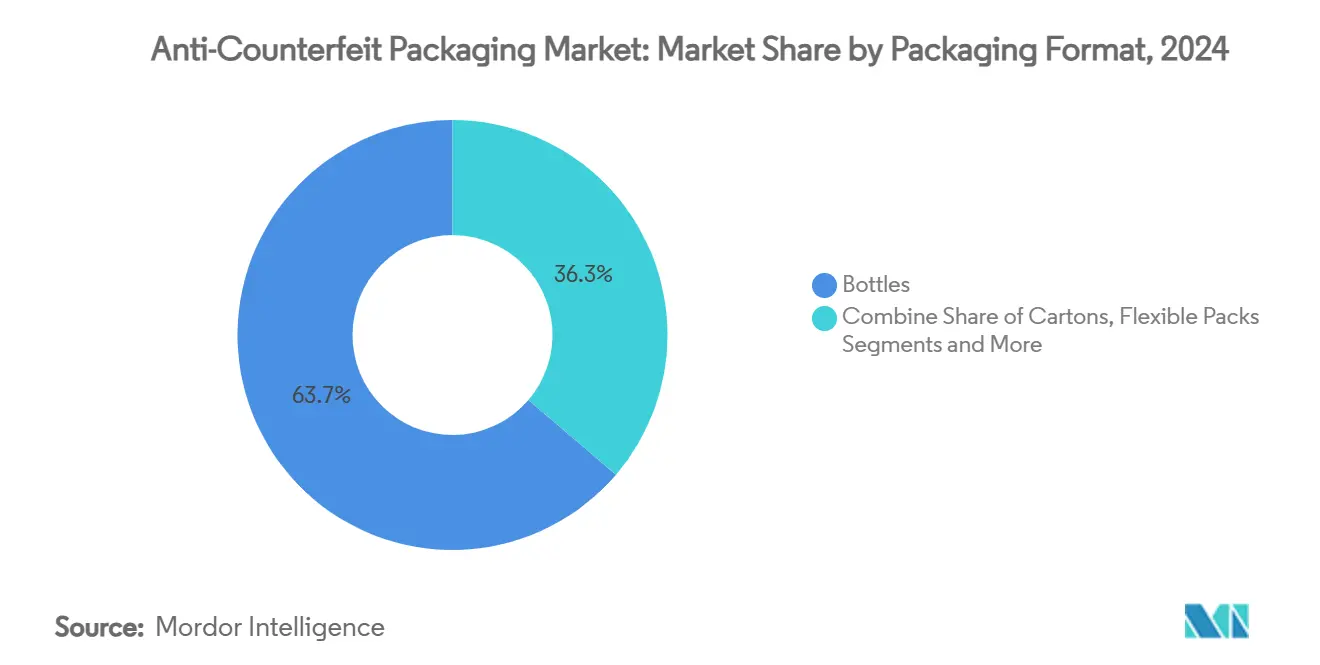

- По формату упаковки бутылки лидировали с долей 29,42% в 2024 году, в то время как гибкие упаковки опережают поле с среднегодовым темпом роста 16,73%, обусловленным потребностями выполнения электронной коммерции.

- По сектору конечного пользователя здравоохранение и фармацевтика сохранили долю 30,31% в 2024 году; потребительская электроника показывает самый быстрый среднегодовой темп роста 15,43% из-за подделок премиальных устройств.

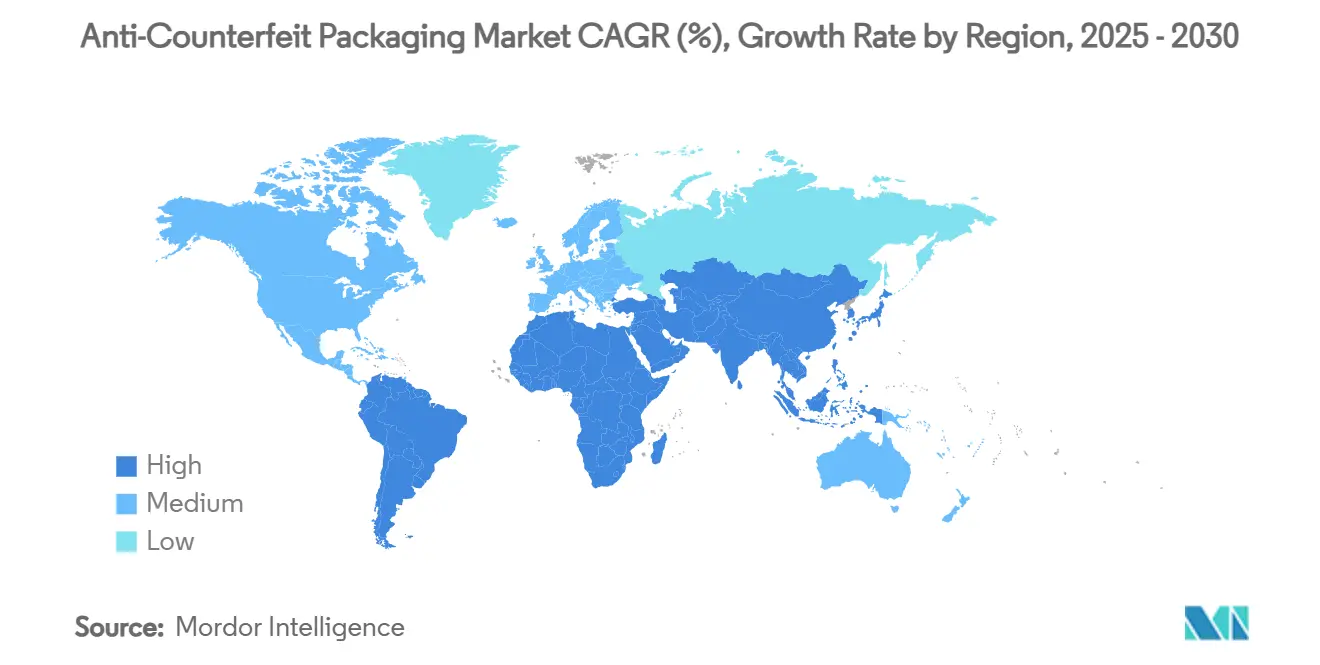

- По географии Северная Америка доминировала с долей 39,01% в 2024 году, в то время как Азиатско-Тихоокеанский регион ускоряется с среднегодовым темпом роста 16,01%, стимулируемый более строгим кодом маркировки Китая.

Глобальные тенденции и аналитика рынка антиконтрафактной упаковки

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстрый спрос на сериализацию, обусловленный электронной коммерцией | +2.8% | Глобальный, с концентрацией в Северной Америке и ЕС | Краткосрочный (≤ 2 лет) |

| Распространение национальных мандатов отслеживания и трассировки | +3.2% | Северная Америка и ЕС первичные, развивающийся АТЭС | Среднесрочный (2-4 года) |

| Расширение подключенной упаковки с поддержкой QR/NFC | +2.1% | Глобальный, с ранним принятием на развитых рынках | Среднесрочный (2-4 года) |

| Нано-пигментные защитные чернила, обеспечивающие низкозатратную аутентификацию | +1.9% | Глобальные производственные хабы, фокус на Азиатско-Тихоокеанском регионе | Долгосрочный (≥ 4 лет) |

| Пилотные проекты блокчейн-происхождения, созревающие в развертывания | +1.5% | Северная Америка и ЕС лидируют, избирательное принятие в АТЭС | Долгосрочный (≥ 4 лет) |

| ИИ-судебная экспертиза изображений, интегрированная в потребительские приложения | +1.2% | Глобальный, технологически продвинутые рынки первыми | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Быстрый спрос на сериализацию, обусловленный электронной коммерцией

Растущие онлайн-продажи сокращают цепочки распределения и устраняют точки физической проверки, заставляя бренды встраивать цифровые идентификаторы на уровне единицы, которые перемещаются с каждой посылкой. RFID-пилоты между Avery Dennison и американскими сетями продуктовых магазинов показывают скорость сканирования выше 99% точности, подтверждая, что сериализованный поток данных улучшает как оборот запасов, так и обнаружение контрафакта. [1]Avery Dennison, "Avery Dennison Expands RFID Adoption in Grocery Retail Industry," averydennison.comОблачные панели управления теперь вписываются в приложения выполнения заказов, поэтому розничные торговцы блокируют подозрительные подделки до отправки на последнюю милю, сохраняя доверие покупателей. Тренд смещает приоритет капитальных затрат в сторону кодировщиков печати по требованию и от декоративных украшений, повышая стратегическую ценность готовых к программному обеспечению переработчиков на рынке антиконтрафактной упаковки.

Распространение национальных мандатов отслеживания и трассировки

После того как Соединенные Штаты ввели в действие прослеживаемость DSCSA на уровне единицы в конце 2024 года, фармацевтические экспортеры оснастили заводы по всему миру платформами кодирования, готовыми к EPCIS, чтобы избежать двойных запасов. Европейский союз ввел FMD параллельную сериализацию и правила защиты от вскрытия, предоставив шаблон, который изучают Бразилия, Саудовская Аравия и Таиланд для развертывания. Когда регулирования сходятся, поставщики на рынке антиконтрафактной упаковки выигрывают многострановые сервисные контракты и быстрее амортизируют НИОКР, усиливая масштабные преимущества.

Расширение подключенной упаковки с поддержкой QR/NFC

Регуляторы в Индии теперь обязывают самые продаваемые лекарства нести QR-коды, которые указывают на облачные репозитории, в то время как гиганты потребительских товаров встраивают NFC-чипы, чтобы пользователи касались телефонов для разблокировки льгот лояльности. Испытания водяных знаков Digimarc с Procter & Gamble сократили время обнаружения контрафакта на 60%, доказав, что невидимые коды выдерживают сжатие изображений в социальных лентах. Бренды таким образом перепрофилируют расходы на безопасность в инфраструктуру цифрового маркетинга, расширяя бюджеты решений внутри рынка антиконтрафактной упаковки.

Нано-пигментные защитные чернила, обеспечивающие низкозатратную аутентификацию

Флексографические составы, допированные наночастицами TiO₂ и ZnO, создают спектральные сигнатуры, которые обнаруживают только FTIR-ридеры, добавляя скрытые слои при незначительной стоимости чернил. [2]MDPI, "Fine-Tuning Flexographic Ink's Surface Properties and Providing Anti-Counterfeit Potential via the Addition of TiO₂ and ZnO Nanoparticles," mdpi.com Запуск DuPont на drupa 2024 низковязких чернил Artistri показывает, что крупные химические лидеры сотрудничают с OEM-производителями принтеров для mainstreaming возможности нано-пигментов. [3]DuPont, "DuPont to Showcase New Innovative Artistri® Digital Printing Inks at drupa 2024," dupont.comПо мере роста объемов единичная экономика благоприятствует массовым брендам, которые долго пропускали продвинутые функции, расширяя адресуемую базу рынка антиконтрафактной упаковки.

Анализ влияния ограничений

| Ограничение | (~)% влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие капитальные затраты на полную модернизацию сериализации | -2.1% | Глобальные производственные центры, особенно Азиатско-Тихоокеанский регион | Краткосрочный (≤ 2 лет) |

| Пробелы в совместимости между глобальными стандартами кодирования | -1.8% | Мультирегиональные цепочки поставок, трансграничные торговые маршруты | Среднесрочный (2-4 года) |

| Обязательства по конфиденциальности данных и кибербезопасности в облачном отслеживании и трассировке | -1.4% | Северная Америка и ЕС первичные, расширяющиеся в АТЭС | Среднесрочный (2-4 года) |

| Быстрое принятие контрафактчиками генеративной печати | -1.2% | Глобальный, с концентрацией в производственных хабах | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокие капитальные затраты на полную модернизацию сериализации

Устаревшие наполнители и картонажные машины часто не имеют места для видеокамер и станций отбраковки, поэтому фирмы должны покупать новые комплексные линии, а не дополнительные модули. Хотя платформа OPUS без кода от TraceLink облегчает интеграцию слоев данных, аппаратные расходы в среднем составляют 1 миллион долларов США на линию розлива в бутылки. Небольшие производители дженериков и контрактные упаковщики в Индии и Вьетнаме откладывают модернизацию, сокращая свою доступную долю рынка антиконтрафактной упаковки до улучшения финансирования.

Пробелы в совместимости между глобальными стандартами кодирования

Схемы GS1 EPCIS существуют, однако транспортные слои и спецификации файлов отчетности различаются по регулятору, заставляя экспортеров поддерживать несколько стеков промежуточного ПО. TraceLink обеспечил все 16 знаков соответствия GS1 US только после обширных пользовательских процедур разбора. Дублированные усилия увеличивают ИТ-стоимость на SKU и замедляют циклы пилотных проектов, снижая рентабельность инвестиций для некоторых пользователей на рынке антиконтрафактной упаковки.

Сегментный анализ

По технологиям: регулятивные мандаты удерживают отслеживание и трассировку в командовании

В 2024 году решения отслеживания и трассировки захватили 32,43% рынка антиконтрафактной упаковки, что равно размеру рынка антиконтрафактной упаковки примерно 64,4 млрд долларов США, в то время как судебные маркеры, по прогнозам, покажут бодрый среднегодовой темп роста 15,54% до 2030 года. Аппаратное обеспечение сериализации, визуальный контроль и облачные хранилища образуют основу соответствия, которую фармацевтические линии не могут обойти. Поскольку контрафактчики имитируют открытые голограммы с помощью управляемых ИИ прессов, бренды поворачиваются к скрытым ДНК-чернилам и судебным маркерам, требующим лабораторных ридеров, продвигая разнообразие решений внутри рынка антиконтрафактной упаковки.

Инструменты генеративной ИИ-печати теперь воспроизводят гильошные узоры и кинетический микротекст с поразительной точностью, сокращая сдерживающую ценность чисто видимых меток. Исследования в MIT по ID-меткам терагерцовых волн открывают надежду на защищенные от несанкционированного доступа системы физических отпечатков, которые связывают упаковки с уникальной спектральной сигнатурой. Поставщики, продающие гибридные стеки прослеживаемости плюс судебной экспертизы, поэтому командуют более высокими маржами и более длительными сервисными контрактами.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По особенностям использования: серийные коды поддерживают доминирование, в то время как RFID/NFC быстро масштабируется

Серийные коды владели 36,32% доли рынка антиконтрафактной упаковки в 2024 году, обеспечивая основу для соблюдения DSCSA и FMD; RFID/NFC, с среднегодовым темпом роста 16,73%, опережает все другие функции, поскольку принятие смартфонов универсализирует бесконтактное считывание. Форматы GS1 Digital Link на уровне упаковки теперь связывают EPC-коды с веб-разрешимыми URL, чтобы потребители проверяли товары внутри приложений для покупок.

Голографические печати все еще появляются на спиртных напитках и роскошной косметике, потому что визуальное великолепие дополняет эстетику бренда. Тем не менее, цифровые водяные знаки, невидимо встроенные в произведения искусства, позволяют изменения без чернил во время смены линий. Интеграция Digimarc таких меток в стандарт C2PA 2.1 показывает, как упаковка и онлайн-изображения используют один протокол верификации. Эта конвергенция увеличивает пулы доходов от подписки внутри рынка антиконтрафактной упаковки.

По компонентам упаковки: этикетки и бирки сохраняют лидерство, поскольку чернила мчатся вперед

Этикетки и бирки представляли 33,23% общих расходов в 2024 году, однако защитные чернила и покрытия, вероятно, обгонят их через среднегодовой темп роста 14,98%, поскольку переработчики смешивают нано-пигменты прямо в флексографические блоки. Встраивание аутентификации в печатный слой предотвращает замену этикеток и снижает время простоя при смене.

Одновременно переработчики продвигают лайнерлесс подложку для сокращения отходов, согласовывая безопасность с устойчивостью. Пленки и пакеты захватывают рост гибких упаковок, добавляя металлизированные слои, которые удваиваются как световые барьеры и скрытые оптические фильтры. Поставщики голограмм борются с товаризацией, экспериментируя с объемными решетками Брэгга, которые мерцают на меньших микронах, защищая премиальную нишу рынка антиконтрафактной упаковки.

По формату упаковки: гибкие упаковки задают темп роста, в то время как бутылки остаются основополагающими

Бутылки, особенно в пероральных твердых веществах и напитках, составляли 29,42% выручки 2024 года. Тем не менее, гибкие упаковки составляют среднегодовой темп роста 16,73%, поскольку грузоотправители электронной коммерции предпочитают легкие, прочные саше, которые выживают при падениях на последней миле. Пакеты с поддержкой QR теперь несут данные свежести и сигналы истечения срока годности, повышая ценность.

Коробки сохраняют актуальность, потому что большие печатаемые панели размещают открытые и скрытые слои за один проход. Блистерные упаковки остаются незаменимыми там, где важна подотчетность единичной дозы, хотя более медленный рост предполагает насыщение. В целом, универсальность линий направляет потоки капитала, при этом упаковщики взвешивают сложность SKU против рентабельности инвестиций, которую обещает каждое обновление рынка антиконтрафактной упаковки.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По отрасли конечного пользователя: перспективы электроники светлеют, поскольку лекарства закрепляют объем

Здравоохранение и фармацевтика контролировали 30,31% расходов в 2024 году, опора, которая обеспечивает базовые заказы для обязательных серийных номеров и защищенных от вскрытия колец. Повторяющиеся плата за обслуживание сегмента дают поставщикам стабильные деньги, снижая портфельный риск.

Потребительская электроника проецирует среднегодовой темп роста 15,43% благодаря высокомаржинальным гаджетам, которые сталкиваются с организованными кольцами контрафакта. Коробки с поддержкой NFC позволяют мгновенную активацию гарантии, превращая упаковки в сервисные шлюзы. Бренды продуктов питания и напитков также поднимаются по кривой принятия, поскольку правила маркировки происхождения ужесточаются в Китае и ЕС. Каждая новая вертикаль расширяет рынок антиконтрафактной упаковки и распределяет фиксированные платформенные затраты на больше SKU.

Географический анализ

Северная Америка сохранила 39,01% выручки в 2024 году, подкрепленная полным введением DSCSA и плотной сетью CMO, которым нужны комплексные стеки кодирования, проверки и обмена данными. Пакт Канады по пластику также подталкивает переработчиков к смешиванию безопасности и переработки, благоприятствуя упаковкам на основе волокон, которые несут невидимые трассеры водяных знаков, обеспечивающие автоматизированную сортировку. Мексика, переплетенная с цепочками поставок США, наращивает принятие антиконтрафактных мер в медицинских устройствах и экспорте текилы для защиты доступа к рынку.

Азиатско-Тихоокеанский регион регистрирует самый быстрый среднегодовой темп роста 16,01%, обусловленный новым законом Китая о маркировке предварительно упакованных продуктов, списками QR-кодов лекарств Индии и позитивным списком Японии для смол, контактирующих с пищевыми продуктами. Контрактные производители в Гуандуне и Хошимине развертывают низкозатратные струйные кодировщики и блокчейн-пилоты для удовлетворения многонациональных аудитов. Принтеры гибких упаковок в Индонезии устанавливают станции нано-пигментов после ранних исследований рентабельности инвестиций, показывающих, что возврат контрафакта падает наполовину в течение одного года, доказывая потенциал рынка антиконтрафактной упаковки за пределами устаревших фармацевтических хабов.

Европа удерживает зрелую, но значительную долю, при этом FMD и предстоящий регламент по упаковке и упаковочным отходам переплетают устойчивость и безопасность. Бренды исследуют барьерные упаковки на основе волокон в сочетании с водяными знаками Digimarc, чтобы автоматизированные сортировщики читали сигналы через грязь и блики. Запреты России на ПЭТ и запрет ЕС на BPA подталкивают переключения смол, которые в свою очередь приглашают свежие испытания защитной печати. Ближний Восток и Африка остаются зарождающимися, однако поставщики роскошных автозапчастей в Персидском заливе инвестируют в хранилища 2D-кодов для заверения глобальных покупателей, намекая на более широкий взлет рынка антиконтрафактной упаковки после того, как региональные таможенные союзы завершат общие законы кодирования.

Конкурентная среда

Рынок антиконтрафактной упаковки остается умеренно фрагментированным. Конгломераты, такие как Avery Dennison, 3M и CCL Industries, эксплуатируют масштаб для предложения комплексных RFID, этикеток и облачных панелей управления. Их глобальные сервисные сети заверяют многонациональные компании, что линии сериализации остаются совместимыми на континентах. Нишевые лидеры, такие как SICPA, AlpVision и Digimarc, захватывают премиальные сегменты с проприетарными маркерами, спектральной дактилоскопией или IP цифровых водяных знаков, которые контрафактчикам трудно взломать.

Стратегические ходы сосредоточены на конвергенции возможностей. Покупка Crane NXT за 270 миллионов долларов США OpSec Security объединила микрооптику с банкнотным ноу-хау, сформировав набор защиты бренда от колыбели до могилы. Вход 3M в консорциум полупроводников уточняет проводящие клеи, которые могут удвоиться как скрытая схема на этикетках, расширяя маршруты перекрестных продаж [пресс-релиз 3M, февраль 2025]. Инфляция материалов повышает затраты на переключение, поэтому переработчики различаются по общей аналитике затрат, показывая клиентам, как RFID-вкладыши сокращают списания, которые затмевают повышения цен за этикетку.

Патентные ландшафты быстро эволюционируют. Заявки Meta на оптическую модуляцию намекают на голографические слои нового поколения с динамическими изображениями, чей паттерн носителей заряда смещается под поляризованным светом. Стартапы тестируют ИИ-судебную экспертизу изображений, которая позволяет таможенным офицерам подтверждать подлинность с помощью камер смартфонов. Конкурентная интенсивность поэтому зависит от программных экосистем не меньше, чем от химии печати, подталкивая традиционных производителей чернил к партнерству с SaaS-порталами прослеживаемости и таким образом оставаться актуальными внутри рынка антиконтрафактной упаковки.

Лидеры отрасли антиконтрафактной упаковки

-

Avery Dennison Corporation

-

CCL Industries Inc.

-

3M Company

-

Zebra Technologies Corporation

-

E.I. Du Pont De Nemours and Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в отрасли

- Февраль 2025: Crane NXT завершила покупку OpSec Security для создания интегрированной платформы аутентификации.

- Февраль 2025: 3M присоединилась к консорциуму полупроводниковой упаковки US-JOINT для продвижения материалов для ИИ-вычислений.

- Январь 2025: Honeywell поставила технологию заводу Vioneo в Антверпене стоимостью 1,6 миллиарда долларов США, производящему первичные пластики без ископаемого топлива.

- Январь 2025: DS Smith запустила TailorTemp, перерабатываемую упаковку холодовой цепи на основе волокон для фармацевтики.

Охват глобального отчета по рынку антиконтрафактной упаковки

Антиконтрафактная упаковка включается для предотвращения имитации и подтверждения безопасности товаров. Компании принимают эти меры для минимизации потерь от контрафакта с точки зрения выручки и лояльности. Индустрия контрафакта процветает, и затрагивается не только рынок потребительских товаров. Произошел рост поддельных рецептурных лекарств, автозапчастей и технологий (таких как батареи мобильных телефонов), которые наводняют рынок в будущем.

Рынок антиконтрафактной упаковки сегментируется по технологиям (отслеживание и трассировка, защита от вскрытия, скрытые, открытые и судебные маркеры), конечному пользователю (продукты питания и напитки, здравоохранение и фармацевтика, промышленность и автомобили, потребительская электроника) и географии (Северная Америка [Соединенные Штаты, Канада], Европа [Великобритания, Германия, Франция, Италия, остальная Европа], Азиатско-Тихоокеанский регион [Китай, Япония, Индия, Австралия, остальная часть Азиатско-Тихоокеанского региона], Латинская Америка [Бразилия, Аргентина, остальная Латинская Америка], Ближний Восток и Африка [Южная Африка, Объединенные Арабские Эмираты, остальная часть Ближнего Востока и Африки]). Размеры рынка и прогнозы предоставляются в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| Отслеживание и трассировка |

| Защита от вскрытия |

| Скрытые |

| Открытые |

| Судебные маркеры |

| Серийные коды |

| RFID / NFC бирки |

| Голографические печати |

| Цифровые водяные знаки |

| Этикетки и бирки |

| Защитные чернила и покрытия |

| Пленки и пакеты |

| Голограммы |

| Другие компоненты упаковки |

| Блистерные упаковки |

| Бутылки |

| Коробки |

| Гибкие упаковки |

| Другой формат упаковки |

| Продукты питания и напитки |

| Здравоохранение и фармацевтика |

| Промышленность и автомобили |

| Потребительская электроника |

| Другая отрасль конечного пользователя |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Египет | ||

| Остальная Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| По технологиям | Отслеживание и трассировка | ||

| Защита от вскрытия | |||

| Скрытые | |||

| Открытые | |||

| Судебные маркеры | |||

| По особенностям использования | Серийные коды | ||

| RFID / NFC бирки | |||

| Голографические печати | |||

| Цифровые водяные знаки | |||

| По компонентам упаковки | Этикетки и бирки | ||

| Защитные чернила и покрытия | |||

| Пленки и пакеты | |||

| Голограммы | |||

| Другие компоненты упаковки | |||

| По формату упаковки | Блистерные упаковки | ||

| Бутылки | |||

| Коробки | |||

| Гибкие упаковки | |||

| Другой формат упаковки | |||

| По отрасли конечного пользователя | Продукты питания и напитки | ||

| Здравоохранение и фармацевтика | |||

| Промышленность и автомобили | |||

| Потребительская электроника | |||

| Другая отрасль конечного пользователя | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия и Новая Зеландия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Египет | |||

| Остальная Африка | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка антиконтрафактной упаковки?

Размер рынка антиконтрафактной упаковки достиг 198,62 млрд долларов США в 2025 году и прогнозируется достичь 351,80 млрд долларов США к 2030 году при среднегодовом темпе роста 12,11%.

Какая технология лидирует на рынке антиконтрафактной упаковки?

Системы сериализации отслеживания и трассировки лидируют, удерживая долю 32,43% в 2024 году, из-за обязательного соблюдения в фармацевтике и быстро движущихся потребительских товарах.

Какой регион растет быстрее всего в антиконтрафактной упаковке?

Азиатско-Тихоокеанский регион показывает наивысший среднегодовой темп роста 16,01% до 2030 года, движимый новыми законами маркировки Китая и мандатами QR-кодов лекарств Индии.

Как бренды интегрируют цифровые функции в упаковки?

Компании смешивают QR-коды, NFC-бирки и цифровые водяные знаки с облачными платформами, позволяя потребителям проверять подлинность через смартфоны, в то время как бренды собирают данные взаимодействия.

Что сдерживает более широкое принятие антиконтрафактной упаковки?

Высокие капитальные затраты на модернизацию аппаратного обеспечения сериализации и несогласованные стандарты кодирования между странами замедляют темп внедрения небольшими производителями.

Кто являются ключевыми игроками в отрасли антиконтрафактной упаковки?

Основные поставщики включают Avery Dennison, 3M, CCL Industries, SICPA, AlpVision и Digimarc, каждый из которых использует уникальные комбинации этикеток, RFID, чернил или цифровых водяных знаков для защиты продуктов.

Последнее обновление страницы: