Размер и доля рынка минеральных микроэлементов для кормов животных

Анализ рынка минеральных микроэлементов для кормов животных от Mordor Intelligence

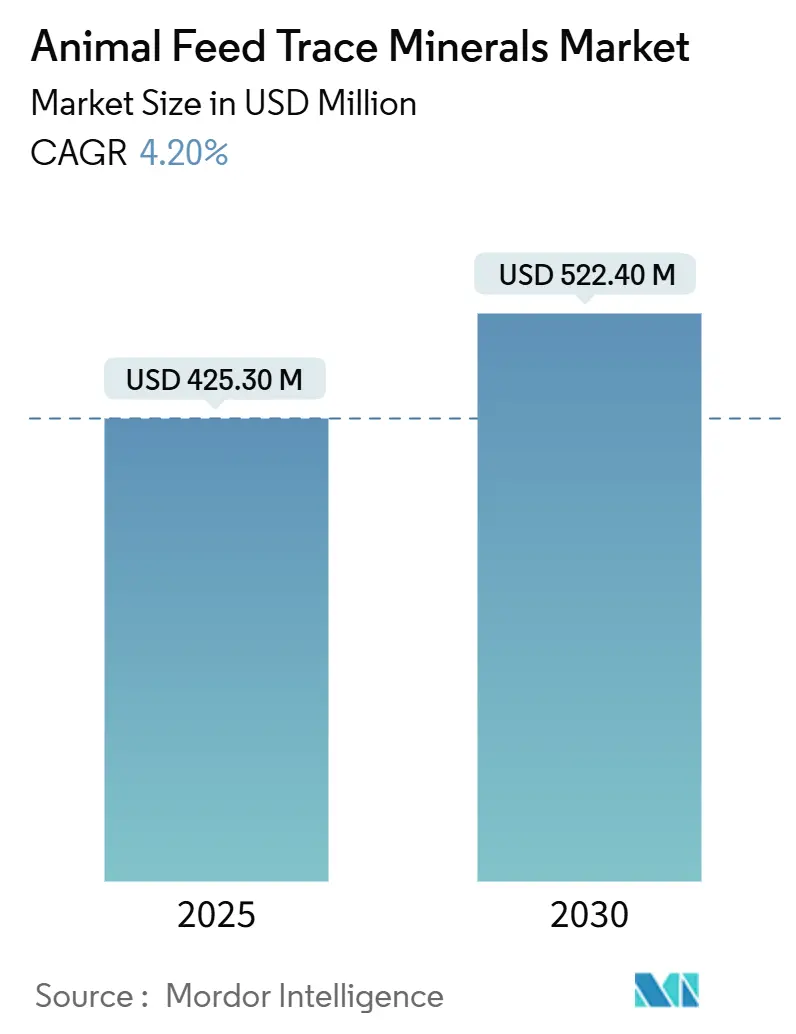

Рынок минеральных микроэлементов для кормов оценивается в 425,3 млн долларов США в 2025 году и, по прогнозам, достигнет 522,4 млн долларов США к 2030 году, растя с совокупным годовым темпом роста 4,20% в течение прогнозируемого периода. Рынок переходит от традиционных объемных программ добавок к программам, основанным на данных, которые повышают биодоступность минералов, сокращают отходы и соответствуют более строгим экологическим нормам. Рост рынка обусловлен растущим глобальным спросом на животный белок, расширяющимися требованиями к производству без антибиотиков и улучшенной эффективностью усвоения на 20-40% благодаря хелатной химии по сравнению с сульфатными солями. Азиатско-Тихоокеанский регион лидирует по спросу на рынке, поддерживаемый интенсивными животноводческими операциями и расширением аквакультуры, максимизирующими преимущества конверсии корма. Органические хелаты растут быстрее неорганических солей, поскольку сельскохозяйственные операции сосредоточены на улучшении показателей для оправдания более высоких затрат на составление рациона. Экологические нормы, ограничивающие выделение тяжелых металлов и требующие точного дозирования, продолжают поддерживать премиальный статус высоко биодоступных источников минералов.

Ключевые выводы отчета

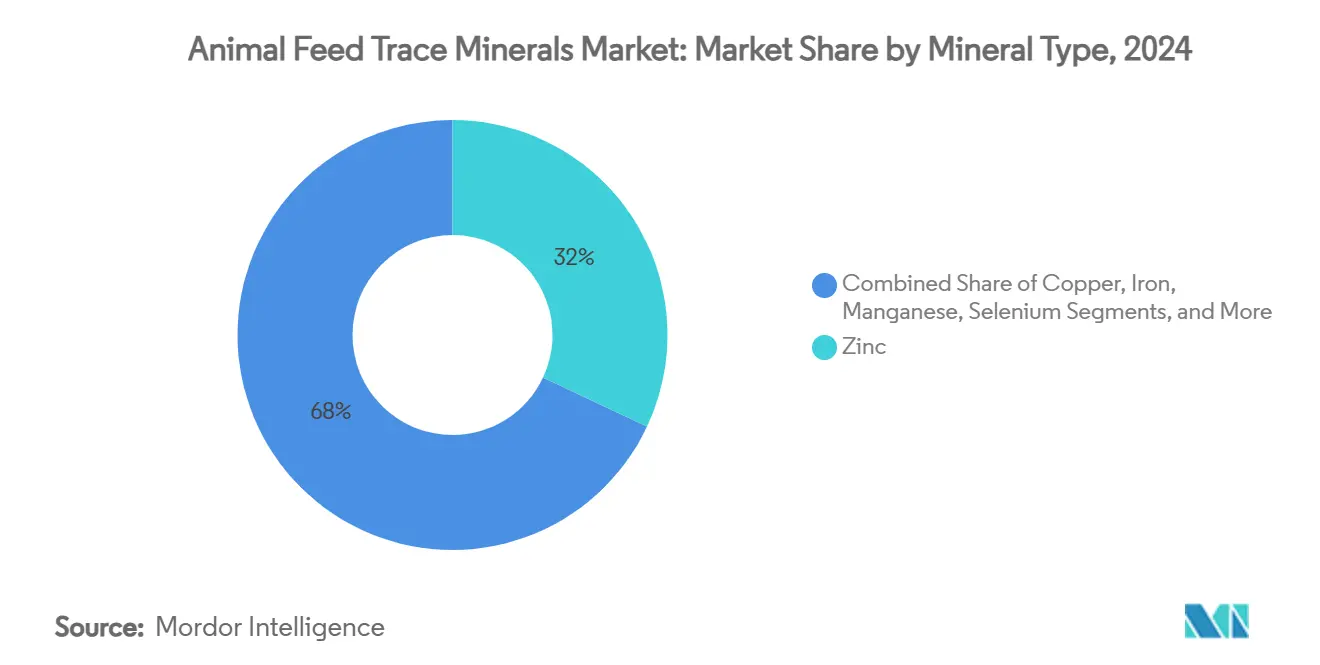

- По типу минералов цинк доминировал с 32% долей рынка в 2024 году, в то время как селен растет с совокупным годовым темпом роста 4,9% до 2030 года.

- По видам скота птица обеспечивает 38% глобального дохода в 2024 году, в то время как аквакультура расширяется с совокупным годовым темпом роста 5,0% до 2030 года.

- По типу источника неорганические соли представляли 65% рынка в 2024 году, а органические хелаты растут с совокупным годовым темпом роста 5,1% до 2030 года.

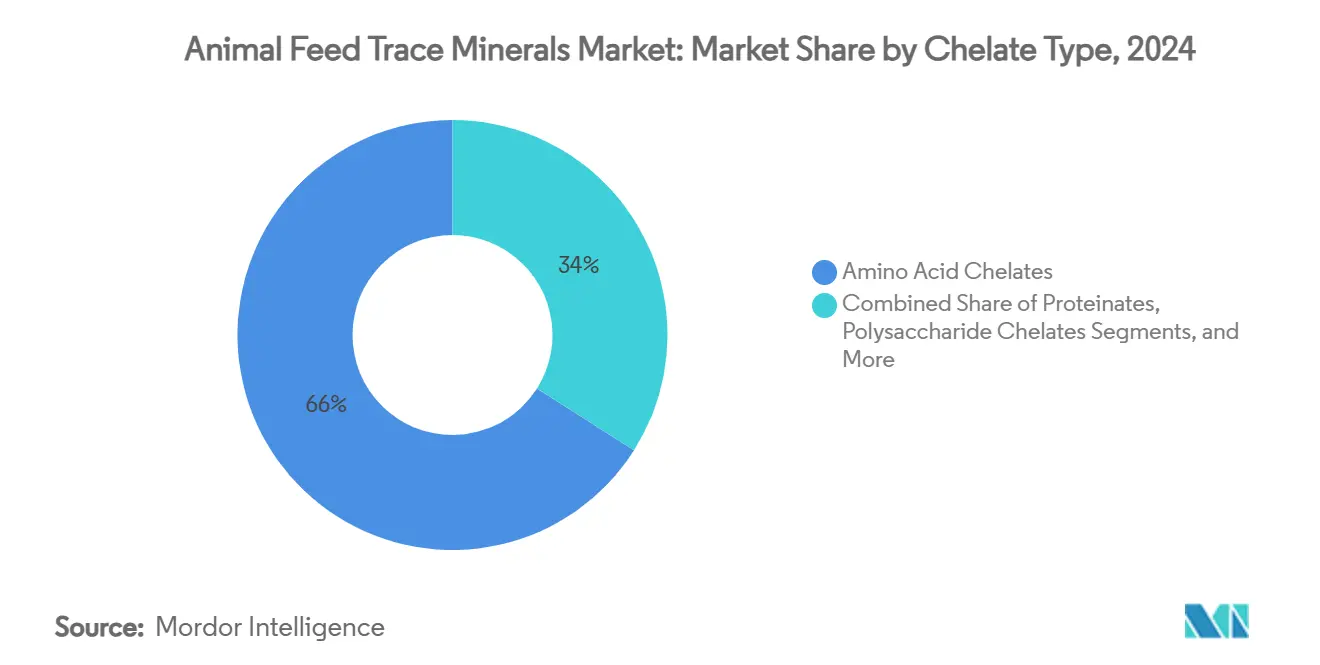

- По типам хелатов аминокислотные хелаты занимали 66% доли рынка в 2024 году, а пропионаты растут с совокупным годовым темпом роста 5,5% до 2030 года.

- По форме сухие продукты составили 70% доли рынка в 2024 году, в то время как продукты в жидкой форме растут с совокупным годовым темпом роста 4,3% в период 2025-2030 гг.

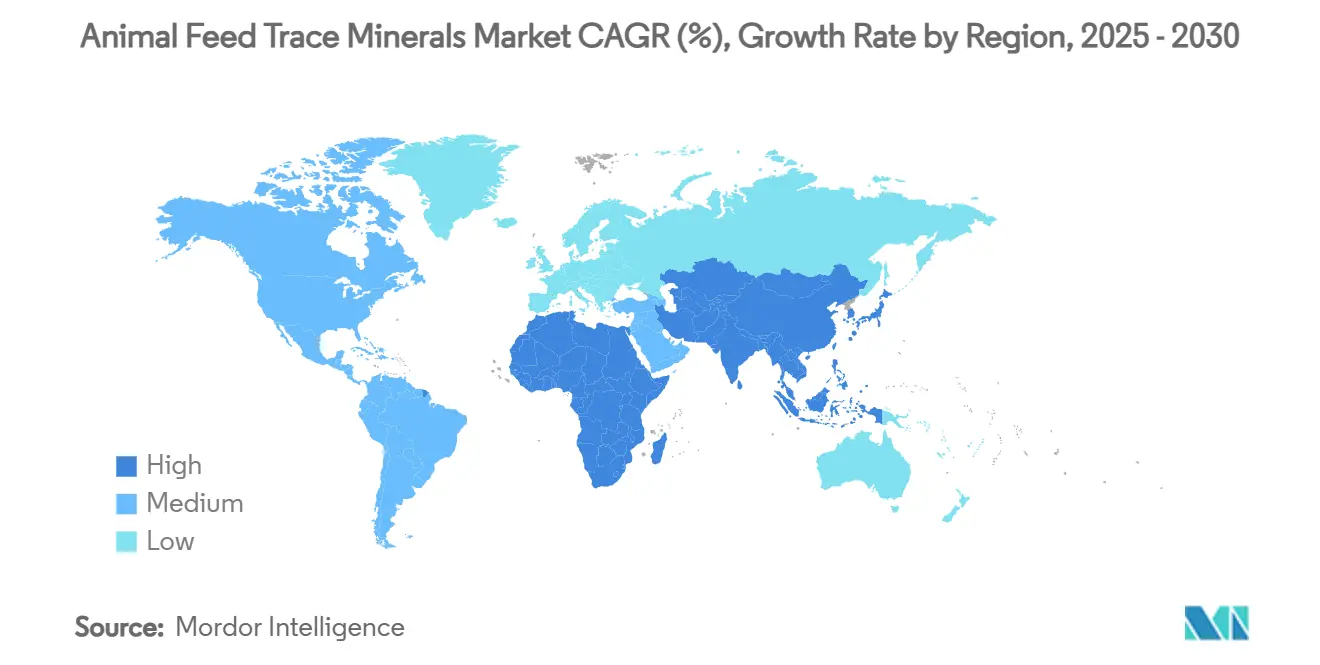

- По географии Азиатско-Тихоокеанский регион занимал 41% доли доходов в 2024 году и, по прогнозам, будет расти с совокупным годовым темпом роста 5,4% до 2030 года.

Тенденции и инсайты глобального рынка минеральных микроэлементов для кормов животных

Анализ воздействия драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая применимость | Временные рамки воздействия |

|---|---|---|---|

| Растущий глобальный спрос на мясо и молочные продукты | +1.2% | Глобально, лидирует Азиатско-Тихоокеанский регион | Долгосрочный (≥ 4 лет) |

| Переход к высоко биодоступным органическим микроэлементам | +0.8% | Северная Америка и Европа, внедрение в Азиатско-Тихоокеанском регионе | Среднесрочный (2-4 года) |

| Технологические достижения в хелатировании и микроинкапсулировании | +0.6% | Глобально | Среднесрочный (2-4 года) |

| Регулятивное давление на корма без антибиотиков, обогащенные минералами | +0.7% | Европа и Северная Америка | Краткосрочный (≤ 2 лет) |

| Ограничения на содержание тяжелых металлов в навозе стимулируют точное включение минералов | +0.4% | Европа, Северная Америка, Азиатско-Тихоокеанский регион | Долгосрочный (≥ 4 лет) |

| Бум аквакультуры, требующий видоспецифичных минеральных премиксов | +0.5% | Основной регион - Азиатско-Тихоокеанский | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий глобальный спрос на мясо и молочные продукты

Глобальное потребление белка увеличивается на 1,2% ежегодно до 2030 года, в то время как поголовье скота в нескольких регионах сокращается из-за вспышек заболеваний и растущих затрат. Производители устраняют этот разрыв путем улучшения конверсии корма через оптимизированные минеральные программы, которые повышают производительность несмотря на стагнирующее поголовье.[1]United States Department of Agriculture, "World Agricultural Supply and Demand Estimates, May 2025," usda.gov В Китае снижение производства молока на 5% в конце 2024 года усилило внимание к точным системам доставки минералов, которые сокращают отходы.[2]Agriculture and Horticulture Development Board, "China Dairy Market Update 2025," ahdb.org.uk Эта тенденция распространяется на мясное скотоводство и бройлерные операции по всему миру, стимулируя рынок минеральных микроэлементов для кормов, поскольку операторы стремятся к эффективным решениям повышения производительности в условиях колебаний поставок.

Переход к высоко биодоступным органическим микроэлементам

Органические хелаты демонстрируют на 20-40% более высокие показатели усвоения по сравнению с сульфатными формами, что приводит к улучшению эффективности корма на 3-5% и снижению выделения минералов с фекалиями на 15-25% в коммерческих испытаниях. Премиальная цена становится выгодной в регионах со строгими нормами стока тяжелых металлов и для стареющих животных с пониженными пищеварительными способностями. Крупномасштабные испытания на мясном скоте показывают, что органический цинк коррелирует с усиленными маркерами иммунного ответа, расширяя его преимущества за пределы показателей роста.

Технологические достижения в хелатировании и микроинкапсулировании

Передовые технологии хелатирования позволяют высвобождение минералов при целевых уровнях pH в пищеварительной системе, снижая минеральный антагонизм и улучшая усвоение. Микроинкапсулирование защищает минералы во время переработки корма и снижает потерю питательных веществ в условиях аквакультуры. Экспериментальные системы наноносителей показывают потенциал для снижения уровней включения минералов при сохранении питательной эффективности.

Регулятивное давление на корма без антибиотиков, обогащенные минералами

Более строгие нормы по антибиотикам в Европе и Соединенных Штатах привели к смещению бюджетов управления здоровьем в сторону инструментов питательного иммунитета, особенно обогащения селеном и цинком. Исследования показывают, что сбалансированные программы микроэлементов повышают эффективность вакцин и снижают уровень заболеваемости у бройлеров и поросят, позволяя фермам поддерживать производительность при соблюдении требований соответствия. Регулятивная среда сделала обогащенные корма необходимыми для интеграторов, обслуживающих рынки розничной торговли без антибиотиков.

Анализ воздействия ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая применимость | Временные рамки воздействия |

|---|---|---|---|

| Волатильность цен на ключевые минералы | -0.6% | Глобально | Краткосрочный (≤ 2 лет) |

| Более строгие ограничения включения из-за экологического стока | -0.4% | Европа и Северная Америка | Среднесрочный (2-4 года) |

| Конкурирующие технологии точного питания, снижающие потребности в дозировке | -0.3% | Технологически развитые рынки | Долгосрочный (≥ 4 лет) |

| Узкие места поставок специальных хелаторов | -0.2% | Глобально | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Волатильность цен на ключевые минералы

Цены на цинк и медь колебались между 15% и 25% в 2024 году из-за нарушений поставок в основных горнодобывающих регионах, влияя на бюджеты кормов мелких держателей, неспособных обеспечить долгосрочные контракты.[3]National Security Institute, "Critical Mineral Supply Chain Risks 2024," nationalsecurity.si.eduИмпортные тарифы на мексиканские и канадские материалы, введенные в апреле 2025 года, создали дополнительное ценовое давление, потенциально задерживая переход от неорганических к органическим источникам среди чувствительных к цене покупателей.

Более строгие ограничения включения из-за экологического стока

Государственная политика, включая План действий по озеру Эри в Канаде, требует снижения уровня фосфора на 40% к 2025 году.[4]Government of Canada, "Lake Erie Action Plan 2024 Evaluation," canada.caЭто привело к усилению мониторинга выделения микроэлементов со стороны регуляторов. Получившиеся руководящие принципы увеличивают спрос на хелатированные минералы, добавляя требования соответствия и расходы на аналитическое тестирование для производителей, которые должны проверять сниженные концентрации в навозе.

Сегментный анализ

По типу минералов: Доминирование цинка сталкивается с вызовом селена

Цинк доминирует на рынке минеральных микроэлементов для кормов с долей 32% в 2024 году, обусловленной его важными функциями в поддержке иммунной системы и репродуктивного здоровья. Его важность растет по мере увеличения связанных с климатом рисков заболеваний, особенно во влажных условиях. Селен показывает самый высокий темп роста с прогнозируемым совокупным годовым темпом роста 4,9% до 2030 года, прежде всего благодаря его антиоксидантным свойствам, критически важным в интенсивном животноводстве. Эти два минерала составляют более 50% стоимости рынка минеральных микроэлементов для кормов в 2025 году, подчеркивая их фундаментальную роль в питании животных.

Медь и железо поддерживают стабильные уровни спроса благодаря их жизненно важной роли в транспортировке кислорода и ферментативных функциях. Использование марганца увеличивается в рационах бройлеров, поскольку исследования демонстрируют повышенную прочность большеберцовой кости при оптимальных уровнях добавок. Кобальт и йод выполняют специфические пищевые требования, с особой значимостью в регионах, где дефицит йода в почве требует обогащения корма для молочного скота.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По видам скота: Лидерство птицеводства оспаривает рост аквакультуры

Сегмент птицеводства составил 38% размера рынка минеральных микроэлементов для кормов в 2024 году. Высокая плотность посадки в птицеводческих операциях требует оптимизации микроэлементов для поддержания качества яичной скорлупы и ежедневного прироста веса бройлеров. Сегмент аквакультуры, по прогнозам, будет расти с совокупным годовым темпом роста 5,0% до 2030 года, обусловленный увеличением мирового производства рыбы и внедрением видоспецифичных премиксов для улучшения эффективности конверсии корма в рециркуляционных системах аквакультуры.

Сегмент жвачных животных поддерживает стабильный спрос, поскольку сбалансированные минеральные соотношения поддерживают рубцовые микробы, необходимые для производства молока. В свиноводческом сегменте производители адаптируют рационы раннего периода с бутиратом и органическим цинком после запрета ЕС на высокие дозы оксида цинка, поддерживая спрос на минералы несмотря на более низкие уровни включения. Сегменты лошадей и домашних животных, хотя и меньше по доле рынка, демонстрируют стабильный спрос на премиальные хелатированные продукты, отражая внимание владельцев домашних животных к благополучию животных.

По типу источника: Органические хелаты завоевывают долю рынка

Неорганические соли сохраняют 65% доли глобальной рыночной стоимости в 2024 году благодаря их низкой стоимости, в то время как органические хелаты демонстрируют 5,1% годовой рост в период 2025-2030 гг. Исследования на откармливаемом мясном скоте демонстрируют, что хелатированные медь и цинк увеличивают концентрации в сыворотке, одновременно снижая выделение с навозом на 25%, обеспечивая как улучшение показателей, так и экологические преимущества.

Снижение производственных затрат за счет эффекта масштаба и передовых технологий переработки уменьшает ценовую разницу между органическими и неорганическими вариантами. Комбикормовые заводы по всей Азии устанавливают местные соглашения о поставках органических премиксов, увеличивая внедрение среди средних ферм, которые ранее полагались на стандартные сульфатные минералы.

По типу хелатов: Аминокислотные хелаты лидируют в инновациях

Аминокислотные хелаты составили 66% доходов сегмента в 2024 году благодаря их превосходным показателям усвоения и совместимости между видами животных. Химическая структура этих хелатов защищает минералы от связывающих агентов, таких как фитаты, увеличивая биодоступность в кукурузно-соевых кормовых составах. Пропионаты растут с совокупным годовым темпом роста 5,5%, привлекая производителей, требующих расширенной стабильности продукта в тропических условиях хранения. Протеинаты служат сбалансированным вариантом для производителей, стремящихся к большей стабильности, чем обеспечивают сульфаты, избегая при этом более высоких затрат аминокислотных комплексов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По форме: Жидкие концентраты набирают популярность

Сухие премиксы доминировали на рынке с долей 70% в 2024 году, поскольку они совместимы с пеллетными мельницами и обеспечивают продленный срок хранения. Жидкие концентраты, демонстрирующие 4,3% годовой темп роста, обеспечивают точное дозирование в автоматизированных системах кормления молочного скота и рыбы, обеспечивая контроль пыли и равномерное распределение. Инкапсулированные жидкие цинковые смеси обеспечивают контролируемое высвобождение в креветочных прудах, минимизируя проблемы выщелачивания, связанные с порошковыми составами.

Географический анализ

Азиатско-Тихоокеанский регион составляет 41% глобальных доходов в 2024 году и поддерживает совокупный годовой темп роста 5,4%. Трансформация молочной промышленности Китая и рост производства бройлеров в Индии создают устойчивый спрос на высокоэффективные хелатированные минералы, которые улучшают конверсию корма. Расширение операций аквакультуры во Вьетнаме и Индонезии стимулирует потребность в специализированных минеральных составах. Государственная политика, продвигающая питательно-эффективные корма, поддерживает рост рынка в регионе.

Северная Америка показывает стабильный рост благодаря нормам, продвигающим производство мяса без антибиотиков и требованиям по снижению содержания тяжелых металлов в навозе. Повторяющаяся угроза птичьего гриппа побудила производителей интегрировать минеральные добавки в свои программы управления иммунитетом. В Канаде инициативы по снижению загрязнения озера Эри питательными веществами поощряют внедрение технологий точного минерального дозирования, расширяясь за пределы традиционных сульфатных добавок.

Европа сохраняет свою позицию как зрелый рынок с фокусом на инновации, особенно поскольку строгие ограничения включения минералов и новые тарифы на российский и белорусский импорт увеличивают зависимость от местных производителей хелатов. Регион лидирует в разработке микроинкапсулированных продуктов, которые объединяют минералы и функциональные добавки в отдельных частицах, улучшая эффективность корма. Южная Америка, Ближний Восток и Африка представляют меньшие, но растущие рынки по мере расширения коммерческих ферм и внедрения проверенных методов повышения производительности.

Конкурентная среда

Рынок минеральных микроэлементов для кормов демонстрирует умеренную фрагментацию, с основными игроками, занимающими значительные доли рынка в 2024 году, включая Alltech (8,1%), Cargill, Inc. (8,0%), ADM (7,0%) и DSM-Firmenich (5,8%). Эти компании поддерживают свои рыночные позиции через проприетарные патенты хелатирования, надежные инициативы исследований и разработок, и интегрированное снабжение сырьем, которое обеспечивает стабильное качество. Региональные специалисты конкурируют, предоставляя технические услуги, специфичные для локации, и настраивая премиксы в соответствии с местными составами ингредиентов.

Участники рынка сосредоточены на стратегиях вертикальной интеграции и географической экспансии. Например, приобретение Barentz китайской группы Fengli демонстрирует стремление отрасли к растущим азиатским рынкам. Основные компании разрабатывают платформы данных, которые интегрируют минеральное добавление с аналитикой производительности ферм, расширяясь за пределы традиционных функций поставок.

Отрасль эволюционирует в сторону бизнес-моделей, основанных на результатах, через партнерства в цепочке создания стоимости. Партнерство McDonald's с Syngenta и Lopez Foods предоставляет стимулы производителям говядины, которые внедряют кукурузу Enogen, которая улучшает эффективность корма на 5% и повышает усвоение минералов. Усилия исследований и разработок включают инициативы по переработке редкоземельных элементов в Соединенных Штатах для снижения зависимости от китайских поставок, обеспечивая стабильную доступность микроэлементов для североамериканского производства премиксов.

Лидеры отрасли минеральных микроэлементов для кормов животных

-

Cargill, Inc.

-

Alltech

-

Archer Daniels Midland (ADM)

-

DSM-Firmenich

-

Zinpro

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025 г.: Barentz приобрела китайскую группу Fengli, расширив свое присутствие в сфере нутрицевтиков и питания животных в Азии.

- Июнь 2025 г.: Семейство компаний Swanson приобрело D&D Ingredient Distributors, расширив мощности по производству кормов и кормов для домашних животных.

- Сентябрь 2024 г.: Novus International, Inc. и Ginkgo Bioworks сформировали партнерство для разработки кормовых добавок, включая микроэлементы, для индустрии животноводства.

- Июнь 2024 г.: Bimeda Inc. представила BOVitalize в Соединенных Штатах, оральную витаминно-минеральную добавку, содержащую микроэлементы, такие как селен, медь и цинк для мясного и молочного скота, быков и жвачных телят.

Объем глобального отчета по рынку минеральных микроэлементов для кормов животных

Микроэлементы обеспечивают необходимые питательные вещества, которые нужны животным для метаболических функций, таких как рост и развитие, иммунитет и размножение. Рынок минеральных микроэлементов для кормов животных сегментирован по типу минералов (цинк, железо, марганец, медь и другие), видам скота (жвачные животные, птица, свиньи и другие), типу источника (органические и неорганические) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка). Отчет предлагает размер рынка и прогнозы в стоимостном выражении в долларах США для всех вышеуказанных сегментов.

| Цинк |

| Медь |

| Железо |

| Марганец |

| Селен |

| Кобальт |

| Йод |

| Другие |

| Птица |

| Жвачные животные |

| Свиньи |

| Аквакультура |

| Домашние животные |

| Лошади |

| Другие |

| Неорганические |

| Органические |

| Аминокислотные хелаты |

| Протеинаты |

| Полисахаридные хелаты |

| Пропионаты |

| Другие |

| Сухие |

| Жидкие |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток | Саудовская Аравия |

| Турция | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Египет | |

| Остальная Африка |

| По типу минералов | Цинк | |

| Медь | ||

| Железо | ||

| Марганец | ||

| Селен | ||

| Кобальт | ||

| Йод | ||

| Другие | ||

| По видам скота | Птица | |

| Жвачные животные | ||

| Свиньи | ||

| Аквакультура | ||

| Домашние животные | ||

| Лошади | ||

| Другие | ||

| По типу источника | Неорганические | |

| Органические | ||

| По типу хелатов | Аминокислотные хелаты | |

| Протеинаты | ||

| Полисахаридные хелаты | ||

| Пропионаты | ||

| Другие | ||

| По форме | Сухие | |

| Жидкие | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток | Саудовская Аравия | |

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Остальная Африка | ||

Ключевые вопросы, рассматриваемые в отчете

Какова текущая стоимость рынка минеральных микроэлементов для кормов?

Рынок оценивается в 425,3 млн долларов США в 2025 году и, по прогнозам, достигнет 522,4 млн долларов США к 2030 году.

Какой регион лидирует по спросу на минеральные микроэлементы для кормов?

Азиатско-Тихоокеанский регион лидирует с 41% долей доходов в 2024 году благодаря интенсивному животноводству и аквакультуре.

Почему органические хелаты растут быстрее неорганических солей?

Органические хелаты обеспечивают на 20-40% более высокое усвоение, меньшее выделение с навозом и лучшее соответствие экологическим нормам, обеспечивая совокупный годовой темп роста 5,1%.

Какой сегмент скота показывает самый быстрый рост?

Аквакультура расширяется с совокупным годовым темпом роста 5,0%, поскольку видоспецифичные премиксы повышают эффективность корма на интенсивных рыбных и креветочных фермах.

Как нормы влияют на рынок?

Более строгие нормы по антибиотикам и стоку тяжелых металлов в Северной Америке и Европе побуждают производителей внедрять более эффективные, биодоступные минеральные формы.

Кто являются ключевыми игроками на рынке минеральных микроэлементов для кормов?

Alltech, Zinpro, ADM, DSM-Firmenich и Cargill, Inc. лидируют благодаря проприетарным технологиям хелатирования и интегрированным цепочкам поставок.

Последнее обновление страницы: