Размер и доля рынка нитрата аммония

Анализ рынка нитрата аммония от Mordor Intelligence

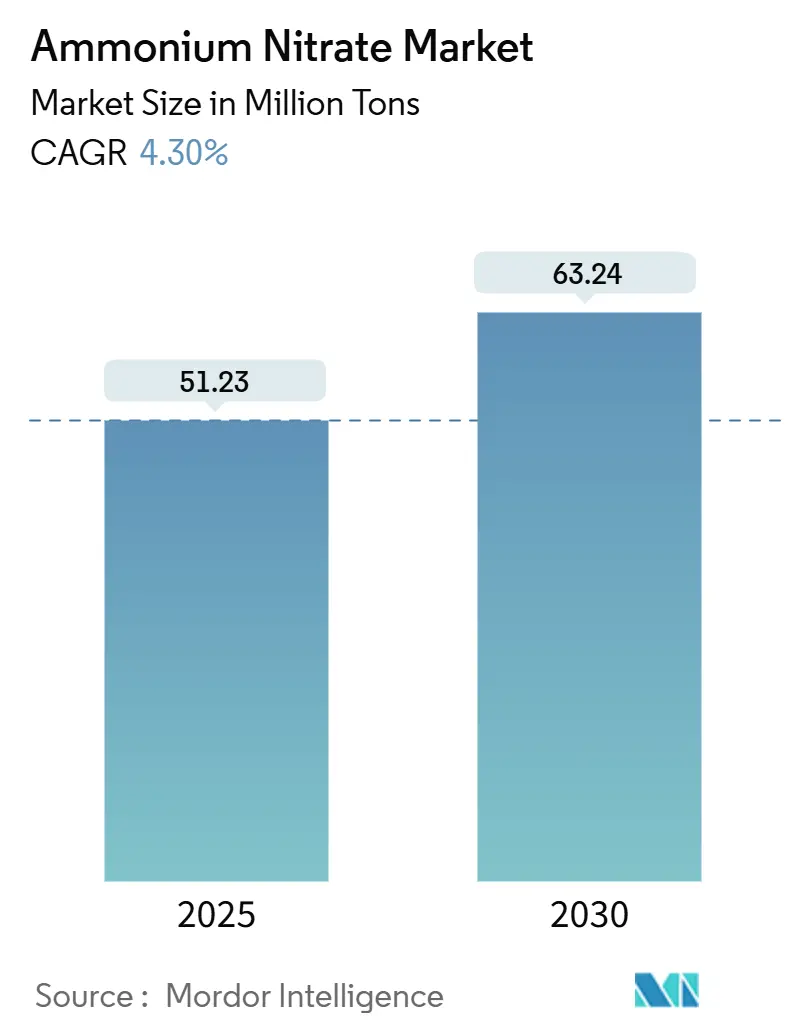

Размер рынка нитрата аммония достиг 51,23 миллиона тонн в 2025 году, и прогнозируется его рост до 63,24 миллиона тонн к 2030 году, что отражает среднегодовой темп роста 4,30% за период 2025-2030 годов. Рост продолжается, поскольку соединение остается незаменимым в питании растений и в промышленных взрывчатых веществах, которые поддерживают крупномасштабные горнодобывающие работы и инфраструктурные проекты. Распространение восстановительного земледелия в Европе, быстрое расширение открытых горных работ в Азиатско-Тихоокеанском регионе и технологические обновления в контролируемом взрывании в Северной Америке укрепляют спрос. Параллельные инвестиции в зеленый аммиак и низкоуглеродный технический нитрат аммония показывают, что производители позиционируют себя для климатически ориентированного роста, одновременно справляясь с ценовым давлением волатильных рынков природного газа и возникающих транспортных ограничений.

Ключевые выводы отчета

- По применению удобрения лидировали с 75% долей выручки в 2024 году; прогнозируется, что взрывчатые вещества будут расширяться со среднегодовым темпом роста 4,9% до 2030 года.

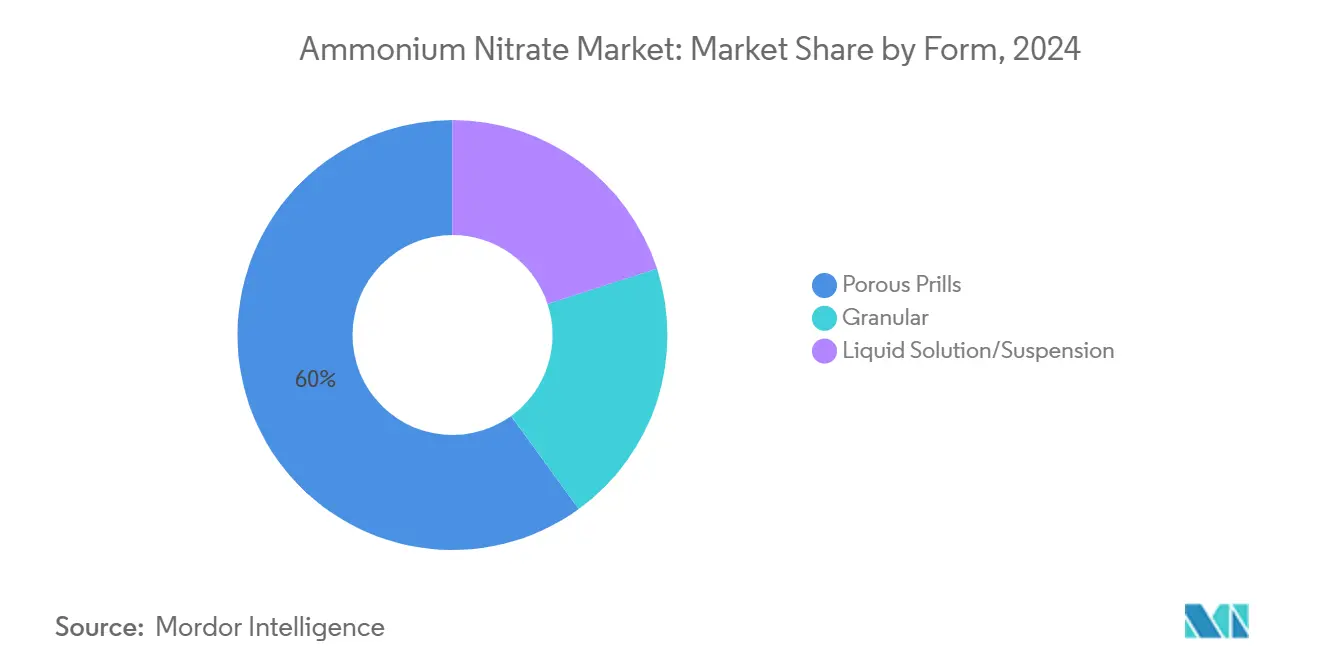

- По форме пористые гранулы составили 60% доли размера рынка нитрата аммония в 2024 году, в то время как гранулированные продукты готовы к росту со среднегодовым темпом роста 5,5%.

- По классу сельскохозяйственный класс занимал 77% доли размера рынка нитрата аммония в 2024 году; промышленный класс показывает самый быстрый среднегодовой темп роста 4,8% до 2030 года.

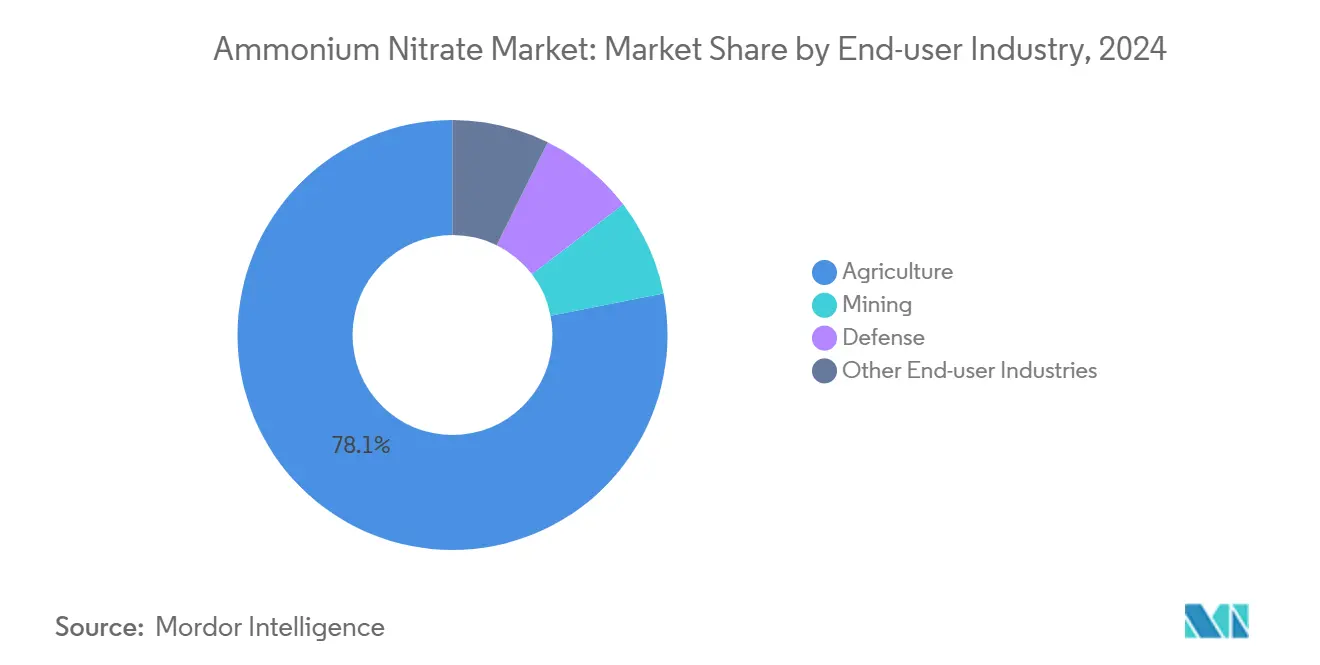

- По отрасли конечного пользователя сельское хозяйство захватило 78,1% доли рынка нитрата аммония в 2024 году, в то время как горнодобывающая промышленность продвигается со среднегодовым темпом роста 5,1% до 2030 года.

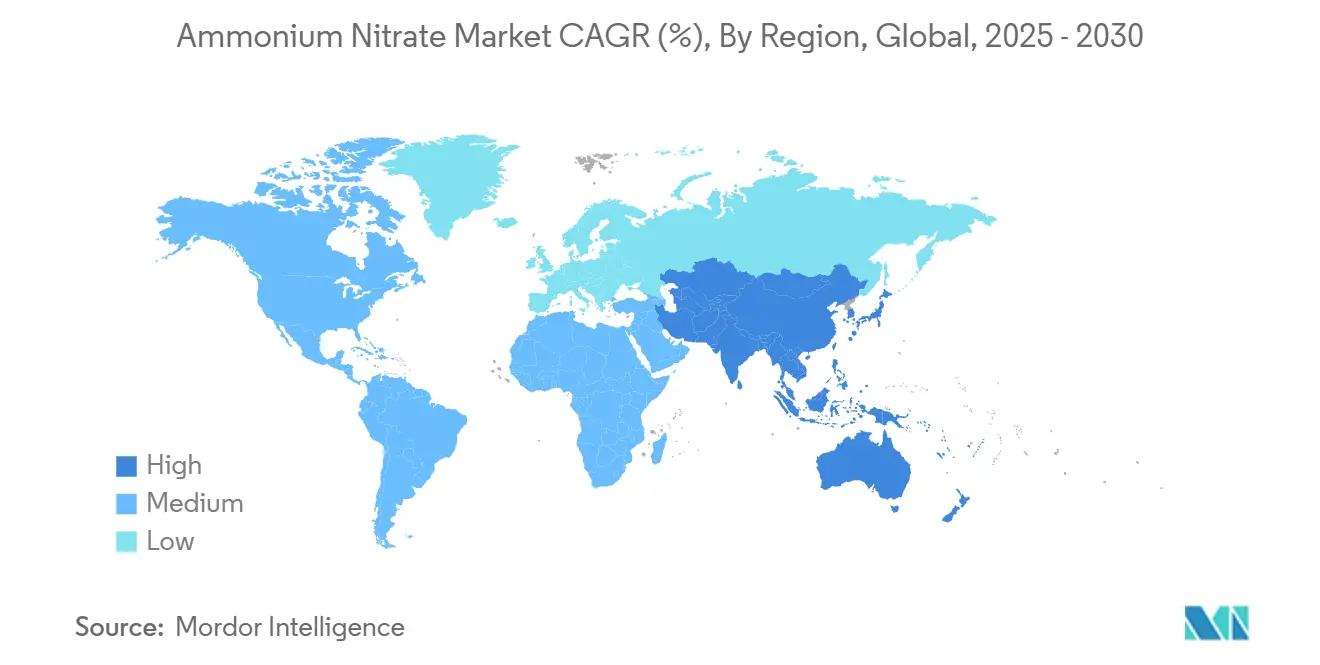

- По географии Азиатско-Тихоокеанский регион удерживал 45,3% рынка в 2024 году и прогнозируется, что покажет самый высокий региональный среднегодовой темп роста 4,98% в период 2025-2030 годов.

Глобальные тенденции и аналитические данные рынка нитрата аммония

Анализ влияния драйверов

| Драйверы | (~) % влияния на среднегодовой темп роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Всплеск спроса на кальций-аммоний-нитрат от программ восстановительного земледелия в Европе | +0,7 | Европа, с распространением на Северную Америку | Средний срок (~ 3-4 года) |

| Расширение ANFO и эмульсионных взрывчатых веществ в крупномасштабных открытых горных работах | +0,6 | Азиатско-Тихоокеанский регион, Северная Америка | Долгосрочный (≥ 5 лет) |

| Рост активности контролируемого взрывания для модернизации трубопроводов сланцевой нефти в Северной Америке | +0,4 | Северная Америка, с распространением на Южную Америку | Краткосрочный (≤ 2 лет) |

| Растущий спрос на удобрения в сельскохозяйственном секторе | +1,8 | Глобальный, с акцентом на Азиатско-Тихоокеанский регион | Долгосрочный (≥ 5 лет) |

| Растущий спрос на промышленные взрывчатые вещества для карьерных работ | +0,8 | Глобальный, с акцентом на Азиатско-Тихоокеанский регион и Северную Америку | Средний срок (~ 3-4 года) |

| Источник: Mordor Intelligence | |||

Всплеск спроса на кальций-аммоний-нитрат от программ восстановительного земледелия в Европе

Европейские производители, интегрирующие восстановительные практики, быстро переходят к кальций-аммоний-нитрату для повышения эффективности использования азота и здоровья почвы. Региональные полевые испытания сообщают о приросте урожайности 0,65 т/га по сравнению с системами мочевины, поддерживаемом более низкими потерями от испарения и улучшенным восстановлением азота. Прогнозируемые объемы дигестата в 75 миллионов тонн к 2030 году дополняют применение CAN, укрепляя циркулярные потоки питательных веществ[1]European Biogas Association, "Exploring Digestate's Contribution to Healthy Soils," europeanbiogas.eu. Поскольку политики повышают амбиции по углероду в почве, ожидается, что использование CAN останется на восходящей траектории, усиливая видимость спроса на средний срок.

Расширение ANFO и эмульсионных взрывчатых веществ в крупномасштабных открытых горных работах

Горнодобывающие компании, наращивающие операции открытых разработок, увеличивают зависимость от ANFO и новых эмульсионных смесей, которые оптимизируют фрагментацию и снижают коэффициенты порошка. Полевое развертывание системы Orica 4D Bulk System на шахте Bloomfield сократило силу взрывчатого вещества на 20%, но сохранило продуктивность, иллюстрируя, как цифровое инициирование и индивидуальное распределение энергии улучшают результаты. Исследования низкоплотных эмульсий показывают, что смесь эмульсии с EPS в соотношении 40:60 повышает скорость детонации, одновременно сдерживая образование дыма, обеспечивая экологическое преимущество в юрисдикциях, ужесточающих нормы по выбросам от взрывов. Эти достижения продлевают жизнь месторождений высокосортной руды и позиционируют рынок нитрата аммония для долгосрочного роста в богатых ресурсами регионах.

Растущий спрос на удобрения в сельскохозяйственном секторе

Рост мирового населения в сочетании с сокращением пахотных земель поддерживает устойчивый спрос на высокоэффективные азотные продукты. Сбалансированный профиль нитратов и аммония нитрата аммония поддерживает интенсивные системы зерновых, масличных и специальных культур, делая его незаменимым в регионах с продовольственной нестабильностью. Электрохимические испытания восстановления нитратов в рисе подняли урожайность более чем на 20%, одновременно сократив вдвое использование удобрений, предлагая пути разделения продуктивности от общего поступления азота. Новые катализаторы железа с одним атомом, достигающие 90% селективности для производства аммония, обещают будущую экономию энергии и более низкие следы парниковых газов. Эти инновации согласуются с национальными планами продовольственной безопасности, которые приоритизируют устойчивое снабжение азотными удобрениями, закрепляя рынок нитрата аммония до 2030 года.

Рост активности контролируемого взрывания для модернизации трубопроводов сланцевой нефти в Северной Америке

Стареющие сегменты трубопроводов в сланцевых бассейнах требуют расширения коридоров, стабилизации склонов и рытья траншей в экологически чувствительной местности. Электронные системы детонации теперь достигают регулировок времени на уровне миллисекунд, кардинально снижая вибрацию и риск разлета породы при контролируемом взрывании нитрата аммония. Подрядчики, завершающие проекты модернизации, сообщают о более коротких циклах и более безопасных операциях вблизи линии, стимулируя более высокий спрос на прецизионные картриджи ANFO. Эти специализированные потребности поддерживают премиальные цены и диверсифицируют базу доходов в рамках рынка нитрата аммония, особенно в регионах Permian, Marcellus и Montney.

Анализ влияния ограничений

| Ограничение | (~) % влияния на среднегодовой темп роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Доступность заменяющих продуктов | -0,5 | Глобальный, с акцентом на Европу и Северную Америку | Средний срок (~ 3-4 года) |

| Волатильность цен на природный газ, нарушающая экономику аммиака в Европе | -0,9 | Европа, с распространением на глобальные рынки | Краткосрочный (≤ 2 лет) |

| Строгие регулирования по использованию нитрата аммония | -0,7 | Глобальный, с акцентом на Европу и Северную Америку | Долгосрочный (≥ 5 лет) |

| Источник: Mordor Intelligence | |||

Заменяющие продукты, подрывающие традиционный спрос

Рыночное принятие мочевины и органо-минеральных удобрений, таких как дигестат, умеряет перспективы роста для обычных составов нитрата аммония. Прогнозируется, что только производство дигестата достигнет 75 миллионов тонн в Европе к 2030 году, предлагая местную альтернативу, которая выигрывает от более низких входных затрат и политических стимулов вокруг целей циркулярной биоэкономики europeanbiogas.eu. Отчеты о здоровье почвы, опубликованные в 2024 году, подчеркивают переломный момент, когда рост цен на синтетический азот, вызванный геополитическими нарушениями поставок, ускоряет миграцию фермеров к биологически полученным питательным веществам. Ожидается, что этот встречный ветер снизит среднесрочный рост рынка нитрата аммония в регионах с готовым доступом к заменяющим продуктам.

Волатильность цен на природный газ, нарушающая европейскую экономику аммиака

Европейские производители сталкиваются с устойчивой инфляцией затрат, поскольку природный газ составляет основную часть расходов на производство аммиака. Энергетически обусловленные остановки и сокращения, объявленные на 2023-2024 годы, вывели из эксплуатации более 11 миллионов тонн мощностей по производству аммиака, сжимая региональное предложение и поднимая местные цены на нитрат аммония[2]Cefic, "Competitiveness of the European Chemical Industry," cefic.org . Импорт из регионов с более низкими затратами частично компенсирует дефицит, но вносит логистическую сложность и проблемы соблюдения нормативных требований, связанные с ужесточенными правилами транспортировки. Хотя цены на газ показали кратковременное облегчение, форвардные кривые предполагают продолжающуюся волатильность, создавая краткосрочное ограничение на восстановление европейского производства и влияя на глобальный рынок нитрата аммония.

Сегментный анализ

По форме: пористые гранулы доминируют, в то время как гранулированный набирает обороты

Пористые гранулы сохранили командную позицию 60% доходов в 2024 году благодаря оптимальным свойствам поглощения масла для смесей ANFO и равномерной доставке питательных веществ при поверхностном удобрении. Их низкая плотность снижает риск слеживания и улучшает разбрасываемость, обеспечивая покрытие больших площадей стандартной сельскохозяйственной техникой. Производители совершенствуют конструкции башен для гранулирования, чтобы ограничить пыль и повысить прочность, обеспечивая более безопасное обращение во влажном климате.

Гранулированные продукты, однако, являются самой быстрорастущей подкатегорией с прогнозируемым среднегодовым темпом роста 5,5%, поскольку вихревые грануляторы обеспечивают более узкое распределение размеров частиц и уменьшенные мелочи. Рыночное принятие заметно среди плантационных культур, где контролируемое высвобождение питательных веществ поддерживает длительные циклы роста, добавляя разнообразие в продуктовую линейку индустрии нитрата аммония.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По классу: лидерство сельскохозяйственного с растущей промышленной значимостью

Нитрат аммония сельскохозяйственного класса контролировал 77% доходов в 2024 году, закрепленный 34% содержанием азота и доказанными преимуществами в умеренной, а также тропической агрономии. Кооперативные программы закупок и форвардные ценовые контракты защищают фермеров от волатильности спотового рынка, поддерживая спрос даже при колебаниях затрат на вводимые ресурсы.

Одновременно прогнозируется рост объемов промышленного класса на 4,8% среднегодового темпа роста, обусловленный взрыванием скважин большого диаметра в шахтах твердых пород и инфраструктурных мегапроектах. Химически чистые варианты нитрата аммония расширяются в специализированные окислительные процессы, включая регенерацию катализаторов и передовую обработку сточных вод, указывая на растущую вертикальную интеграцию в индустрии нитрата аммония.

По применению: удобрения остаются основными, поскольку взрывчатые вещества ускоряются

Сегмент удобрений внес 75% доходов 2024 года, подчеркивая глубокую связь рынка нитрата аммония с глобальным продовольственным снабжением. Широкое принятие проистекает из двойного азота нитрат-аммоний материала, который повышает эффективность поглощения в системах рядовых культур и садоводства. Фермеры в Азиатско-Тихоокеанском регионе расширили нормы внесения благодаря поддерживающим субсидийным схемам, в то время как европейские производители полагались на точное распределение для соблюдения целевых показателей нитратной директивы.

Между тем, горнодобывающие и карьерные работы подтолкнули сегмент взрывчатых веществ к перспективе среднегодового темпа роста 4,9%, поддерживаемой технологиями, которые интегрируют управляемые датчиками массовые эмульсии. Круглосуточные строительные и туннельные проекты в развивающихся экономиках продолжают укреплять спрос на взрывчатые вещества внутри рынка нитрата аммония.

По отрасли конечного пользователя: сельское хозяйство лидирует, в то время как горнодобывающая промышленность расширяется

Сельское хозяйство удерживало 78,1% доходов в 2024 году, подтверждая свой статус основной опоры конечного использования для рынка нитрата аммония. Принятие остается устойчивым, поскольку сбалансированный азот повышает консистентность урожайности, особенно в условиях неустойчивых осадков. Полевые данные, показывающие преимущества урожайности 0,65 т/га по сравнению с мочевиной, подтверждают предпочтения производителей в зонах высокоинтенсивного земледелия.

Напротив, горнодобывающая промышленность демонстрирует самый крутой путь роста со среднегодовым темпом роста 5,1% до 2030 года. Цифровое моделирование фрагментации и системы дистанционного инициирования повышают роль взрывчатых веществ на основе нитрата аммония в достижении экономически эффективного извлечения руды, подчеркивая прибыльную смежность для производителей удобрений, диверсифицирующихся в технические взрывные решения.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион составлял 45,3% глобального потребления в 2024 году и прогнозируется, что зафиксирует самый быстрый среднегодовой темп роста 4,98% до 2030 года. Государственные рамки субсидирования удобрений в Индии и Китае в сочетании с пайплайнами развития шахт в Индонезии и Австралии создают синхронизированный спрос как от сегментов питания растений, так и от взрывных работ.

Северная Америка остается закрепленной обширными площадями рядовых культур в Соединенных Штатах и Канаде наряду с динамичным сектором добычи твердых пород. Регулирования требуют детальной документации и обучения перевозчиков для транспортировки нитрата аммония, поощряя принятие специально построенных складских депо и систем отслеживания груза в реальном времени.

На долю Европы влияет волатильность цен на энергию, которая сокращает региональное производство аммиака, но блок формирует глобальную лучшую практику в низкоуглеродном производстве. Стратегия Европейской комиссии 'От фермы до вилки' нацелена на сокращение потерь питательных веществ, побуждая производителей удобрений ускорить принятие третичного снижения закиси азота и возобновляемых источников энергии.

Конкурентная среда

Рынок нитрата аммония умеренно фрагментирован, при этом топ-5 производителей поставляют значительную долю глобального объема, в то время как региональные игроки обслуживают локализованные пики спроса. Лидеры индустрии, такие как Yara International, CF Industries и Orica, балансируют расшивку узких мест на существующих производствах с селективными инвестициями в новые производства в развивающихся экономиках. Модели совместных предприятий, которые совмещают операции по производству аммиака, азотной кислоты и гранулирования, снижают логистические затраты и повышают гибкость сырья, особенно в регионах с энергетическими преимуществами.

Лидеры индустрии нитрата аммония

-

URALCHEM JSC

-

CF Industries Holdings, Inc.

-

Orica Limited

-

Yara

-

Dyno Nobel

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние развития в индустрии

- Июль 2024: Yara и ATOME PLC подписали предварительные условия, сигнализируя о приверженности устойчивым практикам в продаже возобновляемого кальций-аммоний-нитрата (CAN) удобрения.

- Июнь 2024: В карьере Canteras de Santullán в Испании Orica и Fertiberia достигли вехи, выполнив первый взрыв с низкоуглеродным техническим нитратом аммония (TAN), подчеркнув ключевой шаг вперед в устойчивых взрывных решениях.

Масштаб отчета по глобальному рынку нитрата аммония

Нитрат аммония (NH4NO3) - это химическое соединение, состоящее из ионов аммония (NH4+) и нитрат-ионов (NO3-). Это белое кристаллическое твердое вещество, которое хорошо растворимо в воде. Нитрат аммония хорошо известен своим использованием в различных промышленных, сельскохозяйственных и коммерческих применениях благодаря своим уникальным свойствам.

Рынок нитрата аммония сегментирован по применению, отрасли конечного пользователя и географии. По применению рынок сегментирован на удобрения, взрывчатые вещества и другие применения (холодные компрессы, газогенераторы, пиротехника, ракетное движение и промышленные процессы). По отрасли конечного пользователя рынок сегментирован на сельское хозяйство, горнодобывающую промышленность, оборону и другие отрасли конечных пользователей (автомобильная, пищевая, химическая, нефтегазовая, медицинская и строительная). Отчет также охватывает размер рынка и прогнозы для рынка нитрата аммония в 15 странах основных регионов. Для каждого сегмента определение размера рынка и прогнозы выполнены на основе объема (тонны).

| Пористые гранулы |

| Гранулированный |

| Жидкий раствор / суспензия |

| Сельскохозяйственный класс |

| Промышленный класс |

| Удобрения |

| Взрывчатые вещества |

| Другие применения (газогенераторы, холодные компрессы, пиротехника, ракетное движение и промышленные процессы) |

| Сельское хозяйство |

| Горнодобывающая промышленность |

| Оборона |

| Другие отрасли конечных пользователей (автомобильная, пищевая промышленность, нефть и газ, медицинская и строительная) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная Азиатско-Тихоокеанский регион | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| Форма | Пористые гранулы | |

| Гранулированный | ||

| Жидкий раствор / суспензия | ||

| Класс | Сельскохозяйственный класс | |

| Промышленный класс | ||

| Применение | Удобрения | |

| Взрывчатые вещества | ||

| Другие применения (газогенераторы, холодные компрессы, пиротехника, ракетное движение и промышленные процессы) | ||

| Отрасль конечного пользователя | Сельское хозяйство | |

| Горнодобывающая промышленность | ||

| Оборона | ||

| Другие отрасли конечных пользователей (автомобильная, пищевая промышленность, нефть и газ, медицинская и строительная) | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная Азиатско-Тихоокеанский регион | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка нитрата аммония?

Глобальное потребление достигло 51,23 миллиона тонн в 2025 году и прогнозируется рост до 63,24 миллиона тонн к 2030 году.

Какой сегмент применения лидирует на рынке?

Удобрения доминируют, составляя 75% доходов 2024 года, в то время как взрывчатые вещества показывают самые быстрые перспективы роста со среднегодовым темпом роста 4,9%.

Почему Азиатско-Тихоокеанский регион является наиболее привлекательным регионом?

Регион удерживает 45,3% глобального спроса и выигрывает от синхронизированного расширения как в сельском хозяйстве, так и в открытых горных работах, поддерживая прогноз среднегодового темпа роста 4,98%.

Как производители решают экологические проблемы?

Компании развертывают низкоуглеродный технический нитрат аммония, третичное снижение закиси азота и зеленый аммиак на возобновляемой энергии для снижения выбросов жизненного цикла.

Каковы основные ограничения роста рынка?

Растущее принятие заменяющих азотных продуктов и волатильность цен на природный газ в Европе являются двумя крупнейшими встречными ветрами, которые, как ожидается, вместе обрежут краткосрочный среднегодовой темп роста на до 1,4%.

Последнее обновление страницы: