Размер и доля рынка гидроксида алюминия

Анализ рынка гидроксида алюминия от Mordor Intelligence

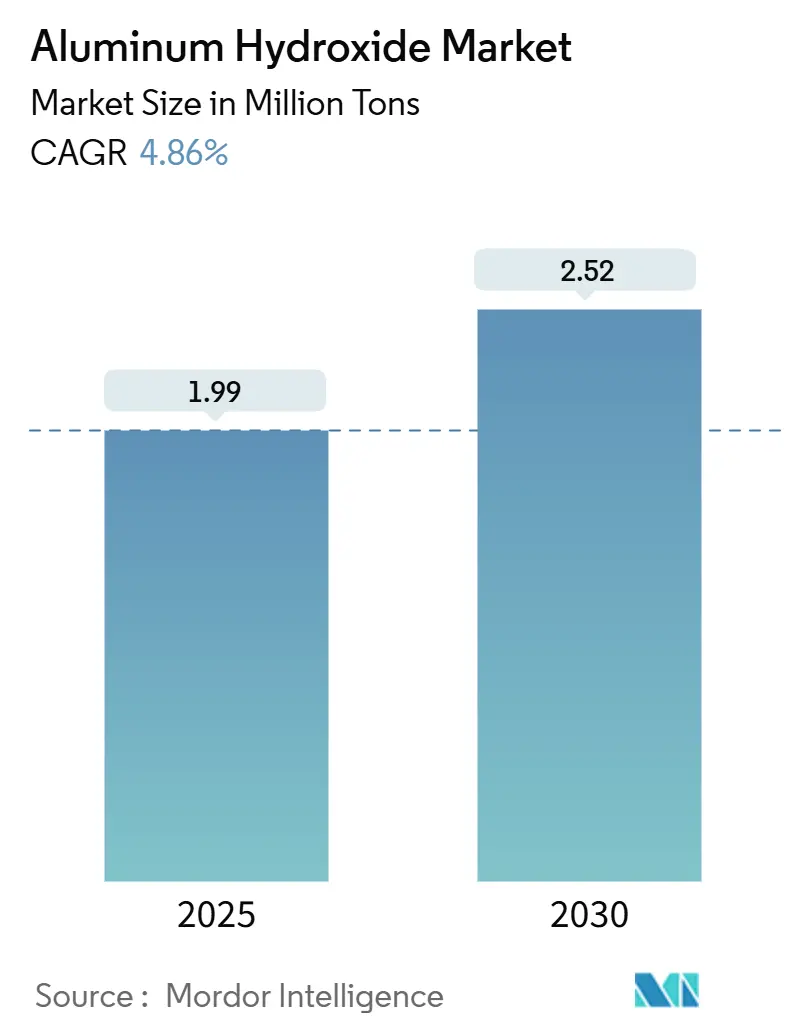

Рынок гидроксида алюминия находится на уровне 1,99 млн тонн в 2025 году и, согласно прогнозам, достигнет 2,52 млн тонн к 2030 году, демонстрируя среднегодовой темп роста 4,86%. Усиленное регулятивное внимание к пожарной безопасности, растущий спрос на безгалогенные огнезащитные составы и устойчивое расширение инфраструктуры водоочистки формируют кривую роста. Материал промышленного класса доминирует в текущем потреблении благодаря своему балансу чистоты и стоимости, в то время как специальные марки, адаптированные для аккумуляторов электромобилей, сигнализируют о следующей волне создания стоимости. Производители также отдают приоритет энергоэффективным процессам и решениям по переработке в ответ на растущие требования по сокращению углеродных выбросов. Уязвимость цепочки поставок, связанная с доступностью боксита, остается точкой наблюдения, однако устойчивые downstream-инвестиции в строительство, автомобилестроение и фармацевтику продолжают открывать возможности как для устоявшихся поставщиков, так и для нишевых инноваторов на рынке гидроксида алюминия.

Ключевые выводы отчета

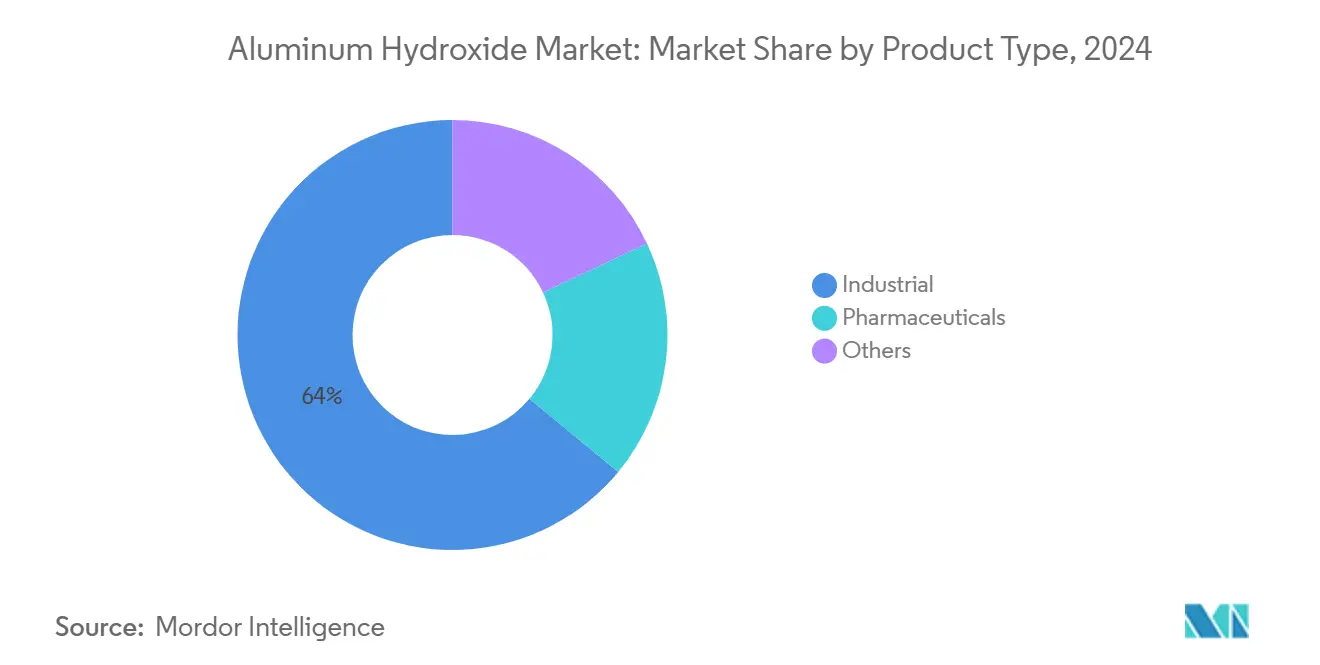

- По типу продукта промышленный класс занимал 64% доли рынка гидроксида алюминия в 2024 году, демонстрируя рост со среднегодовым темпом 5,01% до 2030 года.

- По применению огнезащитные и дымоподавляющие составы захватили 40% выручки в 2024 году; антацидные формулы расширяются быстрее всего со среднегодовым темпом роста 4,93% до 2030 года.

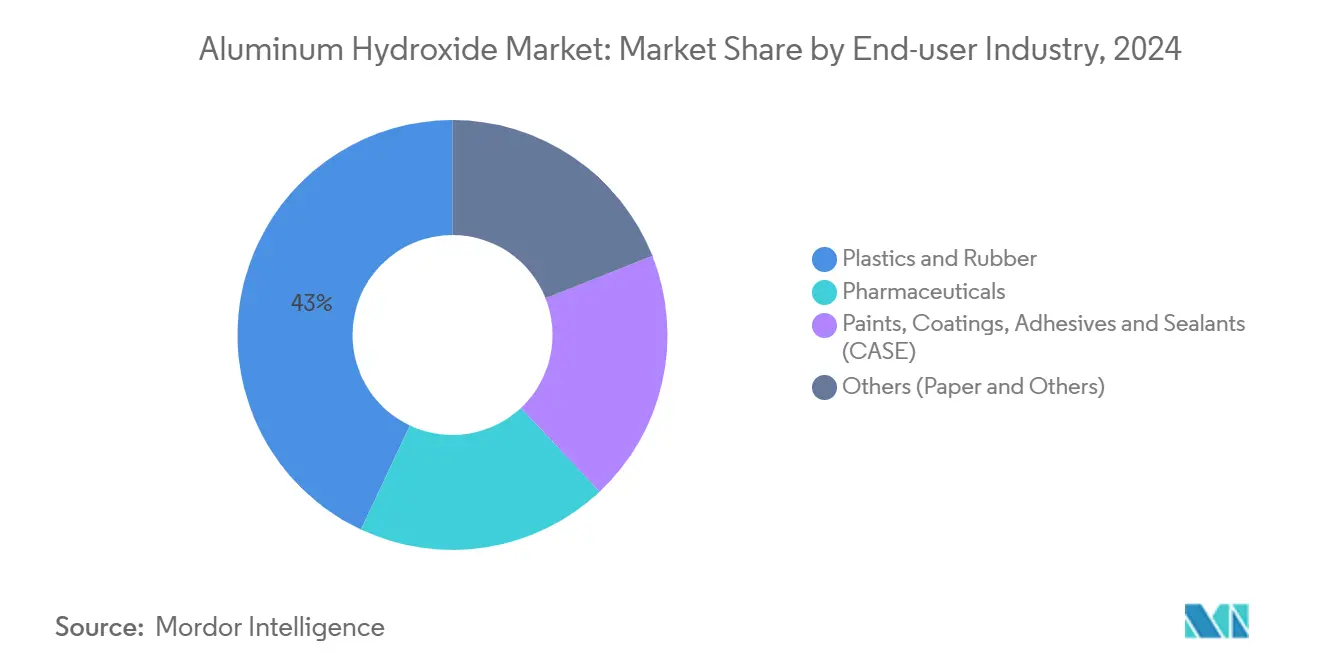

- По отрасли конечного потребления пластмассы и каучук составили 43% размера рынка гидроксида алюминия в 2024 году и растут со среднегодовым темпом роста 5,1%.

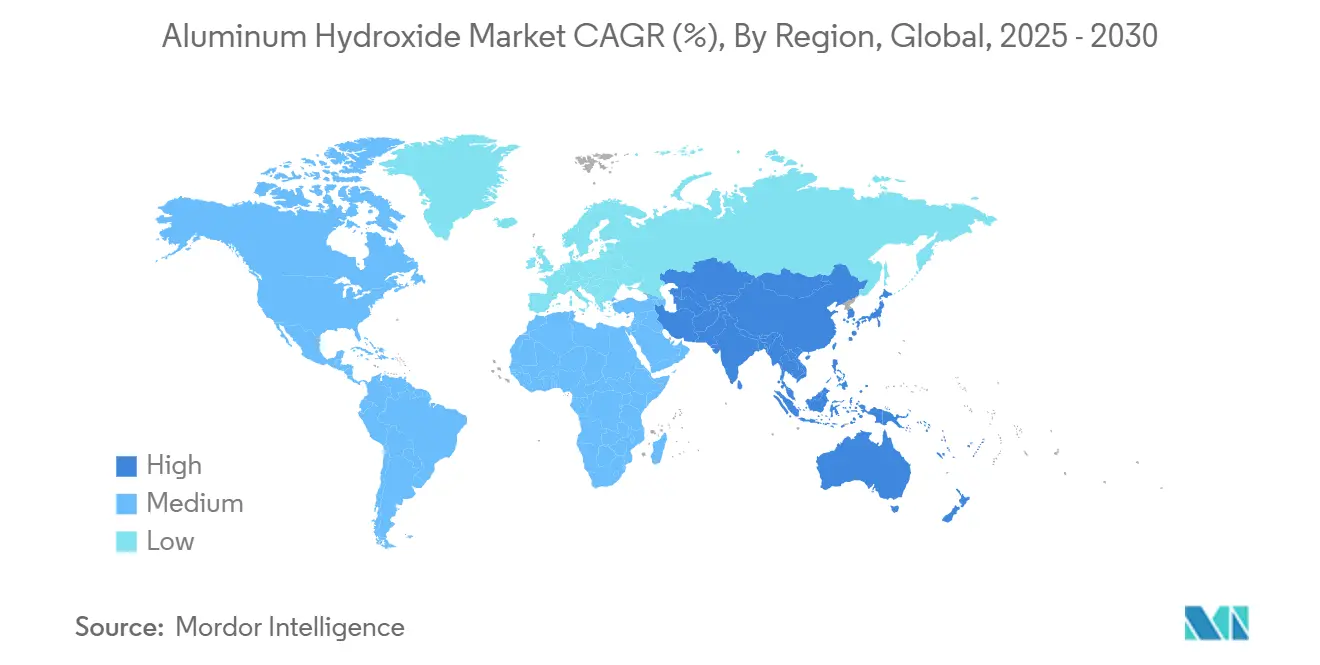

- По регионам Азиатско-Тихоокеанский регион контролировал 54% мирового объема в 2024 году с прогнозируемым среднегодовым темпом роста 5,2% до 2030 года.

Тенденции и аналитика мирового рынка гидроксида алюминия

Анализ влияния драйверов

| Драйверы | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Регулирование пожарной безопасности, стимулирующее использование ATH в полиолефиновых кабельных компаундах | +1.2% | Европа, Северная Америка, растущее принятие в Азиатско-Тихоокеанском регионе | Среднесрочный период (2-4 года) |

| Спрос на безгалогенные огнезащитные материалы в корпусах аккумуляторов электромобилей | +0.9% | Китай, Европа, Северная Америка | Среднесрочный период (2-4 года) |

| Растущее потребление безрецептурных антацидов в стареющих экономиках | +0.7% | Северная Америка, Европа, Япония; развивается в Китае и Индии | Долгосрочный период (≥4 лет) |

| Быстрое принятие ATH в столешницах из искусственного камня | +0.6% | Северная Америка, Европа, городские районы Азиатско-Тихоокеанского региона | Краткосрочный период (≤2 лет) |

| Расширение инфраструктуры водоочистки в развивающихся странах | +0.8% | Азиатско-Тихоокеанский регион, Ближний Восток, Африка, Латинская Америка | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Регулирование пожарной безопасности, стимулирующее использование ATH в полиолефиновых кабельных компаундах

Европейский регламент строительных материалов и североамериканские стандарты UL 94 ужесточили требования к малодымным безгалогенным материалам в проводке. Гидроксид алюминия соответствует этим требованиям, выделяя водяной пар при 180-200 °C, подавляя пламя без токсичных побочных продуктов. Его доля в европейском пуле огнезащитных материалов выросла до 38%[1]European Chemicals Agency, "Regulatory Strategy for Flame Retardants," echa.europa.eu . Значительное применение наблюдается в высотных зданиях, туннелях и подвижном составе, где безопасность кабелей имеет критически важное значение. Эта тенденция стимулировала инвестиции в марки более высокой чистоты, способные к загрузке до 60% в полиолефинах, обеспечивая электрические характеристики при соблюдении строгих ограничений по плотности дыма. Модернизация североамериканской инфраструктуры, особенно в центрах обработки данных и транспорте, следует той же логике соответствия требованиям, укрепляя среднесрочный спрос на рынке гидроксида алюминия.

Спрос на безгалогенные огнезащитные материалы в корпусах аккумуляторов электромобилей

Резкий рост производства электромобилей ставит пожарную безопасность аккумуляторов в центр приоритетов автомобильного дизайна. Оптимизированные по вязкости марки гидроксида алюминия теперь сочетают значения теплопроводности 1-3 Вт/мК с рейтингами UL 94 V0, обеспечивая легкие композитные крышки, которые смягчают тепловой разгон. Китайская цепочка поставок аккумуляторов уже использует эти марки в масштабе, в то время как европейские и североамериканские гигафабрики тестируют аналогичные составы. Автопроизводители ценят подход с одной добавкой, который обеспечивает как рассеивание тепла, так и подавление пламени, упрощая рецептуры компаундов и снижая зависимость от бромированных агентов. Продолжающееся проникновение электромобилей поддерживает устойчивый среднесрочный спрос на продукты аккумуляторного класса в рамках рынка гидроксида алюминия.

Растущее потребление безрецептурных антацидов в стареющих экономиках

Демографическое старение в США, Европе и Японии повышает распространенность гастроэзофагеального рефлюкса и диспепсии, увеличивая продажи антацидов на основе гидроксида алюминия. В сочетании с гидроксидом магния это соединение обеспечивает высокую кислотонейтрализующую способность и быстрое облегчение симптомов. Доступ к розничным аптекам в Индии и Китае расширяет охват потребителей, добавляя дополнительный рост объемов. Фармацевтические производители дифференцируются жевательными таблетками и жидкими гелями, которые маскируют металлический привкус, одновременно ужесточая спецификации по примесям для удовлетворения регулятивного контроля. Эта динамика позиционирует производство фармацевтического класса как стабильного долгосрочного участника рынка гидроксида алюминия.

Быстрое принятие ATH в столешницах из искусственного камня

Премиальные ремонты кухонь и ванных комнат отдают предпочтение бесшовному искусственному камню, устойчивому к воздействию тепла и пятен. Гидроксид алюминия выполняет двойную роль огнезащитного материала и наполнителя, повышающего яркость в акриловых и полиэфирных матрицах, улучшая твердость поверхности и сохранение блеска. Дизайнеры ценят чисто-белую основу, которая равномерно принимает пигменты, обеспечивая постоянство цвета в партиях. Производители в Северной Америке и Европе сообщают о растущих портфелях заказов от коммерческих проектов, где строительные нормы определяют негорючие поверхности. Городские районы Азиатско-Тихоокеанского региона следуют этому примеру, поскольку элитные жилые башни выбирают аналогичную эстетику и атрибуты безопасности, поддерживая краткосрочные объемы.

Анализ влияния ограничений

| Ограничения | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Волатильность поставок боксита | -0.7% | Мировой, особенно Азиатско-Тихоокеанский регион и Европа | Среднесрочный период (2-4 года) |

| Опасения по поводу здоровья при хроническом потреблении алюминия | -0.4% | Северная Америка, Европа, развитые страны Азии | Долгосрочный период (≥4 лет) |

| Высокие энергозатраты на производство осажденного ATH | -0.5% | Мировой, критичен в регионах с высокими ценами на энергию | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Волатильность поставок боксита

Экспортные ограничения Индонезии в 2023 году и периодические остановки шахт в ключевых регионах ужесточили доступность сырья из глинозема. Вертикально интегрированные крупные компании могут смягчить дефицит, однако более мелкие переработчики со спотовыми контрактами сталкиваются с повышенными затратами и остановками производства. Европа почувствовала сжатие наиболее остро после сокращений на заводе Alcoa San Ciprián, что вызвало скачки цен, вызванные запасами. Хотя альтернативные поставки из Гвинеи и Австралии предлагают частичное облегчение, логистические проблемы держат риск сырьевых материалов в центре внимания для рынка гидроксида алюминия в среднесрочной перспективе.

Опасения по поводу здоровья при хроническом потреблении алюминия

Медицинская литература связывает кумулятивное воздействие алюминия с рисками для пациентов с почечной недостаточностью и возможной нейротоксичностью. Предупреждения о лекарственном взаимодействии между антацидами на основе алюминия и антиретровирусными препаратами вошли в клинические рекомендации. Регуляторы пересматривают приемлемые уровни ежедневного потребления, и фармацевтические фирмы инвестируют в альтернативы без алюминия. Хотя полные запреты маловероятны, повышенная осторожность создает консервативный прогноз спроса на антацидный материал в долгосрочной перспективе.

Сегментный анализ

По типу продукта: промышленный класс ведет широкий рост

Материал промышленного класса обеспечил 64% общего объема в 2024 году и продолжает опережать другие классы со среднегодовым темпом роста 5,01%, подчеркивая его ключевую роль в огнезащитных, наполняющих и водоочистных применениях. Размер рынка гидроксида алюминия промышленного класса прогнозируется к стабильному расширению, поскольку строительство, кабельная промышленность и производители полимерных компаундов определяют безгалогенные решения. Оптимизация размера частиц и поверхностная обработка улучшают диспергирование, обеспечивая коэффициенты загрузки 40-60% в полиолефинах без ущерба для механических характеристик[2]T. Qiu et al., "Dispersion and Processing Performance of Activated Aluminum Hydroxide in Vinyl Ester Resin Composites," MDPI Polymers, mdpi.com .

Спрос фармацевтического класса, хотя и меньший по тоннажу, выигрывает от эффекта стареющего населения и более строгих норм качества в антацидах и вакцинных адъювантах. Пороги чистоты выше 99,7% и пределы содержания следовых металлов налагают более жесткий контроль процессов, стимулируя премиальное ценообразование. Наноразмерные марки остаются нишевой, но перспективной границей. Катализ и высокопроизводительные композиты ценят контролируемую морфологию, и несколько производителей пилотируют непрерывные маршруты осаждения, которые могут доставлять частицы менее 100 нм. По мере того как рынки аккумуляторов для электромобилей и аэрокосмической отрасли ищут легкие, термостойкие наполнители, эти специальности добавят дополнительную стоимость в рамках рынка гидроксида алюминия.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По применению: доминируют огнезащитные материалы, водоочистка ускоряется

Огнезащитные и дымоподавляющие составы захватили 40% мирового объема в 2024 году, закрепив гидроксид алюминия как крупнейшее семейство безгалогенных замедлителей горения. Дизайнеры используют его эндотермическое выделение воды и получающийся угольный слой для задержки возгорания и снижения пиковых скоростей тепловыделения. Регулятивное давление в строительной, транспортной и электронной отраслях продолжает направлять спецификации материалов к нетоксичным решениям, что поддерживает надежный путь роста для этого сегмента применения.

Муниципальные и промышленные водоочистительные станции масштабируют использование алюминийсодержащих коагулянтов, полученных из гидроксида алюминия. Пилотные установки мембран из гидрат-геля показали высокие скорости потока при соответствии целям удаления патогенов, указывая на сильную коммерческую жизнеспособность[3]X. Yang et al., "High-Flux Water Purification Using Aluminium Hydroxide Hydrate Gels," Nature Scientific Reports, nature.com . Размер рынка гидроксида алюминия для применения в водоочистке прогнозируется к регистрации самого высокого дополнительного тоннажа в развивающихся экономиках до 2030 года. Использование антацидов остается надежным участником, демонстрируя среднегодовой темп роста 4,93%, связанный с большей доступностью безрецептурных продуктов и растущей осведомленностью о здравоохранении.

По отрасли конечного потребления: пластмассы и каучук занимают верхнюю позицию

Сектор пластмасс и каучука поглотил 43% мирового размера рынка гидроксида алюминия в 2024 году и демонстрирует самое быстрое расширение со среднегодовым темпом роста 5,1%. Кабельные оболочки, кабелепроводы и внутренние автомобильные компоненты полагаются на высоконагружаемые наполнители ATH для прохождения рейтингов горючести без брома или хлора. Составители компаундов ценят его низкое дымовыделение, легкость обработки и синергетическое поведение с синергистами, такими как борат цинка. Рост дополнительно усиливается строгими стандартами содержания переработанного материала, поскольку ATH способствует контролю запаха и улучшает отделку поверхности в смесях с рециклатом.

Сегмент CASE, включающий краски, покрытия, клеи и герметики, поддерживает стабильное потребление. Поверхностно-модифицированные марки ATH равномерно диспергируются в эпоксидных, полиуретановых и акриловых системах, повышая сохранение блеска и прочность на изгиб при подавлении распространения пламени. Составители клеев, нацеленные на аккумуляторные батареи электромобилей и лопасти ветровых турбин, признают эти преимущества, обеспечивая продолжающуюся актуальность продуктов рынка гидроксида алюминия в высокопроизводительных строительных материалах.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион закрепил 54% мирового потребления в 2024 году и поддерживает самый быстрый рост со среднегодовым темпом роста 5,2%. Позиция Китая как основного производственного центра кабельных компаундов, искусственного камня и литий-ионных аккумуляторов стимулирует крупномасштабное потребление. Инфраструктурные программы Индии, особенно жилищное строительство и муниципальные водные схемы, добавляют дополнительную тягу объемов. Более строгие правила пожарной безопасности для высотных сооружений, введенные в 2024 году, укрепляют видимость спроса на рынке гидроксида алюминия в регионе.

Северная Америка остается вторым по величине покупателем, движимым строгими стандартами UL и NFPA, которые отдают предпочтение безгалогенным замедлителям горения в проводах, кабелях и строительных материалах. Волна ремонтов столешниц и напольных покрытий подчеркивает двойную эстетическую и безопасную ценность материала. Параллельные обновления водоочистительных станций в рамках Закона США об инвестициях в инфраструктуру и рабочих местах повышают спрос на коагулянты, поддерживая стабильный среднесрочный прогноз. Регион также размещает передовые исследования ATH с высокой теплопроводностью для аккумуляторов электромобилей, закрепляя стратегическое значение для специализированных марок.

Европа поддерживает значительную долю, используя свои экологические регламенты для ускорения перехода от бромированных химикатов. Электрификация автомобилей является отдельным катализатором спроса, поскольку автопроизводители принимают богатые ATH композиты для корпусов аккумуляторов и бортовой проводки. Германия, Франция и Великобритания являются ключевыми импортерами, в то время как Центральная и Восточная Европа располагают мощностями экструзии и формования, которые обслуживают общеевропейские кабельные рынки. Рынок гидроксида алюминия выигрывает от акцента блока на цикличности и низкоуглеродных материалах, стимулируя инициативы по переработке и сырьевые ресурсы зеленой энергии в производстве.

Конкурентная среда

Рынок гидроксида алюминия консолидирован, основные поставки контролируются пятью ключевыми производителями. Nabaltec AG специализируется на линейках ACTILOX для корпусов аккумуляторов электромобилей, используя инжиниринг частиц для оптимизации вязкости и проводимости. Chalco и Rio Tinto выигрывают от интеграции боксита, обеспечивая стабильность сырья и долгосрочные контракты поставок с производителями компаундов. Инновации сосредоточены на контроле частиц, гибридных составах и энергоэффективных кальцинаторах, нацеленных на сокращение выбросов на 10-15% для соответствия климатическим директивам. Слияния, поглощения и партнерства с автопроизводителями и производителями кабелей преобразуют цепочку создания стоимости, при этом конкуренция усиливается в товарных сегментах, в то время как высокоценные ниши полагаются на техническую экспертизу.

Лидеры отрасли гидроксида алюминия

-

Almatis

-

Alteo

-

Aluminum Corporation of China Limited

-

Huber Engineered Materials

-

Nabaltec AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Ноябрь 2024: Chengdu Yurong Chemical сообщила о росте заводских цен на гидроксид алюминия класса 99,5% с 3 200 юаней за тонну в июне 2024 года до 4 600 юаней за тонну к ноябрю 2024 года.

- Август 2023: Sumitomo Chemical обозначила цель расширения доходов на 30% для своей линейки ультравысокочистого глинозема к 2025 финансовому году после масштабирования технологии, которая получает α-глинозем из кальцинированного гидроксида алюминия.

Область применения глобального отчета по рынку гидроксида алюминия

Гидроксид алюминия - это основное неорганическое, белого цвета, порошкообразное, амфотерное соединение. Он также известен как гидрат глинозема или тригидрат алюминия. Благодаря своим универсальным свойствам, включая легкость и огнестойкость, он широко используется в многочисленных отраслях конечного потребления, включая строительство, электротехнику и электронику, автомобилестроение и транспорт.

Рынок сегментирован по типу продукта, отрасли конечного потребления и географии. По типу продукта рынок сегментирован на промышленный класс, фармацевтический класс и другие типы продуктов. На основе отрасли конечного потребления рынок сегментирован на пластмассы, фармацевтику, покрытия, клеи, герметики, эластомеры и другие отрасли конечного потребления. Отчет также охватывает размер рынка и прогнозы для рынка гидроксида алюминия в 15 странах основных регионов.

Определение размера рынка и прогнозы для каждого сегмента были выполнены на основе объема (килотонны).

| Промышленный |

| Фармацевтический |

| Прочие (специальный наноразмерный класс и восстановленный/переработанный класс) |

| Огнезащитные и дымоподавляющие |

| Наполнители и пигменты |

| Антацид |

| Химикаты для водоочистки |

| Катализатор и прочие |

| Пластмассы и каучук |

| Фармацевтика |

| Краски, покрытия, клеи и герметики (CASE) |

| Прочие (бумага и прочие) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная часть Европы | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По типу продукта | Промышленный | |

| Фармацевтический | ||

| Прочие (специальный наноразмерный класс и восстановленный/переработанный класс) | ||

| По применению | Огнезащитные и дымоподавляющие | |

| Наполнители и пигменты | ||

| Антацид | ||

| Химикаты для водоочистки | ||

| Катализатор и прочие | ||

| По отрасли конечного потребления | Пластмассы и каучук | |

| Фармацевтика | ||

| Краски, покрытия, клеи и герметики (CASE) | ||

| Прочие (бумага и прочие) | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная часть Европы | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Что стимулирует недавний рост рынка гидроксида алюминия?

Устойчивое соблюдение регламентов пожарной безопасности, быстрое принятие электромобилей и расширяющиеся проекты водоочистки являются основными двигателями роста, поддерживающими среднегодовой темп роста 4,86% с 2025 по 2030 год.

Каков размер рынка гидроксида алюминия сегодня?

Рынок находится на уровне 1,99 млн тонн в 2025 году и прогнозируется к достижению 2,52 млн тонн к 2030 году согласно данным, составленным из отраслевых раскрытий.

Какой сегмент имеет наивысшую долю рынка гидроксида алюминия?

Материал промышленного класса лидирует с долей 64% в 2024 году, отражая широкое применение в огнезащитных, наполняющих и водоочистных применениях.

Почему Азиатско-Тихоокеанский регион является самым быстрорастущим потребительским регионом?

Производственное доминирование Китая, инфраструктурный бум Индии и более строгие региональные правила пожарной безопасности сочетаются, обеспечивая среднегодовой темп роста 5,2% для объема Азиатско-Тихоокеанского региона до 2030 года.

Какую роль играет гидроксид алюминия в электромобилях?

Специализированные марки обеспечивают одновременное тепловое управление и огнестойкость в корпусах аккумуляторов, помогая автопроизводителям соответствовать строгим стандартам безопасности без галогенированных добавок.

Являются ли энергозатраты угрозой для прибыльности гидроксида алюминия?

Да. Высокие цены на электроэнергию и требования декарбонизации повышают производственные затраты на осажденные марки, мотивируя инвестиции в энергоэффективные технологии для защиты маржи в рамках рынка гидроксида алюминия.

Последнее обновление страницы: