Размер и доля рынка систем обработки багажа в аэропортах

Анализ рынка систем обработки багажа в аэропортах от Mordor Intelligence

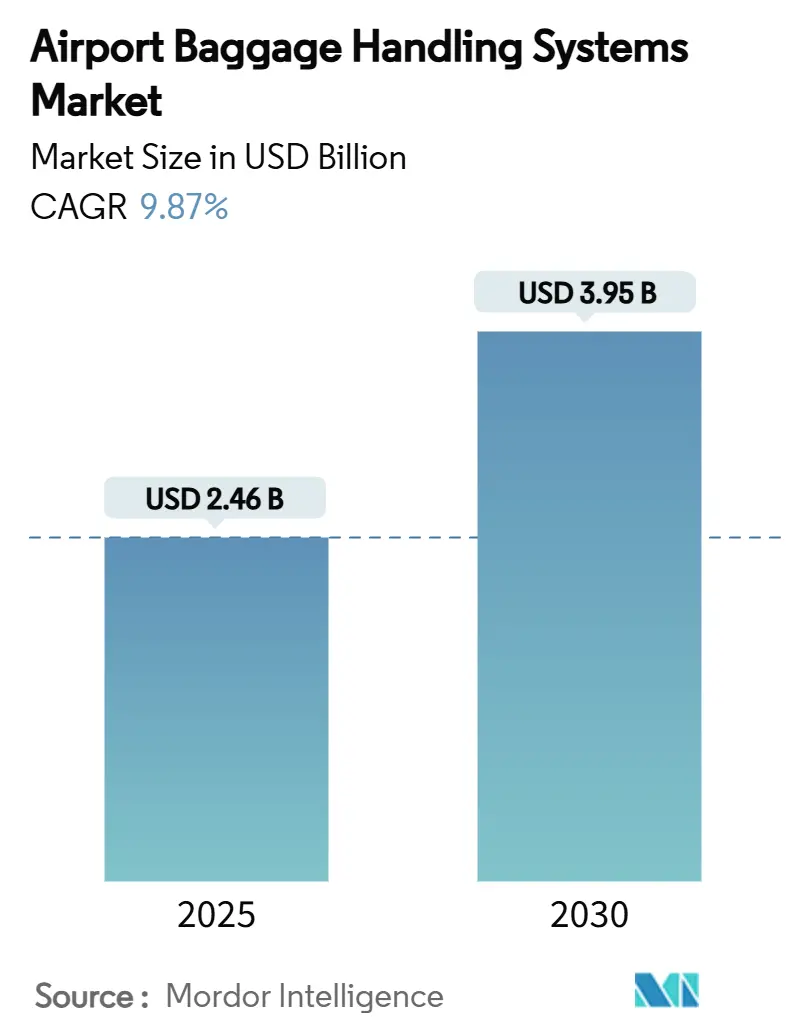

Рынок систем обработки багажа в аэропортах оценивается в 2,46 миллиарда долларов США в 2025 году, и прогнозируется, что он достигнет размера рынка в 3,95 миллиарда долларов США в 2030 году, что означает устойчивый среднегодовой темп роста 9,87%. Рост основан на восстановлении пассажиропотока в авиационном секторе, стабильных программах расширения мощностей и переходе аэропортов к автоматизации для защиты от нехватки трудовых ресурсов и роста затрат на соблюдение требований безопасности. Модернизация систем среднего возраста, предиктивное обслуживание на основе цифровых двойников и отслеживание на базе компьютерного зрения изменяют приоритеты закупок во всех сегментах рынка систем обработки багажа в аэропортах. Поставщики, способные объединить надежность конвейеров с аналитикой на основе искусственного интеллекта, теперь устанавливают премиальные цены, в то время как готовность к кибербезопасности перешла из вопроса бэк-офиса к критерию закупок на уровне совета директоров после того, как регуляторы ужесточили временные рамки отчетности об инцидентах. Все чаще капитальные проекты объединяют гибридные системы, энергоэффективные двигатели и модули УФ-С дезинфекции для достижения целей устойчивого развития и соблюдения руководящих принципов общественного здравоохранения.

Ключевые выводы отчета

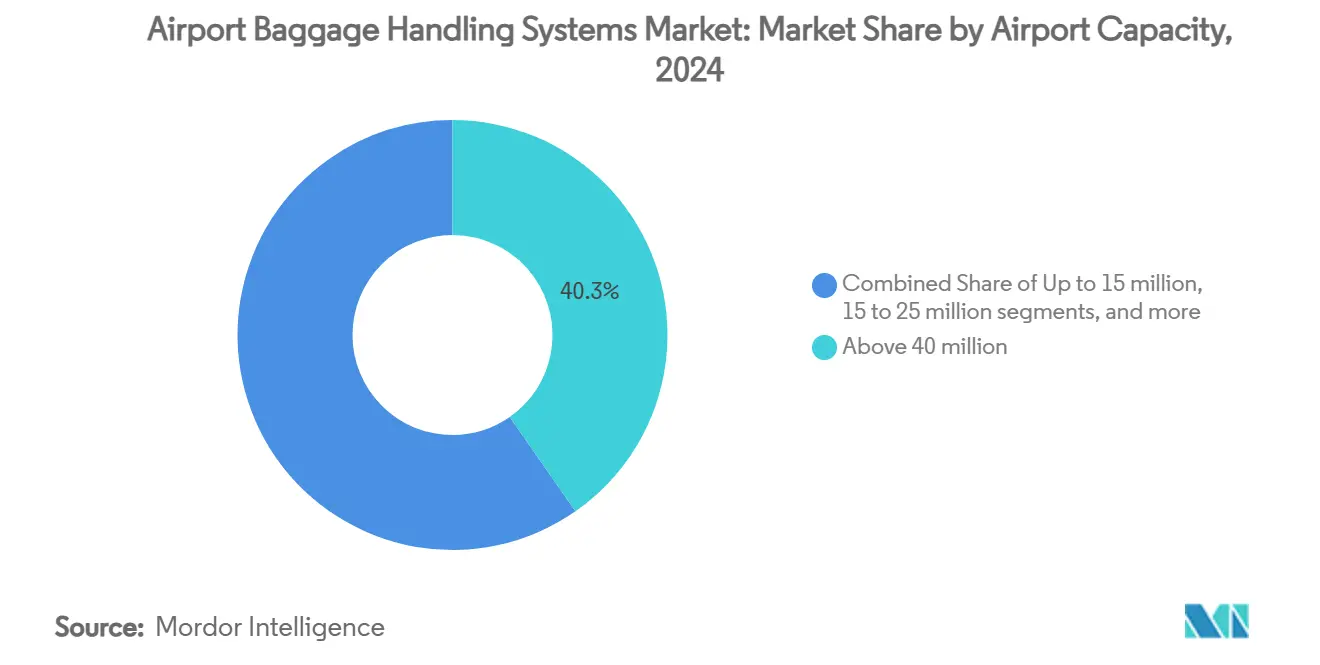

- По пропускной способности аэропорта хабы, обрабатывающие свыше 40 миллионов пассажиров, захватили 40,31% доли рынка систем обработки багажа в аэропортах в 2024 году и расширяются со среднегодовым темпом роста 10,41% до 2030 года.

- По решениям платформы регистрации и выдачи билетов удерживали 31,56% рынка систем обработки багажа в аэропортах в 2024 году, в то время как прогнозируется, что решения отслеживания и трассировки покажут среднегодовой темп роста 11,20% между 2025 и 2030 годами.

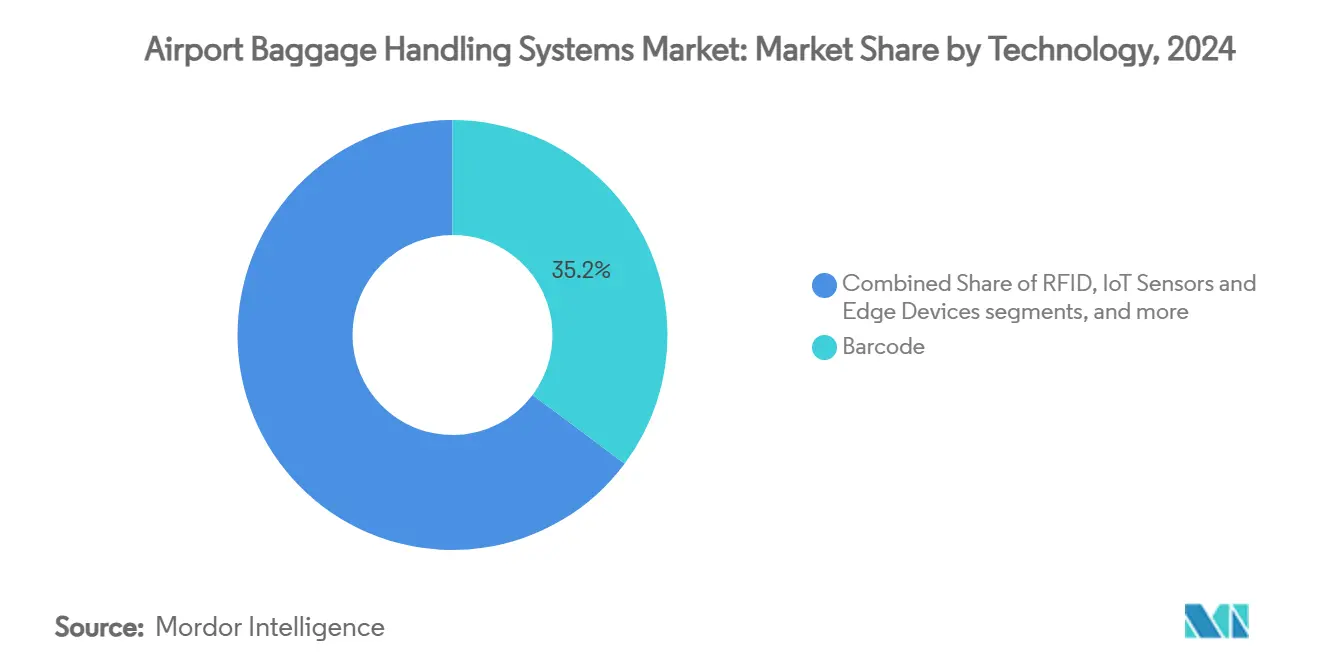

- По технологии штрих-коды сохранили 35,22% рынка систем обработки багажа в аэропортах в 2024 году; ожидается, что программное обеспечение на основе искусственного интеллекта и машинного обучения будет расти со среднегодовым темпом роста 12,05% до 2030 года.

- По типу системы архитектуры ленточных конвейеров контролировали 43,27% размера рынка систем обработки багажа в аэропортах в 2024 году, тогда как гибридные системы должны вырасти со среднегодовым темпом роста 10,28% до 2030 года.

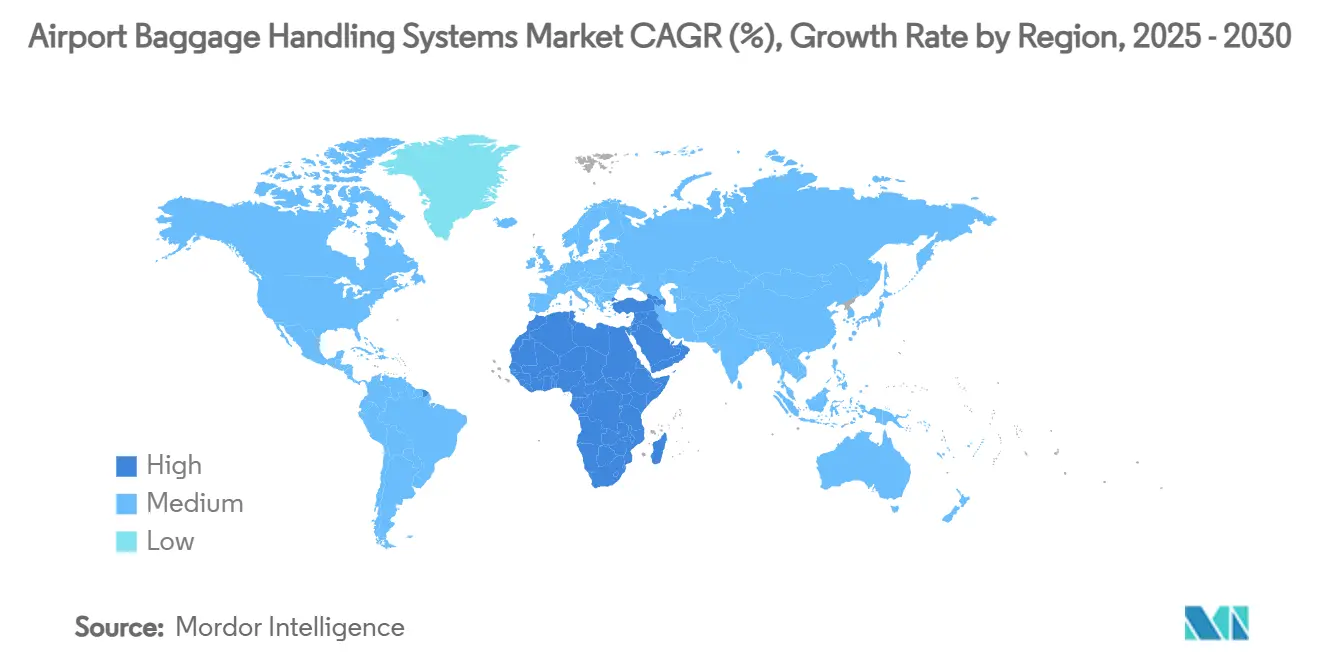

- По регионам Северная Америка лидировала с долей выручки 32,22% рынка систем обработки багажа в аэропортах в 2024 году. В то же время регион Ближнего Востока и Африки будет развиваться со среднегодовым темпом роста 11,15% до 2030 года.

Тенденции и аналитические данные глобального рынка систем обработки багажа в аэропортах

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост глобальных объемов пассажиров | +2.1% | Глобально (фокус на АТЭС и Ближнем Востоке) | Средний срок (2-4 года) |

| Программы расширения мощностей аэропортов | +1.8% | Северная Америка, Европа, Ближний Восток | Долгий срок (≥ 4 года) |

| Переход к интегрированному RFID отслеживанию | +1.5% | Глобально, во главе с Северной Америкой и Европой | Короткий срок (≤ 2 лет) |

| Спрос на комплексную автоматизацию | +1.7% | Глобально, премиальные аэропорты | Средний срок (2-4 года) |

| Раннее хранение багажа (EBS) как рычаг доходов | +0.9% | Европа и Северная Америка, премиальные аэропорты | Короткий срок (≤ 2 лет) |

| Модернизация дезинфекции, вызванная пандемией | +0.7% | Глобально, с мандатами в Азиатско-Тихоокеанском регионе | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Рост глобальных объемов пассажиров

Пассажиропоток уже превысил допандемические прогнозы, создавая острую нагрузку на багажную инфраструктуру в хабовых аэропортах, которые доминируют на рынке систем обработки багажа в аэропортах. Международный совет аэропортов прогнозирует, что объемы удвоятся к 2040 году, перспектива, которая ускоряет циклы замены оборудования и стимулирует интерес к расширяемым модульным схемам.[1]Международный совет аэропортов, "Прогноз мирового трафика ACI 2025," aci.aero Мегахабы, обрабатывающие более 40 миллионов путешественников, добавляют модули раннего хранения багажа и сортировщики на основе тележек для поддержания пропускной способности во время пиковых волн. Хотя неправильная обработка багажа снизилась до 6,9 на 1000 пассажиров в 2023 году, каждая неправильно направленная сумка по-прежнему обходится авиакомпаниям в 100-200 долларов США в виде компенсаций и сборов за перенаправление, что заставляет аэропорты инвестировать в аналитику первопричин на основе искусственного интеллекта. Североамериканские операторы выделили бюджеты на модернизацию в размере 75% от их допандемических расходов на следующие пять лет, подчеркивая долгосрочный минимальный спрос на рынке систем обработки багажа в аэропортах.

Программы расширения мощностей аэропортов

Знаковые проекты, такие как расширение международного аэропорта Аль Мактум стоимостью 35 миллиардов долларов США, рассчитанное на 260 миллионов пассажиров в год, иллюстрируют масштаб, в котором специфицируются багажные системы нового поколения. Европейские коллеги следуют их примеру; программа Схипхола на 6 миллиардов евро (8,13 миллиарда долларов США) модернизирует подвальные помещения для багажа, одновременно встраивая модернизацию климат-контроля, которая улучшает эргономические условия работы. Североамериканские аэропорты от Солт-Лейк-Сити до Сиэтл-Такома встраивают в новые линии двигательные технологии, соответствующие стандартам LEED, чтобы снизить потребление электроэнергии до 25% в циклах легкой нагрузки. Эти проекты создают долгосрочные потоки доходов на вторичном рынке для модернизационных датчиков, лицензий на программное обеспечение управления и аудитов кибербезопасности в рамках рынка систем обработки багажа в аэропортах.

Переход к интегрированному RFID отслеживанию

Развертывания RFID теперь достигают уровней точности сканирования 99,98%, превращая обработку багажа из линейной задачи конвейера в богатый данными логистический поток. Глобальное развертывание Delta продемонстрировало, что стоимость меток падает ниже 0,10 долларов США при больших объемах, склоняя расчеты окупаемости инвестиций в пользу системного внедрения. Озеро данных, генерируемое RFID, является набором данных для обучения алгоритмов предиктивного обслуживания, которые могут сократить незапланированные простои сортировщиков на 90%. SITA и IDEMIA уже пилотируют основанное на камерах сопоставление идентификаторов, которое устраняет необходимость в любых метках, вплетая биометрическое распознавание объектов в более широкую ткань IoT аэропорта. Аэропорты в Индии и странах Персидского залива накладывают узлы LoRaWAN на свои багажные петли, создавая плотные телеметрические сети, которые контролируют парк тележек, способствуя 30-40% прямой экономии затрат на потери активов.[2]Impinj Inc., "Примеры использования RFID в авиации," impinj.com

Спрос на комплексную автоматизацию

Хроническая нехватка рабочей силы и эскалация минимальной заработной платы вынуждают аэропорты исключать ручные точки касания на пути багажа. Система на основе тележек международного аэропорта Орландо обрабатывает 2800 сумок в час с однопунктовым чтением RFID, которое синхронизируется напрямую с системами контроля вылетов авиакомпаний. В Цинциннати автономные тягачи, оборудованные роботизированными руками, самостоятельно стыкуются с грузовыми отсеками воздушных судов, поднимая устройства для загрузки единиц без наземных экипажей и повышая вместимость тележек на 30%. Распознавание изображений с помощью искусственного интеллекта восстанавливает поврежденные штрих-коды менее чем за две секунды, сокращая время ожидания первой сумки на три минуты и снижая риски каскада задержек. Результирующий рост производительности усиливает импульс закупок на рынке систем обработки багажа в аэропортах.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие капитальные затраты и долгие циклы окупаемости инвестиций | −1.9% | Глобально, выражено на развивающихся рынках | Долгий срок (≥4 года) |

| Устаревшие ИТ и пробелы в совместимости | −1.4% | Северная Америка и Европа | Средний срок (2-4 года) |

| Сопротивление профсоюзов аэропортов автоматизации | −0.8% | Северная Америка и Европа | Короткий срок (≤ 2 лет) |

| Расходы на соблюдение кибербезопасности (EU NIS2/FAA AD) | −1.1% | Европа и Северная Америка | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокие капитальные затраты и долгие циклы окупаемости инвестиций

Комплексные багажные проекты регулярно превышают первоначальные бюджеты. Оптимизация Сиэтл-Такома подскочила с 320 миллионов долларов США до 540 миллионов долларов США до ввода в эксплуатацию, поучительная история для аэропортов среднего уровня, оценивающих аналогичные масштабы. Долгие периоды окупаемости 10-15 лет сталкиваются с концессионными периодами для приватизированных терминалов, заставляя операторов секьюритизировать потоки сборов с пользователей или использовать структуры зеленых облигаций. Международный совет аэропортов теперь рекомендует, чтобы финансовые комитеты тестировали окупаемость инвестиций при барьерных ставках на 150 базисных пунктов выше суверенных доходностей, однако более мелкие операторы все еще находят покрытие обслуживания долга сложным.

Устаревшие ИТ и пробелы в совместимости

Авиакомпании тратят 1 миллиард долларов США ежегодно на сообщения Type B, которые предшествуют современным REST API, делая шлюзы интерфейсов обязательными для новых развертываний систем. Параллельная работа старых и новых стеков увеличивает затраты на интеграцию, иногда на 25% от первоначального бюджета на аппаратное обеспечение. Национальные академии США отмечают, что OPEX жизненного цикла может удвоиться, когда патчи промежуточного программного обеспечения появляются после передачи, стирая экономию, обещанную автоматизацией. Аэропорты, у которых бюджет на интеграцию недостаточен, рискуют получить недостатки возможностей, которые подавляют целевые показатели операционных ставок и разрушают оценки пользовательского опыта.

Сегментный анализ

По пропускной способности аэропорта: мегахабы стимулируют инновации

Пассажирские хабы, превышающие 40 миллионов ежегодных путешественников, контролировали 40,31% доли рынка систем обработки багажа в аэропортах в 2024 году.[3]Gulf News Desk, "Детали расширения мегахаба Дубай," gulfnews.com Эти мегаобъекты также показали среднегодовой темп роста 10,41%, закрепляя кривую роста размера рынка систем обработки багажа в аэропортах за 2025-2030 годы. Их бюджеты поддерживают индивидуальные системы перевозчиков, робототехнику и наборы управления с поддержкой искусственного интеллекта, которые более мелкие аэропорты часто принимают только после двух технологических циклов. Проект Аль Мактум в Дубае показывает, как встроенные умные конвейеры и панели управления предиктивным обслуживанием интегрируются с мастер-планами цифровых двойников для защиты от будущих скачков спроса.

Аэропорты среднего уровня в диапазоне 25-40 миллионов сокращают инновационный разрыв, поэтапно проводя модернизацию, начиная с зон раннего хранения багажа, которые снижают давление пиковой нагрузки. Объекты, обслуживающие 15-25 миллионов пассажиров, стандартизируются на модульных конвейерах и RFID шлюзах для повышения точности без полной перестройки подвальных помещений. Малые аэропорты ниже 15 миллионов пассажиров опираются на устройства самообслуживания общего пользования для снижения капитальных затрат и постепенного расширения автоматизационных следов. По мере снижения цен поставщиков технологии, ранее ограниченные мегахабами, перетекают вниз по течению, поднимая базовые ожидания во всех узлах рынка систем обработки багажа в аэропортах.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По решениям: системы регистрации лидируют, отслеживание ускоряется

Решения для регистрации и выдачи билетов представляли 31,56% рынка систем обработки багажа в аэропортах в 2024 году, отражая их повсеместность на каждом этапе входа в терминал. Тем не менее, решения отслеживания и трассировки находятся на более быстром среднегодовом темпе роста 11,20%, подчеркивая поворот руководства от автоматизации транзакций к поддержке принятия решений, ориентированной на данные. Авиакомпании количественно оценивают экономию затрат на неправильную обработку до 3 долларов США на пассажира, как только сквозная видимость становится стандартной практикой, стимулируя аэропорты встраивать RFID маты под ленты выдачи и точки передачи.

Модули досмотра безопасности сохраняют приоритет закупок везде, где регуляторы пересматривают пороги обнаружения. Только TSA выделяет 250 миллионов долларов США в год на детекторы взрывчатых веществ нового поколения, которые должны безупречно стыковаться с логикой конвейера и программным обеспечением диспетчерского управления. Платформы раннего хранения багажа монетизируют время простоя, предлагая авиакомпаниям гибкость принимать сумки за часы до этого и даже создавать услуги розничного получения, которые добавляют неавиационные доходы. Конвергентный эффект поддерживает расширение размера рынка систем обработки багажа в аэропортах через множественные рычаги доходов, а не просто рост пешеходного трафика пассажиров.

По технологии: искусственный интеллект нарушает доминирование штрих-кода

Штрих-коды по-прежнему удерживают 35,22% рынка систем обработки багажа в аэропортах в 2024 году, свидетельство укоренившейся инфраструктуры и глобальных стандартов для меток в формате IATA. Тем не менее, модули на основе искусственного интеллекта спринтируют вперед со среднегодовым темпом роста 12,05%, питаясь растущей плотностью датчиков и более дешевыми графическими вычислениями на краю. Движок компьютерного зрения IDEMIA теперь сопоставляет сумки с проездными документами без метки, устраняя провисающие показатели чтения внутри влажных тропических условий.[4]Администрация транспортной безопасности, "План инвестиций в технологию зарегистрированного багажа," tsa.gov

RFID закрепляет сенсорную основу, соответствуя соблюдению резолюции IATA 753, одновременно сшивая живую телеметрию сумок в приложения авиакомпаний. IoT шлюзы агрегируют показания вибрации, тока двигателя и температуры, позволяя нейронным сетям отмечать предвестники отказов за часы до обычных порогов. Робототехника продолжает просачиваться с грузового перрона с автономными тележками, которые навигируют по апронам смешанного движения, привлекая совершенно новую когорту поставщиков на рынок систем обработки багажа в аэропортах.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу системы: гибридные решения бросают вызов превосходству конвейеров

Конвейерные линии контролировали 43,27% размера рынка систем обработки багажа в аэропортах в 2024 году, поскольку они остаются спецификацией по умолчанию для модернизации brownfield. Тем не менее, гибридные схемы - где отдельные перевозчики, транспортные средства с кодировкой назначения и автоматизированное хранение смешиваются - растут со среднегодовым темпом роста 10,28%, поскольку планировщики ценят пространственную гибкость. Терминал международного аэропорта Орландо развертывает тележки, которые позволяют перенаправление в режиме реального времени на пиках всплесков без остановки ленты, преимущество, которое классические петлевые конвейеры не могут соответствовать.

Сортировщики с поперечными лентами и наклонными лотками удовлетворяют ультравысокопропускным хабам, обрабатывающим дальнемагистральный трансферный трафик. Аналитика на краю теперь калибрует скорости двигателей к нагрузкам плотности, сокращая энергопотребление до 15% в внепиковые окна и улучшая оценки выбросов Scope 2. Гибридные миграции также защищают уровни кибербезопасности от будущего, сегментируя сети операционных технологий, сужая поверхность атак, которую регуляторы теперь тщательно изучают.

Географический анализ

Северная Америка сохраняет лидерство на рынке систем обработки багажа в аэропортах с долей 32,22%, поддерживаемая мандатами на модернизацию, такими как ежегодная программа модернизации скрининга TSA стоимостью 250 миллионов долларов США, которая питает книги заказов производителей конвейеров. Тем не менее, устаревшая инфраструктура усложняет расширение, поскольку модернизации должны вписаться в переполненные подвальные помещения без прерывания операций, поднимая графики установки и расходы на интеграцию. Канада и Мексика обеспечивают инкрементальный рост, но Соединенные Штаты остаются точкой опоры из-за доминирования сети хаб-спок и созревающего законодательства об устойчивости.

Ближний Восток и Африка показали самый быстрый среднегодовой темп роста 11,15%, подпитываемый мегапроектами Залива, которые нацелены на пропускную способность пассажиров, превышающую многие европейские государства в совокупности. Расширение Аль Мактум в Дубае иллюстрирует, как региональные планировщики обходят промежуточные технологические этапы, устанавливая робототехнику, панели управления искусственным интеллектом и модули бесконтактной дезинфекции в сборках первого этапа. Африканские шлюзы, такие как Кейптаун, поставили в очередь бюджеты на модернизацию свыше 1 миллиарда долларов США, хотя циклы финансирования могут сместить временные рамки реализации. Сильные подъемы объемов грузов также переводятся в более интегрированные решения для обработки багажа и грузов, расширяя след рынка систем обработки багажа в аэропортах за пределы чисто пассажирских приложений.

Европа и Азиатско-Тихоокеанский регион формируют технологический авангард, где ограничения brownfield встречаются со строгими углеродными целями. План Схипхола на 6 миллиардов евро (7,07 миллиарда долларов США) перестраивает весь подвал для багажа, чтобы обеспечить эргономичные рабочие места и климатически стабильные конвейерные залы, которые минимизируют связанные с теплом отказы двигателей. Азиатские хабы от Хайдарабада до Джакарты работают как производственные форпосты для глобальных поставщиков; новый индийский завод Daifuku учетверяет производственную мощность, сокращая сроки поставки для региональных клиентов. Южная Америка остается меньшей по абсолютным расходам, но демонстрирует догоняющий импульс, поскольку перевозчики возобновляют сети, а аэропорты используют финансирование многосторонних банков для снижения рисков модернизации greenfield.

Конкурентная среда

Активность приобретений перерисовывает карту поставщиков. Поглощение Siemens Logistics компанией Vanderlande в 2024 году сформировало электростанцию, способную обслуживать более 600 аэропортов и перемещать 4 миллиона сумок ежедневно, усиливая объединенное влияние в послепродажном обслуживании.[5]Vanderlande Industries BV, "Завершение приобретения Siemens Logistics," vanderlande.com Интерес прямых инвестиций вырос, когда Ardian купил контрольный пакет в Alstef Group, сигнализируя о доверии к долгосрочным денежным потокам от контрактов на обслуживание, обеспеченных концессиями. Эти шаги указывают на то, что масштаб и вертикальная широта все больше диктуют долю кошелька на рынке систем обработки багажа в аэропортах.

Технологическая дифференциация заостряет конкурентные преимущества. SITA сотрудничает с IDEMIA для развертывания идентификации только с камерой, которая обходит расходы на RFID и удваивает надежность чтения в загроможденных залах выдачи. Платформы предиктивного обслуживания происхождения Siemens развертывают пограничный искусственный интеллект, который интерпретирует гармоники тока двигателя для предотвращения отказов редукторов за дни вперед, ценностное предложение, смещающее оценки тендеров от первоначальных капитальных затрат к жизненному циклу гарантированной бесперебойной работы.

Меньшие специалисты процветают, сосредоточившись на нишах - УФ-С дезинфекции лотков, автономных парках тележек или модернизации датчиков сбора энергии - которые интеграторы первого уровня интегрируют через открытые API, а не разрабатывают внутри компании. Аэропорты заключают контракты со смешанными консорциумами для снижения рисков цепочки поставок и ускорения инноваций. Результирующая экосистема смешивает тяжеловесных интеграторов, нишевые технологические фирмы и поставщиков ИТ-услуг авиакомпаний, поддерживая динамичный, но все более концентрированный рынок систем обработки багажа в аэропортах.

Лидеры индустрии систем обработки багажа в аэропортах

-

Vanderlande Industries BV

-

Siemens AG

-

Alstef Group

-

Leonardo S.p.A

-

Daifuku Co. Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Апрель 2025: Daifuku открыла новый производственный объект в Хайдарабаде, Индия, учетверив производственное пространство для систем обработки багажа в аэропортах.

- Декабрь 2024: IDEMIA и SITA расширили свое партнерство для глобального развертывания идентификации багажа ALIX на основе компьютерного зрения.

- Август 2024: Аэропорт Схипхол запустил модернизацию на 6 миллиардов евро (7,07 миллиарда долларов США), включая полную перестройку подвала для багажа.

- Январь 2024: Аэропорт Цинциннати/Северный Кентукки развернул автономные багажные тягачи Aurrigo, увеличив вместимость единичных грузовых устройств на 30%.

Область применения глобального отчета о рынке систем обработки багажа в аэропортах

Система обработки багажа, или BHS, является типом конвейерной системы, установленной в аэропорту, которая обеспечивает транспортировку пассажирского багажа от зон стойки регистрации до зоны, где багаж загружается на воздушное судно. BHS помогает транспортировать зарегистрированный багаж, который выгружается с воздушного судна в зону выдачи багажа.

Рынок систем обработки багажа в аэропортах сегментирован по пропускной способности аэропорта и географии. По пропускной способности аэропорта рынок сегментирован на до 15 миллионов, 15-25 миллионов, 25-40 миллионов и свыше 40 миллионов. Отчет также охватывает размеры и прогнозы для рынка систем обработки багажа в аэропортах в основных странах различных регионов. Для этих сегментов размер рынка представлен в стоимостном выражении (доллары США).

| До 15 миллионов |

| От 15 до 25 миллионов |

| От 25 до 40 миллионов |

| Свыше 40 миллионов |

| Системы регистрации и выдачи билетов |

| Системы досмотра безопасности |

| Системы конвейеров и сортировки |

| Раннее хранение багажа |

| Выдача/разгрузка багажа |

| Отслеживание и трассировка |

| Штрих-код |

| RFID |

| IoT датчики и пограничные устройства |

| Робототехника и автономные транспортные средства |

| Программное обеспечение ИИ/машинного обучения |

| Ленточные конвейерные системы |

| Сортировщики с наклонными лотками и поперечными лентами |

| Транспортное средство с кодировкой назначения (DCV) |

| Системы на основе тележек/отдельных перевозчиков |

| Гибридные и другие развивающиеся системы |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Остальная Африка | ||

| По пропускной способности аэропорта | До 15 миллионов | ||

| От 15 до 25 миллионов | |||

| От 25 до 40 миллионов | |||

| Свыше 40 миллионов | |||

| По решениям | Системы регистрации и выдачи билетов | ||

| Системы досмотра безопасности | |||

| Системы конвейеров и сортировки | |||

| Раннее хранение багажа | |||

| Выдача/разгрузка багажа | |||

| Отслеживание и трассировка | |||

| По технологии | Штрих-код | ||

| RFID | |||

| IoT датчики и пограничные устройства | |||

| Робототехника и автономные транспортные средства | |||

| Программное обеспечение ИИ/машинного обучения | |||

| По типу системы | Ленточные конвейерные системы | ||

| Сортировщики с наклонными лотками и поперечными лентами | |||

| Транспортное средство с кодировкой назначения (DCV) | |||

| Системы на основе тележек/отдельных перевозчиков | |||

| Гибридные и другие развивающиеся системы | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Египет | |||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка систем обработки багажа в аэропортах?

Размер рынка систем обработки багажа в аэропортах составляет 2,46 миллиарда долларов США в 2025 году и, по прогнозам, достигнет 3,95 миллиарда долларов США к 2030 году.

Какой регион растет быстрее всего в области систем обработки багажа в аэропортах?

Прогнозируется, что сегмент Ближнего Востока и Африки будет расширяться со среднегодовым темпом роста 11,15% до 2030 года благодаря крупномасштабным инвестициям в аэропорты greenfield.

Почему RFID и ИИ важны в обработке багажа?

RFID обеспечивает точность чтения 99,98% и поставляет данные в режиме реального времени, в то время как алгоритмы ИИ используют эти данные для сокращения незапланированных простоев до 90%.

Что стимулирует принятие гибридных систем над традиционными конвейерами?

Гибридные схемы предлагают гибкую маршрутизацию, экономию энергии 15% и более легкую интеграцию робототехники и аналитики предиктивного обслуживания.

Каков типичный период окупаемости инвестиций для новых багажных систем?

Комплексные модернизации систем часто несут периоды окупаемости 10-15 лет, побуждая аэропорты изучать поэтапное инвестирование или финансирование зелеными облигациями.

Какой сегмент решений растет быстрее всего?

Платформы отслеживания и трассировки лидируют со среднегодовым темпом роста 11,20%, отражая фокус аэропортов на сквозной видимости и принятии решений на основе данных.

Последнее обновление страницы: