Анализ рынка ацетилена

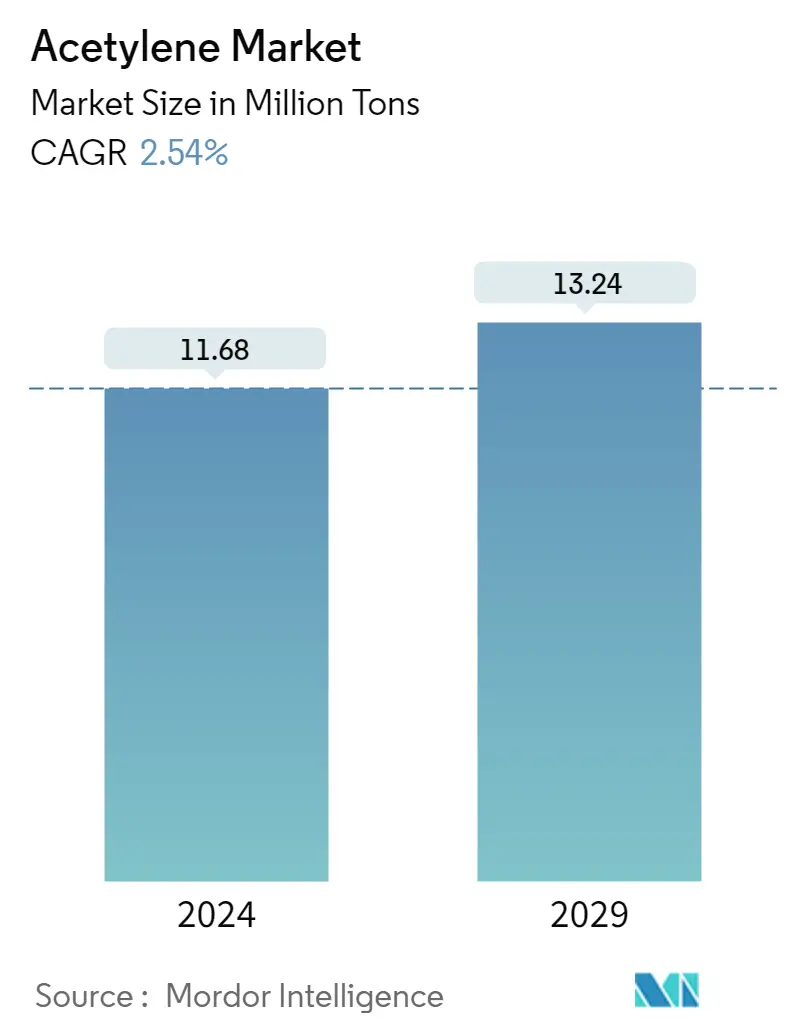

Объем рынка ацетилена оценивается в 11,68 миллиона тонн в 2024 году и, как ожидается, достигнет 13,24 миллиона тонн к 2029 году, среднегодовой рост составит 2,54% в течение прогнозируемого периода (2024-2029).

Пандемия COVID-19 негативно повлияла на спрос на ацетилен. Карантин в различных странах привел к ограничениям в цепочках поставок, что существенно затруднило расширение отрасли. Однако в прошлом году рынок восстановился, и ожидается, что в течение прогнозируемого периода он будет расти значительными темпами.

- Основными факторами, влияющими на исследуемый рынок, являются непрерывный спрос со стороны мировой металлообрабатывающей промышленности и растущий спрос на химическую продукцию.

- Однако ожидается, что строгие экологические нормы и вредное воздействие ацетилена в более высоких концентрациях будут препятствовать росту рынка.

- Кроме того, применение газообразного ацетилена для различных научных исследований, вероятно, станет возможностью для изучаемого рынка в течение прогнозируемого периода.

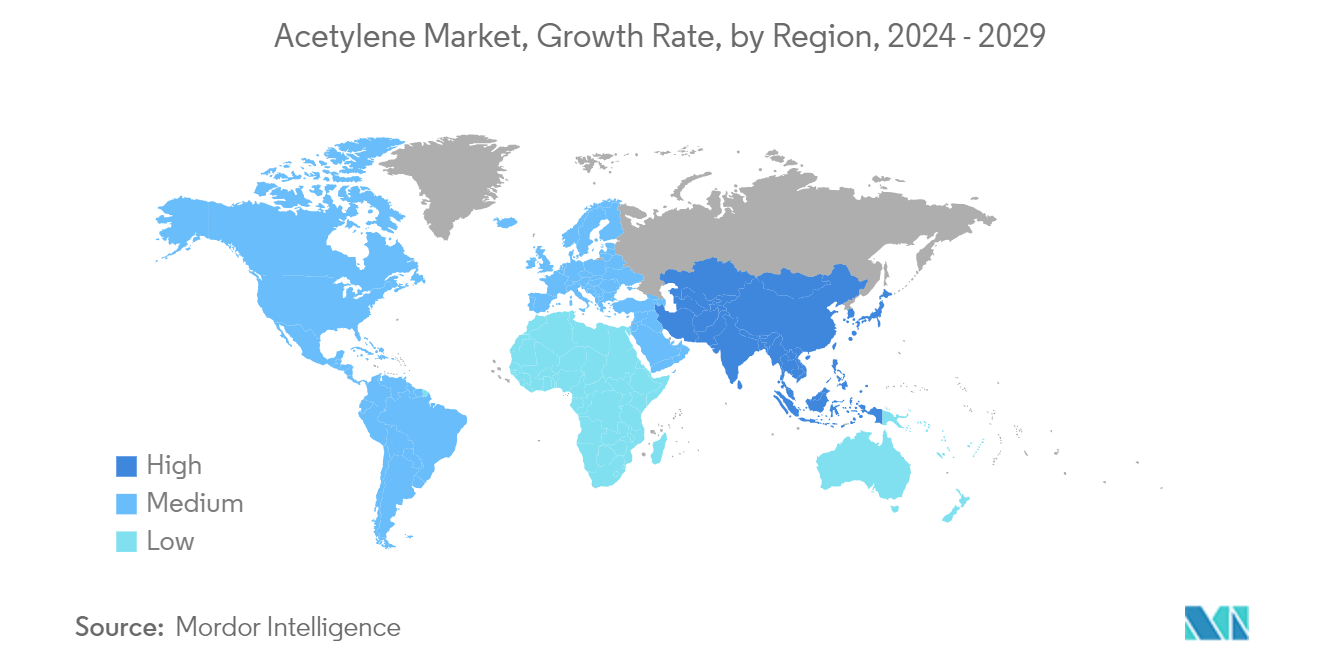

- Азиатско-Тихоокеанский регион доминировал на мировом рынке, причем наибольшее потребление было в таких странах, как Китай и Индия.

Тенденции рынка ацетилена

Ожидается, что металлообрабатывающая промышленность будет доминировать на рынке

- Ацетилен в основном используется для ацетиленовой резки, термообработки и сварки. Нерасфасованный ацетилен также используется в качестве сырья в химической перерабатывающей промышленности для производства органических соединений, включая ацетальдегид, уксусную кислоту и уксусный ангидрид.

- Благодаря своей структуре тройной связи ацетилен имеет самую высокую температуру пламени. Ацетилен достигает температуры пламени 3090°C (5594°F), выделяя 54,8 кДж/литр энергии при сгорании с кислородом. Эта самая высокая температура пламени позволяет использовать ацетилен в металлообработке, такой как резка, сварка, пайка и пайка.

- Вышеупомянутые применения ацетилена используются во многих отраслях промышленности, таких как автомобильная, аэрокосмическая, металлообрабатывающая, фармацевтическая, стекольная и других.

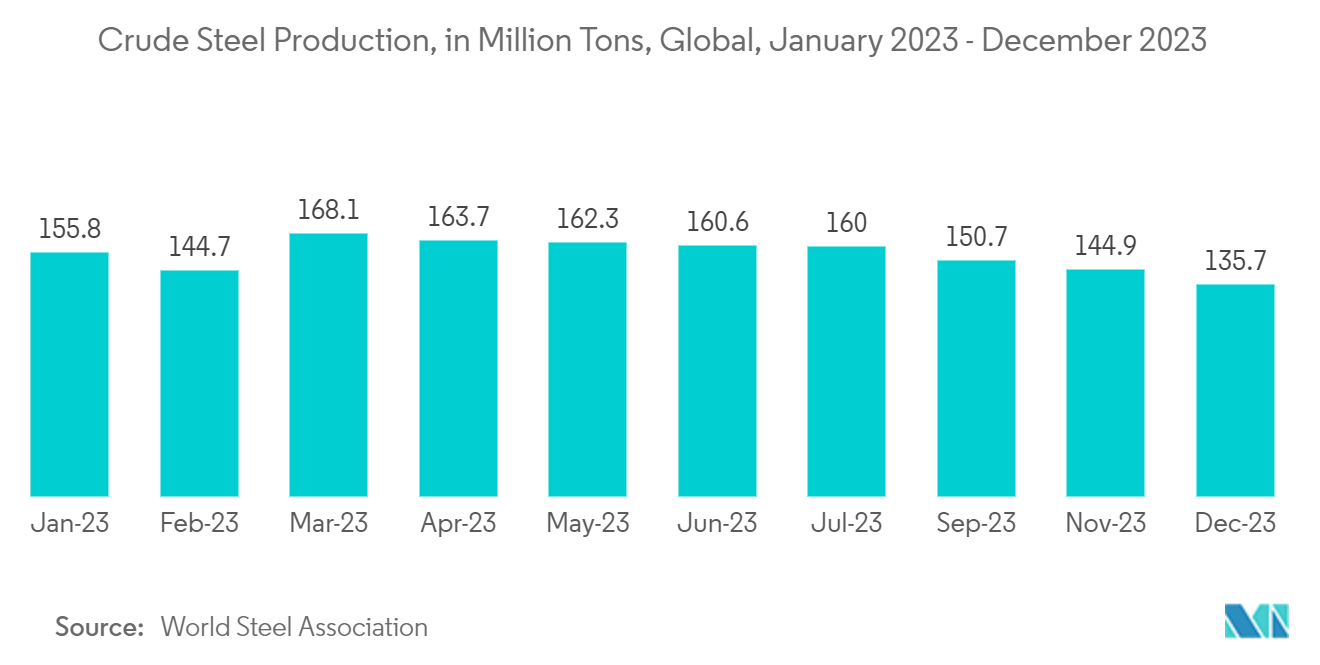

- По данным Всемирной ассоциации стали, мировой спрос на сталь в 2022 году сократился на 2,3% по сравнению с аналогичным периодом прошлого года. Однако ожидается, что в 2023 году он восстановится на 1%. Инфляция, ужесточение денежно-кредитной политики в США, замедление экономического роста в Китае и вторжение России в Украину — все это оказало негативное влияние на отрасль, а высокие цены на энергоносители, рост процентных ставок и снижение уверенности привели к снижению прогнозов спроса, что привело к замедлению роста сталелитейного сектора.

- Кроме того, по данным Всемирной ассоциации стали, мировое производство стали в январе 2023 года составило 145,3 миллиона тонн, что означает снижение на 3,3% в год. В январе 2023 года Африка произвела 1,2 миллиона тонн, что на 4,9% меньше за год. Азия и Океания произвели 107,5 млн тонн, снизившись на 0,2%. ЕС (27) произвел 10,3 млн тонн, снизившись на 15,2%. На Ближнем Востоке было добыто 3,8 млн тонн, что на 19,7%. Северная Америка произвела 9,1 млн тонн, что на 5,6%. Россия и остальные страны СНГ плюс Украина произвели 6,5 млн тонн, что на 24,9%. Между тем, Южная Америка произвела 3,6 миллиона тонн, что на 0,6% меньше за тот же период.

- Более того, по данным Международной алюминиевой ассоциации, в 2022 году общий мировой объем производства первичного алюминия составил 68,461 млн тонн по сравнению с 67,092 млн тонн в 2021 году. Кроме того, спрос на алюминий в Северной Америке вырос на 4,8% в 2022 году.

- Соединенные Штаты являются пятым по величине производителем меди в мире с запасами меди 48 миллионов тонн. Более того, по данным Геологической службы США, в 2022 году в рудниках США было добыто около 1,3 миллиона тонн меди.

- По прогнозам, в связи с ростом применения металлообработки рынок ацетилена в течение прогнозируемого периода будет расти.

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке.

- Азиатско-Тихоокеанский регион доминировал на мировом рынке. С ростом транспортной деятельности в таких странах, как Китай и Япония, использование ацетилена (металлообработка) в регионе увеличивается.

- Ацетилен также используется для производства многих основных химических веществ, таких как мономер винилхлорида, акрилонитрил, винилацетат, виниловый эфир, ацетальдегид, 1,2-дихлорэтан, 1,4-бутиндиол, сложные эфиры акрилата, полиацетилен и полидиацетилен. Азиатско-Тихоокеанский регион имеет наиболее значительный рынок для химической промышленности, который демонстрирует огромные возможности для рынка ацетилена.

- Китай является центром химической переработки, на его долю приходится большая часть химического производства в мире. Ожидается, что в связи с растущим глобальным спросом на различные химические вещества спрос на промежуточные продукты, такие как уксусная кислота, в этом секторе значительно увеличится в течение прогнозируемого периода.

- Правительство Китая также уделяет особое внимание разработке экологически чистых способов производства стали. Согласно указанию Министерства промышленности и информационных технологий Китая по содействию качественному развитию черной металлургии, выпущенному в конце 2021 года, доля производства ЭДП-стали должна была быть увеличена до более чем 15-20% от общего объема производства. производство сырой стали, а коэффициент использования лома в ближайшие годы достигнет 30%.

- По данным Геологической службы США, в 2022 году Китай произвел на рудниках 1,9 миллиона тонн меди. Этот результат показывает небольшое снижение по сравнению с предыдущим годом. Кроме того, в стране много действующих медных рудников. Например, шахта Цзяма — это открытый и подземный рудник в Тибете, принадлежащий China Gold International Resources. В 2021 году на руднике планировалось произвести 86,4 тыс. тонн меди. Шахта, вероятно, будет введена в эксплуатацию к 2050 году и станет ключевым фактором роста строительного сектора в Китае.

- Согласно отчету правительства Индии, экспорт стали в стране в 2022 году снизился примерно на 44% и достиг 10,37 тонн в 2022 году по сравнению с 18,5 тонн год назад. Аналогичным образом, при объеме 4,77 тонн импорт был на 21% выше в 2022 году, чем на 3,94 тонны в 2021 году. Ожидается, что потребление готовой стали в Индии увеличится до 230 тонн к 2030-31 годам с 86,3 тонн в 22 финансовом году. Таким образом, увеличение производства стали в предстоящий период, вероятно, приведет к увеличению спроса на рынке ацетилена в стране.

- С ростом различных отраслей промышленности в регионе рынок ацетилена, вероятно, вырастет в течение прогнозируемого периода.

Обзор ацетиленовой отрасли

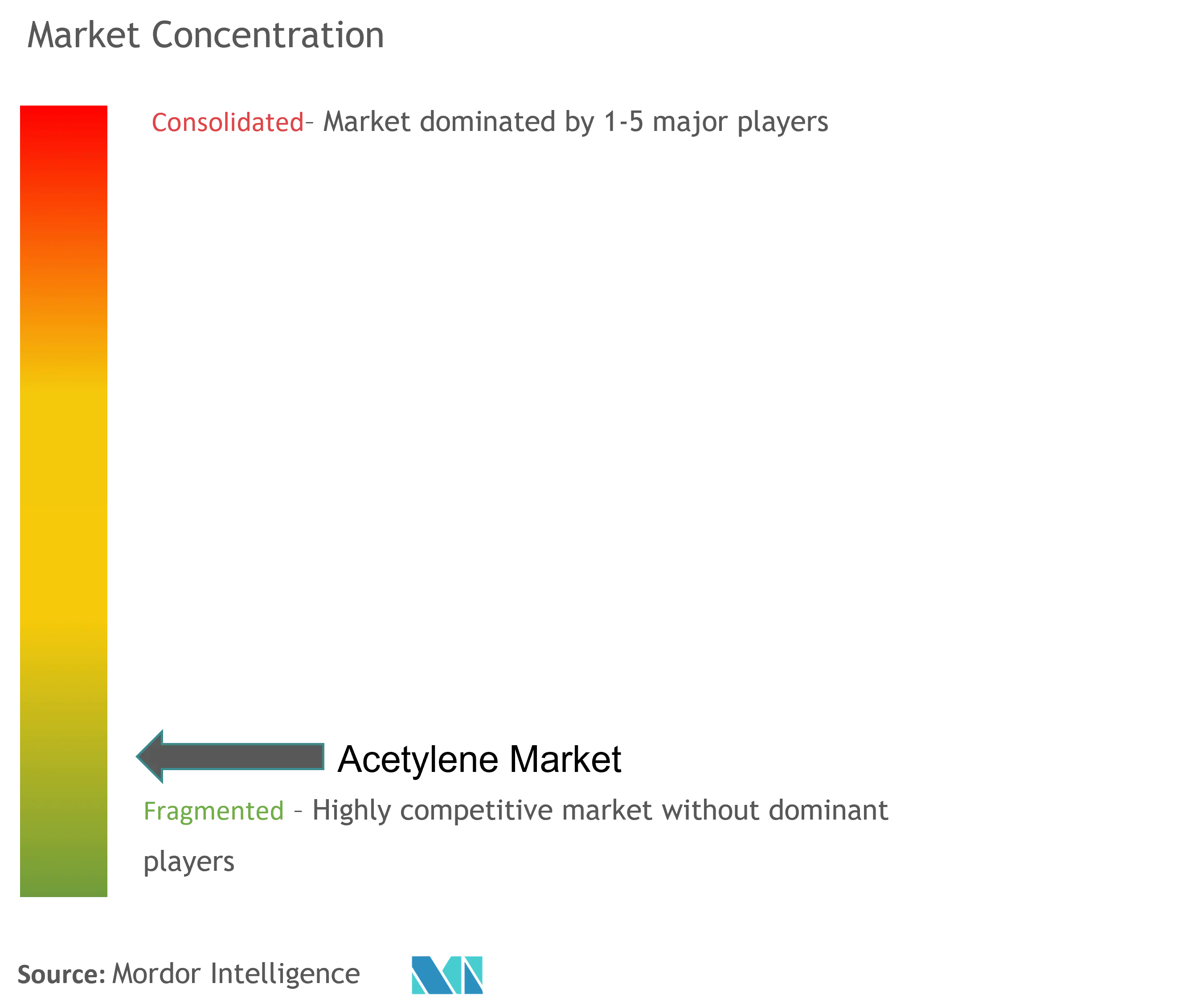

Рынок ацетилена по своей природе фрагментирован из-за присутствия крупных компаний, включая (не в каком-то определенном порядке) BASF SE, Praxair Technology Inc., Gulf Cryo, Linde PLC и Air Liquide, среди других.

Лидеры рынка ацетилена

BASF SE

Praxair Technology, Inc.

Gulf Cryo

Linde plc

Air Liquide

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ацетилена

- Октябрь 2022 г. SCG Chemicals Public Company Limited и Denka Company Limited подписали соглашение о совместном предприятии по управлению предприятием по производству ацетиленовой сажи в провинции Районг, Таиланд. Совместное предприятие строит завод годовой производственной мощностью около 11 000 метрических тонн, и ожидается, что оно начнется к 2025 году.

- Май 2022 г. Orion Engineered Carbons объявила о планах построить в США завод по производству проводящих добавок на основе ацетилена для их применения в литий-ионных батареях, высоковольтных кабелях, других продуктах для электрификации и в сфере возобновляемых источников энергии.

Сегментация ацетиленовой промышленности

Ацетилен (также называемый этином) представляет собой алкиновое органическое соединение и бесцветный горючий газ, широко используемый в качестве топлива при ацетиленовой сварке и резке металлов, а также в качестве сырья при синтезе многих органических химикатов и пластмасс.

\пРынок ацетилена сегментирован по применению и географическому положению (Азиатско-Тихоокеанский регион, Северная Америка, Европа, Южная Америка, Ближний Восток и Африка). По приложениям рынок сегментирован на металлообработку, химическое сырье и другие области применения. В отчете также рассматриваются размер рынка и прогнозы рынка ацетилена в 15 странах основных регионов. Он предлагает размер рынка и прогнозы по объемам в килограммах для всех вышеперечисленных сегментов.

| Металлообработка |

| Химическое сырье |

| Другие приложения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По применению | Металлообработка | |

| Химическое сырье | ||

| Другие приложения | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка ацетилена

Насколько велик рынок ацетилена?

Ожидается, что объем рынка ацетилена достигнет 11,68 миллиона тонн в 2024 году, а среднегодовой темп роста составит 2,54% и достигнет 13,24 миллиона тонн к 2029 году.

Каков текущий размер рынка ацетилена?

Ожидается, что в 2024 году объем рынка ацетилена достигнет 11,68 миллиона тонн.

Кто являются ключевыми игроками на рынке ацетилен?

BASF SE, Praxair Technology, Inc., Gulf Cryo, Linde plc, Air Liquide – основные компании, работающие на рынке ацетилена.

Какой регион на рынке ацетилен является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке ацетилена?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка ацетилена.

Какие годы охватывает рынок ацетилена и каков был размер рынка в 2023 году?

В 2023 году объем рынка ацетилена оценивается в 11,39 миллиона тонн. Отчет охватывает исторический размер рынка ацетилена за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка ацетилена на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет ацетиленовой промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке ацетилена в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ ацетилена включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.