Tamanho e Participação do Mercado de Video-on-Demand

Análise do Mercado de Video-on-Demand pela Mordor Intelligence

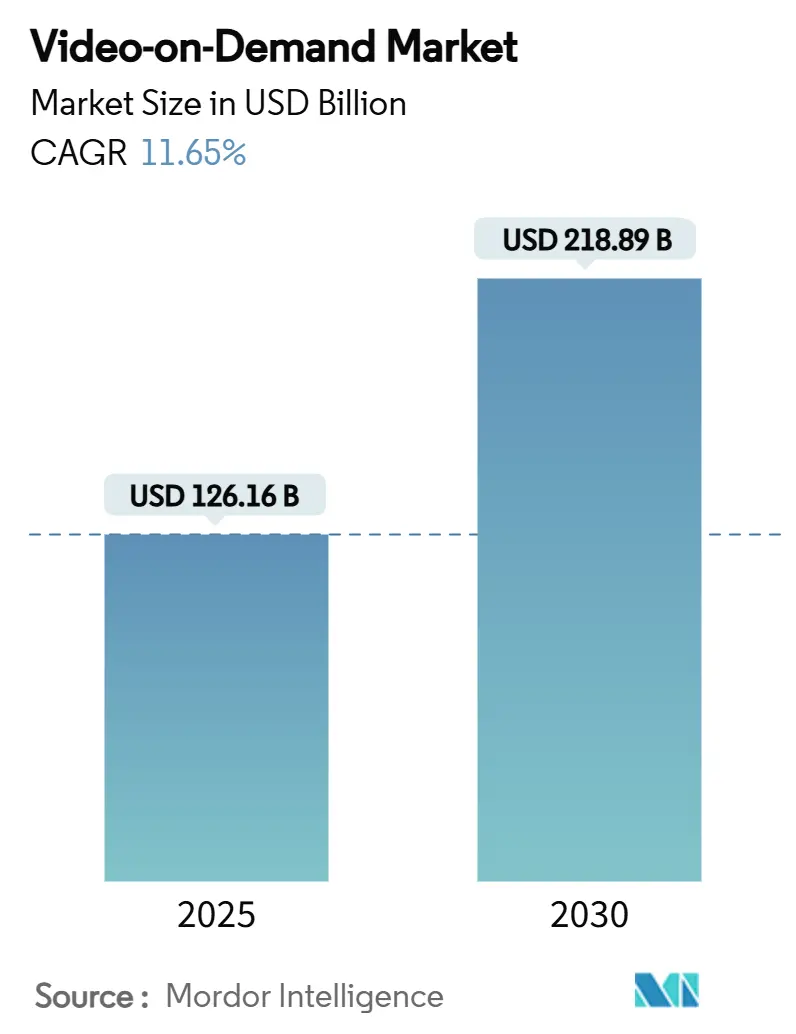

O tamanho do mercado de Video-on-Demand está estimado em USD 126,16 bilhões em 2025 e previsto para atingir USD 218,89 bilhões até 2030, avançando a uma TCAC de 11,65% no período 2025-2030. Esta aceleração reflete a mudança constante da televisão programada para o streaming sob demanda, apoiada por rápidos lançamentos de banda larga, proliferação de dispositivos e bibliotecas de conteúdo mais ricas. A cobertura de fibra ultra-alta velocidade e 5G na América do Norte e Europa Ocidental permite reprodução suave de 4K, enquanto os orçamentos de produção em idioma local na Ásia mantêm os espectadores regionais engajados. O aumento de níveis apoiados por publicidade oferece pontos de entrada alternativos para famílias sensíveis ao preço, e os pacotes de telecomunicações estão reduzindo os custos de aquisição na América Latina. A intensidade competitiva permanece alta conforme os líderes do mercado protegem o risco de cancelamento através de exclusividade de conteúdo, pacotes de serviços cruzados e redes de entrega eficientes em custos.

Principais Conclusões do Relatório

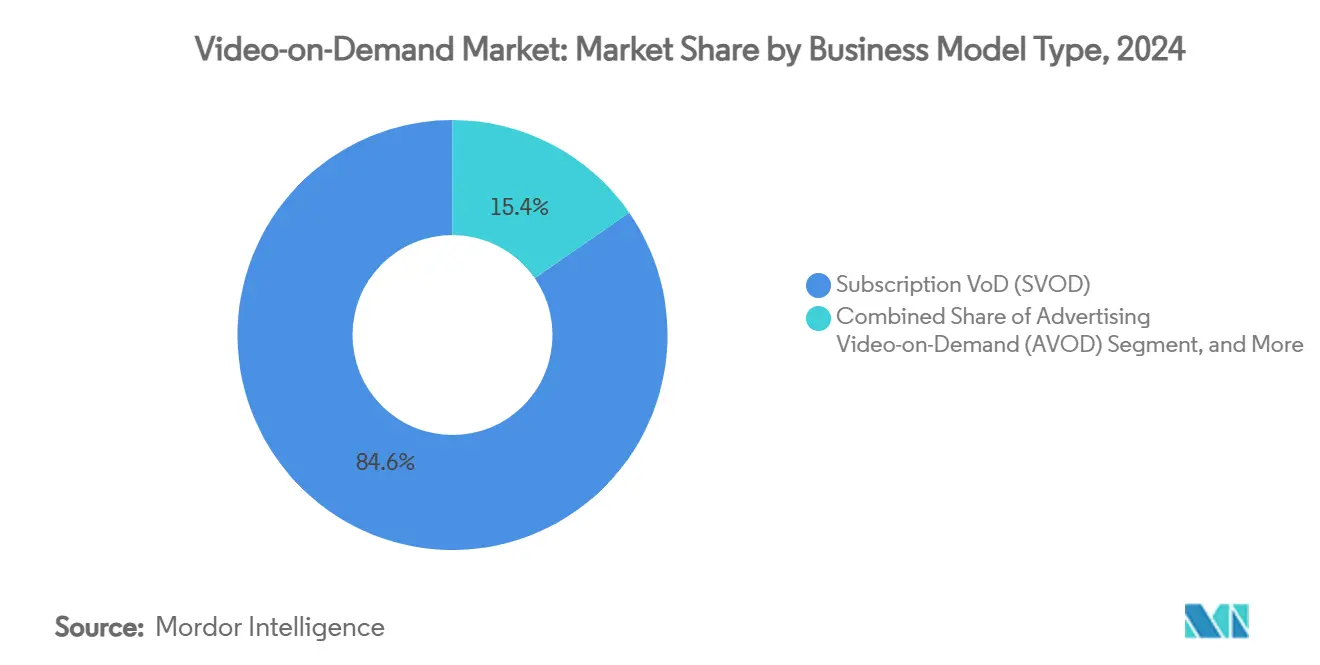

- Por modelo de negócios, o segmento SVOD deteve 84,63% da participação do mercado de Video-on-Demand em 2024, enquanto AVOD está definido para expandir a uma TCAC de 11,12% até 2030.

- Por tecnologia de entrega, o streaming OTT capturou 72% do tamanho do mercado de Video-on-Demand em 2024 e está projetado para crescer a 11,3% TCAC até 2030.

- Por tipo de dispositivo, smartphones e tablets lideraram com 43% de participação na receita em 2024; smart TVs estão posicionadas para o crescimento mais rápido a 15,1% TCAC até 2030.

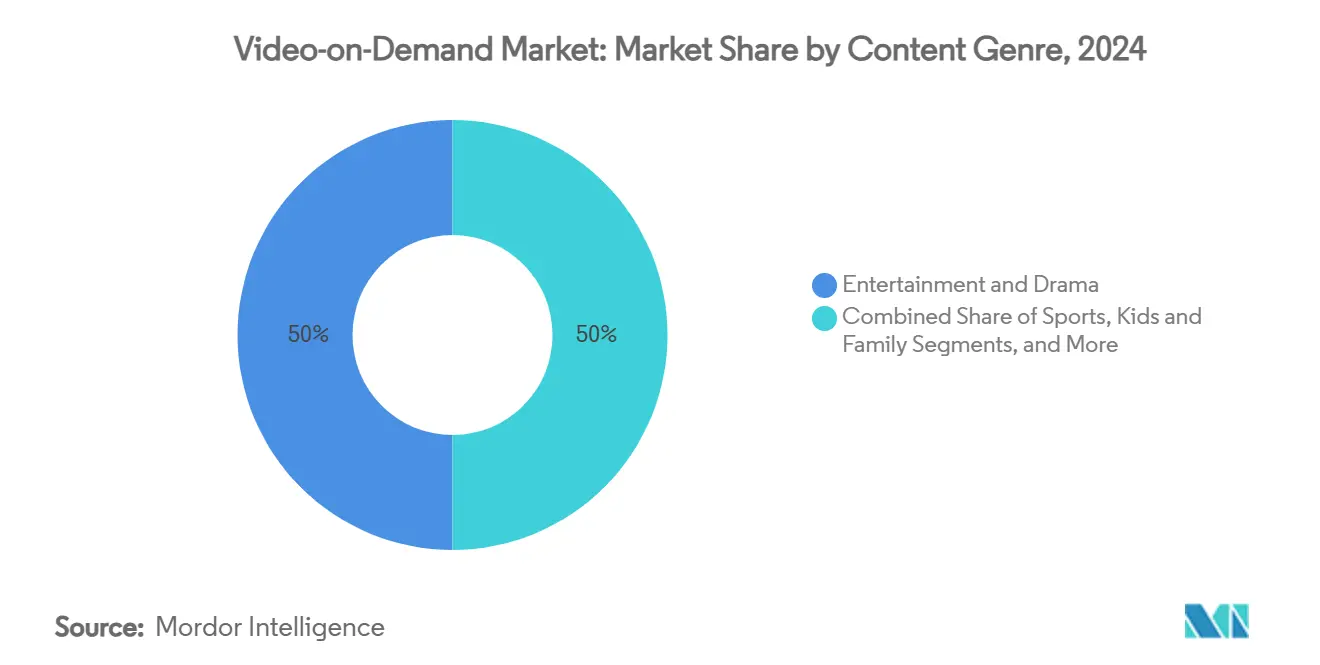

- Por gênero de conteúdo, entretenimento e drama retiveram 50% de participação do tamanho do mercado de Video-on-Demand em 2024, enquanto esportes está avançando a uma TCAC de 14% até 2030.

- Por usuário final, assinantes residenciais tomaram 82% da participação do mercado de Video-on-Demand em 2024, enquanto o segmento comercial está acelerando a 16% TCAC no período 2025-2030.

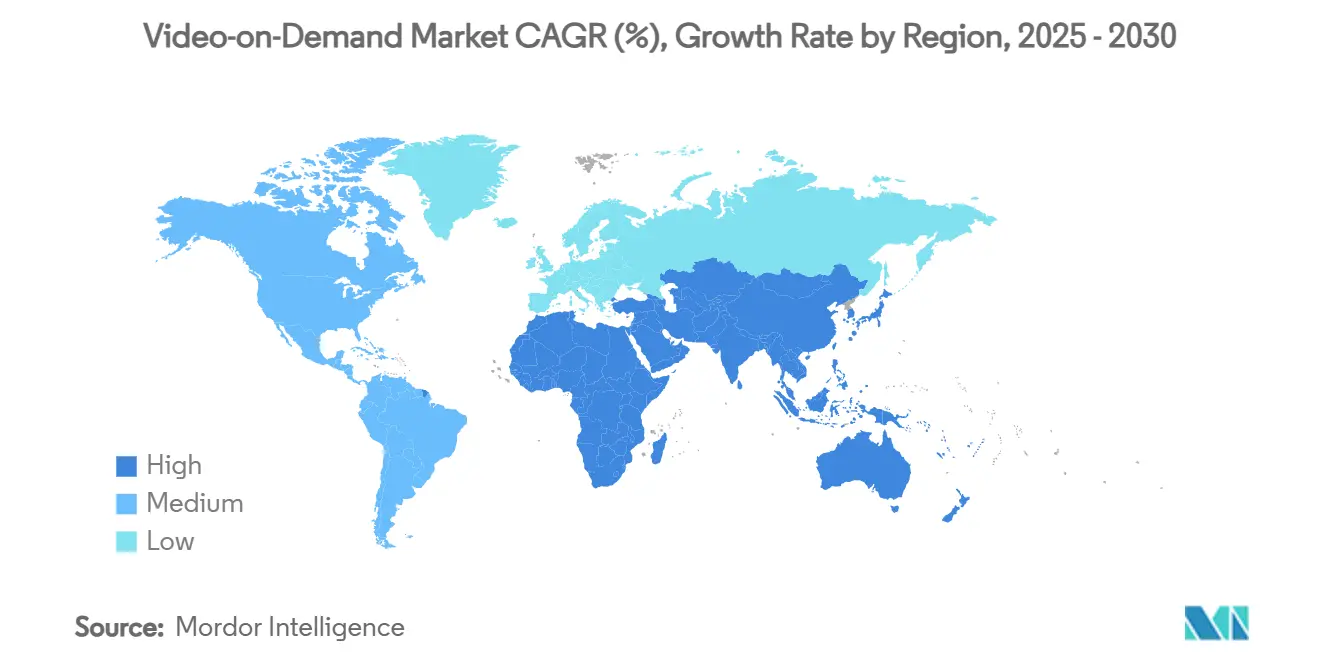

- Por Geografia, a América do Norte reteve 41,65% de participação na receita em 2024, enquanto a Ásia-Pacífico registra a TCAC mais rápida de 12,2% até 2030

Tendências e Insights do Mercado Global de Video-on-Demand

Análise de Impacto dos Direcionadores

| Direcionador | (∼) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida adoção de AVOD entre famílias sensíveis ao preço | +2.0% | Ásia-Pacífico, América Latina | Médio prazo (2-4 anos) |

| Expansão de fibra e 5G permitindo streaming UHD sem atrito | +1.8% | América do Norte, Europa Ocidental | Curto prazo (≤ 2 anos) |

| Investimentos recordes em originais em idioma local por streamers globais | +1.5% | Global | Médio prazo (2-4 anos) |

| Empacotamento de VoD com assinaturas de telecom e Pay-TV | +1.2% | América Latina, partes da Europa | Curto prazo (≤ 2 anos) |

| Crescente adoção de CDN nativo em nuvem e edge computing reduzindo latência | +1.0% | Global | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Rápida Adoção de Plataformas AVOD nos Mercados Emergentes da Ásia-Pacífico

As audiências da Ásia-Pacífico estão abraçando ofertas apoiadas por publicidade conforme as plataformas trocam taxas menores por maior alcance, uma tática que gerou um pool de receita de vídeo regional de USD 24,4 bilhões em 2023 avia.org. Os anunciantes valorizam os 1,4 bilhão de visualizadores únicos que coletivamente transmitiram quase 14 bilhões de horas de conteúdo asiático no mesmo ano avia.org[1]Asia Video Industry Association, "AVIA: Asia's Video Industry in 2023," avia.org . As previsões sugerem que a região desbloqueará outros USD 21 bilhões em ganhos de vídeo até 2030 conforme o inventário AVOD escala advanced-television.com [2]Advanced Television, "Asia Pacific Video Revenues to Add USD 21 Billion by 2030," advanced-television.com . A personalização de carga de anúncios multilíngue e compra baseada em audiência está elevando CPMs, permitindo que as plataformas compensem margens de assinatura mais finas. Juntas, essas dinâmicas elevam o AVOD de um pilar de monetização suplementar para central nas economias emergentes.

Expansão do Lançamento de Banda Larga Ultra-Alta Velocidade na América do Norte e Europa Ocidental

A penetração de fibra até o domicílio, acesso fixo sem fio 5G e roteamento dinâmico de CDN agora sustentam a entrega perfeita de UHD. A receita de episódios e filmes OTT da Europa Ocidental saltará para USD 48 bilhões até 2029, de USD 31 bilhões em 2023 digitaltvnews.net [3]StreamTV Insider, "Multicast-Assisted Unicast Delivery Cuts Live Bandwidth 90%," streamtvinsider.com . Os operadores estão pilotando entrega unicast assistida por multicast que pode reduzir o uso de largura de banda em até 90% durante picos de tráfego ao vivo streamtvinsider.com [4]Digital TV News, "Western Europe OTT Revenues Forecast to Hit USD 48 Billion," digitaltvnews.net . Os espectadores se beneficiam através de tempos de início mais rápidos e redução de buffering em TVs, telefones e telas veiculares. Tais melhorias de qualidade aumentam os minutos de engajamento, apoiando diretamente a estabilidade do ARPU dentro do mercado de Video-on-Demand.

Aumento dos Investimentos em Conteúdo de Originais em Idioma Local por Streamers Globais

As plataformas mudaram até um terço dos gastos anuais de conteúdo para produções regionais. A Asia Video Industry Association destaca como dramas chineses de formato curto e outros formatos locais agora garantem demanda global avia.org. Os originais reduzem o risco de licenciamento e sinalizam relevância cultural, apoiando a retenção mesmo quando os custos gerais de assinatura sobem. Fluxos de trabalho de produção assistidos por IA, citados pela AVIA, estão reduzindo custos por hora, permitindo lançamentos de séries mais frequentes. Em termos líquidos, esses investimentos ampliam audiências endereçáveis e aprofundam o engajamento, alimentando um ciclo de crescimento virtuoso dentro do mercado de Video-on-Demand.

Empacotamento de VoD com Assinaturas de Telecom e Pay-TV Impulsionando Adoção na América do Sul

A América Latina subirá para 165 milhões de assinantes SVOD até 2029, de 110 milhões em 2023, com Brasil e México como motores gêmeos advanced-television.com. Os streamers aproveitam o faturamento de operadoras, zero-rating e integração híbrida de set-top box Pay-TV para reduzir o churn e expandir o alcance. A operadora Chile-Peru Entel destinou USD 618 milhões em capex 2024, amplamente para lançamentos de fibra que incorporam serviços do mercado de Video-on-Demand em planos convergidos entel.cl. Essas ligações fortalecem o fosso econômico tanto para operadores quanto para provedores de conteúdo ao incorporar streaming nos orçamentos de utilidades domésticas.

Análise de Impacto das Restrições

| Restrição | (∼) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Custos crescentes de licenciamento de conteúdo premium | -1.9% | Global | Curto prazo (≤ 2 anos) |

| Churn crescente devido à fadiga de assinatura em mercados maduros | -1.7% | América do Norte, Europa Ocidental | Médio prazo (2-4 anos) |

| Pressão de margem em plataformas de nível médio sem economias de escala | -1.3% | Global | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Custos Crescentes de Licenciamento de Conteúdo Comprimindo Margens das Plataformas

Guerras de licitação multianuais sobre franquias de sucesso inflam garantias mínimas, comprimindo a lucratividade do serviço. Alguns provedores de nível médio cortaram bibliotecas, posicionando-se como compradores de sucessos exclusivos ou como vendedores monetizando catálogos antigos profundos. A Comissão Europeia observa que ferramentas de IA generativa poderiam eventualmente facilitar os custos de produção, mas o desequilíbrio de curto prazo entre gastos e retornos persiste ec.europa.eu. Consequentemente, os operadores ou aumentam preços ou introduzem planos de nível inferior com anúncios, reforçando o modelo de monetização de duas vias visível em todo o mercado de Video-on-Demand.

Taxas de Churn Crescentes Devido à Fadiga de Assinatura em Mercados SVOD Maduros

As taxas médias de cancelamento mensal subiram em 2024 conforme famílias conscientes de custos rotacionam serviços para perseguir séries principais. A pesquisa projeta a economia de assinatura em USD 1,5 trilhão até 2025, enfatizando a disputa competitiva por participação na carteira ijcttjournal.org. Pacotes de streaming e descontos de prazo mais longo agora agem como defesa primária. Ainda assim, o aumento de "churners seriais" mina fluxos de caixa previsíveis e força novos gastos em promoções de aquisição, empurrando assim os operadores do mercado de Video-on-Demand em direção a fluxos de receita diversificados como eventos ao vivo e tie-ins de merchandising.

Análise de Segmento

Por Modelo de Negócios: AVOD Captura Momentum de Crescimento

SVOD controlou 84,63% da receita em 2024, refletindo seu status de pioneiro, mas a TCAC prevista de 11,12% do AVOD sinaliza demanda acelerada por entretenimento de baixo custo. O tamanho do mercado de Video-on-Demand atribuível ao AVOD se ampliará conforme os gastos globais de publicidade migram para telas conectadas. Pacotes híbridos que mesclam anúncios limitados com taxas modestas estão emergindo para conter a fadiga de assinatura enquanto preservam recebimentos de caixa previsíveis. Janelas TVOD de nicho mantêm relevância para estreias de blockbuster, com pay-per-view de esportes sustentando elasticidade de preços premium.

Consumidores em economias emergentes cada vez mais tratam AVOD como um serviço de primeira escolha em vez de um substituto, levando as plataformas a localizar criativo de anúncios e encurtar cargas de anúncios. Os anunciantes, enquanto isso, ganham segmentação endereçável que rivaliza com a precisão das mídias sociais. Para os incumbentes SVOD, a entrada gradual na publicidade mitiga a erosão do ARPU. Juntas, essas mudanças refinam estruturas de monetização sem alterar a centralidade da experiência do cliente dentro do mercado mais amplo de Video-on-Demand.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tecnologia de Entrega: Streaming OTT Estende Liderança

O streaming OTT conquistou 72% das receitas de 2024 e está previsto a 11,3% TCAC até 2030. Diferente do IPTV gerenciado, o OTT escala globalmente via internet aberta e protocolos de taxa de bits adaptativa. Testes MAUD que cortam necessidades de largura de banda de pico em até 90% fortalecem ainda mais a eficiência de custos para eventos ao vivo streamtvinsider.com. Assim, o tamanho do mercado de Video-on-Demand para canais OTT superará cabo legado e satélite, mesmo onde o Pay-TV VoD persiste.

O IPTV permanece entrincheirado em regiões com ofertas DSL e fibra empacotadas, enquanto a adoção de HbbTV na Europa e o próximo TV 3.0 do Brasil destacam modelos híbridos que mesclam alcance de broadcast com flexibilidade de banda larga advanced-television.com. Olhando adiante, a indústria de Video-on-Demand integrará nós de edge compute para cortar latência para experiências imersivas como vídeo volumétrico.

Por Tipo de Dispositivo: Smart TVs Ascendem

Telefones e tablets representaram 43% do tempo de visualização de 2024, cimentando a vantagem de conveniência do mobile. Ainda assim, embarques de smart TV e lojas de aplicativos estão escalando mais rápido; a penetração doméstica de smart-TV nos Estados Unidos subiu para 79% em 2024, com 62% das casas fazendo streaming semanalmente advanced-television.com. Conforme os painéis ficam mais brilhantes e baratos, as telas da sala de estar recuperam primazia para dramas premium e esportes.

Consequentemente, o tamanho do mercado de Video-on-Demand capturado pela publicidade em tela grande está se expandindo. Dispositivos de streaming plug-in se estabilizaram em 56% de uso doméstico em 2024 conforme sistemas operacionais integrados reduzem a desordem de cabos thestreamable.com. PCs persistem para vídeo educacional e multitarefa de tela dupla mas não mais impulsionam crescimento incremental de assinantes.

Por Gênero de Conteúdo: Esportes Surgem

Entretenimento e drama ancoraram 50% das receitas de 2024, sublinhando o apelo perene de séries roteirizadas. No entanto, esportes ao vivo lidera em elasticidade de preços, crescendo a 14% TCAC conforme ligas migram online. O tamanho do mercado de Video-on-Demand vinculado aos esportes comanda CPMs premium, e detentores de direitos negociam carve-outs agnósticos de plataforma para maximizar alcance global.

Bibliotecas infantis e familiares reduzem churn porque pais valorizam listas de visualização segura, enquanto documentários e conteúdo educacional cultivam micro-comunidades leais. O empacotamento entre categorias espelha pacotes de canais pay-TV lineares, mas a curadoria de linha algorítmica personaliza descoberta, reforçando loops de engajamento em todo o mercado de Video-on-Demand.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Usos Comerciais Se Expandem

Contas residenciais capturaram 82% dos gastos em 2024, ainda assim locais comerciais como hotéis, companhias aéreas e hospitais registram uma TCAC de 16%, tornando-os uma fronteira emergente rápida. A plataforma de nível empresarial da IBM exemplifica como streams seguros e escaláveis atendem necessidades de treinamento, eventos e amenidades para clientes ibm.com.

Instituições educacionais incorporam palestras dentro de sistemas de gerenciamento de aprendizagem, enquanto agências públicas disseminam atualizações através de portais sob demanda. Essas implantações diversificadas ampliam o alcance do mercado de Video-on-Demand além do entretenimento direto ao consumidor, ancorando novos modelos de receita estilo SaaS.

Análise Geográfica

A América do Norte permaneceu a maior contribuidora com 41,65% de participação na receita em 2024, beneficiando-se da ubiquidade precoce de banda larga e pipelines profundos de conteúdo original. Pacotes da indústria lançados em 2025 combinam múltiplos serviços principais em pacotes com desconto, um antídoto para fadiga de assinatura. Subsídios federais de infraestrutura continuam a estender fibra rural, reforçando a posição de liderança do mercado de Video-on-Demand.

A Ásia-Pacífico é o território de crescimento mais rápido, acompanhando uma TCAC de 12,2% até 2030. Iniciativas nacionais abrangendo 5G, nuvem e produção em idioma local estimularam USD 24,4 bilhões em receita regional em 2023 avia.org. Índia e China lideram adições de assinantes, enquanto Japão e Coreia do Sul exportam sucessos culturais que viajam bem internacionalmente. O crescimento é ainda apoiado por gastos robustos de publicidade digital, sustentando a viabilidade AVOD nas economias emergentes.

A América Latina mostra escala acelerada, projetada para hospedar 165 milhões de contas SVOD até 2029 advanced-television.com. Apenas o Brasil pode superar 59 milhões de assinantes. Parcerias de telecomunicações facilitam pagamentos e satisfazem requisitos de largura de banda via projetos de fibra em andamento como o investimento de USD 618 milhões da Entel em 2024 entel.cl. Embora as grandes globais dominem, plataformas locais ainda garantem 8% de participação de mercado, refletindo demanda de narrativa regional dentro do mercado de Video-on-Demand.

Panorama Competitivo

Inovação e Adaptação Impulsionam Sucesso do Mercado

A estrutura do mercado é bifurcada: um pequeno grupo de gigantes globais detém influência desproporcional, enquanto centenas de serviços regionais ou de nicho perseguem verticais mal atendidas. Seis fusões multibilionárias anunciadas desde 2024 exemplificam o momentum de consolidação, incluindo a união Hulu + Live TV e Fubo de 2025 criando uma alternativa pay-TV de 6,2 milhões de assinantes cnn.com.

A exclusividade de conteúdo permanece a principal alavanca competitiva. As plataformas destinam orçamentos recordes para originais, e a Comissão Europeia sinalizou risco potencial de concentração em dados, chips e capacidade de nuvem sustentando fluxos de trabalho de vídeo impulsionados por IA ec.europa.eu. Para ampliar fossos, híbridos tech-media patenteiam métodos de entrega imersiva como streaming adaptativo de viewport da Apple patentscope.wipo.int.

Entrantes regionais se diferenciam via idioma, preço e especialização em eventos ao vivo. Canais FAST (TV Gratuita Apoiada por Publicidade) voltados para espectadores hispânicos dos EUA, lançados pela Spanglish Movies em 2024, ilustram potencial de micro-segmentação digitaltvnews.net. Coletivamente, essas forças se traduzem em inovação implacável de recursos e empacotamento estratégico projetado para estabilizar engajamento e defender participação no mercado global de Video-on-Demand.

Líderes da Indústria de Video-on-Demand

-

Netflix Inc.

-

The Walt Disney Company (Disney+ e Hulu)

-

Warner Bros. Discovery Inc. (Max)

-

Apple Inc. (Apple TV+)

-

Amazon.com Inc. (Prime Video)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro 2025: Hulu + Live TV da Disney e Fubo confirmaram uma fusão, formando o segundo maior provedor pay-TV dos EUA com 6,2 milhões de assinantes cnn.com.

- Dez 2024: DAZN adquiriu Foxtel por USD 2,2 bilhões, expandindo seus direitos esportivos na Austrália.

- Out 2024: DirecTV anunciou planos para comprar Dish, Sling TV e negócio de TV da EchoStar, combinando quase 20 milhões de usuários de satélite

- Mai 2024: Disney Entertainment e Warner Bros. Discovery revelaram um pacote de streaming Disney+, Hulu e Max dos EUA wbd.com.

Escopo do Relatório Global do Mercado de Video-on-Demand

Video on demand é uma tecnologia que permite aos usuários transmitir conteúdo de vídeo pela internet em computadores, televisões e dispositivos móveis através de aplicações, como plataformas OTT, sem a restrição de tempo. Isso inclui um modelo de negócios baseado em taxa, video-on-demand transacional (TVoD), video-on-demand por assinatura (SVoD) e outros. O conteúdo de vídeo vem de várias categorias: mídia e entretenimento, educação e treinamento, saúde e fitness, e outros.

O mercado de video-on-demand para o estudo define receitas geradas do modelo de negócios, como video-on-demand transacional (TVoD), video-on-demand por assinatura (SVoD) e outros modelos de negócios ao redor do globo. O estudo também analisa o impacto geral da pandemia COVID-19 no ecossistema. O estudo inclui cobertura qualitativa das estratégias mais adotadas e uma análise dos indicadores base-chave em mercados emergentes.

O mercado de video-on-demand é segmentado por modelo de negócios (video-on-demand transacional (TVoD) e video-on-demand por assinatura (SVoD)) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e Norte da África, e Resto do Mundo). Os tamanhos de mercado e previsões são fornecidos em termos de valor (USD) para todos os segmentos.

| Video-on-Demand por Assinatura (SVOD) |

| Video-on-Demand com Publicidade (AVOD) |

| Transacional/Pay-per-view (TVOD) |

| Modelos Híbridos e Outros |

| Streaming Over-the-Top (OTT) |

| VoD de Televisão por Protocolo de Internet (IPTV) |

| VoD Pay-TV |

| TV Híbrida de Broadcast Banda Larga (HbbTV) |

| Smartphones e Tablets |

| Smart TVs |

| PCs e Laptops |

| Dispositivos de Streaming Conectados |

| Outros |

| Entretenimento e Drama |

| Esportes |

| Infantil e Família |

| Educacional e Documentário |

| Outros (Notícias, Estilo de Vida) |

| Residencial / Individual |

| Comercial e Empresarial (Hotéis, Companhias Aéreas, Hospitais) |

| Instituições Educacionais |

| Setor Público e Governo |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Coreia do Sul | |

| Índia | |

| Austrália | |

| Nova Zelândia | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Modelo de Negócios | Video-on-Demand por Assinatura (SVOD) | |

| Video-on-Demand com Publicidade (AVOD) | ||

| Transacional/Pay-per-view (TVOD) | ||

| Modelos Híbridos e Outros | ||

| Por Tecnologia de Entrega | Streaming Over-the-Top (OTT) | |

| VoD de Televisão por Protocolo de Internet (IPTV) | ||

| VoD Pay-TV | ||

| TV Híbrida de Broadcast Banda Larga (HbbTV) | ||

| Por Tipo de Dispositivo | Smartphones e Tablets | |

| Smart TVs | ||

| PCs e Laptops | ||

| Dispositivos de Streaming Conectados | ||

| Outros | ||

| Por Gênero de Conteúdo | Entretenimento e Drama | |

| Esportes | ||

| Infantil e Família | ||

| Educacional e Documentário | ||

| Outros (Notícias, Estilo de Vida) | ||

| Por Usuário Final | Residencial / Individual | |

| Comercial e Empresarial (Hotéis, Companhias Aéreas, Hospitais) | ||

| Instituições Educacionais | ||

| Setor Público e Governo | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Austrália | ||

| Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de Video-on-Demand?

O mercado está avaliado em USD 126,16 bilhões em 2025 e está projetado para atingir USD 218,89 bilhões até 2030, refletindo uma TCAC de 11,65%.

Qual região está crescendo mais rápido no mercado de Video-on-Demand?

A Ásia-Pacífico lidera com uma perspectiva de TCAC de 12,2% até 2030, apoiada pelo uso crescente de smartphones, originais locais e conectividade 5G em expansão.

Por que o AVOD está se expandindo mais rápido que o SVOD?

Os níveis apoiados por publicidade abordam a sensibilidade de preços do consumidor e oferecem segmentação precisa aos anunciantes, impulsionando uma TCAC de 11,12% para AVOD até 2030.

Como as smart TVs afetarão o consumo de streaming?

A penetração doméstica de smart-TV atingiu 79% nos Estados Unidos em 2024, e essa mudança em direção a telas grandes integradas está projetada para crescer a 15,1% TCAC, desafiando a dominância móvel.

Página atualizada pela última vez em: