Tamanho e Participação do Mercado de nós ativo gerenciamento

Análise do Mercado de nós ativo gerenciamento pela Mordor inteligência

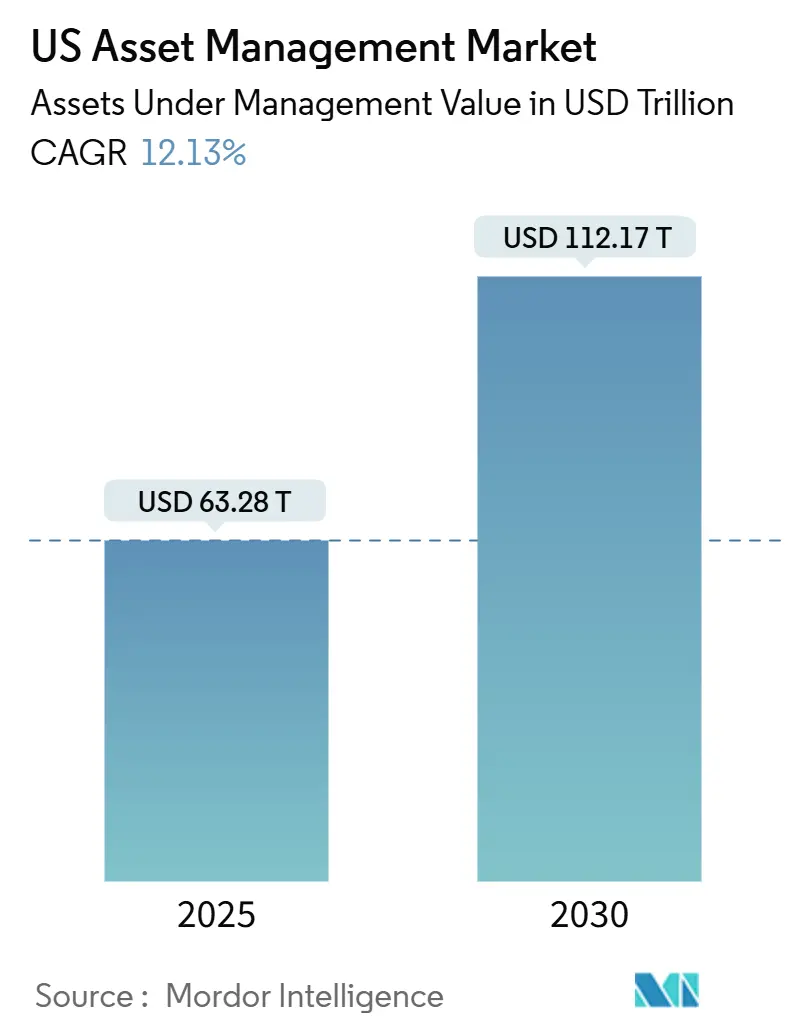

O mercado de nós ativo gerenciamento está avaliado em USD 63,28 trilhões em 2025 e está previsto para expandir para USD 112,17 trilhões até 2030, refletindo uma CAGR de 12,13%. O crescimento está enraizado na adoção rápida de automação de portfólio baseada em IA, um crescente influência de ativos privados tokenizados, e um redistribuição de capital excedente de canetasões de benefício definido para mandatos de CIO terceirizados. Empresas estabelecidas enfrentam pressão de entrantes fintech que prometem personalização granular em escala, enquanto um migração contínua de fundos mútuos para fundos negociados em bolsa remodelam um dinâmica de taxas. Excedentes corporativos, saldos líquidos de alta renda em expansão, e incentivos regulatórios para veículos de poupançum de emergência coletivamente ampliam o conjunto de oportunidades do mercado de nós ativo gerenciamento.

Principais Conclusões do Relatório

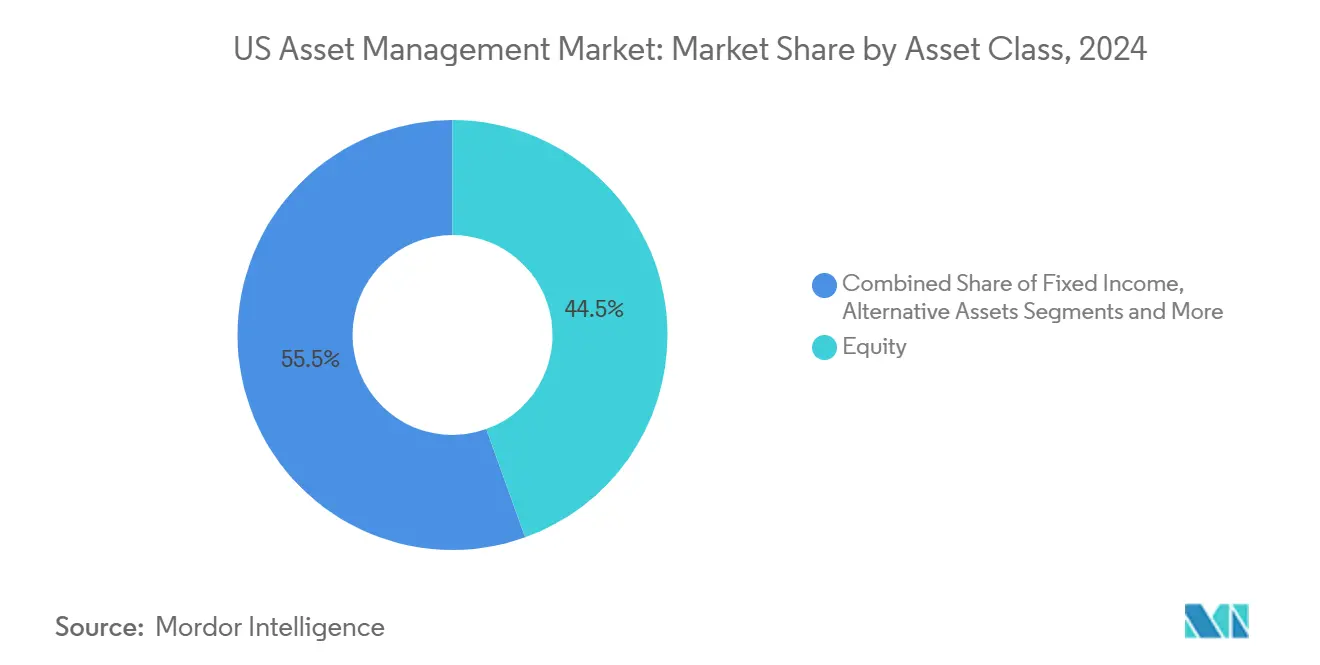

- Por classe de ativos, umções lideraram com 44,5% da participação do mercado de nós ativo gerenciamento em 2024; ativos alternativos estão projetados para expandir um uma CAGR de 14,67% até 2030.

- Por tipo de empresa, empresas de consultoria patrimonial detinham 33,5% do tamanho do mercado de nós ativo gerenciamento em 2024, enquanto o mesmo segmento deve avançar um uma CAGR de 13,83%.

- Por modo de consultoria, consultoria humana dominou com 92,6% da participação do mercado de nós ativo gerenciamento em 2024; robô-consultoria é um de crescimento mais rápido com uma CAGR de 19,28% até 2030.

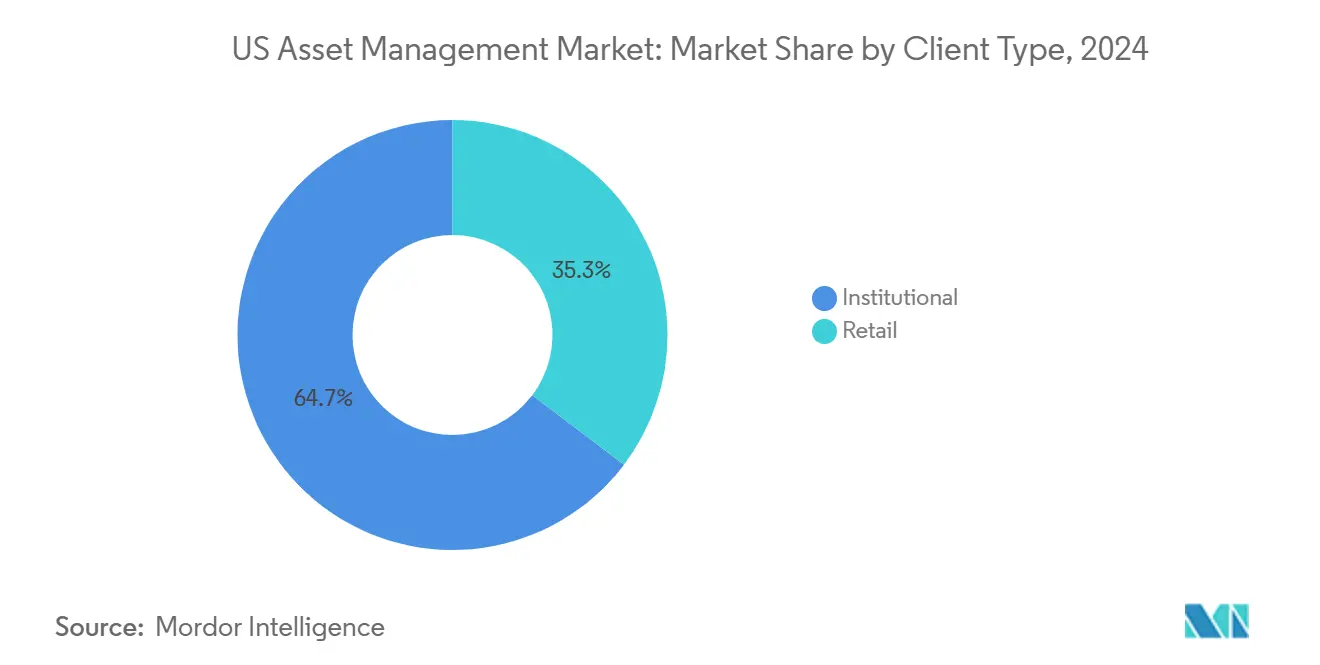

- Por tipo de cliente, investidores institucionais comandaram 64,7% do tamanho do mercado de nós ativo gerenciamento em 2024, enquanto ativos de varejo estão definidos para crescer um uma CAGR de 15,45%.

- Por fonte de gestão, ativos gerenciados onshore representaram 87,7% do mercado de nós ativo gerenciamento em 2024; ativos delegados offshore estão previstos para subir um uma CAGR de 17,71%.

Tendências e Insights do Mercado de nós ativo gerenciamento

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Automação de portfólio baseada em IA & análises | +3.2% | Global (centros tech-avançados) | Médio prazo (2-4 anos) |

| Expansão de riqueza HNW & massa-afluente | +2.7% | Nacional (centros de riqueza) | Longo prazo (≥ 4 anos) |

| Democratização de mercados privados via tokenização | +2.4% | Global (emício EUA, Singapura) | Médio prazo (2-4 anos) |

| Redistribuição de excedente de canetasão corporativa | +1.9% | Nacional (regiões corporativas) | Curto prazo (≤ 2 anos) |

| Migração para wrapper de ETF ativo | +1.5% | Nacional | Médio prazo (2-4 anos) |

| Programas de poupançum de emergência no trabalho | +0.8% | Nacional | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção de automação de portfólio baseada em IA & análises em tempo real

um inteligência artificial transitou de ser um piloto experimental para se tornar um núcleo operacional, com uma maioria significativa de gestores de ativos implantando ou planejando ferramentas de IA na construção de portfólios no futuro próximo. Análises preditivas, coleta de sentimentos e ingestão de dados alternativos aprimoram o timing de negociação e controle de risco, enquanto empresas como JPMorgan e Goldman Sachs relatam ganhos mensuráveis de receita da venda cruzada habilitada por IA. Portfólios modelo hiper-personalizados que se ajustam em tempo real elevaram métricas de retenção de clientes e liberaram consultores para lidar com carteiras maiores. O fosso competitivo agora repousa na transparência de algoritmos e pipelines de dados proprietários ao invés de simples escala. À medida que interfaces de linguagem natural maturam, o mercado de nós ativo gerenciamento espera que ferramentas voltadas ao cliente ofereçam explicações conversacionais de mudançcomo de estratégia em linguagem simples, estreitando um lacuna de percepção entre conselhos humanos e de máquina.

Democratização de mercados privados via fundos tokenizados/de intervalo

um tokenização reduz tickets mínimos e adiciona liquidez programável, permitindo que investidores de varejo acessem estratégias de privado equidade, imóveis e crédito antes restritas um instituições. Grandes patrocinadores elogiam um trilha de auditoria imutável do blockchain como auxílio de conformidade, enquanto distribuidores veem umções fracionárias como ponte educacional para investidores mais novos. Para o mercado de nós ativo gerenciamento, este impulsionador abre fluxos de receita resilientes um taxas não correlacionados com benchmarks de umções principais.

Redistribuição de excedente de pensão corporativa para mandatos OCIO

Planos corporativos dos EUA que mudaram de déficits para excedentes no ciclo de aumento de taxas estão terceirizando um gestão de excedentes para provedores OCIO. Mandatos enfatizam hedge dinâmico, sleeves alternativos e overlays orientados um resultados. um terceirização reduz o arrasto de governançum interna, acelera o rebalanceamento tático e amplia um exposição ao crédito privado para captação de rendimento. O surto de financiamento dá aos OCIOs escala para negociar taxas de gestores mais baixas, reforçando um vantagem por tamanho que já define o mercado de nós ativo gerenciamento.

Programas de poupança de emergência no trabalho impulsionando AUM de caixa

como disposições do SECURE 2.0 exigem que empregadores ofereçam sidecars de poupançum de emergência que direcionam por padrão para contas de baixo risco. Os primeiros adotantes relatam taxas de participação superiores um 50% entre funcionários não altamente compensados. Saldos de caixa permanecem em plataformas de record-keeper e depois se direcionam para ETFs de títulos de curta duração uma vez que limites são atingidos, adicionando ativos pegajosos ao mercado de nós ativo gerenciamento em um horizonte longo.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Custos de conformidade regulatória & cibersegurançum | -1.8% | Global (centros altamente regulados) | Médio prazo (2-4 anos) |

| Compressão de taxas de proposições passivas & robô | -1.6% | Global (mercados desenvolvidos) | Longo prazo (≥ 4 anos) |

| Concentração de plataforma de distribuição pressiona empresas médias | -1.2% | Nacional (com ênfase em canais consultivos independentes) | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento dos custos de conformidade regulatória & cibersegurança

Uma agenda SEC em mudançum agora se centra em salvaguardas de custódia, governançum de IA e supervisão de terceirização, adicionando pessoal especialista e gastos tecnológicos que pesam mais fortemente sobre consultores de médio porte. um formação de uma paraçum-tarefa dedicada um crypto-ativos prenuncia novas regras que elevarão um complexidade de onboarding e monitoramento de transações para iniciativas de tokenização. Ao mesmo tempo, vetores de ameaçcomo cibernéticas se multiplicam à medida que consultores integram feeds de dados de terceiros e endpoints de trabalho remoto, paraçando upgrades de autenticação multifator e testes de vermelho-team.

Compressão contínua de taxas de proposições passivas & robo

Índices de despesa médios para fundos mútuos de umções caíbater para 0,34% em 2024, enquanto taxas de ETF se estabilizaram perto de 0,16%. robô-consultores entrincheiraram um ponto de préço todos-em de 25-35 pontos base que agora ancora negociações para mandatos híbridos humano-digitais. À medida que um receita por dólar de AUM cai, plataformas de distribuição se apoiam em receita de licenciamento de dados e empréstimo de títulos, mas nem todas como empresas possuem um escala para compensar um lacuna, deixando o mercado de nós ativo gerenciamento maduro para maior consolidação.

Análise de Segmento

Por Classe de Ativos: Ativos alternativos superam investimentos tradicionais

umções mantiveram uma participação de mercado de nós ativo gerenciamento de 44,5% em 2024 na paraçum de mega-bonés centradas em IA, enquanto renda fixa recuperou relevância à medida que rendimentos se redefiniram para cima. Ativos alternativos estão previstos para crescer um uma CAGR de 14,67% entre 2025 e 2030, mais rápido que qualquer classe central no mercado de nós ativo gerenciamento. Alocações de privado equidade direcionadas para tecnologia, saúde e energias renováveis tiveram média de retornos anualizados de 10,5% até 2024, atraindo fluxos incrementais de canetasões e family offices.

um tokenização reduz barreiras para investidores individuais participarem em investimentos de crédito privado e imóveis, tornando alternativos uma rampa principal para diversificação de varejo. Negócios de infraestrutura ligados à transição energética e temas de digitalização fornecem fluxos de caixa com duração compatível para seguradoras gerenciando passivos de longo prazo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Empresa: Empresas de consultoria patrimonial lideram evolução do mercado

Empresas de consultoria patrimonial controlaram 33,5% do mercado de nós ativo gerenciamento em 2024 e se beneficiam de uma perspectiva de CAGR de 13,83%. Corretoras respondem mudando de precificação por comissão para consultiva enquanto bancos fazem venda cruzada de portfólios gerenciados através de filiais digitais.

O dever fiduciário sustenta um proposta de valor RIA, e cerca de 79% dos gestores de patrimônio esperam que IA eleve os ganhos enriquecendo o engajamento do cliente. cartãoápios expandidos incluem crédito privado e indexação direta, permitindo resultados fiscais diferenciados. Caso o número de consultores caia em até 110.000 na próxima década, empresas que automatizam diagnósticos de planos e agregação de contas ampliarão sua participação dentro do mercado de nós ativo gerenciamento.

Por Modo de Consultoria: Modelos híbridos humano-robo emergem

Consultores humanos representaram 92,6% do mercado de nós ativo gerenciamento em 2024, ainda assim soluções robô estão projetadas para crescer 19,28% anualmente à medida que coortes mais jovens buscam pontos de entrada de baixo toque. O robô híbrido da Vanguard ocupa o primeiro lugar em AUM de 2025, combinando rebalanceamento automatizado com consultas humanas opcionais.

Modelos futuros de engajamento enfatizam coaching comportamental, planejamento de cenários e coordenação de patrimônio sobreposta um portfólios centrais algorítmicos. O mercado de nós ativo gerenciamento, portanto, muda de um dicotômico "humano versus robô" para um espectro integrado onde intensidade de serviço se flexiona com complexidade do cliente e tamanho da carteira.

Por Tipo de Cliente: Investidores de varejo ganham influência no mercado

Investidores institucionais mantiveram 64,7% do mercado de nós ativo gerenciamento em 2024, mas saldos de varejo estão expandindo um uma CAGR de 15,45%, impulsionados por penetração fintech mais ampla e crescente alfabetização financeira.

um demanda de varejo por exposição um mercados privados está subindo à medida que fundos de intervalo e plataformas de tokenização ostentam perfis de volatilidade mais suaves. Vieses emocionais permanecem pronunciados; consultores que sobrepõem nudges comportamentais garantem ganhos de wallet-share e reforçam um resiliência do tamanho do mercado de nós ativo gerenciamento alocado para canais de varejo.

Por Fonte de Gestão: Equilíbrio onshore-offshore muda

Ativos gerenciados onshore detiveram uma participação de 87,7% do mercado de nós ativo gerenciamento em 2024, apoiados por uma infraestrutura doméstica profunda e familiaridade tributária. Ativos delegados offshore, no entanto, estão rastreando uma CAGR de 17,71% à medida que investidores caçam retornos não correlacionados e expertise especializada.

Narrativas macro rotacionaram do "excepcionalismo americano" em direção ao posicionamento global equilibrado depois que o s&P 500 ficou atrás de uma cesta de índices mundiais. Ainda assim, liquidez superior e governançum mantêm umções americanas taticamente atraentes. Gestores de ativos assim diversificam mandatos sem abandonar exposições centrais americanas, mantendo uma espinha dorsal estável dentro do mercado de nós ativo gerenciamento mais amplo.

Análise Geográfica

O mercado de nós ativo gerenciamento ancora uma porção significativa da população ultra-rica do mundo, com o Nordeste permanecendo o maior cluster de AUM graçcomo um centros bancários legados e redes densas de consultores. um densidade de clientes de alta renda em Nova York e Boston suporta um ecossistema robusto para originação de ativos alternativos, enquanto Miami e Austin ganham participação à medida que talentos fintech e regimes fiscais favoráveis atraem investidores migrando de centros financeiros tradicionais.

Estados ocidentais liderados pela Califórnia e Washington desfrutam de influxos ligados à criação de riqueza tecnológica e adoção precoce de estratégias de ativos digitais. Pesquisas indicam que uma porção significativa de investidores millennials nacionalmente já detêm ativos crypto, com concentração maior em códigos postais do Vale do Silício, levando consultores um integrar ferramentas de custódia e relatórios. O sol cinto do sul acelera acumulação de riqueza através de formação de negócios e valorização imobiliária, traduzindo-se em demanda crescente por serviços de planejamento holístico.

Tendências nacionais de investimento reverberam globalmente à medida que ETFs domiciliados nos EUA definem composição de benchmark para alocações institucionais mundialmente. Por exemplo, um único influxo de ETF Bitcoin da BlackRock de USD 102 milhões elevou préços spot para USD 68.500, ilustrando o spillover do poder de compra doméstico. Consequentemente, reguladores estrangeiros monitoram regulamentação americana sobre ativos digitais, reconhecendo que mudançcomo no mercado de nós ativo gerenciamento se propagam através de canais de liquidez interconectados.

Cenário Competitivo

um concentração de primeiro nível permanece alta: os maiores gestores controlam uma porção significativa do AUM doméstico total, e como "Três Grandes" casas passivas-BlackRock, Vanguard e estado Street. Vantagens de escala se manifestam em acordos de distribuição, receita de empréstimo de títulos e gastos tecnológicos que empresas menores lutam para igualar. Consolidação recente inclui um aquisição da Putnam Investments pela Franklin Templeton, comprimindo ainda mais o campo competitivo.

Oportunidade de espaço em branco não obstante existe. Investidores massa-afluentes demandam soluções de renda de aposentadoria e portfólios baseados em valores, nichos onde fintechs ágeis podem se diferenciar. Empresas que organizam dados proprietários e aprendizado de máquina para personalizar glidepaths ganham lealdade sem igualar orçamentos de marketing de megafundos. À medida que grandes gestores de ativos incorporam IA na construção de portfólio, um corrida armamentista agora favorece aqueles que podem explicar modelos, garantir governançum e empacotar insights para consultores.

O sentimento regulatório mudou após várias umções judiciais estaduais desafiarem coordenação ESG. BlackRock, estado Street e Vanguard suspenderam iniciativas colaborativas net-zero, sinalizando retorno ao enquadramento fiduciário tradicional. Gestores devem portanto equilibrar integração ESG com uma trilha de evidência que demonstre materialidade. Esta recalibração pode desacelerar metas de descarbonização padronizadas mas deixa espaço para inovação de nível empresarial que se alinhe com mandatos de cliente dentro do mercado de nós ativo gerenciamento.

Líderes da Indústria de nós ativo gerenciamento

Vanguard grupo

BlackRock Inc.

Fidelity Investments

estado Street Global Advisors

J.P. Morgan ativo gerenciamento

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: BlackRock cortou exposição um umções americanas em seus portfólios modelo, impulsionando alocações para umções chinesas e disparando os influxos de ETF de umções internacionais mais fortes desde 2023.

- Maio 2025: Vanguard revelou o Vanguard novo York Tax-Exempt Bond ETF (MUNY) e o Vanguard Long-Term Tax-Exempt Bond ETF (VTEL), cada um precificado com taxa de despesa de 0,09%.

- Abril 2025: O Manual Global de ETF 2024 do J.P. Morgan colocou o AUM global de ETF em USD 13 trilhões, dos quais os EUA hospedam USD 9 trilhões.

- Fevereiro 2025: O Relatório de Impacto de ETF do estado Street Global Advisors descobriu que 51% dos investidores veem ETFs como caminhos eficientes para alternativos.

Escopo do Relatório do Mercado de nós ativo gerenciamento

ativo gerenciamento envolve possuir, manter e vender investimentos estrategicamente para construir riqueza ao longo do tempo. Este relatório fornece uma análise detalhada da indústria de ativo gerenciamento nos EUA. Explora como dinâmicas de mercado, identifica tendências emergentes em vários segmentos, e oferece insights sobre categorias de produtos e aplicações. Além disso, examina os principais players e o cenário competitivo.

um indústria americana de ativo gerenciamento é segmentada por tipo de cliente e classe de ativos. O mercado é segmentado por tipo de cliente em varejo, fundos de canetasão, companhias de seguro, bancos e outros tipos de cliente. O mercado é segmentado por classe de ativos em umções, renda fixa, gestão de caixa/dinheiro, investimento alternativo, e outras classes de ativos. Os tamanhos de mercado e previsões para um indústria americana de ativo gerenciamento são fornecidos em USD para todos os segmentos acima.

| Ações |

| Renda Fixa |

| Ativos Alternativos |

| Outras Classes de Ativos |

| Corretoras |

| Bancos |

| Empresas de Consultoria Patrimonial |

| Outros Tipos de Empresa |

| Consultoria Humana |

| Robo-Consultoria |

| Varejo |

| Institucional |

| Offshore |

| Onshore |

| Por Classe de Ativos | Ações |

| Renda Fixa | |

| Ativos Alternativos | |

| Outras Classes de Ativos | |

| Por Tipo de Empresa | Corretoras |

| Bancos | |

| Empresas de Consultoria Patrimonial | |

| Outros Tipos de Empresa | |

| Por Modo de Consultoria | Consultoria Humana |

| Robo-Consultoria | |

| Por Tipo de Cliente | Varejo |

| Institucional | |

| Por Fonte de Gestão | Offshore |

| Onshore |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho projetado do mercado de nós ativo gerenciamento até 2030?

Espera-se que atinja USD 112,17 trilhões, assumindo que um atual CAGR de 12,13% se mantenha.

Qual classe de ativos está crescendo mais rapidamente dentro do mercado de nós ativo gerenciamento?

Ativos alternativos lideram, com uma previsão de CAGR de 14,67% impulsionada por alocações de privado equidade, crédito e infraestrutura.

Quão grande é um mudançum em direção aos serviços de robô-consultoria?

AUM de robô-consultoria está expandindo um 19,28% anualmente, ainda assim consultores humanos ainda detêm 92,60% dos ativos totais, indicando um futuro híbrido.

Como um compressão de taxas está afetando gestores de ativos?

Taxas médias de fundos mútuos caíbater para 0,34%, e taxas de ETF pairam perto de 0,16%, pressionando empresas menores um escalar ou se fundir para manter lucratividade.

Que papel um tokenização desempenha no crescimento do mercado?

um tokenização baseada em blockchain permite acesso fracionário um mercados privados e poderia criar uma classe de ativos significativa até 2030.

Por que ETFs ativos estão ganhando tração?

Eles combinam eficiência fiscal de ETF com habilidade de gestão ativa, atraindo 34% dos influxos líquidos de ETF de 2025.

Página atualizada pela última vez em: