Tamanho e Participação do Mercado de Iogurte dos EUA

Análise do Mercado de Iogurte dos EUA pela Mordor Intelligence

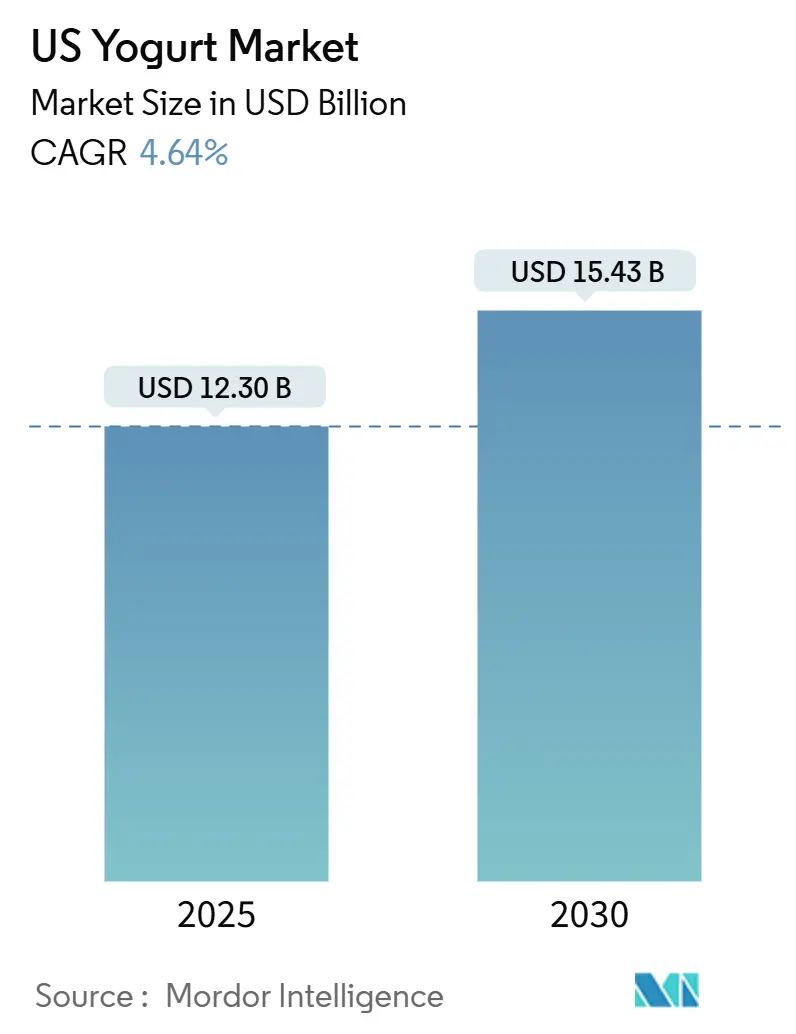

O tamanho do Mercado de Iogurte dos Estados Unidos está estimado em USD 12,30 bilhões em 2025, e espera-se que atinja 15,43 bilhões até 2030, a uma CAGR de 4,64% durante o período de previsão (2025-2030). O mercado de iogurte dos Estados Unidos está crescendo à medida que os consumidores buscam lanches ricos em nutrientes para múltiplas ocasiões de consumo. As previsões de mercado indicam crescimento até 2030, impulsionado por adições de proteína, benefícios para a saúde digestiva e inovações de sabor. A alegação de saúde da FDA de março de 2024 vinculando o iogurte à redução do risco de diabetes tipo 2 forneceu validação, impactando estratégias de varejo e vendas. Os varejistas ajustaram o posicionamento dos produtos para priorizar iogurtes com benefícios para a saúde para atender à demanda por opções de bem-estar. Os consumidores agora veem o iogurte como uma necessidade de bem-estar em vez de um mimo, aumentando seu uso em todas as ocasiões de refeição. O crescimento decorre das tendências de café da manhã para consumo em movimento, alternativas à base de plantas e investimentos em agricultura regenerativa, mantendo volumes apesar das mudanças nos preços do leite. O mercado mostra aumento nos investimentos em infraestrutura, enquanto as mensagens de saúde posicionam o iogurte como um essencial dietético em vez de uma compra discricionária.

Principais Conclusões do Relatório

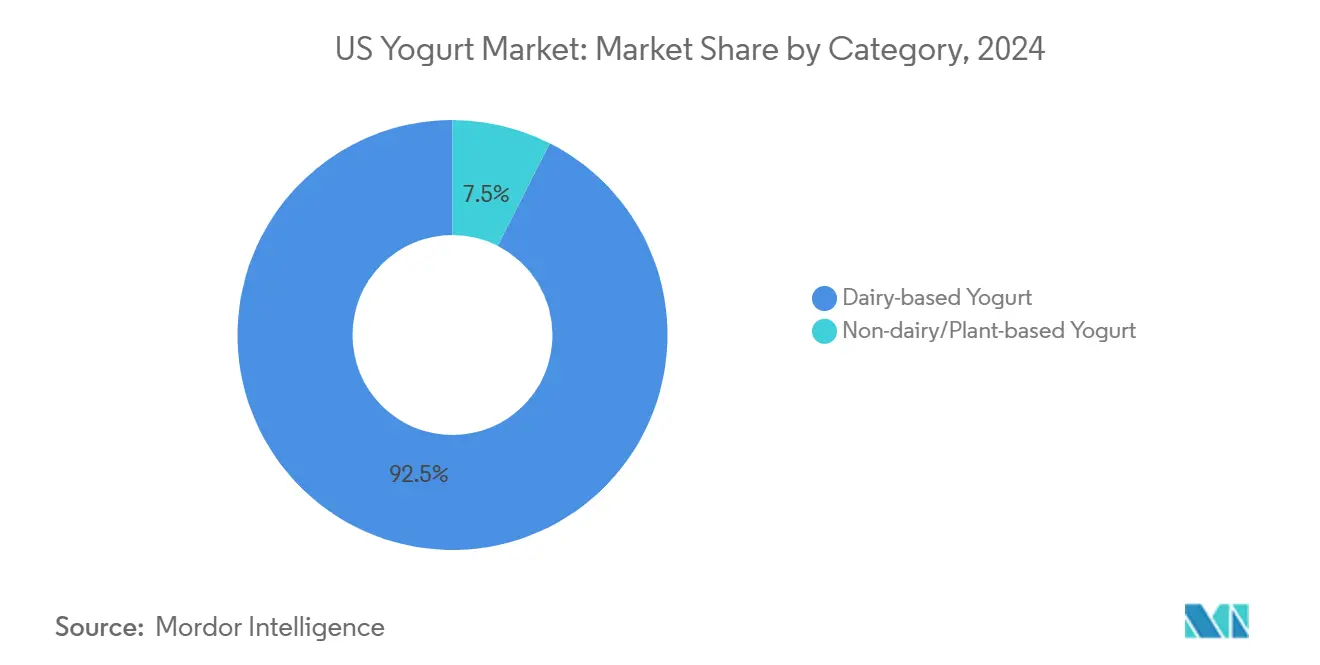

- Por categoria, o iogurte à base de laticínios domina o mercado com uma participação de 92,52% em 2024, enquanto o iogurte não-lácteo/à base de plantas demonstra a maior taxa de crescimento com 6,77% CAGR durante 2025-2030.

- Por forma do produto, o iogurte colherável/firme lidera com uma participação de mercado de 82,01% em 2024. O iogurte líquido emerge como o segmento de crescimento mais rápido com uma CAGR de 5,78% de 2025 a 2030.

- Por canal de distribuição, o off-trade capturou 62,33% do canal de distribuição em 2024. O on-trade mostra a trajetória de crescimento mais forte com uma CAGR de 6,32% durante 2025-2030.

- Por perfil de sabor, o iogurte saborizado detém 52,11% da participação de mercado em 2024. O iogurte natural demonstra a maior taxa de crescimento com 4,98% CAGR.

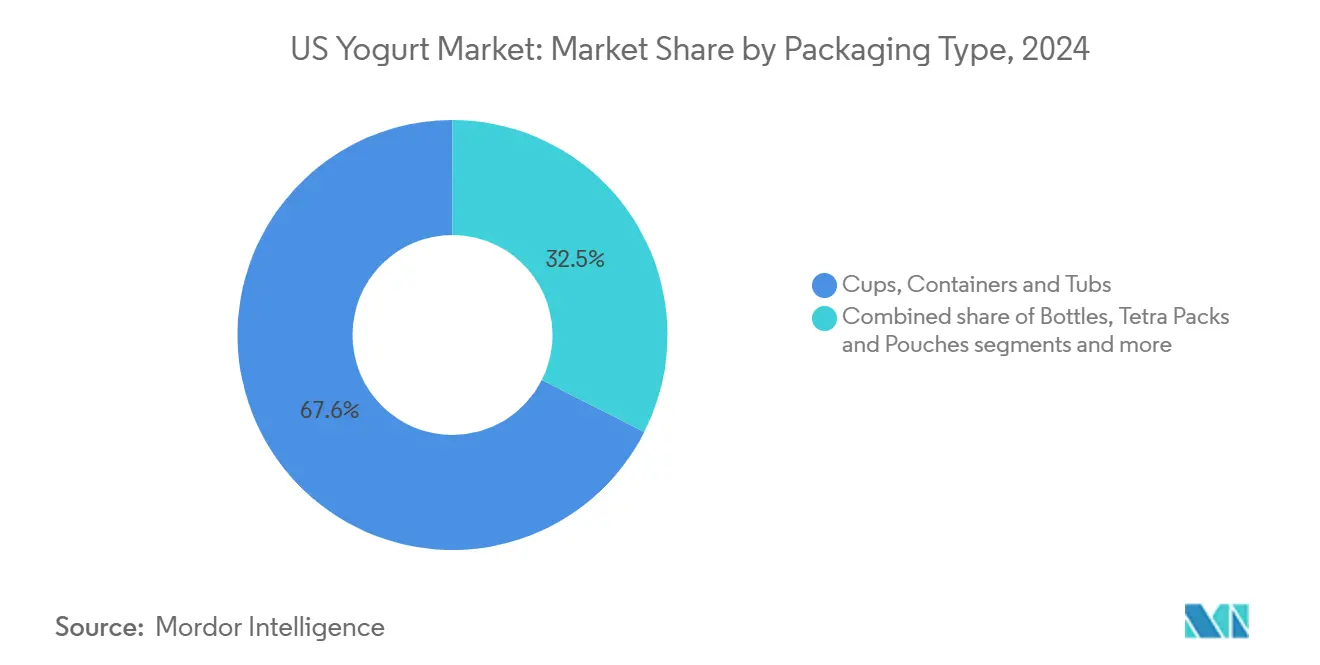

- Por tipo de embalagem, copos, recipientes e potes representam 67,55% das embalagens em 2024. Embalagens tetra pak e sachês exibem o crescimento mais forte com 6,87% CAGR.

- Por geografia, a região Sul representa 32,99% da participação de mercado em 2024, enquanto a região Nordeste está projetada para registrar uma CAGR de 4,68% durante 2025-2030.

Tendências e Insights do Mercado de Iogurte dos EUA

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda por iogurte grego com alto teor de proteína entre millennials dos Estados Unidos | +1.8% | Nordeste e Oeste | Curto prazo (≤2 anos) |

| Inovação de sabores usando frutas locais acelerando a adoção de iogurte | +0.9% | Sul e Oeste | Médio prazo (2-4 anos) |

| Crescimento da ocasião de café da manhã em movimento impulsionando formatos de iogurte líquido | +1.5% | Urbano nacionalmente | Médio prazo (2-4 anos) |

| Aumento em alternativas sem lactose e alegações de saúde digestiva acelerando alternativas não-lácteas | +1.7% | Oeste e Nordeste | Longo prazo (≥ 4 anos) |

| Ingredientes de rótulo limpo e de origem local alinhados com preferências de sustentabilidade | +0.7% | Nordeste e Oeste | Longo prazo (≥ 4 anos) |

| Fortificação funcional (probióticos, imunidade) dominando lançamentos de novos produtos | +0.8% | Nacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Iogurte Grego com Alto Teor de Proteína Entre Millennials dos Estados Unidos

O segmento de iogurte com alto teor de proteína lidera o crescimento no mercado de iogurte dos Estados Unidos, refletindo a crescente preferência dos consumidores por opções nutritivas. Os fabricantes estão expandindo suas linhas de produtos enriquecidos com proteína em resposta a essa demanda. Em outubro de 2024, a Chobani introduziu uma nova linha de copos e bebidas de iogurte grego com alto teor de proteína nos Estados Unidos, apresentando produtos com conteúdo variado de proteína, incluindo copos de Iogurte Grego com 20g de Proteína e Bebidas com 15g, 20g e 30g de Proteína. Os millennials demonstram interesse significativo em aumentar sua ingestão de proteína, impulsionando o crescimento do mercado. Os fabricantes agora posicionam o iogurte grego como um produto de nutrição diária, ampliando seu apelo além dos segmentos de consumidores atléticos e fitness. No corredor de laticínios, o conteúdo de proteína tornou-se um fator crucial na tomada de decisão do consumidor. Os consumidores agora pesam os benefícios nutricionais igualmente com o sabor ao selecionar produtos de iogurte, indicando uma mudança fundamental nos critérios de compra. Esta ênfase no conteúdo de proteína reflete sua importância nas preferências dietéticas modernas e o desejo dos consumidores por produtos que ofereçam tanto nutrição quanto sabor.

Inovação de Sabores Usando Frutas Locais Acelerando a Adoção de Iogurte

A inovação de sabores serve como um diferenciador chave no mercado de iogurte, com fabricantes incorporando variedades de frutas tradicionais e exóticas para atender às preferências dos consumidores. O sabor permanece um fator primário nas decisões de compra dos consumidores, particularmente entre indivíduos preocupados com a saúde. O aumento do consumo de iogurte é amplamente impulsionado pelas preferências de sabor. Em resposta à demanda do consumidor por novas experiências de sabor, as marcas de iogurte expandiram suas linhas de produtos. Além disso, variedades inspiradas em sobremesas como cheesecake de morango e iogurte de chocolate e amêndoa oferecem aos consumidores alternativas mais saudáveis às sobremesas tradicionais. Esta expansão de ofertas de sabores permite que os fabricantes impulsionem o crescimento do mercado, atraindo tanto consumidores regulares de iogurte quanto indivíduos em busca de experiências de sabor inovadoras. Por exemplo, em abril de 2024, a Danone North America introduziu novos sabores de iogurte sob sua linha Oikos REMIX. Estes incluem Coco Almond Chocolate (iogurte desnatado de coco com amêndoas pralinadas de mel e mix-ins de chocolate amargo), S'mores (iogurte desnatado de baunilha com biscoitos graham, chocolate amargo e mix-ins de casca de marshmallow torrado), e Salted Caramel (iogurte desnatado de caramelo salgado com pretzels pralinados de sal marinho, chocolate amargo e mix-ins de caramelo de manteiga).

Crescimento da Ocasião de Café da Manhã em Movimento Impulsionando Formatos de Iogurte Líquido

O mercado dos Estados Unidos para iogurte líquido está se expandindo devido ao aumento da demanda dos consumidores por opções convenientes de café da manhã. Os millennials, representando aproximadamente 74,19 milhões de pessoas nos Estados Unidos em 2024, segundo o U.S. Census Bureau, constituem a maior demografia geracional e impulsionam as tendências de consumo de iogurte [1]Fonte: US Census Bureau, "National Population by Characteristics: 2020-2024", census.gov/. Seus estilos de vida móveis aumentaram a demanda do mercado por iogurtes líquidos como alternativas convenientes e nutritivas para o café da manhã. Os consumidores da Geração Z demonstram preferências semelhantes por alimentos portáteis e funcionais, tornando os formatos convenientes de iogurte uma categoria de produto chave para fabricantes direcionados a segmentos de mercado mais jovens e preocupados com a saúde. Esta tendência se alinha com o movimento mais amplo do consumidor em direção a opções convenientes e saudáveis que acomodam horários ocupados. Os produtos de iogurte líquido servem como uma solução prática ao combinar probióticos e nutrientes essenciais em um formato portátil.

Aumento em Alternativas Sem Lactose e Alegações de Saúde Digestiva

A crescente conscientização sobre má absorção de lactose entre consumidores e o foco aumentado na saúde intestinal e microbiota nas discussões de mídias sociais impulsionaram o crescimento de alternativas de iogurte à base de plantas e sem lactose. Estes produtos atendem indivíduos que experimentam problemas digestivos do consumo de laticínios enquanto atendem às necessidades de consumidores que buscam opções dietéticas conscientes da saúde focadas no bem-estar digestivo. O conhecimento crescente do consumidor sobre benefícios probióticos de várias fontes aumentou a demanda por produtos de iogurte alternativos, indicando preferências dietéticas em evolução e maior atenção à saúde intestinal. Além disso, alternativas de laticínios derivadas de fungos e fermentação de precisão permitem que fabricantes produzam produtos contendo oito ou mais gramas de proteína sem ingredientes animais, atraindo tanto consumidores veganos quanto flexitarianos ambientalmente conscientes. Por exemplo, em janeiro de 2024, a Nature's Fynd lançou o primeiro iogurte sem laticínios feito de proteína de fungos nutricionais Fy™ nas lojas Whole Foods Market em todos os Estados Unidos. O Fy Yogurt oferece uma alternativa aos iogurtes convencionais e à base de plantas usando Fy, uma proteína de fungos sustentável, em vez de leite de vaca, nozes, aveia ou soja.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preços voláteis do leite dos EUA comprimindo margens de iogurte à base de laticínios | -1.2% | Nacional, com impacto mais forte no Centro-Oeste | Curto prazo (≤2 anos) |

| Tarifas de importação sobre culturas probióticas aumentando custos de PME | -0.6% | Nacional, com impacto mais forte em fabricantes menores | Médio prazo (3-4 anos) |

| Altos custos de logística de cadeia fria prejudicando a rentabilidade de canais de e-commerce | -0.7% | Nacional, com impacto mais forte em áreas rurais | Médio prazo (3-4 anos) |

| Regras de rotulagem de açúcar adicionado da FDA limitando flexibilidade de formulação para SKUs saborizados | -0.3% | Nacional | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Preços Voláteis do Leite dos EUA Comprimindo Margens de Iogurte à Base de Laticínios

O Outlook do Mercado de Laticínios 2025 do Departamento de Agricultura dos Estados Unidos (USDA) revela desafios significativos na indústria de laticínios devido a flutuações de preços do leite afetando margens de processadores. A volatilidade, combinada com custos aumentados de ração e surtos de doenças, compeliu fabricantes de laticínios a modificar suas abordagens promocionais para proteger margens de lucro. Os preços crescentes de ração intensificaram a pressão econômica nas fazendas de laticínios, afetando a saúde do gado e a produção. Em resposta, os fabricantes reduziram atividades promocionais que não geram retornos imediatos. Por exemplo, em setembro de 2024, a General Mills desinvestiu sua divisão de iogurte da América do Norte, indicando potenciais melhorias de margem sob empresas especializadas de laticínios melhor posicionadas para gerenciar o mercado de iogurte. A instabilidade persistente de preços levou fabricantes a racionalizar seus portfólios de produtos, concentrando-se em produtos centrais enquanto buscam rentabilidade sustentável. Estes ajustes demonstram a capacidade da indústria de se adaptar e manter estabilidade operacional durante condições desafiadoras.

Crescente Popularidade de Dietas Low-Carb e Cetogênicas Reduzindo Vendas de Iogurte Adoçado

A crescente popularidade de dietas com baixo teor de carboidratos e cetogênicas nos Estados Unidos afeta produtos tradicionais de iogurte adoçado. Segundo a Pesquisa Anual de Alimentação e Saúde 2024 do International Food Information Council (IFIC), aproximadamente 7% dos americanos seguiram uma dieta com baixo teor de carboidratos, enquanto 5% seguiram uma dieta cetogênica em 2024 [2]Fonte: International Food Information Council, "2024 IFIC Food & Health Survey", ific.org . As regiões Oeste e Nordeste demonstram essa mudança dietética de forma mais proeminente. À medida que os consumidores reduzem sua ingestão de carboidratos, as vendas de iogurtes convencionais com alto teor de açúcar decliniram. Em resposta, fabricantes de iogurte estão desenvolvendo alternativas com baixo açúcar e sem açúcar para atender às preferências evolutivas dos consumidores. Essas reformulações de produtos requerem ingredientes mais caros e processos de fabricação, impactando margens de lucro a menos que os fabricantes possam implementar preços premium. A influência das preferências dietéticas com baixo teor de carboidratos provavelmente continuará, embora seu impacto possa variar conforme as diretrizes nutricionais mudarem. Esta mudança de mercado impulsiona o desenvolvimento de produtos na indústria de iogurte, com fabricantes priorizando opções ricas em proteína e com açúcar reduzido para manter sua posição competitiva.

Análise Segmental

Por Categoria: À Base de Plantas e Laticínios Tradicionais Competem Através de Inovação e Sustentabilidade

O segmento de iogurte à base de laticínios comanda 92,52% da participação de mercado em 2024, aproveitando sua base de consumidores estabelecida e ampla rede de distribuição. Os fabricantes de laticínios mantêm sua posição no mercado através de processos ultrafiltrados e de tripla filtragem que aumentam o conteúdo de proteína por porção. Essas empresas estão formando parcerias com fazendas regenerativas para demonstrar a compatibilidade da agricultura animal responsável com a sustentabilidade ambiental. O foco competitivo mudou para medições de qualidade de proteína, saindo do debate tradicional proteína animal versus vegetal.

O segmento não-lácteo/à base de plantas exibe expansão robusta com uma CAGR de 6,77% (2025-2030), superando as taxas de crescimento gerais do mercado. Ingredientes alternativos, incluindo produtos à base de coco, aveia e fungos, ganharam aceitação no mercado através de seus perfis de textura, conteúdo de fibra e capacidade de atender aos requisitos de proteína sem lactose. Produtos de iogurte não-lácteo com alto teor de proteína estão expandindo sua presença no mercado. O crescimento do segmento é ainda mais apoiado pelo número crescente de veganos e flexitarianos buscando alternativas à base de plantas.

Por Forma do Produto: Formatos de Iogurte Líquido Ganham Participação de Mercado Através do Apelo de Conveniência

O iogurte colherável/firme mantém dominância do mercado com uma participação de 82,01% em 2024, o segmento de iogurte líquido está experimentando crescimento rápido com 5,78% CAGR (2025-2030). O iogurte colherável retém sua liderança de mercado devido às preferências estabelecidas dos consumidores e sua versatilidade em aplicações culinárias. Para atender à demanda crescente por opções convenientes de lanche, fabricantes estão introduzindo texturas intermediárias, como consistência de "smoothie-bowl". Além disso, os esforços da indústria para converter soro ácido em bebidas fornecem uma solução eficiente em custos para gerenciar subprodutos da produção. Esses desenvolvimentos sugerem que a sustentabilidade ambiental está pronta para desempenhar um papel mais significativo no impulsionamento de inovações de formato de produto.

O segmento de iogurte líquido, embora compreenda uma participação de mercado menor que o iogurte tradicional, registra crescimento de valor de dois dígitos em múltiplos períodos. O crescimento do segmento é impulsionado por sua utilidade para consumo de passageiros, requisitos nutricionais pós-exercício e aplicações de merenda escolar, com sua embalagem reselável eliminando requisitos de utensílios. A tecnologia de processamento asséptico facilita a distribuição ambiente, permitindo posicionamento de produtos fora de seções refrigeradas de laticínios. O posicionamento estratégico de unidades de refrigeração de bebidas cria oportunidades para alcançar consumidores que não frequentam corredores convencionais de laticínios.

Por Perfil de Sabor: Indulgente Versus Tradicional

O iogurte saborizado representa 52,11% do tamanho do mercado em 2024 e gera a maioria da receita incremental. Sabores tradicionais como morango, baunilha, mirtilo e pêssego permanecem populares, enquanto variantes inspiradas em sobremesas como mocha tiramisu e cheesecake de cereja atraem novos consumidores através de ofertas indulgentes. Por exemplo, em dezembro de 2023, a Chobani introduziu iogurte grego inspirado em sobremesas em seis sabores: Mocha Tiramisu, Apple Pie a la Mode, Cherry Cheesecake, Orange Cream Pop, Bananas Foster e Caramel Sundae. Esses sabores premium mantêm pontos de preço mais altos sem sensibilidade promocional aumentada, refletindo demanda robusta do consumidor.

O mercado de iogurte natural deve registrar uma CAGR de 4,98% durante 2025-2030. A adoção pelo consumidor de iogurte natural como alternativa ao creme azedo e maionese continua a aumentar, mantendo sua posição no segmento de lanches. Sites de receitas demonstram suas aplicações em marinadas e produtos assados, estendendo além do consumo no café da manhã. Assim, fabricantes estão implementando estratégias de uso de produto através da inclusão de receitas em embalagens, mudando o foco de promoções baseadas em preço para melhoria de valor.

Por Tipo de Embalagem: Sachês Sustentáveis Acelerando

Copos tradicionais, potes e recipientes de múltiplas porções ainda representam 67,55% da participação do mercado de iogurte dos Estados Unidos em 2024, beneficiando-se da empilhabilidade e familiaridade nas prateleiras. No entanto, tetra-packs e sachês flexíveis estão registrando uma CAGR de 6,87% à medida que compradores favorecem formatos mais leves e reseláveis que se alinham com objetivos de sustentabilidade. Além disso, a indústria de iogurte mostra adoção crescente de cartões estilo Tetra Pak e embalagens de papelão reciclável, à medida que fabricantes respondem a objetivos de sustentabilidade e preferências do consumidor. Esses formatos de embalagem fornecem conveniência e reciclabilidade enquanto reduzem emissões de carbono comparado a recipientes plásticos convencionais. A mudança da indústria em direção à responsabilidade ambiental levou ao desenvolvimento de cartões de papelão com conteúdo plástico reduzido, apoiando a transição para soluções de embalagem de laticínios sustentáveis. Por exemplo, em janeiro de 2024, a Yoplait fez a transição para embalagem de papelão reciclável feita de 78% de materiais à base de plantas, reduzindo o volume de embalagem em 50% comparado aos seus recipientes plásticos anteriores.

Os gráficos de embalagem estão evoluindo em paralelo. Por exemplo, as ilustrações de arte folclórica da Chobani sugerem artesanato de herança, enquanto rotulagem clara sobre reciclabilidade e pegada de carbono oferece garantia instantânea aos consumidores ambientalmente conscientes. Redefinições de categoria de varejo consideram crescentemente avaliações de ciclo de vida ao alocar espaço nas prateleiras, implicando que a pontuação ambiental da embalagem pode em breve influenciar negociações de taxas de posicionamento

Nota: Participações de segmentos de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Por Canal de Distribuição: Papel Emergente do On-Trade no Consumo de Iogurte

O canal de distribuição off-trade representa aproximadamente 62,33% das vendas de iogurte dos EUA em 2024. Esta rede de distribuição inclui supermercados, hipermercados, lojas de conveniência, varejistas online e lojas especializadas. Supermercados e hipermercados geram a maior participação de receita em vendas off-trade, impulsionados por sua diversificação de produtos e estratégias promocionais baseadas em volume que aumentam a retenção de clientes. O desempenho do canal de distribuição reflete a demanda do consumidor por lanches nutritivos, com segmentos de iogurte saborizado e grego mostrando penetração significativa no mercado.

Além disso, o segmento on-trade está projetado para registrar uma CAGR de 6,32% durante 2025-2030, superando a taxa de crescimento geral do mercado. O consumo on-trade através de cafés, restaurantes, estabelecimentos de fast-food e locais de serviços alimentícios representa um segmento menor mas estratégico do mercado. Embora este canal de distribuição mantenha uma participação de mercado menor, demonstra potencial de crescimento através da integração de iogurte em itens de menu como parfaits, smoothies e tigelas de café da manhã. Nos Estados Unidos, 55% dos consumidores preferiram jantar em restaurantes a pedir takeout ou delivery em 2023, segundo a US Foods Inc [3]Fonte: US Foods, Inc., "The Diner Dispatch: 2024 American Dining Habits", usfoods.com/. Este comportamento do consumidor cria oportunidades de mercado para ofertas à base de iogurte em estabelecimentos de serviços alimentícios. Operadores de serviços alimentícios e fabricantes de iogurte estão estabelecendo parcerias estratégicas para desenvolver itens de menu convenientes e ricos em proteína que atendem às demandas do consumidor.

Análise Geográfica

O Sul detém a maior participação do mercado de Iogurte dos Estados Unidos com 32,99% em 2024, impulsionado por sua grande base populacional e crescente conscientização sobre saúde. Além disso, o iogurte ganhou popularidade na culinária do Sul, aparecendo em pratos que vão desde parfaits até molhos salgados. A crescente população millennial e famílias jovens estão impulsionando a demanda por lanches nutritivos e ricos em proteína. O clima quente da região permite consumo de iogurte durante todo o ano, estabelecendo-o como um alimento básico dietético. Além disso, a inclinação do consumidor por combinações tropicais e de frutas vermelhas indica que a adaptação regional de sabores melhora o desempenho de vendas nos estados do sul.

A região Nordeste projeta a maior taxa de crescimento com 4,68% CAGR até 2030, impulsionada por consumidores de alta renda e preocupados com a saúde que aceitam preços premium para produtos enriquecidos com proteína e de origem sustentável. Os padrões de compra antecipada das redes de supermercados regionais indicam que produtos especializados, incluindo iogurte grego à base de leite de aveia e variedades sem lactose com alto teor de proteína, devem ganhar proeminência em locais de varejo urbano durante o período de previsão.

As regiões Centro-Oeste e Oeste contribuem com vantagens únicas de mercado. Fabricantes do Centro-Oeste aproveitam sua proximidade com fontes de laticínios mas enfrentam maior exposição a flutuações de preços de matérias-primas, levando ao foco aumentado em produtos ultrafiltrados para otimizar o uso de sólidos de leite desnatado. O Oeste, particularmente a Califórnia, serve como um centro de inovação para alternativas de laticínios à base de plantas e fermentação de precisão, apoiado pela aceitação do consumidor e disponibilidade de capital de risco.

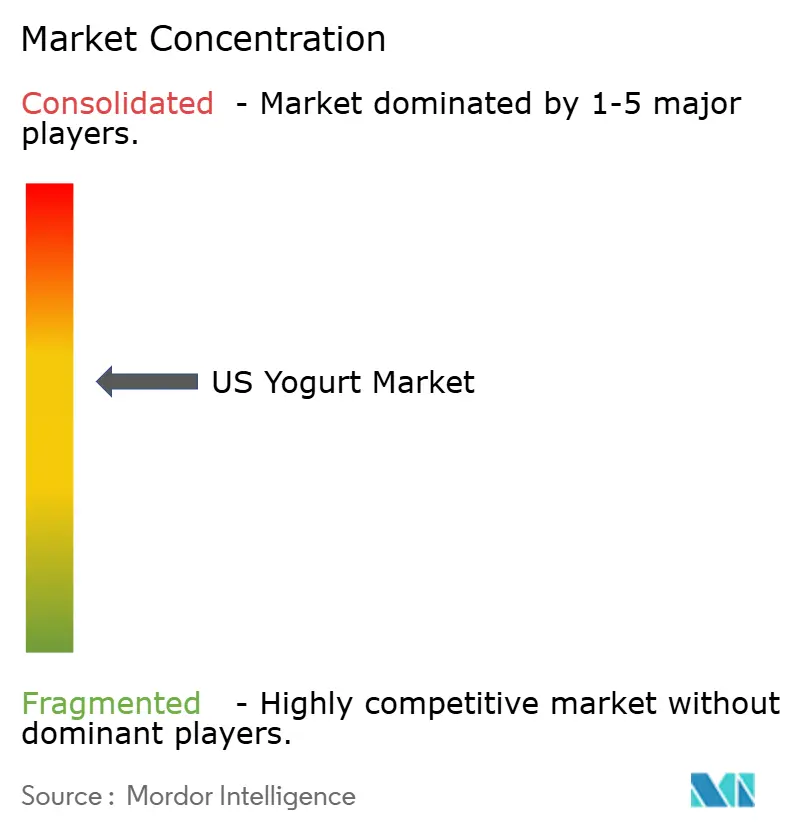

Cenário Competitivo

O mercado de iogurte dos Estados Unidos é moderadamente consolidado, com os principais players, Danone S.A., Chobani LLC, General Mills Inc., Lactalis e Fage USA Dairy Industry Inc., detendo participações proeminentes. O desenvolvimento de produtos é a estratégia mais adotada pelos players que operam no mercado. Fusões e aquisições são as outras abordagens implementadas por players no mercado para expandir seu portfólio de produtos e capturar mais do mercado.

Além disso, a Lakeview Farms, de propriedade da CapVest Partners LLP (CapVest), fundiu-se com a Noosa Holdings, Inc. A entidade combinada opera sob o nome Novus Foods, fortalecendo sua posição no segmento de produtos refrigerados. A fusão, anunciada em novembro de 2024, foi concluída seguindo aprovações regulatórias e cumprimento das condições de fechamento. A Noosa Yoghurt mantém operações como uma divisão separada dentro da Novus Foods.

Disruptores emergentes estão criando nichos de espaço em branco construídos em sustentabilidade ou fermentação avançada. A Nature's Fynd aplica proteína microbiana para criar iogurte livre de alérgenos, e a Bored Cow oferece alternativas de laticínios sem animais usando fermentação de precisão. Essas marcas frequentemente lançam DTC antes de garantir espaço nas prateleiras, uma tática que produz feedback granular do consumidor e prova de conceito para investidores. Varejistas interessados em diferenciar categorias de destino dedicam crescentemente espaço de ponta a tais disruptores, implicando que a velocidade de inovação poderia superar os ciclos internos de pesquisa e desenvolvimento de empresas maiores.

Líderes da Indústria de Iogurte dos EUA

-

Chobani LLC

-

Danone S.A

-

Lactalis Groupe

-

Dairy Farmers of America Inc.

-

FAGE USA Dairy Industry Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: Little Spoon, Inc. expandiu seu portfólio de produtos com o lançamento do YoGos, uma nova linha de iogurte. Esses lanches de iogurte são feitos com iogurte grego de leite integral, fornecendo 4 gramas de proteína, e são enriquecidos com frutas, vegetais e probióticos. YoGos estava disponível em quatro sabores sem açúcares adicionados: Strawberry Bananza, Apple Berry Blast, Peachy Pearadise e Tropical Mango Twist.

- Outubro de 2024: A Chobani introduziu uma linha de produtos de iogurte grego compreendendo copos e bebidas com alto teor de proteína. Os copos de iogurte contêm 20g de proteína por porção, enquanto as bebidas fornecem 15g, 20g ou 30g de proteína por porção. Os produtos incorporam ingredientes naturais sem açúcares adicionados.

- Janeiro de 2024: A Yoplait introduziu Yoplait Protein em seu portfólio de produtos, fornecendo 15g de proteína e 3g de açúcar por porção. Esta formulação representa a maior concentração de proteína e o menor conteúdo de açúcar na linha de produtos da empresa. O produto está disponível em variantes Baunilha, Morango e Key Lime Pie, atendendo à demanda do consumidor por opções enriquecidas com proteína mantendo perfis de sabor estabelecidos.

Escopo do Relatório do Mercado de Iogurte dos EUA

Iogurte é um produto industrial que pode ser saborizado e é preparado a partir de leite fermentado ou produtos à base de plantas adicionando microorganismos fermentadores a ele.

O mercado de iogurte dos Estados Unidos foi segmentado por categoria, que inclui iogurte à base de laticínios e iogurte não-lácteo. O mercado também é dividido com base no tipo de produto, incluindo iogurte natural e saborizado, por forma do produto em iogurte colherável/firme e iogurte líquido. Por tipo de embalagem em copos, recipientes & potes, garrafas, tetra packs & sachês, e outros. Com base no Canal de Distribuição, o mercado é segmentado em off-trade (supermercados/hipermercados, lojas de conveniência, lojas especializadas, varejo online e outros canais) e on-trade. Por geografia, em nordeste, centro-oeste, sul e oeste.

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Iogurte à Base de Laticínios |

| Iogurte Não-lácteo/À Base de Plantas |

| Iogurte Colherável/Firme |

| Iogurte Líquido |

| Natural/Simples |

| Saborizado |

| Copos, Recipientes e Potes |

| Garrafas |

| Tetra Packs e Sachês |

| Outros |

| Off-Trade | Supermercados/Hipermercados |

| Lojas de Conveniência | |

| Varejo Online | |

| Outros Canais de Distribuição | |

| On-Trade |

| Nordeste |

| Centro-Oeste |

| Sul |

| Oeste |

| Por Categoria | Iogurte à Base de Laticínios | |

| Iogurte Não-lácteo/À Base de Plantas | ||

| Por Forma do Produto | Iogurte Colherável/Firme | |

| Iogurte Líquido | ||

| Por Perfil de Sabor | Natural/Simples | |

| Saborizado | ||

| Por Tipo de Embalagem | Copos, Recipientes e Potes | |

| Garrafas | ||

| Tetra Packs e Sachês | ||

| Outros | ||

| Por Canal de Distribuição | Off-Trade | Supermercados/Hipermercados |

| Lojas de Conveniência | ||

| Varejo Online | ||

| Outros Canais de Distribuição | ||

| On-Trade | ||

| Por Geografia | Nordeste | |

| Centro-Oeste | ||

| Sul | ||

| Oeste | ||

Principais Questões Respondidas no Relatório

Quão importantes são os iogurtes líquidos para o crescimento futuro?

Com uma CAGR de 5,78% até 2030, os líquidos são chave para capturar ocasiões de consumo em movimento.

O iogurte saborizado ainda supera as variedades naturais em vendas?

Sim. As opções saborizadas lideram com uma participação de 52,11% em 2024, mesmo que o natural seja atualmente o segmento de sabor de crescimento mais rápido.

Qual região contribui mais para a receita de iogurte dos EUA?

O Sul detém a maior participação com 32,99%, refletindo sua grande população e foco crescente na saúde.

Qual formato de embalagem está ganhando tração mais rapidamente?

Tetra packs e sachês, crescendo a uma CAGR de 6,87%, estão se beneficiando de vantagens de portabilidade e sustentabilidade.

Página atualizada pela última vez em: