Tamanho e Participação do Mercado de Serviços Imobiliários dos Estados Unidos

Análise do Mercado de Serviços Imobiliários dos Estados Unidos pela Mordor Intelligence

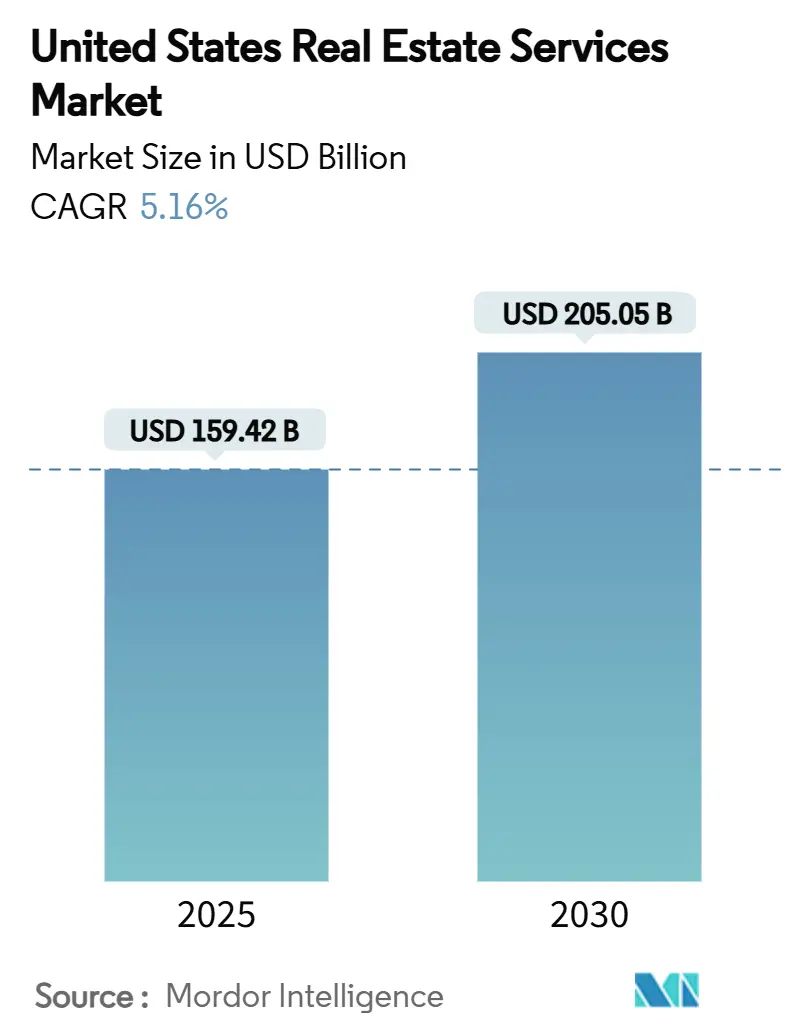

O mercado de serviços imobiliários dos Estados Unidos está em USD 159,42 bilhões em 2025 e é previsto para atingir USD 205,05 bilhões até 2030, avançando a uma TCAC de 5,16%. Esta trajetória sinaliza resiliência contínua apesar dos custos elevados de empréstimos e hábitos de trabalho em evolução. Capital institucional continua fluindo para aluguéis unifamiliares e ativos industriais ricos em dados, enquanto portfólios de escritórios passam por redimensionamento à medida que o trabalho híbrido consolida menor ocupação diária. Plataformas tecnológicas que automatizam avaliações, arrendamento e operações de propriedades estão ampliando lacunas de eficiência entre empresas digitalmente habilitadas e corretores tradicionais. A consolidação está ganhando ritmo à medida que a escala se torna vital para conformidade regulatória, relatórios ESG e entrega de serviços em âmbito nacional, dando aos players bem capitalizados uma vantagem em conquistar grandes mandatos corporativos. Mudanças políticas-incluindo regras anti-lavagem de dinheiro para negócios residenciais efetivas em dezembro de 2025 e a reformulação pós-acordo das estruturas de comissão-adicionam urgência à inovação do modelo de negócios em toda a cadeia de valor.

Principais Conclusões do Relatório

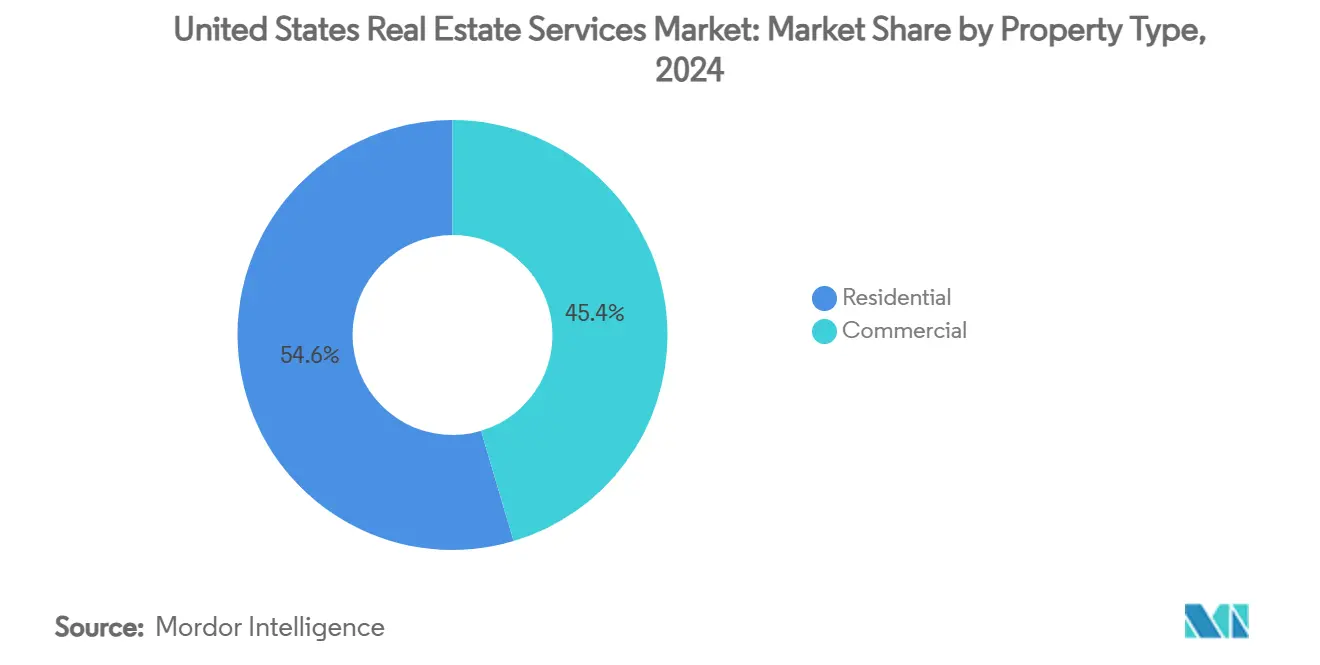

- Por tipo de propriedade, residencial manteve 54,6% da participação do mercado de serviços imobiliários dos Estados Unidos em 2024. O mercado de serviços imobiliários dos Estados Unidos para propriedades comerciais está projetado para expandir a uma TCAC de 5,67% entre 2025-2030.

- Por serviço, serviços de corretagem lideraram com 48,9% da participação de receita do mercado de serviços imobiliários dos Estados Unidos em 2024. O mercado de serviços imobiliários dos Estados Unidos para gestão de propriedades está avançando mais rapidamente com uma TCAC de 5,84% entre 2025-2030.

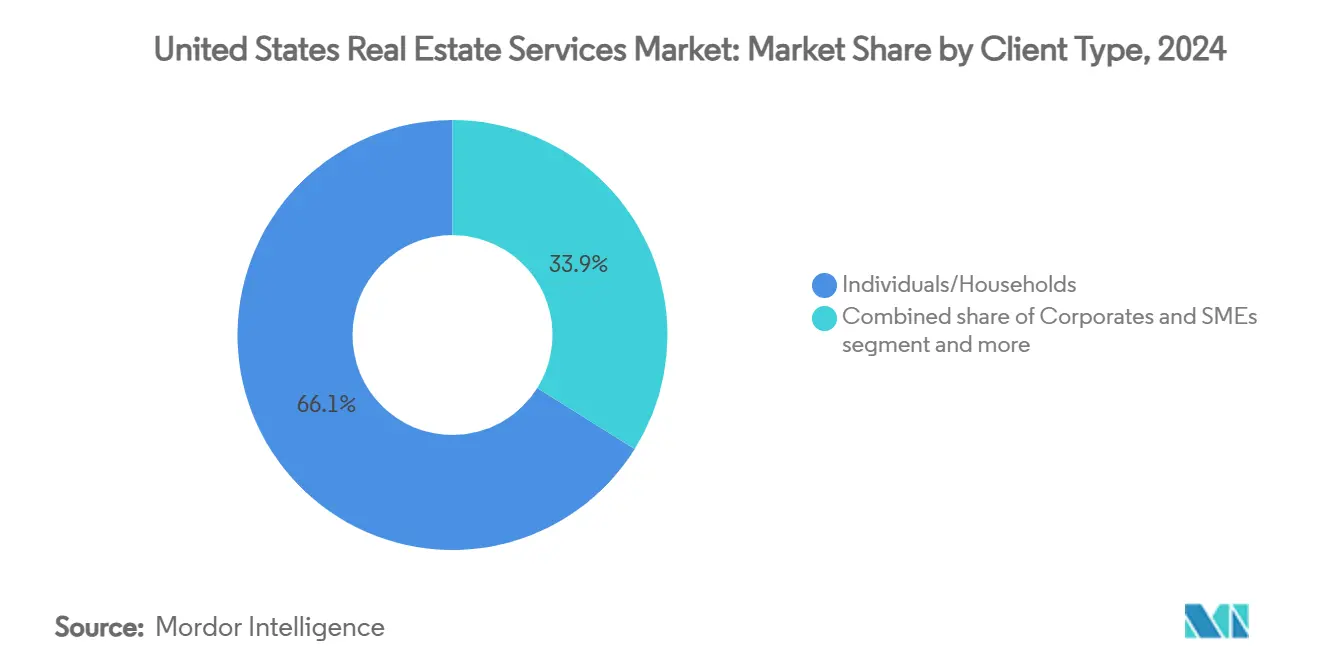

- Por tipo de cliente, clientes individuais e domiciliares representaram 66,1% do tamanho do mercado de serviços imobiliários dos Estados Unidos em 2024. O mercado de serviços imobiliários dos Estados Unidos para demanda corporativa e de PMEs está subindo a uma TCAC de 6,02% entre 2025-2030.

- Por estado, a Califórnia comandou 18,7% do tamanho do mercado de serviços imobiliários dos Estados Unidos em 2024. O mercado de serviços imobiliários dos Estados Unidos para o Texas está no caminho de uma TCAC de 6,25% entre 2025-2030.

Tendências e Insights do Mercado de Serviços Imobiliários dos Estados Unidos

Análise de Impacto dos Drivers

| Drivers | (~) % Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alta Atividade em Arrendamento Industrial e de Data Centers | +1.2% | Virgínia, Atlanta, Phoenix, Chicago, Dallas | Curto prazo (≤ 2 anos) |

| Padrões de Migração e Expansão do Mercado Sunbelt | +0.9% | Texas, Flórida, Carolina do Norte, Arizona | Longo prazo (≥ 4 anos) |

| Aumento do Investimento Institucional em Aluguéis Unifamiliares (SFRs) | +0.8% | Estados do Sunbelt (Texas, Flórida, Geórgia) | Médio prazo (2-4 anos) |

| Demanda por Otimização de Portfólio Devido ao Trabalho Híbrido | +0.7% | Califórnia, Nova York, Illinois | Médio prazo (2-4 anos) |

| Adoção de Entrega de Serviços Habilitada por PropTech | +0.6% | Nacional; ganhos iniciais na Califórnia, Nova York, Texas | Curto prazo (≤ 2 anos) |

| Conformidade ESG e Requisitos de Certificação Verde | +0.5% | Califórnia, Nova York, Massachusetts, Washington | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento do Investimento Institucional em Aluguéis Unifamiliares (SFRs)

A propriedade institucional de aluguéis unifamiliares continua a escalar, com grandes operadores alinhando pipelines de 13.000 unidades e mantendo ocupação média próxima a 96%[1]Gene L. Dodaro, "Rental Housing: Information on Single-Family Rentals," U.S. Government Accountability Office, gao.gov. Os custos de aluguel permanecem 28% abaixo das despesas de propriedade em metros chave, encorajando grandes fundos a expandir portfólios do Sunbelt. A demanda por trabalho de avaliação, aquisição e gestão contínua, portanto, aumenta em conjunto, ancorando fluxos de taxas estáveis mesmo enquanto as vendas de casas esfriam. Provedores de serviços capazes de integrar ferramentas de sourcing orientadas por dados e plataformas de manutenção centralizadas capturam uma vantagem competitiva duradoura.

Alta Atividade em Arrendamento Industrial e de Data Centers

A vacância em hubs primários de data centers caiu para 1,9%, e 80% da nova capacidade é pré-arrendada antes da entrega. A absorção industrial permanece robusta à medida que e-commerce, treinamento de IA e computação em nuvem aumentam os requisitos de espaço denso em energia. Investidores alocaram mais de USD 6,5 bilhões ao segmento no ano passado, enquanto 97% pretendem compromissos adicionais. O aumento se traduz em atribuições recorrentes de arrendamento, gestão de projetos e operações de instalações para empresas versadas em infraestrutura de alta especificação.

Padrões de Migração e Expansão do Mercado Sunbelt

Quarenta e seis por cento dos mudadores escolheram o Sul em 2024, citando proximidade familiar e acessibilidade. A relocação interestadual desbloqueia comissões de corretagem tanto nos mercados de origem quanto de destino e aumenta a demanda por gestores de propriedade à medida que os proprietários convertem antigas residências em aluguéis. Texas, Flórida e Carolina do Norte, portanto, desfrutam de pipelines em expansão de clientes residenciais e de pequenos negócios, sustentando crescimento previsível e de longo prazo para provedores localizados.

Demanda por Otimização de Portfólio Devido ao Trabalho Híbrido

A presença nos escritórios fica 30% abaixo dos níveis de 2019, empurrando as empresas a cortar espaço em estimados 20% até 2030. Como 90% dos grandes empregadores incorporam políticas híbridas, as proporções de compartilhamento de assentos sobem acima de 1,5, e 36% das mesas ficam não utilizadas em um dia típico. As corporações consequentemente buscam suporte consultivo orientado por analytics sobre reestruturação de arrendamentos, modelos de espaço como serviço e gestão de mudança no local de trabalho, entregando mandatos pegajosos e de maior margem para empresas consultivas.

Análise de Impacto das Restrições

| Restrições | (~) % Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Taxas de Juros Persistentemente Altas e Custos de Financiamento | -1.1% | Nacional; agudo na Califórnia, Nova York | Curto prazo (≤ 2 anos) |

| Volatilidade em Avaliações de Imóveis Comerciais (CRE) | -0.8% | Metros pesados em escritórios | Médio prazo (2-4 anos) |

| Demissões em Tecnologia e Downsizing Impactando Demanda por Escritórios | -0.6% | Califórnia, Washington, Nova York | Médio prazo (2-4 anos) |

| Aumento de Seguros e Custos Operacionais em Áreas Propensas a Desastres | -0.4% | Flórida, Califórnia, Costa do Golfo do Texas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Taxas de Juros Persistentemente Altas e Custos de Financiamento

Com o Federal Reserve mantendo taxas de política a 4,5%, empréstimos bancários para negócios comerciais permanecem 65% abaixo das normas pré-pandemia, e empréstimos CMBS em serviços especiais excedem USD 51 bilhões[2]Martin J. Gruenberg, "Quarterly Banking Profile Q1 2025," Federal Deposit Insurance Corporation, fdic.gov. Custos elevados de empréstimos encolhem o pool de compradores e prolongam lacunas de bid-ask, cortando volumes de transação e aparando taxas baseadas em sucesso. A demanda consultiva sobe, mas o mix de receita muda para consultoria de menor margem até que os mercados de capital se estabilizem.

Volatilidade em Avaliações de Imóveis Comerciais (CRE)

Vacâncias de escritórios atingiram 34,5% em São Francisco, e a vacância dos EUA deve ultrapassar 19% em 2025, subvertendo benchmarks de avaliação. A descoberta de preços cresce complexa também em multifamiliares e varejo, forçando empresas de serviços a recalibrar modelos frequentemente. Ciclos de underwriting estendidos reduzem a velocidade de negócios, mas a incerteza elevada impulsiona a demanda por avaliações rigorosas e engajamentos de planejamento de cenários.

Análise de Segmento

Por Tipo de Propriedade: Crescimento Comercial Supera Estabilidade Residencial

Ativos residenciais representaram 54,6% do mercado de serviços imobiliários dos Estados Unidos em 2024, ancorados pela expansão institucional em aluguéis unifamiliares e pipelines estáveis de compra de casas. Operadores como American Homes 4 Rent mantêm ocupação próxima a 96%, sustentando visibilidade de taxas. Em contraste, ativos comerciais-ainda menores em termos absolutos-estão projetados para registrar uma TCAC de 5,67%, sublinhando a atração de data centers, logística industrial e clusters de escritórios seletivos e de alta amenidade. Dentro do comercial, a vacância de data centers fica em 3%, e 80% das novas construções estão totalmente comprometidas antes da entrega. Essas dinâmicas ilustram como know-how especializado em aquisição de energia, relatórios ESG e operações de missão crítica buscam precificação premium. O subsetor residencial permanece resiliente, mas serviços comerciais estão prestes a ampliar seu mix de receita até 2030 à medida que ocupantes priorizam eficiência e capacidade de backbone digital.

A divergência força empresas de serviços a rebalancear talento e capital em direção a áreas de crescimento. Provedores profundos no residencial mantêm fluxos de anuidade previsíveis, mas a intensidade competitiva aumenta à medida que entrantes de proptech automatizam onboarding de inquilinos e fluxos de trabalho de manutenção. Por outro lado, equipes comerciais capazes de financiar e entregar complexos campus digitais industriais e de hiperescala garantem contratos plurianuais com inquilinos globais, isolando margens. Consequentemente, o mercado de serviços imobiliários dos Estados Unidos recompensa plataformas que combinam escala residencial com especialização comercial.

Por Serviço: Gestão de Propriedades Acelera Além da Dominância da Corretagem

A corretagem manteve uma fatia de 48,9% da participação do mercado de serviços imobiliários dos Estados Unidos em 2024, refletindo seu papel histórico em combinar compradores, vendedores e inquilinos. O trabalho transacional, no entanto, é cíclico; provedores, portanto, aceleram expansão em gestão de propriedades, que está rastreando uma TCAC de 5,84%. A demanda decorre de corporações terceirizando supervisão de instalações e proprietários buscando eficiência operacional orientada por dados. Plataformas como JLL Falcon usam IA para sinalizar falhas mecânicas e otimizar cargas de energia, cortando custos e elevando satisfação do inquilino. A mudança de serviço se alinha com ventos contrários de reforma de comissão na corretagem residencial, onde taxas de take-rate podem cair até 30% sob novas regras[3]Jerome H. Powell, "Monetary Policy Report to the Congress," Board of Governors of the Federal Reserve System, federalreserve.gov. Linhas de avaliação e consultoria também crescem à medida que clientes buscam clareza sobre precificação de ativos volátil, sublinhando o benefício de pilhas de receita diversificadas.

Gestores bem-sucedidos agora agrupam arrendamento, manutenção e painéis de planejamento de capital, capturando uma parcela maior da carteira. À medida que sensores IoT e sistemas de automação predial se tornam mainstream, gestores de propriedade executam modelos preditivos que antecipam falha de equipamentos e agendam reparos durante períodos de baixo uso. Inquilinos recompensam tal performance através de renovações mais longas, enquanto proprietários canalizam economias operacionais em upgrades ESG, mantendo taxas de gestão pegajosas. A corretagem permanece indispensável para velocidade de mercado, mas escala de gestão de propriedades oferece ganhos mais estáveis através de ciclos.

Por Tipo de Cliente: Terceirização Corporativa Impulsiona Crescimento Acelerado

Indivíduos e domicílios geraram 66,1% da receita em 2024, reforçando a base consumidora da indústria de serviços imobiliários dos Estados Unidos. No entanto, clientes corporativos e de PMEs estão expandindo mais rapidamente a 6,02% TCAC, à medida que empresas redirecionam funções imobiliárias não-core para fornecedores especializados. A adoção do trabalho híbrido cria uma necessidade de analytics de ocupação, rightsizing e programação de amenidades-serviços raramente abrigados internamente. Provedores equipados com equipes de estratégia de local de trabalho e painéis de tecnologia ganham contratos baseados em retenção que escalam através de portfólios multi-estaduais.

Investidores institucionais e agências governamentais fornecem fluxos estáveis de atribuições, particularmente em conformidade ESG e projetos de reutilização adaptativa. Mas a demanda corporativa magnifica potencial de upside porque decisões são frequentemente tomadas na sede mas executadas nacionalmente, permitindo integradores agrupar corretagem, gestão de programa e operações de instalações para expansão de margem. À medida que compressões de comissão impactam segmentos de consumidor, a maior complexidade de mandatos empresariais oferece refúgio e upside para players diversificados.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A Califórnia deteve 18,7% do tamanho do mercado de serviços imobiliários dos Estados Unidos em 2024, sustentada por valores elevados de ativos e uma concentração densa de empregadores de tecnologia. Leis rigorosas de relatórios de carbono se traduzem em volume de engajamento de consultoria desproporcional, enquanto a adoção de PropTech corre à frente da curva nacional, dando às empresas locais uma vantagem de primeiro movimento na otimização de ativos orientada por IA. A racionalização de escritórios permanece um obstáculo em São Francisco, mas o crescimento de biotecnologia no sul de São Francisco e o reposicionamento de uso misto ao longo dos corredores da Península amortecem a demanda de serviços. Prêmios altos de seguro e complexidades de zoneamento elevam barreiras, permitindo que conselheiros estabelecidos comandem spreads de taxa premium.

O Texas posta a subida mais rápida a uma TCAC de 6,25% até 2030 com base na migração corporativa, política fiscal favorável e construção industrial desproporcional. Dallas-Fort Worth e Austin atraem desenvolvimentos de data center e logística de hiperescala, cada um alimentando pipelines de corretagem, gestão de projetos e operação de propriedades. A atividade residencial permanece animada, apoiada por ganhos populacionais e acessibilidade relativa comparada a metros costeiros. Este cenário de duplo motor posiciona o Texas como o driver de breakout de receita de serviços incremental durante a janela de previsão.

Flórida, Nova York e Illinois completam o nível líder, cada um abrigando catalisadores específicos do setor. A Flórida se beneficia do turismo o ano todo, que fortifica a demanda de gestão de hospitalidade, embora custos crescentes de seguro testem margens do operador. Nova York mantém preeminência global de mercados de capital, sustentando trabalho consultivo e de avaliação mesmo enquanto escritórios do CBD lidam com vacâncias mais altas. Illinois aproveita vantagens de distribuição do centro dos EUA e reshoring de manufatura em andamento para apoiar arrendamento industrial. Mercados secundários-do corredor de distribuição do Tennessee ao impulso de fabricação de chips do Arizona-também capturam investimento de spillover, sublinhando a amplitude de oportunidade através do mercado de serviços imobiliários dos Estados Unidos.

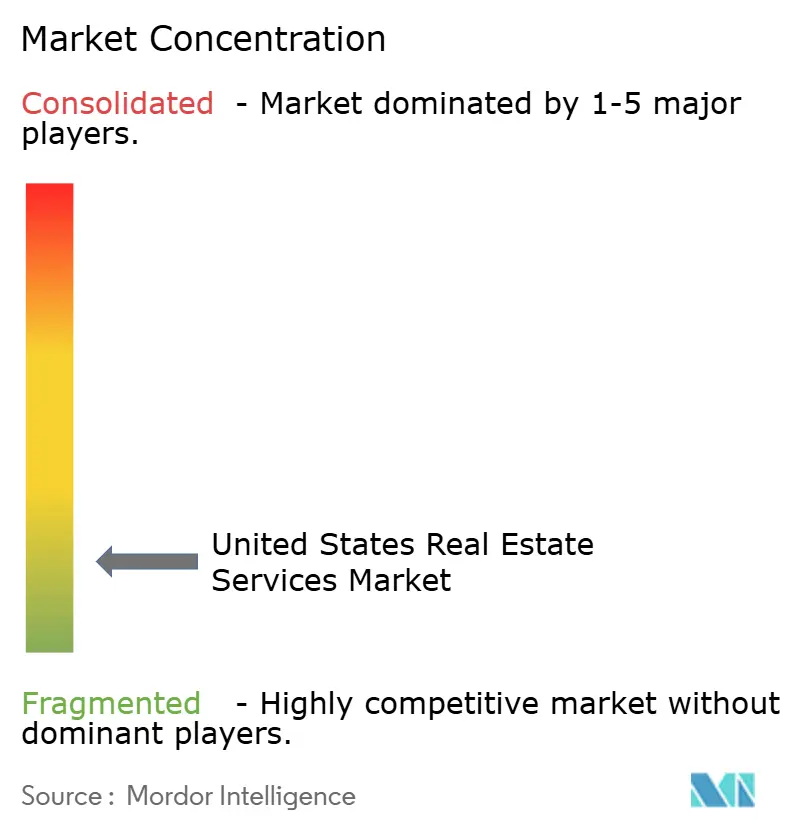

Cenário Competitivo

O mercado permanece moderadamente fragmentado, mas a consolidação é estável à medida que vantagens de escala se aguçam. A compra de USD 1 bilhão da CBRE dos J&J Worldwide Services ampliou seu canal de defesa e governo, enquanto a aquisição de USD 1,75 bilhão da Rocket Companies da Redfin soldou originação de hipoteca à corretagem residencial em uma plataforma integrada. Líderes da indústria estão aumentando jogadas de diversificação-a CBRE dobrou Turner & Townsend em uma divisão de gestão de projetos de USD 3 bilhões e investiu USD 400 milhões para adquirir o operador de coworking Industrious, incorporando espaço flexível dentro de sua linha.

A tecnologia permanece um pivô. JLL lançou a suíte JLL Falcon AI, aproveitando dados proprietários mais modelos generativos para simplificar previsão de fluxo de caixa e agendamento de manutenção. Operadores de médio porte buscam CRMs nativos de nuvem e integrações de edifícios inteligentes para permanecer competitivos em custo e insight. Enquanto isso, reformas de estrutura de comissão nascidas do acordo da National Association of Realtors pressionam modelos de divisão tradicionais, elevando corretores de desconto habilitados por tecnologia e plataformas de taxa fixa. Consultoria ESG, gestão de instalações de data center e build-to-rent residencial do Sunbelt emergem como nichos de espaço em branco atraindo tanto incumbentes quanto entrantes apoiados por venture.

Barreiras à entrada dependem de licenciamento, requisitos de capital e conformidade AML cada vez mais rigorosa para negócios residenciais começando em dezembro de 2025. Players estabelecidos aproveitam equipes de conformidade incorporadas e pegadas nacionais para tranquilizar compradores institucionais, enquanto recém-chegados frequentemente fazem parceria com redes de corretor de registro para superar obstáculos regulatórios. No geral, fusões estratégicas, transformação digital e especialização definem a corrida para capturar participação dentro do mercado de serviços imobiliários dos Estados Unidos.

Líderes da Indústria de Serviços Imobiliários dos Estados Unidos

-

CBRE Group Inc.

-

Jones Lang LaSalle Incorporated (JLL)

-

Cushman & Wakefield PLC

-

Brookfield Properties LLC

-

HomeServices of America Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho 2025: Rocket Companies completou sua aquisição de USD 1,75 bilhão da Redfin, desbloqueando sinergias projetadas acima de USD 200 milhões e USD 60 milhões em oportunidades de receita fresca.

- Abril 2025: Compass entrou em conversas avançadas para comprar Berkshire Hathaway Home Services of America, potencialmente criando a maior corretora dos EUA por volume de transação.

- Janeiro 2025: CBRE Group finalizou uma compra de USD 400 milhões do equity restante no provedor de coworking Industrious, formando um novo segmento Building Operations & Experience.

- Outubro 2024: JLL lançou a plataforma JLL Falcon com IA, disponibilizando modelos generativos para 47.000 profissionais através de um workspace GPT integrado.

Escopo do Relatório de Mercado de Serviços Imobiliários dos Estados Unidos

Players de mercado na empresa fornecem serviços como gestão de propriedades, serviços de avaliação, etc. Gestão de propriedades é a supervisão de propriedades residenciais, comerciais e industriais, incluindo apartamentos, casas isoladas, unidades de condomínio e centros comerciais. Avaliação imobiliária, avaliação de propriedade ou avaliação de terra é o processo de desenvolver uma opinião de valor para propriedade real. O Mercado de Serviços Imobiliários dos EUA é Segmentado por Tipo (Residencial, Comercial e Outros Tipos de Propriedade) e Serviço (Gestão de Propriedades, Serviços de Avaliação e Outros Serviços). O relatório oferece tamanho de mercado e previsões para o Mercado de Serviços Imobiliários dos EUA em valor (USD bilhões) para todos os segmentos acima.

| Residencial | Unifamiliar |

| Multifamiliar | |

| Comercial | Escritório |

| Varejo | |

| Logística | |

| Outros |

| Serviços de Corretagem |

| Serviços de Gestão de Propriedades |

| Serviços de Avaliação |

| Outros |

| Indivíduos / Domicílios |

| Corporações e PMEs |

| Outros |

| Texas |

| Califórnia |

| Flórida |

| Nova York |

| Illinois |

| Resto dos EUA |

| Por Tipo de Propriedade | Residencial | Unifamiliar |

| Multifamiliar | ||

| Comercial | Escritório | |

| Varejo | ||

| Logística | ||

| Outros | ||

| Por Serviço | Serviços de Corretagem | |

| Serviços de Gestão de Propriedades | ||

| Serviços de Avaliação | ||

| Outros | ||

| Por Tipo de Cliente | Indivíduos / Domicílios | |

| Corporações e PMEs | ||

| Outros | ||

| Por Estado | Texas | |

| Califórnia | ||

| Flórida | ||

| Nova York | ||

| Illinois | ||

| Resto dos EUA | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de serviços imobiliários dos Estados Unidos?

O mercado está avaliado em USD 159,42 bilhões em 2025 e está projetado para atingir USD 205,05 bilhões até 2030, apoiado por uma TCAC de 5,16%.

Qual tipo de propriedade está crescendo mais rapidamente?

Serviços comerciais-particularmente data centers e logística industrial-estão previstos para crescer a uma TCAC de 5,67%, superando o segmento residencial ainda dominante.

Como as reformas de comissão estão afetando empresas de corretagem?

O acordo da National Association of Realtors pode reduzir comissões do lado do comprador em até 30%, obrigando corretores a adotar eficiências habilitadas por tecnologia e diversificar em serviços consultivos e de gestão de propriedades.

Por que o Texas é considerado uma geografia de alto crescimento?

Relocação corporativa, fortes influxos populacionais e desenvolvimento industrial robusto impulsionam uma TCAC de 6,25% para receita de serviços imobiliários no estado.

Qual papel a tecnologia desempenha na gestão de propriedades hoje?

Plataformas de IA como JLL Falcon e sistemas de automação predial entregam manutenção preditiva e otimização de energia, aumentando satisfação do inquilino e reduzindo custos operacionais para proprietários.

Como as altas taxas de juros estão impactando transações imobiliárias?

Taxas a 4,5% aumentam custos de financiamento, estreitam pools de compradores e mantêm volumes de transação abaixo de níveis históricos, embora simultaneamente aumentem a demanda por suporte consultivo em sourcing de capital e avaliação.

Página atualizada pela última vez em: