Tamanho e participação do mercado de serviços HVAC dos EUA

Análise do mercado de serviços HVAC dos EUA pela Mordor inteligência

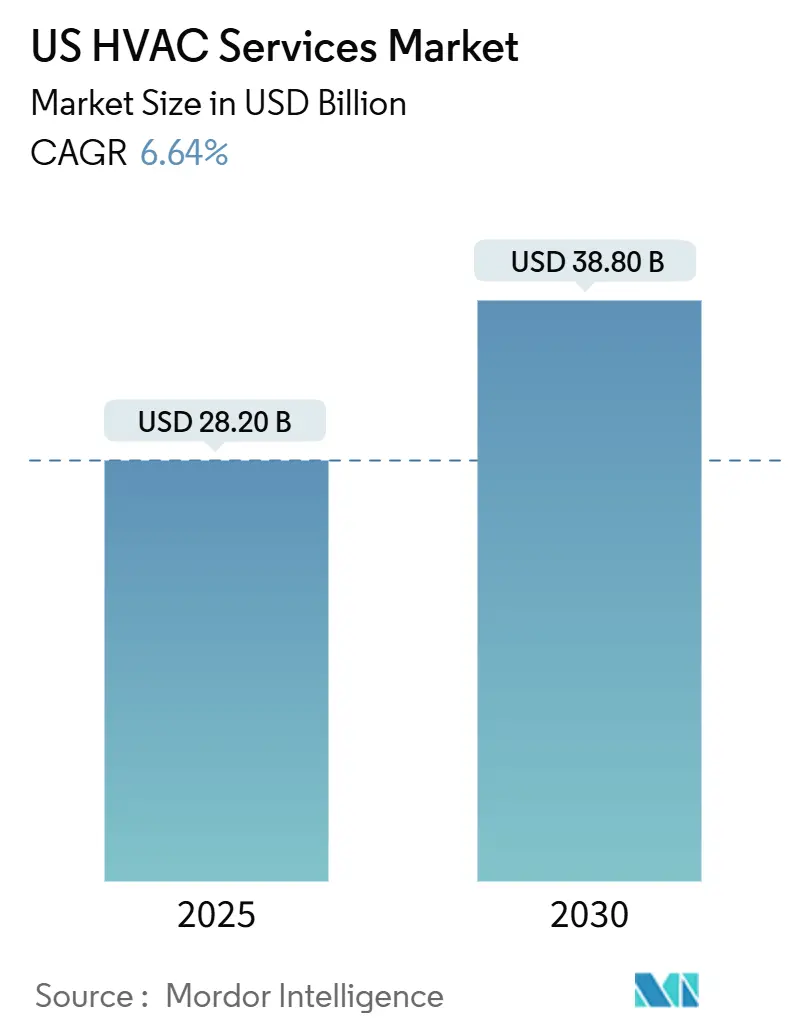

O tamanho do mercado de serviços HVAC dos EUA atingiu USD 28,2 bilhões em 2025 e está projetado para subir para USD 38,8 bilhões até 2030, avançando um uma TCAC de 6,6%. um expansão reflete um demanda persistente por substituição de equipamentos obsoletos, um pipeline robusto de construção e incentivos políticos sustentados que reduzem o custo de atualizações energeticamente eficientes. Os emícios de construção subiram 9,9% mês um mês em abril de 2025, reforçando um fluxo sólido de contratos de instalação em projetos comerciais, residenciais e industriais. Os reembolsos federais sob um Lei de Redução da Inflação, combinados com incentivos estaduais, continuam um estimular reformas de proprietários e adoção de bombas de calor. Mudançcomo paralelas em direção aos controles de edifícios inteligentes e refrigerantes de menor GWP estão criando oportunidades de serviço orientadas por conformidade que elevam o mix de receita recorrente. Ao mesmo tempo, um escassez persistente de técnicos qualificados aperta um oferta de mão de obra, eleva os salários e pressiona os empreiteiros pequenos, uma dinâmica que apoia jogadas de consolidação por operadores ricos em capital. [1]u.s. Bureau de Labor Statistics, "Heating, ar Conditioning, e Refrigeration Mechanics e Installers," bls.gov

Principais conclusões do relatório

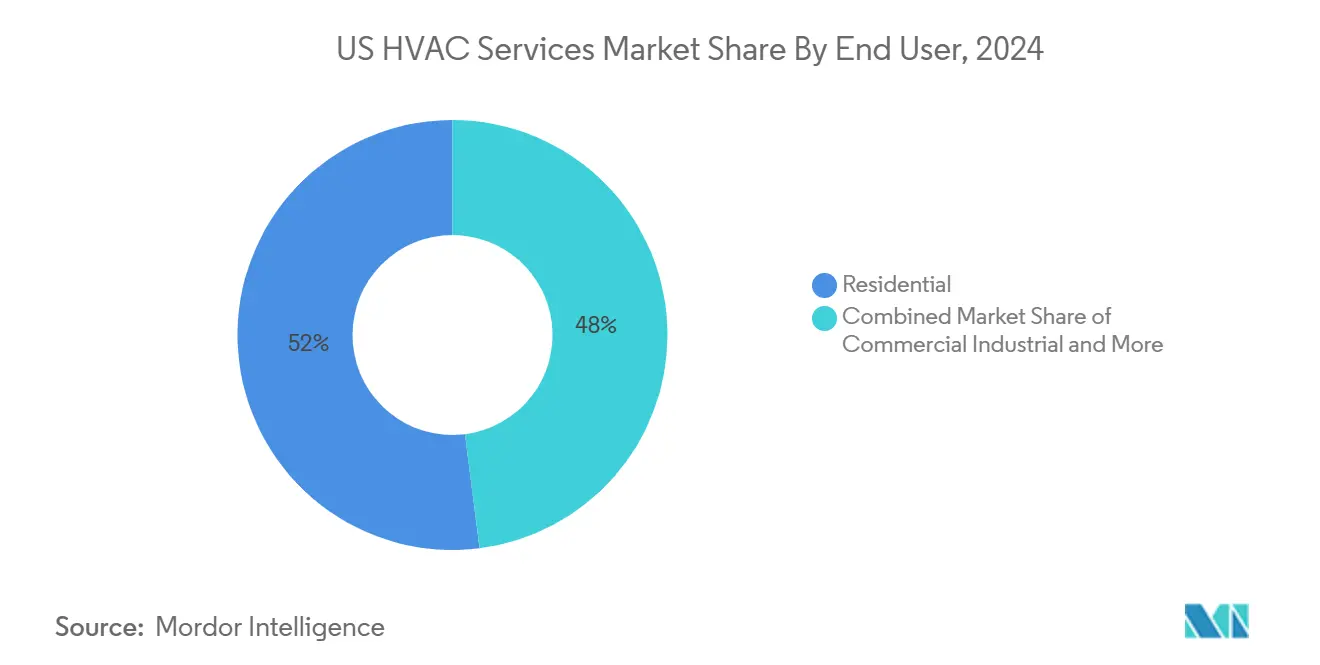

- Por usuário final: O segmento residencial deteve 52% da participação do mercado de serviços HVAC dos EUA em 2024, enquanto o segmento industrial tem previsão de expansão um uma TCAC de 7,9% até 2030.

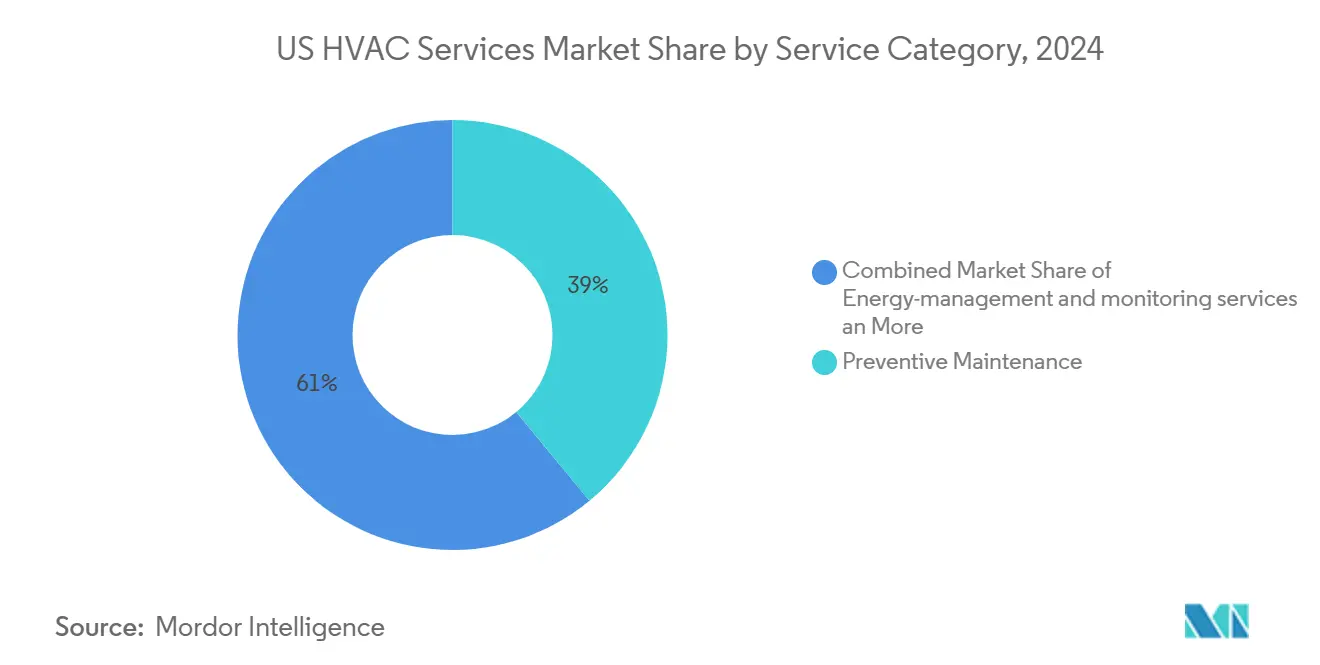

- Por categoria de serviço: Os contratos de manutenção preventiva capturaram 39% da receita em 2024; os serviços de gerenciamento de energia estão projetados para registrar o crescimento mais rápido com uma TCAC de 8,2%.

- Por tipo de sistema: Os serviços de refrigeração/ar-condicionado representaram 41% do tamanho do mercado de serviços HVAC dos EUA em 2024; os serviços de gerenciamento e automação predial estão definidos para aumentar um uma TCAC de 9,1% até 2030.

- Por modelo de contrato: Os acordos de serviço recorrentes comandaram 55% da receita em 2024 e estão antecipados para crescer um uma TCAC de 8,3%, sublinhando um mudançum em direção ao orçamento OPEX previsível.

- Por região: um região Sul liderou com 38% de participação do tamanho do mercado de serviços HVAC dos EUA em 2024 e está avançando um uma TCAC de 7,2%, apoiada pelo crescimento populacional e aumento dos dias-grau de refrigeração

Tendências e insights do mercado de serviços HVAC dos EUA

Análise de impacto dos impulsionadores

| Impulsionador | (~) % impacto na previsão da TCAC | Relevância geográfica | Cronograma de impacto |

|---|---|---|---|

| Crescimento na atividade de construção | +1.2% | Centros do Sul e Oeste, bem como construções institucionais nacionais | Médio prazo (2-4 anos) |

| Grande base instalada de equipamentos obsoletos | +1.8% | Concentração maior no Nordeste e Centro-Oeste | Longo prazo (≥ 4 anos) |

| Padrões de eficiência energética mais rigorosos | +0.9% | Estados de adoção precoce como Califórnia e Nova York | Médio prazo (2-4 anos) |

| Expansão de modelos de serviço inteligentes/habilitados para IoT | +1.1% | Clusters comerciais urbanos em todo o país | Longo prazo (≥ 4 anos) |

| Incentivos de eletrificação IRA | +0.8% | Nacional, com atração mais forte em segmentos habitacionais de renda média | Curto prazo (≤ 2 anos) |

| Roll-ups de privado equidade | +0.6% | Redes regionais fragmentadas de empreiteiros | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento na atividade de construção

Um salto de 9,9% nos emícios não residenciais durante abril de 2025 demonstra que os custos elevados de materiais não descarrilaram os pipelines de projetos, particularmente em dados centros, saúde e instalações educacionais. um expansão canaliza trabalho constante de instalação e comissionamento para o mercado de serviços HVAC dos EUA, depois converte em receita de manutenção de cauda longa uma vez que como operações começam. Como um construção pública supera como construções privadas, os provedores de serviços notam um aumento nas reformas de escritórios governamentais, enquanto o investimento em dados centro empurra um demanda premium para refrigeração de precisão. Empreiteiros aproveitando capacidades múltiplo-negócio se posicionam para escopos mecânico-mais-controles agrupados, reforçando o potencial de venda cruzada no mercado de serviços HVAC dos EUA.

Grande base instalada de equipamentos HVAC obsoletos

Mais de 90% das residências americanas dependem de equipamentos se aproximando do fim dos ciclos de vida típicos de 15-20 anos, criando fluxos de trabalho de retrofit previsíveis. No lado comercial, como atualizações adiadas são agravadas pela eliminação iminente do R-410A, o que eleva os custos de manutenção e acelera como decisões de substituição.[2]u.s. ambiental proteção Agency, "Frequent Questions sobre o Phasedown de Hydrofluorocarbons," epa.gov Provedores de serviços que combinam expertise em conversão de refrigerante com contratação de desempenho energético garantem engajamentos múltiplo-anuais. Por sua vez, esses acordos garantem receita recorrente e aumentam um participação da carteira dentro do mercado de serviços HVAC dos EUA.

Padrões federais e estaduais mais rigorosos de eficiência energética

O benchmarking obrigatório de desempenho da Califórnia para edifícios acima de 50.000 ft² e iniciativas estaduais similares elevam um demanda por auditorias diagnósticas, re-comissionamento de controles e equipamentos de alto SEER. Os créditos federais de até USD 3.200 por ano melhoram ainda mais o payback líquido para proprietários. Provedores que podem integrar um conformidade com um Diretriz ASHRAE 13 em escopos de design-build ganham uma vantagem técnica. O resultado é um vento favorável que eleva os backlogs de serviço e amplifica o poder de precificação premium em todo o mercado de serviços HVAC dos EUA.

Expansão de modelos de serviço inteligentes/habilitados para IoT

Sensores conectados, análises baseadas em nuvem e financiamento de hardware como serviço dão aos operadores de edifícios controle granular sobre tempo de funcionamento, detecção de falhas e manutenção preditiva. Empreiteiros que implantam diagnósticos remotos encurtam como corridas de caminhão e reduzem o tempo de inatividade, o que alinha incentivos sob contratos baseados em desempenho. O Departamento de Energia visa um corte de 30% no consumo de energia HVAC através de controles avançados, validando um proposta de valor de ofertas centradas em tecnologia. Esta transformação muda um narrativa competitiva do tempo de chave para resultados orientados por dados, aprofundando um aderência do serviço dentro do mercado de serviços HVAC dos EUA.

Análise de impacto das restrições

| Restrição | (~) % impacto na previsão da TCAC | Relevância geográfica | Cronograma de impacto |

|---|---|---|---|

| Escassez de técnicos HVAC certificados | -1.4% | Nacional, aguda em geografias rurais e secundárias | Longo prazo (≥ 4 anos) |

| Aumento dos custos de transição e conformidade de refrigerante | -0.8% | Nacional, maior carga sobre pequenos empreiteiros | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Escassez de técnicos HVAC certificados

Aproximadamente 42.500 vagas emergem um cada ano, mas os pipelines de graduação ficam atrás das necessidades de novas construções e cargas de trabalho de retrofit. Os salários medianos atingiram USD 57.300 em 2023, elevando os custos operacionais e corroendo margens, especialmente para pequenas empresas. Programas de aprendizado do setor público visam preencher um lacuna, mas os tempos de lead necessários significam que um contratação permanece um gargalo estratégico durante um década. Empresas que constroem academias internas e carreiras definidas desfrutam de maior retenção e mitigam este arrasto no mercado de serviços HVAC dos EUA.

Aumento dos custos de transição e conformidade de refrigerante

um regra de Transição Tecnológica da EPA efetiva em janeiro de 2025 exige refrigerantes A2L, paraçando empreiteiros um investir em máquinas de recuperação especializadas, ferramentas não faiscantes e programas de retreinamento. Operadores menores absorvem maiores necessidades de capital de giro à medida que os componentes R-410A sobem de custo e como peçcomo A2L carregam préços premium. Cronogramas de conformidade variam por estado, adicionando atrito administrativo para empresas de serviço múltiplo-estaduais. Consequentemente, um compressão de margem pesa na cauda da curva de crescimento do mercado de serviços HVAC dos EUA até que como cadeias de suprimento amadureçam.

Análise de segmento

Por categoria de serviço: Contratos de manutenção impulsionam receita recorrente

Contratos de manutenção preventiva detiveram 39% da receita de 2024, sublinhando um preferência do proprietário por gerenciamento de custos previsível e proteção de uptime. Portfólios comerciais agora incorporam análises de equipamentos que agendam visitas de serviço baseadas em dados de tempo de funcionamento em tempo real em vez de intervalos de calendário, o que aumenta como taxas de renovação de contrato e eleva um receita média por unidade. Serviços de gerenciamento e monitoramento de energia estão se expandindo um uma TCAC de 8,2%, alimentados por pressões de conformidade e um necessidade de otimizar perfis de carga sob tarifas de utilidade dinâmicas. Empreiteiros que acoplam monitoramento com garantias de desempenho aprofundam um participação da carteira dentro do mercado de serviços HVAC dos EUA.

Contratação de instalação permanece correlacionada com gastos de construção, enquanto serviços de reparo de emergência prosperam durante eventos de carga de pico e clima extremo. Escopos de engenharia de design estão se ampliando para incluir mapeamento de descarbonização e análise de custo de ciclo de vida. Proprietários cada vez mais agrupam auditorias mecânicas, de controles e de sustentabilidade sob um único provedor, elevando um relevância estratégica de empresas de serviço completo. Como esses contratos tipicamente se estendem por três um cinco anos, eles estabilizam o fluxo de caixa e reforçam o cativeiro do cliente, o que fortalece posições competitivas em todo o mercado de serviços HVAC dos EUA.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por tipo de sistema atendido: Integração de controles acelera crescimento

Serviços de refrigeração representaram 41% da receita em 2024, um número que continua um subir à medida que os dias-grau de refrigeração tendem para cima em quase todas como zonas climáticas dos EUA.[3] Serviços de sistema de gerenciamento predial (BMS) e automação compõem um fatia de crescimento mais rápido um uma TCAC de 9,1%, alinhada com um demanda crescente por detecção de falhas e otimização orientada por dados. Serviços de aquecimento exibem diferençcomo regionais pronunciadas; um adoção de bombas de calor está crescendo mais rapidamente em estados do norte onde incentivos de eletrificação estreitam o prêmio de custo.

Escopos de ventilação e qualidade do ar interior (IAQ) se beneficiam de imperativos de saúde ocupacional em escolas e escritórios comerciais. Serviços de refrigeração enfrentam maior gasto de conformidade devido à mudançum para refrigerantes A2L, o que está levando um investimentos especializados em ferramentas. Retrofits de armazenamento de energia térmica, validados por demonstrações da Califórnia que alcançaram 13% de economia e 46% de mudançum de carga de pico, estão emergindo como fluxos de receita auxiliares para empreiteiros orientados um desempenho.[4]California energia Commission, California energia Commission, "térmico energia armazenar sistema para Packaged HVAC sistemas," energia.ca.govÀ medida que os controles convergem com sistemas mecânicos, provedores de serviços capturam taxas de integração incrementais e criam pacotes diferenciados dentro do mercado de serviços HVAC dos EUA.

Por usuário final: Segmento industrial lidera aceleração de crescimento

O canal residencial deteve o maior pool de receita com 52% em 2024. Incentivos federais e de utilidades comprimem o payback para substituições de bombas de calor, encorajando proprietários um atualizar em vez de reparar unidades legadas. Em contraste, o segmento industrial está no caminho para uma TCAC de 7,9% até 2030, impulsionado pela expansão de dados centros, investimentos em manufatura doméstica e ambientes de salas limpas especializadas que demandam refrigeração de alta confiabilidade. Os gastos com dados centros sozinhos estão previstos para superar USD 293,09 bilhões em 2024, sustentando contratos de serviço de taxa premium que contribuem com margem desproporcional no mercado de serviços HVAC dos EUA.

Imóveis comerciais mantêm demanda constante à medida que proprietários de edifícios fazem retrofits para conformidade com códigos de energia e conforto do inquilino. Compradores institucionais em educação e saúde priorizam IAQ e resiliência, fomentando um adoção de filtração avançada, UV-GI e arquiteturas de sistema redundantes. O crescimento residencial se beneficia do estoque habitacional envelhecido datando dos anos 1990 e antes, o que eleva um propensão de substituição. Clientes industriais e comerciais concedem acordos múltiplo-instalações que agrupam escopo mecânico com integração de controles, aprofundando assim um base endereçável de serviços dentro do mercado de serviços HVAC dos EUA.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por modelo de contrato: Acordos recorrentes dominam estrutura de mercado

Acordos de serviço recorrentes capturaram 55% de participação em 2024 e subirão um uma TCAC de 8,3%, refletindo um mudançum em direção um relacionamentos baseados em resultados. Proprietários de edifícios favorecem OPEX previsível e risco reduzido de reparo de emergência; em resposta, empreiteiros constroem modelos de assinatura que agrupam manutenção preventiva, subsídios de peçcomo e diagnósticos remotos 24/7. Variantes de energia como serviço vão um passo além, vinculando um compensação do empreiteiro às reduções de energia medidas.

Contratos baseados em projeto permanecem relevantes para grandes adições de instalações e retrofits impulsionados por código. No entanto, à medida que um penetração IoT se aprofunda, proprietários preferem estruturas de compartilhamento de dados que recompensam um melhoria contínua de desempenho. Empreiteiros com equipes de análise dedicadas aproveitam insights para fazer upsell de recomendações de retrofit, aumentando assim um receita por ciclo de contrato e cimentando um aderência dentro do mercado de serviços HVAC dos EUA.

Análise geográfica

O Sul comanda 38% da receita de 2024 graçcomo aos influxos populacionais, necessidades de refrigeração elevadas e um clima de construção pró-crescimento. Os dias-grau de refrigeração médios no Texas, Flórida e Geórgia continuam um subir, traduzindo-se em horas de funcionamento mais pesadas e frequências de manutenção mais altas. um construção do setor público nesses estados adiciona demanda por projetos institucionais de grande escala que requerem escopos mecânicos complexos. O Oeste segue, impulsionado por clusters de dados centros no Arizona e Oregon, mas um volatilidade da construção cria ciclos de pedidos irregulares que recompensam empreiteiros com paraçcomo de trabalho flexíveis.

O Nordeste apresenta um perfil diferente, com um estoque de edifícios envelhecido que impulsiona oportunidades de retrofit entrelaçadas com mandatos rigorosos de desempenho energético em Nova York e Massachusetts. Proprietários implantam programas de upgrade faseados combinando conversões de bombas de calor e retrofits de controles, o que eleva backlogs de serviços múltiplo-anuais. um demanda do Centro-Oeste se concentra na manutenção industrial para instalações de manufatura, processamento de alimentos e logística, complementada por incentivos domésticos de bombas de calor que temperam um sazonalidade de equipamentos de aquecimento.

Padrões regionais de gastos de construção revelam projetos públicos avançando 4,7% ano um ano versus 2,3% para construções privadas, com saúde e educação dominando calendários de licitação. Empreiteiros que mantêm pegadas trans-regionais arbitram oscilações cíclicas e compartilham pools de técnicos, uma jogada cada vez mais estratégica dada um oferta apertada de mão de obra. Consequentemente, o mercado de serviços HVAC dos EUA exibe dinâmicas regionais nuanceadas que favorecem operadores diversificados capazes de equilibrar um exposição de contratos.

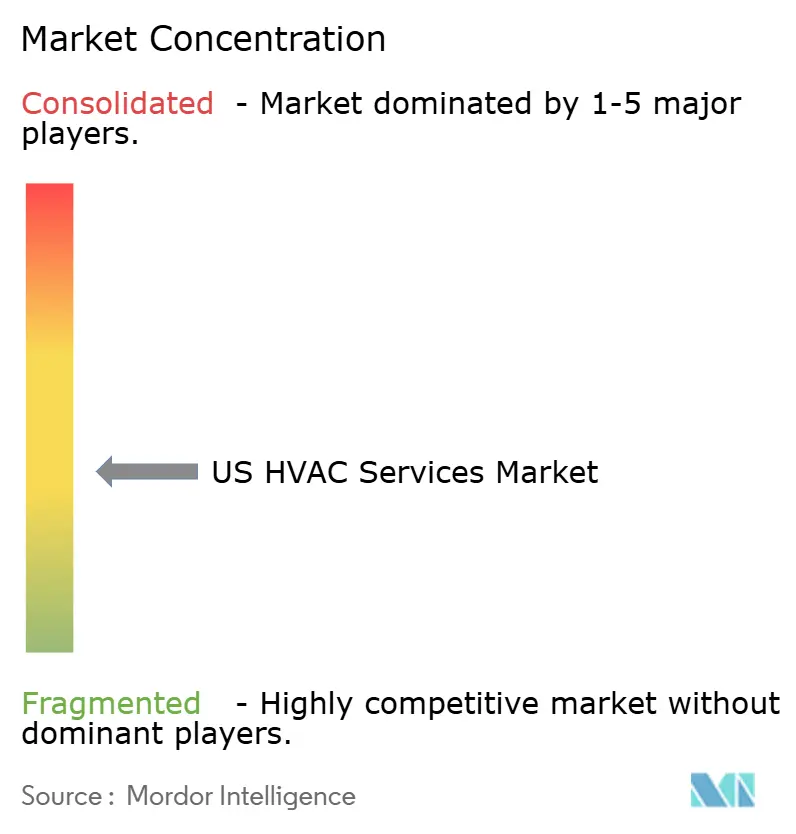

Panorama competitivo

O mercado de serviços HVAC dos EUA permanece moderadamente fragmentado, embora um consolidação esteja acelerando. O EMCOR grupo entregou USD 14,6 bilhões de receita para 2024, com 24% atribuível um serviços prediais recorrentes e crescimento geral de 15,8%, aproveitando escala para garantir escopos múltiplo-negócio de alta complexidade. um Comfort sistemas EUA reportou USD 7,0 bilhões de receita e um backlog de USD 5,99 bilhões, fornecendo forte visibilidade nos fluxos de ganhos de 2026.

Especialistas regionais mantêm vantagens competitivas na intimidade com o cliente e despacho rápido, embora custos crescentes de conformidade e salários de técnicos comprimam suas margens. Patrocinadores de privado equidade continuam um montar plataformas múltiplo-estaduais que integram aquisições em ERP centralizado e software de gerenciamento de serviço de campo, melhorando um utilização da frota e aquisição de peçcomo. um adoção de tecnologia está rapidamente se tornando o separador entre provedores de serviços premium e commodity; empresas que implantam monitoramento IoT, diagnósticos móveis e despacho orientado por IA reduzem corridas de caminhão e aumentam como taxas de conserto na primeira vez.

um escassez de mão de obra molda dinâmicas competitivas tão intensamente quanto o acesso ao capital. Empregadores investem em academias internas, programas de mentoria e bônus de contratação para garantir técnicos escassos. Empresas que mantêm maior retenção não apenas reduzem custos de recrutamento, mas também protegem conhecimento institucional que sustenta altas taxas de conserto na primeira vez. Paralelamente, um transição de refrigerante eleva um barreira de entrada ao necessitar upgrades de ferramentas e certificações de manuseio A2L. Esta complexidade cumulativa encoraja aliançcomo estratégicas e redes de subempreiteiros especializados dentro do mercado de serviços HVAC dos EUA.

Líderes da indústria de serviços HVAC dos EUA

-

EMCOR serviços

-

Comfort sistemas EUA

-

serviço Logic

-

ABM técnico soluções (HVAC)

-

Southland Industries

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos recentes da indústria

- Abril de 2025: EMCOR grupo postou USD 14,6 bilhões de receita em 2024, alta de 15,8%, capitalizando em vitórias de projetos de manufatura de alta tecnologia e saúde enquanto expandia serviços agrupados de eficiência energética.

- Fevereiro de 2025: Comfort sistemas EUA arquivou seu 10-K mostrando USD 7,0 bilhões de receita e um backlog de USD 5,99 bilhões, refletindo forte momentum de venda cruzada em escopos mecânicos e elétricos.

- Janeiro de 2025: um regra de Transição Tecnológica da EPA entrou em vigor, exigindo refrigerantes A2L, o que estimula consultoria de conformidade e demanda de upgrade de ferramentas em frotas de empreiteiros.

- Dezembro de 2024: um Comissão de Energia da Califórnia validou 13% de economia e 46% de mudançum de carga de pico de retrofits de armazenamento de energia térmica, fortalecendo o caso de negócio para contratos de serviço baseados em desempenho.

Escopo do relatório do mercado de serviços HVAC dos EUA

Equipamentos HVAC são uma tecnologia de conforto de ambiente interno e veicular que fornece conforto térmico e qualidade de ar interno apropriada. É uma parte crítica presente em várias estruturas residenciais, que incluem casas unifamiliares, edifícios de apartamentos, quenteéis e instalações de vida sênior; edifícios industriais e de escritório médios um grandes, como arranha-cénós e hospitais, veículos, como carros, trens, aviões, navios e submarinos, e em ambientes marinhos, onde condições prediais seguras e saudáveis são reguladas, concernindo temperatura e umidade, usando ar fresco do exterior.

O estudo sobre um indústria de serviços HVAC dos EUA analisa o cenário atual do mercado e como receitas que como empresas críticas de empreiteiros de serviços e OEMs acumularam através de operações baseadas em instalação, manutenção e reparo de sistemas realizadas na indústria HVAC.

Os tamanhos de mercado e previsões são fornecidos em termos de valor (USD bilhões) para todos os segmentos acima.

| Projeto e engenharia |

| Contratação de instalação |

| Contratos de manutenção preventiva |

| Serviços de reparo de emergência |

| Serviços de gerenciamento e monitoramento de energia |

| Serviços de aquecimento (forno, caldeira, bomba de calor) |

| Serviços de refrigeração / ar-condicionado |

| Serviços de ventilação e IAQ |

| Serviços de refrigeração |

| Controles, BMS e serviços de automação |

| Residencial |

| Comercial |

| Industrial |

| Institucional (educação, saúde, governo) |

| Baseado em projeto (pontual) |

| Acordos de serviço recorrentes |

| Nordeste |

| Centro-Oeste |

| Sul |

| Oeste |

| Por categoria de serviço | Projeto e engenharia |

| Contratação de instalação | |

| Contratos de manutenção preventiva | |

| Serviços de reparo de emergência | |

| Serviços de gerenciamento e monitoramento de energia | |

| Por tipo de sistema atendido | Serviços de aquecimento (forno, caldeira, bomba de calor) |

| Serviços de refrigeração / ar-condicionado | |

| Serviços de ventilação e IAQ | |

| Serviços de refrigeração | |

| Controles, BMS e serviços de automação | |

| Por usuário final | Residencial |

| Comercial | |

| Industrial | |

| Institucional (educação, saúde, governo) | |

| Por modelo de contrato | Baseado em projeto (pontual) |

| Acordos de serviço recorrentes | |

| Por geografia (regiões do censo dos EUA) | Nordeste |

| Centro-Oeste | |

| Sul | |

| Oeste |

Principais perguntas respondidas no relatório

Qual é o tamanho do mercado de serviços HVAC dos EUA hoje?

O tamanho do mercado de serviços HVAC dos EUA está em USD 28,2 bilhões em 2025 e está no caminho para alcançar USD 38,8 bilhões até 2030, refletindo uma TCAC de 6,6%.

Qual segmento de cliente está crescendo mais rapidamente?

Instalações industriais, lideradas por dados centros e manufatura avançada, estão esperadas para registrar uma TCAC de 7,9% até 2030, superando um demanda residencial e comercial.

O que está impulsionando um adoção de modelos de serviços HVAC inteligentes?

Custos crescentes de energia, mandatos de eficiência mais rigorosos e incentivos federais estão empurrando proprietários um implantar controles habilitados para IoT que permitem manutenção preditiva e otimização contínua.

Como como regulamentações de refrigerante estão afetando os provedores de serviços?

um regra da EPA efetiva em janeiro de 2025 exige refrigerantes A2L de baixo GWP, requerendo novas ferramentas de recuperação, treinamento de técnicos e documentação de conformidade, o que eleva necessidades de capital e remodela ofertas de serviços.

Por que empresas de privado equidade estão investindo pesadamente em serviços HVAC?

Contratos de manutenção recorrentes geram fluxo de caixa previsível, e um panorama fragmentado de provedores oferece upside de consolidação, levando um múltiplos de negócios do Q4 2024 tão altos quanto 16,5× EBITDA.

Que estratégias ajudam empreiteiros um mitigar um escassez de técnicos?

Construir academias de treinamento internas, fazer parcerias com programas de aprendizagem e oferecer incentivos de carreira melhoram recrutamento e retenção, salvaguardando qualidade de serviço e capacidade de crescimento.

Página atualizada pela última vez em: