Tamanho e Participação do Mercado de Alimentos e Bebidas Sem Glúten dos Estados Unidos

Análise do Mercado de Alimentos e Bebidas Sem Glúten dos Estados Unidos pela Mordor Intelligence

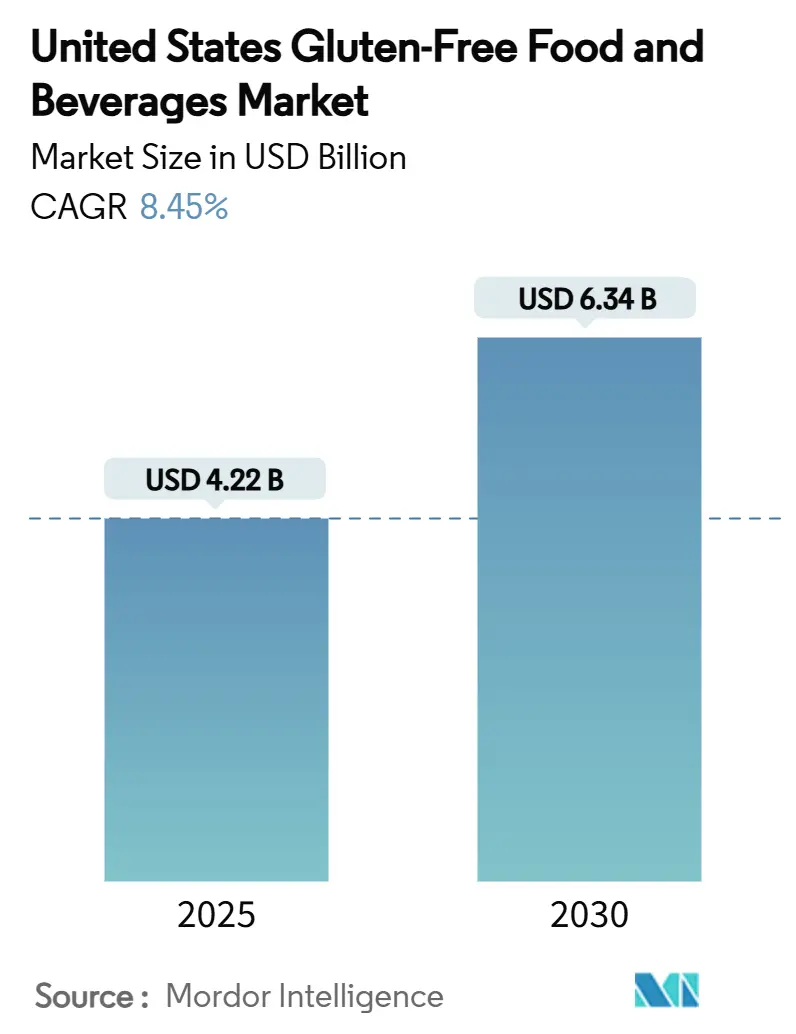

O tamanho do mercado de alimentos e bebidas sem glúten dos Estados Unidos atingiu USD 4,22 bilhões em 2025 e está projetado para expandir para USD 6,34 bilhões até 2030, representando uma TCCA de 8,45%. A crescente conscientização sobre a doença celíaca e a adoção de estilos de vida dietéticos especiais impulsionam principalmente o mercado. Isso resultou em uma mudança na preferência do consumidor de produtos convencionais para alimentos processados sem glúten. A demanda por alimentos e bebidas sem glúten está constantemente aumentando devido aos casos crescentes de intolerância ao glúten entre os clientes. O uso de culturas geneticamente modificadas e a sensibilidade à saúde intestinal estão entre as principais razões que alteraram os tratos digestivos do corpo humano, levando à intolerância de produtos com glúten. A demanda por alimentos e bebidas sem glúten também é impulsionada por consumidores inclinados ao condicionamento físico e a uma dieta saudável. Como os produtos com glúten são comumente repletos de carboidratos e outras gorduras, os consumidores no mercado estão escolhendo opções de produtos sem glúten.

Principais Destaques do Relatório

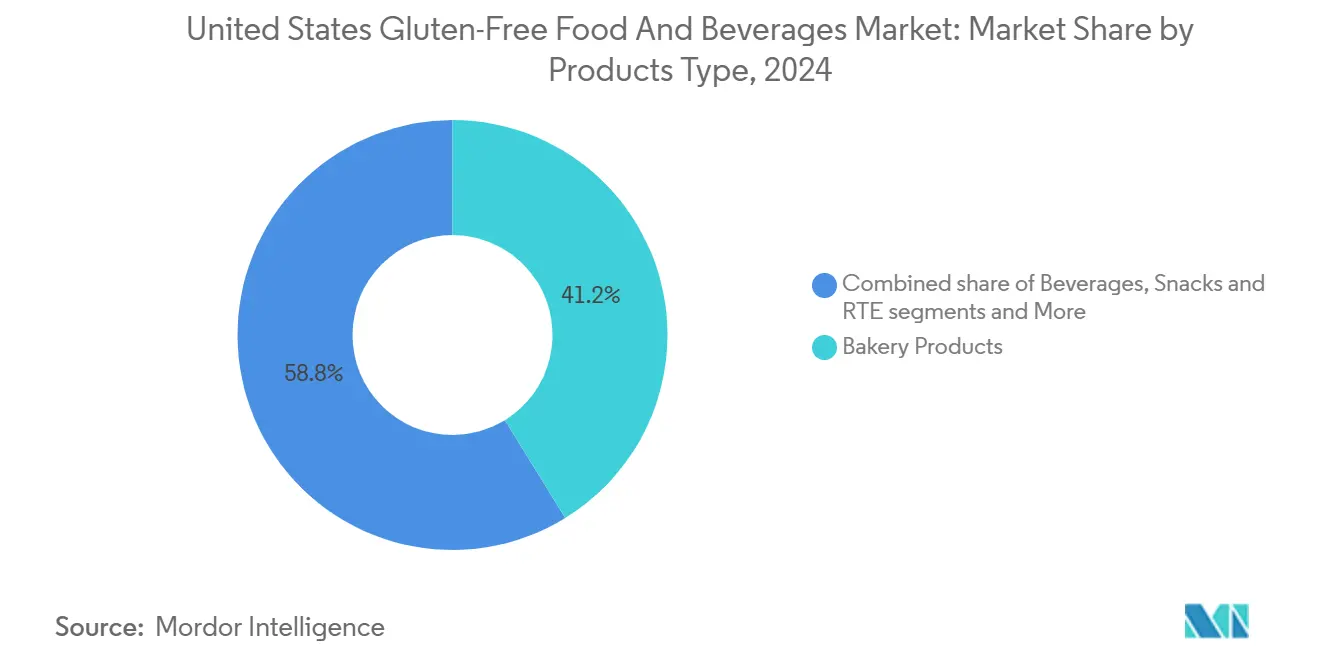

- Por tipo de produto, os produtos de padaria lideraram com 41,22% da participação do mercado de alimentos e bebidas sem glúten dos Estados Unidos em 2024, enquanto as bebidas estão projetadas para expandir a uma TCCA de 11,53% entre 2025-2030.

- Por fonte, as formulações à base vegetal capturaram 70,04% da participação do tamanho do mercado de alimentos e bebidas sem glúten dos Estados Unidos em 2024, enquanto as opções à base animal estão definidas para registrar a TCCA mais rápida de 8,94% até 2030.

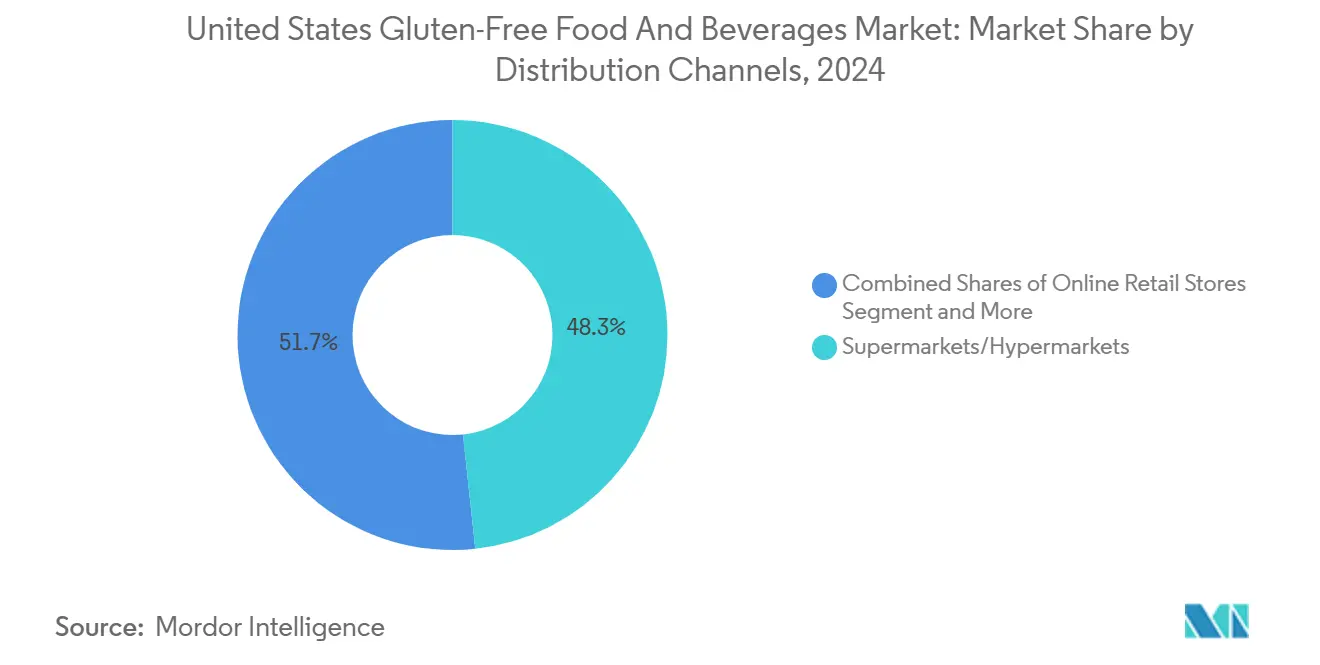

- Por canal de distribuição, supermercados e hipermercados detiveram 48,32% da participação de receita em 2024, mas o varejo online está previsto para crescer a 10,24% TCCA até 2030.

- Por geografia, a região Oeste foi responsável por 29,05% das receitas de 2024, enquanto a região Sul está no caminho para a TCCA mais forte de 9,02% até 2030.

Tendências e Insights do Mercado de Alimentos e Bebidas Sem Glúten dos Estados Unidos

Análise do Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO DA TCCA | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Crescente conscientização sobre doença celíaca e intolerância ao glúten | +1.2% | Nacional, com maior impacto no Nordeste e Costa Oeste | Médio prazo (2-4 anos) |

| Regulamentações governamentais apoiando a rotulagem sem glúten | +0.8% | Nacional, com ganhos iniciais na Califórnia, Nova York, Illinois | Longo prazo (≥ 4 anos) |

| Crescente consciência de saúde entre os consumidores | +1.5% | Nacional, mais forte em áreas metropolitanas urbanas | Curto prazo (≤ 2 anos) |

| Crescimento no comércio eletrônico e canais de varejo online | +1.1% | Nacional, com concentração em dados demográficos experientes em tecnologia | Curto prazo (≤ 2 anos) |

| Crescimento na demanda por produtos com rótulos limpos e livres de alérgenos | +0.9% | Nacional, mercados premium no Oeste e Nordeste | Médio prazo (2-4 anos) |

| Endossos de celebridades e influência da mídia promovendo dietas sem glúten | +0.7% | Nacional, dados demográficos impulsionados por redes sociais | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescente conscientização sobre doença celíaca e intolerância ao glúten

A prevalência da doença celíaca nos Estados Unidos é de aproximadamente 1%, com métodos de triagem aprimorados revelando taxas de diagnóstico variáveis entre grupos étnicos: 1,08% em populações brancas, 0,36% em populações hispânicas e 0,16% em americanos negros, segundo ahqr.gov[1]Agency for Healthcare Research and Quality, "Celiac Disease Screening Update," ahrq.gov. A sensibilidade ao glúten não celíaca afeta aproximadamente 6% dos consumidores, expandindo significativamente o mercado além daqueles com necessidades médicas. Os profissionais de saúde agora fazem triagem regular de adultos com sintomas persistentes inexplicáveis, incluindo problemas digestivos, fadiga e condições de pele, levando a um crescimento consistente de novos consumidores sem glúten. Os fabricantes de produtos desenvolveram ofertas etnicamente diversas, incluindo tortilhas de estilo mexicano, misturas de pão de milho do Sul e pães étnicos tradicionais adaptados para formulações sem glúten. Esta expansão do mercado transformou os produtos sem glúten de uma necessidade médica para uma escolha dietética mainstream, apoiando a demanda em segmentos de produtos premium e de valor e impulsionando a inovação em sabor, textura e perfis nutricionais.

Regulamentações governamentais apoiando a rotulagem sem glúten

A regulamentação 21 CFR 101.91 da FDA exige que produtos rotulados como "sem glúten" contenham menos de 20 partes por milhão (ppm) de glúten. Em 2024, a FDA expandiu os requisitos de documentação para incluir alimentos fermentados e hidrolisados[2]Food and Drug Administration, "Gluten-Free Labeling," fda.gov. Embora os padrões nacionais facilitem o comércio interestadual e aumentem a confiança do consumidor, eles criam desafios significativos de conformidade para pequenos produtores sem capacidades de teste estabelecidas. Grandes fabricantes podem melhor absorver os custos de conformidade através de economias de escala e usar certificações como vantagem competitiva no mercado. A estrutura regulatória encoraja as empresas a investir em instalações de produção dedicadas e laboratórios de teste, o que aumenta a variedade de produtos e reduz os riscos de contaminação cruzada. Este investimento em infraestrutura e medidas de controle de qualidade ajuda os fabricantes a manter padrões consistentes sem glúten em suas linhas de produtos e garante conformidade com as regulamentações da FDA. A padronização dos requisitos sem glúten também levou a melhor gestão da cadeia de suprimentos e processos de verificação de fornecedores mais rigorosos em toda a indústria.

Crescente consciência de saúde entre os consumidores

O crescente interesse em bebidas sem glúten decorre da maior conscientização do consumidor sobre a conexão entre dieta e saúde. Os consumidores buscam ativamente produtos que apoiem estilos de vida mais saudáveis e se alinhem com abordagens de cuidados de saúde preventivos. Muitos consumidores americanos agora evitam produtos contendo glúten, mesmo sem diagnóstico de doença celíaca. O aumento de questões de saúde relacionadas ao estilo de vida, incluindo distúrbios digestivos, obesidade e condições autoimunes, encorajou a adoção mais ampla de dietas sem glúten. Segundo dados dos Centros de Controle e Prevenção de Doenças de 2024, mais de 2 em 5 adultos no país são obesos. Os consumidores percebem as bebidas sem glúten como mais digeríveis e adequadas para sistemas digestivos sensíveis, atraindo consumidores regulares e ocasionais. Consumidores urbanos e focados no condicionamento físico selecionam cada vez mais bebidas que ajudam no desempenho e recuperação sem causar desconforto digestivo. Atletas, frequentadores de academia e entusiastas do bem-estar preferem shakes de proteína sem glúten, bebidas substituto de refeição e bebidas esportivas como parte de suas dietas focadas no desempenho. O foco contínuo do consumidor no bem-estar cria oportunidades para fabricantes de bebidas sem glúten desenvolverem produtos diversos e funcionais.

Crescimento no comércio eletrônico e canais de varejo online

Os canais de varejo online fornecem acesso essencial a produtos sem glúten para consumidores em áreas com opções limitadas de lojas físicas, especialmente em mercados rurais onde lojas de alimentos especializados são incomuns. O comércio eletrônico permite que marcas direto-ao-consumidor alcancem clientes sem intermediários de varejo tradicionais, permitindo que construam relacionamentos diretos com segmentos específicos de consumidores. As plataformas digitais apoiam serviços de assinatura para compras regulares de alimentos sem glúten, fornecendo receita estável para fabricantes enquanto garantem disponibilidade consistente de produtos para consumidores. Redes avançadas de logística de cadeia fria permitem entrega nacional de produtos sem glúten frescos e congelados mantendo padrões de qualidade, expandindo o alcance do mercado além de limitações geográficas. O crescimento dos canais online também aumentou a variedade de produtos e preços competitivos, beneficiando tanto consumidores buscando opções dietéticas específicas quanto fabricantes procurando expandir sua presença no mercado. Segundo dados do Departamento de Agricultura dos Estados Unidos de 2023, 1 em 5 compradores no país relatou comprar mantimentos online pelo menos uma vez em 30 dias[3]United States Department of Agriculture, " Online Grocery Shopping", www.usda.gov.

Análise do Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO DA TCCA | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Maior custo de produtos sem glúten comparado aos convencionais | -1.8% | Nacional, com maior impacto em dados demográficos de baixa renda | Longo prazo (≥ 4 anos) |

| Risco de contaminação cruzada durante processos de fabricação | -0.9% | Nacional, afetando todas as instalações de produção | Médio prazo (2-4 anos) |

| Desafios em replicar sabor e textura de produtos contendo glúten | -1.1% | Global, particularmente afetando segmentos de padaria e massas | Médio prazo (2-4 anos) |

| Falta de padronização na certificação sem glúten | -0.6% | Nacional, com lacunas regulatórias em fabricantes menores | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Maior custo de produtos sem glúten comparado aos convencionais

Os preços mais altos de produtos sem glúten decorrem de ingredientes especializados, linhas de produção dedicadas e protocolos de teste rigorosos. Esses produtos requerem instalações de fabricação separadas para prevenir contaminação cruzada e passam por medidas extensivas de controle de qualidade para garantir segurança. Consumidores que necessitam de produtos sem glúten por condições médicas frequentemente expressam preocupações sobre os preços elevados, particularmente aqueles com doença celíaca que não têm opções alternativas. Varejistas estão abordando isso através de ofertas de marca própria e descontos promocionais, enquanto fabricantes estão expandindo a capacidade de produção para reduzir custos operacionais. Muitas empresas estão investindo em sistemas de produção automatizados e estabelecendo relacionamentos diretos com fornecedores de ingredientes para otimizar custos. A diferença de preço entre produtos sem glúten e convencionais deve diminuir conforme a eficiência de produção melhora e a demanda se estabiliza, impulsionada por avanços tecnológicos em processos de fabricação e maior concorrência no mercado.

Risco de contaminação cruzada durante processos de fabricação

A prevenção de contaminação cruzada requer instalações de produção dedicadas, protocolos de limpeza especializados e procedimentos de teste rigorosos, que aumentam a complexidade operacional e os custos de fabricação. Esses requisitos incluem áreas de armazenamento separadas, equipamentos designados e procedimentos específicos de manuseio para minimizar o risco de contato cruzado de alérgenos. O guia de política de conformidade da FDA enfatiza a responsabilidade dos fabricantes de prevenir alérgenos não declarados, com violações levando a recalls de produtos e ações regulatórias. Instalações de fabricação devem implementar programas abrangentes de gestão de alérgenos, incluindo avaliação de risco, treinamento de funcionários e monitoramento contínuo para manter padrões de conformidade de 20 ppm. Fabricantes produzindo produtos com e sem glúten em instalações compartilhadas enfrentam desafios significativos, frequentemente requerendo investimentos substanciais de capital em linhas de produção segregadas, sistemas de ventilação dedicados e instalações de armazenamento separadas. Em 2023, alérgenos não declarados foram a principal causa de recalls de alimentos, demonstrando os riscos operacionais persistentes para fabricantes. Esta tendência destaca a importância de medidas robustas de controle de alérgenos e a necessidade de melhoria contínua nos processos de fabricação.

Análise de Segmentos

Por Tipo de Produto: Inovação em Padaria Impulsiona Liderança de Categoria

Os produtos de padaria detêm a maior participação de mercado com 41,22% em 2024, apoiados por avanços significativos em formulações de farinha sem glúten que melhoram a qualidade do sabor e textura. Essas melhorias abordam desafios históricos em replicar produtos tradicionais à base de trigo, particularmente em pães, doces e biscoitos. O segmento de bebidas está projetado para crescer a 11,53% TCCA até 2030, conforme os consumidores buscam cada vez mais alternativas funcionais e com rótulos limpos, incluindo alternativas de leite à base de plantas, shakes de proteína e bebidas fortificadas. Os players do mercado estão atendendo a essa tendência lançando novos produtos no mercado. Por exemplo, em março de 2024, a Tirlán lançou uma nova bebida Premium de Aveia Irlandesa Verdadeiramente Sem Glúten feita com aveia irlandesa no mercado americano.

Lanches e produtos prontos para consumo mantêm uma forte presença no mercado através de processos de fabricação eficientes e soluções de embalagem inovadoras que estendem a vida útil preservando a integridade do produto. Os segmentos de condimentos, temperos e pastas crescem implementando processos de produção dedicados que minimizam riscos de contaminação cruzada, com fabricantes investindo em linhas de produção separadas e medidas rigorosas de controle de qualidade. A categoria de laticínios e substitutos de laticínios se expande através de ofertas à base de plantas, exemplificada por empresas como Lil Bucks, que produz produtos de trigo sarraceno germinado direcionados a consumidores mais jovens com alto teor de proteína e fibra. Esses produtos incorporam ingredientes e técnicas de processamento inovadores para corresponder ao sabor e perfis nutricionais de produtos lácteos tradicionais.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Fonte: Dominância à Base Vegetal Reflete Tendências de Saúde

Fontes à base vegetal comandam 70,04% da participação de mercado em 2024, alinhando-se com mudanças mais amplas do consumidor em direção a escolhas alimentares sustentáveis e conscientes da saúde que se estendem além da evitação do glúten. Alternativas à base animal demonstram crescimento robusto de TCCA de 8,94% até 2030, impulsionadas por formulações focadas em proteína que abordam lacunas nutricionais em produtos sem glúten tradicionais. O segmento à base vegetal se beneficia de inovações em ingredientes como farinhas de leguminosas, grãos antigos e fontes alternativas de proteína que aumentam tanto os perfis nutricionais quanto as propriedades funcionais. Os players do mercado estão lançando novos produtos no mercado para aumentar sua presença. Por exemplo, em junho de 2025, a marca EnerVita lançou uma barra de proteína premium à base de plantas que é vegana e sem glúten.

A incorporação de leguminosas em formulações sem glúten aumenta o conteúdo de proteína, fibra dietética e densidade mineral enquanto melhora a capacidade de ligação com água e textura. Esses ingredientes servem como alternativas naturais aos agentes aglutinantes convencionais e contribuem para o perfil nutricional geral dos produtos sem glúten. Ingredientes à base animal, particularmente proteínas lácteas e agentes aglutinantes à base de ovos, melhoram a estrutura do produto e o valor nutricional. As proteínas do leite e ovos fornecem aminoácidos essenciais e melhoram a textura do produto, retenção de umidade e estabilidade na prateleira. Os fabricantes enfatizam as origens dos ingredientes e métodos de processamento para atender à demanda do consumidor por transparência e sustentabilidade, apoiando o posicionamento premium do produto. Esta transparência inclui informações detalhadas sobre práticas de fornecimento, métodos de produção e o impacto ambiental dos ingredientes usados em formulações sem glúten.

Por Canal de Distribuição: Transformação Digital Acelera

Supermercados e hipermercados detêm 48,32% do faturamento do mercado em 2024, apresentando seções dedicadas sem glúten e ofertas expandidas de marca própria. Essas lojas fornecem seleções abrangentes de produtos, incluindo itens sem glúten frescos, congelados e de prateleira. O segmento de varejo online mostra o maior potencial de crescimento, com TCCA projetada de 10,24%. Grandes varejistas fortalecem suas posições através de serviços de coleta no mesmo dia e entrega domiciliar com controle de temperatura, enquanto varejistas somente online implementam modelos baseados em assinatura para manter vendas mensais consistentes. Essas plataformas digitais oferecem filtragem aprimorada de produtos, informações sobre alérgenos e recomendações personalizadas.

Lojas de grande formato continuam a servir como distribuidores primários de marcas nacionais, no entanto, o mercado demonstra uma transição distinta em direção aos canais online. Plataformas digitais permitem que empresas segmentem consumidores baseado em necessidades e preferências dietéticas, aumentando a eficiência de marketing. Pequenos fabricantes usam canais direto-ao-consumidor para testar produtos e construir presença de marca antes de entrar no varejo tradicional. Esses canais fornecem feedback valioso do consumidor e insights de mercado. O crescimento das compras online contribui para a expansão equilibrada do mercado em regiões urbanas e rurais no mercado de alimentos sem glúten dos EUA, apoiado por redes de logística melhoradas e infraestrutura de cadeia fria.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A região oeste dominou o mercado de alimentos sem glúten dos Estados Unidos em 2024 com uma participação de 29,05%. Esta posição de liderança decorre da cultura consciente da saúde da Califórnia, rendas disponíveis mais altas e extensa rede de varejo especializado. Os estados do Pacífico servem como campo de teste para start-ups de alimentos, influenciando o desenvolvimento nacional de produtos. As populações diversas latino e asiática da região influenciaram a inovação de produtos, particularmente em lanches de fusão e produtos à base de taco, expandindo além de itens tradicionais americanos de padaria. A infraestrutura avançada de comércio eletrônico nos estados ocidentais apoia o crescimento do mercado através de serviços eficientes de entrega no mesmo dia ou no dia seguinte.

A região sul projeta a maior taxa de crescimento com TCCA de 9,02% até 2030, impulsionada pela crescente conscientização de saúde e distribuição de varejo expandida. Varejistas do sul se adaptaram às preferências regionais oferecendo versões sem glúten de alimentos tradicionais, incluindo misturas de pão de milho, coberturas de frango frito e molhos de churrasco, mantendo protocolos rigorosos de contaminação cruzada. Os programas de desenvolvimento econômico da região atraíram investimentos em fabricação, permitindo produção local que reduz custos de transporte e melhora a competitividade do mercado.

As regiões Nordeste e Centro-Oeste continuam a mostrar expansão consistente do mercado. Os altos níveis educacionais do Nordeste e concentração de profissionais de saúde facilitam o diagnóstico precoce da doença celíaca e mudanças dietéticas preventivas. Estados do Centro-Oeste estão fazendo a transição do cultivo tradicional de trigo para grãos alternativos como sorgo e trigo sarraceno, produzidos sob práticas de agricultura regenerativa. A expansão de produtos de marca própria e redes de distribuição multicanal melhorou o acesso a produtos sem glúten em áreas urbanas e rurais, apoiando maior penetração no mercado.

Cenário Competitivo

O mercado mostra concentração moderada, permitindo que empresas de alimentos estabelecidas e firmas especializadas competam através de estratégias de posicionamento distintas. Os principais players incluem PepsiCo Inc., The Hain Celestial Group, Inc., General Mills, Inc. e Conagra Brands Inc. Essas empresas mantêm suas posições de mercado através de desenvolvimento contínuo de produtos e expansões estratégicas. O cenário competitivo é caracterizado por uma mistura de fabricantes globais de alimentos e players de nicho especializados em produtos sem glúten.

As empresas estão respondendo ativamente à crescente demanda do consumidor introduzindo novos produtos sem glúten para expandir sua presença no mercado. A Franz Bakery demonstrou essa tendência expandindo sua linha de pães sem glúten em abril de 2024 com variedades de massa azeda, brioche e sabor centeio. Esses novos produtos são projetados para atender múltiplos requisitos dietéticos, sendo veganos e livres de alérgenos comuns. A estratégia de desenvolvimento de produtos da empresa reflete a tendência mais ampla do mercado de abordar múltiplas preferências do consumidor simultaneamente.

As empresas estão focando em inovações de farinha alternativa, sistemas de prevenção de contaminação cruzada e formulações com rótulos limpos para atender às preferências evolutivas do consumidor. Esses investimentos tecnológicos ajudam fabricantes a desenvolver produtos que atendem às necessidades atuais do mercado mantendo padrões rigorosos de segurança alimentar. A concorrência se intensificou com o crescimento de produtos de marca própria em lojas de varejo e plataformas de comércio eletrônico. A introdução da marca Better Goods do Walmart em abril de 2024 exemplifica essa tendência, oferecendo produtos de qualidade a preços competitivos para atrair consumidores sensíveis ao preço.

Líderes da Indústria de Alimentos e Bebidas Sem Glúten dos Estados Unidos

-

General Mills Inc.

-

Conagra Brands Inc.

-

PepsiCo Inc.

-

The Hain Celestial Group Inc.

-

Bob's Red Mill Natural Foods, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A marca Feast Fast lançou uma linha de biscoitos à base de plantas, não-OGM, sem glúten, sem açúcar e baixos em carboidratos projetados para apoiar jejum intermitente, dietas cetogênicas e gestão da glicose sanguínea. Os produtos estão disponíveis em Manteiga de Amendoim, Rosquinha de Chocolate, Cinnagraham e Gotas de Chocolate.

- Fevereiro de 2025: Absolutely Gluten Free introduziu sua Massa de Biscoito Congelada Absolutely! Gluten Free em três variedades: Gotas de Chocolate, Chocolate Duplo e Biscoito de Açúcar. A massa vem em porções individualmente embaladas de 12 oz que fazem 12 biscoitos por pacote, vendendo a USD 5,99.

- Agosto de 2024: Lancaster Colony Corp. introduziu sua primeira linha sem glúten sob a marca New York Bakery. O lançamento apresenta versões sem glúten do Torrada Texas de Alho e Torrada Texas de Cinco Queijos da marca. A empresa desenvolveu esses produtos usando uma formulação pendente de patente.

- Maio de 2024: Mondelēz International, Inc. lançou biscoitos de gotas de chocolate Gluten Free Chips Ahoy!. A empresa desenvolveu essa adição permanente à sua linha de produtos através de testes extensivos, envolvendo mais de 40 iterações de receita e 3.000 horas de desenvolvimento antes de finalizar a fórmula.

Escopo do Relatório do Mercado de Alimentos e Bebidas Sem Glúten dos Estados Unidos

Alimentos e bebidas sem glúten não contêm glúten. Glúten é uma proteína em grãos de cereais que fornece uma estrutura elástica à massa.

O mercado de alimentos e bebidas sem glúten dos Estados Unidos é segmentado por tipo de produto e canal de distribuição. Baseado no tipo de produto, o mercado é segmentado em produtos de padaria, cereais matinais, bebidas, condimentos, temperos e pastas, laticínios/substitutos de laticínios, carnes/substitutos de carnes e outros produtos sem glúten. Baseado no canal de distribuição, o mercado é dividido em supermercados/hipermercados, lojas de conveniência, varejistas especializados, varejo online e outros canais de distribuição.

Para cada segmento, o dimensionamento e previsões de mercado foram feitos baseados no valor (em milhões USD).

| Produtos de Padaria | Pães e Bolos |

| Biscoitos e Bolachas | |

| Outros Produtos de Padaria | |

| Lanches e Produtos RTE | |

| Bebidas | |

| Condimentos, Temperos e Pastas | |

| Laticínios e Substitutos de Laticínios | |

| Carnes e Substitutos de Carnes | |

| Outros Produtos Sem Glúten |

| À Base Vegetal |

| À Base Animal |

| Supermercados/Hipermercados |

| Lojas de Conveniência |

| Varejistas Especializados |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| Nordeste |

| Centro-Oeste |

| Sul |

| Oeste |

| Por Tipo de Produto | Produtos de Padaria | Pães e Bolos |

| Biscoitos e Bolachas | ||

| Outros Produtos de Padaria | ||

| Lanches e Produtos RTE | ||

| Bebidas | ||

| Condimentos, Temperos e Pastas | ||

| Laticínios e Substitutos de Laticínios | ||

| Carnes e Substitutos de Carnes | ||

| Outros Produtos Sem Glúten | ||

| Por Fonte | À Base Vegetal | |

| À Base Animal | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Conveniência | ||

| Varejistas Especializados | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por Região | Nordeste | |

| Centro-Oeste | ||

| Sul | ||

| Oeste |

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de alimentos sem glúten dos EUA?

O mercado atingiu USD 4,22 bilhões em 2025 e está previsto para crescer para USD 6,34 bilhões até 2030.

Qual categoria de produto detém a maior participação?

Produtos de padaria lideraram com 41,22% das vendas de 2024, refletindo melhorias contínuas de fórmula que replicam texturas à base de trigo.

Qual região cresce mais rapidamente?

O Sul está projetado para registrar TCCA de 9,02% entre 2025-2030, superando a base grande mas madura do Oeste.

Por que os produtos sem glúten são mais caros?

Os prêmios decorrem de ingredientes especializados, instalações segregadas e testes rigorosos, embora marcas próprias estejam diminuindo a lacuna de preço.

Página atualizada pela última vez em: