Análise do mercado de seguros automóveis da Coreia do Sul

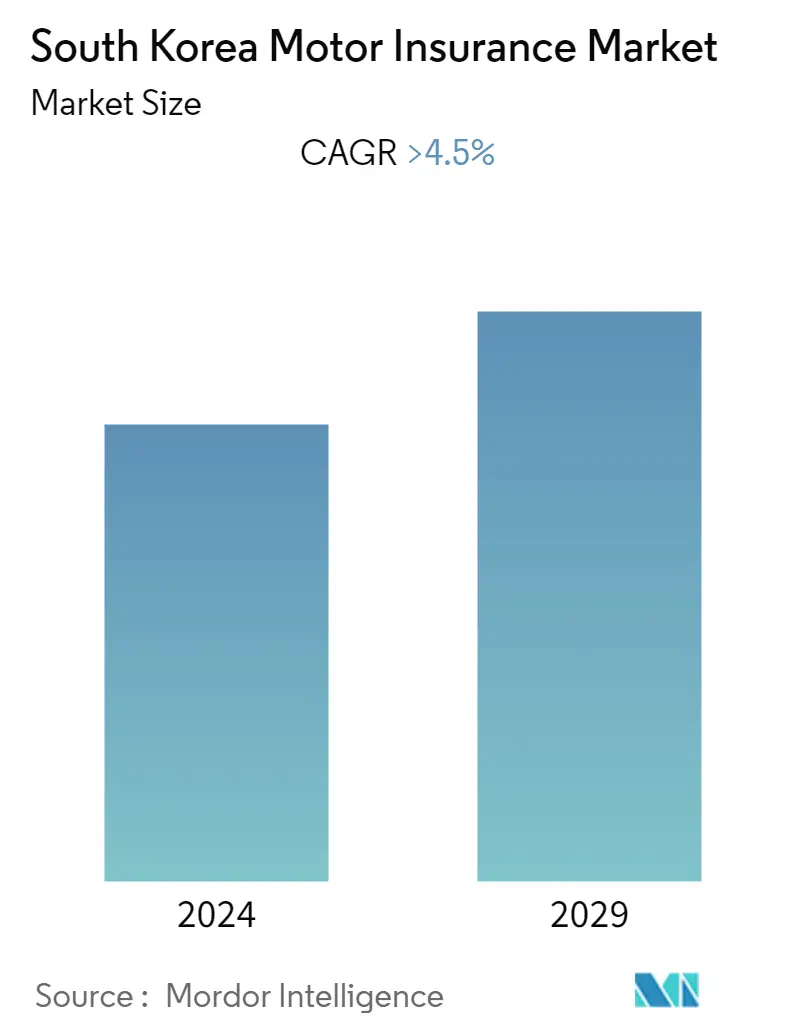

O mercado sul-coreano de seguros automóveis está avaliado em US$ 17,39 bilhões e deverá registrar um CAGR de mais de 4,5% durante o período de previsão.

A COVID-19 teve um impacto significativo em quase todos os setores da economia, sendo o mercado segurador automóvel um dos mais afetados. No que diz respeito aos rácios de sinistralidade, os efeitos no seguro automóvel parecem ser largamente positivos. As companhias de seguros que oferecem cobertura de seguro automóvel beneficiaram da pandemia, uma vez que menos incidentes de condução resultaram em menos reclamações de seguros. O índice de sinistralidade do seguro automóvel de janeiro a setembro de 2021 na Coreia situou-se em 79,4%, uma diminuição de 5,6% em relação ao mesmo período de 2020, quando a pandemia começou para valer na Coreia. A taxa de incidência de sinistros de seguros automóveis diminuiu significativamente desde 2020.

O mercado de seguros automóveis da Coreia enfrenta desafios e oportunidades à medida que o setor da mobilidade continua a evoluir. O crescimento dos prêmios foi moderado em 2% para o segmento automotivo em 2022, enquanto o índice combinado melhorou ligeiramente em 0,5 pontos percentuais, para 96,9% para o segmento. A AM Best espera que o segmento automobilístico continue a sofrer pressão sobre o índice combinado à medida que a frequência de sinistros volta ao normal após a pandemia e os aumentos impulsionados pela inflação nos preços de reparos de veículos e no salário mínimo. No entanto, espera-se que o aumento das vendas online e os novos regulamentos que limitam os acidentes de trânsito ajudem as seguradoras a manter a rentabilidade global. Os seguros de longo prazo (LTO), o maior segmento de negócio da indústria Não Vida, mantiveram-se estáveis, com um crescimento de cerca de 4% em 2022, impulsionados pelo crescimento contínuo da carteira de prémios recorrentes e pelo sólido crescimento de novos negócios de produtos de saúde.

De acordo com as leis da indústria de seguros de automóveis sul-coreana, é necessário para todos os carros que tenham cilindrada de pelo menos 50 cc. Ciclomotores e veículos com menos de 50 cc não estão sujeitos a seguro de acordo com as leis de seguro automóvel da Coreia do Sul. Assim, o seguro automóvel obrigatório desempenha um papel importante na promoção do mercado de seguros automóveis na Coreia do Sul.

Tendências do mercado de seguros automóveis na Coreia do Sul

O aumento na adoção de veículos elétricos está impulsionando o crescimento da indústria de seguros automóveis

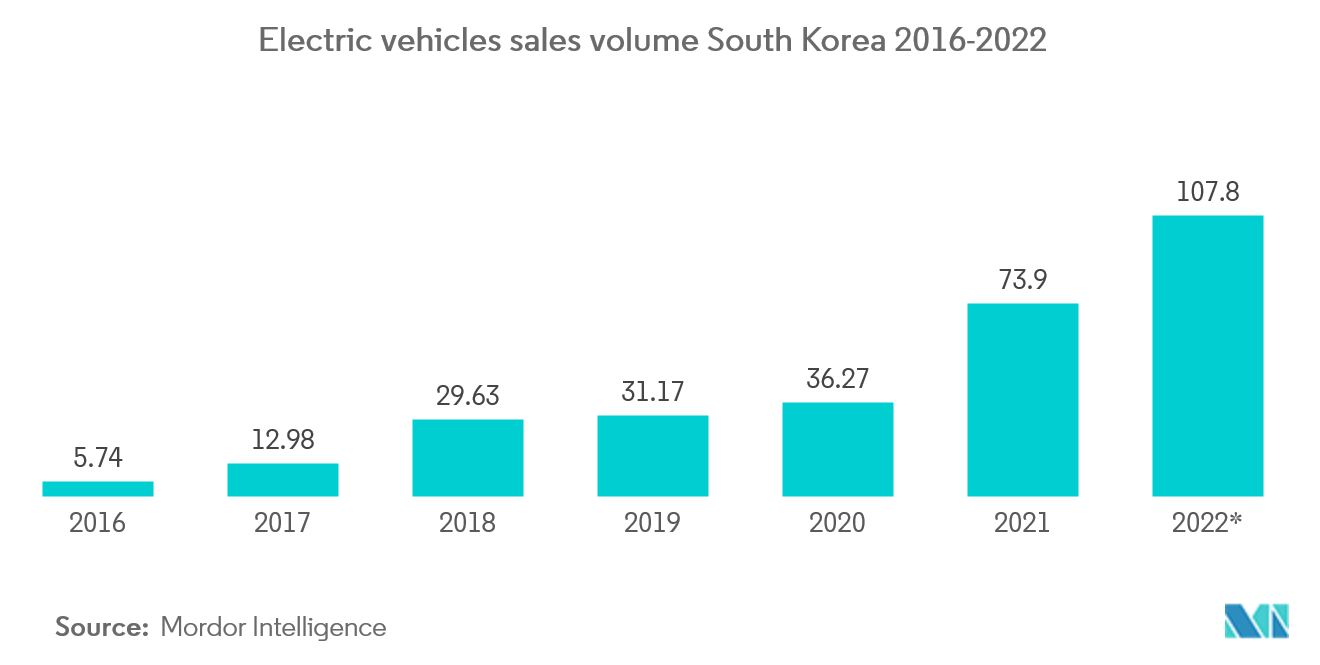

O mercado de seguros automóveis enfrenta desafios e oportunidades à medida que o setor da mobilidade continua a evoluir. Na Coreia, o número de VE registados aumentou 68,4 por cento, para 389.855 no final de 2022, em comparação com o ano anterior. Os VE ainda representam 1,5% do total de veículos registados, mas a sua percentagem tem crescido rapidamente nos últimos anos. Espera-se que este crescimento continue à medida que as vendas de VE aumentam devido aos avanços na tecnologia das baterias, ao aumento da sensibilização dos consumidores para estilos de vida amigos do ambiente e aos esforços governamentais para encorajar a neutralidade carbónica e encorajar a adopção de VE, tais como serviços de subscrição de baterias, que reduzirão o custo de um VE, bem como incentivos financeiros, tais como créditos fiscais e subsídios de compra direta, para incentivar as vendas de VE.

Estima-se que 157.000 veículos elétricos (EVs) foram segurados na Coreia em 2022, o que representa 0,9% do número total de carros segurados pela apólice de seguro automóvel pessoal. O número de VEs segurados tem aumentado de forma constante ultimamente, o que está em linha com o aumento do número de VEs no país. O CAGR de VEs segurados na Coreia é de 59,3% de 2018 a 2022, enquanto o número total de veículos segurados no seguro automóvel pessoal aumentou em média 2,7% a cada ano durante o mesmo período. Os automóveis estrangeiros representavam 35,8% dos VE segurados em 2022, o que representa um aumento em relação aos 19,6% em 2018.

Devido à natureza nova e em rápida mudança da tecnologia dos veículos eléctricos (VE), as seguradoras têm tido dificuldade em oferecer cobertura de seguro adequada aos condutores de VE a preços acessíveis. No entanto, o aumento dos VE também abre novas oportunidades de negócio. As seguradoras coreanas criaram e publicaram planos de seguro automóvel para motoristas de veículos elétricos que lhes permitem expandir ou modificar suas coberturas de seguro automóvel. Esses passageiros incluem coberturas para substituição de bateria de EV, custos adicionais de reparo para EVs, reboque de longa distância em caso de quebra ou falha de EV e riscos associados ao carregamento de EVs (incêndio, explosão, eletrocussão).

No futuro, provavelmente surgirá um novo setor de crescimento para seguros pela Internet

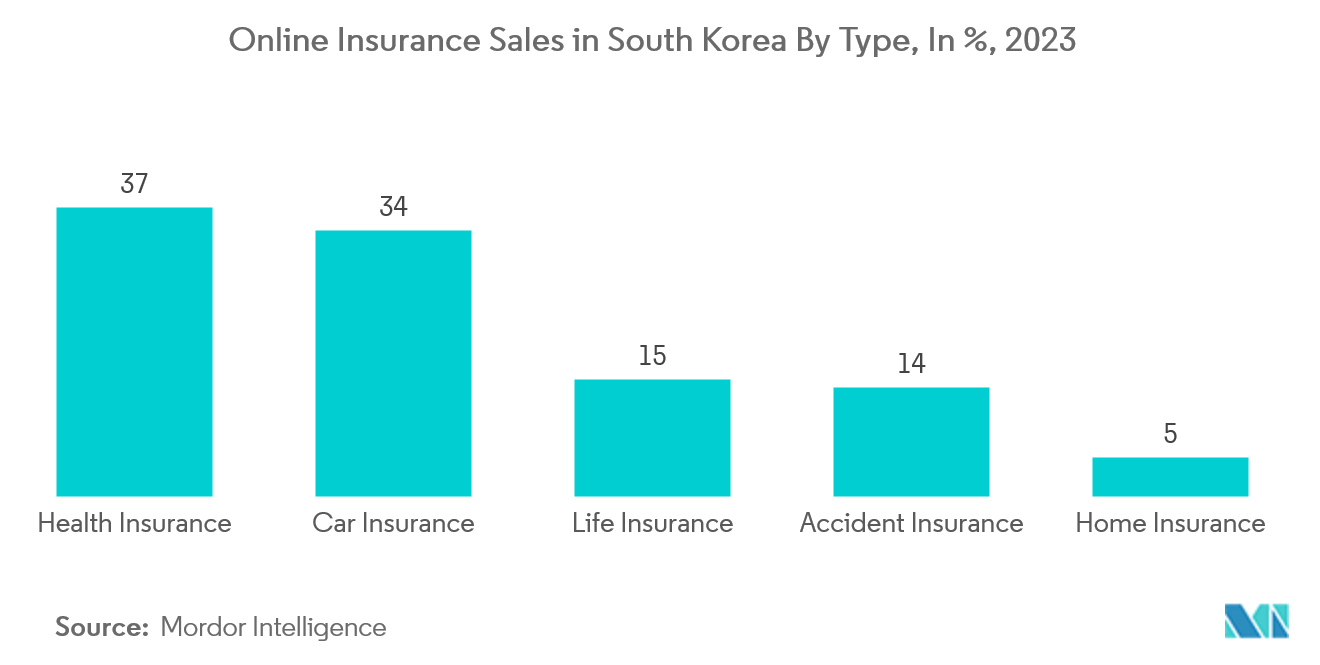

O segmento de seguros online está testemunhando o crescimento mais rápido no mercado de seguros automóveis da Coreia do Sul durante o período de previsão. Devido à facilidade de adquirir uma apólice de seguro online, são fornecidas orientações sobre descontos, ofertas e planos por agregadores como o Policybazaar, aumentando a confiança dos consumidores na compra de seguros online. Além disso, a crescente penetração da internet está contribuindo para o crescimento deste segmento. A iniciativa foi tomada pela Autoridade Reguladora e de Desenvolvimento de Seguros para permitir que as seguradoras conduzam KYC baseado em vídeo, apoiando o crescimento do seguro online.

A compra de seguro automóvel pessoal online tornou-se cada vez mais popular na Coreia nos últimos 5 anos. A receita premium do canal de distribuição online, também conhecido como canal de marketing cibernético (CM), mais que duplicou entre 2018 e 2022, passando de KRW 4,03 para 4,5 mil milhões.

O seguro automóvel é uma das apólices mais padronizadas. Em comparação com outros produtos de seguros, é muito mais fácil para os consumidores comprarem seguro automóvel pessoal online diretamente, sem a ajuda de um agente de seguros. Em particular, a necessidade de inserir um conjunto de dados do veículo que é necessário para precificar uma apólice de seguro automóvel é eliminada do processo de solicitação de seguro on-line. O sistema fornece todas as informações necessárias do veículo ao mesmo tempo, apenas com a inserção da matrícula do veículo. Este serviço de dados de informações sobre veículos foi criado pelo Korea Insurance Development Institute (KIDI) em 2019. Tornou mais fácil para os consumidores comprarem seguros de automóveis online.

Visão geral da indústria de seguros automotivos da Coreia do Sul

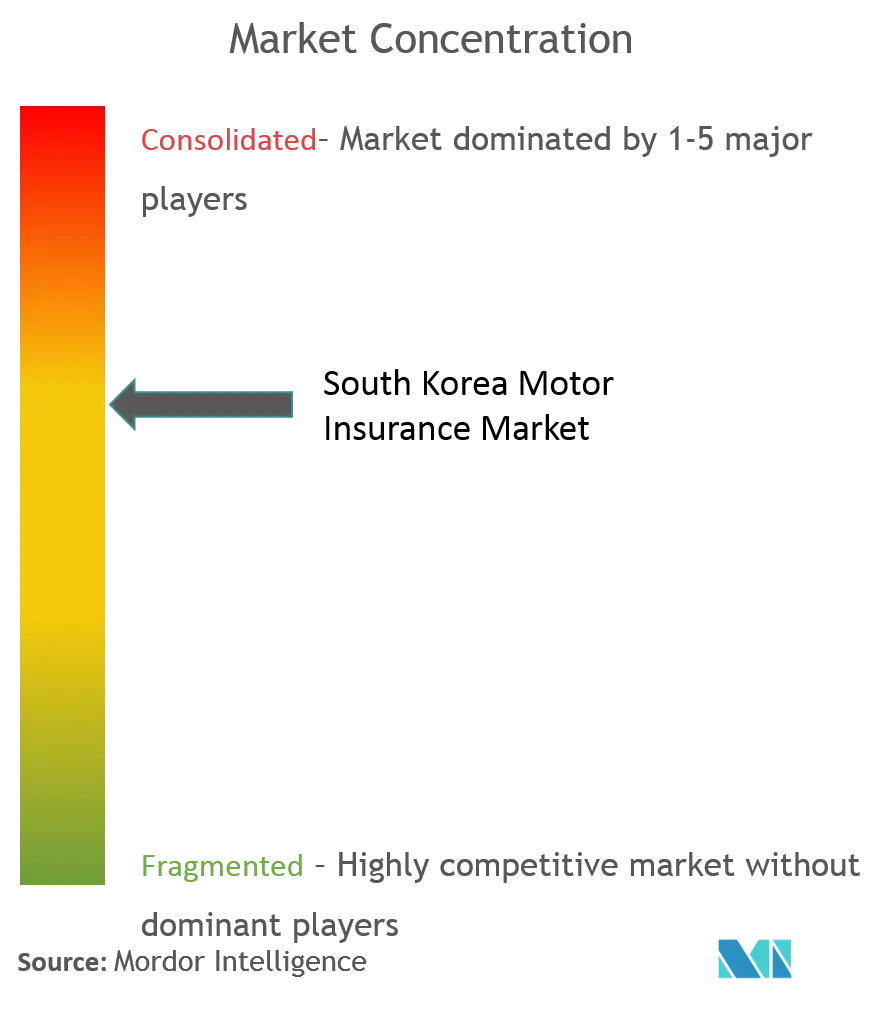

O relatório abrange os principais players que operam no mercado de seguros automóveis da Coreia do Sul. O mercado está consolidado devido às 4 maiores empresas deterem mais de 50% de participação de mercado. Espera-se que o mercado cresça durante o período de previsão devido ao aumento da penetração de seguros no segmento não vida, e muitos outros fatores estão impulsionando o mercado.

Líderes do mercado de seguros automóveis na Coreia do Sul

Samsung Fire & Marine Insurance Co., Ltd.

Hyundai Marine & Fire Insurance Co., Ltd.

KB Insurance Co., Ltd.

Korean Reinsurance Company

Meritz Fire & Marine Insurance Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de seguros automóveis da Coreia do Sul

- Dezembro de 2022 A Korean Re celebrou um acordo de cosseguro com a Samsung Life relativo às responsabilidades da seguradora de vida no valor de KRW 500 bilhões em 28 de outubro de 2022. O acordo veio depois que as duas partes discutiram e analisaram os méritos e efeitos do negócio por cerca de um ano. O recente acordo com a Samsung Life marcou o segundo negócio de cosseguro da Korean Re após o acordo com a Shinhan Life em janeiro de 2022, o que provou quanta vantagem competitiva tínhamos no mercado doméstico sobre outras resseguradoras globais.

- Maio de 2022 A Carrot General Insurance Corp., sediada na Coreia do Sul, que foi a primeira seguradora digital licenciada no país, anunciou a execução de um memorando de entendimento (MoU) com a Autoridade de Segurança de Transporte da Coreia (TS). O MoU é um dos exemplos de campanha de parceria público-privada que visava validar a tecnologia da Carrot junto ao governo coreano. Isto estava dentro da visão da empresa de atualizar os sistemas de segurança rodoviária e de gestão de tráfego e ajudar a TS na implementação de políticas, procedimentos, tecnologia e recursos governamentais relacionados com o automóvel.

Segmentação da indústria de seguros automóveis da Coreia do Sul

Este relatório tem como objetivo fornecer uma análise detalhada do mercado sul-coreano de seguros automóveis. Ele se concentra na dinâmica do mercado, nas tendências emergentes nos segmentos e nos mercados regionais e nos insights sobre vários tipos de produtos e aplicações. Além disso, analisa os principais players e o cenário competitivo no mercado sul-coreano de seguros automóveis.

O mercado de seguros de automóveis da Coreia do Sul é segmentado por produto de seguros (seguro automóvel privado, seguro automóvel empresarial, seguro automóvel comercial e seguro de motocicleta), por cobertura de seguro (seguro obrigatório e seguro voluntário) e por canal de distribuição (agentes, bancos, corretores, e outros). O relatório oferece tamanho de mercado e previsões para o mercado de seguros de automóveis da Coreia do Sul em valor (USD) para todos os segmentos acima.

| Seguro Automóvel Privado |

| Seguro Automóvel Empresarial |

| Seguro automóvel comercial |

| Seguro de motocicleta |

| Obrigatório |

| Voluntário |

| Agentes |

| Corretores |

| Bancos |

| Outros canais de distribuição |

| Por Produto de Seguro | Seguro Automóvel Privado |

| Seguro Automóvel Empresarial | |

| Seguro automóvel comercial | |

| Seguro de motocicleta | |

| Por cobertura de seguro | Obrigatório |

| Voluntário | |

| Por canal de distribuição | Agentes |

| Corretores | |

| Bancos | |

| Outros canais de distribuição |

Perguntas frequentes sobre pesquisa de mercado de seguros automotivos na Coreia do Sul

Qual é o tamanho atual do mercado de seguros automóveis da Coreia do Sul?

O Mercado de Seguros Automóvel da Coreia do Sul deverá registrar um CAGR superior a 4,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de seguros automóveis da Coreia do Sul?

Samsung Fire & Marine Insurance Co., Ltd., Hyundai Marine & Fire Insurance Co., Ltd., KB Insurance Co., Ltd., Korean Reinsurance Company, Meritz Fire & Marine Insurance Co., Ltd. são as principais empresas que operam no mercado de seguros automóveis da Coreia do Sul.

Que anos este mercado de seguros automóveis da Coreia do Sul cobre?

O relatório abrange o tamanho histórico do mercado de seguros de automóveis da Coreia do Sul durante anos:. O relatório também prevê o tamanho do mercado de seguros automóveis da Coreia do Sul para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Seguros Automóvel da Coreia do Sul

Estatísticas para a participação de mercado de Seguro Automóvel da Coreia do Sul em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Seguro Automóvel da Coreia do Sul inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.