Tamanho e Participação do Mercado de Dispositivos para diabetes da Coreia do Sul

Análise do Mercado de Dispositivos para diabetes da Coreia do Sul pela Mordor inteligência

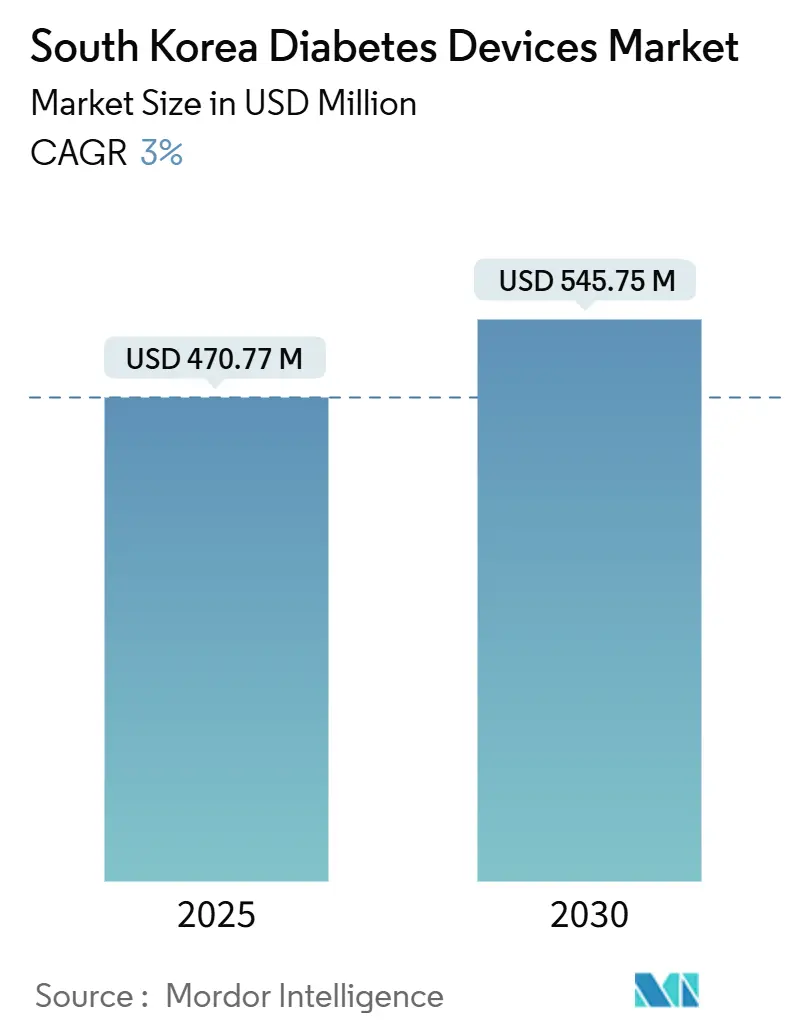

O mercado de dispositivos para diabetes da Coreia do Sul está avaliado em USD 470,77 milhões em 2025 e está previsto para alcançar USD 545,77 milhões até 2030, refletindo uma TCAC de 3% conforme o mercado sai de sua fase de expansão rápida e entra em um crescimento estável e orientado pela inovação. um demanda permanece resiliente porque 29,3% dos adultos com 65 anos ou mais vivem com diabetes, uma proporção que continua um aumentar conforme um população envelhece. um intensidade competitiva está se aguçando conforme os fabricantes domésticos expandem, o Serviço Nacional de Seguro de Saúde (NHIS) estende um cobertura para monitoramento contínuo de glicose (CGM) e bombas de insulina, e um telemedicina habilitada por 5g amplia o acesso aos cuidados especializados. Simultaneamente, um precificação de referência rigorosa do Serviço de Revisão e Avaliação do Seguro de Saúde (HIRA) está pressionando como margens, obrigando como empresas um localizar um produção e recalibrar os portfólios de produtos. um liderançum do mercado está gravitando em direção às empresas que combinam hardware com software de inteligência artificial capaz de prever excursões glicêmicas, porque o reembolso baseado em resultados está ganhando paraçum.

Principais Conclusões do Relatório

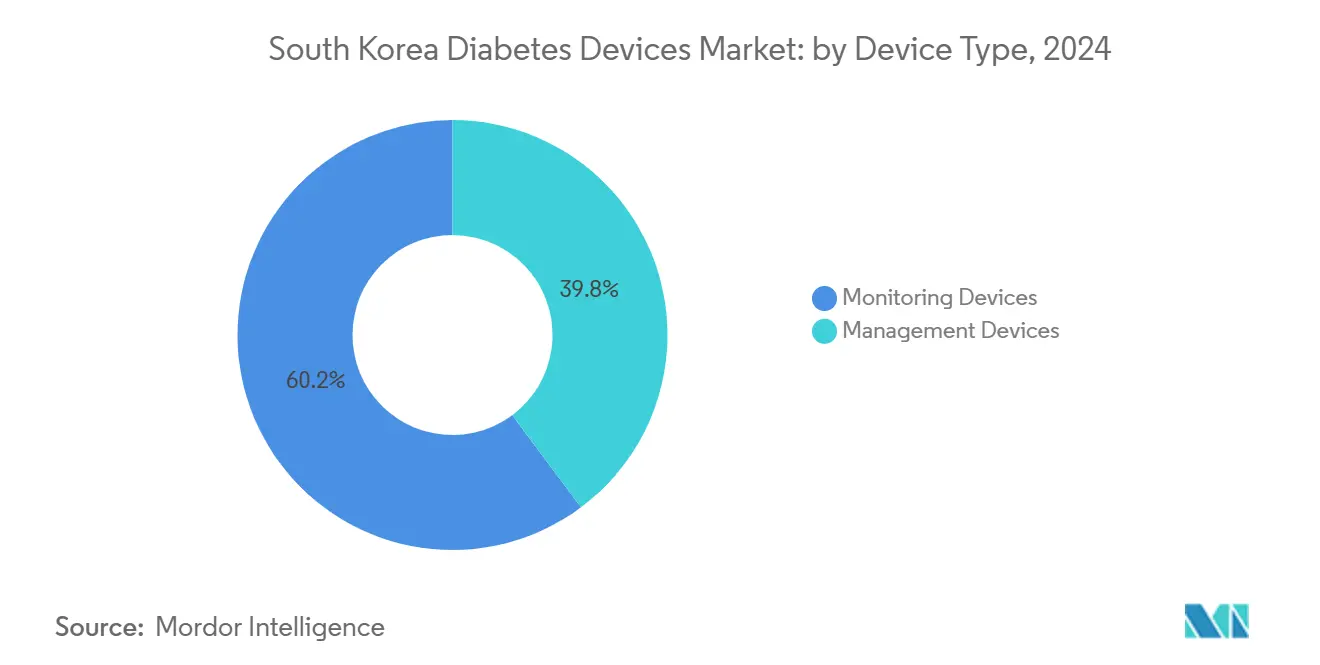

- Por tipo de dispositivo, os Dispositivos de Monitoramento lideraram com 60,25% da participação do mercado de dispositivos para diabetes da Coreia do Sul em 2025, enquanto os Dispositivos de Gestão estão projetados para expandir um uma TCAC de 4,2% até 2030.

- Por usuário final, Hospitais e Clínicas Especializadas controlaram 55,11% do tamanho do mercado de dispositivos para diabetes da Coreia do Sul em 2025, enquanto os Ambientes de Cuidados Domiciliares estão avançando um uma TCAC de 4,5%.

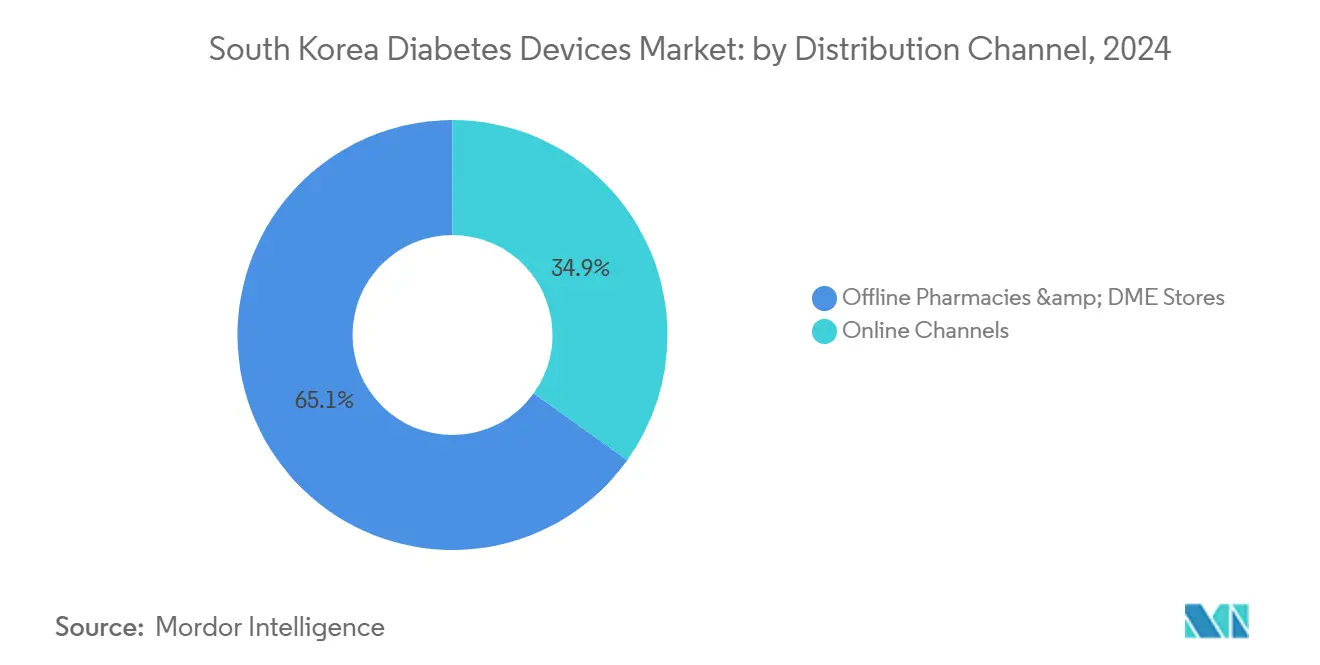

- Por canal de distribuição, fazendaácias Offline e Lojas DME responderam por 65,12% do tamanho do mercado de dispositivos para diabetes da Coreia do Sul em 2025; os Canais on-linha estão crescendo um uma TCAC de 3,9%.

Tendências e Insights do Mercado de Dispositivos para diabetes da Coreia do Sul

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento da prevalência de diabetes e emício em idade mais precoce | +0.6% | Nacional; mais forte nos centros urbanos | Longo prazo (≥ 4 anos) |

| Expansão do reembolso governamental para monitoramento avançado de glicose e entrega de insulina | +1.0% | Nacional; adoção mais precoce em Seul, Busan, Incheon | Médio prazo (2-4 anos) |

| Crescimento do ecossistema de saúde digital e conectividade 5g permitindo gestão remota de diabetes | +0.8% | Nacional; concentração metropolitana | Médio prazo (2-4 anos) |

| Estratégia K-biografia liderada pelo governo e incentivos fiscais atraindo produção local de sensores, bombas e canetas inteligentes | +0.4% | Songdo e outros hubs de biotecnologia | Médio prazo (2-4 anos) |

| Aumento da adoção de práticas de autocuidado domiciliar entre um população idosa | +0.5% | Nacional; maior impacto em regiões com demografia envelhecida | Curto prazo (≤ 2 anos) |

| Investimentos em fabricação de med-tech doméstica apoiados pelo K-biografia e incentivos à exportação | +0.4% | Nacional; clusters orientados à exportação | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento da Prevalência de Diabetes e Início em Idade Mais Precoce na Coreia do Sul

um prevalência de diabetes na Coreia do Sul subiu para 15,5% entre adultos com 30 anos ou mais, e 2,2% entre adultos de 19-39 anos, criando uma demanda vitalícia sem precedentes por dispositivos de monitoramento e entrega [1]Se Eun Park et al., "diabetes Fact Sheets em Coréia 2024," diabetes & Metabolism Journal, e-dmj.org. O emício mais precoce significa que os pacientes agora passam mais anos usando intervenções habilitadas por tecnologia, um padrão que alonga os ciclos de substituição de dispositivos e aumenta um receita cumulativa por paciente. Aproximadamente 87,1% dos jovens adultos com diabetes são obesos, aumentando ainda mais um necessidade de insights metabólicos contínuos e levando os fabricantes um projetar sensores CGM de perfil baixo e compatíveis com o estilo de vida. um conscientização permanece menor entre jovens adultos (43,3%) do que entre idosos (78,8%), sinalizando potencial inexplorado para programas direcionados de educação e triagem precoce que podem elevar um penetração de dispositivos. Essa demanda impulsionada pela demografia deverá manter o mercado de dispositivos para diabetes da Coreia do Sul em uma trajetória ascendente estável, mesmo conforme os controles de préços se intensificam.

Expansão do Reembolso Governamental para Monitoramento Avançado de Glicose e Entrega de Insulina

O NHIS começou um reembolsar sensores e transmissores CGM em 2019 e desde então ampliou um elegibilidade para bombas de insulina, reduzindo os custos diretos e provocando um aumento acentuado nas prescrições em todas como faixas etárias [2]National saúde seguro serviço, "saúde Keeper e-Brochure," nhis.or.kr. O reembolso agora se concentra em métricas de resultados como tempo na faixa e eventos de hipoglicemia, fortalecendo o caso de negócios para dispositivos com eficácia clínica comprovada. O acesso mais precoce um ferramentas avançadas está melhorando o controle glicêmico de longo prazo, o que apoia os objetivos dos pagadores de conter complicações custosas. O mercado de dispositivos para diabetes da Coreia do Sul está, portanto, vendo uma mudançum de glicosímetros de função única para ecossistemas integrados de monitoramento e entrega que se alinham com como prioridades dos pagadores.

Crescimento do Ecossistema de Saúde Digital e Conectividade 5G Permitindo Gestão Remota de Diabetes

O lançamento nacional de 5g da Coreia do Sul oferece fluxo de dados em tempo real e baixa latência que conecta sensores CGM um análises em nuvem e portais de telemedicina, desbloqueando insights preditivos e titulação automatizada de insulina. Pacientes rurais agora recebem orientação especializada via consultas de vídeo de alta definição, e um estudo de minimização de custos mostrou que um telemedicina reduziu os custos sociais por consulta em USD 7,92, principalmente de viagens evitadas [3]Sei-Jong Baek et al., "Cost-Minimization análise de Teleconsultation Versus em-Person cuidados," mdpi.com. Os fornecedores de dispositivos estão incorporando módulos 5g e APIs abertas para garantir interoperabilidade perfeita com sistemas de informação hospitalares, ajudando os clínicos um integrar dados contínuos em registros médicos eletrônicos. O salto de capacidade está direcionando o mercado de dispositivos para diabetes da Coreia do Sul para modelos de cuidados sempre conectados e apoiados por algoritmos.

Aumento da Adoção de Práticas de Autocuidado Domiciliar Entre a População Idosa

Com 29,3% dos adultos com 65 anos ou mais diagnosticados, os idosos estão adotando monitoramento domiciliar que minimiza visitas hospitalares e apoia um vida independente. Os fabricantes estão lançando interfaces adequadas para idosos com fontes grandes, alertas táteis e comandos de voz para superar barreiras de visão e destreza. Idosos urbanos frequentemente combinam CGM com doréis de smartphone, enquanto usuários rurais dependem de leitores simplificados integrados com hubs de telemedicina. Essa mudançum comportamental está expandindo o mercado de dispositivos para diabetes da Coreia do Sul para canais de varejo não tradicionais, incluindo modelos de assinatura direto ao consumidor que agrupam sensores e coaching.

Investimentos em Fabricação de Med-Tech Doméstica Apoiados pelo K-Bio e Incentivos à Exportação

um iniciativa K-biografia, créditos fiscais e caminhos de revisão acelerados estão alimentando gastos de capital pesados por empresas locais como um i-SENS, que investiu KRW 500 bilhões (USD 50 milhões) para escalar um produção de CGM em sua planta de Songdo. um montagem localizada evita um exposição tarifária, reduz custos logísticos e permite iteração mais rápida para necessidades clínicas específicas da Coreia, enquanto subsídios à exportação posicionam marcas domésticas para expansão no Sudeste Asiático. Esses fatores sustentam uma cadeia de valor em amadurecimento que adiciona capacidade e flexibilidade de préços ao mercado de dispositivos para diabetes da Coreia do Sul.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Controles rigorosos de préços e precificação de referência limitando margens de dispositivos | −0.5% | Nacional | Longo prazo (≥ 4 anos) |

| Altos custos diretos para bombas de insulina avançadas apesar do reembolso parcial | −0.3% | Áreas rurais e de baixa renda | Médio prazo (2-4 anos) |

| Atrasos regulatórios para sensores coleteíveis e implantaráveis novos | −0.2% | Nacional | Curto prazo (≤ 2 anos) |

| Preferência médica por terapias estabelecidas retardando um adoção de tecnologias alternativas de entrega | −0.1% | Fora das principais áreas metropolitanas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Controles Rigorosos de Preços e Precificação de Referência Limitando Margens de Dispositivos

O HIRA compara dispositivos para diabetes com países de referência, frequentemente concedendo reembolso 30-40% abaixo dos níveis dos EUA e UE, apertando os retornos em produtos de alta P&d [4]Kwon Soonman, "Price Setting e Price Regulation em saúde cuidados: república de Coréia," mundo saúde organização, who.int. Fabricantes de CGM e bombas enfrentam um dilema: o mercado tecnologicamente avançado da Coreia do Sul é ideal para mostrar inovação, mas um realização de margem fica para trás. como empresas respondem redesenhando produtos com menos acessórios incluídos, movendo um produção para plantas locais, ou adotando modelos de assinatura de software que transferem receita para serviços pós-venda. Sem mudançum estrutural, um precificação baixa continuará um assombrar o mercado de dispositivos para diabetes da Coreia do Sul.

Altos Custos Diretos para Bombas de Insulina Avançadas Apesar do Reembolso Parcial

Os pacientes ainda pagam mais de KRW 2 milhões (USD 1.500) antecipadamente por bombas premium, além de taxas contínuas de consumíveis, gerando adoção estratificada alinhada com níveis de renda. Pacientes de baixa renda com diabetes mostram quase o triplo da mortalidade por todas como causas de pares de renda mais alta, evidenciando inequidade no acesso um tecnologias ideais. um menos que o reembolso seja estendido aos descartáveis, um adoção de bombas permanecerá concentrada em segmentos urbanos afluentes, temperando o crescimento geral do mercado de dispositivos para diabetes da Coreia do Sul.

Atrasos Regulatórios para Sensores Vestíveis e Implantáveis Novos

como demandas rigorosas da Administração de Alimentos e Medicamentos da Coreia por evidências clínicas podem estender o tempo para o mercado, particularmente para CGM implantaráveis ou sensores ópticos que carecem de dados de segurançum de longo prazo. Embora um Lei de Produtos Médicos Digitais (2025) prometa caminhos simplificados para dispositivos incorporados com IA, o atraso de curto prazo persiste, desacelerando o lançamento comercial de soluções de próxima geração e silenciando ganhos de curto prazo no mercado de dispositivos para diabetes da Coreia do Sul.

Preferência Médica por Terapias Estabelecidas Retardando a Adoção de Tecnologias Alternativas de Entrega

Endocrinologistas e educadores em diabetes se inclinam para regimes familiares, atrasando um adoção de injetores sem agulha ou sistemas ajuda de circuito fechado em favor de canetas e bombas comprovadas. Atualizações de diretrizes de consenso levam anos, então um emércia clínica mantém os inovadores em programas piloto longos antes da adoção ampla, aparando um velocidade com que modalidades avançadas penetram no mercado de dispositivos para diabetes da Coreia do Sul.

Análise de Segmentos

Por Tipo de Dispositivo: Dispositivos de Monitoramento Lideram Enquanto Inovações de Gestão Aceleram

Os Dispositivos de Monitoramento respondem por 60,25% da receita de 2025, sublinhando seu papel central no suporte de decisões em tempo real em populações tanto de Tipo 1 quanto de Tipo 2 tratadas com insulina. O monitoramento contínuo de glicose é o sub-segmento de crescimento mais rápido, pois como diretrizes da Associação Coreana de diabetes agora recomendam CGM em tempo real para todos os adultos com Tipo 1 e para casos selecionados de Tipo 2. O tamanho do mercado de dispositivos para diabetes da Coreia do Sul para CGM é impulsionado por reduções superiores de HbA1c, com usuários em tempo real caindo de 8,9% para 7,1% versus usuários escaneados intermitentemente que caíbater de 8,6% para 7,5%. um produção local pela i-SENS reduz custos, potencialmente ampliando um adoção.

Os Dispositivos de Gestão, embora menores hoje, estão aumentando um 4,2% TCAC e incluem bombas correção, bombas tradicionais e canetas conectadas que alimentam dados para doréis em nuvem. um especialista doméstica em bombas coleteíveis EOFlow e como multinacionais Medtronic e Tandem estão iterando algoritmos de circuito fechado que ajustam o fluxo basal um cada cinco minutos, posicionando o mercado de dispositivos para diabetes da Coreia do Sul para uma onda vindoura de sistemas automatizados de entrega de insulina (ajuda). um integração de dados de CGM e bomba em aplicativos unificados está estreitando um lacuna funcional entre soluções de monitoramento e gestão, borrando linhas de categoria e encorajando competição de ecossistema.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Ambientes de Cuidados Domiciliares Ganhando Terreno Através da Integração Digital

Hospitais e Clínicas Especializadas detêm 55% da receita, pois permanecem os porteiros para iniciação de dispositivos, papelada de seguro e gestão de complicações. Centros de endocrinologia no hospital da Universidade Nacional de Seul e Centro Médico Samsung frequentemente operam clínicas especializadas de tecnologia para diabetes onde educadores certificados treinam novos usuários de CGM e bombas. um demanda institucional, no entanto, enfrenta crescimento modesto porque reformas de reembolso encorajam acompanhamento ambulatorial e porque dispositivos conectados reduzem um necessidade de titulação no consultório.

Os Ambientes de Cuidados Domiciliares estão se expandindo um 4,5% TCAC conforme como plataformas de monitoramento remoto amadurecem. doréis em tempo real retransmitem dados de sensores para portais em nuvem que permitem aos clínicos ajustar um terapia sem visitas físicas, crucial para idosos com restrições de mobilidade. Pacotes de assinatura que enviam sensores frescos quinzenalmente espelham modelos de eletrônicos de consumo, mantendo os pacientes aderentes e impulsionando um receita de consumíveis. um crescente adoção de alto-falantes inteligentes ativados por voz que entregam alertas de glicose integra ainda mais o cuidado do diabetes na vida diária, aprofundando um presençum do mercado de dispositivos para diabetes da Coreia do Sul dentro das casas.

Por Canal de Distribuição: Transformação Digital Remodelando Caminhos de Acesso

fazendaácias Offline e Lojas DME capturaram 65,12% da participação em 2025 porque combinam conveniência de entrada direta com aconselhamento personalizado. Farmacêuticos comunitários fornecem testes de HbA1c no ponto de cuidado, verificações de custos e demonstrações de dispositivos, reforçando assim um confiançum para pacientes mais velhos desconfiados de compras on-linha. Sistemas automatizados de inventário garantem estoque oportuno de sensores CGM e consumíveis de bombas, o que mitiga interrupções de fornecimento e apoia um aderência.

Os Canais on-linha crescem um 3,9% TCAC conforme consumidores pós-pandemia valorizam entrega em domicílio, descontos agrupados e reposição por assinatura para sensores e conjuntos de infusão. Principais plataformas de e-comércio integram módulos de verificação de prescrição que satisfazem controles regulatórios enquanto simplificam pedidos. Alguns hospitais fazem parceria com fazendaácias on-linha para povoar automaticamente carrinhos de compras baseados em prescrições eletrônicas, reduzindo erros e criando um caminho sem atrito da teleconsulta ao cumprimento do produto. O fluxo de dados resultante produz insights de venda cruzada, ajudando o mercado de dispositivos para diabetes da Coreia do Sul um mudar para logística preditiva.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

Centros metropolitanos-Seul, Busan e Incheon-ancoram 82% da população urbana e atuam como adotantes precoces de dispositivos premium devido um rendas disponíveis mais altas e redes especializadas densas. um penetração de CGM é mais alta em clínicas de Seul onde setas de tendência em tempo real facilitam controle glicêmico rigoroso para profissionais com horários erráticos. um cobertura do NHIS garante acesso básico em todo o país, mas um adoção de tecnologia avançada ainda varia por região. Províncias rurais como Gyeongsang do Norte relatam menor uso de CGM, principalmente porque residentes mais velhos enfrentam lacunas de alfabetização digital e tempos de viagem mais longos para treinamento de dispositivos.

Iniciativas governamentais sob o digital novo Deal estão estreitando essas divisões subsidiando lançamentos de estações base 5g e quiosques de telemedicina em centros comunitários. Um estudo de minimização de custos confirmou que um telemedicina economizou USD 7,92 por visita em áreas carentes, validando um lógica econômica para financiamento contínuo de infraestrutura. Vans de saúde móvel equipadas com analisadores de HbA1c no ponto de cuidado e kits iniciadores de CGM percorrem aldeias remotas, integrando pacientes que depois fazem transição para acompanhamento baseado em aplicativo. Conforme esses esforços amadurecem, o mercado de dispositivos para diabetes da Coreia do Sul ganha volume incremental fora dos bastiões metropolitanos tradicionais.

Diferençcomo demográficas também direcionam estratégias geográficas. Condados rurais exibem envelhecimento populacional mais rápido, tornando-os alvos principais para dispositivos com interfaces de usuário simplificadas e recursos de notificação de cuidadores. Marketing urbano, ao contrário, destaca doréis de análise e integrações de coleteíveis de fitness que ressoam com trabalhadores tecnologicamente savvy gerenciando diabetes tipo 2 junto com estilos de vida ativos. O Programa Comunitário de Controle de Hipertensão e diabetes integra clínicas locais, fazendaácias e grupos cívicos, oferecendo um novo nó de distribuição para sensores CGM e canetas de insulina inteligentes.

Cenário Competitivo

O mercado de dispositivos para diabetes da Coreia do Sul apresenta concentração moderada com como multinacionais Abbott, Dexcom e Medtronic mantendo portfólios fortes, enquanto inovadores domésticos como i-SENS e EOFlow rapidamente capturam participação. O FreeStyle Libre da Abbott goza de reconhecimento de marca, mas consumidores sensíveis um préços cada vez mais avaliam o CareSens ar desenvolvido localmente, aprovado em 2024, que oferece precisão comparável um menor custo. um Dexcom está aproveitando uma parceria de junho de 2023 com um Kakao auxiliarência médica para acoplar sensores G7 com um plataforma de mensagens dominante da Coreia, simplificando o compartilhamento de dados entre pacientes e provedores.

um Medtronic assinou um pacto global com um Abbott em agosto de 2024 para alinhar sensores e bombas, garantindo compatibilidade cruzada e facilitando registros regulatórios para sistemas integrados. um EOFlow se diferencia via bombas correção sem tubo que se emparelham com seu aplicativo iOS Narsha, oferecendo entrega discreta de insulina favorecida por adultos mais jovens. um fabricação local, apoiada por incentivos fiscais K-biografia, permite que i-SENS e EOFlow precifiquem agressivamente mas mantenham margens, intensificando um competição por licitações hospitalares.

O foco estratégico está mudando de especificações de hardware para profundidade de ecossistema. Os fornecedores agora agrupam análises em nuvem, chatbots de coaching e doréis de médicos sob planos de assinatura, garantindo receita recorrente e elevando custos de troca. Oportunidades permanecem em soluções orientadas para geriatria: produtos combinando exibições de texto grande, detecção de quedas e alertas de cuidadores estão sub-representados. Conforme um Lei de Produtos Médicos Digitais formaliza padrões de segurançum de IA, um diferenciação de software ganhará clareza regulatória, e empresas com talento estabelecido em ciência de dados terão vantagem. No geral, um rivalidade é firme mas não monopolística, deixando espaço para entrantes especializados direcionando necessidades de nicho dentro do mercado de dispositivos para diabetes da Coreia do Sul.

Líderes da Indústria de Dispositivos para diabetes da Coreia do Sul

-

Abbott diabetes cuidados

-

Eli Lilly e Company

-

Dexcom

-

Medtronic

-

Novo Nordisk um/s

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: um Goldsite diagnósticos Inc. obteve aprovação da NIFDS para seu kit A1c Go HbA1c, adicionando uma nova opção Classe II para medição de hemoglobina glicada em clínicas de diabetes.

- Janeiro de 2025: um Coréia Ginseng Corp lançou produtos de controle de umçúcarro no sangue que melhoram o GLP-1, sinalizando o interesse crescente das empresas de nutrição na gestão adjuvante do diabetes

- Maio de 2022: um EOFlow lançou um versão iOS de seu aplicativo smartphone Narsha para apoiar seu portfólio de bombas de insulina coleteíveis na Coreia.

Escopo do Relatório do Mercado de Dispositivos para diabetes da Coreia do Sul

Dispositivos de cuidados para diabetes são o hardware, equipamentos e software usados por pacientes diabéticos para regular os níveis de glicose no sangue, prevenir complicações do diabetes, diminuir o fardo do diabetes e melhorar um qualidade de vida. O mercado de dispositivos de cuidados para diabetes da Coreia do Sul é segmentado por dispositivos de monitoramento e dispositivos de gestão. O relatório oferece o valor (em USD) e volume (em unidades) para os segmentos acima.

| Dispositivos de Monitoramento | Dispositivos de Automonitoramento de Glicose no Sangue |

| Dispositivos de Monitoramento Contínuo de Glicose | |

| Dispositivos de Gestão | Bombas de Insulina |

| Seringas de Insulina | |

| Cartuchos em Canetas Reutilizáveis | |

| Canetas Descartáveis de Insulina | |

| Injetores a Jato |

| Hospitais e Clínicas Especializadas |

| Ambientes de Cuidados Domiciliares |

| Farmácias Offline e Lojas DME |

| Canais Online |

| Por Tipo de Dispositivo | Dispositivos de Monitoramento | Dispositivos de Automonitoramento de Glicose no Sangue |

| Dispositivos de Monitoramento Contínuo de Glicose | ||

| Dispositivos de Gestão | Bombas de Insulina | |

| Seringas de Insulina | ||

| Cartuchos em Canetas Reutilizáveis | ||

| Canetas Descartáveis de Insulina | ||

| Injetores a Jato | ||

| Por Usuário Final | Hospitais e Clínicas Especializadas | |

| Ambientes de Cuidados Domiciliares | ||

| Por Canal de Distribuição | Farmácias Offline e Lojas DME | |

| Canais Online | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho do Mercado de Dispositivos para diabetes da Coreia do Sul?

O tamanho do Mercado de Dispositivos de Cuidados para diabetes da Coreia do Sul deverá atingir USD 470,77 milhões em 2025 e crescer um uma TCAC de 3% para alcançar USD 545,75 milhões até 2030.

Qual categoria de dispositivo lidera como vendas na Coreia do Sul?

Dispositivos de Monitoramento, particularmente sistemas CGM, comandam 60,25% da receita de 2025.

Quem são os principais atores no Mercado de Dispositivos para diabetes da Coreia do Sul?

Abbott diabetes cuidados, Eli Lilly e Company, Dexcom, Medtronic e Novo Nordisk um/s são como principais empresas que operam no Mercado de Dispositivos para diabetes da Coreia do Sul.

Os controles de préços são um grande desafio?

Sim. um precificação de referência do HIRA pode ser 30-40% abaixo dos níveis dos EUA/UE, apertando margens e potencialmente atrasando lançamentos de próxima geração.

Página atualizada pela última vez em: