Tamanho e Participação do Mercado de Dispositivos Estéticos da Coreia do Sul

Análise do Mercado de Dispositivos Estéticos da Coreia do Sul pela Mordor Intelligence

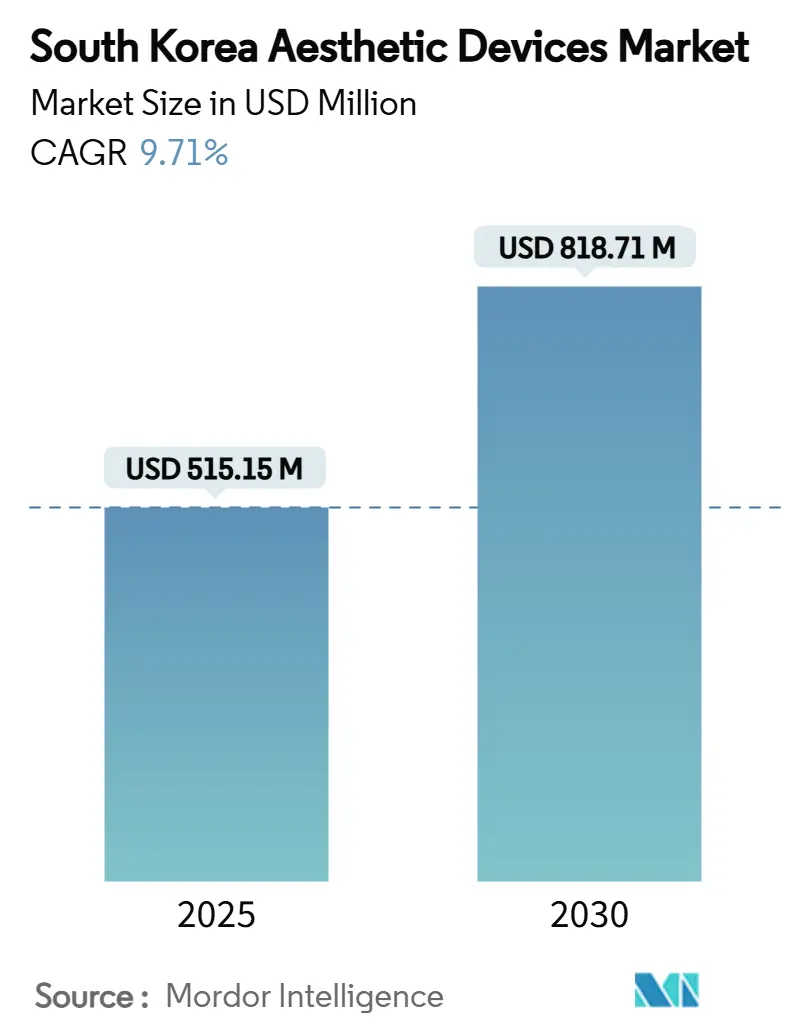

O tamanho do Mercado de Dispositivos Estéticos da Coreia do Sul é estimado em USD 515,15 milhões em 2025, e espera-se que atinja USD 818,71 milhões até 2030, a uma CAGR de 9,71% durante o período de previsão (2025-2030).

Esta trajetória de crescimento reflete a convergência da demanda do turismo médico, inovação rápida de dispositivos e crescente aceitação cultural da estética preventiva. A chegada de pacientes estrangeiros atingiu um recorde de 1,17 milhão em 2025, elevando os volumes de procedimentos e incentivando as clínicas a atualizarem para tecnologias premium que reduzem o tempo de recuperação e melhoram os resultados. As plataformas baseadas em energia continuam a liderar o investimento de capital porque os fabricantes coreanos integram engenharia de hardware com software orientado por IA que personaliza os parâmetros de tratamento no ponto de atendimento. A demanda relacionada à obesidade por contorno corporal não invasivo está expandindo os menus de procedimentos, enquanto dispositivos de uso domiciliar capturam uma participação crescente dos gastos discricionários com beleza, já que os consumidores buscam manutenção conveniente entre as visitas às clínicas. A intensidade competitiva permanece alta, pois empresas domésticas de médio porte desafiam multinacionais estabelecidas e simultaneamente buscam crescimento de exportação, ajudadas pela reputação da Coreia pela qualidade e pela promoção sustentada do governo de corredores de turismo médico.

Principais Conclusões do Relatório

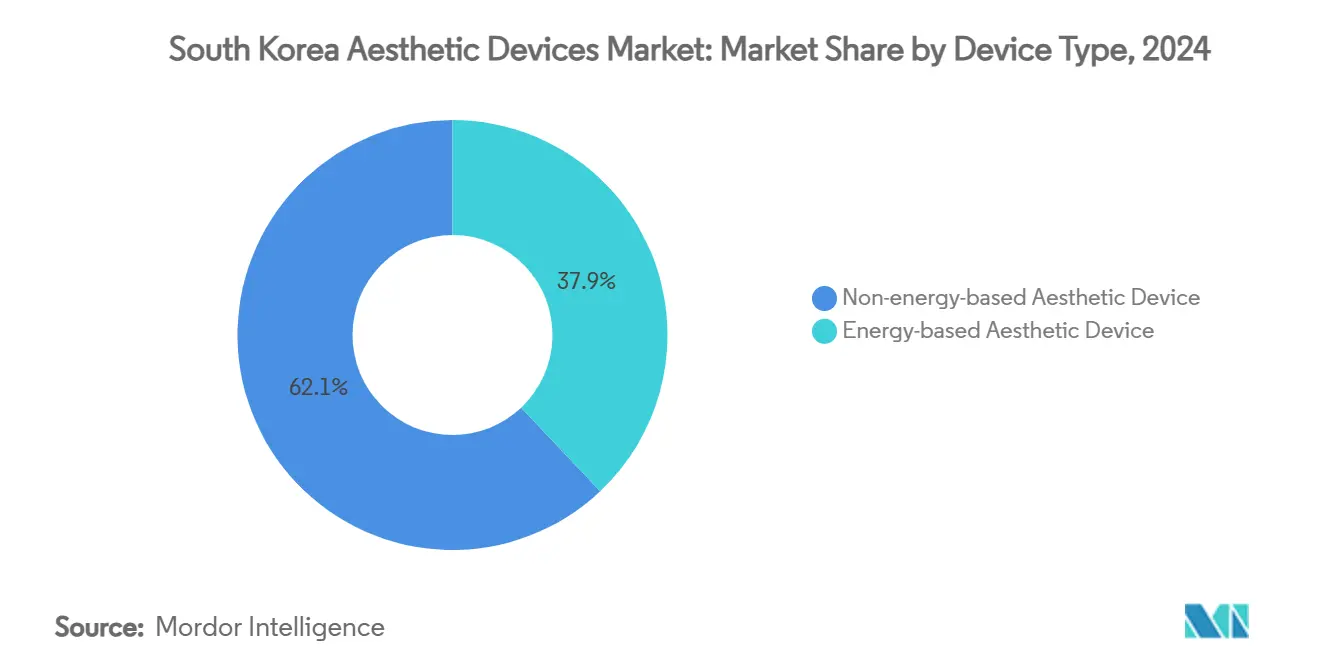

- Por tipo de dispositivo, os sistemas baseados em energia detiveram 37,94% da participação do mercado de dispositivos estéticos da Coreia do Sul em 2024, e os produtos de toxina botulínica estão projetados para registrar a CAGR mais rápida de 12,72% até 2030.

- Por aplicação, o contorno corporal e redução de celulite reivindicaram 29,16% do tamanho do mercado de dispositivos estéticos da Coreia do Sul em 2024, e o rejuvenescimento e firmeza da pele estão avançando a uma CAGR de 11,62% até 2030.

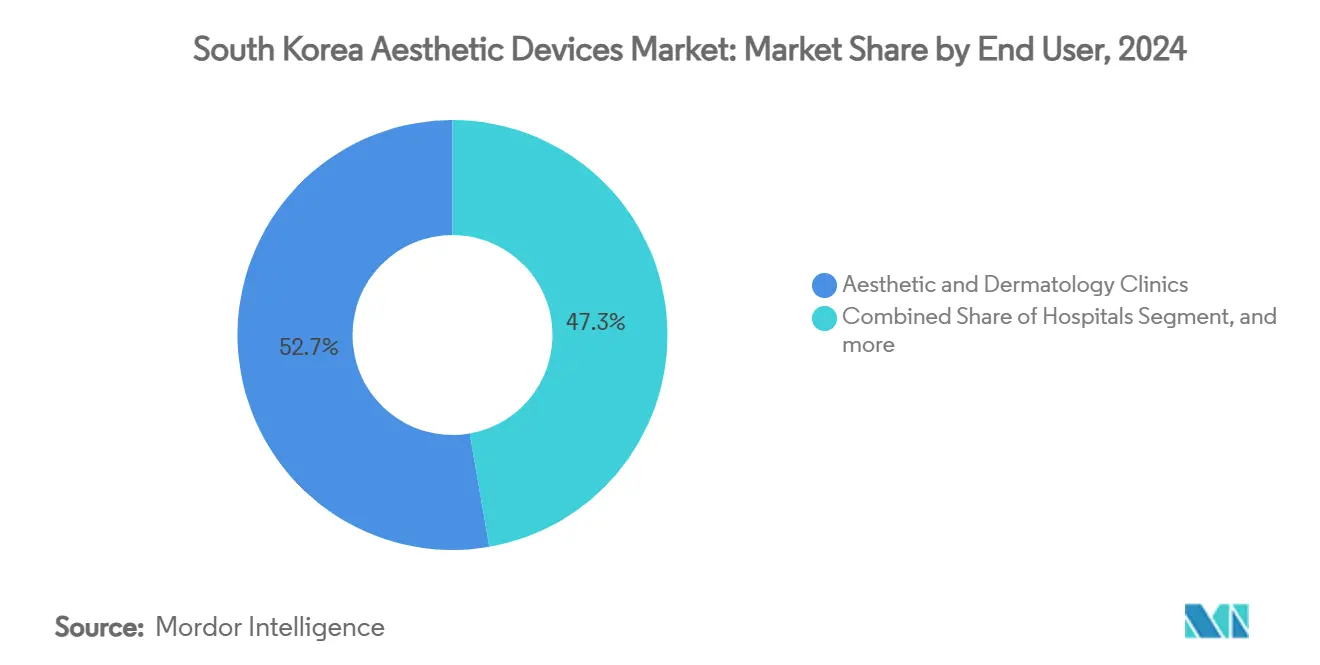

- Por usuário final, as clínicas de estética e dermatologia comandaram 52,74% do tamanho do mercado de dispositivos estéticos da Coreia do Sul em 2024; as configurações de uso domiciliar estão crescendo a uma CAGR de 13,63% até 2030.

Tendências e Insights do Mercado de Dispositivos Estéticos da Coreia do Sul

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento do Turismo Médico | +2.8% | Nacional, concentrado no distrito de Gangnam em Seul | Curto prazo (≤ 2 anos) |

| Avanços Tecnológicos em Sistemas Baseados em Energia | +2.1% | Global, com centros de inovação coreanos liderando | Médio prazo (2-4 anos) |

| Crescente Demanda Ligada à Obesidade para Contorno Corporal | +1.6% | Nacional, com concentração urbana | Médio prazo (2-4 anos) |

| Aceitação Cultural da Estética Preventiva | +1.4% | Nacional, se espalhando para mercados regionais | Longo prazo (≥ 4 anos) |

| Inovação Doméstica Rápida por Fabricantes Coreanos de Médio Porte | +1.2% | Nacional, com efeitos de transbordamento de exportação | Médio prazo (2-4 anos) |

| Personalização de Dispositivos Guiada por IA em Clínicas Líderes | +0.9% | Área metropolitana de Seul, expandindo nacionalmente | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento do Turismo Médico

A Coreia do Sul recebeu 1,17 milhão de pacientes estrangeiros em 2025, impulsionado principalmente por visitantes tailandeses e japoneses que agora superam a clientela chinesa antes dominante.[1]Ministry of Health and Welfare, "Foreign Patient Statistics 2025," mohw.go.kr Os pacientes estrangeiros gastam em média KRW 4,4 milhões (USD 3,15 bilhões) por sessão de cirurgia plástica, bem acima dos preços domésticos, o que suporta um ciclo de atualização de hardware premium entre as clínicas de Gangnam que concentram 55% dos estabelecimentos estéticos da nação.

Na última década, 2,76 milhões de pacientes estrangeiros geraram aproximadamente KRW 3 trilhões (USD 2,17 bilhões) em receitas médicas, criando demanda de transbordamento por lasers atualizados, sistemas HIFU e plataformas RF que prometem tempos de recuperação mais curtos. As clínicas que competem por clientela internacional implantam pacotes de tratamento combinados e cuidados pós-tratamento multilíngues, acelerando as taxas de utilização de dispositivos. O patrocínio governamental de caminhos de visto simplificados e hotéis de recuperação duty-free consolida ainda mais o status de Seul como hub regional e sustenta as compras de dispositivos bem além do surto inicial de turismo.

Avanços Tecnológicos em Sistemas Baseados em Energia

Os fabricantes domésticos investem aproximadamente 12% da receita anual em P&D, produzindo um pipeline constante de plataformas diferenciadas como o sistema RF monopolar duplo da Lutronic que assinou 100 contratos locais dentro de cinco meses de estreia. Módulos de IA integrados analisam a impedância da pele do paciente, calculam a dosagem de energia e orientam sequências de pulso em tempo real, aumentando a eficácia enquanto reduzem eventos adversos. A Classys registrou vendas recordes de KRW 141,8 bilhões (USD 102,2 milhões) em 2024, sustentada pelo ULTRAFORMER III e VOLNEWMER, e reteve 55% da participação doméstica de HIFU.[2]Classys, "Annual Report 2024," classys.com A profundidade de propriedade intelectual se estende por comprimentos de onda, algoritmos de resfriamento e peças de mão ergonômicas, criando barreiras de entrada para retardatários e reforçando o apelo de exportação da Coreia. As startups originadas de hospitais ganham feedback rápido de médicos desenvolvedores, encurtando os ciclos de produto para mercado e sustentando o momentum do mercado de dispositivos estéticos da Coreia do Sul.

Crescente Demanda Ligada à Obesidade para Contorno Corporal

A prevalência de obesidade em adultos aumentou para 38,4% em 2025, elevando o interesse em escultura não invasiva que promete reduções em centímetros sem tempo de recuperação cirúrgica.[3]Korea Disease Control and Prevention Agency, "National Health Statistics 2025," kdca.go.kr Os sistemas de contorno corporal capturaram 29,16% dos volumes de procedimentos em 2024, já que demografias mais jovens adotam planos de tratamento combinando RF, HIFU e estimulação muscular eletromagnética. Evidências ligando a redução localizada de gordura a benefícios metabólicos impulsionam a adoção entre consumidores conscientes da saúde que enquadram a modelagem corporal como cuidado preventivo em vez de vaidade. Cintos RF de uso domiciliar e rolos de ultrassom estendem os resultados das clínicas, com a marca Medicube da APR detendo 32% dos dispositivos de varejo domésticos e exportando para o Japão e Sudeste Asiático. As clínicas fazem venda cruzada de sessões de manutenção, criando fluxos de receita recorrentes e apoiando alta utilização de dispositivos que atrai investimento de capital contínuo.

Aceitação Cultural da Estética Preventiva

Uma pesquisa nacional descobriu que 33,4% dos procedimentos agora envolvem consumidores em seus 20 e 30 anos que buscam intervenção precoce para atrasar o envelhecimento visível. Endossos de alto perfil por artistas e influenciadores normalizam tratamentos de rotina, enquadrando-os como autocuidado semelhante a associações de academia. Dermatologistas relatam uma preferência crescente por melhorias sutis e incrementais, provocando demanda por lasers fracionais e RF de microagulhamento que estimulam colágeno ao longo de múltiplas visitas curtas. O compartilhamento em redes sociais de imagens de antes e depois reduz o estigma residual e amplia o alcance geográfico além de Seul para cidades secundárias. Esta mudança atitudinal sustenta o crescimento de longo prazo na demanda do mercado de dispositivos estéticos da Coreia do Sul, já que regimens preventivos requerem retoques periódicos, sustentando receitas de equipamentos de consumo e capital.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Estigma de Imagem Social entre Demografia Mais Velha | -1.8% | Nacional, mais pronunciado em áreas rurais | Longo prazo (≥ 4 anos) |

| Reembolso Precário de Terceiros para Cuidados Eletivos | -2.1% | Nacional, afetando todos os segmentos do mercado | Médio prazo (2-4 anos) |

| Volatilidade de Preços de Importação para Componentes de Laser | -1.6% | Nacional, impactando fabricantes de dispositivos | Curto prazo (≤ 2 anos) |

| Escassez de Talentos de Cirurgiões Estéticos Certificados | -2.4% | Nacional, concentrado em áreas não metropolitanas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Estigma de Imagem Social entre Demografia Mais Velha

Percepções tradicionais equiparam procedimentos cosméticos com vaidade, amortecendo a demanda entre consumidores acima de 60, especialmente em condados rurais onde os laços comunitários são mais apertados e a presença de clínicas é esparsa. Alguns membros mais velhos da família desencorajam parentes mais jovens de se submeterem a tratamentos, indiretamente restringindo a adoção em lares multigeracionais. O estigma gradualmente diminui conforme histórias de sucesso circulam, mas seu efeito duradouro retarda as taxas de penetração fora dos hubs metropolitanos e modera o teto final para o mercado de dispositivos estéticos da Coreia do Sul.

Reembolso Precário de Terceiros para Cuidados Eletivos

O Seguro Nacional de Saúde exclui a maioria dos procedimentos estéticos, deixando os pacientes para pagar KRW 1,5-4,4 milhões (USD 1,08 - 3,15 mil) por sessão do próprio bolso. Embora locais afluentes e turistas médicos absorvam o custo, consumidores de renda média adiam ou abandonam tratamentos, criando um mercado de duas camadas. Planos de financiamento, cartões de parcelamento e programas de reembolso de impostos para estrangeiros parcialmente mitigam o ônus, mas cobertura ampla parece improvável no médio prazo. Clínicas, portanto, buscam volume via promoções e pacotes de ofertas, mas a lacuna de reembolso limita o potencial de crescimento para certas modalidades e retarda a difusão em segmentos sensíveis ao preço.

Análise de Segmento

Por Tipo de Dispositivo: Plataformas Baseadas em Energia Dominam Enquanto Injetáveis Aceleram

Os sistemas baseados em energia entregaram 37,94% da receita de 2024, destacando seu papel como a espinha dorsal tecnológica do mercado de dispositivos estéticos da Coreia do Sul. O segmento se beneficia de plataformas híbridas que misturam HIFU, RF e lasers fracionais em consoles únicos, permitindo que clínicas tratem indicações diversas sem adicionar salas ou pessoal extras. Atualizações contínuas de software estendem os ciclos de vida do hardware, reduzindo o custo total de propriedade e incentivando compras premium.

Por outro lado, injetáveis de toxina botulínica estão traçando uma CAGR de 12,72% até 2030, impulsionados por indicações expandidas como adelgaçamento do masseter e microdosagem preventiva. O Letybo da Hugel garantiu autorizações FDA, EMA e NMPA, dando às marcas domésticas uma pegada global e reforçando receitas de exportação. Preenchedores dérmicos, fios e pontas de rejuvenescimento adicionam vendas incrementais de consumíveis, criando um fluxo de anuidade que suporta ciclos de despesas de capital.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Contorno Corporal Lidera mas Rejuvenescimento da Pele Ganha Ritmo

Contorno corporal e redução de celulite foram responsáveis por 29,16% do tamanho do mercado de dispositivos estéticos da Coreia do Sul em 2024, refletindo amplo interesse em gerenciamento holístico de silhueta junto com tratamentos faciais. Clínicas urbanas promovem pacotes multimodais que combinam RF de lipólise com ativação de estimulação muscular, produzindo resultados visíveis em semanas. Taxas crescentes de obesidade e maior conscientização da saúde sustentam o momentum da demanda.

Rejuvenescimento e firmeza da pele está acelerando a uma CAGR de 11,62% até 2030, impulsionado pelo desejo do consumidor por refinamento de textura, firmeza de poros e renovação de colágeno sem cirurgia. Avanços em laser fracional encurtam o tempo de recuperação, enquanto RF de microagulhamento expande indicações para tipos de pele mais escuros prevalentes na Ásia. Procedimentos específicos faciais mantêm relevância constante, e lasers de remoção de pelos ganham popularidade entre clientes masculinos, diversificando horas de uso através de frotas de dispositivos.

Por Usuário Final: Dominância de Clínica Enfrenta Crescimento de Uso Domiciliar

Clínicas de estética e dermatologia detiveram 52,74% de participação de mercado em 2024, alavancando expertise certificada, ofertas de serviços combinados e prestígio de marca para atrair tanto locais quanto turistas médicos. Clínicas em Gangnam renovam equipamentos de capital a cada 2-3 anos, impulsionando um pipeline de demanda previsível para fabricantes.

No entanto, dispositivos de uso domiciliar estão se expandindo a uma CAGR de 13,63%, capturando consumidores que favorecem privacidade e conveniência. Máscaras LED, rolos RF e tônicos de microcorrente são vendidos através de comércio eletrônico e lojas duty-free, ampliando o alcance geográfico. Hospitais respondem por uma participação de nicho focada em cirurgia reconstrutiva e comorbidades complexas que requerem suporte anestésico.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A área metropolitana de Seul ancora mais da metade dos volumes nacionais de procedimentos, com o distrito de Gangnam sozinho hospedando uma participação significativa de clínicas de cirurgia plástica e uma rede densa de centros de dermatologia. Este agrupamento promove um ciclo virtuoso: a pressão competitiva força a rotatividade rápida de equipamentos, que por sua vez mostra a inovação coreana a turistas médicos que amplificam o alcance boca a boca no exterior. Busan, Daegu e Daejeon evoluíram para hubs secundários cortejando viajantes domésticos através de pacotes com desconto e branding localizado, mas ainda dependem de Seul para treinamento avançado e logística de fornecedores.

Registros governamentais listam 1.958 instalações certificadas elegíveis para servir estrangeiros, indicando dispersão geográfica gradual além da capital conforme a infraestrutura melhora e médicos mais jovens se mudam para oportunidades empreendedoras. Plataformas de teleconsulta superam lacunas de distância restantes, permitindo que clientes rurais recebam pré-triagem e acompanhamentos pós-procedimento sem visitas frequentes à cidade. A adoção de dispositivos de uso domiciliar mitiga ainda mais a inequidade geográfica ao permitir que consumidores realizem regimens de manutenção independentemente.

Na frente de exportação, fabricantes coreanos enviam para mais de 140 países, alavancando o prestígio K-beauty e autorizações CE/FDA para penetrar Europa e América do Norte. A Coreia do Sul classificou em quarto lugar mundialmente em exportações de cosméticos e beleza em USD 7,2 bilhões durante 2023, um proxy para aceitação de dispositivos dados canais de distribuição compartilhados. Ventos contrários de política comercial como tarifas propostas em preenchedores específicos apresentam riscos episódicos, mas portfólios regionais diversificados amortecem fluxos de receita.

Cenário Competitivo

Produtores domésticos respondem por 72% combinados de embarques unitários, refletindo investimento sustentado em P&D, validação clínica e licenciamento agressivo no exterior. A Classys enfatiza amplitude de plataforma, a Lutronic se especializa em óticas de laser, a Hugel domina injetáveis de neurotoxina e a Medytox constrói portfólios de preenchedor apoiados por estudos revisados por pares. Temas estratégicos incluem integração vertical em consumíveis, sobreposições de software de IA que aumentam a precisão processual e joint ventures com hospitais que funcionam como sites de demonstração ao vivo.

Convergência crescente com jogadores de saúde digital introduz rivalidade fresca. Majores de eletrônicos pilotam diagnósticos de espelho inteligente e varinhas de microcorrente ligadas a aplicativos que borram linhas entre categorias médicas e de consumidor. Enquanto isso, baluartes multinacionais como Allergan e Cynosure defendem participação através de patentes de preenchedor de próxima geração e músculo de distribuição global. A competição de trabalho se intensifica conforme empresas financiam rotações de residência e bolsas de pesquisa para garantir talento certificado escasso.

A litigiosidade de propriedade intelectual permanece elevada, com 38 disputas de patentes arquivadas somente em 2024, mas a maioria se resolve através de licenciamento cruzado que preserva a cadência de inovação. A Lei de Produtos Médicos Digitais adiciona camadas de conformidade, auditorias de cibersegurança, vigilância pós-mercado e submissões de evidência do mundo real, mas também cria um caminho regulamentado para software terapêutico somente IA, que poderia gerar classes de dispositivos inteiramente novas.

Líderes da Indústria de Dispositivos Estéticos da Coreia do Sul

-

Bausch & Lomb Incorporated

-

Lumenis Inc.

-

Cynosure

-

Candela Medical

-

AbbVie Inc (Allergan)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Jeroncellvein participou da conferência ASLS TOKYO 2025, apresentando casos clínicos de produtos PDRN Skin Booster e PN Filler para aproximadamente 500 profissionais médicos coreanos e japoneses. A empresa mostrou sua Tecnologia Prisma proprietária para absorção aprimorada e segurança, marcando expansão estratégica no mercado japonês para produtos estéticos baseados em medicina regenerativa

- Maio de 2025: Classys participou do Fórum Acadêmico Internacional de Primavera da Sociedade Coreana de Dermatologia a Laser e Cabelo, exibindo seis produtos-chave incluindo dispositivos HIFU e radiofrequência monopolar enquanto anunciava planos para lançamento de um novo dispositivo de radiofrequência microagulha mais tarde no ano. A empresa destacou sua fusão com Iruda em 2024 como parte da expansão de seu portfólio de produtos baseados em energia para liderança no mercado global.

- Setembro de 2024: GC Aesthetics lançou a marca YOUTHLY na China, oferecendo implantes mamários premium, incluindo a Round Collection, PERLE e Luna XT, atendendo a diversas necessidades dos pacientes.

- Junho de 2024: Sinclair lançou a segunda geração de produtos Ellansé, incluindo Zhenyan, Jinyan e Zhizhen, sob a "Série Regenerativa Haute" na China. Ellansé é uma marca de preenchedor dérmico injetável regenerativo. Estes lançamentos de produtos destacam as estratégias competitivas dos jogadores do mercado para atender as demandas em evolução dos consumidores chineses.

Escopo do Relatório do Mercado de Dispositivos Estéticos da Coreia do Sul

Conforme o escopo do relatório, o mercado de dispositivos estéticos da Coreia do Sul refere-se a dispositivos médicos que são usados para vários procedimentos cosméticos, que incluem cirurgia plástica, remoção de pelos indesejados, remoção de gordura excessiva, anti-envelhecimento, implantes estéticos, firmeza da pele, etc., que são usados para embelezamento, correção e melhoria do corpo. O mercado de dispositivos estéticos da Coreia do Sul é segmentado por Tipo de Dispositivo (Dispositivo Estético Baseado em Energia e Dispositivo Estético Não Baseado em Energia), por Aplicação (Rejuvenescimento e Firmeza da Pele, Contorno Corporal e Redução de Celulite, Remoção de Pelos, Remoção de Tatuagem, Aumento de Seios e Outros), e por Usuário Final (Hospital, Clínicas e Configurações Domiciliares). O relatório oferece o valor (em USD milhões) para os segmentos acima.

| Dispositivo Estético Baseado em Energia | Dispositivo Estético Baseado em Laser |

| Dispositivo Estético Baseado em Radiofrequência | |

| Dispositivo Estético Baseado em Luz | |

| Dispositivo Estético de Ultrassom | |

| Outros Dispositivos Estéticos Baseados em Energia | |

| Dispositivo Estético Não Baseado em Energia | Toxina Botulínica |

| Preenchedores Dérmicos e Fios | |

| Microdermoabrasão | |

| Implantes | |

| Outros Dispositivos Estéticos Não Baseados em Energia |

| Rejuvenescimento e Firmeza da Pele |

| Contorno Corporal e Redução de Celulite |

| Procedimentos Estéticos Faciais |

| Remoção de Pelos |

| Aumento de Seios |

| Outras Aplicações |

| Hospitais |

| Clínicas de Estética e Dermatologia |

| Configurações de Uso Domiciliar |

| Por Tipo de Dispositivo | Dispositivo Estético Baseado em Energia | Dispositivo Estético Baseado em Laser |

| Dispositivo Estético Baseado em Radiofrequência | ||

| Dispositivo Estético Baseado em Luz | ||

| Dispositivo Estético de Ultrassom | ||

| Outros Dispositivos Estéticos Baseados em Energia | ||

| Dispositivo Estético Não Baseado em Energia | Toxina Botulínica | |

| Preenchedores Dérmicos e Fios | ||

| Microdermoabrasão | ||

| Implantes | ||

| Outros Dispositivos Estéticos Não Baseados em Energia | ||

| Por Aplicação | Rejuvenescimento e Firmeza da Pele | |

| Contorno Corporal e Redução de Celulite | ||

| Procedimentos Estéticos Faciais | ||

| Remoção de Pelos | ||

| Aumento de Seios | ||

| Outras Aplicações | ||

| Por Usuário Final | Hospitais | |

| Clínicas de Estética e Dermatologia | ||

| Configurações de Uso Domiciliar | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do mercado de dispositivos estéticos da Coreia do Sul em 2025?

O tamanho do mercado de dispositivos estéticos da Coreia do Sul é de USD 515,15 milhões em 2025 e está projetado para atingir USD 818,71 milhões até 2030.

Qual categoria de dispositivo está se expandindo mais rapidamente?

Os produtos de toxina botulínica estão projetados para registrar uma CAGR de 12,72% até 2030, tornando-os a categoria de crescimento mais rápido.

Que participação os sistemas baseados em energia comandam?

Os sistemas baseados em energia detiveram 37,94% da participação do mercado de dispositivos estéticos da Coreia do Sul em 2024.

Por que o distrito de Gangnam em Seul é importante para este mercado?

Gangnam hospeda 55% das clínicas nacionais de cirurgia plástica, atrai a maioria dos pacientes estrangeiros e impulsiona a adoção rápida de novos dispositivos devido à intensa competição.

Quão rapidamente os dispositivos de beleza de uso domiciliar estão crescendo?

As configurações de uso domiciliar estão avançando a uma CAGR de 13,63% graças à demanda do consumidor por manutenção conveniente entre sessões de clínica.

Quais empresas locais lideram esforços de expansão global?

Classys, Lutronic e Hugel garantiram múltiplas aprovações regulatórias internacionais e ampliam ativamente a distribuição através da Ásia, Europa e América do Norte.

Página atualizada pela última vez em: