Tamanho e Participação do Mercado de Nutrição Esportiva da América do Sul

Análise do Mercado de Nutrição Esportiva da América do Sul pela Mordor Intelligence

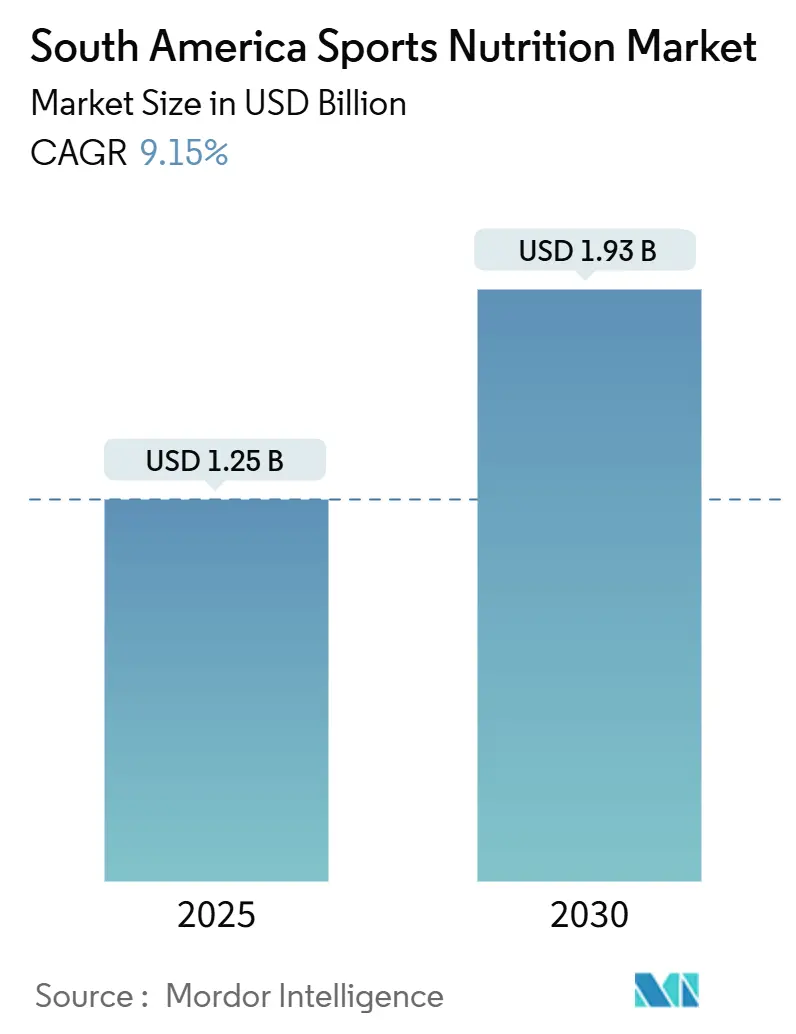

O mercado sul-americano de nutrição esportiva demonstra potencial significativo de crescimento, com o valor de mercado estimado em USD 1,25 bilhão em 2025 e previsto para expandir para USD 1,93 bilhão até 2030, com uma TCAC de 9,15% durante o período de previsão. O Brasil emerge como a força dominante no mercado regional, comandando a maior participação de mercado em 2024 e exibindo a maior taxa de crescimento ao longo do período de previsão. A expansão do mercado é impulsionada principalmente por consumidores tradicionais como atletas e fisiculturistas, enquanto testemunha maior adoção entre usuários recreativos e de estilo de vida. Vários fatores contribuem para esse crescimento, incluindo níveis crescentes de renda disponível em toda a região, padrões evolutivos de estilo de vida e maior conscientização sobre os benefícios dos produtos de nutrição esportiva à base de proteína. Esta combinação de fatores posiciona o mercado sul-americano de nutrição esportiva para crescimento sustentado nos próximos anos.

Principais Resultados do Relatório

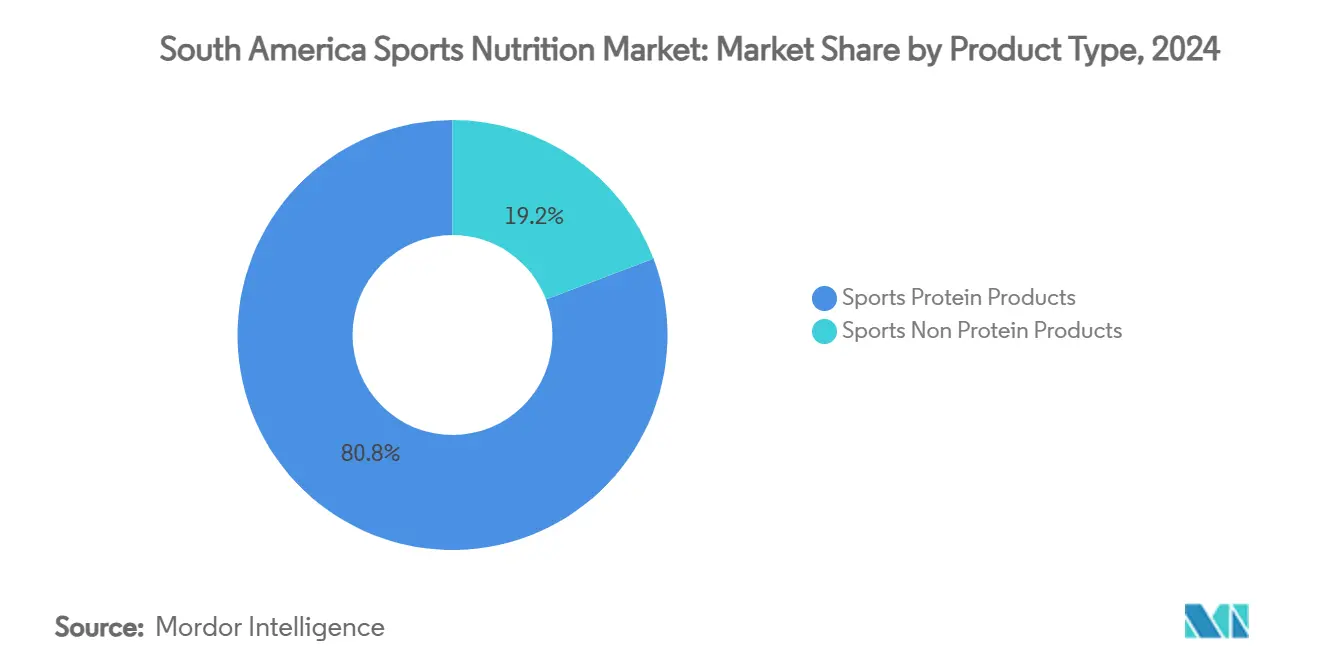

- Por tipo de produto, produtos de proteína esportiva lideraram com 80,78% da participação do mercado de nutrição esportiva sul-americano em 2024; produtos não proteicos estão projetados para avançar com uma TCAC de 9,93% até 2030.

- Por fonte de proteína, ofertas à base animal capturaram 66,34% da participação de receita em 2024, enquanto alternativas à base vegetal estão previstas para crescer com uma TCAC de 10,17% até 2030.

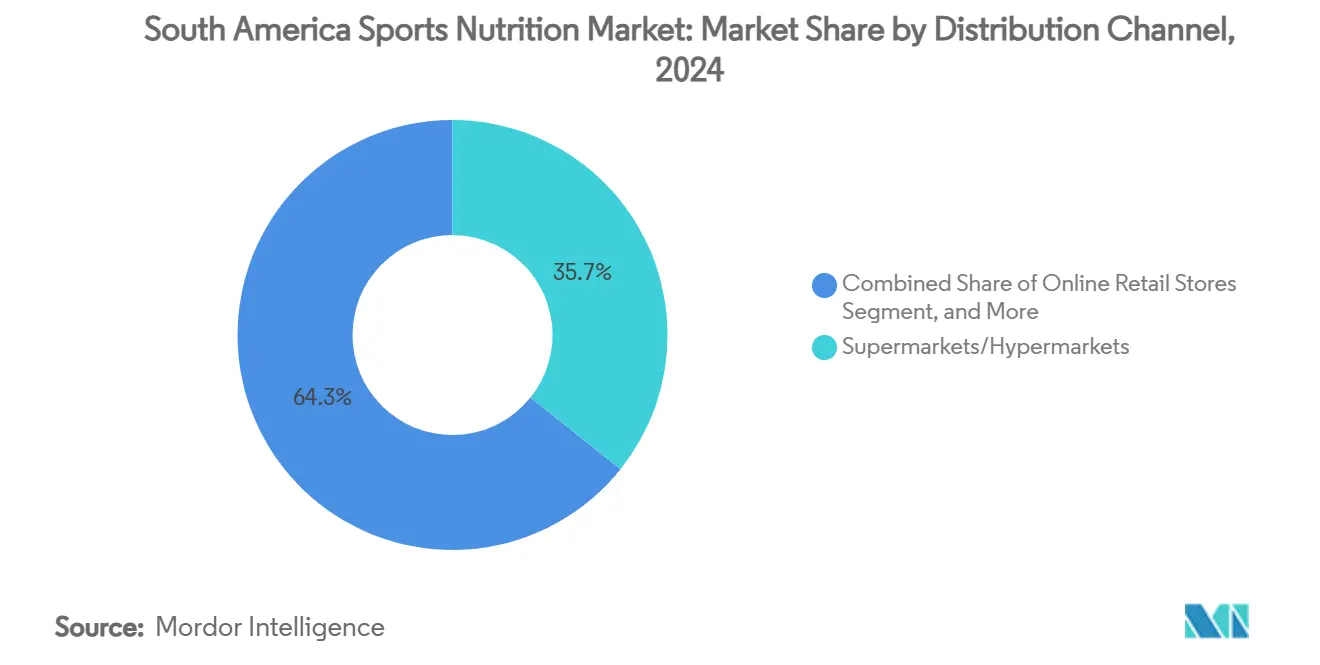

- Por canal de distribuição, supermercados/hipermercados responderam por 35,74% do tamanho do mercado de nutrição esportiva sul-americano em 2024 e as vendas de varejo online devem registrar uma TCAC de 10,38% entre 2025-2030.

- Por geografia, o Brasil dominou com uma participação de 83,96% do tamanho do mercado de nutrição esportiva da América do Sul em 2024, ao mesmo tempo que registrou a maior TCAC de 9,25% para 2025-2030.

Tendências e Insights do Mercado de Nutrição Esportiva da América do Sul

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento da Cultura Fitness Urbana | +2.10% | Brasil, Argentina, Chile | Médio prazo (3-4 anos) |

| Maior Conscientização sobre Benefícios da Nutrição Esportiva entre Atletas | +1.80% | Brasil, Argentina | Médio prazo (3-4 anos) |

| Expansão de Eventos Esportivos e Corridas de Resistência | +1.50% | Brasil, Chile | Curto prazo (≤ 2 anos) |

| Produtos de Nutrição Esportiva Personalizados | +2.30% | Brasil, Argentina | Longo prazo (≥ 4 anos) |

| Influência das Mídias Sociais Promovendo Produtos de Nutrição Esportiva | +1.70% | Brasil, Argentina, Chile | Médio prazo (3-4 anos) |

| Expansão do E-commerce e Lojas de Nutrição Especializadas | +1.90% | Brasil, Argentina | Médio prazo (3-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento da Cultura Fitness Urbana

O crescimento da cultura fitness urbana está mudando os padrões de consumo no mercado de nutrição esportiva da América do Sul. O crescimento de associações a academias em áreas metropolitanas é três vezes maior que o crescimento populacional. Esta mudança criou uma base de consumidores que prioriza o aprimoramento de desempenho sobre necessidades nutricionais básicas, impulsionando o aumento da demanda de produtos em todos os segmentos. De acordo com o Ministério do Turismo e Esportes da Argentina em 2023, 50,1% dos indivíduos pesquisados eram fisicamente ativos, mostrando a relação entre práticas profissionais de fitness e uso de suplementos [1]Fonte: Ministério do Turismo e Esportes da Argentina, "Pesquisa Nacional de Atividade Física e Esportes 2023", www.argentina.gob.ar. Esta tendência é mais evidente na região sudeste do Brasil, onde a alta concentração de instalações de fitness e infraestrutura de fabricação suporta tanto o desenvolvimento de produtos quanto a educação do consumidor.

Maior Conscientização sobre Benefícios da Nutrição Esportiva entre Atletas

A crescente conscientização sobre os benefícios da nutrição esportiva entre atletas está impulsionando o crescimento do mercado de nutrição esportiva sul-americano. Tanto atletas profissionais quanto amadores compreendem cada vez mais a importância da nutrição especializada para aprimoramento de desempenho, recuperação e saúde geral. A expansão de centros de fitness, academias e clubes de saúde em toda a região suporta essa tendência, já que essas instalações promovem ativamente produtos como suplementos proteicos, bebidas energéticas e barras nutricionais, frequentemente com orientação de nutricionistas internos. A indústria fitness continua a expandir em resposta à demanda do consumidor. Por exemplo, a franquia brasileira Smart Fit operava 706 academias no Brasil até o final de 2023, mostrando um aumento de 11% em relação a 2022. Adicionalmente, influenciadores fitness das mídias sociais e criadores de conteúdo contribuíram para a educação do consumidor e expansão do mercado, particularmente em mercados urbanos e semi-urbanos emergentes.

Expansão de Eventos Esportivos e Corridas de Resistência

A expansão de eventos esportivos de participação em massa em toda a América do Sul está gerando períodos significativos de demanda concentrada, que as organizações estão utilizando estrategicamente para introduções de produtos e iniciativas de educação do consumidor. De acordo com dados oficiais do Ministério do Turismo e Esportes da Argentina, a caminhada emergiu como a forma predominante de atividade física na Argentina durante 2023, com 71,7% dos entrevistados fisicamente ativos engajando-se neste exercício. Corrida e ciclismo mantiveram posições secundárias com taxas de participação de 55,4% e 49,2%, respectivamente. A proliferação de eventos esportivos está facilitando o desenvolvimento de produtos entre categorias, já que as organizações formulam soluções abrangentes que abordam preparação pré-evento, sustento durante o evento e requisitos de recuperação pós-evento, resultando em maior gasto do consumidor por busca atlética.

Produtos de Nutrição Esportiva Personalizados

O mercado de nutrição esportiva personalizada na América do Sul demonstra expansão significativa devido à demanda do consumidor por protocolos dietéticos individualizados alinhados com objetivos específicos de saúde, composições genéticas e requisitos de estilo de vida. A maior ênfase em medidas de saúde preventiva, prevalência de condições médicas associadas ao estilo de vida e requisitos para desempenho atlético otimizado constituem os principais direcionadores do mercado. Atletas profissionais e praticantes de fitness reconhecem as limitações dos protocolos nutricionais padronizados em abordar seus requisitos fisiológicos distintos e objetivos de desempenho. A implementação de sistemas de análise genética, dispositivos de monitoramento fisiológico e aplicações de gerenciamento nutricional facilita a entrega de recomendações dietéticas individualizadas e protocolos de avaliação de desempenho.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo Associado à Nutrição Esportiva | -1.20% | Argentina, Chile, Resto da América do Sul | Curto prazo (≤ 2 anos) |

| Estrutura Regulatória Rigorosa | -1.50% | Brasil, Argentina | Médio prazo (3-4 anos) |

| Instabilidade Econômica Impacta o Poder de Compra | -1.30% | Argentina, Brasil, Chile | Curto prazo (≤ 2 anos) |

| Limitada Conscientização do Consumidor em Áreas Rurais e Semi-Urbanas | -0.90% | Brasil, Argentina, Resto da América do Sul | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo Associado à Nutrição Esportiva

A estrutura de preços elevada dos produtos de nutrição esportiva restringe a penetração de mercado além dos segmentos de consumidores afluentes, particularmente na Argentina e Chile, onde as condições econômicas diminuíram a capacidade de compra do consumidor. Produtos importados enfrentam barreiras financeiras adicionais através de tarifas e redes de distribuição multicamadas, resultando em preços de varejo mais altos comparados às alternativas domésticas. Esta segmentação de mercado resultou em marcas premium internacionais se concentrando em dados demográficos de alta renda, enquanto fabricantes domésticos utilizam estratégias de preços competitivos para capturar a base de consumidores de classe média em expansão. Consequentemente, fabricantes implementaram inovações estratégicas de embalagem, incorporando sachês de porção única e volumes unitários reduzidos, para melhorar a acessibilidade do produto para consumidores sensíveis ao preço enquanto mantêm as margens de lucro.

Estrutura Regulatória Rigorosa

O ambiente regulatório de nutrição esportiva na América do Sul continua a se desenvolver, com órgãos regulatórios-chave implementando requisitos mais rigorosos. A Agência Nacional de Vigilância Sanitária (ANVISA) do Brasil e a Administração Nacional de Medicamentos, Alimentos e Tecnologia Médica (ANMAT) da Argentina aprimoraram sua supervisão de alegações de produtos, segurança de ingredientes e requisitos de rotulagem. O Brasil introduziu a RDC 839/2023 em dezembro de 2023, que estabeleceu novas regulamentações para ingredientes novos e alimentos, afetando processos de formulação de produtos [2]Fonte: International Bar Association, "A aprovação da RDC 839/2023 da Anvisa", www.ibanet.org. A Argentina implementou uma lei obrigatória de rotulagem de advertência frontal de embalagem que restringe atividades de marketing e proíbe alegações de saúde para produtos que carregam rótulos de advertência, afetando como as empresas de nutrição esportiva comunicam os benefícios dos produtos. Os requisitos regulatórios variados em países sul-americanos aumentam os custos operacionais e apresentam desafios para expansão de mercado, particularmente afetando empresas menores sem equipes regulatórias dedicadas, enquanto beneficiam corporações multinacionais maiores com capacidades regulatórias estabelecidas.

Análise de Segmento

Tipo de Produto: Produtos Não Proteicos Ganham Impulso

O mercado de nutrição esportiva mostra uma mudança significativa na dinâmica dos produtos, com produtos não proteicos projetados para crescer com uma TCAC de 9,93% (2025-2030). Enquanto produtos de proteína esportiva mantêm a dominância de mercado com uma participação de 80,78% em 2024, os consumidores estão expandindo suas escolhas nutricionais além da suplementação proteica. Proteínas à base vegetal estão ganhando participação de mercado no segmento tradicionalmente dominado pelo whey, com 92% dos consumidores sul-americanos de nutrição para desempenho relatando uso de produtos de proteína vegetal de acordo com a Glanbia Nutritionals[3]Fonte: Glanbia Nutritionals, "Tendências de Bem-estar na LATAM," glanbianutritionals.com.

O mercado mostra aumento da demanda por géis energéticos e creatina em pó, impulsionada pela crescente popularidade dos esportes de resistência na região. Os consumidores preferem formatos em pó devido à sua relação custo-benefício e opções flexíveis de dosagem. O segmento de proteína pronta para beber se beneficia das redes estabelecidas de distribuição de bebidas, particularmente através da extensa infraestrutura regional da PepsiCo e Coca-Cola na distribuição de produtos refrigerados.

Fonte: Alternativas à Base Vegetal Desafiam Dominância Animal

Produtos à base animal constituem 66,34% da participação de mercado em 2024, enquanto alternativas à base vegetal demonstram potencial substancial de crescimento, exibindo uma TCAC projetada de 10,17% (2025-2030), superando a taxa geral de crescimento do mercado. Esta expansão é atribuída às mudanças nas preferências do consumidor e investimentos substanciais de fabricantes em tecnologia de proteína vegetal para perfis de sabor aprimorados e composição de aminoácidos. A Organização Pan-Americana da Saúde (OPAS) reconhece a significância dos produtos à base vegetal na promoção da sustentabilidade e endossa práticas de aquisição sustentáveis para melhorar a acessibilidade e acessibilidade financeira dos produtos alimentares à base vegetal.

A adoção de proteínas vegetais demonstra variações regionais distintas, com Colômbia, Brasil e Argentina exibindo penetração substancial de mercado. Embora proteínas individuais à base vegetal possam não alcançar equivalência com proteínas animais na síntese de proteína muscular, combinações cuidadosamente formuladas apresentando perfis complementares de aminoácidos podem alcançar eficácia comparável. Este avanço tecnológico permite que fabricantes desenvolvam produtos à base vegetal que demonstram vantagens competitivas tanto em métricas de desempenho quanto em parâmetros de sustentabilidade, atraindo assim consumidores ambientalmente conscientes e populações atléticas.

Por Canal de Distribuição: Supermercados Lideram, Online Dispara

Supermercados e hipermercados entregaram 35,74% do tamanho do mercado de nutrição esportiva sul-americano em 2024, mantendo liderança através de alto fluxo de clientes, fortes promoções de preços e displays proeminentes nos corredores que encorajam compras por impulso. Seus programas de fidelidade e portfólios de marca própria em expansão consolidam ainda mais a confiança do comprador, transformando viagens semanais de compras em ocasiões de compra confiáveis para proteínas em pó, barras energéticas e produtos de hidratação.

Lojas de varejo online formam o canal de crescimento mais rápido, previstas para registrar uma TCAC de 10,38% entre 2025-2030. Sites mobile-first, planos de reposição por assinatura e entrega rápida de última milha melhoram a conveniência, particularmente em cidades secundárias onde lojas especializadas permanecem limitadas. Marcas aproveitam portais direto ao consumidor para coletar dados próprios, personalizar ofertas de pacotes e lançar sabores de edição limitada que geram engajamento social. Serviços de click-and-collect roteados através de redes de supermercados fecham o ciclo entre descoberta digital e cumprimento físico, reforçando uma experiência omnicanal que suporta fidelidade de cliente de longo prazo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geografia

O Brasil comanda 83,96% do Mercado de Nutrição Esportiva da América do Sul em 2024 e exibe a maior taxa de crescimento com uma TCAC de 9,25% (2025-2030), influenciando estratégias regionais de desenvolvimento e distribuição de produtos. Esta dominância é suportada pela extensa infraestrutura fitness do Brasil, com dados da Associação Brasileira de Academias (ACAD Brasil) mostrando a alta concentração da região Sudeste de instalações fitness e unidades de fabricação. A Agência Nacional de Vigilância Sanitária (ANVISA) do Brasil implementou a RDC 839/2023 em dezembro de 2023, fornecendo uma estrutura estruturada para novos ingredientes e alimentos que agiliza o processo de registro. Esta atualização regulatória promove inovação enquanto mantém padrões de segurança do consumidor, beneficiando empresas que gerenciam efetivamente requisitos de compliance.

Argentina e Chile, embora mercados menores, possuem importância estratégica com padrões únicos de consumidor e estruturas regulatórias. O segmento de nutrição esportiva nesses países está se expandindo de consumidores focados em atletismo para a população geral, alinhando-se com tendências mais amplas de saúde. O Instituto de Saúde Pública (ISP) do Chile impõe regulamentações rigorosas exigindo licenças de saúde para suplementos, criando desafios de entrada no mercado que beneficiam empresas estabelecidas com conhecimento regulatório. O setor fitness do país está se desenvolvendo, com a Pesquisa de Tendências Nacionais de Saúde e Fitness 2024 do Ministério dos Esportes destacando treinadores pessoais, exercícios para perda de peso e profissionais de exercício certificados como tendências-chave, impulsionando o consumo de nutrição esportiva.

O Resto da América do Sul, apesar de sua atual menor participação de mercado, oferece potencial de crescimento à medida que a conscientização fitness se espalha além das áreas urbanas. A região mostra adoção crescente de estilos de vida saudáveis, com produtos de nutrição esportiva se tornando integrados às rotinas diárias de bem-estar ao invés de permanecerem exclusivos aos atletas. Plataformas de e-commerce são essenciais na expansão do mercado nesses países, abordando limitações tradicionais de distribuição e fornecendo aos consumidores acesso direto a marcas internacionais. Esta mudança digital melhora a educação de mercado e adoção de produtos, particularmente em regiões com presença limitada de varejo especializado.

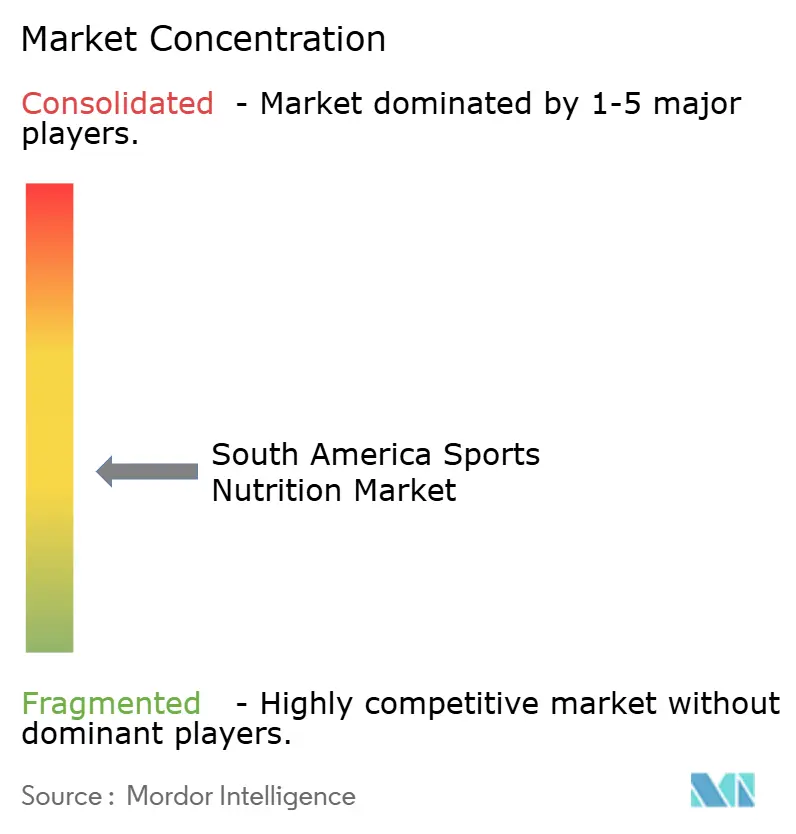

Cenário Competitivo

O mercado sul-americano de nutrição esportiva demonstra uma estrutura moderadamente fragmentada, com empresas competindo através de especialização em proteínas, capacidades de distribuição e inovação de produtos. Corporações globais como PepsiCo, Coca-Cola e Nestlé S.A. utilizam suas extensas redes de distribuição e recursos de marketing para alcançar consumidores mainstream. Enquanto isso, empresas especializadas como Glanbia e Abbott direcionam segmentos orientados para desempenho com produtos cientificamente formulados.

O segmento de proteínas mostra a competição mais intensa, onde empresas se diferenciam através da qualidade dos ingredientes, biodisponibilidade e inovação de sabores. Oportunidades de mercado emergem na intersecção da nutrição esportiva e categorias relacionadas, incluindo alimentos funcionais, nutrição personalizada e produtos sustentáveis.

Produtos à base vegetal apresentam potencial significativo de crescimento, particularmente através de bebidas proteicas zero açúcar que combinam benefícios de desempenho com considerações de saúde. Com players focando em investimentos em tecnologia, isso sustenta a reformulação competitiva. E-commerce por assinatura, mecanismos de personalização orientados por CRM e automação de fabricação melhoram a capacidade de resposta a micro-segmentos. Players incapazes de integrar loops de dados em P&D arriscam perder relevância na cadeia de valor em evolução da indústria de nutrição esportiva da América do Sul.

Líderes da Indústria de Nutrição Esportiva da América do Sul

PepsiCo, Inc.

The Coca-Cola Company

Nestlé S.A.

Glanbia, Plc

Abbott Laboratories

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A Nutrex introduziu seu primeiro produto de alimento funcional no Arnold Sports Festival no Brasil. A empresa oferece dois sabores - Brownie de Chocolate e Cookies and Cream - com cada barra de 50g contendo 13g de proteína.

- Julho de 2024: A NotCo introduziu Not Shake Protein, uma linha de bebidas esportivas enriquecidas com proteína. A linha de produtos apresenta sabores especiais, incluindo Panqueca de Banana com Canela e Morango com Tâmaras, junto com opções tradicionais como chocolate, caramelo de café e baunilha com coco.

- Abril de 2024: A MuscleTech, fabricante global de suplementos de nutrição esportiva, estabeleceu uma parceria estratégica de fabricação e marketing com o Trust Group para facilitar sua expansão de mercado no Brasil.

- Março de 2024: A Glanbia lançou uma plataforma direto ao consumidor no Brasil, incorporando um algoritmo para fornecer recomendações personalizadas de produtos. Esta iniciativa visa melhorar a experiência de compra para consumidores brasileiros oferecendo sugestões sob medida baseadas em suas preferências e necessidades.

Escopo do Relatório do Mercado de Nutrição Esportiva da América do Sul

Produtos de nutrição esportiva são alimentos e suplementos projetados para atender às necessidades nutricionais específicas de atletas e indivíduos ativos, visando aprimorar o desempenho, recuperação e saúde geral. O mercado sul-americano de nutrição esportiva é segmentado em tipo de produto, fonte, canal de distribuição e geografia. Por tipo de produto, o mercado é segmentado em Produtos de Proteína Esportiva e Produtos Esportivos Não Proteicos. Por fonte, o mercado é segmentado em À base animal e À base vegetal. Por canal de distribuição, o mercado é segmentado em Supermercados/Hipermercados, Farmácias/Lojas de Produtos Naturais, Lojas de Varejo Online e Outros Canais de Distribuição. Por geografia, o mercado é segmentado em Brasil, Chile, Argentina e o Resto da América do Sul. Para cada segmento, o dimensionamento e previsões de mercado foram feitos com base no valor (em milhões de USD).

| Produtos de Proteína Esportiva | Pó | Pó de Whey e Caseína |

| Pó de Proteína Vegetal | ||

| Outros Pós de Proteína Esportiva | ||

| Proteína Pronta para Beber | ||

| Barras de Proteína/Energia | ||

| Produtos Esportivos Não Proteicos | Géis Energéticos | |

| Pó de BCAA | ||

| Pó de Creatina | ||

| Outros Produtos Esportivos Não Proteicos |

| À base animal |

| À base vegetal |

| Supermercados/Hipermercados |

| Farmácias/Lojas de Produtos Naturais |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| Brasil |

| Chile |

| Argentina |

| Resto da América do Sul |

| Por Tipo de Produto | Produtos de Proteína Esportiva | Pó | Pó de Whey e Caseína |

| Pó de Proteína Vegetal | |||

| Outros Pós de Proteína Esportiva | |||

| Proteína Pronta para Beber | |||

| Barras de Proteína/Energia | |||

| Produtos Esportivos Não Proteicos | Géis Energéticos | ||

| Pó de BCAA | |||

| Pó de Creatina | |||

| Outros Produtos Esportivos Não Proteicos | |||

| Por Fonte | À base animal | ||

| À base vegetal | |||

| Por Canal de Distribuição | Supermercados/Hipermercados | ||

| Farmácias/Lojas de Produtos Naturais | |||

| Lojas de Varejo Online | |||

| Outros Canais de Distribuição | |||

| Por Geografia | Brasil | ||

| Chile | |||

| Argentina | |||

| Resto da América do Sul | |||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de nutrição esportiva da América do Sul?

O mercado de nutrição esportiva da América do Sul está avaliado em USD 1,25 bilhão em 2025.

Qual país lidera os gastos em nutrição esportiva na América do Sul?

O Brasil comanda 83,96% da receita regional e é também o mercado nacional de crescimento mais rápido com uma TCAC de 9,25% até 2030.

As proteínas à base vegetal estão ganhando terreno sobre o whey na América do Sul?

Sim. Alternativas à base vegetal estão projetadas para crescer com uma TCAC de 10,17%, mais rápido que qualquer outra fonte de proteína-graças aos perfis de sabor aprimorados e apelo à sustentabilidade.

Quão grande é o e-commerce nas vendas regionais de suplementos?

O varejo online já responde por 35,74% da receita da categoria e está previsto para expandir com uma TCAC de 10,38%, tornando-se o canal de crescimento líder.

Página atualizada pela última vez em: