Tamanho do mercado de nutracêuticos para animais de estimação na América do Sul

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 450.66 Milhões de dólares | |

| Tamanho do Mercado (2029) | 664.27 Milhões de dólares | |

| Maior participação por animais de estimação | Cães | |

| CAGR (2024 - 2029) | 8.43 % | |

| Maior participação por país | Brasil | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de nutracêuticos para animais de estimação na América do Sul

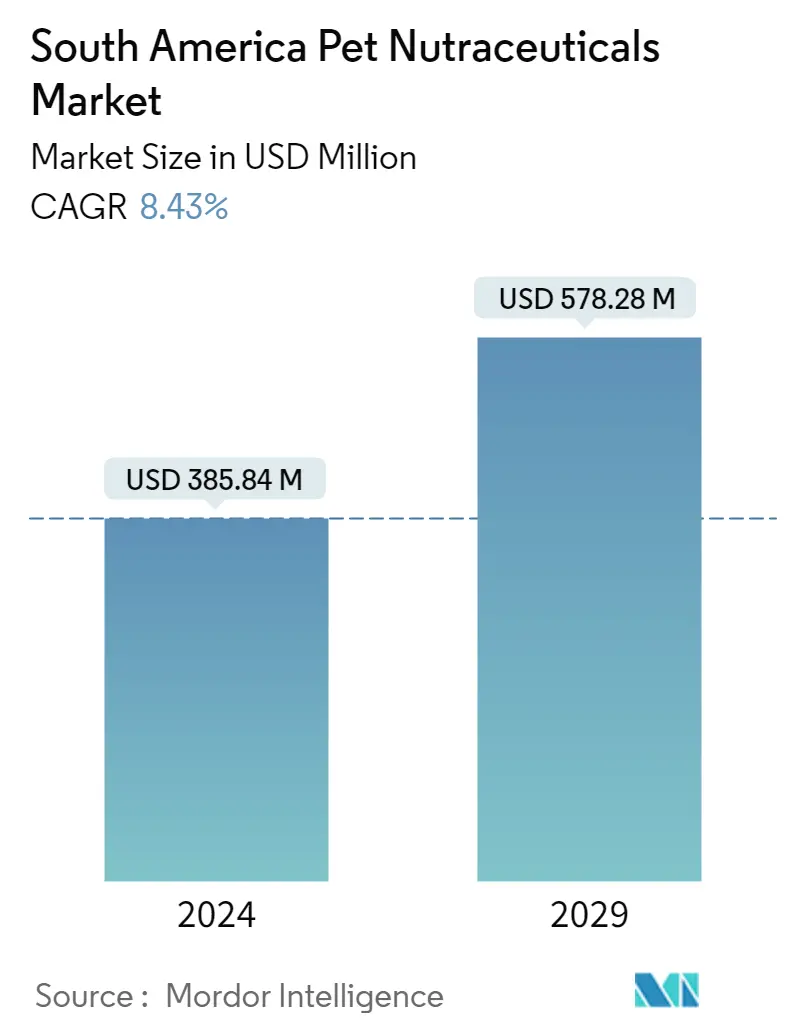

O tamanho do mercado de nutracêuticos pet da América do Sul é estimado em US$ 385,84 milhões em 2024, e deve atingir US$ 578,28 milhões até 2029, crescendo a um CAGR de 8,43% durante o período de previsão (2024-2029).

O aumento da população de animais de estimação idosos e suas necessidades especializadas estão impulsionando o uso de nutracêuticos para animais de estimação na região

- Os nutracêuticos para animais de estimação são suplementos especialmente formulados que visam melhorar a saúde e o bem-estar dos animais de estimação. Esses produtos ganharam popularidade entre os donos de animais de estimação como medida preventiva de saúde. Em 2022, os nutracêuticos para animais de estimação representavam 4,5% do mercado sul-americano de alimentos para animais de estimação. O mercado registou um crescimento de 62,1% entre 2017 e 2022, impulsionado principalmente pela crescente consciencialização dos donos de animais de estimação sobre a importância dos cuidados de saúde preventivos para os seus animais de estimação. Um estudo realizado na região revelou que os donos de animais de estimação estão prestando mais atenção à saúde de seus animais desde a pandemia de COVID-19.

- Os cães detêm a maior participação no mercado de nutracêuticos para animais de estimação, com US$ 193,4 milhões em 2022. Eles foram seguidos por outros animais de estimação avaliados em US$ 80,7 milhões e gatos com US$ 69,5 milhões no mesmo ano. A maior demanda por nutracêuticos para cães se deve principalmente à sua maior população em comparação com outros animais de estimação. Por exemplo, a população de cães representava 89,0 milhões e a população de gatos representava 98,8 milhões em 2022.

- O mercado de nutracêuticos para animais de estimação na região é impulsionado por fatores como a tendência crescente de humanização entre os donos de animais de estimação, o envelhecimento da população de animais de estimação, as necessidades especializadas de animais de estimação e o aumento dos canais de comércio eletrônico. Esses fatores contribuem para o crescimento do mercado. A saúde das articulações, a saúde geral, a pelagem da pele e a imunidade estão entre as condições mais populares pelas quais os donos de animais de estimação estão dispostos a gastar dinheiro com cães e gatos. Os nutracêuticos que abordam essas condições ganharam um crescimento significativo no mercado.

- Espera-se que o mercado sul-americano de nutracêuticos para animais de estimação registre um CAGR de 8,0% durante o período de previsão. O crescimento do mercado é atribuído à crescente demanda por soluções preventivas de saúde para animais de estimação.

O Brasil dominou o mercado devido à presença de uma rede de distribuição altamente estabelecida

- A América do Sul é uma região emergente no mercado global de nutracêuticos para animais de estimação devido a fatores como o aumento da população de animais de estimação, a crescente conscientização sobre os benefícios do fornecimento de suplementos em dietas para animais de estimação, a crescente premiumização e a humanização dos animais de estimação. Por exemplo, a população de animais de estimação aumentou 70,9% entre 2017 e 2022, atingindo uma população de animais de estimação de 267,5 milhões em 2022.

- Espera-se que o mercado testemunhe crescimento durante o período de previsão, pois existe um sistema de distribuição bem estabelecido nos principais países da região, como Brasil e Argentina. Por exemplo, no Brasil, havia cerca de 32.000 pet shops independentes (lojas especializadas) em 2020, com mais de 2.000 supermercados na Argentina em 2022. Espera-se que esses fatores ajudem na distribuição de nutracêuticos para animais de estimação em toda a região.

- O Brasil tem a maior participação de mercado na região. O país foi responsável por 215,2 milhões de dólares em 2022 devido a uma maior população de animais de estimação do que outros países, a uma indústria de alimentos para animais de estimação mais bem estabelecida e aos crescentes canais de distribuição no país. Por exemplo, a Petz Retailer, um dos principais varejistas do país, tem planos de abrir novas 30-40 lojas em áreas rurais e fora da cidade de São Paulo em 2023.

- Espera-se que a Argentina registre um CAGR de 8,8% durante o período de previsão devido ao aumento na humanização e premiumização de animais de estimação. As pessoas estão cada vez mais conscientes dos benefícios do consumo de nutracêuticos na dieta diária para a saúde dos animais de estimação.

- Prevê-se que a crescente premiumização, a humanização dos animais de estimação e a crescente população de animais de estimação levem ao crescimento do mercado de nutracêuticos para animais de estimação na região durante o período de previsão.

Tendências do mercado de nutracêuticos para animais de estimação na América do Sul

- O Brasil é responsável pela maior população de gatos da região, com as vantagens da adaptabilidade a espaços menores e menor manutenção

- Os cães são os animais de estimação mais populares e valorizados na América do Sul, representando 29,8% da população total de animais de estimação

- O Brasil detém a maior população de outros animais de estimação, incluindo aves, peixes ornamentais e mamíferos, devido à presença de um ecossistema único

Visão geral da indústria de nutracêuticos para animais de estimação na América do Sul

O mercado de nutracêuticos para animais de estimação da América do Sul é fragmentado, com as cinco maiores empresas ocupando 38,88%. Os principais players deste mercado são ADM, Alltech, Mars Incorporated, Nestlé (Purina) e Vetoquinol (classificados em ordem alfabética).

Líderes de mercado de nutracêuticos para animais de estimação na América do Sul

ADM

Alltech

Mars Incorporated

Nestle (Purina)

Vetoquinol

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), Dechra Pharmaceuticals PLC, Nutramax Laboratories Inc., Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de nutracêuticos para animais de estimação na América do Sul

- Janeiro de 2023 Wellness Pet Company Inc., uma subsidiária do Clearlake Capital Group LP, lançou uma nova linha de suplementos desenvolvidos para cães, que priorizam o fornecimento de vantagens diárias à saúde para promover o bem-estar geral. Esses produtos ajudam a atender à abordagem proativa dos pais dos animais de estimação para saúde e bem-estar a longo prazo.

- Janeiro de 2023 A Mars Incorporated fez parceria com o Broad Institute para criar um banco de dados de acesso aberto de genomas de cães e gatos para promover o cuidado preventivo de animais de estimação. O objetivo é desenvolver medicamentos e dietas de precisão mais eficazes que levem a avanços científicos para o futuro da saúde dos animais de estimação.

- Julho de 2022 A Nestlé Purina lançou uma linha de suplementos Pro Plan para cães e gatos. Ajuda a atender às necessidades mais comuns dos animais de estimação, como suporte ao sistema imunológico da pele e da pelagem.

Relatório de mercado de nutracêuticos para animais de estimação da América do Sul – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 População de animais de estimação

- 4.1.1 Gatos

- 4.1.2 Cães

- 4.1.3 Outros animais de estimação

- 4.2 Despesas com animais de estimação

- 4.3 Quadro regulamentar

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Subproduto

- 5.1.1 Bioativos do Leite

- 5.1.2 Ácidos gordurosos de omega-3

- 5.1.3 Probióticos

- 5.1.4 Proteínas e Peptídeos

- 5.1.5 Vitaminas e minerais

- 5.1.6 Outros Nutracêuticos

- 5.2 Animais de estimação

- 5.2.1 Gatos

- 5.2.2 Cães

- 5.2.3 Outros animais de estimação

- 5.3 Canal de distribuição

- 5.3.1 Lojas de conveniência

- 5.3.2 Canal on-line

- 5.3.3 Lojas especializadas

- 5.3.4 Supermercados/Hipermercados

- 5.3.5 Outros canais

- 5.4 País

- 5.4.1 Argentina

- 5.4.2 Brasil

- 5.4.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis de empresa

- 6.4.1 ADM

- 6.4.2 Alltech

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Dechra Pharmaceuticals PLC

- 6.4.5 Mars Incorporated

- 6.4.6 Nestle (Purina)

- 6.4.7 Nutramax Laboratories Inc.

- 6.4.8 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.9 Vetoquinol

- 6.4.10 Virbac

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE PET FOOD

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de nutracêuticos para animais de estimação na América do Sul

Bioativos do leite, ácidos graxos ômega-3, probióticos, proteínas e peptídeos, vitaminas e minerais são cobertos como segmentos por subproduto. Gatos e Cães são cobertos como segmentos por Animais de Estimação. Lojas de Conveniência, Canal Online, Lojas Especializadas, Supermercados/Hipermercados são cobertos como segmentos por Canal de Distribuição. Argentina e Brasil são cobertos como segmentos por país.

- Os nutracêuticos para animais de estimação são suplementos especialmente formulados que visam melhorar a saúde e o bem-estar dos animais de estimação. Esses produtos ganharam popularidade entre os donos de animais de estimação como medida preventiva de saúde. Em 2022, os nutracêuticos para animais de estimação representavam 4,5% do mercado sul-americano de alimentos para animais de estimação. O mercado registou um crescimento de 62,1% entre 2017 e 2022, impulsionado principalmente pela crescente consciencialização dos donos de animais de estimação sobre a importância dos cuidados de saúde preventivos para os seus animais de estimação. Um estudo realizado na região revelou que os donos de animais de estimação estão prestando mais atenção à saúde de seus animais desde a pandemia de COVID-19.

- Os cães detêm a maior participação no mercado de nutracêuticos para animais de estimação, com US$ 193,4 milhões em 2022. Eles foram seguidos por outros animais de estimação avaliados em US$ 80,7 milhões e gatos com US$ 69,5 milhões no mesmo ano. A maior demanda por nutracêuticos para cães se deve principalmente à sua maior população em comparação com outros animais de estimação. Por exemplo, a população de cães representava 89,0 milhões e a população de gatos representava 98,8 milhões em 2022.

- O mercado de nutracêuticos para animais de estimação na região é impulsionado por fatores como a tendência crescente de humanização entre os donos de animais de estimação, o envelhecimento da população de animais de estimação, as necessidades especializadas de animais de estimação e o aumento dos canais de comércio eletrônico. Esses fatores contribuem para o crescimento do mercado. A saúde das articulações, a saúde geral, a pelagem da pele e a imunidade estão entre as condições mais populares pelas quais os donos de animais de estimação estão dispostos a gastar dinheiro com cães e gatos. Os nutracêuticos que abordam essas condições ganharam um crescimento significativo no mercado.

- Espera-se que o mercado sul-americano de nutracêuticos para animais de estimação registre um CAGR de 8,0% durante o período de previsão. O crescimento do mercado é atribuído à crescente demanda por soluções preventivas de saúde para animais de estimação.

| Bioativos do Leite |

| Ácidos gordurosos de omega-3 |

| Probióticos |

| Proteínas e Peptídeos |

| Vitaminas e minerais |

| Outros Nutracêuticos |

| Gatos |

| Cães |

| Outros animais de estimação |

| Lojas de conveniência |

| Canal on-line |

| Lojas especializadas |

| Supermercados/Hipermercados |

| Outros canais |

| Argentina |

| Brasil |

| Resto da América do Sul |

| Subproduto | Bioativos do Leite |

| Ácidos gordurosos de omega-3 | |

| Probióticos | |

| Proteínas e Peptídeos | |

| Vitaminas e minerais | |

| Outros Nutracêuticos | |

| Animais de estimação | Gatos |

| Cães | |

| Outros animais de estimação | |

| Canal de distribuição | Lojas de conveniência |

| Canal on-line | |

| Lojas especializadas | |

| Supermercados/Hipermercados | |

| Outros canais | |

| País | Argentina |

| Brasil | |

| Resto da América do Sul |

Definição de mercado

- FUNÇÕES - Os alimentos para animais de estimação geralmente têm como objetivo fornecer uma nutrição completa e balanceada ao animal de estimação, mas são usados principalmente como produtos funcionais. O escopo inclui alimentos e suplementos consumidos por animais de estimação, incluindo dietas veterinárias. Suplementos/nutracêuticos fornecidos diretamente aos animais de estimação são considerados dentro do escopo.

- REVENDEDORES - As empresas que atuam na revenda de alimentos para animais de estimação sem agregação de valor foram excluídas do escopo do mercado, para evitar dupla contabilização.

- CONSUMIDORES FINAIS - Os donos de animais de estimação são considerados os consumidores finais do mercado estudado.

- CANAIS DE DISTRIBUIÇÃO - Supermercados/hipermercados, lojas especializadas, lojas de conveniência, canais online e outros canais são considerados dentro do escopo. As lojas que fornecem exclusivamente produtos básicos e personalizados para animais de estimação são consideradas no âmbito das lojas especializadas.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 IDENTIFICAR AS VARIÁVEIS PRINCIPAIS: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura