Análise do mercado de embalagens plásticas rígidas da Arábia Saudita

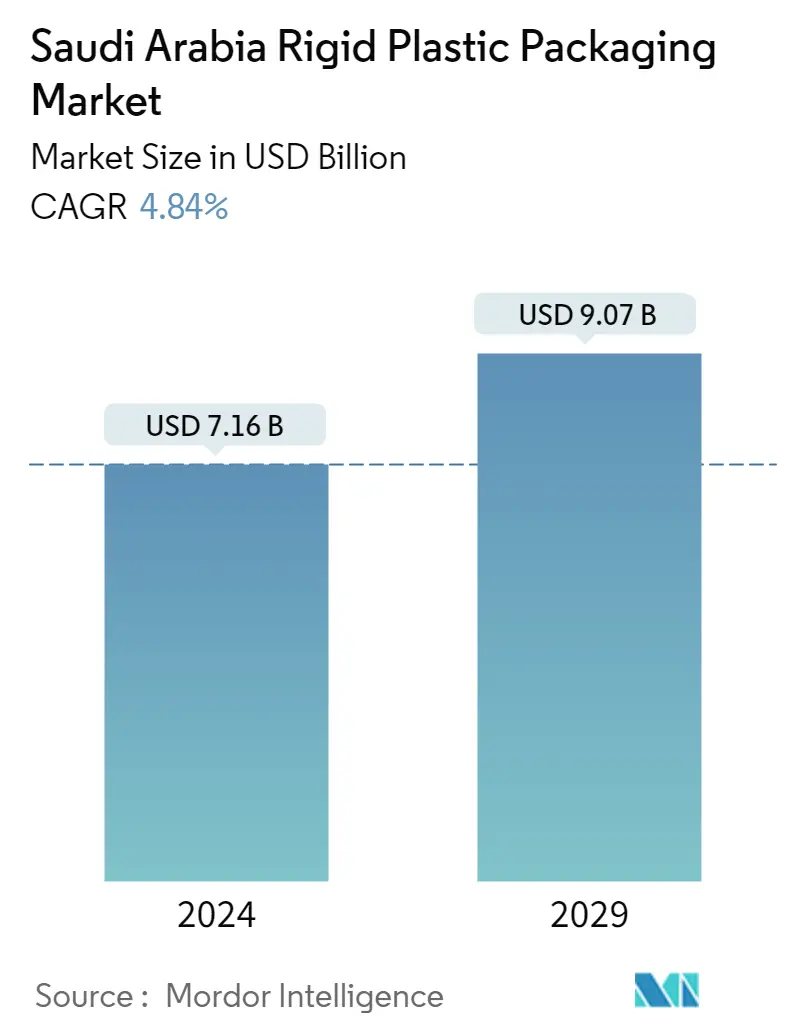

O tamanho do mercado de embalagens plásticas rígidas da Arábia Saudita é estimado em US$ 7,16 bilhões em 2024, e deverá atingir US$ 9,07 bilhões até 2029, crescendo a um CAGR de 4,84% durante o período de previsão (2024-2029).

O estudo sobre o mercado saudita de embalagens plásticas rígidas rastreia a demanda por tipos de formatos de embalagens significativos, como garrafas e potes, bandejas e recipientes, tampas e fechos, e copos e tampas, entre outros produtos, juntamente com os correspondentes verticais da indústria do usuário final, demanda, e receita auferida com a venda desses produtos de embalagens plásticas rígidas.

- Aumento do uso de plásticos oxodegradáveis; a crescente demanda por embalagens plásticas rígidas por parte de diversas indústrias de usuários finais; avanços na tecnologia que levam a melhores soluções de barreira; introdução de embalagens ativas e inteligentes devido ao aumento da demanda do consumidor, etc., são alguns dos principais impulsionadores do mercado. A Arábia Saudita emergiu como um dos maiores mercados para a indústria de embalagens plásticas rígidas no Oriente Médio. O país tem uma vasta base de consumidores e uma vasta gama de actividades industriais (excluindo o sector do petróleo e do gás), contribuindo para o rápido crescimento da procura de embalagens plásticas.

- Espera-se que a nova regulamentação do plástico afecte muitos produtos, tais como caixas de plástico, recipientes de plástico e outros produtos de embalagens de plástico. De acordo com as novas regras e regulamentos implementados pela organização saudita SASO, os produtos plásticos devem ser feitos de materiais oxibiodegradáveis aprovados. Espera-se que isto impulsione o investimento em inovação e resulte na introdução de novas soluções de embalagens rígidas no mercado nos próximos dois anos para atender às necessidades regulatórias exclusivas e às necessidades dos clientes usuários finais.

- Com a crescente demanda por soluções de embalagens rígidas, os fornecedores do mercado estão fortalecendo sua posição estabelecendo uma nova divisão. A SABIC lançou uma divisão de tampas e fechos em Riad, na Arábia Saudita, abordando questões de uma economia circular usando os mais recentes materiais e soluções ecologicamente corretos no mercado de tampas. Ela construiu uma posição forte na produção de tampas e fechamentos e na ampliação de sua cobertura de aplicação nas áreas de alimentos, bebidas e não alimentares.

- Uma combinação de crescimento populacional, industrialização e expansão económica aumentou o consumo pessoal em toda a Arábia Saudita e gerou enormes quantidades de resíduos plásticos. De acordo com as notícias árabes de Janeiro de 2022, cinco países do Conselho de Cooperação do Golfo, Bahrein, Arábia Saudita, Emirados Árabes Unidos, Qatar e Kuwait, estão entre os 10 primeiros a nível mundial em termos de geração de resíduos sólidos per capita.

- Durante a propagação inicial da COVID-19, a procura de produtos alimentares e bebidas embalados essenciais aumentou e as empresas lutaram para satisfazer o cenário de procura em rápida mudança e enfrentaram perturbações na cadeia de abastecimento. Além disso, o rápido aumento do comércio eletrónico promoveu o crescimento de embalagens plásticas rígidas em alimentos, bebidas e vendas online de farmácias e drogarias, contribuindo para as perspetivas de crescimento.

Tendências do mercado de embalagens plásticas rígidas da Arábia Saudita

Aumento da demanda nos setores de usuários finais para impulsionar o mercado

- A procura por soluções de embalagens plásticas rígidas tem registado um crescimento positivo em sectores de utilizadores finais, como o alimentar, o retalho, os bens de consumo, os cosméticos, os farmacêuticos, entre outros. A procura é atribuída à rápida urbanização, que normalmente se traduz no aumento dos gastos de consumo e na produção de bens de consumo, numa grande população expatriada e na mudança dos hábitos alimentares dos cidadãos residentes.

- Devido à crescente penetração de formatos de retalho organizados, como hipermercados, supermercados e comércio eletrónico, o mercado de alimentos processados e embalados do país apresenta uma forte taxa de crescimento.

- As iniciativas do governo para diversificar a sua dependência económica da indústria do petróleo e do gás resultaram no seu apoio ao desenvolvimento imobiliário e no aumento da abertura do mercado retalhista. Espera-se que isto abra novas oportunidades para embalagens plásticas rígidas e aumente a demanda de vários setores.

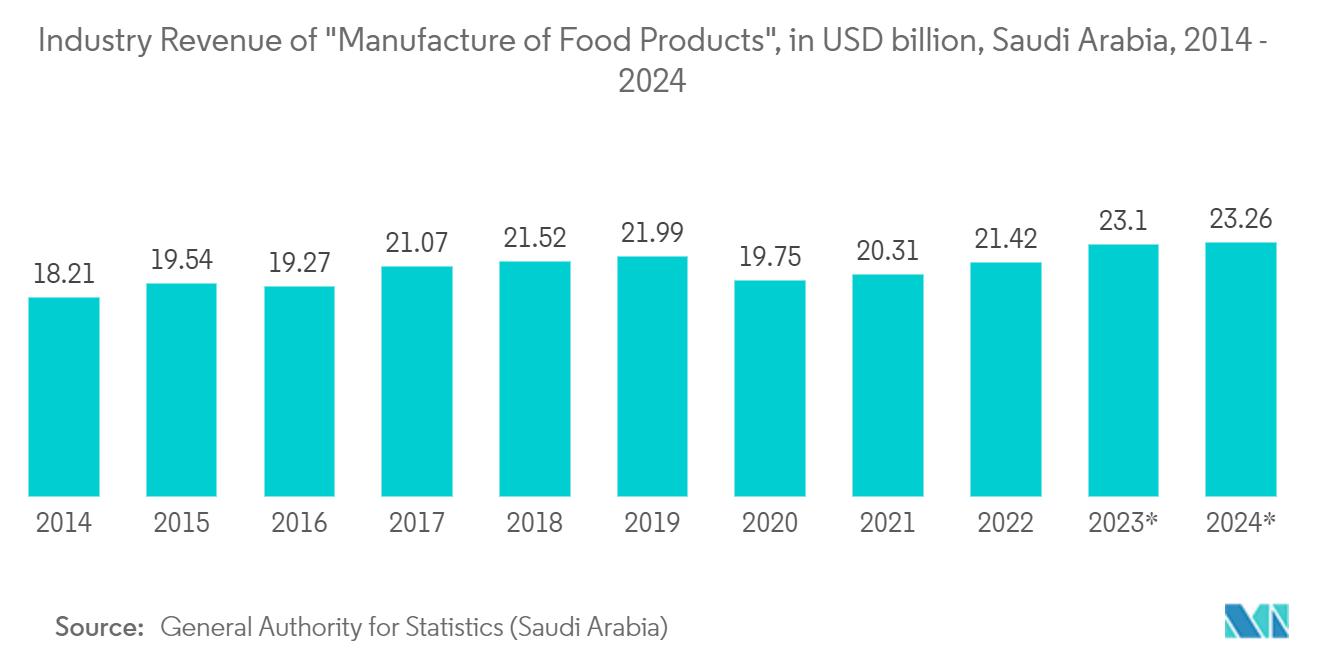

- A Arábia Saudita tem a maior indústria de alimentos e bebidas (AB) do Oriente Médio. A Autoridade Geral Saudita para Investimentos (SAGIA) prevê que os gastos com serviços de alimentação aumentarão 6% ao ano nos próximos anos.

- Em 2021, a Arábia Saudita exportou aproximadamente 1,1 mil milhões de dólares em produtos alimentares para a região, um aumento de quase 2% desde 2020. Os principais produtos consistiam em lacticínios, salgadinhos, alimentos processados, tâmaras processadas, frutas e vegetais processados, açúcar e adoçantes e carne de aves (Fonte Food Export Association of the Midwest USA e Food Export USA-Northeast).

- Em Abril de 2022, o Ministério do Ambiente, Água e Agricultura saudita apelou a investimentos em quatro projectos agrícolas para melhorar a segurança alimentar do Reino. Os projetos em Makkah, Qassim e Jazanseek produzem vegetais e frutas de alta qualidade. Espera-se que tais desenvolvimentos aumentem a procura de soluções de embalagens rígidas, como bandejas e recipientes, no setor de alimentos e bebidas.

- Espera-se que os recentes desenvolvimentos nos mercados de saúde, farmacêutico e cosméticos continuem a ser os principais impulsionadores da procura de produtos de embalagens plásticas. O crescente consumo de produtos para a pele e saúde, principalmente embalados com materiais plásticos, impulsiona o crescimento do mercado no país.

Tereftalato de polietileno (PET) detém grande participação de mercado

- O tereftalato de polietileno (PET) é um poliéster alifático. É semicristalino quando estável, utilizado em objetos do cotidiano e pode ser facilmente reciclado. É usado em embalagens automotivas e eletrônicas, têxteis, folhas e peças moldadas. Também mostra resistência ao impacto, umidade e solventes. Derivado do PE, o tereftalato de polietileno ou PET pertence à família do poliéster e é utilizado em aplicações típicas que são embalagens muito leves, rígidas e flexíveis.

- O tereftalato de polietileno (PET) é uma opção plástica popular para termoformação devido à sua barreira de alta resistência e versatilidade. Ele pode ser moldado em quase qualquer formato antes de ser resfriado para prolongar a vida útil. A resistência resultante à adulteração e às influências externas torna o PET adequado para aplicações sensíveis, como recipientes de alimentos, garrafas de bebidas e embalagens de dispositivos médicos.

- De acordo com a Administração do Comércio Internacional, a região do Médio Oriente está a crescer cerca de 36%, sendo a Arábia Saudita o maior gerador de receitas no mercado regional. A Arábia Saudita foi recentemente responsável por cerca de 52% dos veículos vendidos no Conselho de Cooperação do Golfo (GCC). As vendas estão projetadas para atingir 543 mil até 2025, com os veículos elétricos (VEs) representando apenas 32 mil. Prevê-se que isto aumente a procura de PET no mercado interno, uma vez que os automóveis são o principal utilizador final do material. Espera-se que o aumento da demanda impulsione o mercado de tereftalato de polietileno nos próximos anos.

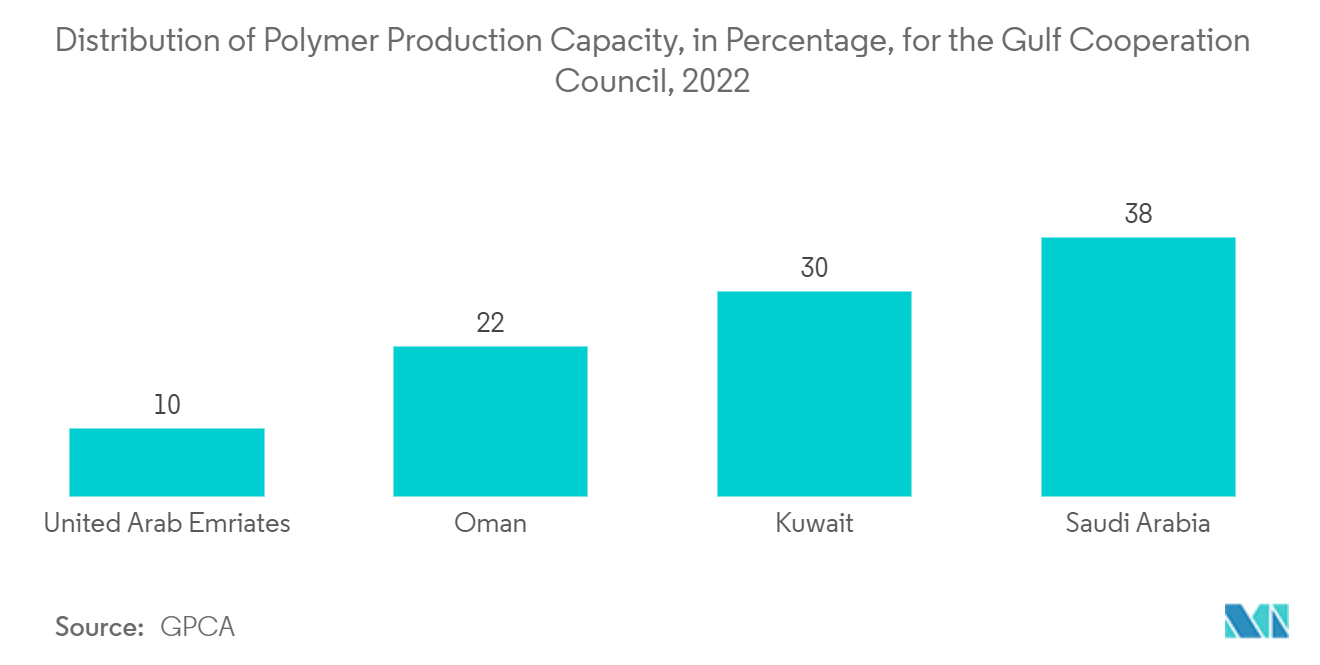

- As garrafas de plástico PET estão agora a substituir as garrafas de vidro pesadas e frágeis para fornecer embalagens reutilizáveis para água mineral e outras bebidas e permitir um processo de envio mais económico. Devido à sua transparência e propriedades naturais de barreira ao CO2, o PET tem muitas aplicações e pode ser facilmente soprado em garrafas ou moldado em outros formatos. Corantes, bloqueadores de UV e outros aditivos podem ser usados para melhorar as propriedades do PET para desenvolver garrafas que atendam às necessidades específicas de uma marca. Além disso, características particulares como a transparência o tornam altamente versátil para diversos usos, especialmente água engarrafada. As poliolefinas são algumas das matérias-primas mais importantes utilizadas para embalagens plásticas. De acordo com as estimativas recentes do GPCA, o país tem um consumo per capita de plástico de cerca de 95 kg, o que o torna o maior consumidor de produtos plásticos em todo o CCG.

- De acordo com uma pesquisa realizada pela ChemAnalystin em janeiro de 2022, as empresas de FMCG da Arábia Saudita ainda optam por embalagens plásticas 100% virgens. Além disso, prevê-se que o mercado de R-PET da Arábia Saudita permaneça em baixa, uma vez que os preços caíram de forma constante, em linha com os padrões de procura estagnada.

Visão geral da indústria de embalagens plásticas rígidas da Arábia Saudita

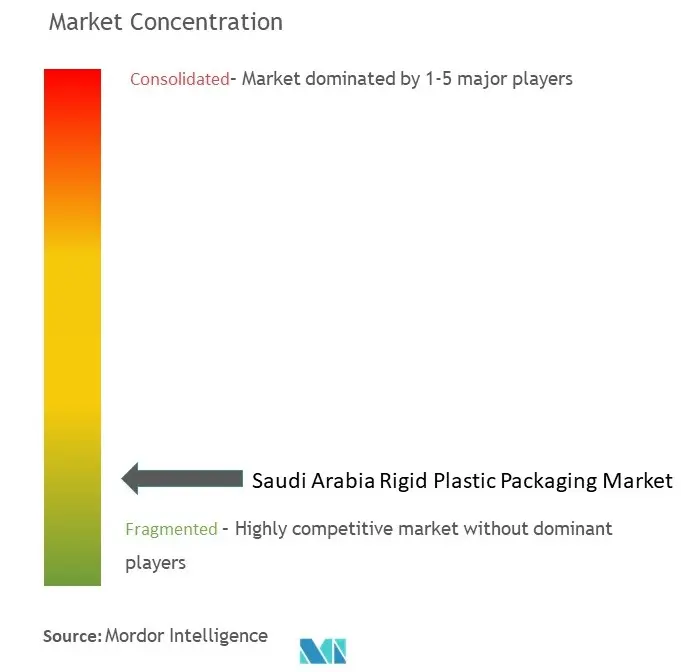

A indústria de embalagens plásticas rígidas é altamente fragmentada na Arábia Saudita, com líderes de mercado como SABIC, Takween, Zamil Plastics e Saudi Plastic Factory Company, acompanhados por várias empresas regionais de embalagens contratadas da Arábia Saudita. Embora as barreiras à entrada de novos intervenientes sejam elevadas, as empresas de embalagens regionais estão a testemunhar valor na incursão, especialmente na indústria de embalagens rígidas, devido à procura significativa das indústrias industriais, alimentares, de bebidas e outras indústrias de utilizadores finais.

- Maio de 2022 - A SABIC lançou a resina LNP ELCRIN WF0061BiQ, feita de garrafas de resíduos plásticos (PET) provenientes dos oceanos, para reciclagem química em resina de tereftalato de polibutileno (PBT).

- Janeiro de 2022 – A SABIC anunciou uma nova colaboração com Ella's Kitchen, marca líder de alimentos para bebês do Reino Unido, para criar uma nova tampa de plástico reciclado. Mais de 3,5 milhões de morangos orgânicos e embalagens de maçã da Ella's Kitchen deveriam ter esta nova tampa e estar nas prateleiras das lojas do Reino Unido.

Líderes de mercado de embalagens plásticas rígidas da Arábia Saudita

SABIC (Aramco Chemicals Company)

Zamil Plastic Industries Co.

Arabian Plastic Industrial Company Limited

Takween Advanced Industries

3P Gulf Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens plásticas rígidas da Arábia Saudita

- Fevereiro de 2022 – Alpek anunciou que assinou um acordo para adquirir a OCTAL Holding SAOC. A aquisição integra futuramente a Alpek no segmento de negócios de chapas PET de alto valor, o que preenche a lacuna para atingir seus objetivos ESG. Ela aumenta sua capacidade de atender às crescentes necessidades de resina PET de seus clientes.

- Janeiro de 2022 - O Vice-Ministro da Indústria e Recursos Minerais da Arábia Saudita afirmou que o fórum é um importante passo em frente no reforço da posição industrial da Arábia Saudita a nível nacional e internacional na indústria do plástico. O investimento totalizou SAR 35 bilhões (US$ 9,31 bilhões) e mais de 1.300 fábricas.

Segmentação da indústria de embalagens plásticas rígidas da Arábia Saudita

Embalagem plástica rígida é uma técnica de embalagem que envolve a utilização de material plástico que pode ser definido como material que não apresenta deformação elástica e apresenta deformação plástica perfeita.

O estudo abrange o mercado de embalagens plásticas rígidas da Arábia Saudita rastreado em termos de receita gerada por tipo de produto e material. Os produtos abrangidos são garrafas e potes, bandejas e recipientes, copos e tampas, tampas e fechos e outros produtos. A análise é baseada nos insights de mercado capturados por meio de pesquisas secundárias e primárias. O mercado também abrange os principais fatores que impactam o crescimento do mercado de embalagens plásticas rígidas em termos de drivers e restrições.

O escopo do estudo inclui tipos de materiais como polietileno, tereftalato de polietileno, polipropileno e muito mais, que são usados em uma variedade de indústrias de usuários finais, como alimentos, bebidas, saúde e produtos farmacêuticos, cosméticos e cuidados pessoais e outros usuários finais.. Além disso, o estudo também inclui uma avaliação do impacto do COVID-19 no mercado. A pesquisa também examina os influenciadores de crescimento subjacentes e os fornecedores significativos do setor, os quais ajudam a apoiar as estimativas de mercado e as taxas de crescimento ao longo do período previsto. Os tamanhos e previsões do mercado são fornecidos em termos de valor (mil milhões de dólares) para todos os segmentos acima.

| Polietileno (PE) |

| Tereftalato de polietileno (PET) |

| Polipropileno (PP) |

| Poliestireno (PS) e Poliestireno Expandido (EPS) |

| Cloreto de polivinila (PVC) |

| Outros materiais plásticos rígidos |

| Comida |

| Bebida |

| Saúde e Farmacêutica |

| Cosméticos e Cuidados Pessoais |

| Outras indústrias de usuários finais |

| Garrafas e potes |

| Bandejas e Recipientes |

| Copos, banheiras e potes |

| Tampas e fechamentos |

| Outros tipos de produtos |

| Por material | Polietileno (PE) |

| Tereftalato de polietileno (PET) | |

| Polipropileno (PP) | |

| Poliestireno (PS) e Poliestireno Expandido (EPS) | |

| Cloreto de polivinila (PVC) | |

| Outros materiais plásticos rígidos | |

| Por indústria de usuário final | Comida |

| Bebida | |

| Saúde e Farmacêutica | |

| Cosméticos e Cuidados Pessoais | |

| Outras indústrias de usuários finais | |

| Por tipo de produto | Garrafas e potes |

| Bandejas e Recipientes | |

| Copos, banheiras e potes | |

| Tampas e fechamentos | |

| Outros tipos de produtos |

Perguntas frequentes sobre pesquisa de mercado de embalagens plásticas rígidas da Arábia Saudita

Qual é o tamanho do mercado de embalagens plásticas rígidas da Arábia Saudita?

O tamanho do mercado de embalagens plásticas rígidas da Arábia Saudita deve atingir US$ 7,16 bilhões em 2024 e crescer a um CAGR de 4,84% para atingir US$ 9,07 bilhões até 2029.

Qual é o tamanho atual do mercado de embalagens plásticas rígidas da Arábia Saudita?

Em 2024, o tamanho do mercado de embalagens plásticas rígidas da Arábia Saudita deverá atingir US$ 7,16 bilhões.

Quem são os principais atores do mercado de embalagens plásticas rígidas da Arábia Saudita?

SABIC (Aramco Chemicals Company), Zamil Plastic Industries Co., Arabian Plastic Industrial Company Limited, Takween Advanced Industries, 3P Gulf Group são as principais empresas que operam no mercado de embalagens plásticas rígidas da Arábia Saudita.

Que anos esse mercado de embalagens plásticas rígidas da Arábia Saudita cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de embalagens plásticas rígidas da Arábia Saudita foi estimado em US$ 6,83 bilhões. O relatório abrange o tamanho histórico do mercado de embalagens plásticas rígidas da Arábia Saudita para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens plásticas rígidas da Arábia Saudita para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de embalagens plásticas rígidas da Arábia Saudita

Estatísticas para a participação de mercado de embalagens plásticas rígidas da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens plásticas rígidas da Arábia Saudita inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.