Análise do mercado de gerenciamento de instalações da Arábia Saudita

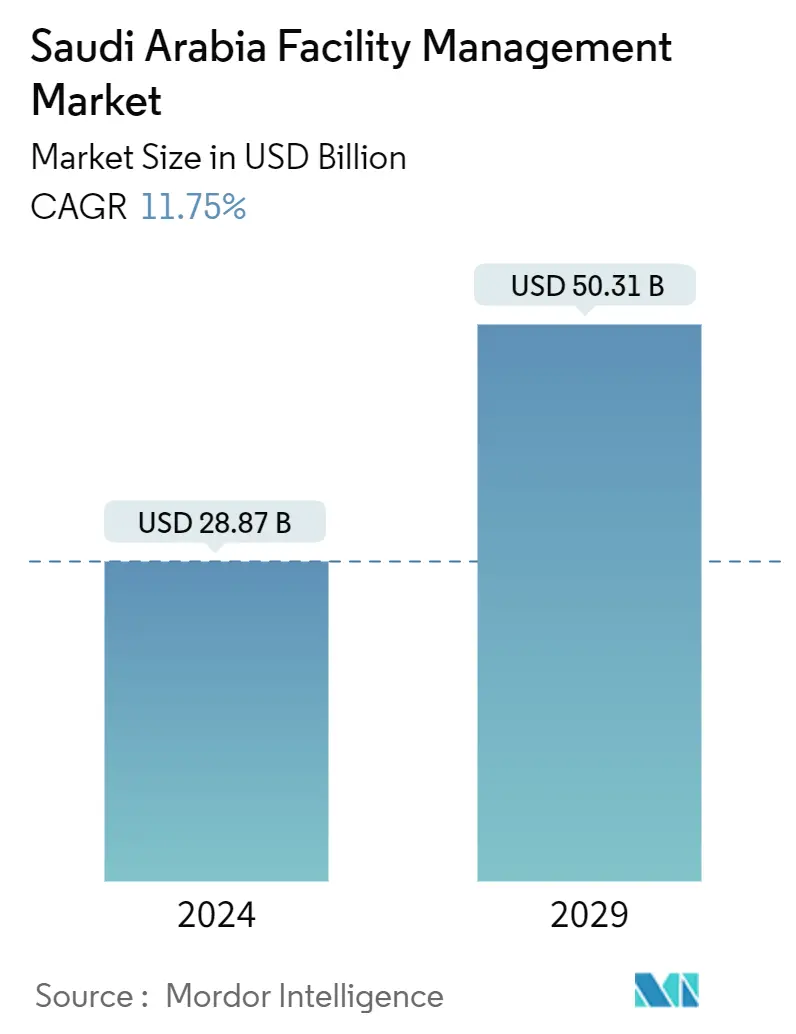

O tamanho do mercado de gerenciamento de instalações da Arábia Saudita é estimado em US$ 28,87 bilhões em 2024, e deverá atingir US$ 50,31 bilhões até 2029, crescendo a um CAGR de 11,75% durante o período de previsão (2024-2029).

O escopo do mercado de gestão de instalações consiste em uma vasta gama de serviços e soluções que impactam a eficiência das empresas. Os serviços de gerenciamento de instalações em Riad, Jeddah, Meca e na Área Metropolitana de Dammam (DMA) tornaram-se um mercado maduro e em crescimento. Com os crescentes projectos de desenvolvimento de infra-estruturas em toda a Arábia Saudita a contribuir para o seu crescimento económico, espera-se também que os serviços de gestão de instalações cresçam consideravelmente.

- O mercado imobiliário residencial da Arábia Saudita está concentrado principalmente nas principais cidades, como Riad, Makkah, Jeddah e a Área Metropolitana de Dammam (DMA). Prevê-se que cresça ainda mais nos próximos anos, devido à crescente procura por unidades habitacionais. Espera-se que o apoio venha principalmente do crescimento da população jovem, do aumento dos níveis de rendimento e da introdução de várias reformas governamentais recentes para facilitar o acesso ao financiamento hipotecário. Da mesma forma, o governo está a levar a cabo diversas iniciativas para aumentar o papel do sector privado na satisfação da procura de unidades residenciais. Prevê-se que o mercado residencial saudita beneficie a longo prazo devido à recente decisão do governo de isentar os negócios imobiliários de 15% de IVA (Imposto sobre o Valor Acrescentado), aos esforços contínuos para expandir o mercado hipotecário e à implementação de programas habitacionais em grande escala..

- Por exemplo, o esquema Sakani foi iniciado para enfrentar o desafio da acessibilidade e impulsionar uma atividade de construção significativa no mercado. O Ministério da Habitação do Reino da Arábia Saudita planejou que mais de 32.285 famílias se beneficiariam das opções oferecidas pelo seu esquema 'Sakani' em janeiro de 2020. O esquema foi um esforço que o governo fez para expandir o setor hipotecário para aliviar a pressão nesta área. Através destas iniciativas governamentais, prevê-se que o aumento da acessibilidade impulsione o sector da construção, criando oportunidades para o mercado de FM do país.

- A necessidade de maior conscientização sobre a importância da gestão de facilities representa um desafio significativo no mercado estudado. As empresas do país estão a tentar concentrar-se nos seus negócios principais, mas estão relutantes em externalizar as atividades de FM como parte da visão de se concentrarem nos negócios principais.

- A COVID-19 criou oportunidades e perturbações na indústria de FM. Embora atrasos nos pagamentos e problemas de capital de giro tenham afectado a indústria, também testemunhou um aumento significativo na procura de serviços de limpeza e higienização. Os serviços de limpeza, higienização e desinfecção foram os mais demandados durante a crise da COVID-19. Aquecimento, ventilação, auditoria, ar condicionado, HVAC e benefícios de manutenção também são os mais importantes.

- A Arábia Saudita desenvolveu organizações públicas e privadas para lidar com a pandemia em resposta à COVID-19. As autoridades sauditas criaram um quadro de governação que inclui comités competentes para monitorizar as atualizações nacionais e mundiais, rastrear regularmente os contactos, examinar a população, aumentar a sensibilização e tomar medidas adequadas para evitar a propagação da doença.

Tendências do mercado de gerenciamento de instalações na Arábia Saudita

O desenvolvimento de infraestrutura e o crescimento do setor imobiliário podem impulsionar o crescimento do mercado

- A indústria da construção da Arábia Saudita beneficia do maior foco dos intervenientes do sector público e privado nas reformas e apoia a Visão 2030 do país. No âmbito desta visão de longo prazo, o governo planeou várias reformas económicas, educacionais e relacionadas para inovar e diversificar a paisagem da Arábia Saudita.

- Com investimentos contínuos e melhorias tecnológicas, a Arábia Saudita investe em diversos projetos. A Arábia Saudita planeia investir aproximadamente 1 bilião de dólares no seu sector não hidrocarboneto até 2035. Alguns dos principais projectos incluem Qiddiya Entertainment City, King Abdullah Financial District, Neom, Red Sea Project e Amaala, para citar alguns.

- Os intervenientes multinacionais também estão a expandir a sua presença no país, impulsionando ainda mais o seu sector da construção, até certo ponto. Por exemplo, a empresa de construção norte-americana Bechtel anunciou que tinha estabelecido Riade como a sua sede regional para cobrir as seis nações do Conselho de Cooperação do Golfo, nomeadamente a Arábia Saudita, os Emirados Árabes Unidos, Omã, Bahrein, Qatar e Kuwait.

- Além disso, a Larsen Toubro (LT) anunciou recentemente que o braço renovável da sua empresa de transmissão e distribuição de energia recebeu permissão para iniciar a construção da central eléctrica Jeddah Solar PV de 300 MW, na Arábia Saudita.

- As crescentes oportunidades de negócios no país também criaram possibilidades para o desenvolvimento de projetos de transporte. Por exemplo, o Metro de Riade, um sistema de trânsito rápido em construção em Riade, faz parte do Projecto de Transporte Público de Riade, um dos principais projectos de transporte público.

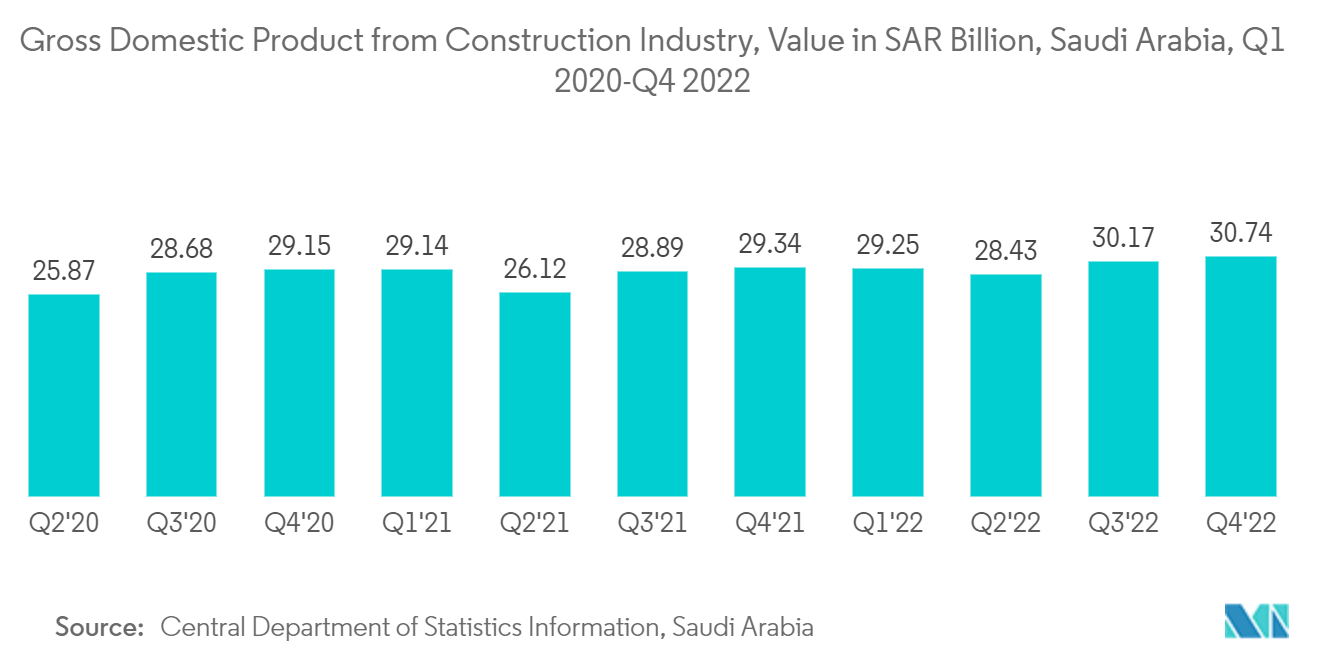

- Além disso, de acordo com a base de dados da Arábia Saudita do Departamento Central de Estatística e Informação, o PIB da Arábia Saudita proveniente da construção cresceu de 30,170 mil milhões de SAR (8,04 mil milhões de dólares) no terceiro trimestre de 2022 para 30,735 mil milhões de SAR (8,19 mil milhões de dólares) no quarto trimestre. Além disso, de acordo com uma análise recente do Fundo Monetário Árabe (AMF), o sector da construção da Arábia Saudita foi o que deu as contribuições mais consideráveis para o PIB dos países árabes, ascendendo a 45,5 mil milhões de dólares em 2021. Essas contribuições significativas para o PIB poderão proporcionar um grande crescimento. oportunidades no país com um foco maior na captura do crescimento.

Aumentar a tendência de terceirização e apoiar iniciativas governamentais pode impulsionar o crescimento do mercado

- As empresas na Arábia Saudita estão cada vez mais a externalizar funções não essenciais para se concentrarem nas suas competências essenciais. Os serviços de gerenciamento de instalações estão entre as atividades mais comumente terceirizadas. A terceirização do gerenciamento de instalações permite que as organizações se beneficiem de conhecimentos especializados, reduzam custos e melhorem a qualidade do serviço.

- À medida que as empresas e organizações se concentram nas suas competências essenciais, subcontratam cada vez mais funções não essenciais, como a gestão de instalações, a prestadores de serviços especializados. Espera-se que esta tendência continue na Arábia Saudita, impulsionando a procura por empresas profissionais de gestão de instalações que possam fornecer serviços abrangentes e eficientes.

- Os prestadores de serviços de gestão de instalações estão frequentemente na vanguarda da inovação da indústria, aproveitando tecnologias e práticas emergentes para melhorar a prestação e a eficiência dos serviços. Ao terceirizar, as organizações podem se beneficiar dessas inovações sem investir em pesquisa, desenvolvimento e implementação.

- Além disso, o governo saudita tem trabalhado activamente para diversificar a sua economia para além do petróleo e do gás. Iniciativas como a Visão 2030 visam desenvolver os setores de turismo, entretenimento, manufatura e tecnologia. À medida que estes sectores crescem, aumenta a necessidade de serviços profissionais de gestão de instalações para apoiar a operação e manutenção das instalações associadas.

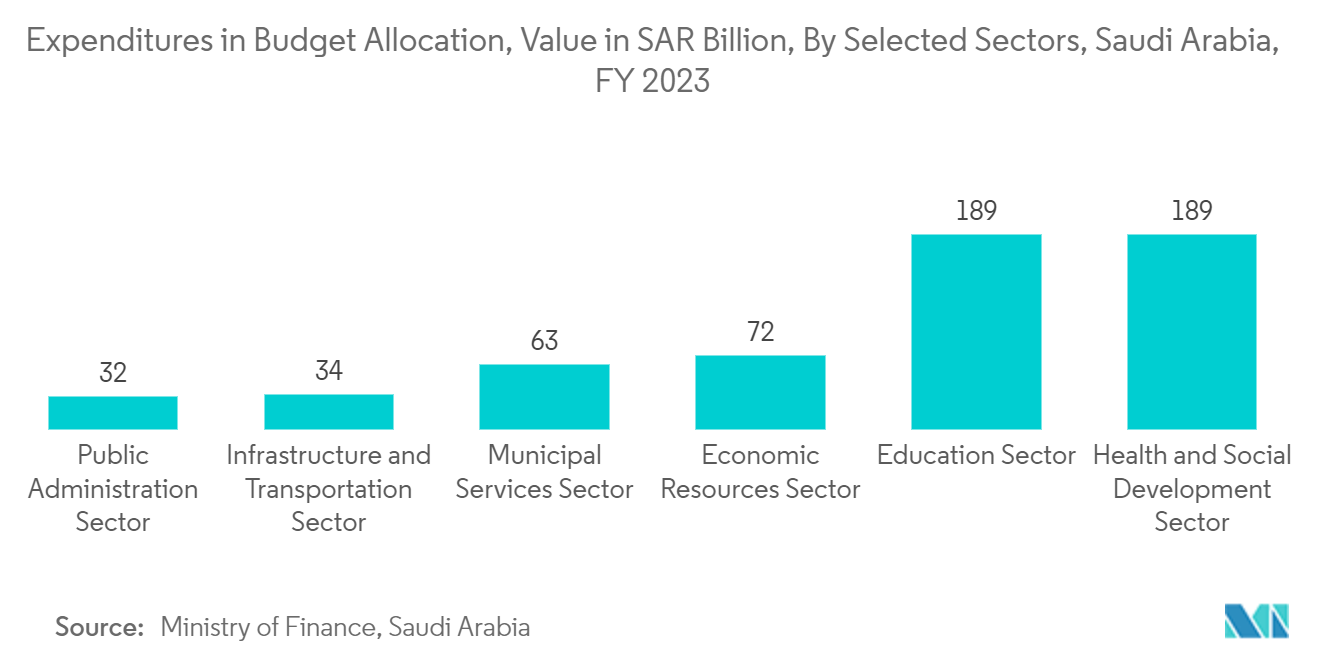

- Além disso, de acordo com o Ministério das Finanças, a dotação orçamental para os sectores da habitação, infra-estruturas e transportes no exercício financeiro de 2023 foi estimada em cerca de 34 mil milhões de SAR (9,06 mil milhões de dólares). Além disso, na alocação sectorial, o governo é responsável por apoiar mais de 120.000 famílias através do esquema nacional de habitação Sakani. Estas dotações orçamentais consideráveis do governo criariam oportunidades substanciais para os fornecedores de gestão de instalações que operam no país.

Visão geral da indústria de gerenciamento de instalações na Arábia Saudita

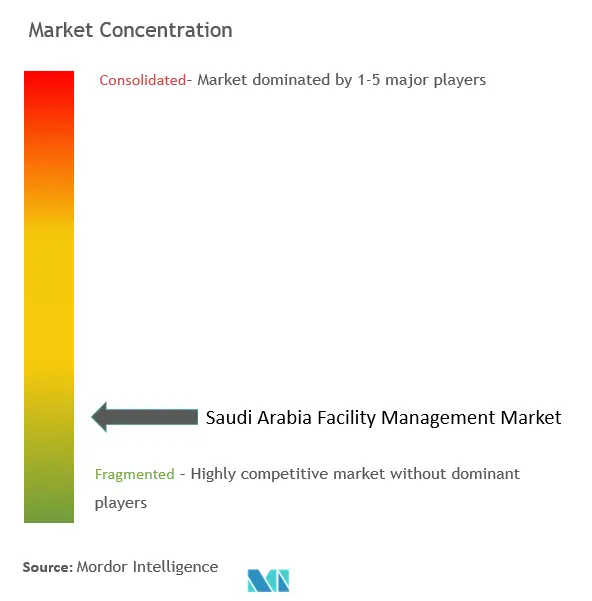

O mercado de gestão de instalações da Arábia Saudita está fragmentado devido a players locais e internacionais que possuem anos significativos de experiência no setor. As empresas de FM estão incorporando tecnologias em seus serviços, fortalecendo seu portfólio. Portanto, a intensidade da rivalidade competitiva é alta.

Em outubro de 2022, o acordo entre a Edgenta Arabia Limited e a Mohammed I. Alsubeaei Sons Investment Company (MASIC) foi finalizado para adquirir uma participação acionária de 60% e fornecer capital para o crescimento da MEEM para a Facilities Management Company (MEEM). A aquisição de 60% da MEEM permitiu à UEM Edgenta reforçar a sua presença no Reino da Arábia Saudita. Esperava-se que ambas as organizações se concentrassem em projetos envolvendo gestão inteligente de instalações integradas e cuidados de saúde no mercado KSA. Alguns participantes proeminentes no país incluem Initial Saudi Arabia Ltd., SETE Energy Saudia for Industrial Projects Ltd. (SETE Saudia), Emcor Saudi Company Limited, Almajal G4S (G4S Limited), Zamil OM, etc.

Em julho de 2022, a SNC-Lavalin, uma empresa de serviços profissionais e gestão de projetos, obteve o contrato de serviços de gestão de instalações (FM) como membro de um consórcio que também incluía Vision Invest, Al Omran Group e SNC-Lavalin, e como parte do Projeto Escolas Wave 2 do Ministério da Educação da Arábia Saudita. A Onda 2 é um programa de parceria público-privada (PPP) que visa financiar, projetar, construir e administrar 60 escolas públicas em Medina, no oeste da Arábia Saudita, durante 20 anos.

Em fevereiro de 2022, a Khidmah, uma importante empresa de gestão e manutenção, lançou uma nova plataforma digital, Khidmah Home. A Khidmah Home beneficiaria residentes e proprietários com os serviços de manutenção profissional da empresa.

Líderes do mercado de gerenciamento de instalações na Arábia Saudita

Initial Saudi Arabia Ltd.

SETE Energy Saudia for Industrial Projects Ltd. (SETE Saudia)

Emcor Saudi Company Limited

Zamil Operations and Maintenance Company, Limited (Zamil O&M)

Almajal G4S (G4S Limited)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de gerenciamento de instalações na Arábia Saudita

- Março de 2023 Khidmah, uma importante empresa integrada de gestão e manutenção de instalações no Médio Oriente, alcançou um marco significativo ao registar 9 milhões de horas de trabalho seguras nos últimos 12 meses, incluindo 3,5 milhões de horas de trabalho seguras durante o verão.

- Setembro de 2022 A National Water Company (NWC) assinou o contrato para a gestão, operação e manutenção de serviços de água para o Cluster Ocidental, que incluía as principais cidades de Jeddah, Makkah e Taif no Reino da Arábia Saudita, com o Aliança organizada pela SUEZ e Al-Awael Modern Contracting Group (AWAEL) com sua Empresa Afiliada de Obras Civis (CWC). O contrato de 7 anos tem receitas totais de 98 milhões de euros. Além dos serviços de apoio e ao cliente, o acordo inclui a gestão de todas as infraestruturas de água e águas residuais nas regiões de Jeddah, Makkah e Taif.

Segmentação da indústria de gerenciamento de instalações na Arábia Saudita

Os serviços de gerenciamento de instalações envolvem manutenção de edifícios, serviços públicos, operações de manutenção, serviços de resíduos, segurança, etc. Esses serviços são divididos em serviços de gerenciamento de instalações físicas e flexíveis. Os serviços pesados incluem manutenção mecânica e elétrica, segurança contra incêndio e serviços de emergência, controles de sistema de gerenciamento predial, manutenção de elevadores e elevadores, manutenção de transportadores, etc. Os serviços leves incluem limpeza, reciclagem, segurança, controle de pragas, serviços de faz-tudo, manutenção de solo e eliminação de resíduos. O mercado do estudo acompanha a receita acumulada com as vendas de serviços de FM hard e soft no país.

O mercado de gerenciamento de instalações da Arábia Saudita é segmentado por tipo de gerenciamento de instalações (gerenciamento de instalações internas, gerenciamento de instalações terceirizadas (FM único, FM de pacote, FM integrado), tipo de oferta (FM duro e FM suave), indústria de usuário final (comercial e varejo, manufatura e indústria, governo, infraestrutura e entidades públicas e institucionais).Os tamanhos de mercado e previsões em relação ao valor (USD) para todos os segmentos acima são fornecidos.

| Gerenciamento interno de instalações | |

| Gestão de instalações terceirizadas | FM único |

| Pacote FM | |

| FM integrado |

| FM difícil |

| FM suave |

| Comercial e Varejo |

| Manufatura e Industrial |

| Governo, infraestrutura e entidades públicas |

| Institucional |

| Outras indústrias de usuários finais |

| Por tipo de gerenciamento de instalações | Gerenciamento interno de instalações | |

| Gestão de instalações terceirizadas | FM único | |

| Pacote FM | ||

| FM integrado | ||

| Por tipo de oferta | FM difícil | |

| FM suave | ||

| Por setor de usuário final | Comercial e Varejo | |

| Manufatura e Industrial | ||

| Governo, infraestrutura e entidades públicas | ||

| Institucional | ||

| Outras indústrias de usuários finais | ||

Perguntas frequentes sobre pesquisa de mercado de gerenciamento de instalações na Arábia Saudita

Qual é o tamanho do mercado de gerenciamento de instalações da Arábia Saudita?

O tamanho do mercado de gerenciamento de instalações da Arábia Saudita deverá atingir US$ 28,87 bilhões em 2024 e crescer a um CAGR de 11,75% para atingir US$ 50,31 bilhões até 2029.

Qual é o tamanho atual do mercado de gerenciamento de instalações na Arábia Saudita?

Em 2024, o tamanho do mercado de gestão de instalações da Arábia Saudita deverá atingir US$ 28,87 bilhões.

Quem são os principais atores do mercado de gerenciamento de instalações da Arábia Saudita?

Initial Saudi Arabia Ltd., SETE Energy Saudia for Industrial Projects Ltd. (SETE Saudia), Emcor Saudi Company Limited, Zamil Operations and Maintenance Company, Limited (Zamil O&M), Almajal G4S (G4S Limited) são as principais empresas que operam no mercado de gerenciamento de instalações da Arábia Saudita.

Que anos esse mercado de gerenciamento de instalações da Arábia Saudita cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de gestão de instalações da Arábia Saudita foi estimado em US$ 25,48 bilhões. O relatório abrange o tamanho histórico do mercado de gerenciamento de instalações da Arábia Saudita para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de gerenciamento de instalações da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Gerenciamento de Instalações da Arábia Saudita

Estatísticas para a participação de mercado de gerenciamento de instalações da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Gerenciamento de Instalações da Arábia Saudita inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.