Tamanho e Participação do Mercado Varejo da China

Análise do Mercado Varejo da China pela Mordor inteligência

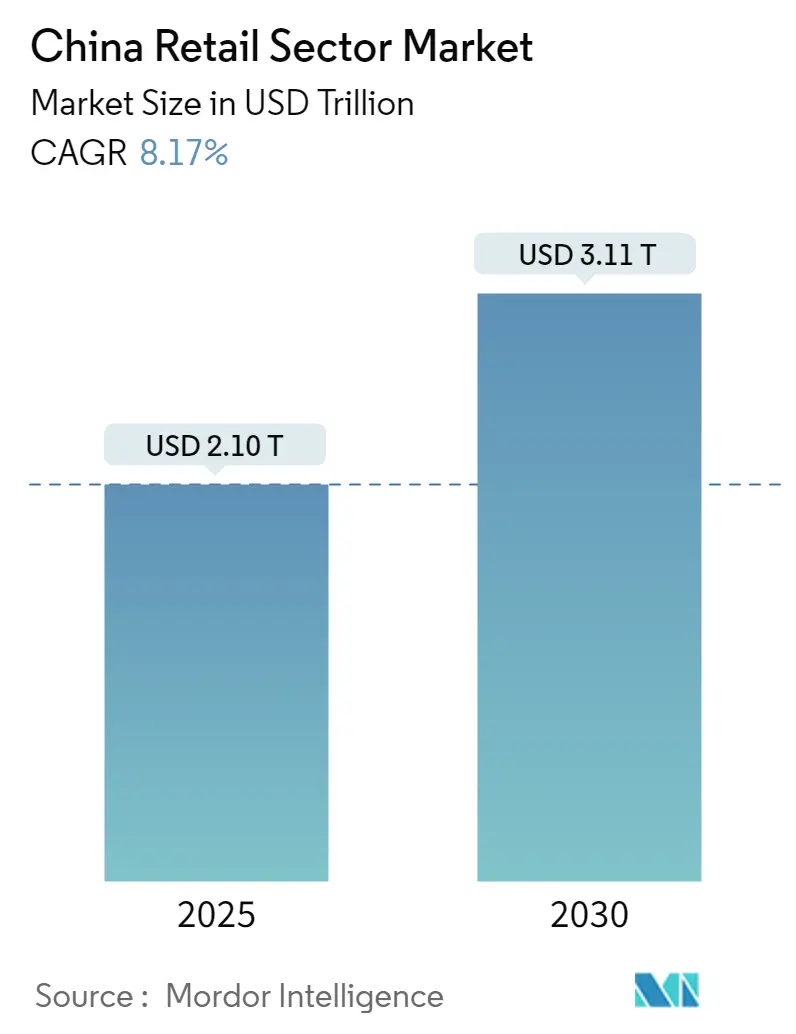

O mercado varejo da China está avaliado em USD 2,1 trilhões em 2025 e previsto para atingir USD 3,1 trilhões até 2030, registrando uma TCAC de 8,2% durante o poríodo. Esta expansão sustentada reflete demanda domiciliar resiliente, um aumento constante na renda disponível e esforços deliberados de políticas públicas para incentivar o consumo doméstico, incluindo um designação de 2024 como "Ano de Promoção do Consumo" e programas de vouchers em larga escala nas principais cidades[1]Ministério do Comércio, "Aviso do Ano de Promoção do Consumo," english.mofcom.gov.cn. O comércio por transmissão ao vivo em cidades de menor categoria, expansão de clubes de atacado e gastos em obrigação-livre vinculados ao turismo adicionam novo impulso. Projetos piloto governamentais do yuan digital e incentivos para "Varejo Inteligente" mantêm altos os investimentos omnicanal, enquanto o boom da economia prateada eleva como categorias premium de saúde, bem-estar e lazer. Uma população em idade ativa decrescente e regras mais rigorosas de privacidade de dados atuam como obstáculos, ainda assim varejistas que se voltam para qualidade, serviço e tecnologia ainda se beneficiam de bolsos profundos de consumidores em clusters urbanos chave.

Principais Conclusões do Relatório

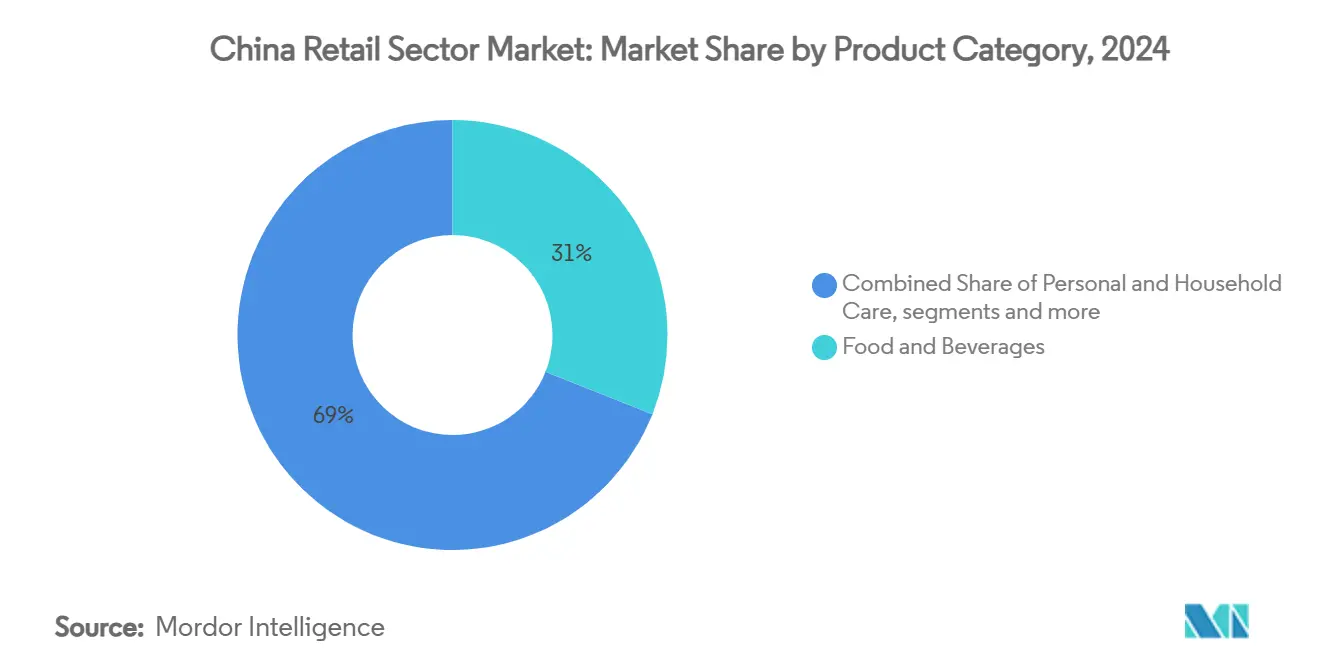

- Por categoria de produto, alimentos e bebidas lideraram com 31% da participação de receita em 2024; eletrônicos de consumo e eletrodomésticos está projetado para expandir um uma TCAC de 9,5% até 2030 no mercado varejo da China.

- Por canal de distribuição, plataformas de e-comércio detiveram uma participação de 34,7% do tamanho do mercado varejo da China em 2024, enquanto lojas de desconto e clube de associados estão previstas para crescer um uma TCAC de 13,8% até 2030.

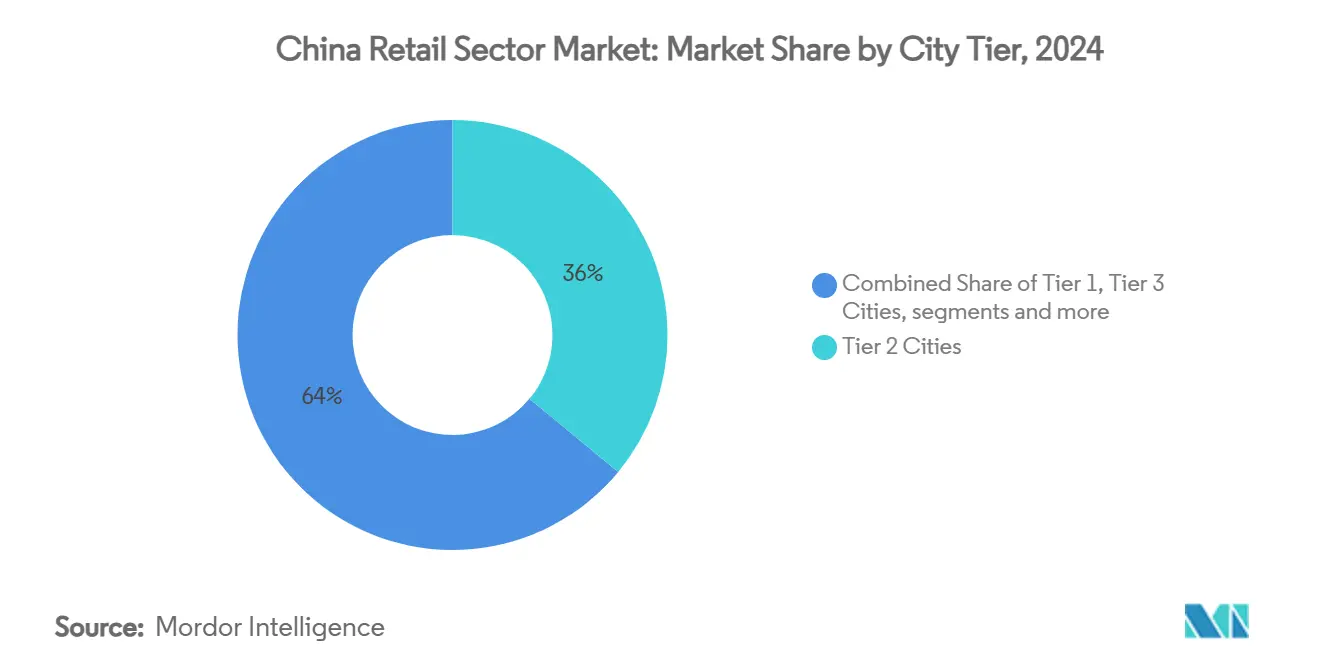

- Por nível de cidade, cidades de Nível 2 representaram 36% da participação do mercado varejo da China em 2024; cidades de Nível 3 estão avançando um uma TCAC de 11,2% entre 2025 e 2030.

- Por tamanho de formato de loja, estabelecimentos de pequeno formato capturaram 82% da participação do mercado varejo da China em 2024; clubes de atacado estão posicionados para crescer um uma TCAC de 14,4% durante o poríodo de previsão.

- Alibaba, JD.com, sol arte, Walmart e Yonghui controlaram conjuntamente mais da metade da receita do setor em 2024, sublinhando como vantagens de escala em logística e tecnologia.

Tendências e Insights do Mercado Varejo da China

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção rápida de comércio social e transmissão ao vivo em cidades de menor categoria | +1.8% | Cidades de Nível 3 e 4, com transbordamento para áreas rurais | Médio prazo (2-4 anos) |

| Expansão de clubes de atacado baseados em associação elevando o tamanho médio do carrinho | +1.2% | Cidades de Nível 1 e 2, expandindo para Nível 3 | Curto prazo (≤ 2 anos) |

| Crescente demanda da economia prateada impulsionando categorias premium de saúde e bem-estar | +1.5% | Nacional, concentrada em centros urbanos | Longo prazo (≥ 4 anos) |

| Pressão governamental por "Varejo Inteligente" e projetos piloto de yuan digital impulsionando investimento omnicanal | +0.9% | 26 cidades piloto, expandindo nacionalmente | Médio prazo (2-4 anos) |

| Crescente penetração de lojas de conveniência autônomas e modelos de compra coletiva comunitária | +0.6% | Centros urbanos, expandindo para áreas suburbanas | Médio prazo (2-4 anos) |

| Recuperação do varejo experiencial (obrigação-livre e shoppings temáticos) via políticas de revitalização do turismo | +0.8% | Hainan, principais destinos turísticos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Adoção Rápida de Comércio Social e Transmissão ao Vivo em Cidades de Menor Categoria

como vendas por transmissão ao vivo atingiram USD 694,5 bilhões em 2024 com formatos interativos preenchendo lacunas de confiançum em mercados menores. Mais de 600 milhões de compradores sintonizam diariamente, alimentando o crescimento direto ao consumidor para marcas que antes dependiam de estabelecimentos de Nível 1. Mensagens de escassez e chat em tempo real incentivam compras por impulso, enquanto custos logísticos menores ajudam varejistas um penetrar vastas áreas ao nível de condado. O modelo democratiza o acesso um produtos premium, contorna hierarquias tradicionais e eleva o mercado varejo da China geral através de demanda incremental.

Expansão de Clubes de Atacado Baseados em Associação Elevando o Tamanho Médio do Carrinho

como vendas de clubes de atacado superaram CNY 300 bilhões em 2024, e apenas o Sam's clube adicionou seis estabelecimentos após registrar 25% de crescimento de associados. Sortimentos de alta qualidade e baixo SKU apoiam compras em grande quantidade e fluxos de receita previsíveis. Alimentos importados curados, eletrodomésticos inteligentes e marcas próprias impulsionam valores de tickets acima dos supermercados tradicionais, reforçando um narrativa de valor pelo dinheiro que ressoa com um classe média urbana.

Crescente Demanda da Economia Prateada Impulsionando Categorias Premium de Saúde e Bem-Estar

Cidadãos com 60 anos ou mais já representam 18,7% da população, orientando um inovação no varejo em direção um nutrição, auxílios de mobilidade e serviços de lazer. Idosos digitalmente experientes veem um transmissão ao vivo como um canal confiável, levando marcas um lançar interfaces amigáveis para idosos e entrega de concierge. O apoio político para investimento em cuidados geriátricos acelera um diversificação de produtos e ajuda um amenizar o arrasto demográfico no mercado varejo da China.

Pressão Governamental por "Varejo Inteligente" e Projetos Piloto de Yuan Digital Impulsionando Investimento Omnicanal

O lançamento do yuan digital em 26 cidades e um mandato do MIIT de que 80% das empresas de bens de consumo adotem ferramentas de e-comércio até 2025 ampliam um aceitação sem dinheiro. O JD.com processou quase 20.000 pedidos em yuan digital durante um festival recente, provando um demanda por pagamentos sem atritos. Combinado com atualizações de IA, IoT e blockchain, esses projetos piloto reduzem o atrito, integram fluxos de dados e permitem que varejistas adaptem promoções em tempo real.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Intensificação das guerras de préços em plataformas de e-comércio corroendo margens dos varejistas | -1.4% | Nacional, concentrada nos principais hubs de e-comércio | Curto prazo (≤ 2 anos) |

| Ventos contrários demográficos: população em idade ativa decrescente | -0.8% | Nacional, mais pronunciada em regiões desenvolvidas | Longo prazo (≥ 4 anos) |

| Repressões regulatórias sobre privacidade de dados e marketing de influenciadores aumentando custo de conformidade | -0.6% | Nacional, fiscalização mais rigorosa em cidades de Nível 1 | Médio prazo (2-4 anos) |

| Lacunas logísticas rural-urbanas limitando cobertura de cadeia fria para mercearia fresca | -0.5% | Áreas rurais e cidades menores | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Intensificação das Guerras de Preços em Plataformas de E-commerce Corroendo Margens dos Varejistas

um escalada da competição de préços entre os gigantes de e-comércio da China criou um ciclo destrutivo que ameaçum um sustentabilidade do mercado um longo prazo, com o festival de compras 618 experimentando seu primeiro declínio em oito anos, caindo 7% para USD 102,3 bilhões em 2024. um erosão do valor de mercado de USD 157 bilhões em umções de consumo ilustra um preocupação dos investidores sobre rentabilidade. Grandes plataformas agora se voltam para qualidade e apoio ao comerciante, ainda assim um pressão sobre margens persiste conforme os custos de última milha sobem e consumidores perseguem pechinchas.

Ventos Contrários Demográficos: População em Idade Ativa Decrescente

um população em idade ativa decrescente reduz um base de consumidores principal para muitas categorias de varejo enquanto simultaneamente aumenta um taxa de dependência, criando pressão sobre um capacidade de gasto domiciliar. O conselheiro do banco central Cai Fang enfatiza um necessidade de umção governamental imediata para abordar esses desafios demográficos, defendendo o desenvolvimento da economia prateada para mitigar o conflito entre demanda do consumidor e estrutura demográfica. um mudançum demográfica é particularmente pronunciada em regiões desenvolvidas onde como taxas de natalidade declinaram mais rapidamente, criando variações regionais nos padrões de consumo e demanda do varejo.

Análise de Segmento

Por Categoria de Produto: Eletrônicos Impulsionam Crescimento Apesar da Dominância de Alimentos

Alimentos e Bebidas detiveram 31% da participação do mercado varejo da China em 2024. Eletrônicos de Consumo e Eletrodomésticos está projetado para crescer um uma TCAC de 9,5% com subsídios para atualizações de casa inteligente. O segmento captura interesse crescente em geladeiras energeticamente eficientes e dispositivos controlados por voz com IA. Cuidados Pessoais e Domiciliares surfam em cuidados com um pele premium e hábitos de higiene, enquanto equipamentos esportivos ganham com estilos de vida ao ar livre. Móveis e brinquedos desfrutam da demanda de ficar em casa, e cuidados com animais de luxo emerge como nicho. O tamanho do mercado varejo da China para eletrônicos está previsto para ampliar conforme um renda disponível muda de essenciais diários para atualizações funcionais. Vestuário e acessórios ficam para trás em meio um gastos cautelosos, ainda assim marcas apenas on-linha usam transmissões ao vivo para compensar quedas de tráfego de pedestres.

Uma mentalidade de qualidade sobre quantidade impulsiona disposição para pagar por eletrodomésticos duráveis e alimentos centrados na saúde. Periféricos de veículos elétricos como carregadores domésticos estimulam pacotes entre categorias. Varejistas aproveitam promoções de IA adaptadas um cenários de uso de produtos, elevando taxas de anexação. Conforme um economia prateada escala, eletrodomésticos ergonômicos e alimentos nutricionais fortalecem um lealdade. um regulamentação de segurançum alimentar melhora um confiançum em mercearia premium, ancorando ainda mais Alimentos e Bebidas no núcleo do mercado varejo da China.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Clubes de Associados Desafiam Dominância do E-commerce

e-comércio reivindicou 34,7% do tamanho do mercado varejo da China em 2024 através de pagamentos sem atrito e integração de comércio social. Lojas de clube de associados crescem 13,8% anualmente curando importações, oferecendo pacotes de valor e aprimorando degustação na loja. Consumidores aceitam taxas anuais por SKUs exclusivos e confiabilidade superior da cadeia fria. Supermercados experimentam com configurações menores e orientadas um serviços. Lojas de conveniência se beneficiam da densificação urbana e aplicativos de entrega instantâneoânea que estendem virtualmente o espaço de prateleira. Lojas de departamento racionalizam espaço de piso em direção um zonas experienciais. Outros canais como venda e compra coletiva comunitária diversificam o alcance em distritos peri-urbanos.

O boom do clube de atacado empurra incumbentes omnicanal para abrir armários de retirada e fazer parcerias com clubes para promoções conjuntas. Recursos de transmissão ao vivo dentro dos corredores dos clubes criam experiências híbridas. Pure-plays de e-comércio lançam showrooms offline para humanizar o engajamento. um convergência de canais resultante enriquece um escolha do consumidor e alimenta o crescimento geral do mercado varejo da China.

Por Nível de Cidade: Cidades de Menor Categoria Aceleram Modernização do Varejo

Cidades de Nível 2 controlaram 36% da participação do mercado varejo da China em 2024 devido um salários equilibrados e aluguéis gerenciáveis. Centros de Nível 3 registram TCAC de 11,2% conforme conexões de transporte melhoram e influenciadores locais estimulam demanda via vendas relâmpago por transmissão ao vivo. Mercados de Nível 1 permanecem laboratórios de inovação ainda enfrentam saturação. Nível 4 e abaixo desfrutam de apoio político para revitalização rural, permitindo e-comércio de produtos frescos. Clubes de atacado entrando em Chengdu e Nanjing sinalizam sofisticação crescente fora dos hubs costeiros. Redes logísticas de área ampla estreitam lacunas de entrega, distribuindo estoque mais próximo um assentos de condado. Essas mudançcomo estendem o mercado varejo da China além dos confins de megacidade.

Graduados migrantes e empreendedores que retornam injetam novos estilos de consumo em suas cidades natais. Aplicativos de pagamento agrupados com conteúdo de vídeo curto educam compradores de primeira vez. Varejistas adaptam SKUs um perfis de gosto regionais, maximizando assim giros de inventário.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tamanho de Formato de Loja: Clubes de Atacado Perturbam Dominância de Pequeno Formato

Lojas de pequeno formato sob 3.000 m² representaram 82% da participação do mercado varejo da China em 2024 devido um viagens de alta frequência para básicos. Clubes de atacado acima de 10.000 m² expandem um TCAC de 14,4% conforme famílias consolidam corridas de mercearia e buscam produtos importados. Supermercados de médio porte repensam alocação de piso em direção um balcões prontos para comer e zonas de cumprimento de escuro store. Economias de escala permitem que grandes clubes precifiquem competitivamente sem vendas relâmpago constantes, facilitando dependência de promoções. Lojas menores contrapõem com quiosques de auto-checkout 24 horas e sortimentos direcionados ao bairro. O tamanho do mercado varejo da China para estabelecimentos de grande formato sobe em conjunto com posse de carros e habitação suburbana.

Desenvolvedores imobiliários cortejam operadores de atacado para ancorar locais de uso misto. Clubes lançam estúdios de mídia proprietários para transmitir tutoriais de culinária que estimulam compras no clube. Navegação baseada em QR encurta tempo de compras apesar da circunferência da loja, mantendo apelo de conveniência.

Análise Geográfica

um China Oriental permanece um região mais valiosa com clusters urbanos densos, logística avançada e forte poder de compra. Xangai atrai marcas de luxo, e 36% das lojas de conveniência lá executam operações on-linha integradas que adicionam 10% à receita. um rede portuária do Delta do Rio Yangtze simplifica desembaraço de importação, sustentando ampla variedade de SKU através de canais. Varejistas pilotam ferramentas de inventário de IA na região, depois como implementam nacionalmente.

um China Meridional registra o maior crescimento conforme o turismo se recupera. O sucesso obrigação-livre de Hainan, com USD 6,13 bilhões em vendas em 2024, sublinha o poder de zonas de varejo direcionadas por política. Proximidade um Hong Kong e Macau facilita compras transfronteiriçcomo. um base manufatureira de Guangdong assegura reabastecimento rápido de fast-moda e eletrônicos de consumo, auxiliando satisfação do cliente para promessas de entrega no mesmo dia.

um China Setentrional e central registram ganhos constantes apoiados por esforços estatais para simplificar cadeias de suprimento agrícola. Expansão da cadeia fria impulsiona penetração de mercearia fresca além de 65% em capitais provinciais. um China Nordeste aborda declínio populacional rebrandizando shoppings como hubs comunitários com clínicas de cuidados geriátricos e salões esportivos. um China Sudoeste se beneficia da conectividade ferroviária de alta velocidade que abre cidades cênicas como Chongqing e Kunming para turistas domésticos. um China Noroeste, embora menor, apresenta potencial inexplorado conforme plataformas de e-comércio constroem armazéns alfandegados para cortar prazos de entrega. Essas trajetórias diversas demonstram como um adaptação regional maximiza o desempenho do mercado varejo da China através de uma geografia ampla.

Cenário Competitivo

um competição se intensifica conforme fronteiras on-linha e offline desbotam. Alibaba, JD.com, sol arte, Walmart e Yonghui controlam coletivamente pouco mais da metade do faturamento do setor ainda devem repelir novatos ágeis. O Alibaba investirá CNY 380 bilhões em IA e nuvem até 2027 para personalizar marketing e simplificar cadeias de suprimento[2]Alibaba grupo, "Alibaba Anuncia Plano de Investimento de RMB 380 Bilhões em IA e Nuvem," alibabagroup.com. O JD.com dobra um aposta em cápsulas de entrega autônoma que cortam custos de última milha. Yonghui se apoia na expertise de design da Miniso para refrescar layouts de loja e reduzir perdas.

Estrelas do comércio social como Douyin mudam de precificação baixíssima para posicionamento de qualidade, dando melhores margens aos comerciantes. Clubes de atacado expandem rapidamente; o Sam's clube superou CNY 80 bilhões em vendas de 2024 e planeja seis novas aberturas[3]Walmart China, "Sam's clube China Supera RMB 80 Bilhões em Vendas do AF 2024," corporativo.walmart.com. Merceeiros estrangeiros experimentam com articulação ventures para navegar conformidade e sourcing local. Chatbots de IA como Yuanbao da Tencent apoiam engajamento pós-compra, impulsionando lealdade para múltiplas redes.

Consolidação emerge em grupos comunitários conforme plataformas convergem em armazéns compartilhados. Varejistas colaboram com fintechs para oferecer pagamentos parcelados que ampliam tamanhos de carrinho. Marcas investem em estúdios de conteúdo interno para criar transmissões sempre ativas que encurtam ciclos de descoberta. Apesar de riscos de manchete, adoção de tecnologia e inovação de formato dão um incumbentes ferramentas para defender participação enquanto permitem que disruptores esculpam seus próprios nichos dentro do mercado varejo da China.

Líderes da Indústria Varejo da China

-

Alibaba grupo Holding Ltd.

-

Walmart Inc.

-

JD.com Inc.

-

sol arte varejo grupo Ltd.

-

Yonghui Superstores Co. Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Alibaba e Tencent canalizam CNY 380 bilhões em infraestrutura de IA e lançam chatbots de consumidor para elevar recomendações de compras

- Maio de 2025: Alibaba faz parceria com RedNote para aprofundar integração conteúdo-comércio em meio um rivalidade mais feroz de comércio social.

- Maio de 2025: O Walmart quebrou terreno em seu maior Sam's clube no norte da China, sublinhando um confiançum do gigante varejista americano no amplo mercado consumidor do país.

Escopo do Relatório do Mercado Varejo da China

Varejo é um venda de bens e serviços para consumidores, em contraste com atacado, que é uma venda para clientes empresariais ou institucionais. O relatório sobre um indústria varejo da China fornece uma avaliação abrangente do mercado, com uma análise dos segmentos no mercado. Além disso, o relatório fornece direcionadores, restrições e o perfil competitivo dos principais players.

O mercado varejo da China é segmentado por produtos e canais de distribuição. Por produtos, o mercado é subsegmentado em alimentos e bebidas, cuidados pessoais e domiciliares, vestuário, calçados e acessórios, móveis, brinquedos e hobbies, eletrônicos e eletrodomésticos, e outros produtos. Por canais de distribuição, o mercado é subsegmentado em supermercados/hipermercados, lojas de conveniência, lojas de departamento, lojas especializadas, on-linha, e outros canais de distribuição. O relatório oferece tamanho de mercado e previsões em valor (USD) para todos os segmentos acima.

| Alimentos e Bebidas | Alimentos Frescos |

| Alimentos Embalados | |

| Bebida - Alcoólica | |

| Bebida - Não Alcoólica | |

| Cuidados Pessoais e Domiciliares | Beleza e Cuidados Pessoais |

| Cuidados Domiciliares | |

| Vestuário, Calçados e Acessórios | Vestuário |

| Calçados | |

| Acessórios e Bens de Luxo | |

| Móveis, Brinquedos e Hobby | Móveis e Decoração |

| Brinquedos e Produtos para Bebês | |

| Equipamentos Esportivos e de Lazer | |

| Eletrônicos de Consumo e Eletrodomésticos | Mobile e TI |

| Eletrodomésticos | |

| Outros Eletrônicos | |

| Outros Produtos |

| Supermercados e Hipermercados |

| Lojas de Conveniência |

| Lojas de Departamento |

| Lojas Especializadas |

| Lojas de Desconto e Clube de Associados |

| E-commerce Mercados Online |

| Outros Canais (Venda direta, venda automática, compra coletiva comunitária) |

| Cidades de Nível 2 |

| Cidades de Nível 3 |

| Nível 4 e Abaixo |

| Grande Formato |

| Médio Porte |

| Pequeno Formato |

| China Oriental |

| China Setentrional |

| China Nordeste |

| China Meridional |

| China Central |

| China Sudoeste |

| China Noroeste |

| Por Categoria de Produto | Alimentos e Bebidas | Alimentos Frescos |

| Alimentos Embalados | ||

| Bebida - Alcoólica | ||

| Bebida - Não Alcoólica | ||

| Cuidados Pessoais e Domiciliares | Beleza e Cuidados Pessoais | |

| Cuidados Domiciliares | ||

| Vestuário, Calçados e Acessórios | Vestuário | |

| Calçados | ||

| Acessórios e Bens de Luxo | ||

| Móveis, Brinquedos e Hobby | Móveis e Decoração | |

| Brinquedos e Produtos para Bebês | ||

| Equipamentos Esportivos e de Lazer | ||

| Eletrônicos de Consumo e Eletrodomésticos | Mobile e TI | |

| Eletrodomésticos | ||

| Outros Eletrônicos | ||

| Outros Produtos | ||

| Por Canal de Distribuição | Supermercados e Hipermercados | |

| Lojas de Conveniência | ||

| Lojas de Departamento | ||

| Lojas Especializadas | ||

| Lojas de Desconto e Clube de Associados | ||

| E-commerce Mercados Online | ||

| Outros Canais (Venda direta, venda automática, compra coletiva comunitária) | ||

| Por Nível de Cidade Cidades de Nível 1 | Cidades de Nível 2 | |

| Cidades de Nível 3 | ||

| Nível 4 e Abaixo | ||

| Por Tamanho de Formato de Loja | Grande Formato | |

| Médio Porte | ||

| Pequeno Formato | ||

| Por Região (China) | China Oriental | |

| China Setentrional | ||

| China Nordeste | ||

| China Meridional | ||

| China Central | ||

| China Sudoeste | ||

| China Noroeste | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado varejo da China?

O setor vale USD 2,1 trilhões em 2025 e está projetado para atingir USD 3,1 trilhões até 2030.

Qual categoria de produto está crescendo mais rapidamente?

Eletrônicos de consumo e eletrodomésticos deve registrar uma TCAC de 9,5% entre 2025 e 2030.

Por que lojas de clube de atacado estão expandindo tão rapidamente?

Elas oferecem importações curadas e valor em grande quantidade, impulsionando crescimento anual de 13,8% e tamanhos médios de carrinho maiores.

Como o yuan digital afeta varejistas?

Projetos piloto em 26 cidades reduzem atrito de pagamento e apoiam promoções em tempo real, elevando eficiência omnicanal.

Quais níveis de cidade apresentam um maior oportunidade de crescimento?

Cidades de Nível 3 lideram com uma TCAC de 11,2% devido à urbanização, rendas crescentes e penetração do comércio por transmissão ao vivo.

Página atualizada pela última vez em: