Tamanho e Participação do Mercado do Setor de Varejo da Austrália

Análise do Mercado do Setor de Varejo da Austrália pela Mordor Intelligence

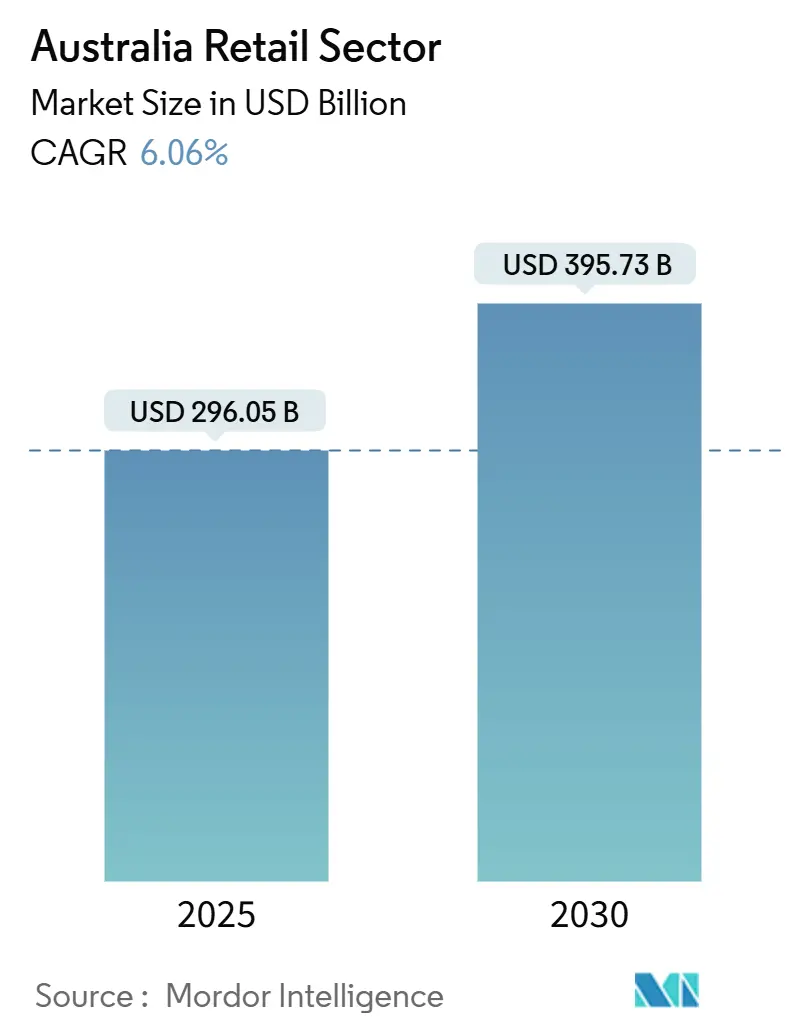

O mercado de varejo da Austrália está em USD 296,05 bilhões em 2025 e está projetado para subir para USD 395,73 bilhões até 2030, refletindo uma TCAC de 6,06% durante a janela de previsão. O crescimento populacional, a concentração urbana e uma base de consumidores digitalmente experientes sustentam essa expansão, mesmo com pressões impulsionadas por taxas de juros moderando gastos discricionários. O foco regulatório se intensificou após a Comissão Australiana de Concorrência e Consumidor (ACCC) abrir investigações abrangentes sobre preços de supermercados, aumentando o comportamento competitivo e aprimorando a transparência de preços. Divulgações financeiras obrigatórias relacionadas ao clima entrando em vigor no ano fiscal de 2025 estão direcionando varejistas para cadeias de suprimento circulares e cortes mensuráveis de emissões [1]Australian Competition and Consumer Commission, "Retail Pricing Inquiry," accc.gov.au. . Alimentos e bebidas mantêm dominância, mas saúde e beleza lideram o crescimento premium com base no envelhecimento demográfico e gastos com bem-estar. O investimento em comércio rápido acelera a mudança de canal em direção à entrega urbana em menos de 2 horas, enquanto carteiras digitais corroem a participação de cartões à medida que compradores mais jovens abraçam ecossistemas de pagamento sem contato.

Principais Resultados do Relatório

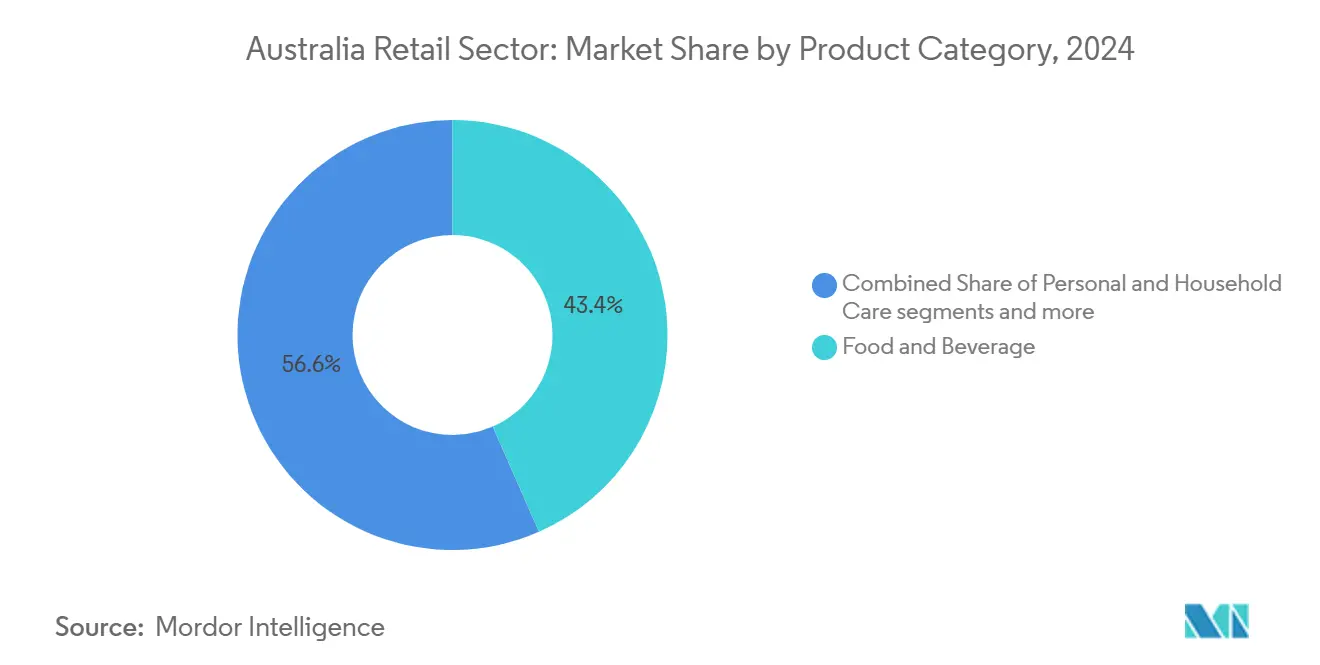

- Por categoria de produto, alimentos e bebidas lideraram com 43,40% de participação de receita em 2024, enquanto saúde e beleza está projetada para se expandir a uma TCAC de 8,65% até 2030.

- Por formato de varejo, supermercados e hipermercados detiveram 46,85% da participação do mercado de varejo australiano em 2024; varejistas online puros registraram a TCAC de previsão mais rápida em 10,87%.

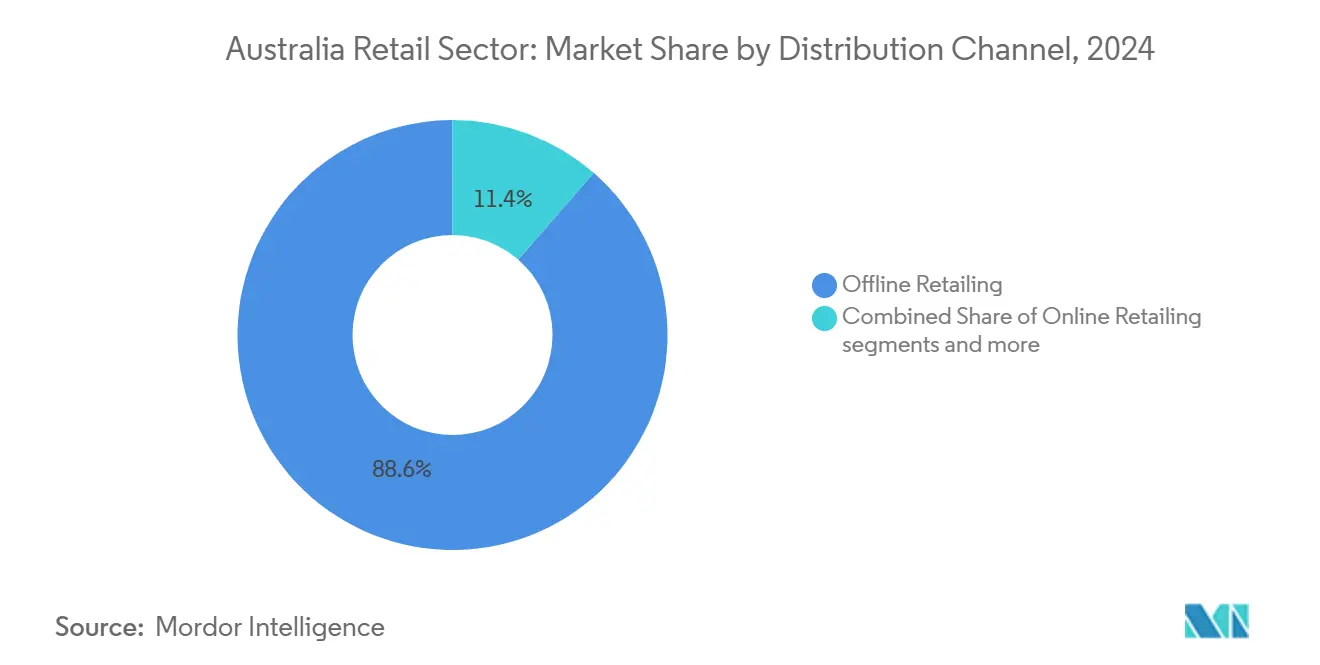

- Por canal de distribuição, o varejo offline comandou 88,56% do tamanho do mercado de varejo australiano em 2024, enquanto serviços de comércio rápido estão avançando a uma TCAC de 15,65%.

- Por modo de pagamento, cartões e EFTPOS mantiveram uma participação de 51,34% em 2024, enquanto carteiras digitais estão definidas para crescer a uma TCAC de 13,45% até 2030.

- Por estado, Nova Gales do Sul contribuiu com 31,76% das vendas nacionais em 2024, mas a Austrália Ocidental está no caminho para a TCAC mais alta de 7,34% até 2030.

Tendências e Insights do Mercado do Setor de Varejo da Austrália

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Pressão do Custo de Vida Acelerando Adoção de Marca Própria nas Redes Coles e Woolworths | +1.2% | Nacional, com impacto mais forte em NSW e Victoria | Médio prazo (2-4 anos) |

| Relatórios Obrigatórios de Sustentabilidade (AF-25) Empurrando Varejistas para Cadeias de Suprimento Circulares | +0.8% | Nacional, com adoção precoce nos principais centros urbanos | Longo prazo (≥ 4 anos) |

| Boom do Comércio Social Liderado pela Geração Z em Cidades Metropolitanas (Sydney, Melbourne, Brisbane) | +1.5% | Cidades metropolitanas, transbordamento para centros regionais | Curto prazo (≤ 2 anos) |

| Rápida Implementação de Comércio Rápido de Loja Escura dentro de Raios Urbanos de 5 km | +1.1% | Centros urbanos, expandindo para áreas suburbanas | Médio prazo (2-4 anos) |

| Preferência por Produtos Indígenas Apoiada por Campanhas "Australian Made" | +0.4% | Nacional, com ressonância mais forte em áreas regionais | Longo prazo (≥ 4 anos) |

| Reposição de Estoque Orientada por IA e Pilotos de Preço Dinâmico pelas Principais Redes | +0.9% | Nacional, liderado pelas principais redes de varejo | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Pressão do custo de vida direcionando compradores para linhas de marca própria

Os orçamentos domésticos permanecem esticados, e a caça por valor agora impulsiona um crescimento sem precedentes na penetração de marca própria. A Comissão Australiana de Títulos e Investimentos observa ansiedade financeira elevada entre a Geração Z, fortalecendo a demanda por produtos básicos de menor preço [2]Australian Securities and Investments Commission, "Youth Financial Wellbeing Snapshot," asic.gov.au. . A Woolworths respondeu cortando preços de prateleira em 400 itens do dia a dia em 10%, sinalizando uma tentativa estratégica de garantir lealdade enquanto amplia margens através de marcas próprias. Redes menores sem escala para financiar desenvolvimento de produto enfrentam erosão de participação à medida que consumidores recalibram lealdade em torno de valor percebido em vez de marcas tradicionais.

Relatórios obrigatórios de sustentabilidade remodelando cadeias de suprimento

A partir de 1º de janeiro de 2025, o padrão AASB S2 obriga varejistas listados a detalhar riscos climáticos, planos de transição e trajetórias de emissões, efetivamente vinculando o acesso a capital às divulgações ambientais. Varejistas com sistemas maduros de rastreamento de carbono ganham vantagem de pioneiro, enquanto independentes com recursos limitados confrontam uma carga de conformidade crescente. Metas federais de economia circular-dobrar a circularidade nacional até 2035 e alcançar uma taxa de recuperação de 80%-já estão influenciando escolhas de aquisição em direção a embalagens recicláveis e logística de ciclo fechado.

Boom do comércio social liderado pela Geração Z

Consumidores mobile-first cada vez mais convergem descoberta e compra em feeds de vídeo social. Dados do Australian Bureau of Statistics (ABS) mostram 94% de penetração de smartphone entre 18 a 29 anos, sustentando uma explosão em transações de comércio social [3]Australian Bureau of Statistics, "Household Use of Information Technology," abs.gov.au. . Varejistas expandem parcerias com influenciadores e integram módulos de compras via livestream para monetizar atenção dentro do ambiente do aplicativo, forçando redes de lojas a complementar em vez de ancorar jornadas digitais.

Rápida implementação de comércio rápido de loja escura

A entrada do Uber Eats em 67 mercados regionais adicionais ilustra a escalabilidade de entrega de 20 minutos além dos principais metros e prevê um incremento de USD 45 milhões para comerciantes locais. O braço de investimento da Woolworths, W23, financia hubs de micro-fulfillment automatizados localizados dentro de 5 km de zonas de alta densidade, reduzindo custos de última milha e elevando expectativas de serviço. Varejistas incapazes de amortizar investimento em loja escura arriscam uma lacuna de conveniência crescente.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Custos de Frete e Última Milha através dos Centros Populacionais Dispersos da Austrália | -1.8% | Nacional, com impacto agudo em áreas regionais | Médio prazo (2-4 anos) |

| Salário Mínimo Nacional Crescente Elevando Despesas Operacionais para Varejistas Físicos | -1.3% | Nacional, com impacto maior em formatos intensivos em mão de obra | Curto prazo (≤ 2 anos) |

| Desequilíbrio de Poder de Fornecedor do Duopólio Desencadeando Investigações da ACCC | -0.7% | Nacional, com foco no setor de supermercados | Longo prazo (≥ 4 anos) |

| Contração de Gastos Discricionários Impulsionada por Taxa Hipotecária | -1.1% | Nacional, com impacto mais forte em áreas de alta hipoteca | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Carga de custos de frete e última milha

A distribuição populacional esparsa impõe gastos logísticos estruturalmente mais altos. A volatilidade do preço do diesel e a escassez de motoristas inflam o custo unitário de entrega, forçando lojas regionais a impor prêmios de preço que diminuem a elasticidade da demanda. Varejistas buscam economias de escala agrupando cargas e investindo em nós de fulfillment regionais, mas a penalidade geográfica persiste, pesando na TCAC geral do mercado de varejo australiano.

Salário mínimo nacional crescente inflando custo operacional

Aumentos de salário real promulgados em meados de 2024 elevaram o piso salarial para 2,6 milhões de trabalhadores, pressionando formatos físicos que dependem fortemente de mão de obra de atendimento ao cliente. Muitas redes aceleram a implementação de self-checkout e pilotos de automação de loja para compensar a pressão da folha de pagamento, mas independentes com bases de capital mais finas confrontam compressão de margem e possível saída.

Análise de Segmento

Por Categoria de Produto: Saúde e beleza lidera expansão premium

Alimentos e bebidas permanece a maior fatia, gerando 43,40% da receita em 2024 graças ao gasto doméstico não discricionário. Saúde e beleza, no entanto, está prevista para superar todas as outras com TCAC de 8,65%, impulsionada pelo envelhecimento demográfico e maior gasto per capita com bem-estar. Em termos de valor, o tamanho do mercado de varejo australiano para saúde e beleza está definido para inchar em USD 7,2 bilhões entre 2025 e 2030. O amplo apelo de corredores de cuidados com a pele liderados por farmácias junto com a crescente demanda de cuidados masculinos posiciona o segmento para ganho de participação sustentado. Produtos de cuidados pessoais e domésticos se beneficiam de uma mudança de economia circular que recompensa pacotes de recarga e formulações biodegradáveis, aumentando o valor médio de transação dos varejistas. Vestuário e calçados enfrentam elasticidade às oscilações das taxas hipotecárias, enquanto eletrônicos de consumo rastreiam ciclos de compra relacionados à habitação.

Verticais discricionárias como artigos esportivos e lazer capturam vantagem de tendências de atividade ao ar livre, mas encontram complexidade de planejamento de estoque ligada a picos sazonais. Corredores de cuidados com animais demonstram credenciais defensivas; taxas de adoção elevadas durante os anos de pandemia estabilizam a demanda de taxa de execução, protegendo a receita durante meses de queda. Vendas duty-free e de luxo permanecem expostas a fluxos de visitantes internacionais e oscilações de moeda, embora sub-segmentos premium de cuidados com a pele compensem parcialmente a suavidade turística através da afluência doméstica.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Formato de Varejo: Pure-plays digitais escalam mais rapidamente

Supermercados e hipermercados possuem 46,85% da participação do mercado de varejo da Austrália em 2024, refletindo dependência de essenciais domésticos e densidade da rede de lojas. No entanto, operadores pure-play online são projetados para registrar uma TCAC de 10,87% até 2030 à medida que o atrito de checkout diminui e a adoção de entrega no mesmo dia se amplia. Bandeiras omnicanal convertem pegadas de loja em nós de micro-fulfillment, misturando click-and-collect com pickup na calçada para defender participação. Lojas de conveniência exploram tráfego urbano e adjacência de trânsito, capturando missões de lanches e bebidas que resistem a ventos contrários econômicos. Lojas de departamento reestruturam espaço de piso para zonas experienciais, mas continuam cedendo categorias não-fashion para e-tailers especializados. Clubes de warehouse de desconto atraem compradores pressionados pela inflação através de proposições de valor em massa e profundidade de marca própria.

Racionalização de contagem de lojas acompanha evolução de mix de categoria: saídas de arrendamento plurianuais em shoppings com baixo desempenho financiam conceitos de flagship experiencial em corredores de CBD. Ativações pop-up fornecem bancos de teste para sortimentos sazonais e colaborações com influenciadores. No geral, o mercado de varejo da Austrália continua a se bifurcar entre líderes de mercearia ricos em escala e desafiadores digitais ágeis, com generalistas de nível médio espremidos no meio.

Por Canal de Distribuição: Comércio rápido redefine fulfillment urbano

Vendas offline ainda representam 88,56% do volume de negócios, sublinhando a preferência dos australianos por compras táteis e posse instantânea. Não obstante, a TCAC de 15,65% do comércio rápido sinaliza uma era de expectativas de entrega em super velocidade. O investimento se derrama em soluções de picking automatizado e otimização de rota baseada em IA para comprimir curvas de custo de última milha. Dentro de códigos postais metropolitanos, o tamanho do mercado de varejo australiano para mercadorias de entrega rápida está previsto para superar USD 6,9 bilhões até 2030. Vitrines de comércio social adicionam picos de demanda incremental durante drops de live-stream, misturando entretenimento e transação em uma única tela. O e-commerce transfronteiriço se beneficia de paridade AUD-USD forte e harmonização tarifária sob a Parceria Econômica Regional Abrangente, alimentando pedidos de beleza de luxo de entrada. Varejistas que integram pontos de contato físicos, web e móveis garantem maior valor de vida útil do cliente e economia de unidade superior.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modo de Pagamento: Carteiras digitais em disparada

Cartões e EFTPOS dominam com participação de 51,34%, mas enfrentam erosão constante à medida que tokens incorporados em carteira ganham tração. O Paypers relata que o uso de tap-and-go subiu 14% ano a ano em 2024 em meio ao conforto sem contato e ubiquidade de dispositivo. Provedores de BNPL como Zip representam 10,2% dos checkouts online, apesar da legislação de empréstimo responsável iminente. O tamanho do mercado de varejo da Austrália atribuível a carteiras digitais está projetado para saltar de USD 68 bilhões em 2025 para USD 128 bilhões até 2030, uma TCAC de 13,45%, impulsionada por incentivos de taxas de comerciantes e integração de fidelidade. O declínio do dinheiro continua, agora abaixo de 7% dos gastos no ponto de venda de acordo com os registros do Reserve Bank.

Análise Geográfica

Nova Gales do Sul mantém primazia com 31,76% do volume de negócios de 2024, refletindo sua concentração do setor de serviços e uma grade logística robusta que alimenta entrega no mesmo dia através da Grande Sydney. Acesso ferroviário de rede e portuário multimodal reduz o custo de frete de entrada, dando às redes big-box margem de manobra para manter disciplina de preços. O CBD de Melbourne de Victoria se recupera na chegada revivida de estudantes internacionais e tráfego de pé de precinto de entretenimento, elevando cestas adjacentes de vestuário e hospitalidade. Queensland centrada no turismo vê crescimento sustentado de dois dígitos em verticais de beleza e souvenirs duty-free à medida que o tráfego de passageiros da Gold Coast se normaliza para volumes pré-pandemia.

A TCAC de 7,34% da Austrália Ocidental até 2030 sublinha o efeito multiplicador das exportações de recursos fluindo para folhas de pagamento de varejo e compras discricionárias. Rendas medianas mais altas impulsionam valores médios de transação, particularmente em corredores de melhoria doméstica e eletrônicos premium. A distância física do estado de armazéns da costa leste encoraja varejistas a abrir hubs de fulfillment centrados em Perth, encurtando tempos de entrega e reduzindo risco de venda perdida. Austrália do Sul e Tasmânia enfrentam tetos de crescimento modestos, mas mantêm nichos locais de produtos defensáveis que atraem compradores focados em procedência, apoiando híbridos de mercearia e mercado de fazendeiros.

O Território da Capital Australiana se beneficia da certeza da folha de pagamento federal, mostrando gasto acima da média per capita em livros especializados, suprimentos educacionais e linhas de vestuário profissional. A perspectiva de varejo do Território do Norte é restringida pela população esparsa e dependência de frete pesado, mas Alice Springs se beneficia do rebote do turismo impulsionado pelo marketing do corredor de viagem de Uluru. Estratégias de expansão interestadual de grandes grupos de supermercados agora apresentam modelos de omni-distribuição que flexibilizam inventário entre lojas escuras urbanas e cross-docks regionais, otimizando giros de estoque enquanto melhoram métricas de disponibilidade de prateleira nacionalmente.

Cenário Competitivo

Os cinco principais varejistas da Austrália exercem influência desproporcional, comandando bem acima da metade da receita total do setor. Woolworths e Coles juntos detêm 67% das receitas de supermercados, concedendo forte poder de negociação sobre fornecedores e penetração de marca própria. Wesfarmers explora amplitude de portfólio-Bunnings, Kmart, Target, Officeworks-para diversificar ganhos e alavancar análises de dados entre categorias. A proposição de desconto da Aldi corrói âncoras de preço de nível de entrada, particularmente em produtos frescos, obrigando players do duopólio a afiar níveis de valor. Metcash apoia bandeiras IGA independentes através de compras em massa e sistemas de merchandising, sustentando presença comunitária local, embora em menor escala.

Investimento em tecnologia define o ritmo competitivo: sistemas de rastreamento de performance da Woolworths e ferramentas de prateleira de IA visam redução de perda de estoque e elevação de margem, embora reação sindical sobre vigilância tenha provocado uma pausa temporária do programa no final de 2024. Kmart canalizará USD 200 milhões em um mega-centro de fulfillment de Sydney entregando 55.000 pedidos diários uma vez ativo em 2026, ilustrando intensidade de capital de expectativas de dia seguinte. Entrantes de comércio rápido-incluindo lojas escuras alimentadas por Uber Eats e parcerias DoorDash-desafiam incumbentes na conveniência, empurrando redes a acelerar implementação de micro-fulfillment.

Novos bolsos de crescimento emergem em corredores de bem-estar premium, formatos de loja de economia circular e linhas de produtos de propriedade indígena apoiadas por branding "Australian Made". Plataformas digitais transfronteiriças como Temu e Shein capturam demanda de moda sensível a preço, estimulando debate político doméstico sobre limites de imposto de importação. No geral, dinâmicas competitivas combinam economias de escala, agilidade de preço orientada por dados e credenciais de sustentabilidade para definir vencedores e retardatários.

Líderes da Indústria do Setor de Varejo da Austrália

-

Woolworths Group Ltd

-

Coles Group Ltd

-

Wesfarmers Ltd

-

Aldi Stores (Australia) Pty Ltd

-

Metcash Ltd (IGA Network)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Kmart destinou USD 200 milhões para um hub de fulfillment de Sydney destinado a lidar com 55.000 encomendas de e-commerce por dia.

- Dezembro de 2024: Scentre Group revelou um pipeline de USD 4 bilhões de expansões e remodelações da Westfield.

Escopo do Relatório do Setor de Varejo da Austrália

O relatório sobre o setor de varejo australiano fornece uma avaliação abrangente do mercado, com uma análise dos segmentos no mercado. O setor de varejo australiano é segmentado por produtos (alimentos e bebidas, cuidados pessoais e domésticos, vestuário, calçados e acessórios, móveis, brinquedos e hobby, eletrônicos e eletrodomésticos, e outros produtos) e canal de distribuição (supermercados/hipermercados, lojas de conveniência, e lojas de departamento, lojas especializadas, online, e outros canais de distribuição).

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de varejo da Austrália?

O setor está avaliado em USD 296,06 bilhões em 2025 e está projetado para atingir USD 395,73 bilhões até 2030.

Qual categoria de produto está crescendo mais rapidamente?

Saúde e beleza lideram o crescimento com uma previsão de TCAC de 8,65% até 2030, refletindo demografia em envelhecimento e gasto com bem-estar.

Quão dominantes são os supermercados na Austrália?

Supermercados e hipermercados detêm 46,85% da receita de 2024, enquanto Coles e Woolworths juntos controlam 67% das vendas de supermercados.

Por que a Austrália Ocidental é o estado de crescimento mais rápido?

A prosperidade do setor de recursos está impulsionando uma TCAC de 7,34%, elevando rendas domésticas e gastos de varejo discricionários.

Que canal está se expandindo mais rapidamente dentro da distribuição?

Serviços de comércio rápido estão escalando a TCAC de 15,65% graças às redes de loja escura permitindo entrega em menos de 2 horas.

Como as preferências de pagamento estão mudando?

Transações de carteira digital são previstas para mais que dobrar entre 2025 e 2030, crescendo a uma TCAC de 13,45% à medida que hábitos sem contato se aprofundam.

Página atualizada pela última vez em: