Tamanho e Participação do Mercado de Automação no Varejo

Análise do Mercado de Automação no Varejo pela Mordor Intelligence

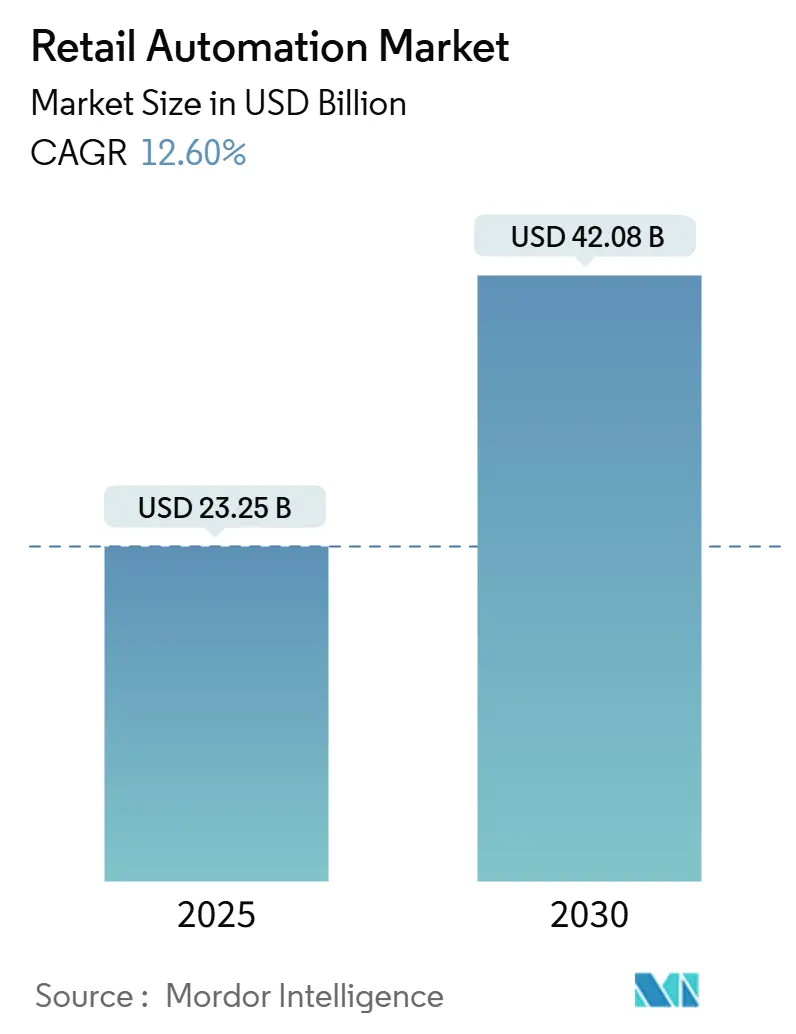

O tamanho do mercado de automação no varejo fica em USD 23,25 bilhões em 2025 e está previsto para alcançar USD 42,08 bilhões até 2030, refletindo uma TCAC de 12,6% durante o período. A adoção rápida está sendo impulsionada por varejistas que buscam maior eficiência operacional, menor exposição à mão de obra e jornadas do cliente sem atritos. Tecnologias de frente de loja como self-checkout[1]Star Micronics, "Consumer Attitudes Toward Self-Checkout," starmicronics.com e quiosques digitais estão se expandindo rapidamente, enquanto chips de edge-AI estão abrindo novos locais onde conectividade limitada antes impedia atualizações. Hardware continua a representar a maior parte dos gastos atuais, mas software em nuvem e serviços gerenciados estão se expandindo mais rapidamente à medida que varejistas favorecem modelos de assinatura que reduzem desembolso de capital. A intensificação da competição de plataformas de e-commerce também está empurrando operadores de lojas físicas a automatizar separação de pedidos e cumprimento de última milha, criando nova demanda por centros de micro-cumprimento, robótica e sistemas de inventário em tempo real.

Principais Pontos do Relatório

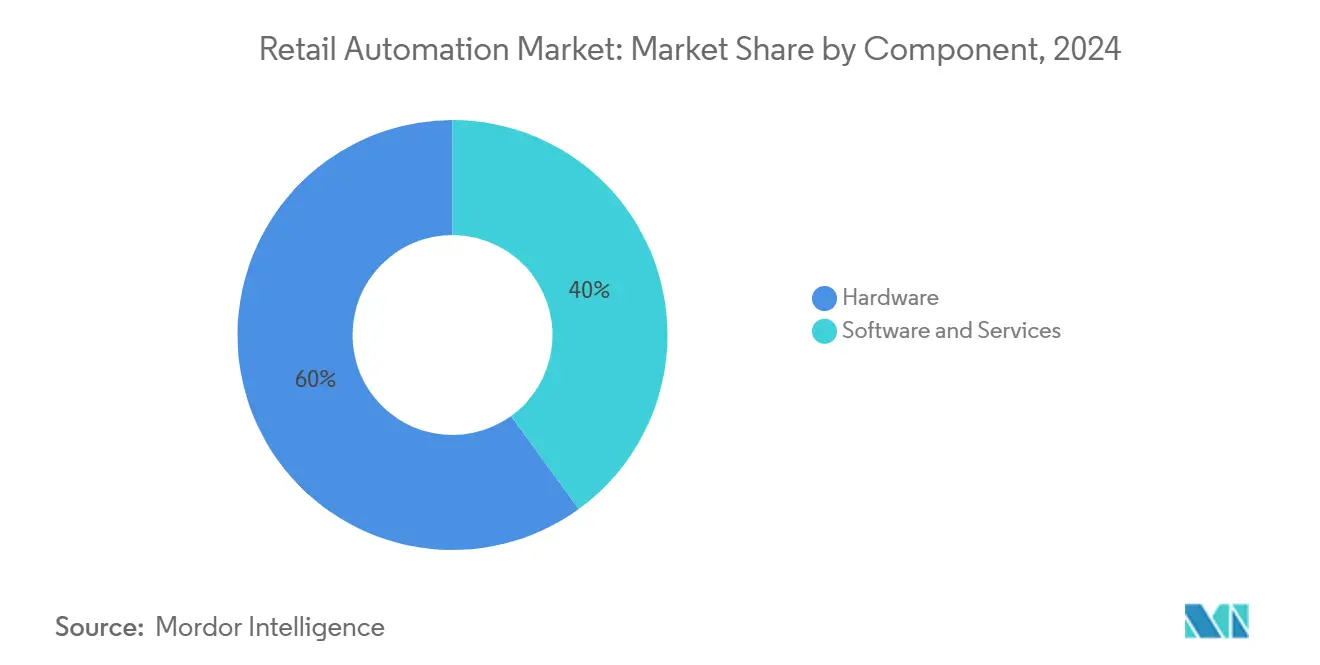

- Por componente, hardware comandou 60,0% da participação do mercado de automação no varejo em 2024, enquanto software e serviços estão projetados para expandir a uma TCAC de 13,5% até 2030.

- Por implementação, sistemas de frente de loja na loja lideraram com 57,8% do tamanho do mercado de automação no varejo em 2024; centros de cumprimento omnicanal estão avançando a 13,9% de TCAC até 2030.

- Por usuário final, varejistas de mercearia detiveram 48,5% da participação do mercado de automação no varejo em 2024; o segmento de hospitalidade está previsto para crescer a 13,6% de TCAC.

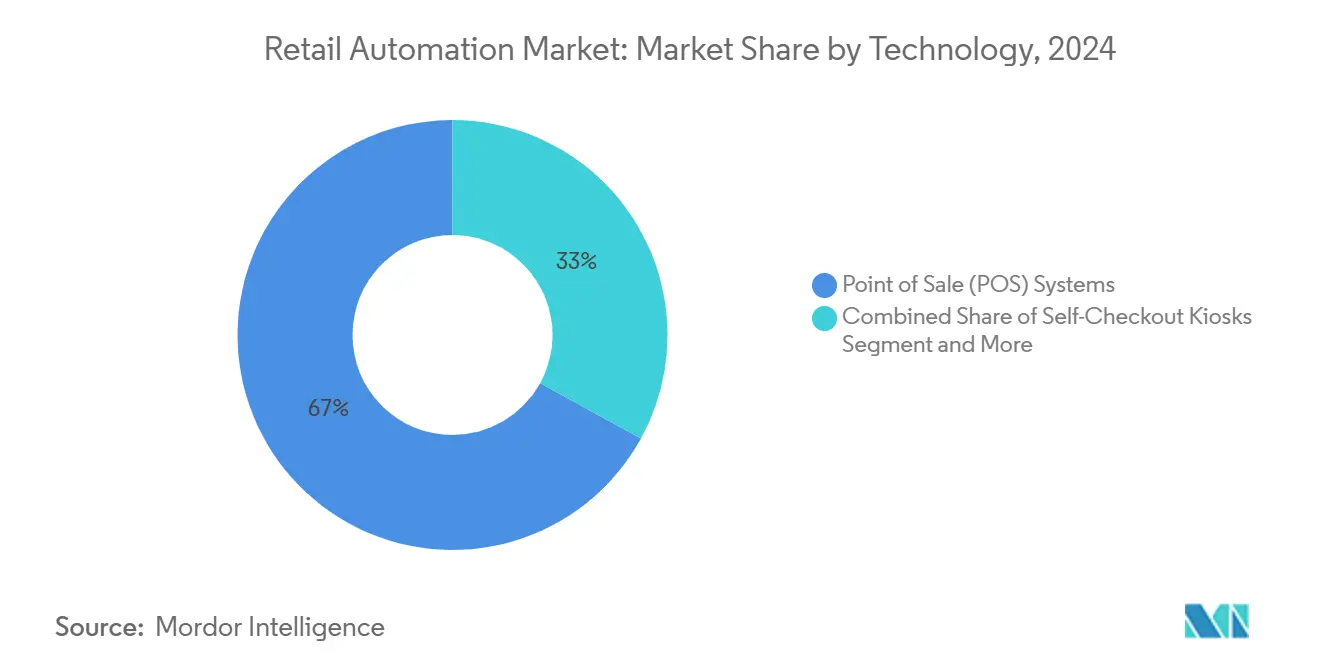

- Por tecnologia, sistemas PDV dominaram com 67,0% de participação na receita em 2024, enquanto quiosques de self-checkout estão projetados para crescer a 14,0% de TCAC.

- Por formato de loja, supermercados representaram 66,0% do tamanho do mercado de automação no varejo em 2024 e devem expandir a 13,2% de TCAC.

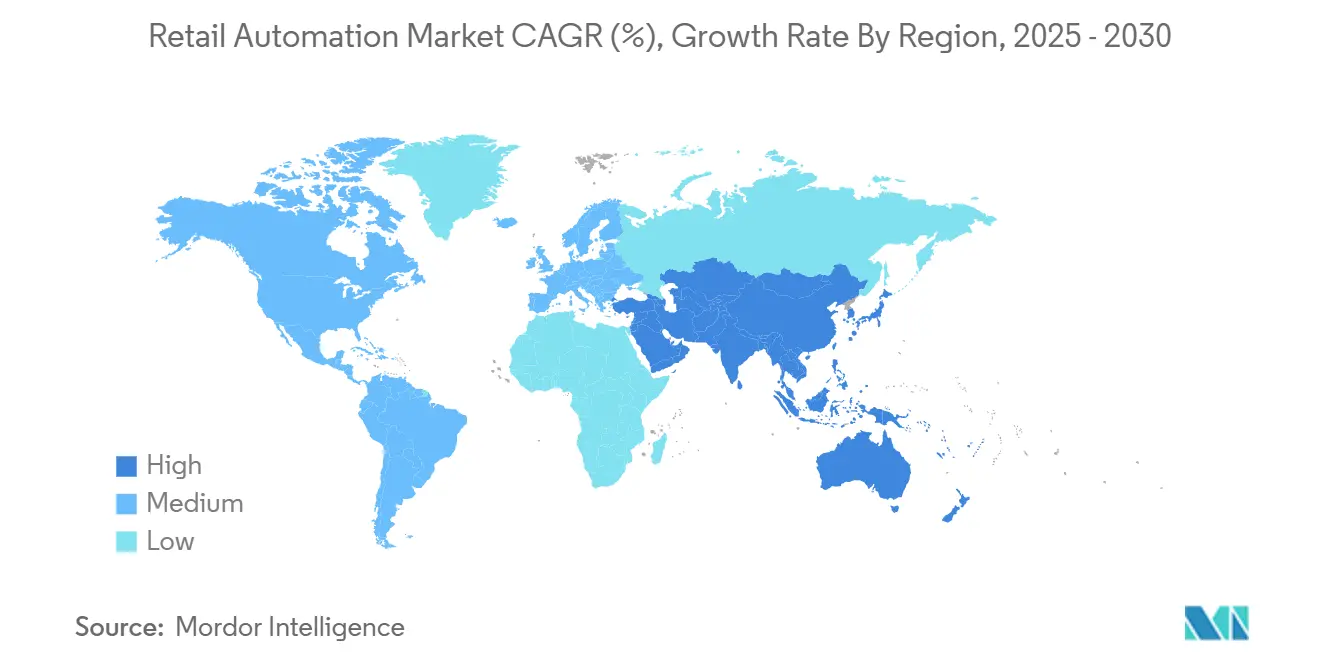

- Por geografia, América do Norte liderou com 35,0% de participação na receita em 2024; Ásia-Pacífico é a região de crescimento mais rápido com 14,0% de TCAC projetada.

Tendências e Insights do Mercado Global de Automação no Varejo

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por qualidade e serviço rápido | +3.2% | América do Norte, Europa, centros urbanos globais | Prazo curto (≤ 2 anos) |

| Crescimento e competição entre jogadores de varejo e e-commerce | +2.8% | Ásia-Pacífico, cidades globais de primeiro nível | Prazo médio (2-4 anos) |

| Escassez de mão de obra e inflação salarial acelerando adoção de self-checkout | +2.3% | América do Norte, Europa, Austrália, Nova Zelândia | Prazo médio (2-4 anos) |

| Monetização de mídia no varejo impulsionando integração de dados PDV | +1.9% | América do Norte, Europa, China | Prazo médio (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda crescente por qualidade e serviço rápido

Compradores valorizam cada vez mais velocidade e precisão sobre atributos auxiliares da loja. Varejistas que fazem upgrade para pistas de checkout orientadas por IA relatam cerca de 40% de transações mais curtas, o que melhora o fluxo nos períodos de pico. Redes menores estão recorrendo a pacotes PDV modulares que escalam de acordo com o fluxo de pessoas. Essa modularidade reduz barreiras de entrada, permitindo que independentes correspondam aos níveis de serviço oferecidos por varejistas nacionais. Maior satisfação está se transformando em ganhos mensuráveis de lealdade, tornando a automação em toda a loja uma prioridade tática para os próximos dois anos. O mercado de automação no varejo está, portanto, experimentando ciclos de adoção mais acentuados sempre que os tempos de espera dos clientes aumentam.

Crescimento e competição entre jogadores de varejo e e-commerce

Lojas tradicionais enfrentam rivais online agressivos oferecendo entrega quase instantânea e promoções personalizadas. Plataformas de comércio omnicanal que misturam inventário online e na loja estão se tornando estratégicas. Terminais PDV estão evoluindo para centros de comércio unificado que processam pedidos originados de sites, aplicativos ou códigos QR no corredor. Varejistas lançando marketplaces de terceiros estão criando novos casos de uso de automação, como integração automatizada de vendedores e reconciliação de taxas. Por outro lado, marcas digitais abrindo showrooms físicos estão implantando prateleiras inteligentes e RFID para manter a precisão de estoque em tempo real a que estão acostumadas online. Esses modelos que se cruzam ampliam a base endereçável do mercado de automação no varejo.

Escassez de mão de obra e inflação salarial acelerando adoção de self-checkout

Salários no varejo continuam a subir mais rápido que a inflação geral, levando redes a reengenharia de pessoal[2]Michele Dupré, "2025 Retail Trends Report," Verizon, verizon.com. Um atendente pode agora supervisionar quatro a seis estações de self-checkout, cortando horas de trabalho de frente em até 30%. As economias são redirecionadas para funções de serviço como consultoria no corredor e separação de pedidos online. Essa redistribuição está mudando os requisitos de habilidades da equipe sem eliminar totalmente o quadro de funcionários. A indústria de automação no varejo está respondendo com designs que apresentam manutenção preditiva, telas antimicrobianas e layouts ergonômicos que minimizam o treinamento de conformidade.

Monetização de mídia no varejo impulsionando integração de dados PDV

Tráfego na loja está se transformando em um ativo publicitário de alta margem. Redes de mídia no varejo usam dados de cesta ao vivo para servir promoções direcionadas em quiosques, aplicativos e etiquetas eletrônicas de prateleira. Receita de mídia, frequentemente valendo 5-7% das vendas digitais, está ajudando a financiar mais automação, criando um loop de investimento auto-reforçante. Fornecedores estão incorporando APIs de ad-tech em software PDV de próxima geração para que inventário, precificação, lealdade e veiculação de anúncios operem em uma única camada de dados. Como resultado, o mercado de automação no varejo vê demanda crescente por motores de análise capazes de bilhões de impressões em tempo real a cada ano.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altas taxas de falha de hardware | -1.9% | Mercados emergentes, ambientes severos | Prazo curto (≤ 2 anos) |

| Fraude crescente em self-checkout forçando pausas no lançamento | -1.3% | América do Norte, Europa | Prazo curto (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Altas taxas de falha de hardware

Equipamentos de varejo frequentemente operam quase continuamente em ambientes com flutuação de temperatura e muita poeira, levando à fadiga de componentes. Scanners de self-checkout exibem maior tempo de inatividade que pistas com pessoal, causando abandono de filas e gargalos na mesa de atendimento. Cada minuto de interrupção pode custar a um supermercado de alto volume milhares em receita perdida e erosão da marca. Fabricantes estão incorporando sensores ruggedizados e diagnósticos remotos, mas o problema permanece agudo em mercados emergentes que carecem de cadeias de suprimento de peças de reposição. Esses problemas de confiabilidade amortecem ciclos de pedidos de curto prazo e influenciam o mercado de automação no varejo em direção a contratos de acordo de nível de serviço que transferem risco de manutenção para fornecedores.

Fraude crescente em self-checkout forçando pausas no lançamento

Auto-atendimento expandido convida novos tipos de encolhimento, desde troca de código de barras até saídas sem pagar. Incidentes aumentaram drasticamente desde 2019, levando várias grandes redes a diminuir as instalações planejadas enquanto avaliam visão AI, verificação de peso e complementos de digitalização de ID. Encolhimento em self-checkout pode chegar a 7% das vendas comparado com 0,3% para pistas com pessoal, corroendo as economias de mão de obra que justificaram o investimento. Provedores de soluções estão integrando visão computacional, inferência de edge-AI e alertas de intervenção em tempo real. Até que a precisão seja comprovada, alguns varejistas limitarão a penetração de auto-atendimento, temperando o crescimento de receita de curto prazo para o mercado de automação no varejo.

Análise de Segmentos

Por Componente: Serviços de Software Superam Crescimento de Hardware

Hardware representou 60,0% da receita de 2024 à medida que varejistas instalaram dispositivos PDV, quiosques e gateways RFID. No entanto, software e serviços estão previstos para superar hardware a 13,5% de TCAC até 2030. O tamanho do mercado de automação no varejo para assinaturas de software está se expandindo à medida que implantação em nuvem permite atualizações contínuas de recursos em vez de atualizações episódicas de hardware. Designs de hardware de API aberta agora permitem que desenvolvedores terceiros conectem análises, motores de lealdade e carteiras de pagamento, borrando linhas tradicionais de componentes.

Maior foco em operações orientadas por dados está beneficiando provedores SaaS oferecendo previsão alimentada por IA e prevenção de perdas. Contratos de serviços gerenciados agrupam garantias de tempo de atividade, patches de segurança e manutenção preditiva, mudando gastos de orçamentos de capital para operacionais. À medida que varejistas racionalizam pegadas físicas, acessórios modulares vinculados à orquestração em nuvem fornecem flexibilidade. Consequentemente, fornecedores de soluções que pareiam hardware robusto com plataformas escaláveis estão ganhando participação.

Por Usuário Final: Domínio de Mercearia em Meio ao Surto de Hospitalidade

Redes de mercearia detiveram 48,5% da receita de 2024 devido ao alto churn de cesta e margens apertadas que exigem eficiência de processo. Sistemas de micro-cumprimento, etiquetas eletrônicas de prateleira e balanças inteligentes são centrais ao roteiro de automação deste grupo. A participação do mercado de automação no varejo de mercearia deve permanecer significativa, mas operadores de hospitalidade estão registrando os ganhos mais rápidos a 13,6% de TCAC. Restaurantes de serviço rápido estão adicionando quiosques de pedidos, sistemas de display de cozinha e preparo robótico de alimentos para enfrentar pressão salarial e expectativas de velocidade.

Hotéis estão implantando check-in móvel, chaves digitais e robôs de serviço que entregam roupas de cama ou bandejas de serviço de quarto, ilustrando transbordamento tecnológico entre setores. Enquanto mercadorias gerais e setores especializados automatizam visibilidade de inventário, seu ritmo de crescimento é moderado relativo a mercearia e hospitalidade. Fornecedores adaptando soluções a fluxos de trabalho específicos do setor capturarão oportunidades incrementais à medida que casos de uso se ampliam.

Por Implementação: Centros de Cumprimento Omnicanal Aceleram

Instalações voltadas para o cliente, como self-checkout, detiveram uma participação de 57,8% em 2024 porque abordam diretamente tempos de fila e upsell. No entanto, centros de cumprimento omnicanal são a implementação de crescimento mais rápido, projetada a 13,9% de TCAC. O tamanho do mercado de automação no varejo vinculado ao micro-cumprimento está subindo à medida que varejistas convertem zonas de fundo de loja em estações de separação automatizadas que processam pedidos online em menos de 30 minutos.

Essa realocação de espaço reduz custos de última milha e apoia promessas de entrega no mesmo dia. Armazéns e áreas de fundo de loja continuam a adotar AMRs, classificadores automatizados e portais RFID, mas o crescimento fica atrás das atualizações de frente de loja. Varejistas integrando previsão de demanda, roteamento de pedidos e agendamento de mão de obra em todas as três zonas relatam ganhos de eficiência de dois dígitos, reforçando ciclos de investimento unificados.

Por Tecnologia: Quiosques de Self-Checkout Ganham Impulso

Plataformas PDV permaneceram a base com 67,0% de participação na receita em 2024, atuando como o sistema transacional de registro. Ainda assim, quiosques de self-checkout estão se expandindo a 14,0% de TCAC à medida que compradores valorizam controle e velocidade. Câmeras de visão computacional e reconhecimento de objetos por IA agora reduzem erros de digitalização, enquanto orientação por voz melhora acessibilidade. O mercado de automação no varejo abraça sensores RFID, código de barras e visão para alcançar precisão em nível de item em cestas mistas.

Robótica e AMRs, embora uma fatia menor, estão registrando crescimento de dois dígitos à medida que custos caem e casos de uso amadurecem. Brain Corp relata que AMRs amigáveis à loja funcionam 10 horas por carga e se encaixam em rotinas existentes de limpeza ou inventário, evitando as restrições de altura do teto de drones. Com o tempo, arquiteturas multi-sensor vinculando quiosques, aplicativos móveis e scanners de prateleira entregarão visibilidade de ponta a ponta do estoque ao checkout.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Formato de Loja: Supermercados Lideram Adoção de Automação

Supermercados controlaram 66,0% dos gastos de 2024 e estão projetados para crescer a 13,2% de TCAC até 2030. Altos volumes de SKU e perecíveis requerem controle granular de inventário. Prateleiras inteligentes alertam funcionários sobre falta de estoque, enquanto visão computacional valida identificação de produtos. O tamanho do mercado de automação no varejo no segmento de supermercados deve se ampliar à medida que redes investem em navegação assistida por voz e promoções de realidade aumentada que encurtam o tempo de viagem.

Hipermercados perseguem ferramentas similares através de pegadas maiores, enfatizando esfregões de chão autônomos e carrinhos de separação móveis. Varejistas de conveniência e combustível focam em formatos não assistidos 24/7 usando checkout de visão computacional e armários inteligentes. Lojas de departamento, com menor frequência de tráfego, alocam fundos para espelhos de prova interativos e quiosques de corredor infinito que se integram com catálogos de e-commerce. Cada formato demanda interfaces de usuário distintas e durabilidade de dispositivo, direcionando diversidade de design de soluções.

Análise Geográfica

América do Norte contribuiu com 35,0% da receita de 2024. Altos salários, cultura de adoção precoce e ecossistemas de fornecedores fortes sustentaram a liderança. Varejistas estão pilotando pistas PDV de visão computacional esperadas para proliferar até 2026. Processamento de edge-AI dentro de scanners reduz latência e diminui dependência de data centers. Regulamentações de privacidade e preocupações com encolhimento temperam lançamentos sem restrições, mas pipelines de inovação permanecem saudáveis.

Ásia-Pacífico é a região de crescimento mais rápido com 14,0% de TCAC projetada. China pioneira lojas apenas com carteira móvel e micro-armazéns robóticos, enquanto o surto de e-commerce da Índia alimenta demanda de automação de armazém. Penetração de robôs móveis autônomos em instalações regionais está prevista para subir de 27% para 92% dentro de cinco anos, sublinhando o apetite por dispositivos que economizam mão de obra. Expansão rural se beneficia de chips de edge-AI que funcionam em sites de baixa largura de banda, ampliando o alcance do mercado de automação no varejo.

Europa detém uma participação significativa, liderada por economias ocidentais investindo em sistemas eficientes em energia e embalagem circular. Mercados orientais estão se aproximando à medida que salários sobem e redes transfronteiriças se modernizam. Regras rigorosas de proteção de dados moldam implantações de visão computacional, empurrando fornecedores a implementar anonimização no dispositivo. América do Sul e Oriente Médio e África, embora menores hoje, exibem forte potencial de longo prazo. Ambiente fiscal reformador do Brasil encoraja migração de dinheiro para digital, enquanto estados do Golfo financiam projetos de varejo de cidade inteligente que agrupam automação logística e infraestrutura de pagamento sem contato.

Cenário Competitivo

Os cinco principais provedores detêm pouco acima de 30% da receita global, indicando concentração moderada. NCR Corporation, Diebold Nixdorf, Zebra Technologies, Honeywell International e Toshiba Global Commerce Solutions se diferenciam através de portfólios amplos e redes de serviço globais. NCR Voyix está movendo produção de hardware de self-checkout para Ennoconn, liberando capital para sua plataforma em nuvem, um sinal de que fornecedores estão priorizando valorização de software sobre escala de fabricação[3]NCR Voyix Corporation, "Form 8-K: Manufacturing Outsourcing Agreement," sec.gov.

Especialistas em hardware estão fazendo parcerias com start-ups de software IA para incorporar análises na borda. Suite Aurora da Zebra vincula robótica guiada por visão com AMRs, refletindo demanda por pilhas de fornecedor único que reduzem tempo de integração. Aquisições visam orquestração de robótica, manutenção preditiva e visão computacional. Integradores regionais competem em velocidade de implantação e regulamentações locais, fragmentando participação abaixo do top tier global.

Varejistas preferem fornecedores capazes de fornecer cobertura de ponta a ponta abrangendo checkout, inventário e cumprimento. Isso cria pressão sobre provedores de nicho para se alinhar com ecossistemas ou se especializar ainda mais. Oportunidades de espaço em branco permanecem em mercados emergentes onde infraestrutura legada é fina. À medida que chips de edge-AI e 5G amadurecem, regiões que adotam tarde podem saltar para arquiteturas avançadas, redefinindo posicionamento competitivo no mercado de automação no varejo.

Líderes da Indústria de Automação no Varejo

-

Datalogic S.P.A

-

Diebold Nixdorf, Incorporated

-

ECR Software Corporation

-

Emarsys eMarketing Systems AG

-

Fiserv Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Zebra Technologies revelou o Aurora VGR Assistant e Zebra Symmetry Fulfillment, vinculando robôs guiados por visão com AMRs para acelerar fluxos de trabalho de separação no varejo.

- Abril de 2025: Dematic abriu um escritório na Arábia Saudita para atender à crescente demanda do Oriente Médio por automação de armazém e loja.

- Março de 2025: Zebra Technologies introduziu o túnel de digitalização Aurora Velocity e o scanner industrial fixo FS80 na ProMat 2025 para impulsionar classificação de pacotes de alta velocidade.

- Março de 2025: Numina Group e KUKA Robotics fizeram parceria para entregar Batchbot, combinando AMRs com Pick by Voice para aumentar a produtividade de separação de pedidos no varejo em até 50%.

- Março de 2025: OCR Solutions lançou digitalização avançada de ID para conter fraude de self-checkout autenticando documentos em tempo real.

Escopo do Relatório Global do Mercado de Automação no Varejo

Automação no varejo é o uso de Inteligência Artificial e Aprendizado de Máquina em operações de varejo. Inclui quiosques autônomos de autoatendimento que operam como lojas de varejo totalmente automáticas através do uso de integração de software para substituir os serviços tradicionais de varejo em uma loja de varejo convencional. Esses quiosques autônomos estão localizados em vários locais movimentados como aeroportos, shoppings, resorts e centros de trânsito. Eles fazem transações acontecerem mais rapidamente e com maior eficiência e também aprimoram a experiência do cliente. Empodera funcionários com dados e análises em tempo real.

O mercado de automação no varejo é segmentado por tipo (hardware e software), usuário final (mercearia, mercadorias gerais e hospitalidade) e geografia (Europa, América do Norte, América Latina, Ásia-Pacífico e Oriente Médio e África). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Hardware |

| Software e Serviços |

| Mercearia |

| Mercadorias Gerais |

| Hospitalidade |

| Frente de Loja na Loja |

| Estoque de Fundo / Armazém |

| Centros de Cumprimento Omnicanal / Micro-cumprimento |

| Sistemas de Ponto de Venda (PDV) |

| Quiosques de Self-Checkout |

| Identificação por Radiofrequência (RFID)/Código de Barras |

| Robótica/Robôs Móveis Autônomos (AMR) |

| Supermercados |

| Hipermercados |

| Conveniência/Combustível |

| Lojas de Departamento |

| América do Norte | Estados Unidos | |

| Canadá | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Componente | Hardware | ||

| Software e Serviços | |||

| Por Usuário Final | Mercearia | ||

| Mercadorias Gerais | |||

| Hospitalidade | |||

| Por Implementação | Frente de Loja na Loja | ||

| Estoque de Fundo / Armazém | |||

| Centros de Cumprimento Omnicanal / Micro-cumprimento | |||

| Por Tecnologia | Sistemas de Ponto de Venda (PDV) | ||

| Quiosques de Self-Checkout | |||

| Identificação por Radiofrequência (RFID)/Código de Barras | |||

| Robótica/Robôs Móveis Autônomos (AMR) | |||

| Por Formato de Loja | Supermercados | ||

| Hipermercados | |||

| Conveniência/Combustível | |||

| Lojas de Departamento | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Itália | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Perguntas-Chave Respondidas no Relatório

Qual é o valor atual do mercado de automação no varejo?

O mercado de automação no varejo fica em USD 23,25 bilhões em 2025.

Quão rápido o mercado deve crescer até 2030?

O mercado está projetado para expandir a uma TCAC de 12,6%, alcançando USD 42,08 bilhões até 2030.

Qual região está crescendo mais rapidamente?

Ásia-Pacífico está prevista para registrar uma TCAC de 14,0% entre 2025 e 2030, a mais alta entre todas as regiões.

Qual segmento de tecnologia está se expandindo mais rapidamente?

Quiosques de self-checkout devem crescer a uma TCAC de 14,0% devido a pressões de mão de obra e preferência do comprador por transações rápidas.

Qual segmento de usuário final lidera a adoção?

Mercearia representa 48,5% da receita de 2024 graças a altos volumes de transação e margens apertadas que favorecem ganhos de eficiência.

Por que varejistas estão integrando mídia no varejo com dados PDV?

Monetização de mídia no varejo fornece adicional de 5-7% das vendas de e-commerce em receita publicitária de alta margem, compensando custos de automação enquanto aprimora promoções direcionadas.

Página atualizada pela última vez em: