Tamanho e Participação do Mercado de Embalagens da Índia

Análise do Mercado de Embalagens da Índia pela Mordor Intelligence

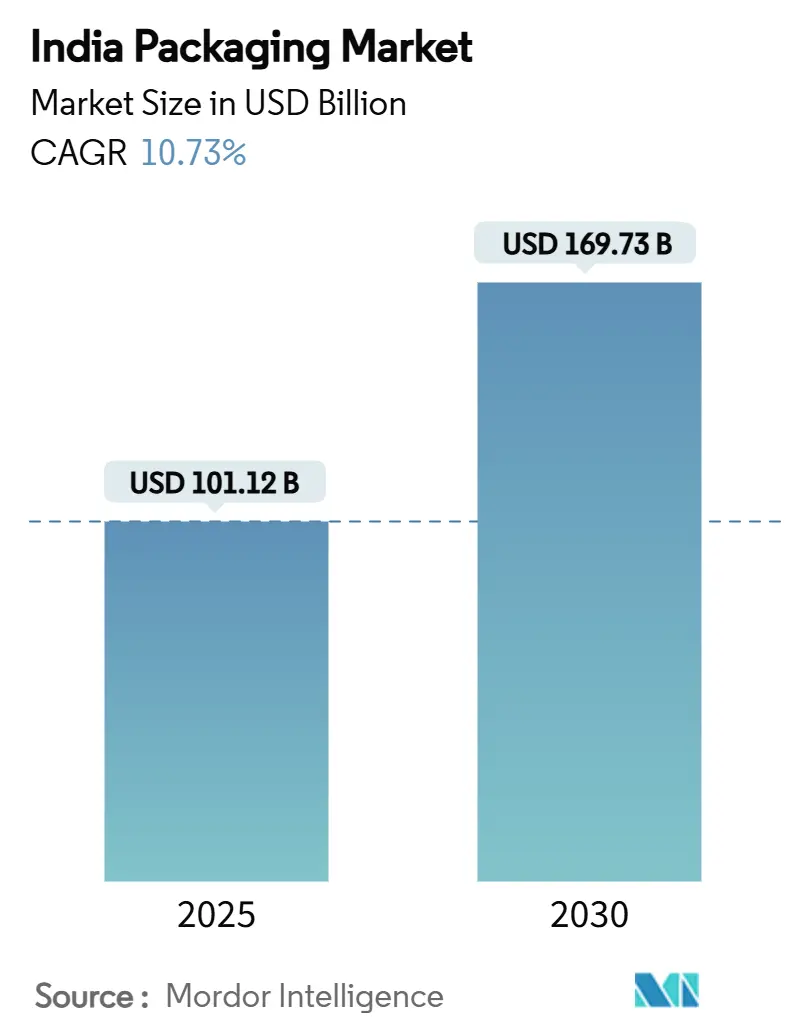

O tamanho do mercado de embalagens da Índia está avaliado em USD 101,12 bilhões em 2025 e prevê-se que alcance USD 169,73 bilhões até 2030, avançando a uma TCAC de 10,73%. O mercado de embalagens da Índia está mudando de recipientes commoditizados para soluções habilitadas por tecnologia, à medida que as regras de Responsabilidade Estendida do Produtor (EPR) exigem 30% de conteúdo reciclado em plásticos rígidos até 2025 e 60% até 2029. Operadores de comércio rápido em cidades de primeira linha, aumento das exportações de medicamentos genéricos e preferência do consumidor por materiais de origem sustentável estão expandindo o mercado de embalagens da Índia para novos substratos, revestimentos de barreira e modelos de distribuição. Os fluxos de capital estão se acelerando à medida que grupos de private equity financiam consolidações que ajudam conversores a financiar automação, reciclagem de ciclo fechado e análise avançada. Papelão ondulado e filmes compostáveis estão ganhando participação à medida que multinacionais alinham aquisições com metas globais de descarbonização, enquanto marcas domésticas adaptam formatos de embalagem para lacunas da cadeia de frio rural e rotulagem multilíngue. A competição também está se intensificando no PET garrafa-para-garrafa, onde joint ventures entre grandes empresas globais de resina e recicladores locais estão dimensionando instalações próximas aos centros de manufatura do Oeste e Sul.

Principais Conclusões do Relatório

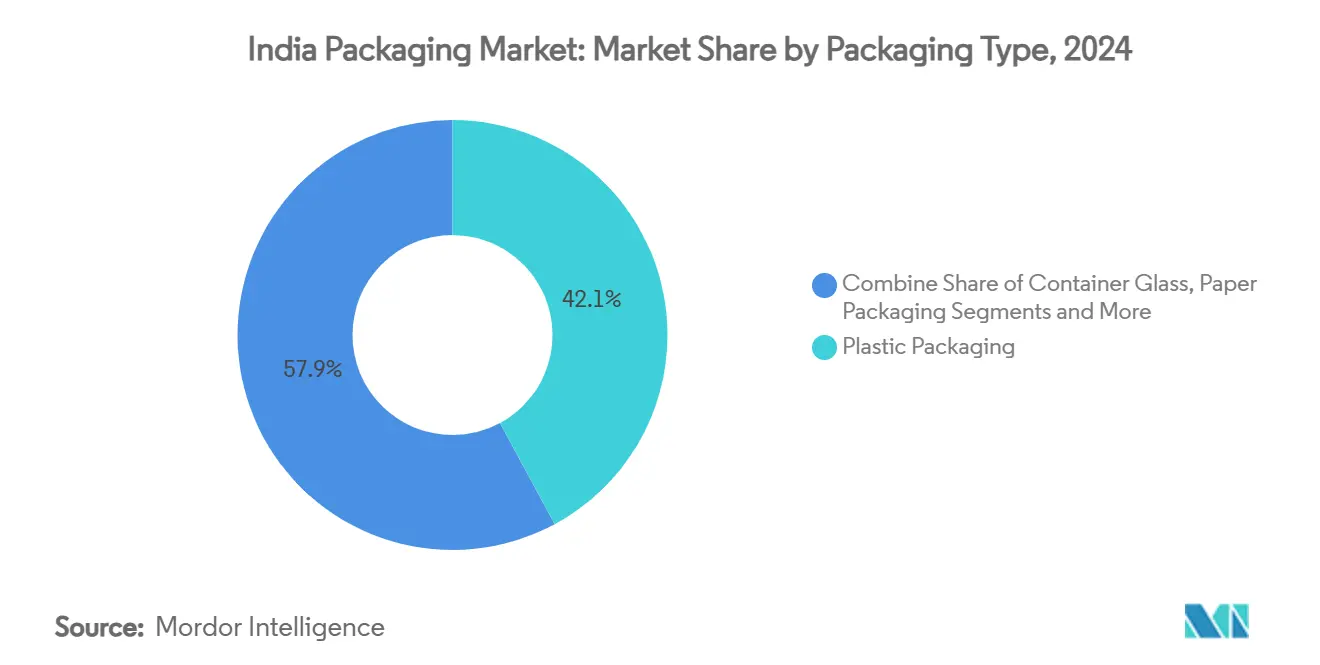

- Por tipo de embalagem, o plástico detinha 42,12% da participação do mercado de embalagens da Índia em 2024, enquanto o papelão cresceu na TCAC mais rápida de 12,21% até 2030.

- Por formato de embalagem, soluções flexíveis lideraram com 54,32% do tamanho do mercado de embalagens da Índia em 2024 e expandiram a uma TCAC de 11,51%.

- Por setor de uso final, alimentício representou 48,54% do tamanho do mercado de embalagens da Índia em 2024, enquanto embalagens de e-commerce estão projetadas para crescer a 15,1% TCAC até 2030.

- Por atividade comercial, mais de 900 fábricas de papel coletivamente forneceram menos de um terço da demanda nacional, destacando o potencial de consolidação encorajado pela série de aquisições de USD 1,2 bilhão da PAG.

Tendências e Insights do Mercado de Embalagens da Índia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento na Demanda de Atendimento de Comércio Rápido de Cidades Indianas de Primeira Linha | +2.1% | Cidades de primeira linha com transbordamento para centros urbanos de segunda linha | Curto prazo (≤ 2 anos) |

| Mandato EPR Governamental Acelerando Adoção de Conteúdo Reciclado | +1.8% | Nacional, com conformidade precoce em Maharashtra, Gujarat, Tamil Nadu | Médio prazo (2-4 anos) |

| Rápida Adição de Capacidade em Instalações de Reciclagem PET Garrafa-para-Garrafa | +1.4% | Centros de manufatura do Oeste e Sul da Índia | Médio prazo (2-4 anos) |

| Penetração de Alimentos Prontos para Comer em Mercados Rurais Impulsionando Sachês Flexíveis | +1.2% | Mercados rurais no Norte e Centro da Índia | Longo prazo (≥ 4 anos) |

| Ascensão de Mailers 100% Compostáveis de Resíduo Agrícola entre Marcas D2C | +0.9% | Centros urbanos com concentração D2C | Curto prazo (≤ 2 anos) |

| Crescimento Recorde de Exportação Farmacêutica Exigindo Fornecimento de Frascos e Ampolas Estéreis | +1.5% | Clusters farmacêuticos orientados à exportação em Hyderabad, Ahmedabad | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Demanda de Atendimento de Comércio Rápido de Cidades Indianas de Primeira Linha

O comércio rápido promete entrega em 10-30 minutos, empurrando o mercado de embalagens da Índia em direção a materiais híbridos que amortecem, isolam e comprovam evidência de violação dentro de bolsas densamente embaladas de entregadores. Mini-transportadores ondulados estão substituindo mailers convencionais para reduzir arranhões em múltiplas transferências, enquanto janelas poliméricas micro-perfuradas regulam umidade para produtos frescos. Estabilidade de temperatura é crítica para embalagens farmacêuticas e de laticínios de última milha; portanto, conversores promovem forros de gel de mudança de fase compatíveis com fluxos de reciclagem municipal. A UFlex observou adoção rural precoce desses designs, sugerindo que benefícios de escala logo alcançarão cidades de segunda linha à medida que redes de última milha se densificam. [1]UFlex Limited, "Q4 FY24 Investor Presentation," uflexltd.comInvestidores veem o segmento como uma porta de entrada para crescimento de dois dígitos porque SKUs de alta velocidade entregam volumes repetidos que compensam o custo de substratos premium, reforçando a mudança do mercado de embalagens da Índia em direção a proposições de valor orientadas por desempenho.

Mandato EPR Governamental Acelerando Adoção de Conteúdo Reciclado

O prazo de abril de 2025 para 30% de resina pós-consumo em plásticos rígidos força produtores a redesenhar embalagens e garantir rPET grau alimentício em um ambiente com restrição de fornecimento. Apenas cinco recicladores indianos licenciados podem fornecer material compatível, então marcas de bebidas e laticínios estão se integrando verticalmente ou fechando contratos plurianuais para garantir matéria-prima. Investimentos superiores a INR 10.000 crore desde 2022 modernizaram linhas de lavagem, extrusoras e unidades de descontaminação, tornando a capacidade de reciclagem uma vantagem competitiva em vez de um fardo estatutário. À medida que a meta sobe para 60% até 2029, o mercado de embalagens da Índia antecipa fusões aceleradas entre fornecedores de resina e enchedores, estabelecendo ecossistemas integrados que reduzem custos de logística reversa e sustentam margens através de créditos estendidos de produtor.

Rápida Adição de Capacidade em Instalações de Reciclagem PET Garrafa-para-Garrafa

A Ganesha Ecopet triplicou sua produção de rPET grau garrafa para 42.000 tpa usando sistemas Starlinger, posicionando-se para capturar 25% dos resíduos PET nacionais até 2026. Empreendimentos paralelos da Indorama Ventures, Dhunseri e Varun Beverages adicionarão 100 kt até 2025, agrupando plantas próximas a Maharashtra e Tamil Nadu próximos a portos para flexibilidade de exportação. [2]Indorama Ventures, "Joint Venture Plans Multiple Recycling Facilities," indoramaventures.com Centros concentrados encurtam distâncias de transporte de fardos, reduzem emissões de gases de efeito estufa e permitem rastreabilidade através de etiquetas digitais de fardos. Essas eficiências ancoram a trajetória de economia circular do mercado de embalagens da Índia, atraindo CPGs globais para pré-reservar quotas de resina reciclada para cadeias de suprimento ASEAN e Oriente Médio manuseadas a partir da Índia.

Penetração de Alimentos Prontos para Comer em Mercados Rurais Impulsionando Sachês Flexíveis

Aumento da renda disponível e estradas rurais para todas as estações estão ampliando a base endereçável para lanches ambiente, misturas de milheto e bebidas lácteas fortificadas. Sachês flexíveis prosperam porque entregam barreiras de gás e luz com baixo peso em gramas e se encaixam na "economia de sachê" que encoraja compras de teste. A linha orgânica da Amul e os lançamentos multigrãos da ITC dependem de laminados prontos para retorta compatíveis com programas de coleta na calçada. Os filmes compostáveis de resíduo agrícola da Pakka adicionam biodegradabilidade, permitindo compostagem direta no campo quando serviços municipais estão em atraso. A longo prazo, o mercado de embalagens da Índia verá valor migrar para inovadores de embalagens flexíveis que equilibram desempenho, acessibilidade e compostabilidade certificada.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Moratórias Intermitentes em Plásticos de Uso Único | -1.3% | Nacional, com aplicação variável entre estados | Curto prazo (≤ 2 anos) |

| Preços Voláteis de Papel Kraft por Interrupções de Papel Residual Importado | -0.8% | Clusters de manufatura de papel em Odisha, Andhra Pradesh, Karnataka | Médio prazo (2-4 anos) |

| Infraestrutura de Cadeia de Frio Limitada Restringindo Embalagem Ativa | -0.6% | Mercados rurais e cidades de 2ª/3ª linha com lacunas de infraestrutura | Longo prazo (≥ 4 anos) |

| Base de Conversores Fragmentada Reduzindo Investimentos em Automação | -0.9% | Nacional, afetando particularmente conversores de pequena escala | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Moratórias Intermitentes em Plásticos de Uso Único

Proibições estaduais díspares em canudos, mexedores e certas sacolas regulam cerca de 11% da produção de uso único da Índia, deixando produtores fazendo malabarismo com linhas de produção duplas e reservas de estoque. Como a aplicação vacila, pequenos conversores hesitam em financiar novos moldes, reduzindo utilização de capacidade e inflacionando custos unitários. Exclusões cobrindo envoltórios alimentares multicamadas e garrafas de bebidas distorcem paridade competitiva entre formatos flexíveis e rígidos, injetando incerteza nos ciclos de planejamento de capital do mercado de embalagens da Índia. Marcas se protegem projetando estruturas mono-material que poderiam atender futuras proibições ainda permanecendo competitivas em preço, mas cadência política incerta ainda comprime horizontes de ROI.

Preços Voláteis de Papel Kraft por Interrupções de Papel Residual Importado

Sobretaxas de transporte e lacunas de fornecimento para fibra recuperada da Europa e América do Norte desencadeiam oscilações de dois dígitos nos preços do kraft. Usinas domésticas fazem lobby por tarifas antidumping em importações de papelão virgem, adicionando outra variável para conversores. Pressão de margem desacelera substituição de papel apesar de metas de sustentabilidade.

Análise de Segmento

Por Tipo de Embalagem: Dominância do Plástico Enfrenta Disrupção Sustentável

O plástico manteve participação de 42,12% do mercado de embalagens da Índia em 2024 graças à versatilidade incomparável em cadeias alimentícias, farmacêuticas e industriais. Papelão, embora menor, expandiu mais rapidamente a uma TCAC de 12,21% até 2030, à medida que equipes de e-commerce, QSRs e aquisições governamentais exigiram opções visivelmente recicláveis. Vidro para recipientes manteve força de nicho em destilados premium e drogas parenterais, enquanto latas metálicas garantiram vida útil mais longa para alimentos processados sob temperaturas ambiente rurais. A mudança do segmento plástico em direção ao conteúdo reciclado está redefinindo contratos de fornecimento, com a UFlex reciclando 6.600 t de PET pós-consumo no AF 2024 como parte de seu plano de integração reversa. A ITC destinou 30-35% de seu capex de INR 20.000 crore para papelões e embalagens, reforçando a trajetória em direção a alternativas baseadas em fibra.

O tamanho do mercado de embalagens da Índia para plásticos rígidos ligados a bebidas e limpeza doméstica está projetado para crescer ao lado de mandatos de conteúdo reciclado que encorajam acordos estáveis de retirada para pellets rHDPE e rPP. Por outro lado, laminados multicamadas virgens enfrentam rebaixamentos para envoltórios híbridos papel-poli que podem delaminar na reciclagem convencional. A indústria de embalagens da Índia continua pilotando despolimerização enzimática e purificação por solvente para empurrar tetos de conteúdo reciclado acima de 70% sem comprometer segurança de contato alimentar. Empresas que integram reciclagem mecânica e química em escala devem comandar um prêmio, mudando vantagem competitiva de throughput de extrusão para proficiência de recuperação de resina.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Formato de Embalagem: Soluções Flexíveis Impulsionam Evolução do Mercado

Embalagens flexíveis capturaram participação de 54,32% do mercado de embalagens da Índia em 2024 e avançaram a uma TCAC de 11,51% à medida que conversores substituíram recipientes rígidos por sachês leves que cortam custos de frete em até 70%. A demanda aumentou de grãos prontos para comer, sachês nutracêuticos e agroquímicos de dose única, cada um beneficiando-se de vedações herméticas e características de abertura fácil. Laminados mono-material PE-PE e PP-PP estão ganhando tração sob protocolos de design-para-reciclagem, enquanto barreiras EVOH estendem vida útil para produtos retortados sem folhas de alumínio. Inovações como marcas d'água digitais permitem classificação automática em instalações de recuperação de materiais, melhorando credenciais de circularidade.

Formatos rígidos ainda dominam bebidas carbonatadas, detergentes e cuidados com a pele premium, onde rigidez, resistência à queda e impacto na prateleira superam penalidades de peso. Oportunidades de crescimento persistem em recipientes PP injetados de parede fina fortificados com enchimentos de talco que permitem 20% de economia de peso. Caixas assépticas receberam impulso quando a SIG investiu EUR 90 milhões em uma planta em Ahmedabad capaz de fornecer 4 bilhões de embalagens anualmente, refletindo confiança de que o mercado de embalagens da Índia acelerará a mudança de sachês abertos para sistemas de leite estáveis na prateleira. Em geral, conversores estão recalibrando portfólios de maquinário, se protegendo entre prensas flexográficas para SKUs de alta mistura e linhas de injeção configuradas para misturas de resina pós-consumo.

Por Setor de Uso Final: Liderança do Setor Alimentício em Meio à Disrupção do E-commerce

A indústria alimentícia deteve participação de 48,54% do mercado de embalagens da Índia em 2024, impulsionada pelo consumo de lanches embalados, alimentos básicos e produtos lácteos que requerem vedações de atmosfera controlada. Famílias nucleares urbanas favorecem embalagens porcionadas, empurrando marcas em direção a sachês em pé com zíperes refecháveis. Adoção rural de alimentos básicos fortificados posiciona laminados flexíveis como a escolha preferida devido à sua resistência à umidade e pragas durante longos trânsitos. O setor de bebidas abraça PET e vidro, mas destilados artesanais premium implantam cada vez mais latas de alumínio anodizado para reforçar narrativas de marca em torno da sustentabilidade.

Embalagens de e-commerce, expandindo a uma TCAC de 15,1%, estão reformulando designs em torno de precificação de peso dimensional e construções prontas para devolução. Enchimentos de vazio baseados em papel e transportadores ondulados B-flute estão substituindo plástico bolha, mas marcas permanecem cautelosas sobre contaminação de poeira de papel para eletrônicos e cosméticos. Exportações farmacêuticas exigem frascos de vidro borossilicato Tipo I, garrafas HDPE moldadas em sala limpa e fechamentos à prova de violação, todos comandando margens mais altas e certificação rigorosa. Embalagens industriais a granel, de IBCs a FIBCs PP tecidos, dependem de filmes estabilizados UV adequados para armazenamento tropical ao ar livre. Diversificação de segmento sublinha a necessidade da indústria de embalagens da Índia por linhas de produção modulares que pivotem rapidamente através de categorias downstream sem incorrer em tempo de inatividade prolongado de mudança.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Oeste e Sul da Índia dominam o mercado de embalagens da Índia graças a complexos petroquímicos integrados, acesso a portos e clusters de processamento agrícola. Maharashtra, Gujarat e Tamil Nadu hospedam linhas de filmes multicamadas, peletizadores de PET reciclado e mega-plantas onduladas que aproveitam logística orientada à exportação. Esses estados também implementaram registros EPR precocemente, dando aos conversores locais vantagem inicial na certificação de rastreabilidade e taxas de recuperação. Joint ventures, como Varun Beverages-Indorama, escolheram propriedades industriais próximas a Ahmedabad pela proximidade a compradores de resina grau garrafa.

Corredores do Norte e Leste, embora historicamente mal atendidos, são nós de oportunidade emergentes. Zonas industriais apoiadas pelo governo em Uttar Pradesh e West Bengal fornecem incentivos fiscais para unidades de sachês flexíveis e caixas dobráveis visando cadeias de valor de horticultura e aquicultura. Deficiências da cadeia de frio ainda inibem adoção de embalagem ativa, mas penetração crescente de smartphones alimenta demanda por caixas de e-commerce à prova de violação em cidades de segunda linha. O mercado de embalagens da Índia espera que essas regiões absorvam transbordamento de capacidade de clusters do Oeste, equilibrando a pegada nacional e aliviando gargalos de frete.

Centros farmacêuticos centrados em exportação em Hyderabad e Visakhapatnam amplificam demanda por ampolas de vidro Tipo I e blisters de alumínio revestido que atendem Farmacopeia da UE e EUA. A colaboração da SGD Pharma com Corning para produzir Velocity Vials em Telangana exemplifica como especialização regional garante fornecimento compatível para biológicos de alto valor. Através das zonas, políticas municipais sobre segregação de resíduos plásticos variam, influenciando disponibilidade de matéria-prima para plantas de reciclagem localizadas e moldando resiliência da cadeia de suprimento para o mercado de embalagens da Índia.

Cenário Competitivo

O mercado de embalagens da Índia é fragmentado. A série de USD 1,2 bilhão da PAG, incluindo participações em Manjushree Technopack e Pravesha Industries, sinaliza uma estratégia de consolidação contínua visando nichos farmacêuticos e alimentícios de alta margem. Consolidadores priorizam ativos com reciclagem interna, capacidade de moldagem estéril e prensas flexo multicoloridas para servir pipelines diversificados de FMCG e saúde. Unidades menores, frequentemente usinas de papel familiares, acham difícil financiar sistemas de inspeção equipados com IA ou paletizadores robóticos, ampliando a lacuna de produtividade.

Ancoragem de sustentabilidade impulsiona corridas tecnológicas: UFlex integra IA para manutenção preditiva, recuperação de calor residual e controle de registro preciso como agulha em linhas de gravura para cortar desperdício de tinta. [3]UFlex Limited, "Latest News & Insights," uflexltd.comStart-ups como Bambrew convertem bambu e bagaço em mailers moldados, tendo deslocado mais de 1.000 t de plástico enquanto serve 170 clientes empresariais. Fornecedores internacionais respondem localizando; a nova planta de caixa asséptica da SIG reduz tempos de entrega para cooperativas de laticínios mudando para embalagens estáveis na prateleira. Enquanto isso, ITC aproveita administração florestal para garantir fibra virgem, equilibrando risco de commodity com papelão certificado usado em canais de serviço rápido em crescimento. Alianças estratégicas que emparelham laboratórios de design com cientistas de materiais provavelmente decidirão liderança futura no mercado de embalagens da Índia.

Líderes da Indústria de Embalagens da Índia

-

Schott Poonawalla Private Limited

-

Gerresheimer AG

-

Agi Glaspac (HSIL Limited)

-

PGP Glass Private Limited (Piramal Glass)

-

Hindustan National Glass & Industries Limited (HNGIL)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: SIG abriu sua primeira planta de caixas assépticas indianas em Ahmedabad, investindo EUR 90 milhões com capacidade de 4 bilhões de embalagens e destinando outros EUR 50 milhões para uma linha de extrusão até 2027.

- Fevereiro de 2025: Ganesha Ecopet elevou capacidade de rPET grau garrafa para 42.000 tpa através de dois sistemas Starlinger, visando reciclar 25% dos resíduos de garrafas PET nacionais até 2026.

- Janeiro de 2025: PAG adquiriu Pravesha Industries a um valor empresarial de INR 1.700 crore, fortalecendo sua posição em embalagens farmacêuticas estéreis.

- Janeiro de 2025: Canpac Trends comprou instalação Silvassa da Saptagiri Packagings, adicionando cartões de apoio de blister ao seu portfólio de consumo.

Escopo do Relatório do Mercado de Embalagens da Índia

Embalagem é definida como o processo de fornecer uma cobertura protetora e informativa ao produto de tal forma que proteja o produto durante manuseio de materiais, armazenamento e movimentação e também forneça informações úteis a todos os parceiros da cadeia de suprimento relacionados sobre o conteúdo da embalagem. Sua aplicação pode se estender de embalagem primária, secundária e terciária à embalagem auxiliar.

O mercado indiano de embalagens é segmentado por material (plástico, papel, vidro para recipientes, lata metálica e recipiente) e usuários finais (alimentos e bebidas, varejo e e-commerce, tintas e produtos químicos, industrial, cuidados pessoais e cosméticos, e outros usuários finais). Os tamanhos de mercado e previsões sobre valor (USD) para todos os segmentos acima são fornecidos.

| Embalagem Plástica | Por Tipo | Embalagem Plástica Rígida | Por Tipo de Material | Polietileno (PE) |

| Polipropileno (PP) | ||||

| Polietileno Tereftalato (PET) | ||||

| Policloreto de Vinila (PVC) | ||||

| Poliestireno (PS) e Poliestireno Expandido (EPS) | ||||

| Outros Tipos de Material | ||||

| Por Tipo de Produto | Garrafas e Potes | |||

| Tampas e Fechamentos | ||||

| Bandejas e Recipientes | ||||

| Outros Tipos de Produto | ||||

| Por Setor de Uso Final | Alimentício | |||

| Bebidas | ||||

| Farmacêutico | ||||

| Cosméticos e Cuidados Pessoais | ||||

| Industrial | ||||

| Outros Setores de Uso Final | ||||

| Embalagem Plástica Flexível | Por Tipo de Material | Polietileno (PE) | ||

| Polipropileno Biorientado (BOPP) | ||||

| Polipropileno Fundido (CPP) | ||||

| Outros Tipos de Material | ||||

| Por Tipo de Produto | Sachês e Sacolas | |||

| Filmes e Envoltórios | ||||

| Outros Tipos de Produto | ||||

| Por Setor de Uso Final | Alimentício | |||

| Bebidas | ||||

| Farmacêutico | ||||

| Cosméticos e Cuidados Pessoais | ||||

| Industrial | ||||

| Outros Setores de Uso Final | ||||

| Por Tipo de Produto | Garrafas e Potes | |||

| Sachês e Sacolas | ||||

| Produtos Grau Bulk | ||||

| Outros Tipos de Produto | ||||

| Por Setor de Uso Final | Alimentício | |||

| Bebidas | ||||

| Cosméticos e Cuidados Pessoais | ||||

| Farmacêuticos | ||||

| Industrial | ||||

| Outros Setores de Uso Final | ||||

| Embalagem de Papel | Por Tipo de Produto | Caixa Dobrável | ||

| Caixas Onduladas | ||||

| Papelão Líquido | ||||

| Outros Tipos de Produto | ||||

| Por Setor de Uso Final | Alimentício | |||

| Bebidas | ||||

| E-commerce | ||||

| Outros Setores de Uso Final | ||||

| Vidro para Recipientes | Por Cor | Verde | ||

| Âmbar | ||||

| Sílex | ||||

| Outras Cores | ||||

| Por Setor de Uso Final | Alimentício | |||

| Alcoólicas | ||||

| Não-Alcoólicas | ||||

| Cuidados Pessoais e Cosméticos | ||||

| Farmacêuticos (excluindo Frascos e Ampolas) | ||||

| Perfumaria | ||||

| Latas e Recipientes Metálicos | Por Tipo de Material | Aço | ||

| Alumínio | ||||

| Por Tipo de Produto | Latas | |||

| Tambores e Barris | ||||

| Tampas e Fechamentos | ||||

| Outros Tipos de Produto | ||||

| Por Setor de Uso Final | Alimentício | |||

| Bebidas | ||||

| Produtos Químicos e Petróleo | ||||

| Industrial | ||||

| Tintas e revestimentos | ||||

| Outros Setores de Uso Final | ||||

| Flexível |

| Rígido |

| Alimentício |

| Bebidas |

| Farmacêuticos e Saúde |

| Cuidados Pessoais e Cosméticos |

| Industrial |

| E-commerce |

| Outros Setores de Uso Final |

| Por Tipo de Embalagem | Embalagem Plástica | Por Tipo | Embalagem Plástica Rígida | Por Tipo de Material | Polietileno (PE) |

| Polipropileno (PP) | |||||

| Polietileno Tereftalato (PET) | |||||

| Policloreto de Vinila (PVC) | |||||

| Poliestireno (PS) e Poliestireno Expandido (EPS) | |||||

| Outros Tipos de Material | |||||

| Por Tipo de Produto | Garrafas e Potes | ||||

| Tampas e Fechamentos | |||||

| Bandejas e Recipientes | |||||

| Outros Tipos de Produto | |||||

| Por Setor de Uso Final | Alimentício | ||||

| Bebidas | |||||

| Farmacêutico | |||||

| Cosméticos e Cuidados Pessoais | |||||

| Industrial | |||||

| Outros Setores de Uso Final | |||||

| Embalagem Plástica Flexível | Por Tipo de Material | Polietileno (PE) | |||

| Polipropileno Biorientado (BOPP) | |||||

| Polipropileno Fundido (CPP) | |||||

| Outros Tipos de Material | |||||

| Por Tipo de Produto | Sachês e Sacolas | ||||

| Filmes e Envoltórios | |||||

| Outros Tipos de Produto | |||||

| Por Setor de Uso Final | Alimentício | ||||

| Bebidas | |||||

| Farmacêutico | |||||

| Cosméticos e Cuidados Pessoais | |||||

| Industrial | |||||

| Outros Setores de Uso Final | |||||

| Por Tipo de Produto | Garrafas e Potes | ||||

| Sachês e Sacolas | |||||

| Produtos Grau Bulk | |||||

| Outros Tipos de Produto | |||||

| Por Setor de Uso Final | Alimentício | ||||

| Bebidas | |||||

| Cosméticos e Cuidados Pessoais | |||||

| Farmacêuticos | |||||

| Industrial | |||||

| Outros Setores de Uso Final | |||||

| Embalagem de Papel | Por Tipo de Produto | Caixa Dobrável | |||

| Caixas Onduladas | |||||

| Papelão Líquido | |||||

| Outros Tipos de Produto | |||||

| Por Setor de Uso Final | Alimentício | ||||

| Bebidas | |||||

| E-commerce | |||||

| Outros Setores de Uso Final | |||||

| Vidro para Recipientes | Por Cor | Verde | |||

| Âmbar | |||||

| Sílex | |||||

| Outras Cores | |||||

| Por Setor de Uso Final | Alimentício | ||||

| Alcoólicas | |||||

| Não-Alcoólicas | |||||

| Cuidados Pessoais e Cosméticos | |||||

| Farmacêuticos (excluindo Frascos e Ampolas) | |||||

| Perfumaria | |||||

| Latas e Recipientes Metálicos | Por Tipo de Material | Aço | |||

| Alumínio | |||||

| Por Tipo de Produto | Latas | ||||

| Tambores e Barris | |||||

| Tampas e Fechamentos | |||||

| Outros Tipos de Produto | |||||

| Por Setor de Uso Final | Alimentício | ||||

| Bebidas | |||||

| Produtos Químicos e Petróleo | |||||

| Industrial | |||||

| Tintas e revestimentos | |||||

| Outros Setores de Uso Final | |||||

| Por Formato de Embalagem | Flexível | ||||

| Rígido | |||||

| Por Setor de Uso Final | Alimentício | ||||

| Bebidas | |||||

| Farmacêuticos e Saúde | |||||

| Cuidados Pessoais e Cosméticos | |||||

| Industrial | |||||

| E-commerce | |||||

| Outros Setores de Uso Final | |||||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de embalagens da Índia?

Está em USD 101,12 bilhões em 2025 e está projetado para alcançar USD 169,73 bilhões até 2030.

Qual formato de embalagem detém a maior participação na Índia?

Embalagens flexíveis lideram com 54,32% da participação do mercado de embalagens da Índia em 2024 devido ao seu peso leve e versatilidade.

Como o mandato EPR está influenciando escolhas de materiais?

Marcas devem incorporar 30% de conteúdo reciclado até 2025, direcionando investimento significativo para cadeias de suprimento rPET e rHDPE.

Por que plataformas de comércio rápido são importantes para fornecedores de embalagens?

Promessas de entrega de dez minutos exigem embalagens resistentes ao impacto e à prova de violação que suportem múltiplos pontos de manuseio sem comprometer integridade do produto.

Qual segmento de uso final está crescendo mais rapidamente?

Embalagens de e-commerce estão previstas para expandir a uma TCAC de 15,1% até 2030 à medida que o varejo online penetra cidades de segunda e terceira linha.

Página atualizada pela última vez em: