Análise de mercado de nitrobenzeno

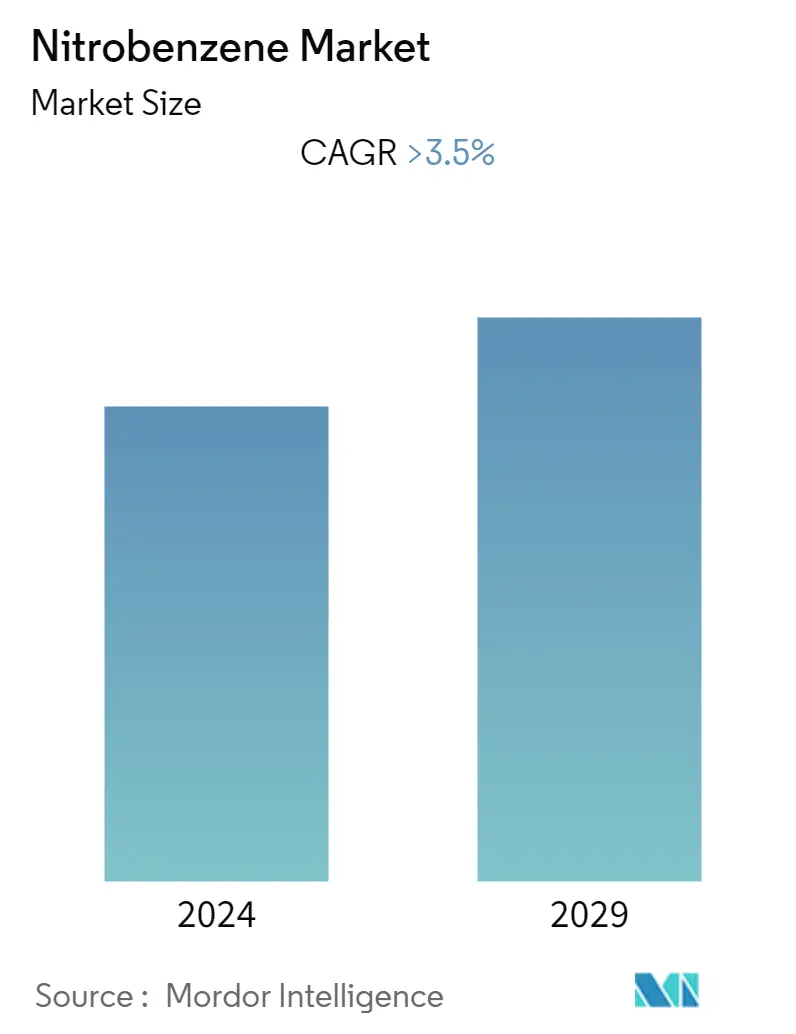

Espera-se que o Mercado de Nitrobenzeno registre um CAGR de mais de 3,5% durante o período de previsão.

O mercado foi impactado negativamente pela COVID-19 em 2020. Considerando o cenário pandêmico, a diminuição da demanda por diversos produtos à base de derivados de nitrobenzeno impactou negativamente a demanda do mercado. Porém, a demanda por paracetamol derivado do derivado nitrobenzeno anilina aumentou, estimulando a demanda pelo mercado de nitrobenzeno. No entanto, o mercado começou a ganhar ritmo na era pós-pandemia e esperava-se que continuasse a mesma trajetória.

- No médio prazo, espera-se que a crescente demanda por nitrobenzeno para produzir anilina, a fácil disponibilidade de matérias-primas e as crescentes atividades de construção na região Ásia-Pacífico impulsionem o crescimento do mercado.

- Pelo contrário, a crescente procura de produtos químicos de base biológica provavelmente irá dificultar o crescimento do mercado.

- Vários investimentos na indústria da construção em todo o mundo provavelmente funcionarão como oportunidades para o mercado estudado.

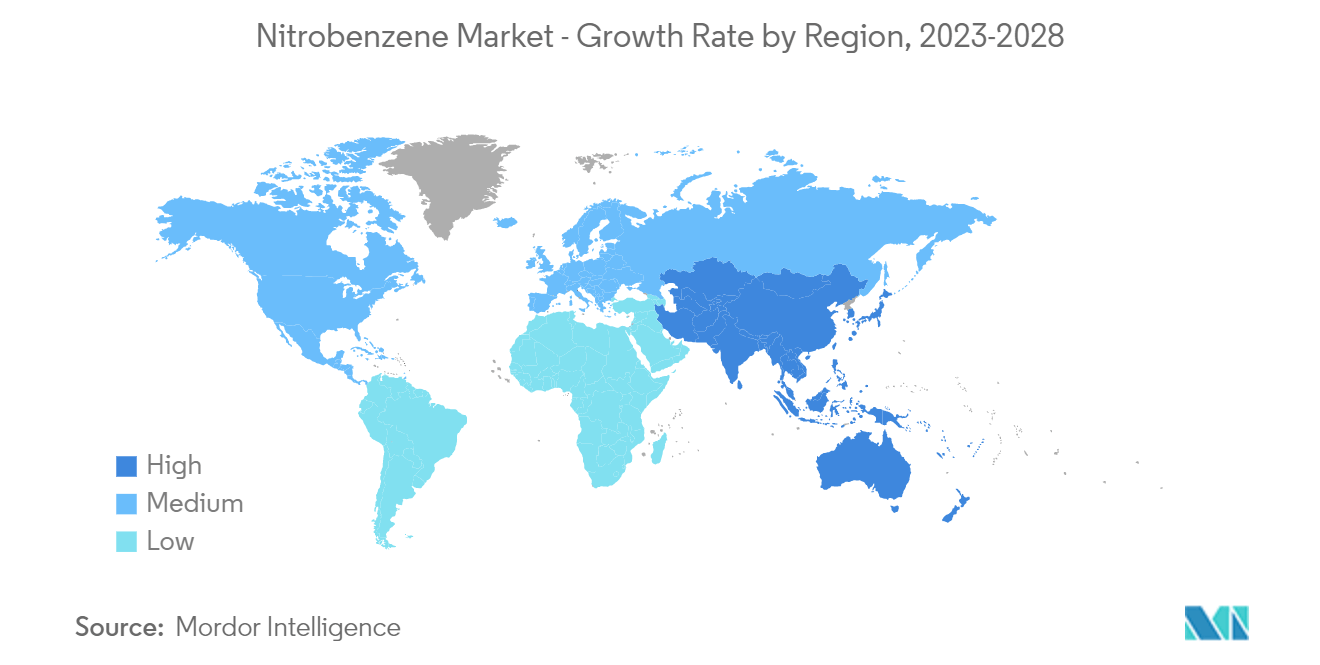

- A Ásia-Pacífico dominou o mercado global, com o maior consumo em países como China, Índia, etc.

Tendências do mercado de nitrobenzeno

Aumento da demanda pela produção de anilina

- A produção de anilina é responsável pela maior parte da aplicação do nitrobenzeno, respondendo por mais de 90% da participação. É produzido principalmente pela hidrogenação catalítica do nitrobenzeno.

- O metileno difenil diisocianato (MDI) derivado da anilina é um precursor chave para polímeros em diversas indústrias de uso final, incluindo os setores de construção e automotivo.

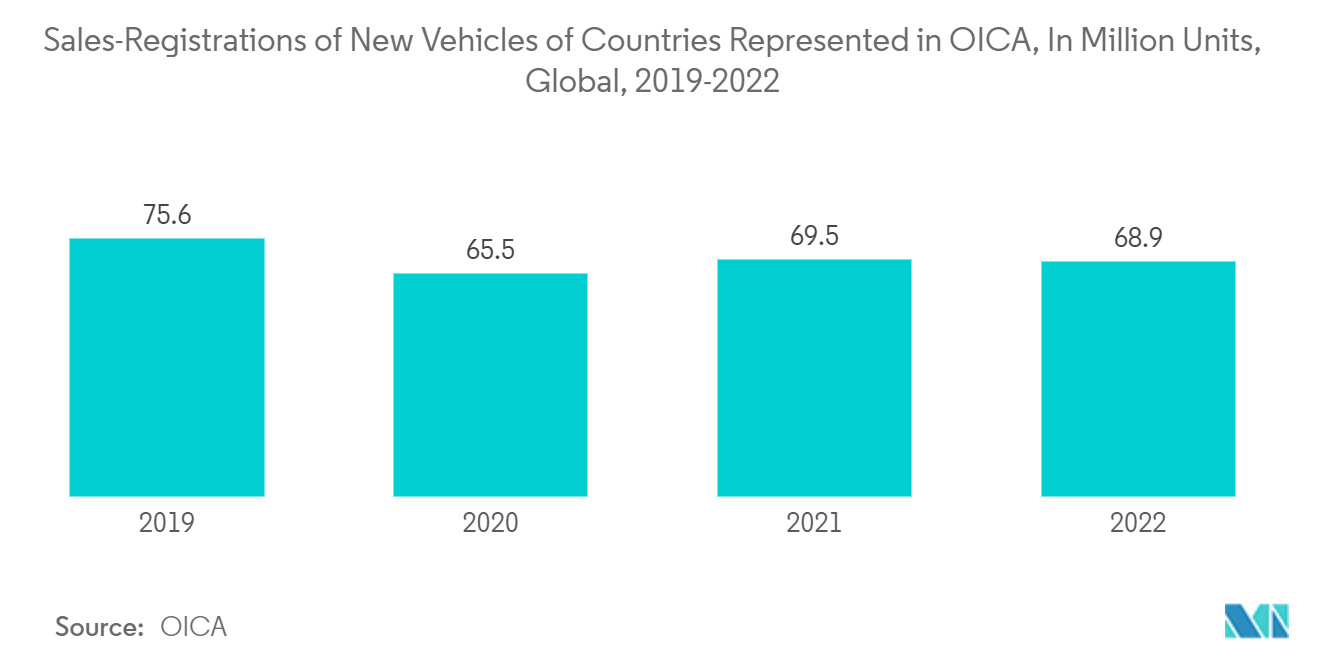

- A Organization Internationale des Constructeurs d'Automobiles (OICA) estima que o número total de vendas e registos de automóveis novos nos países membros da OICA foi próximo de 69 milhões de unidades em 2022, 1% menos do que os 69,5 milhões de unidades registadas no ano anterior. Isto resultará num declínio na procura de elastómeros e polímeros à base de MDI, como o poliuretano, que são utilizados para fabricar diversas peças automóveis, incluindo componentes de direção, coberturas de airbags, materiais impermeáveis para pisos, pára-choques e outros.

- Além disso, as espumas de poliuretano produzidas a partir de MDI, utilizadas principalmente em diversas aplicações de isolamento de edifícios, atuam como um dos principais componentes na construção, tanto na sua forma flexível como rígida. O US Census Bureau estima que os Estados Unidos gastaram 1.809,8 mil milhões de dólares em despesas relacionadas com a construção em dezembro de 2022. Comparando dezembro de 2022 com dezembro de 2021, quando o valor total gasto foi de 1.681,0 mil milhões de dólares, o setor da construção cresceu cerca de 7,7%. Isso, por sua vez, teria ajudado o mercado de materiais de mudança de fase a crescer.

- O setor farmacêutico é um dos mercados globais com maior crescimento, particularmente nos Estados Unidos, Índia e Alemanha. O acetaminofeno, ou paracetamol, é um analgésico popular produzido a partir da anilina. O medicamento genérico mais popular em todo o mundo é o paracetamol. Para pessoas de todas as idades, é oferecido comercialmente em formulações de comprimidos, pílulas e xaropes.

- A AstraZeneca disse que as vendas farmacêuticas totais a nível mundial foram de cerca de 1,2 biliões de dólares até ao terceiro trimestre de 2022. Os Estados Unidos tiveram a maior quota de mercado, com vendas totais de cerca de 605 mil milhões de dólares até ao terceiro trimestre.

- Os principais intervenientes envolvidos na produção de nitrobenzeno, incluindo a BASF SE, a Huntsman International LLC e a Covestro AG, estão integrados verticalmente, indicando o seu domínio no processo de fabrico de anilina e MDI.

- Portanto, espera-se que os fatores acima impactem significativamente o mercado nos próximos anos.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico é o maior mercado de nitrobenzeno em termos de consumo e produção e também deverá ter o maior crescimento durante o período de previsão no mercado estudado. Várias empresas estrangeiras transferiram as suas instalações de produção para a área devido à infra-estrutura inadequada e às despesas laborais da região. A produção e o consumo de nitrobenzeno também foram significativamente influenciados pelas principais empresas fabricantes de anilina e metileno difenil diisocianato (MDI) que expandiram suas capacidades de produção.

- Devido à crescente necessidade de vários produtos à base de MDI, como adesivos, selantes, elastômeros e poliuretanos, o setor da construção é o mercado usuário final mais importante para o nitrobenzeno. Além disso, funciona como aglutinante para madeira e móveis. Devido a estes usos, a indústria da construção consome mais de 48% do nitrobenzeno produzido globalmente, com uma parte significativa deste consumo ocorrendo na área da Ásia-Pacífico.

- A indústria da construção na China está a crescer rapidamente. De acordo com o Gabinete Nacional de Estatísticas da China, a produção de construção da China aumentou quase 50% em relação ao trimestre anterior (27,6 mil milhões de dólares) no quarto trimestre de 2022, atingindo os 276 mil milhões de yuans previstos (cerca de 40 mil milhões de dólares).

- Além disso, a indústria de construção civil no Japão cresceu significativamente. Prevê-se que os investimentos totais em construção no Japão excedam 66,990 mil milhões de ienes (508,16 mil milhões de dólares) em 2022, um aumento de cerca de 0,6% em relação ao ano anterior, de acordo com o Ministério da Terra, Infraestrutura, Transporte e Turismo (MLIT).

- O sector da construção indiano também tem crescido a um ritmo mais elevado devido ao aumento dos investimentos e do poder de compra das pessoas. O Governo da Índia apoia o maior crescimento do sector da construção através dos seus vários programas, como o programa Habitação para Todos.

- O nitrobenzeno também é usado na indústria automotiva. O MDI, gerado a partir do nitrobenzeno por meio da síntese de anilina, fabrica volantes, capas de airbags, materiais impermeáveis para pisos e outros componentes para interiores de automóveis.

- A China é de longe o maior fabricante e comprador mundial de automóveis. De acordo com a Associação Chinesa de Fabricantes de Automóveis, a produção de veículos da China aumentará aproximadamente 3,4% em 2022 em relação ao ano anterior. Em comparação com os 26,08 milhões de automóveis produzidos em 2021, cerca de 27,02 milhões de veículos foram produzidos em 2022.

- Portanto, espera-se que os fatores acima impactem significativamente o mercado nos próximos anos.

Visão geral da indústria de nitrobenzeno

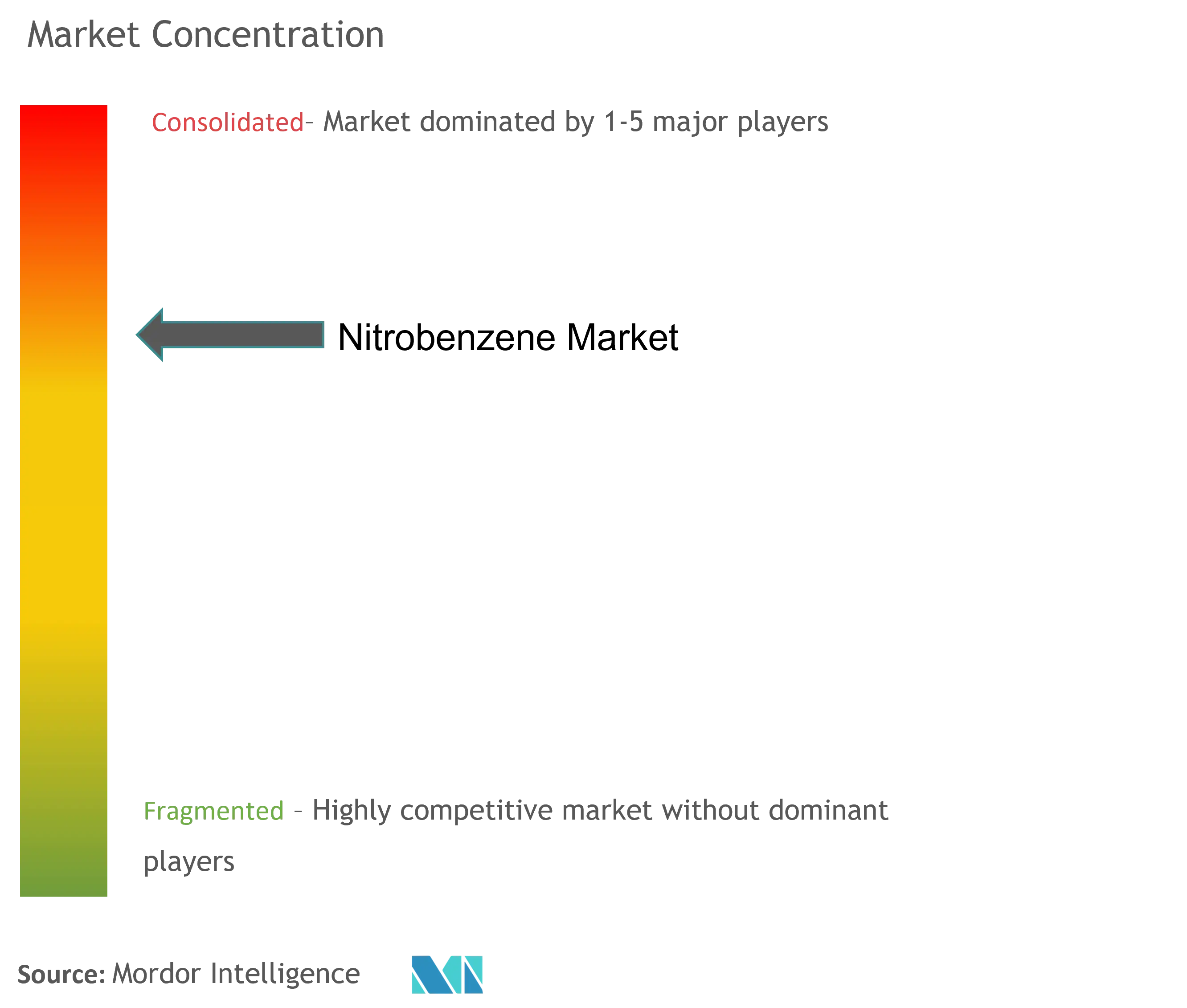

O Mercado de Nitrobenzeno é parcialmente consolidado por natureza. Alguns dos principais players incluem (não em nenhuma ordem específica) BASF SE, The Chemours Company, Covestro AG, Huntsman International LLC e Wanhua.

Líderes de mercado de nitrobenzeno

BASF SE

Covestro AG

Huntsman International LLC

Wanhua

The Chemours Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Nitrobenzeno

- Julho de 2022: Pesquisadores da Universidade de Glasgow anunciaram que criaram um novo processo de produção de anilinas que funciona em temperatura e pressão ambientes, usando prótons e elétrons criados pela eletrólise da água para conduzir o processo de redução do nitrobenzeno a anilinas. Com a ajuda do processo inovador, a redução do nitrobenzeno torna-se mais limpa, reduzindo a probabilidade de criação de produtos secundários indesejados durante a eletrólise.

- Junho de 2022: Sadhana Nitro Chem Ltd anunciou o início da produção de sua primeira planta de paraaminofenol. O produto paraaminofenol é fabricado através de uma redução catalítica do nitrobenzeno à base de hidrogênio, que posteriormente é utilizado na fabricação de paracetamol e outros produtos.

Segmentação da Indústria de Nitrobenzeno

Com a fórmula química C6H5NO2, o nitrobenzeno é um composto nitro aromático amarelado, gorduroso, gerado pela reação do benzeno com ácido nítrico concentrado e ácido sulfúrico concentrado. O nitrobenzeno é usado para fazer anilina, que pode então ser usada para fazer poliuretanos e diisocianato de metileno difenil (MDI). É usado principalmente em diversas indústrias de usuários finais, incluindo os setores de construção e automotivo. O nitrobenzeno e a anilina também são usados para produzir paracetamol, um importante produto da indústria farmacêutica.

O mercado de nitrobenzeno é segmentado por aplicação e geografia. Por aplicação, o mercado é segmentado em produção de anilina, corantes e pigmentos, pesticidas, intermediários em produtos farmacêuticos, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de nitrobenzeno em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilo toneladas).

| Produção de Anilina |

| Corantes e Pigmentos |

| Pesticidas |

| Intermediário em Farmacêutica |

| Outras aplicações (incluindo solventes, explosivos, etc.) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Aplicativo | Produção de Anilina | |

| Corantes e Pigmentos | ||

| Pesticidas | ||

| Intermediário em Farmacêutica | ||

| Outras aplicações (incluindo solventes, explosivos, etc.) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de nitrobenzeno

Qual é o tamanho atual do mercado de nitrobenzeno?

O Mercado de Nitrobenzeno deverá registrar um CAGR superior a 3,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de nitrobenzeno?

BASF SE, Covestro AG, Huntsman International LLC, Wanhua, The Chemours Company são as principais empresas que operam no mercado de nitrobenzeno.

Qual é a região que mais cresce no mercado de nitrobenzeno?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de nitrobenzeno?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de nitrobenzeno.

Que anos este mercado de nitrobenzeno cobre?

O relatório abrange o tamanho histórico do mercado de nitrobenzeno para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de nitrobenzeno para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Nitrobenzeno

Estatísticas para a participação de mercado de nitrobenzeno em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do nitrobenzeno inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.