Tamanho e Participação do Mercado de Frete e Logística da Nova Zelândia

Análise do Mercado de Frete e Logística da Nova Zelândia pela Mordor Intelligence

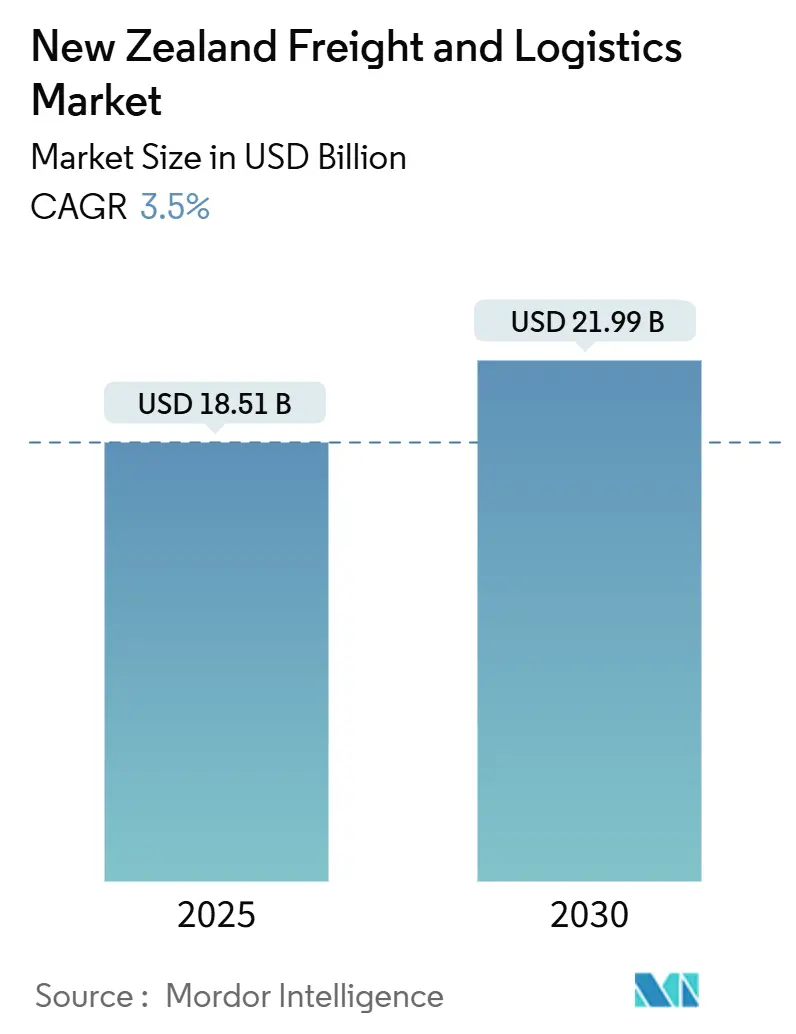

O tamanho do mercado de frete e logística da Nova Zelândia está em USD 18,51 bilhões em 2025 e prevê-se que atinja USD 21,99 bilhões até 2030, expandindo a uma CAGR de 3,50% entre 2025-2030. Gastos robustos em infraestrutura, volumes de comércio eletrônico em rápido crescimento e um foco político renovado na resiliência da cadeia de suprimentos mantêm a trajetória de crescimento firmemente positiva para o mercado de frete e logística da Nova Zelândia. A digitalização contínua de armazenagem, adoção crescente de soluções multimodais e a orientação de exportação da fazenda ao porto do país sustentam coletivamente a demanda por serviços de frete confiáveis. Ao mesmo tempo, metas de redução de carbono e novos incentivos de mudança modal estão desencadeando investimentos na capacidade ferroviária e de navegação costeira, direcionando o mercado de frete e logística da Nova Zelândia para misturas de transporte de menor emissão. Embora o setor permaneça fragmentado, fusões recentes de alto perfil e crescentes investimentos em automação sinalizam a entrada de uma fase competitiva mais orientada para a eficiência.

Principais Conclusões do Relatório

- Por função logística, o transporte de cargas liderou com 65,25% da participação do mercado de frete e logística da Nova Zelândia em 2024; os serviços de Correio, Expresso e Encomendas (CEP) prevê-se que avancem a uma CAGR de 4,03% entre 2025-2030.

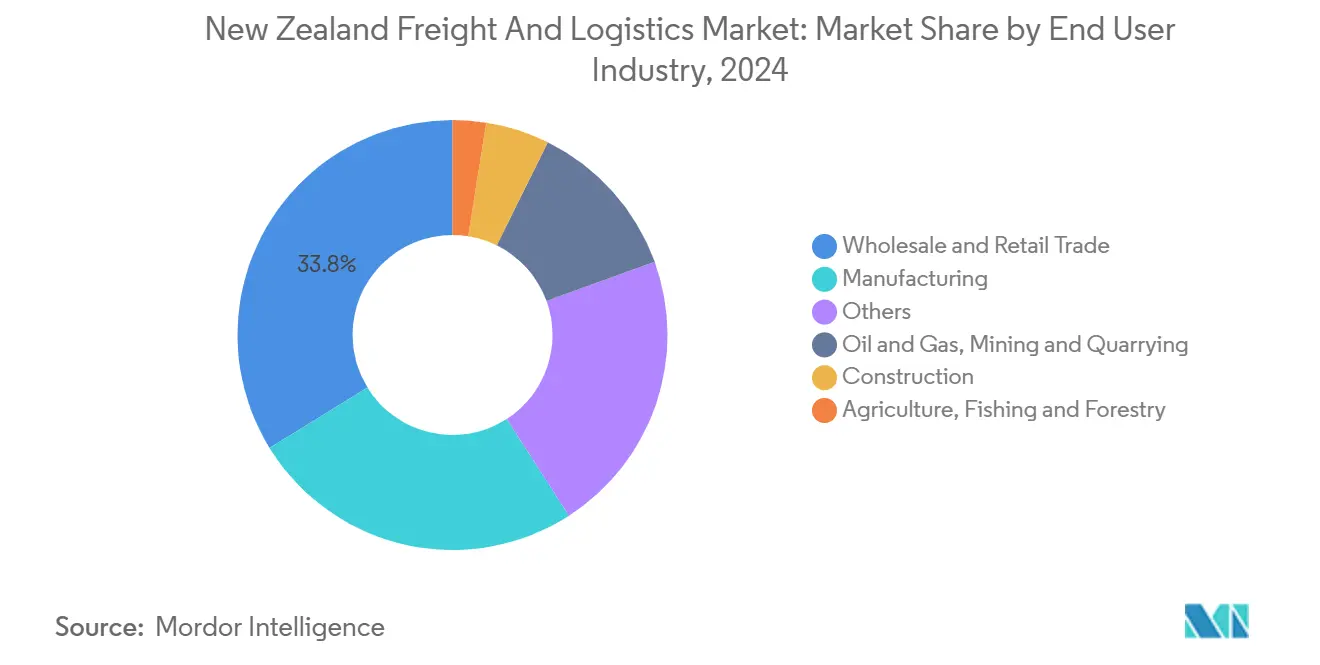

- Por setor de usuário final, comércio atacadista e varejista comandou 33,81% da participação do tamanho do mercado de frete e logística da Nova Zelândia em 2024, enquanto a manufatura está projetada para crescer a uma CAGR de 4,10% entre 2025-2030.

- Por tipo de CEP, encomendas domésticas representaram 63,04% da participação de receita em 2024; encomendas internacionais espera-se que se expandam a uma CAGR de 4,16% entre 2025-2030.

- Por modal de agenciamento de cargas, mar e vias navegáveis interiores manusearam 69,15% da participação de receita em 2024; o agenciamento de carga aérea está projetado para registrar a CAGR mais rápida de 4,03% entre 2025-2030.

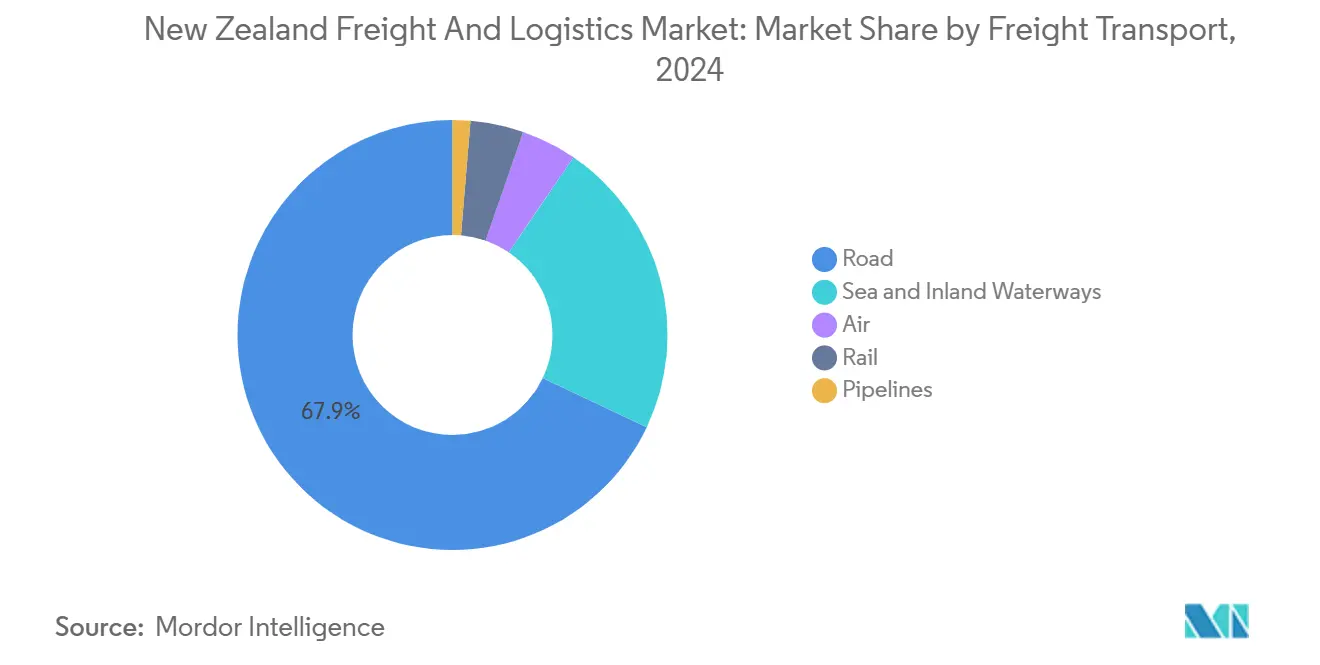

- Por modal de transporte de cargas, o transporte rodoviário de cargas manteve uma participação de receita de 67,95% em 2024, enquanto o transporte aéreo de cargas está projetado para uma CAGR de 4,50% entre 2025-2030.

- Por armazenagem e estocagem, espaço não controlado por temperatura representou 91,85% da participação de receita em 2024; instalações controladas por temperatura espera-se que avancem a uma CAGR de 3,99% entre 2025-2030.

Tendências e Insights do Mercado de Frete e Logística da Nova Zelândia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Iniciativas de resiliência climática e adaptação de infraestrutura impulsionando o crescimento | +0.8% | Auckland, Wellington, Christchurch | Curto prazo (≤ 2 anos) |

| NZD 7 bilhões (~USD 4,65 bilhões) anuais do governo em infraestrutura de transporte no pipeline | +1.2% | Nacional; corredor Auckland-Hamilton-Tauranga | Médio prazo (2-4 anos) |

| Diversificação das rotas de exportação de agro-alimentos testemunhada | +0.4% | Canterbury, Waikato, Bay of Plenty | Longo prazo (≥ 4 anos) |

| Rápida adoção de automação de armazém e plataformas digitais de frete | +0.6% | Principais centros urbanos | Médio prazo (2-4 anos) |

| Impulso de resiliência do Estreito de Cook impulsionando crescimento multimodal | +0.3% | Conectividade Norte-Ilha Sul | Longo prazo (≥ 4 anos) |

| Precificação de carbono acelerando mudança para ferrovia e navegação costeira | +0.2% | Nacional | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Iniciativas de Resiliência Climática e Adaptação de Infraestrutura Impulsionando o Crescimento

O Plano Nacional de Adaptação compele todo projeto de transporte de grande porte a incorporar critérios de risco climático, elevando a resiliência de uma opção de projeto para um pré-requisito de aprovação[1]"National Adaptation Plan," Ministry for the Environment, environment.govt.nz. As enchentes de Auckland de 2023 sublinharam o custo econômico de fechamentos de rotas e tempo de inatividade portuária, empurrando operadores privados a investir em capacidade redundante e projetos de instalações elevadas. O Porto de Tauranga modernizou áreas de manuseio de carga com equipamentos resistentes a enchentes, protegendo a produtividade dos berços durante tempestades. Os prêmios de seguro em ativos expostos estão subindo, incentivando assim as empresas de logística a acelerar gastos de capital protetor. O efeito cumulativo é uma melhoria mensurável no tempo de atividade da rede e uma mudança para serviços de contingência com poucos ativos capazes de rotear frete ao redor de corredores afetados pelo clima.

NZD 7 Bilhões (~USD 4,65 Bilhões) de Infraestrutura de Transporte do Governo no Pipeline

O Orçamento de 2025 aloca NZD 6,8 bilhões (USD 4,3 bilhões) para projetos relevantes à logística, incluindo NZD 464 milhões (USD 293 milhões) destinados à renovação de trilhos ferroviários nos corredores de Auckland e Wellington[2]"Investing in infrastructure for all New Zealanders," New Zealand Government, beehive.govt.nz. Rodovias com separação de níveis sob o programa Roads of National Significance aliviam o congestionamento de veículos pesados, reduzindo custos operacionais e elevando a eficiência de carga útil. Nós integrados como o projeto Melling de NZD 1,5 bilhão (USD 0,95 bilhão) agrupam acesso de frete e provisões de transporte público em esquemas únicos, encurtando tempos de execução de projetos e amplificando a capacidade da rede[3]"Melling transport improvements to start this year," New Zealand Government, beehive.govt.nz. Coletivamente, o pipeline deve reduzir tempos de trânsito em corredores críticos em até 15%, apoiando diretamente a competitividade do mercado de frete e logística da Nova Zelândia. Operadores privados, encorajados por fluxos de trabalho futuros mais claros, aceleraram a renovação de frota, com um aumento notável em pedidos de caminhões de baixa emissão.

Diversificação das Rotas de Exportação de Agro-Alimentos Testemunhada

Risco geopolítico elevado e padrões de demanda do consumidor em mudança estão levando exportadores a ampliar portfólios de destino além de compradores tradicionais do Leste Asiático e América do Norte. O movimento de contêineres no Porto de Tauranga subiu 17% em 2024 para 292.860 TEUs, com rotas emergentes do Sudeste Asiático contribuindo com a maior parte dos volumes incrementais. A demanda da cadeia do frio está subindo em paralelo; a capacidade de armazenamento especializado está testemunhando uma taxa anual próxima de 4% à medida que exportações hortícolas de alto valor e carne premium proliferam. Os exportadores estão adotando tecnologia de rastreabilidade e embalagem inteligente, impulsionando a demanda por serviços logísticos prontos para dados que podem garantir procedência e integridade da cadeia do frio durante viagens mais longas.

Rápida Adoção de Automação de Armazém e Plataformas Digitais de Frete

Escassez de mão de obra e picos de pedidos de comércio eletrônico turboalimentaram o investimento em automação. A implantação do Multishuttle da AS Colour gerou um ganho de produtividade de 344%, validando modelos de mercadorias para pessoas de alto rendimento. O novo site ASRS da Cardinal Logistics elevou a produção de pedidos quatro vezes enquanto melhorava métricas de segurança. Os períodos de retorno estão encurtando à medida que os custos de capital caem e as soluções de financiamento se multiplicam. O crescimento paralelo em mercados digitais de frete está expandindo a transparência de taxas à vista e opções de roteamento dinâmico, permitindo que remetentes menores garantam capacidade anteriormente disponível apenas para contas maiores. Operações baseadas em dados estão, portanto, estreitando a lacuna de eficiência entre participantes de mercado grandes e de médio porte.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Isolamento geográfico inflacionando custos de frete oceânico na Nova Zelândia | -0.5% | Nacional | Longo prazo (≥ 4 anos) |

| Escassez de motoristas e força de trabalho envelhecida impactando eficiência do mercado | -0.4% | Auckland, Canterbury | Curto prazo (≤ 2 anos) |

| Prêmios de seguro crescentes após perdas de eventos climáticos | -0.2% | Regiões propensas a enchentes | Médio prazo (2-4 anos) |

| Risco de interrupção vulcânica e sísmica para principais centros logísticos | -0.1% | Auckland, Wellington, Canterbury | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Isolamento Geográfico Está Inflacionando Custos de Frete Oceânico

Estando a 1.800 km de seu vizinho maior mais próximo, a Nova Zelândia depende do transporte oceânico para 99% do comércio por volume. Competição limitada de transportadores e longos tempos de trânsito incorporam gastos de frete mais altos nas cadeias de suprimentos, corroendo margem de manobra para exportadores. Novas mega-alianças formadas em 2025 agora controlam cerca de 80% da capacidade global de contêineres, tornando a volatilidade de taxas e rolagens de capacidade mais agudas para remetentes da Nova Zelândia. Desequilíbrios de contêineres ligados a fluxos pesados de exportação elevam ainda mais os custos de reposicionamento, enquanto opções de recuperação de cronograma permanecem escassas. O efeito cumulativo corta a previsão de crescimento para o mercado de frete e logística da Nova Zelândia em meio ponto percentual.

Escassez de Motoristas e Força de Trabalho Envelhecida Impactando Eficiência do Mercado

O transporte rodoviário de cargas, que ainda move 67,95% do frete por valor em 2024, enfrenta um déficit agudo de motoristas já que a idade média dos motoristas ultrapassa 60 anos, e menos de 7% dos motoristas têm menos de 25 anos. Mesmo após reformas de licenciamento eliminarem testes práticos secundários, o recrutamento permanece lento. Inflação salarial e interrupções esporádicas de serviço elevam custos de entrega e reduzem as métricas de confiabilidade cruciais para modelos de estoque just-in-time. Operadores de frota estão respondendo com programas de segurança habilitados por telemática e pilotos de automação, ainda assim a pressão de mão de obra de curto prazo continua a limitar o crescimento da capacidade.

Análise de Segmento

Por Setor de Usuário Final: Escala do Comércio Varejista Encontra Impulso da Manufatura

Comércio atacadista e varejista contribuiu com 33,81% do tamanho do mercado de frete e logística da Nova Zelândia em 2024, refletindo a crescente complexidade das redes de distribuição omnicanal e penetração nacional do consumidor. Contagens de encomendas de comércio eletrônico superaram 190 milhões em 2024 nas expansões da rede do NZ Post, adicionando densidade de última milha e impulsionando estratégias de localização de armazém. O reposicionamento de estoque mais próximo a clusters urbanos melhorou tempos de ciclo de pedidos, mas aumentou o número de movimentos de frete intra-cidade, elevando a demanda CEP. O subconjunto de varejo alimentar se liga diretamente a investimentos em cadeia do frio, encorajando colaborações entre segmentos em armazenagem e transporte refrigerado.

Manufatura, embora uma contribuinte menor em 2024, espera-se que registre a expansão CAGR mais rápida do mercado de 4,10% entre 2025-2030. Incentivos governamentais para manufatura avançada e processamento de alimentos com valor agregado estão elevando a tonelagem de saída de bens processados que comandam serviços de frete premium. Automação em linhas de produção espelha a digitalização de armazém, exigindo agendamento logístico sincronizado para capturar ganhos de eficiência. Fornecedores estão adotando programas de estoque gerenciado pelo fornecedor, fazendo com que fluxos de frete se tornem mais previsíveis, ainda mais sensíveis ao tempo. À medida que mudanças de política encorajam maior captura de valor local, a intensidade de frete por dólar de produção está subindo, aprofundando o engajamento do setor com o mercado de frete e logística da Nova Zelândia.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Função Logística: Dominância do Transporte de Cargas Sob Pressão do Comércio Eletrônico

Transporte de Cargas manteve 65,25% da participação do mercado de frete e logística da Nova Zelândia em 2024, ancorado pelo movimento a granel de mercadorias para portos e centros de distribuição metropolitanos. Exportadores sensíveis ao preço continuam a depender de soluções de carga completa e intermodais que combinam trechos rodoviários e marítimos, beneficiando operadores capazes de orquestrar redes integradas. Shuttles rodoviário-portuários permanecem o eixo principal, ainda assim a diversificação modal está ganhando ritmo à medida que a precificação de carbono reordena hierarquias de custo.

A atividade de Correio, Expresso e Encomendas, no entanto, espera-se que avance a 4,03% CAGR (2025-2030), absorvendo volumes B2C em alta e crescentes transações de exportação transfronteiriças de PMEs. Centros de triagem automatizados com rendimentos horários acima de 30.000 encomendas exemplificam a escala de investimento agora fluindo para infraestrutura CEP. A diferenciação competitiva gira em torno de garantias de tempo de entrega e painéis de visibilidade em tempo real, compelindo incumbentes a fazer parcerias com plataformas digitais e ajustar algoritmos de roteamento de última milha. A velocidade dupla do crescimento de frete está, portanto, remodelando o mix de receita para provedores de logística integrada que atravessam múltiplos silos de serviço.

Por Correio, Expresso e Encomendas (CEP): Redes Domésticas Ancoram Vantagem Internacional

Serviços CEP domésticos capturaram uma participação de receita de 63,04% em 2024, impulsionados por uma população dispersa e as vantagens de custo do processamento centralizado. A entrega rural permanece um desafio estrutural, levando alocações de frota de vans menores e testes de entrega por drone para áreas remotas. Provedores de serviço equilibram obrigações de cobertura contra lucratividade empregando preços zonais e dias de entrega rural.

CEP internacional, impulsionado por integrações de marketplace que simplificam papelada alfandegária, prevê-se que registre uma CAGR de 4,16% (2025-2030), eclipsando taxas de crescimento doméstico. Ofertas aprimoradas como FedEx International Connect Plus fornecem entrega de 1-3 dias para a Europa, desbloqueando rotas de maior margem. A harmonização regulatória através de acordos comerciais está afrouxando o atrito, ainda assim o gerenciamento de capacidade em gateways de origem permanece crítico durante temporadas de pico de exportação. Provedores capazes de alinhar fluxos de encomendas de saída com retornos de entrada estão bem posicionados para capturar eficiências de escala à medida que volumes internacionais sobem.

Por Armazenagem e Estocagem: Não Controlado por Temperatura Domina, mas Controlado por Temperatura Cresce

Não controlado por temperatura compôs 91,85% da receita do segmento em 2024. Provedores de logística terceirizados continuam a automatizar o manuseio de paletes e implantar ASRS para comprimir custos operacionais e elevar a confiabilidade. O mercado de frete e logística da Nova Zelândia se beneficia desses ganhos de produtividade à medida que a qualidade do serviço se eleva sem crescimento proporcional de efetivo.

Armazenagem controlada por temperatura, projetada para expandir a uma CAGR de 3,99% (2025-2030), está surfando uma onda de exportações premium de laticínios, carne e horticultura, junto com necessidades elevadas de armazenamento farmacêutico. A modernização de automação de NZD 16 milhões (USD 10,1 milhões) da Alliance Group demonstra o capital comprometido em manter qualidade ao longo de jornadas globais mais longas. Monitoramento baseado em sensores e mandatos de rastreabilidade elevam a barra tecnológica, recompensando operadores que integram análises de temperatura em tempo real em fluxos de trabalho padrão.

Por Transporte de Cargas: Hegemonia do Transporte Rodoviário de Cargas Enfrenta Incentivos de Mudança Modal

Transporte rodoviário de cargas manuseou 67,95% da participação de receita em 2024, com preços por tonelada-km a USD 0,194 em 2024. Densidade de rede e flexibilidade porta-a-porta mantêm estradas indispensáveis, especialmente para distribuição intra-ilha. Ainda assim escassez crescente de motoristas e impostos de carbono estão corroendo sua vantagem de custo. Operadores de frota estão pilotando combustíveis alternativos e sistemas avançados de assistência ao motorista para reduzir emissões e mitigar lacunas de mão de obra.

Transporte aéreo de cargas lidera o crescimento a 4,50% CAGR (2025-2030), catalisado pela demanda de exportação crítica em tempo e importações de comércio eletrônico transfronteiriço. Diferenciais de taxa versus frete marítimo estão se estreitando para commodities selecionadas de alto valor, estimulando conversão modal. Ferrovia e navegação costeira estão adquirindo uma nova participação à medida que a precificação de carbono inclina cálculos de custo total entregue. Dados do KiwiRail mostram evitação de 229.000 toneladas de emissões de CO₂ na primeira metade de 2024, apoiando scorecards corporativos de ESG. Planejadores de rotas multimodais, portanto, estão recalibrando divisões modais para capitalizar incentivos emergentes.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Agenciamento de Cargas: Escala de Mar e Vias Navegáveis Interiores Encontra Velocidade do Aéreo

Agenciamento de cargas marítimas e vias navegáveis interiores representou 69,15% da participação de receita do segmento em 2024 à medida que exportadores aproveitaram economia favorável de custo por tonelada-km. Consolidação em torno de mega-alianças sinaliza janelas de serviço mais padronizadas, ainda assim remetentes menores ainda enfrentam desafios de disponibilidade de equipamentos em trechos de retorno. Serviços de valor agregado, incluindo consolidação de origem e pré-liberação de documentação de exportação, são agora requisitos básicos para agentes de carga que buscam manter adesão de clientes.

Agenciamento de carga aérea está projetado para expandir a uma CAGR de 4,03% (2025-2030), beneficiando-se do impulso de produtos premium de exportadores agro-alimentares e farmacêuticos. Restrições globais de capacidade de carga aérea se aliviaram desde meados de 2024, e agentes com acordos de espaço em bloco capturam vantagens de estabilidade de taxa. Manuseio integrado controlado por temperatura e tecnologia de visibilidade são diferenciadores centrais, particularmente para perecíveis de alto valor com tolerâncias estreitas de vida útil. O crescimento neste segmento sublinha o espectro de serviço em expansão definindo o mercado de frete e logística da Nova Zelândia.

Análise Geográfica

A topografia alongada de duas ilhas da Nova Zelândia molda fluxos de frete em um eixo norte-sul centrado no triângulo Auckland-Hamilton-Tauranga. Este corredor hospeda a mais alta densidade de PIB e acomoda a maioria dos fluxos de importação, tornando-o o fulcro do mercado de frete e logística da Nova Zelândia. A pegada portuária restrita de Auckland amplifica a dependência de shuttles rodoviários para depósitos interiores, intensificando congestionamento em períodos de pico. Upgrades rodoviários planejados e melhorias de frete ferroviário espera-se que desbloqueiem capacidade latente, ainda assim conflitos de uso da terra permanecem um freio na expansão rápida.

Wellington ocupa um papel estratégico de ponto médio como capital política e como ponto de estrangulamento do Estreito de Cook. Limitações de capacidade de ferry hoje forçam buffers de agendamento em planos logísticos entre-ilhas, reduzindo utilização de ativos. Os dois novos ferries capazes de transporte ferroviário recém-encomendados estenderão capacidade de convés e simplificarão transferências de vagões, permitindo que operadores de frete tratem as ilhas como uma rede mais contígua uma vez comissionados[4]"New ferries will restore resilient Cook Strait connection," New Zealand Government, beehive.govt.nz. A mudança prevê-se que eleve incrementalmente a participação da ferrovia no mercado de frete e logística da Nova Zelândia.

A logística da Ilha Sul gira em torno do centro multimodal de Christchurch, servindo clusters de indústria primária através de Canterbury e Otago. O gateway carbono-neutro da DHL lá expande o throughput CEP internacional para 6.500 encomendas de entrada por hora, sublinhando a confiança corporativa nas perspectivas de crescimento da Ilha Sul. Estratégias de diversificação portuária centradas em portos menores como Northport e Timaru buscam aliviar pressão em Tauranga e Auckland durante meses de pico de exportação. Planos governamentais de resiliência de infraestrutura encorajam ainda mais redundância multi-portuária para proteger riscos sísmicos e de enchente, fomentando uma topologia de rede mais distribuída através do mercado de frete e logística da Nova Zelândia.

Panorama Competitivo

Agentes internacionais e transportadores domésticos compartilham uma arena moderadamente fragmentada onde a adoção de tecnologia diferencia performance. A compra de EUR 14,3 bilhões (USD 15,8 bilhões) da DSV da DB Schenker eleva o grupo dinamarquês à liderança global e fortalece sua presença em rotas aéreas e marítimas servindo a Nova Zelândia. Tais vantagens de escala permitem investimentos digitais mais profundos, de mecanismos de reserva orientados por IA a modelos preditivos de ETA, elevando expectativas de serviço através do mercado.

A campeã local Mainfreight mantém forças de nicho em serviços integrados trans-Tasmânia, mas relatou uma queda de lucro em 2024 à medida que inflação salarial e capex de automação pesaram nas margens. Especialistas rodoviários domésticos estão respondendo com upgrades de conectividade de frota e programas de bem-estar do motorista para conter atrito. Pioneiros em automação como Cardinal Logistics mostram o salto de produtividade atingível com ASRS, estreitando a lacuna de custo contra desafiantes de escala.

Sustentabilidade emerge como um eixo competitivo. Operadores destacando modais de trânsito de baixo carbono e relatórios de emissões verificáveis ganham tração com clientes exportadores sujeitos a divulgação de Escopo 3. A parceria de IA da CMA CGM com o Google exemplifica como transportadores buscam soluções digitais para otimizar roteamento e cortar queima de combustível. Ao todo, convergência tecnológica e mandatos ambientais estão empurrando o mercado de frete e logística da Nova Zelândia para uma hierarquia mais orientada por capacidade.

Líderes da Indústria de Frete e Logística da Nova Zelândia

-

Mainfreight, Ltd.

-

DHL Group

-

Japan Post Co., Ltd. (Incluindo Toll Group)

-

KiwiRail Holdings, Ltd.

-

DSV A/S (Incluindo DB Schenker)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: DSV fechou sua aquisição de EUR 14,3 bilhões (USD 15,8 bilhões) da DB Schenker, criando o maior agente de cargas do mundo por receita.

- Março de 2025: DHL Express apresentou um gateway 100% carbono-neutro em Christchurch, impulsionando capacidade de processamento de encomendas para 6.500 encomendas de entrada e 5.600 de saída por hora.

- Outubro de 2024: Cardinal Logistics lançou seu primeiro armazém automatizado usando tecnologias ASRS e mercadorias-para-pessoa, quadruplicando a produção de pedidos.

- Abril de 2024: NZ Post abriu o maior centro de encomendas do país sob seu programa Te Iho de NZD 200 milhões (USD 126,4 milhões), elevando capacidade anual de processamento para 190 milhões de encomendas.

Escopo do Relatório do Mercado de Frete e Logística da Nova Zelândia

Frete e logística referem-se ao transporte de bens nos mercados doméstico e internacional via vários modais de transporte, incluindo aéreo, ferroviário e rodoviário.

O relatório inclui uma análise de fundo completa do mercado de frete e logística da Nova Zelândia, incluindo uma avaliação da economia e a contribuição de setores para a economia, uma visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave, tendências emergentes nos segmentos de mercado, dinâmicas de mercado e tendências geográficas.

O Mercado de Frete e Logística da Nova Zelândia é segmentado por função (transporte de cargas [aéreo, marítimo e água interior, rodoviário e ferroviário], agenciamento de cargas, armazenagem e serviços de valor agregado e outras funções) e usuário final (manufatura e automotivo, petróleo e gás, mineração e extração, agricultura, pesca e silvicultura, construção, comércio distributivo [atacado e varejo], e outros usuários finais [telecomunicação, farmacêuticos e A&B]).

O relatório oferece tamanho de mercado e previsões para o mercado de frete e logística da Nova Zelândia em termos de valor (USD) para todos os segmentos acima.

| Agricultura, Pesca e Silvicultura |

| Construção |

| Manufatura |

| Petróleo e Gás, Mineração e Extração |

| Comércio Atacadista e Varejista |

| Outros |

| Correio, Expresso e Encomendas (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | ||

| Agenciamento de Cargas | Por Modal de Transporte | Aéreo |

| Marítimo e Vias Navegáveis Interiores | ||

| Outros | ||

| Transporte de Cargas | Por Modal de Transporte | Aéreo |

| Dutos | ||

| Ferroviário | ||

| Rodoviário | ||

| Marítimo e Vias Navegáveis Interiores | ||

| Armazenagem e Estocagem | Por Controle de Temperatura | Não Controlado por Temperatura |

| Controlado por Temperatura | ||

| Outros Serviços | ||

| Setor de Usuário Final | Agricultura, Pesca e Silvicultura | ||

| Construção | |||

| Manufatura | |||

| Petróleo e Gás, Mineração e Extração | |||

| Comércio Atacadista e Varejista | |||

| Outros | |||

| Função Logística | Correio, Expresso e Encomendas (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | |||

| Agenciamento de Cargas | Por Modal de Transporte | Aéreo | |

| Marítimo e Vias Navegáveis Interiores | |||

| Outros | |||

| Transporte de Cargas | Por Modal de Transporte | Aéreo | |

| Dutos | |||

| Ferroviário | |||

| Rodoviário | |||

| Marítimo e Vias Navegáveis Interiores | |||

| Armazenagem e Estocagem | Por Controle de Temperatura | Não Controlado por Temperatura | |

| Controlado por Temperatura | |||

| Outros Serviços | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do mercado de frete e logística da Nova Zelândia em 2025?

O mercado está avaliado em USD 18,51 bilhões em 2025 e está projetado para atingir USD 21,99 bilhões até 2030.

Qual função logística atualmente lidera a receita do setor?

Transporte de Cargas comanda uma participação de 65,25% em 2024, refletindo o papel crítico de movimentos a granel e containerizados pelo país.

Qual segmento está crescendo mais rapidamente até 2030?

Serviços de Correio, Expresso e Encomendas prevê-se que cresçam a uma CAGR de 4,03% (2025-2030) à medida que volumes de comércio eletrônico disparam.

Como os gastos governamentais em infraestrutura estão influenciando o crescimento?

Um pipeline anual de NZD 7 bilhões (USD 4,65 bilhões) está reduzindo tempos de trânsito e impulsionando capacidade multimodal e CAGR da indústria.

Por que a armazenagem controlada por temperatura está vendo investimento?

Exportações agro-alimentares diversificadas e padrões farmacêuticos mais rigorosos estão impulsionando uma CAGR de 3,99% (2025-2030) na demanda de armazenamento de cadeia do frio.

Qual é a perspectiva para o frete ferroviário?

A ferrovia ganha impulso de incentivos de precificação de carbono e próximos ferries capazes de transporte ferroviário do Estreito de Cook, reforçando seu papel em um mix de transporte mais sustentável.

Página atualizada pela última vez em: