Análise de mercado de eletrodomésticos para lavanderia no México

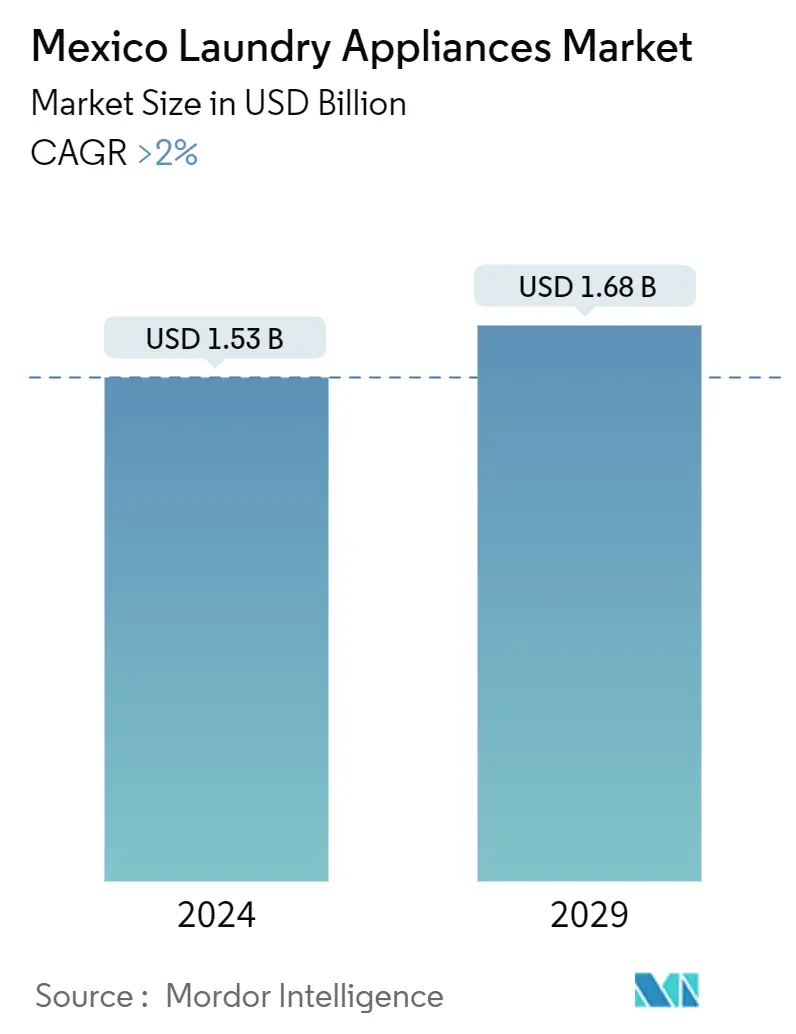

O tamanho do mercado de eletrodomésticos de lavanderia do México é estimado em US$ 1,53 bilhão em 2024, e deverá atingir US$ 1,68 bilhão até 2029, crescendo a um CAGR superior a 2% durante o período de previsão (2024-2029).

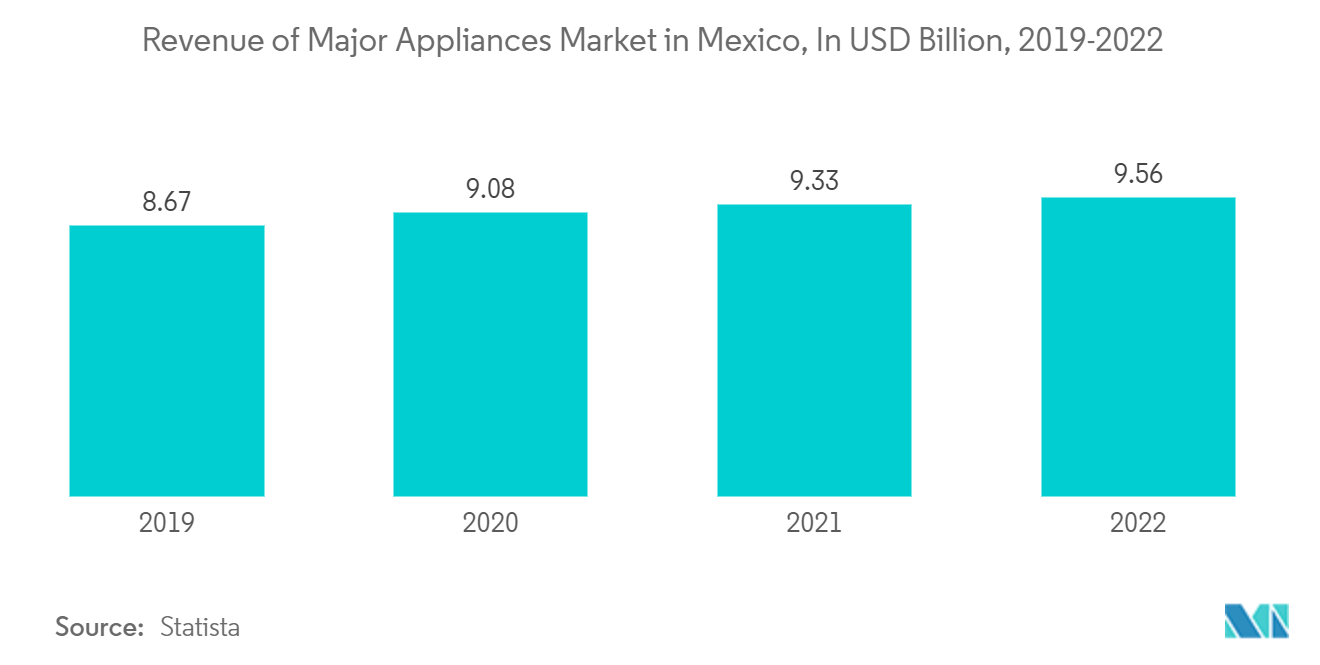

A demanda por eletrodomésticos é considerada de natureza cíclica. O México é um dos principais fornecedores de eletrodomésticos na região da América do Sul. Espera-se que aparelhos energeticamente eficientes e sustentáveis impulsionem a demanda por aparelhos de lavanderia no mercado. Espera-se também que a próspera indústria do aço e do ferro influencie positivamente o mercado. À medida que cada vez mais agregados familiares utilizam energia, é essencial que os agregados familiares meçam as diferenças nos níveis de consumo de energia, onde os aparelhos desempenham um papel central. Os aparelhos de lavandaria são utilizados para a limpeza de têxteis e outros trabalhos relacionados com têxteis. Máquinas de lavar e secar roupa inteligentes conectadas à internet, eletrodomésticos e dispositivos móveis estão ganhando preferência entre os consumidores. O aumento do uso da IoT e de aparelhos conectados influenciará positivamente os aparelhos inteligentes para máquinas de lavar. Aparelhos multifuncionais, como máquinas que podem realizar duas funções ao mesmo tempo, também são oferecidos por players como o lançamento da marca Twin wash da LG no mercado.

O cenário pós-COVID do mercado de eletrodomésticos para lavandaria no México registou um aumento significativo na procura, à medida que as pessoas priorizam a limpeza e a higiene. Com mais tempo passado em casa, a procura por máquinas de lavar e secar aumentou. Além disso, há uma preferência crescente por aparelhos inteligentes e com baixo consumo de energia.

Tendências do mercado de eletrodomésticos para lavanderia no México

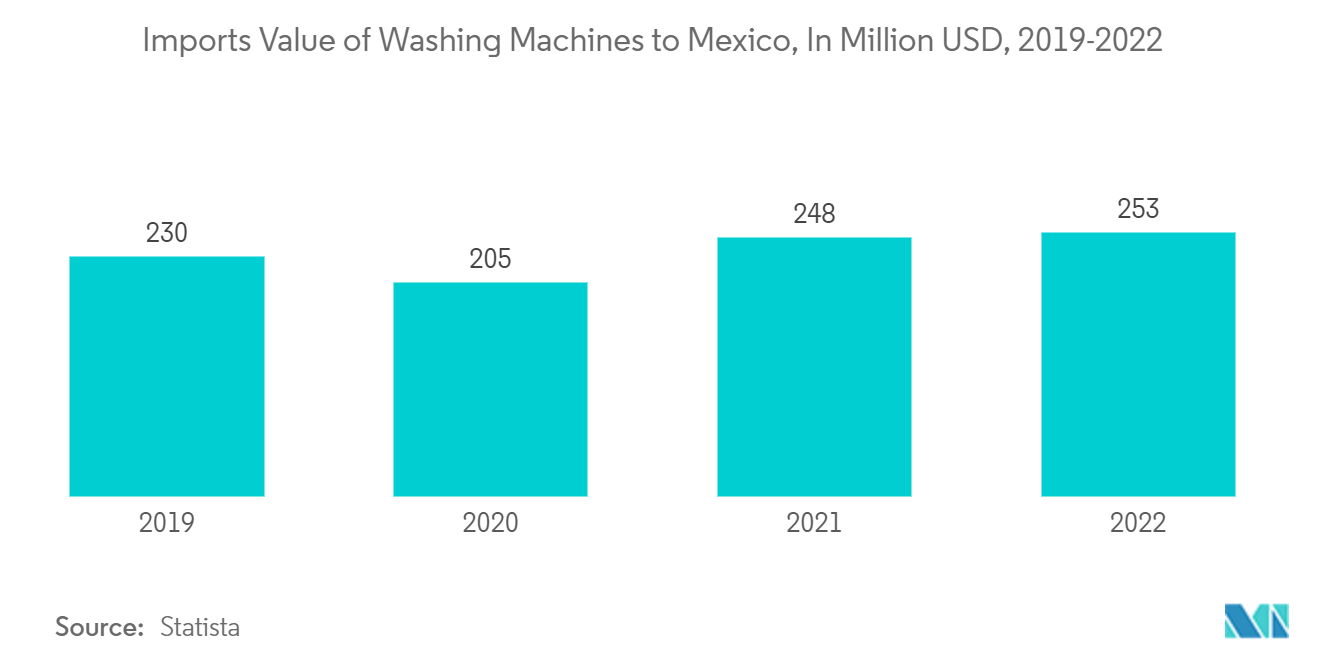

Aumento nas importações de máquinas de lavar no México

As máquinas de lavar são aparelhos essenciais e uma das principais categorias de aparelhos usados por pessoas em todo o mundo para lavar e secar roupas. Variedades de máquinas de lavar são vendidas no mercado mexicano com diferentes capacidades, funcionamento, secagem, iluminação do sistema de água e controle de detergente, entre outros atributos. Os preços de mercado passaram a ser função da marca, modelo e local de compra. Há um aumento nas importações de máquinas de lavar no México ao longo dos anos devido à crescente necessidade de manter as roupas limpas e livres de odores e bactérias.

Crescimento de eletrodomésticos para lavanderias residenciais no México

O setor residencial está testemunhando uma maior demanda por eletrodomésticos para lavanderia no mercado mexicano. Devido ao estilo de vida agitado, os consumidores querem economizar no tempo gasto lavando e cuidando de roupas e eletrodomésticos. Jovens que compartilham suas casas e familiares com dupla renda e estilo de vida mais agitado estão impulsionando o crescimento de eletrodomésticos para lavanderias residenciais no mercado. Eles passam a maior parte do tempo no deslocamento, na prática de exercícios e no trabalho; portanto, para cuidar da lavanderia, eles precisam de aparelhos que se espera que mantenham a demanda por aparelhos de lavanderia no mercado. As secadoras têm menor penetração em comparação às máquinas de lavar, o que pode representar uma oportunidade para os players do mercado. No entanto, o crescimento dos serviços de lavandaria e de limpeza a seco está a aumentar a concorrência pelos eletrodomésticos do setor residencial.

Visão geral da indústria de eletrodomésticos para lavanderia no México

O mercado de eletrodomésticos para lavanderia do México é moderadamente fragmentado. Os aparelhos de lavanderia do México são competitivos por natureza com os players globais e regionais do mercado. Alguns players dominam o mercado, como Mabe, SA de CV Av., LG Electronics, Maytag, Samsung e AB Electrolux. Vários players estão apostando no lançamento de novos produtos no mercado que reduzam o tempo de lavagem do consumidor. Os fabricantes estão investindo em tecnologias de máquinas de lavar inteligentes para ganhar uma participação competitiva no mercado.

Líderes de mercado de eletrodomésticos para lavanderia no México

Mabe, SA de CV Av.

LG Electronics

Maytag

Samsung

AB Electrolux

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de eletrodomésticos para lavanderia no México

- Abril de 2022 A Samsung Electronics inaugurou sua primeira loja principal sob medida na América Latina na Cidade do México.

- Março de 2022 LG Signature lançou produtos ultra-premium (TV OLED, geladeira, máquina de lavar) no México.

Segmentação da indústria de eletrodomésticos para lavanderia no México

Os aparelhos de lavanderia incluem máquinas de lavar tradicionais, bem como conjuntos de lavadoras e secadoras e máquinas portáteis. Uma análise completa de antecedentes do Mercado de Eletrodomésticos de Lavanderia do México, que inclui uma avaliação das contas nacionais, economia e tendências de mercado emergentes por segmentos, mudanças significativas na dinâmica do mercado e visão geral do mercado são abordadas no relatório. Perfis de empresas dos principais players do mercado também são abordados no relatório. Os eletrodomésticos para lavanderia do México são segmentados por tipo, que inclui eletrodomésticos independentes, eletrodomésticos embutidos, por produto inclui máquinas de lavar, secadoras, ferros de alisamento elétricos, outros, por tecnologia inclui automático, semiautomático/manual, outros) e por canal de distribuição inclui supermercados e hipermercados, lojas especializadas, canais de distribuição online e outros. O relatório oferece tamanho de mercado e previsões para o mercado de eletrodomésticos de lavanderia do México em termos de receita (USD) para todos os segmentos acima.

| Eletrodomésticos independentes para lavanderia |

| Aparelhos de lavanderia embutidos |

| Máquina de lavar |

| Secadores |

| Ferros de alisamento elétricos |

| Outros |

| Automático |

| Semiautomático/Manual |

| Outros |

| Supermercados e Hipermercados |

| Lojas especializadas |

| On-line |

| Outros canais de distribuição |

| Por tipo | Eletrodomésticos independentes para lavanderia |

| Aparelhos de lavanderia embutidos | |

| Por produto | Máquina de lavar |

| Secadores | |

| Ferros de alisamento elétricos | |

| Outros | |

| Por tecnologia | Automático |

| Semiautomático/Manual | |

| Outros | |

| Por canal de distribuição | Supermercados e Hipermercados |

| Lojas especializadas | |

| On-line | |

| Outros canais de distribuição |

Perguntas frequentes sobre pesquisa de mercado de eletrodomésticos para lavanderia no México

Qual é o tamanho do mercado de eletrodomésticos para lavanderia no México?

O tamanho do mercado de eletrodomésticos para lavanderia do México deve atingir US$ 1,53 bilhão em 2024 e crescer a um CAGR superior a 2% para atingir US$ 1,68 bilhão até 2029.

Qual é o tamanho atual do mercado de eletrodomésticos para lavanderia no México?

Em 2024, o tamanho do mercado de eletrodomésticos para lavanderia do México deverá atingir US$ 1,53 bilhão.

Quem são os principais atores do mercado de eletrodomésticos de lavanderia do México?

Mabe, SA de CV Av., LG Electronics, Maytag, Samsung, AB Electrolux são as principais empresas que operam no mercado de eletrodomésticos de lavanderia do México.

Que anos esse mercado de eletrodomésticos do México cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de eletrodomésticos do México foi estimado em US$ 1,50 bilhão. O relatório abrange o tamanho histórico do mercado de eletrodomésticos de lavanderia do México para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de eletrodomésticos de lavanderia do México para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de eletrodomésticos para lavanderia no México

Estatísticas para a participação de mercado de eletrodomésticos de lavanderia do México em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Mexico Laundry Appliances inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.