Tamanho e Participação do Mercado de médico implantes

Análise do Mercado de médico implantes pela Mordor inteligência

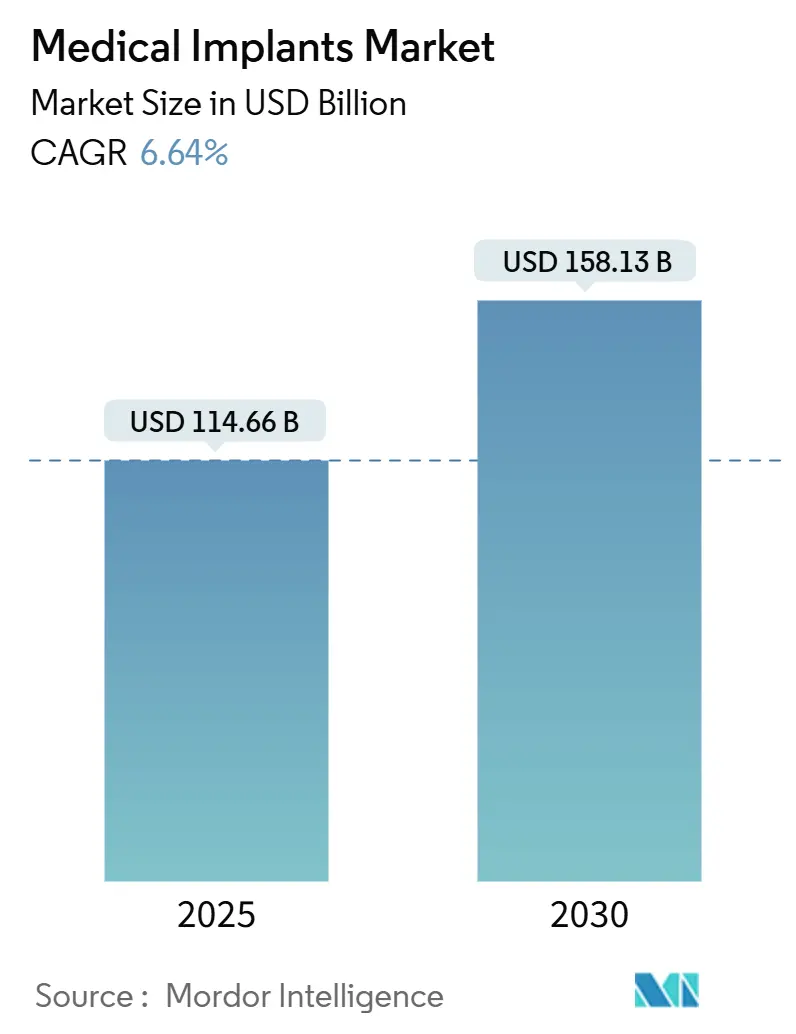

O tamanho do mercado de médico implantes é estimado em USD 114,66 bilhões em 2025, e espera-se que atinja USD 158,13 bilhões até 2030, um uma CAGR de 6,64% durante o poríodo de previsão (2025-2030). um demanda persistente de uma população envelhecida, o crescente fardo de doençcomo crônicas e um adoção constante de tecnologia sustentam essa trajetória de crescimento, apesar das pressões contínuas de custos e regulamentares. Dispositivos habilitados com sensores inteligentes, componentes impressos em 3D e acesso ampliado em economias emergentes estão remodelando um dinâmica competitiva, enquanto fabricantes capazes de navegar processos de aprovação rigorosos e provar custo-efetividade estão posicionados para capturar ganhos desproporcionais no mercado de médico implantes.

Principais Conclusões do Relatório

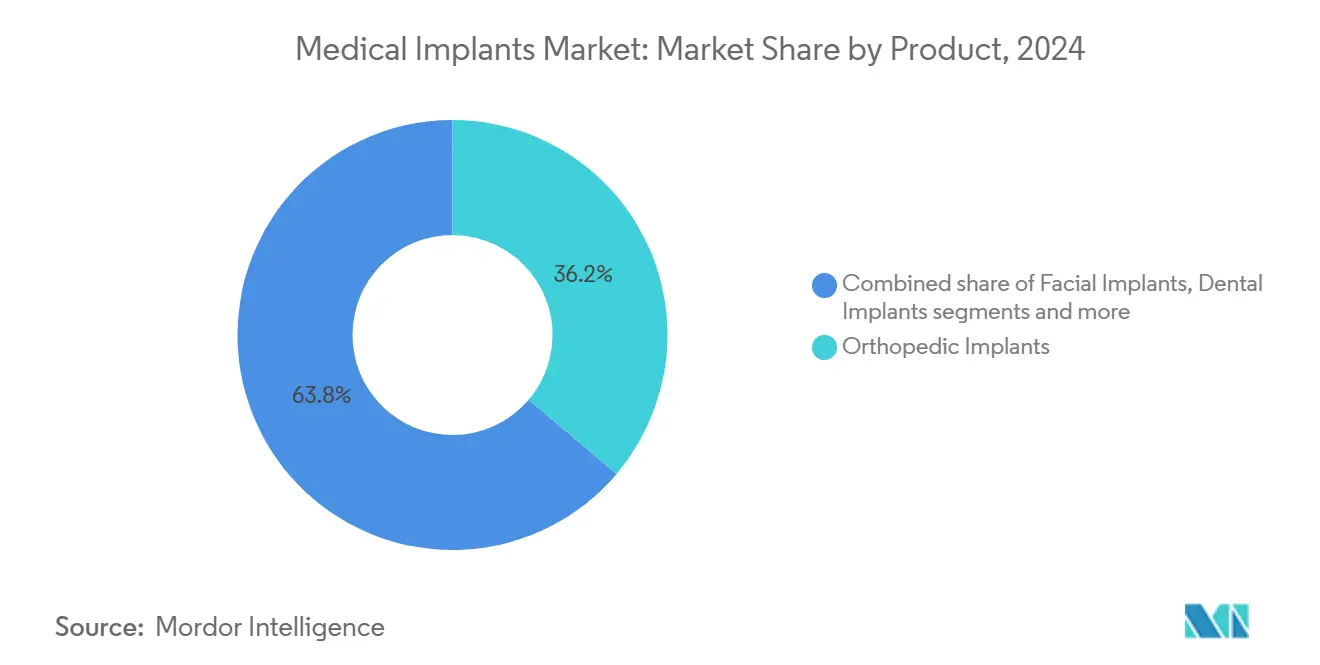

- Por categoria de produto, implantes ortopédicos detiveram 36,22% da participação do mercado de médico implantes em 2024; médico implantes dentários estão definidos para expandir um uma CAGR de 8,65% até 2030.

- Por tipo de material, biomateriais metálicos comandaram 45,13% do tamanho do mercado de médico implantes em 2024, enquanto materiais biorreabsorvíveis estão crescendo um 7,63% CAGR até 2030.

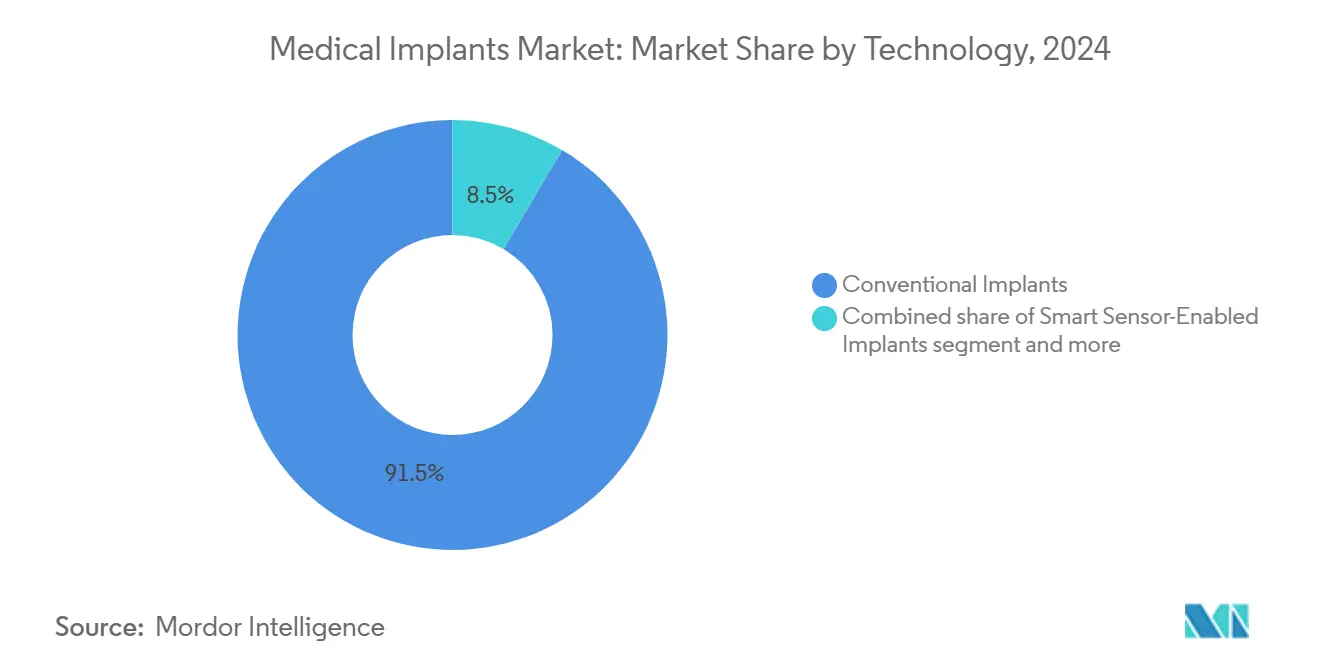

- Por tecnologia, sistemas convencionais mantiveram 91,45% de participação do tamanho do mercado de médico implantes em 2024; dispositivos habilitados com sensores inteligentes estão avançando um 8,34% CAGR.

- Por usuário final, hospitais lideraram com 45,54% de participação de receita em 2024, enquanto centros cirúrgicos ambulatoriais são previstos para crescer um 7,45% CAGR.

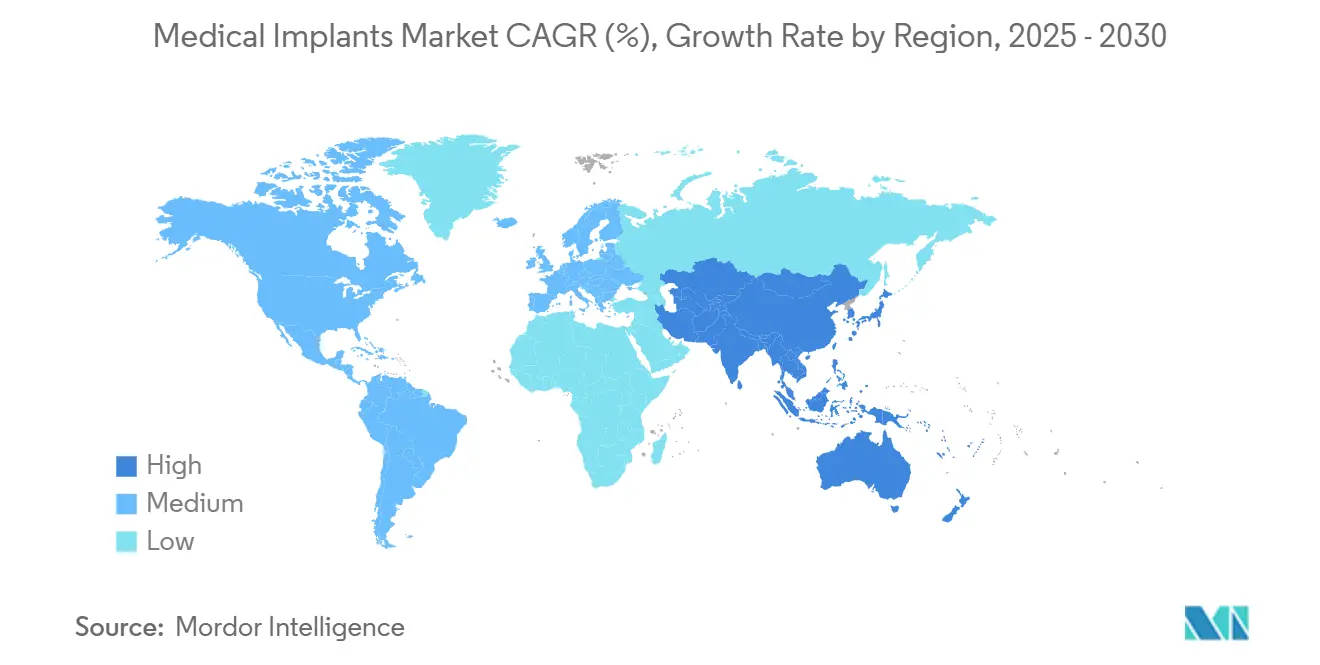

- Por geografia, América do Norte representou 41,41% do mercado de médico implantes em 2024; Ásia-Pacífico é um região de crescimento mais rápido com uma CAGR de 7,84% esperada até 2030.

Tendências e Insights do Mercado Global de médico implantes

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| População Envelhecida e Maior Fardo de Doençcomo Crônicas | +1.8 | Global, pronunciado na América do Norte, Europa, Leste Asiático | Longo prazo (≥ 4 anos) |

| Aumento em Procedimentos Eletivos Cosméticos e Dentários | +1.3 | América do Norte, Europa, mercados urbanos da Ásia-Pacífico | Médio prazo (2-4 anos) |

| Avanços Tecnológicos nos médico implantes | +1.5 | Global, adoção precoce na América do Norte e Europa | Médio prazo (2-4 anos) |

| Mudançum Para Procedimentos de médico implantes Minimamente Invasivos e Ambulatoriais Reduzindo um Permanência Hospitalar | +1.2 | América do Norte, Europa, economias asiáticas avançadas | Médio prazo (2-4 anos) |

| Desenvolvimento de Infraestrutura de Saúde e Turismo Médico | +1.0 | Ásia- Pacífico, Oriente Médio, América Latina | Longo prazo (≥ 4 anos) |

| Crescente Popularidade da Impressão 3D | +0.9 | Global, com centros na América do Norte, Europa, China | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

População Envelhecida e Maior Fardo de Doenças Crônicas

um demanda por articulações ortopédicas, dispositivos cardiovasculares e próteses dentárias está acelerando à medida que 1 em 5 pessoas terá mais de 60 anos até 2030. um maior prevalência de osteoartrite e doençcomo cartãoíacas está impulsionando os volumes de procedimentos para cima, levando os pagadores um atualizar políticas de reembolso para acomodar cargas de casos maiores. Inovações como o coração artificial de titânio que manteve um paciente em casa por 100 dias ilustram como médico implantes de nova geração atendem necessidades geriátricas complexas.[1]Fonte: Smriti Mallapaty, "Man Survives With titânio coração para 100 Days - um mundo First," Nature, nature.com Planejadores de sistemas de saúde, portanto, veem o momentum demográfico como um catalisador de longo prazo para o mercado de médico implantes.

Avanços Tecnológicos: Materiais Biorreabsorvíveis e Medical Implants Inteligentes

Estruturas biorreabsorvíveis que se dissolvem quando um cicatrização está completa estão crescendo 7,63% anualmente e reduzindo cirurgias de revisão. Avanços paralelos em telemetria sem fio produziram sistemas de joelho habilitados para wi-fi que reportam ângulos articulares e carga em tempo real. Neuroestimuladores de circuito fechado e construtos impressos em 3D com memória de forma demonstram ainda mais como um ciência dos materiais e integração digital melhoram os resultados. À medida que essas soluções ganham aprovação, elas estão ampliando um base endereçável para o mercado de médico implantes.

Mudança Para Procedimentos de Medical Implants Minimamente Invasivos e Ambulatoriais

um migração de fusão lombar, válvula cartãoíaca e procedimentos articulares para centros ambulatoriais corta o tempo de permanência mantendo taxas de readmissão comparáveis. Dispositivos construídos especificamente como um válvula mitral transfemoral SAPIEN M3 simplificam caminhos de acesso e reduzem trauma operatório. À medida que seguradoras recompensam custos mais baixos de local de cuidado, volumes ambulatoriais aceleram, ampliando um adoção clínica e reforçando o crescimento do mercado de médico implantes.

Desenvolvimento de Infraestrutura de Saúde e Turismo Médico

um expansão da capacidade hospitalar e orçamentos de equipamentos em economias emergentes estão impulsionando um região Ásia-Pacífico para um vanguarda da cirurgia de implantes. Na Índia, um indústria de saúde mais ampla está prevista para alcançar crescimento substancial seguindo um aumento de financiamento de 12,59% no orçamento FY24 que prioriza projetos de infraestrutura e atualizações tecnológicas.[2]Fonte: International troca Administration Staff, "Índia Hospitals e auxiliarência médica Advancements," troca.gov O segmento hospitalar doméstico está esperado para crescer exponencialmente à medida que turismo médico e ferramentas digitais ampliam ofertas de serviços. Programas governamentais, incluindo um abertura de cinco novos institutos AIIMS, estão estendendo cuidados avançados para regiões adicionais e tornando salas cirúrgicas de alta especificação mais amplamente disponíveis. Melhores instalações, préços competitivos e uma reputação melhorada para qualidade clínica estão atraindo pacientes internacionais, mudando fluxos de tratamento globais e abrindo novos corredores de crescimento para o mercado de médico implantes.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Intensificação do Escrutínio Regulatório e Cronogramas de Aprovação Prolongados nos Principais Mercados | -1.5 | Global, maior impacto na UE | Curto prazo (≤ 2 anos) |

| Alto Custo e Reembolso Limitado | -1.4 | Global, maior impacto em mercados emergentes | Médio prazo (2-4 anos) |

| Recalls Históricos de Produtos Alimentando Hesitação de Pacientes e Cirurgiões | -1.1 | América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Políticas de Reembolso Limitadas para médico implantes Avançados | -1.2 | Mercados emergentes e economias avançadas seletivas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Intensificação do Escrutínio Regulatório e Cronogramas de Aprovação Prolongados

um revisão do sistema de qualidade da FDA de 2026 e como regras de vigilância pós-Brexit no Reino Unido adicionam camadas de documentação e atrasam lançamentos. Desenvolvedores menores enfrentam custos de conformidade impulsionados por escala que podem impedir o progresso do pipeline, concentrando aprovações entre empresas maiores e moderando ligeiramente um expansão de curto prazo do mercado de médico implantes.

Alto Custo e Reembolso Limitado

Neuroestimulação complexa ou intervenções cartãoíacas podem exceder USD 30.000 apenas em taxas relacionadas um dispositivos. Cobertura irregular de pagadores, particularmente em economias emergentes, limita um adoção e leva pacientes um gastos catastróficos do próprio bolso. Pagadores americanos também estão vinculando pagamento um melhorias demonstradas de resultados, pressionando fabricantes um provar valor. Esses ventos contrários econômicos moderam taxas de adoção dentro de segmentos sensíveis ao préço do mercado de médico implantes.

Análise de Segmentos

Por Produto: Medical Implants Dentários Lideram Crescimento Apesar da Dominância Ortopédica

Dispositivos ortopédicos geraram 36,22% do mercado de médico implantes em 2024, apoiados pela demanda de substituição de quadril e joelho. Sistemas dentários, embora menores, são previstos para superar com uma CAGR de 8,65%, elevados por maior consciência estética e gastos crescentes da classe média na Ásia-Pacífico. Inovações como pilares de zircônia de alta resistência e técnicas de colocação navegada aumentam taxas de sucesso e encurtam tempo de cadeira. O tamanho do mercado de médico implantes para soluções dentárias está projetado para se ampliar rapidamente, com clínicas especializadas aproveitando estatísticas de sucesso de 97,29% para promover adoção eletiva. Fabricantes estão adaptando investimentos de portfólio em direção um soluções baseadas em dentes para capturar esse momentum.

um liderançum ortopédica continuada deriva de plataformas comprovadas de titânio e cobalto-cromo, mas procedimentos assistidos por robôs, exemplificados pelo Sistema ROSA ombro aprovado em 2024, estão entregando ganhos de precisão e incisões menores.[3]Fonte: Zimmer Biomet Investor Relations, "ROSA ombro sistema: First robótica-assistido ombro substituição," investor.zimmerbiomet.com um prevalência sustentada de doençcomo musculoesqueléticas, combinada com ciclos de atualização tecnológica, garante fluxos de receita ortopédica mesmo quando dentário supera o crescimento. Categorias cardiovasculares, oftálmicas e de mama fornecem diversificação incremental, amortecendo exposição cíclica dentro do mercado mais amplo de médico implantes.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Material: Materiais Biorreabsorvíveis Desafiam Dominância Metálica

Biomateriais metálicos mantiveram 45,13% de participação do mercado de médico implantes em 2024 devido à resistência incomparável de suporte de carga. Ligas de titânio e cobalto-cromo permanecem primárias em quadris, joelhos e stents, apoiadas por décadas de evidência clínica. No entanto, polímeros biorreabsorvíveis estão se expandindo um 7,63% CAGR, fechando lacunas onde corpos estranhos de longo prazo são indesejáveis. O tamanho do mercado de médico implantes para biorreabsorvíveis está se beneficiando de avanços como estruturas PLA/PCL com memória de forma programáveis por NIR que se conformam um defeitos ósseos irregulares e modulam resposta imune.

Segmentos de polímero e cerâmica ocupam nichos vitais de meio espectro. Matrizes poliméricas eluentes de medicamentos e coroas dentárias de alumina resistentes ao desgaste oferecem vantagens de desempenho únicas. Enquanto isso, start-ups especializadas estão projetando compósitos híbridos que misturam reabsorção com integridade estrutural, posicionando-se como entrantes disruptivos. À medida que um familiaridade regulatória melhora, um adoção de materiais naturais deve acelerar, erodindo gradualmente um participação metálica enquanto amplia possibilidades de design dentro do mercado de médico implantes.

Por Tecnologia: Medical Implants Inteligentes Ganham Momentum em Mercado Dominado por Convencionais

Dispositivos convencionais comandaram 91,45% da receita em 2024 dado seu desempenho previsível e aprovações simplificadas. Sistemas inteligentes, embora apenas uma fração da base instalada, estão se expandindo um 8,34% CAGR na paraçum da detecção um bordo e estimulação adaptativa. O estimulador de medula espinhal Inceptiv da Medtronic, aprovado pela FDA em 2024, demonstrou reduções de pontuação de dor em 82% dos participantes aos 12 meses. Esses dados de resultado validam pontos de préço premium e alimentam interesse do pagador em contratos baseados em valor.

um impressão 3D adiciona uma segunda frente de inovação, permitindo geometrias específicas do paciente que diminuem um escultura intraoperatória e melhoram o ajuste. Placas cranianas PEEK aprovadas em 2024 ilustram cronogramas de iteração rápida que um manufatura aditiva oferece. Coletivamente, fluxos de trabalho digitais estão comprimindo ciclos de design e catalisando fluxos de receita prontos para o futuro no mercado de médico implantes.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Centros Cirúrgicos Ambulatoriais Desafiam Dominância Hospitalar

Hospitais controlaram 45,54% dos volumes de procedimentos de 2024 devido à prontidão de cuidados críticos e amplitude de especialistas. Ainda assim, centros cirúrgicos ambulatoriais são previstos para crescer 7,45% anualmente até 2030 à medida que pagadores direcionam casos apropriados para configurações de menor custo. Pagamentos empacotados e protocolos de alta no mesmo dia criam incentivos para cirurgiões transitarem médico implantes ortopédicos e cardiovasculares selecionados para ASCs.

Clínicas especializadas dentárias e oftálmicas permanecem nós essenciais, apoiadas por altas taxas de sucesso e demanda impulsionada pelo consumidor. Seus fluxos de trabalho focalizados reduzem tempos de rotatividade e permitem posicionamento eletivo premium. Debates contínuos de paridade de reembolso irão moldar momentum relativo, mas no geral, locais de cuidado diversificados estão ampliando acesso e alimentando crescimento distribuído no mercado de médico implantes.

Análise Geográfica

um América do Norte contribuiu com 41,41% da receita global em 2024, sustentada por cobertura robusta de seguro, financiamento de inovação e 3.326 aprovações 510(k) da FDA em 2023. Orientação preliminar recente sobre dispositivos dentários e de placa óssea esclarece ainda mais caminhos, encorajando reposição de pipeline. um demanda contínua de substituição entre coortes envelhecidas mantém volumes de procedimentos elevados, reforçando o papel de âncora da região no mercado de médico implantes.

um Ásia-Pacífico está projetada para entregar uma CAGR de 7,84% entre 2025-2030. um construção hospitalar multicamadas da Índia, incluindo cinco novos locais AIIMS, está impulsionando um capacidade de cirurgia avançada. como reformas Healthy China 2030 da China priorizam revisões de dispositivos simplificadas e vigilância pós-mercado, cortando atraso burocrático enquanto apertam qualidade. Flexibilidade regulatória, combinada com serviços clínicos competitivos em préço, posiciona um região como hub de demanda e manufatura para o mercado de médico implantes.

um Europa permanece um contribuinte vital devido às estruturas de cobertura universal e alta prevalência de doençcomo crônicas. Com 21,3% da população com 65 anos ou mais, um demanda por válvulas ortopédicas e cartãoíacas persiste. Pesquisa em plataformas de válvula poliméricas está elevando perspectivas de durabilidade de longo prazo. Concomitantemente, um implementação do Regulamento de Dispositivos Médicos da UE eleva limiares de conformidade, moderando modestamente lançamentos de curto prazo, mas garantindo ultimamente um segurançum do produto. Esses elementos sustentam um relevância estratégica da Europa no mercado de médico implantes.

Cenário Competitivo

O mercado é moderadamente consolidado, com Johnson & Johnson, Medtronic e Stryker alavancando portfólios extensivos, equipes de vendas globais e experiência regulatória para proteger participação. um Stryker anunciou duas aquisições em 2024-2025: Artelon para fixação de tecido mole e Inari médico por USD 4,9 bilhões para entrar na terapia vascular periférica. um compra planejada de USD 1,1 bilhão da Paragon 28 pela Zimmer Biomet amplia sua linha de pé e tornozelo, refletindo uma estratégia de incorporações focalizadas.

Inovadores biorreabsorvíveis como um 4D medicamento estão comercializando resinas fotocuráveis para substituir parafusos permanentes. Enquanto isso, especialistas em manufatura aditiva colaboram com laboratórios hospitalares para imprimir médico implantes compatíveis com pacientes, encurtando ciclos de entrega. Incumbentes grandes estão respondendo investindo em capacidade de impressão 3D interna e fazendo parcerias com fornecedores de software para integração de dados, mantendo paridade competitiva no mercado de médico implantes.

Maestria regulatória e evidência de reembolso permanecem diferenciadores críticos. Multinacionais empunham infraestruturas de sistema de qualidade estabelecidas para acelerar aprovações sob regras mais rigorosas, enquanto publicam dados de resultado longitudinais para justificar préços premium de dispositivos. Jogadores emergentes devem, portanto, esculpir nichos - seja impulsionado por material, digital ou foco anatômico - para capturar pontos de apoio sustentáveis.

Líderes da Indústria de médico implantes

-

Boston Scientific Corporation

-

Johnson & Johnson (DePuy Synthes, Ethicon, Mentor)

-

Medtronic plc

-

Stryker Corporation

-

Zimmer Biomet Holdings

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Zimmer Biomet anunciou um acordo definitivo para adquirir Paragon 28 por USD 1,1 bilhão, fortalecendo seu portfólio de pé e tornozelo.

- Janeiro de 2025: Enovis Corporation concluiu sua aquisição da LimaCorporate por cerca de EUR 800 milhões, expandindo capacidades globais de reconstrução ortopédica.

- Janeiro de 2025: Stryker introduziu o Insignia quadril tronco na Índia, otimizado para procedimentos de artroplastia total de quadril e hemiartroplastia.

- Novembro de 2024: Zimmer Biomet recebeu Aprovação Pré-Mercado da FDA para o Oxford Cementless Partial joelho, o único joelho parcial sem cimento aprovado pela FDA nos Estados Unidos.

Escopo Global do Relatório do Mercado de médico implantes

Conforme o escopo do relatório, médico implantes são dispositivos ou tecidos colocados dentro ou na superfície do corpo. Muitos implantes são próteses destinadas um substituir partes do corpo ausentes. Outros implantes entregam medicação, monitoram funções corporais ou suportam órgãos e tecidos. O Mercado de médico implantes é Segmentado por Produto (Implantes Ortopédicos (Dispositivos Ortopédicos de Quadril, Reconstrução Articular, Dispositivos Ortopédicos de Joelho, Dispositivos Ortopédicos de Coluna e Outros Produtos), Implantes Cardiovasculares (Dispositivos de marcapasso, stents e Implantes cartãoíacos Estruturais), Implantes Oftálmicos (Lente intraocular e Implantes de glaucoma), médico implantes Dentários, Implantes faciais e Implantes mamários, e Outros Implantes), Tipo de material (Biomaterial Metálico, Biomaterial de Polímeros, Biomaterial natural e Biomaterial Cerâmico), e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos estimados de mercado e tendências para 17 países nas principais regiões globalmente. O relatório oferece o valor (USD) para os segmentos acima.

| Implantes Ortopédicos | Dispositivos Ortopédicos de Quadril |

| Dispositivos Ortopédicos de Joelho | |

| Dispositivos Ortopédicos de Coluna | |

| Reconstrução Articular | |

| Outros Produtos Ortopédicos | |

| Implantes Cardiovasculares | Dispositivos de Marcapasso |

| Stents | |

| Implantes Cardíacos Estruturais | |

| Implantes Oftálmicos | Lente Intraocular |

| Implantes de Glaucoma | |

| Medical Implants Dentários | |

| Implantes Faciais | |

| Implantes Mamários | |

| Outros Implantes |

| Biomateriais Metálicos |

| Biomateriais Poliméricos |

| Biomateriais Cerâmicos |

| Biomateriais Naturais / Biorreabsorvíveis |

| Implantes Convencionais |

| Medical Implants Impressos em 3D / Manufaturados Aditivamente |

| Medical Implants Habilitados com Sensores Inteligentes |

| Hospitais |

| Clínicas Especializadas |

| Centros Cirúrgicos Ambulatoriais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Implantes Ortopédicos | Dispositivos Ortopédicos de Quadril |

| Dispositivos Ortopédicos de Joelho | ||

| Dispositivos Ortopédicos de Coluna | ||

| Reconstrução Articular | ||

| Outros Produtos Ortopédicos | ||

| Implantes Cardiovasculares | Dispositivos de Marcapasso | |

| Stents | ||

| Implantes Cardíacos Estruturais | ||

| Implantes Oftálmicos | Lente Intraocular | |

| Implantes de Glaucoma | ||

| Medical Implants Dentários | ||

| Implantes Faciais | ||

| Implantes Mamários | ||

| Outros Implantes | ||

| Por Tipo de Material | Biomateriais Metálicos | |

| Biomateriais Poliméricos | ||

| Biomateriais Cerâmicos | ||

| Biomateriais Naturais / Biorreabsorvíveis | ||

| Por Tecnologia | Implantes Convencionais | |

| Medical Implants Impressos em 3D / Manufaturados Aditivamente | ||

| Medical Implants Habilitados com Sensores Inteligentes | ||

| Por Usuário Final | Hospitais | |

| Clínicas Especializadas | ||

| Centros Cirúrgicos Ambulatoriais | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas-Chave Respondidas no Relatório

Como um integração de sensores está transformando o mercado de médico implantes?

Sensores incorporados fornecem dados contínuos de desempenho e permitem terapia adaptativa, o que melhora resultados pós-operatórios e suporta modelos de pagamento baseados em valor.

Qual tendência regulatória é mais provável de influenciar cronogramas de lançamento de produtos nos próximos dois anos?

um harmonização de regras de sistema de qualidade nos Estados Unidos e vigilância pós-mercado mais rigorosa na Europa estão alongando ciclos de aprovação e elevando custos de conformidade.

Por que centros cirúrgicos ambulatoriais estão ganhando importância para procedimentos de implantes?

Pagadores favorecem os custos gerais mais baixos e rotatividade mais rápida de centros ambulatoriais, incentivando cirurgiões um mudarem casos ortopédicos e cardiovasculares apropriados para longe de hospitais.

Qual inovação de material está atraindo interesse elevado de investidores?

Polímeros biorreabsorvíveis que se dissolvem após um cicatrização estão atraindo capital porque reduzem cirurgias de acompanhamento e diminuem riscos de complicações de longo prazo.

Como o envelhecimento populacional remodela um estratégia de produto para fabricantes de implantes?

Prevalência crescente de condições degenerativas articulares e cartãoíacas compele empresas um ampliar portfólios de substituições articulares, válvulas cartãoíacas e tecnologias de suporte relacionadas.

Que papel os mercados asiáticos emergentes desempenham nas cadeias de suprimento globais para implantes?

Infraestrutura em expansão e custos competitivos de manufatura em países como Índia e Vietnã estão tornando um região um hub duplo para volumes de produção e procedimentos.

Página atualizada pela última vez em: