Tamanho e Participação do Mercado de Transporte Marítimo de Carga de Singapura

Análise do Mercado de Transporte Marítimo de Carga de Singapura pela Mordor Intelligence

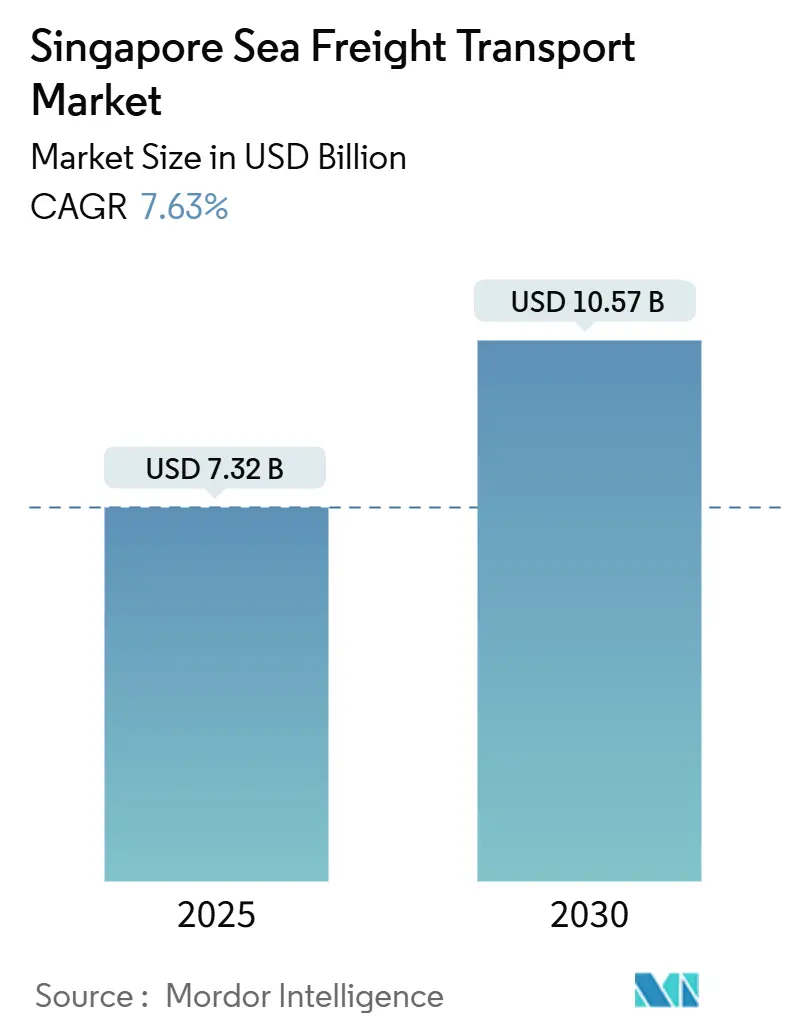

O tamanho do Mercado de Transporte Marítimo de Carga de Singapura está estimado em USD 7,32 bilhões em 2025, e deve atingir USD 10,57 bilhões até 2030, a uma CAGR de 7,63% durante o período de previsão (2025-2030).

Este impulso baseia-se na mudança faseada de toda a atividade de contêineres para o Tuas Mega-Port, uma medida que libera capacidade de atracação enquanto reduz os tempos de turnaround de embarcações. Ferramentas digitais-principalmente conhecimentos de embarque eletrônicos e um sistema unificado da comunidade portuária-estão reduzindo a papelada e dando às transportadoras novas razões para manter Singapura no centro de suas redes. Pactos comerciais preferenciais ampliam o hinterland de exportação e, juntamente com uma inclinação da manufatura em direção ao Sudeste Asiático, estão elevando as contagens de TEUs de saída. Um fluxo crescente de granel líquido ligado à energia mais limpa e uma mudança modal em direção ao transporte marítimo para produtos farmacêuticos com controle de temperatura adicionam impulso adicional. O aumento dos custos de combustível e a concorrência de preços dos vizinhos malaios permanecem pontos de atenção, mas a combinação de nova capacidade e rotas comerciais mais diversificadas mantém as perspectivas de crescimento firmemente no rumo.

Principais Resultados do Relatório

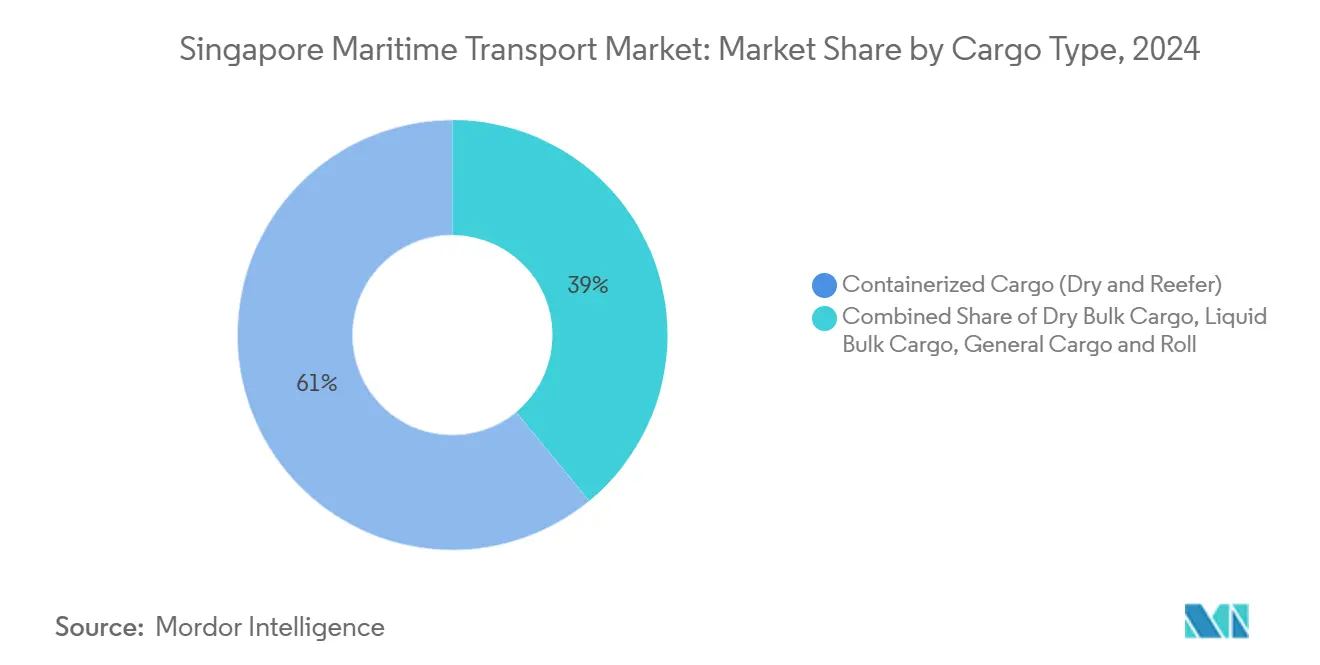

- Por tipo de carga, a carga containerizada liderou com 61% de participação em 2024, enquanto o granel líquido deve crescer a uma CAGR de 8,1% até 2030.

- Por indústria de usuário final, eletrônicos e semicondutores detiveram 27% do tamanho do mercado em 2024; produtos farmacêuticos e saúde mostram a maior CAGR projetada de 7,6% até 2030.

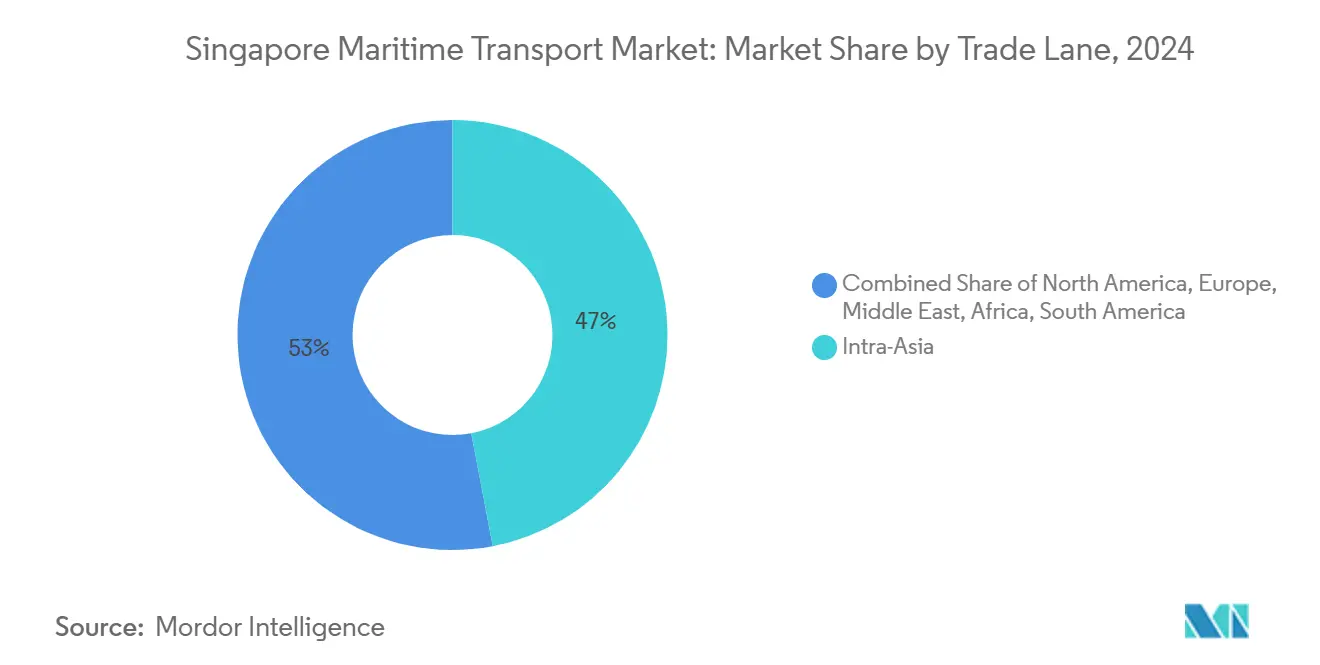

- Por rota comercial, as rotas Intra-Ásia capturaram 47% da participação de mercado em 2024, enquanto o corredor da África está definido para expandir a uma CAGR de 8,3% no mesmo período.

- Por região, a Região Oeste respondeu por 71% da atividade de transporte marítimo de carga de Singapura em 2024; a Região Leste está preparada para crescer a uma CAGR de 9,2% entre 2025 e 2030.

Tendências e Insights do Mercado de Transporte Marítimo de Carga de Singapura

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Direcionador - Consolidação do Tuas Mega-Port | +1.8% | Global, concentrada no Intra-Ásia | Médio prazo (≈ 3-4 anos) |

| Mudança da Manufatura ASEAN | +1.5% | ASEAN com efeitos globais | Médio prazo (≈ 3-4 anos) |

| Acordos Comerciais Preferenciais | +0.9% | Membros CPTPP e RCEP | Longo prazo (≥ 5 anos) |

| DigitalPORT@SG e Conhecimento de Embarque Eletrônico | +0.7% | Parceiros globais de alto volume | Curto prazo (≤ 2 anos) |

| Expansão de TEUs de Cadeia Fria | +0.6% | Mercados globais de exportação farmacêutica | Médio prazo (≈ 3-4 anos) |

| Iniciativas de Corredor de Navegação Verde e Digital | +0.4% | Corredores bilaterais com mercados desenvolvidos enfatizando conformidade com sustentabilidade | Longo prazo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Consolidação do Tuas Mega-Port Elevando o Throughput

A consolidação dos terminais legados da cidade no Tuas Mega-Port está transformando a competitividade de Singapura ao impulsionar a capacidade planejada em direção a 65 milhões de TEUs na década de 2040-quase o dobro dos 37,5 milhões de TEUs movimentados em 2021 [1]Maritime and Port Authority of Singapore, \"Port of the Future,\" Maritime and Port Authority of Singapore, mpa.gov.sg. A Fase 1, aberta em 2022, já emprega mais de 200 Veículos Guiados Automatizados, enquanto uma estrutura digital orientada por eventos orquestra movimentos de pátio em tempo real. Como a instalação fica em uma linha costeira contígua única, as trans-mudanças internas caem drasticamente, melhorando a utilização de guindastes e o turnaround de embarcações. A previsibilidade resultante permite que as transportadoras racionalizem chamadas duplas no mesmo loop, liberando dias de embarcação para navegações extras. Uma inferência imediata é que as linhas de navegação ganham tanto economias de custos quanto reduções de gases de efeito estufa através de menor permanência no porto, apertando o controle de Singapura sobre o status de hub.

Mudança da Manufatura ASEAN Impulsionando TEUs de Exportação

A realocação da produção de eletrônicos, engenharia de precisão e bens duráveis de consumo do Norte da Ásia para a ASEAN está bombeando novos volumes de exportação através de Singapura. A fábrica de semicondutores de USD 5 bilhões da United Microelectronics Corp. e investimentos similares atraem ferramentas de wafer, químicos e chips acabados que utilizam serviços feeders de saída antes do transbordo para loops de alto-mar. A expansão industrial do Vietnã segue um padrão idêntico, usando Singapura como seu gateway de centro de carga via corredores comerciais digitais sendo construídos pelo YCH Group e Vietnam Post. A pegada ampliada de fornecedores espalha o risco geopolítico e aprofunda a densidade da rede, indicando que a demanda intra-ASEAN apoiará a utilização de atracação mesmo quando os ciclos globais amolecerem.

Acordos Comerciais Preferenciais Cortando Custos de Transporte Marítimo

A participação de Singapura no CPTPP remove tarifas sobre 94% das exportações para estados membros e fixa regras modernas sobre serviços, e-commerce e investimento. A cobertura complementar sob o RCEP, que abrange quase 30% do PIB global, multiplica a flexibilidade de sourcing através do Leste Asiático. O resultado prático é que os fabricantes podem satisfazer limiares de regras de origem enquanto ainda roteiam produtos acabados via Singapura, criando fluxos de carga incorporados que os hubs rivais acham difícil de desalojar. À medida que a mudança modal do ar para o mar acelera-especialmente para eletrônicos e farmacêuticos-esses pactos comerciais compõem a vantagem de custo total entregue do transporte oceânico, ampliando o mercado alvo de Singapura.

Adoção do DigitalPORT@SG e Conhecimento de Embarque Eletrônico

A promulgação em 2021 da Lei Modelo UNCITRAL sobre Registros Eletrônicos Transferíveis concede peso legal completo aos conhecimentos de embarque eletrônicos, abrindo caminho para o intercâmbio de documentos protegidos por blockchain. Pilotos de processos indicam que os tempos de ciclo de documentação encolhem em um terço, liberando contêineres mais rapidamente e cortando picos de fila de caminhões. O lançamento em meados de 2025 do esquema de Pagamento Diferido Eletrônico da Autoridade Monetária sincronizará a papelada digital com liquidações, reduzindo o float administrativo e taxas bancárias [2]Monetary Authority of Singapore, \"MAS and ABS Announce Launch of Electronic Deferred Payment Solutions in Mid-2025 and Extension of Deadline for Cessation of Corporate Cheques,\" Monetary Authority of Singapore, mas.gov.sg. O benefício implícito é que pequenos exportadores agora enfrentam menor arrasto de capital de giro, encorajando o uso mais profundo do ecossistema portuário de Singapura.

Análise de Impacto das Restrições

| Restrição | (~)% Impacto na CAGR do Mercado | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preços Voláteis de Combustível | -1,2% | Rotas globais | Curto prazo (≤ 2 anos) |

| Concorrência do Port Klang e Tanjung Pelepas | -1,0% | Intra-Ásia, origem Malásia | Médio prazo (≈ 3-4 anos) |

| Escassez de Reefers de 40 pés High-Cube | -0,5% | Rotas globais de cadeia fria | Curto prazo (≤ 2 anos) |

| Capacidade de Caminhonagem Apertada | -0,3% | Doméstica (Jurong Island) | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Preços Voláteis de Combustível Traduzindo-se em Taxas de Frete Mais Altas

As taxas spot de contêineres em várias rotas de longo curso mais que dobraram até o final de 2024, impulsionadas por um pico de 256% na rota Xangai-Europa vinculada aos desvios do Mar Vermelho. Em Singapura, os volumes de abastecimento de biocombustível triplicaram em 2023, adicionando uma referência de preço fresca à base de custos de combustível das transportadoras. Embora os graus alternativos ajudem com metas de descarbonização, suas cadeias de suprimento nascentes injetam volatilidade nas sobretaxas de combustível indexadas. Os despachantes, portanto, priorizam portos com atraso mínimo no porto para que a queima de combustível permaneça previsível; os ganhos de eficiência de Singapura amortecem, mas não eliminam, essa volatilidade.

Pressão Competitiva do Port Klang e Tanjung Pelepas

Os portos malaios vizinhos continuam a oferecer custos mais baixos de cais e trabalho, tentando as transportadoras a mudar chamadas marginais. Novas estruturas de aliança para 2025-como a Premier Alliance e Gemini Cooperation-controlam cerca de 80% da capacidade global, tornando suas decisões de roteamento fundamentais. Para defender participação, a PSA está estratificando armazenamento de valor agregado e manuseio de mercadorias perigosas diretamente dentro de Tuas, incorporando serviços que os concorrentes não têm. O efeito prático é segmentação: carga sensível a preços pode derivar para a Malásia, mas commodities críticas em tempo ou regulamentadas permanecem ancoradas a Singapura.

Análise de Segmento

Tipo de Carga: Granel Líquido Lidera Trajetória de Crescimento

A carga containerizada comanda 61% de participação do mercado de Transporte Marítimo de Carga de Singapura em 2024, e sua proeminência deve persistir até 2030 à medida que a adoção de reefer se amplia. A maior absorção de caixas com controle de temperatura para vacinas e biológicos está empurrando a PSA a adicionar pontos de plugue e monitoramento de atmosfera controlada, tornando as operações de contêiner um facilitador estratégico para exportadores de ciências da vida. O granel líquido mostra o crescimento de previsão mais rápido a 8,1% CAGR, impulsionado pela mistura de biocombustível e projetos nascentes de amônia verde que precisam de atracações dedicadas na Jurong Island. Os volumes de granel seco crescem modestamente com base na demanda regional de construção, enquanto carga geral e roll-on/roll-off permanecem nichos estáveis. A interação de automação, gêmeos digitais e blockchain dentro desses segmentos impulsiona a previsibilidade, permitindo que operadores de terminais ajustem finamente o staging de pátio para cada classe de commodity.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Indústria de Usuário Final: Tecnologia e Saúde Impulsionam a Demanda

Eletrônicos e semicondutores ocupam a maior fatia do tamanho do mercado, a 27% em 2024, espelhando a centralidade de Singapura na logística global de chips. Linhas de produção de nó maduro alimentam diversos setores desde automotivo até IoT industrial, todos os quais requerem conectividade confiável Ásia-Oeste. Produtos farmacêuticos e saúde registram os ganhos mais rápidos, expandindo a uma CAGR de 7,6% à medida que multinacionais de big-pharma ampliam a adoção de transporte marítimo para reduzir a produção de carbono enquanto mantêm conformidade com temperatura GDP. Químicos e petroquímicos permanecem centrais graças a complexos integrados de refino, enquanto varejo e e-commerce ganham tração à medida que redes regionais de fulfillment giram do ar para o mar para absorver volumes maiores de parcelas economicamente.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Rota Comercial: Dominância Intra-Ásia com Fronteira Africana

Os serviços Intra-Ásia respondem por 47% de participação do mercado de Transporte Marítimo de Carga de Singapura em 2024, refletindo a integração profunda das redes de suprimento ASEAN. As participações das transportadoras em terminais indonésios e malaios aumentam a flexibilidade de cronograma, mas ainda dependem da grade de transporte principal densa de Singapura para relay posterior, confirmando a dinâmica hub-and-spoke. A África emerge como a rota de maior crescimento a 8,3% CAGR, impulsionada por nova demanda de consumidores e importações de infraestrutura. América do Norte e Europa sustentam participações constantes, apoiadas por reimplantações Transpacíficas apoiadas por alianças que elevam a frequência semanal. Os volumes do Oriente Médio permanecem voláteis à medida que as preocupações de segurança do Mar Vermelho prolongam os desvios do Cabo da Boa Esperança, ironicamente alimentando mais ton-milhas via Singapura.

Análise Geográfica

A Região Oeste, que hospeda os clusters Tuas e Jurong, comanda uma participação de mercado dominante de 70% do tamanho do mercado de Transporte Marítimo de Carga de Singapura em 2024, sublinhando o impacto decisivo de consolidar atividades de contêiner no Tuas Mega-Port. Com uma capacidade de manuseio planejada de 65 milhões de TEUs pela década de 2040-quase o dobro dos 37,5 milhões de TEUs processados nacionalmente em 2021-esta zona é a espinha dorsal da estratégia de hub de Singapura. O hub de cadeia de suprimento de USD 647,5 milhões da PSA, programado para conclusão no Q2 2027, introduzirá armazenamento no local para mercadorias perigosas e produtos farmacêuticos, criando nova aderência para carga de alto valor. Upgrades de conectividade como o Tuas Road Viaduct (Fase 2), devido 2025-2030, apertam a ligação entre vias expressas e guindastes de cais, cortando tempos de ciclo de caminhões [3]Land Transport Authority, \"Enhancements to Road Network in Tuas South to Support Future Development,\" Land Transport Authority, lta.gov.sg. Esses movimentos implicam que a Região Oeste continuará a capturar participação incremental de mercado à medida que as alianças de navegação canalizam embarcações cada vez maiores para o único terminal totalmente automatizado da cidade. Uma consequência prática é que portos secundários na região agora devem competir apenas no preço, já que a vantagem de produtividade de Tuas está se ampliando.

A Região Leste-ancorada pelos clusters Changi e Loyang-registra o crescimento de previsão mais rápido a uma CAGR de 10,2% entre 2025 e 2030, graças ao seu foco em consignações com controle de temperatura e críticas em tempo. O Coolport @ Changi da SATS, equipado com zonas multi-niveladas de -28°C a 18°C e uma capacidade anual de 250.000 toneladas, posiciona o recinto como um campeão regional para perecíveis e produtos farmacêuticos. A expansão de carga mais ampla do Changi Airport Group para 5,4 milhões de toneladas por ano sob o programa Changi East fortalece ainda mais as opções de transbordo ar-mar, permitindo que despachantes alternem entre modos sem mudar prestadores de serviços. Esta configuração efetivamente aprofunda a resistência da indústria de Transporte Marítimo de Carga de Singapura dando aos exportadores um fallback quando a capacidade belly-hold aperta. A nova infraestrutura também encoraja transportadoras oceânicas a desenvolver loops diretos de cadeia fria em Changi, um sinal de que operadores marítimos agora veem a Região Leste como complementar em vez de periférica ao hub principal.

As Regiões Central e Norte juntas fornecem equilíbrio operacional à medida que o throughput de contêineres migra progressivamente para oeste. Os terminais Pasir Panjang e Keppel na Região Central estão pivotando para serviços especializados de break-bulk e valor agregado, preservando a utilização mesmo quando chamadas mainline mudam para Tuas. No Norte, o foco de manuseio de granel de Sembawang garante que commodities de nicho-como agregados de construção e certas cargas de projeto-retenham acesso sem emendas aos usuários finais domésticos. Esta diversificação geográfica amortece o mercado de Transporte Marítimo de Carga de Singapura contra interrupções de ponto único e aloca tipos de atracação de acordo com requisitos de carga. Ao orquestrar especializações distintas através de clusters, planejadores portuários reduzem o congestionamento de tráfego cruzado e maximizam a produtividade de atracação, reforçando a conclusão de que a estratégia multi-nó de Singapura é projetada tanto para escala quanto para flexibilidade.

Cenário Competitivo

A indústria de Transporte Marítimo de Carga de Singapura é moderadamente concentrada, com a PSA International liderando operações de terminal e movimentando 94,8 milhões de TEUs globalmente em 2023. O impulso vertical da PSA em hubs de cadeia de suprimento dentro de Tuas, incluindo um complexo de mercadorias perigosas de USD 647,5 milhões, diferencia o porto na amplitude de serviços. Transportadoras oceânicas estão reestruturando alianças-ONE se junta à Premier Alliance enquanto Maersk se junta à Hapag-Lloyd-remodelando trocas de slots e impactando padrões de chamada de Singapura. O investimento em tecnologia é agora um campo de batalha estratégico: Singtel e Ericsson estão implementando uma rede privada 5G em Tuas para permitir coordenação em tempo real de guindastes e AGV. A mudança da locadora de contêineres Seaco para uma pilha de analytics apenas em nuvem ilustra como insights de dados estão se tornando stakes de mesa para decisões de implantação de ativos.

Líderes da Indústria de Transporte Marítimo de Carga de Singapura

-

PSA International

-

Ocean Network Express (ONE)

-

Pacific International Lines (PIL)

-

A.P. Moller-Maersk Singapore

-

CMA CGM & ANL (Singapore)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A UMC de Taiwan abriu uma fábrica de semicondutores de USD 5 bilhões em Singapura, impulsionando volumes de saída de equipamentos de fabricação de chips.

- Março de 2025: Ocean Network Express lançou 16 loops Transpacíficos, aumentando capacidade e confiabilidade de cronograma na rota Singapura-Costa Oeste dos EUA.

- Fevereiro de 2025: PSA anunciou planos para dobrar sua frota de Veículos Guiados Automatizados em Tuas e incorporar agendamento de IA.

- Janeiro de 2025: A Autoridade Monetária de Singapura confirmou o lançamento em meados de 2025 do Pagamento Diferido Eletrônico, digitalizando liquidações para papelada comercial.

Escopo do Relatório do Mercado de Transporte Marítimo de Carga de Singapura

O setor marítimo é definido como consistindo das indústrias individuais de navegação, portos, marinha e serviços comerciais marítimos, cada uma das quais compreende uma matriz diversificada de atividades. A indústria marítima em Singapura é segmentada por tipo de serviço (serviços de transporte aquático, serviços de locação e aluguel de embarcações, manuseio de carga (serviços de contêiner, serviços de guindaste, serviços de estiva, etc.), atividades de serviços de apoio ao transporte aquático (agências de navegação, serviços de corretagem de navios, serviços de gestão de navios, etc.)). O relatório oferece tamanho de mercado e previsões para a indústria marítima em Singapura em valor (USD) para todos os segmentos acima.

| Carga Containerizada | Seca |

| Reefer | |

| Carga a Granel Seco | |

| Carga a Granel Líquido | |

| Carga Geral | |

| Carga Roll-On/Roll-Off |

| Eletrônicos e Semicondutores |

| Químicos e Petroquímicos |

| Alimentos e Bebidas |

| Produtos Farmacêuticos e Saúde |

| Varejo e E-commerce |

| Outros |

| Intra-Ásia |

| América do Norte |

| Europa |

| Oriente Médio |

| África |

| América do Sul |

| Oceania |

| Região Oeste (Tuas e Jurong) |

| Região Central (Pasir Panjang e Keppel) |

| Região Norte (Sembawang) |

| Região Leste (Changi e Loyang) |

| Por Tipo de Carga | Carga Containerizada | Seca |

| Reefer | ||

| Carga a Granel Seco | ||

| Carga a Granel Líquido | ||

| Carga Geral | ||

| Carga Roll-On/Roll-Off | ||

| Por Indústria de Usuário Final | Eletrônicos e Semicondutores | |

| Químicos e Petroquímicos | ||

| Alimentos e Bebidas | ||

| Produtos Farmacêuticos e Saúde | ||

| Varejo e E-commerce | ||

| Outros | ||

| Por Rota Comercial | Intra-Ásia | |

| América do Norte | ||

| Europa | ||

| Oriente Médio | ||

| África | ||

| América do Sul | ||

| Oceania | ||

| Por Região / Cluster Portuário | Região Oeste (Tuas e Jurong) | |

| Região Central (Pasir Panjang e Keppel) | ||

| Região Norte (Sembawang) | ||

| Região Leste (Changi e Loyang) |

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho projetado do mercado de Transporte Marítimo de Singapura até 2030?

Espera-se que atinja USD 10,57 bilhões, crescendo a uma CAGR de 7,63% a partir de 2025.

Como o Tuas Mega-Port influenciará a capacidade de transporte marítimo de Singapura?

Ao consolidar terminais em um único complexo automatizado, Tuas quase dobrará a capacidade de TEUs de longo prazo e cortará tempos de turnaround de embarcações.

Qual tipo de carga está se expandindo mais rapidamente na indústria de Transporte Marítimo de Carga de Singapura?

Granel líquido, especialmente combustíveis marítimos alternativos, tem previsão de registrar a maior CAGR até 2030.

De que forma os acordos comerciais impulsionam os volumes de transporte marítimo de Singapura?

CPTPP e RCEP reduzem tarifas e harmonizam padrões, tornando o roteamento via Singapura custo-efetivo para exportadores.

Como a documentação digital reduz o tempo de permanência no porto?

Conhecimentos de embarque eletrônicos e DigitalPORT@SG permitem troca de dados em tempo real, encolhendo ciclos de papelada em cerca de um terço.

Qual rota comercial mostra as perspectivas de crescimento mais fortes?

O corredor da África, projetado a uma CAGR de 9,1%, oferece o maior crescimento devido ao aumento da demanda dos consumidores e importações de infraestrutura.

Página atualizada pela última vez em: