Tamanho e Participação do Mercado de Frete e Logística de Singapura

Análise do Mercado de Frete e Logística de Singapura pela Mordor Intelligence

O tamanho do mercado de frete e logística de Singapura está avaliado em USD 24,53 bilhões em 2025 e tem previsão de atingir USD 33,33 bilhões até 2030, refletindo uma TCAC de 6,32% durante o período. O throughput robusto nos terminais da PSA, um aumento de 50% na capacidade planejada de carga de Changi, e o apoio político constante para a adoção digital sustentam este impulso. Projetos de cadeia fria, operações portuárias habilitadas por 5G, e rotas diretas de cargueiros de longo curso estão direcionando o mercado de frete e logística de Singapura para fluxos de maior valor e críticos em tempo. Fabricantes que estão realocando parte da produção da China para a ASEAN agora roteiam uma parcela crescente de cargas de alta tecnologia e farmacêuticas através do cidade-estado, atraídos por equipamentos de pátio totalmente automatizados e liberação aduaneira quase instantânea. A concorrência dos portos da Malásia está se intensificando, ainda assim Singapura compensa as desvantagens de custo com confiabilidade superior, visibilidade e velocidade multimodal.

Principais Conclusões do Relatório

- Por função logística, o transporte de cargas liderou com 61,33% da participação do mercado de frete e logística de Singapura em 2024, enquanto correios, expressos e encomendas (CEP) está projetado para crescer a uma TCAC de 7,27% entre 2025-2030.

- Por modo de despachante de cargas, o despachante de cargas marítimo e de vias navegáveis interiores controlou 50,43% da participação de receita em 2024; o despachante de cargas aéreas tem previsão de expandir a uma TCAC de 6,38% entre 2025-2030.

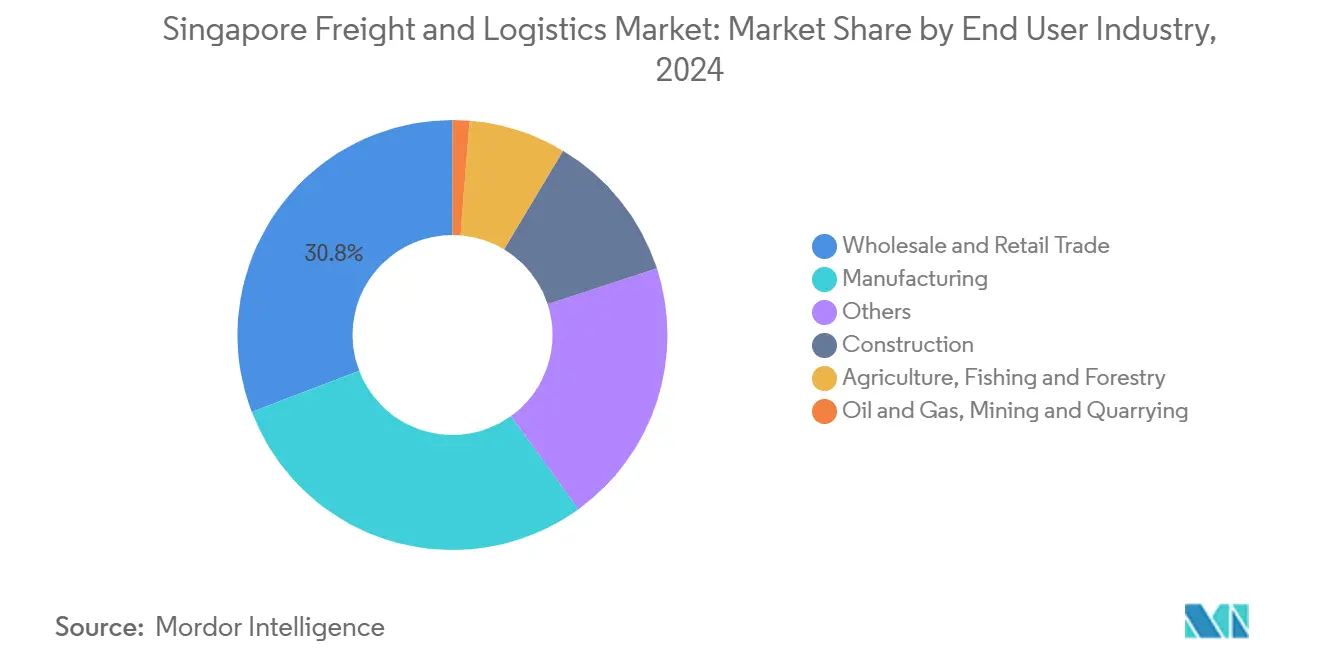

- Por setor de usuário final, o comércio atacadista e varejista comandou 30,82% do tamanho do mercado de frete e logística de Singapura em 2024; a manufatura mostra a TCAC mais rápida projetada de 6,83% entre 2025-2030.

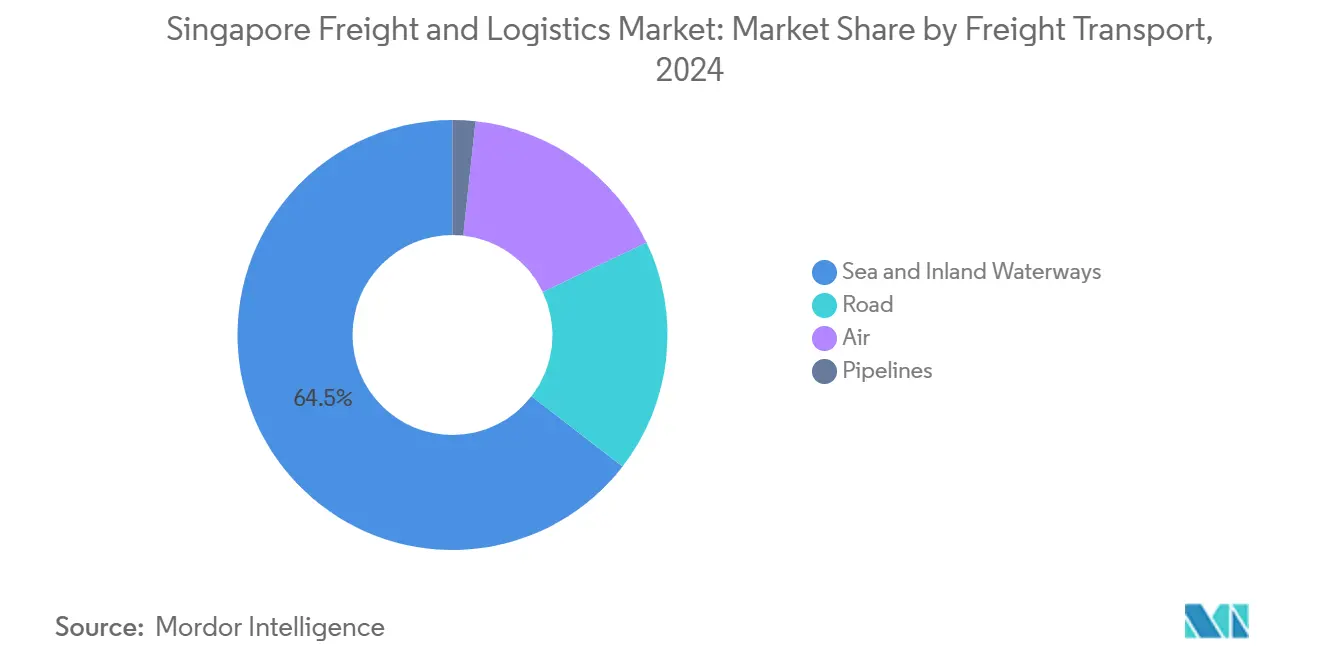

- Por modo de transporte de cargas, o transporte de cargas marítimo e de vias navegáveis interiores capturou uma participação de 64,51% em 2024, enquanto o transporte de cargas aéreas está projetado para crescer a uma TCAC de 7,13% entre 2025-2030.

- Por tipo de destino CEP, as entregas domésticas mantiveram uma participação de 65,04% em 2024, ainda assim os serviços internacionais provavelmente avançarão a uma TCAC de 7,54% entre 2025-2030.

- Por armazenamento e estocagem, os locais não controlados por temperatura mantiveram uma participação de 91,66% em 2024; as instalações controladas por temperatura devem crescer a uma TCAC de 7,13% entre 2025-2030.

Tendências e Insights do Mercado de Frete e Logística de Singapura

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão da capacidade do mega-porto de Tuas impulsionando volumes gerais de frete marítimo em Singapura | +1.8% | Singapura e Sudeste Asiático | Longo prazo (≥ 4 anos) |

| Plano digital da indústria logística 2.0 incentivando automação e investimentos em cadeia fria | +1.2% | Singapura, impacto regional | Médio prazo (2-4 anos) |

| Aumento da produção farmacêutica e de MRO aeroespacial, impulsionando demanda por serviços críticos em tempo e controlados por temperatura | +0.9% | Núcleo de Singapura, conexões globais | Médio prazo (2-4 anos) |

| Diversificação da cadeia de suprimentos dos modelos centrados na China impulsionando Singapura como hub alternativo | +0.8% | Singapura, com mudança regional de manufatura da China para ASEAN | Médio prazo (2-4 anos) |

| 99% das licenças aduaneiras liberadas em 10 minutos aumentando a atratividade de transbordo | +0.7% | Singapura | Curto prazo (≤ 2 anos) |

| Expansão de Changi East T5 elevando capacidade de carga aérea para 4,5 milhões de toneladas no aeroporto | +0.6% | Singapura | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Expansão da Capacidade do Mega-Porto de Tuas Transforma Fluxos Regionais de Contêineres

A Fase 1 entrou em operação em 2022 e empurrou o throughput agregado para mais de 40 milhões TEUs em 2024, enquanto guindastes automatizados e veículos autônomos reduziram os tempos de atracação em 25%. A construção de SGD 20 bilhões (USD 15,15 bilhões) eleva a capacidade para 65 milhões TEUs, garantindo que o mercado de frete e logística de Singapura se mantenha à frente das alternativas da Malásia de menor custo.

Plano Digital 2.0 Acelera Investimentos em Cadeia Fria e Automação

O co-financiamento do governo impulsiona sensores IoT, rastreamento blockchain e coleta robótica. O hub farmacêutico de EUR 500 milhões (USD 551,82 milhões) da DHL integra controle de temperatura em tempo real em 8.200 m², ilustrando como a digitalização captura fluxos premium de ciências da vida.

Produção Farmacêutica e de MRO Aeroespacial Impulsiona Demanda por Logística Especializada

As atualizações da GE Aerospace e Pratt & Whitney expandem trabalhos de turbina e compressor, estimulando embarques urgentes de peças de alto valor. A convergência das cadeias de suprimentos aeroespaciais e biotecnológicas fortalece o mercado de frete e logística de Singapura conforme os operadores investem em cadeia fria de uso duplo e manuseio seguro

Aprimoramento da Eficiência Aduaneira Fortalece Competitividade de Transbordo

Mecanismos de risco automatizados e pré-liberação permitem que 99% das licenças sejam aprovadas em 10 minutos, reduzindo tempos de permanência de navios. Transportadores reduzem reservas de cronograma e roteiam mais eletrônicos de alto valor através de Singapura. A previsibilidade resultante é um atrativo decisivo para remetentes regionais que buscam portais resilientes no mercado de frete e logística de Singapura[1]Ministério do Comércio e Indústria, "Reengenharia de Processos da Alfândega de Singapura," mti.gov.sg .

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escalada de terras industriais e aluguéis de armazéns comprimindo margens dos operadores | -1.1% | Singapura e periferia de Johor | Curto prazo (≤ 2 anos) |

| Escassez de mão de obra devido a cotas mais rigorosas de trabalho estrangeiro e envelhecimento da força de trabalho limitando crescimento | -0.8% | Singapura | Médio prazo (2-4 anos) |

| Apesar de uma cobertura significativa de terra, o país enfrenta capacidade limitada de frete rodoviário doméstico | -0.5% | Singapura | Longo prazo (≥ 4 anos) |

| Crescente concorrência testemunhada do Port Klang e Tanjung Pelepas para fluxos de transbordo | -0.3% | Singapura | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Inflação de Custos de Terras Industriais Pressiona Rentabilidade dos Operadores

Os aluguéis médios da JTC atingiram SGD 16-45 (USD 12,12-34,08) por m² por mês em 2024, pressionando despachantes menores. Muitos realocam armazenamento excedente para Johor mantendo Singapura para carga de alta velocidade. Operadores maiores aproveitam automação para aumentar produtividade do espaço e compensar aumentos de aluguel, sustentando presença no mercado de frete e logística de Singapura[2]JTC Corporation, "Estatísticas do Mercado de Propriedades Industriais 2024," jtc.gov.sg .

Endurecimento da Política de Trabalhadores Estrangeiros Restringe Expansão de Capacidade

Os pisos salariais do Employment Pass subiram para SGD 5.600 (USD 4.242,1) em 2024, e as proporções de dependência se estreitaram, limitando o crescimento da força de trabalho. A idade mediana dos residentes subiu para 42,8 anos, diminuindo o pool de trabalho. Operadores aceleram a adoção de robótica, ainda assim custos de capital sobrecarregam empresas menores no mercado de frete e logística de Singapura[3]Ministério da Mão de Obra, "Atualização da Estrutura do Employment Pass," mom.gov.sg.

Análise de Segmento

Por Setor de Usuário Final: Manufatura Lidera Crescimento, Comércio Mantém Escala

O comércio atacadista e varejista representou 30,82% da receita de 2024, um testemunho da herança de Singapura como entreposto de distribuição. A manufatura, liderada por farmacêuticos e aeroespacial, superará todos os outros segmentos com TCAC de 6,83% entre 2025-2030, mudando o foco para cadeia fria validada, serviços críticos em tempo e impulsionando o mercado de frete e logística de Singapura.

A logística de construção permanece vigorosa nas construções de infraestrutura da ASEAN, enquanto fluxos de agricultura, pesca e silvicultura dependem do regime rigoroso de segurança alimentar de Singapura. Volumes de petróleo e gás são estáveis, beneficiando-se do papel do cidade-estado como hub de abastecimento.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Função Logística: Domínio do Transporte de Cargas, CEP Ascendente

O transporte de cargas gerou 61,33% da receita de 2024, cimentando seu lugar no núcleo do mercado de frete e logística de Singapura. Marítimo e vias navegáveis interiores elevaram receita significativa do segmento, enquanto frete aéreo registrou TCAC de 7,13% entre 2025-2030, graças a movimentos de semicondutores e vacinas. Frete rodoviário manipulou 130,27 milhões de toneladas em 2024, mas permanece restrito pela escassez de terra. Dutos moveram 97,36 milhões de toneladas de petroquímicos, um nicho estável mas maduro.

Correios, Expressos e Encomendas (CEP) está ganhando velocidade, avançando TCAC de 7,27% (2025-2030) conforme e-commerce transfronteiriço demanda trânsito no dia seguinte através da ASEAN. Receitas de armazenamento permanecem resilientes, mas espaço controlado por temperatura está crescendo duas vezes mais rápido que galpões ambiente. Despachante de cargas prospera na velocidade aduaneira; despachante aéreo em particular, beneficia-se de conexões diretas de cargueiros Singapura-EUA que cortam tempos de entrega em um dia completo. Juntas, essas mudanças ilustram como o mercado de frete e logística de Singapura está evoluindo de puro transbordo para uma plataforma integrada de cadeia de suprimentos digital.

Por Correios, Expressos e Encomendas (CEP): Aumento Internacional, Amplitude Doméstica

CEP doméstico ainda formou 65,04% da receita de 2024, atendendo 5,9 milhões de residentes que esperam serviço no mesmo dia. Ainda assim, encomendas internacionais aumentarão TCAC de 7,54% entre 2025-2030 conforme e-commerce da ASEAN dispara e Singapura consolida cumprimento regional.

O HQ regional da FedEx e a mais longa rota de cargueiros Singapura-Anchorage do mundo ilustram como redes transfronteiriças enriquecem o mercado de frete e logística de Singapura[4]Business Times, "FedEx Estabelece HQ AMEA em Singapura," businesstimes.com.sg.

Por Controle de Temperatura de Armazenamento: Expansão de Cadeia Fria Acelera

Armazéns não controlados por temperatura forneceram armazenamento a granel para eletrônicos, vestuário e maquinário, capturando 91,66% da receita de armazenamento de 2024. Operadores estão instalando pisos mezanino, sistemas automatizados de armazenamento e recuperação, e alocação baseada em dados para aumentar throughput por m². Aluguéis industriais crescentes em Singapura estão pressionando margens de lucro, então muitas empresas logísticas de médio porte estacionam mercadorias de movimento lento em Johor próximo e mantêm apenas estoque de movimento rápido em armazéns locais.

Capacidade controlada por temperatura, embora menor, tem previsão de disparar a TCAC de 7,13% entre 2025-2030, impulsionada por produção de ciências da vida, P&D biotecnológico e exportações de alimentos premium. A DHL investiu EUR 500 milhões (USD 551,82 milhões) em um hub farmacêutico no Jurong Pier que usa rastreamento de temperatura ao vivo e permite transferência de carga diretamente de navios para aeronaves. Subsídios governamentais sob o Plano Digital da Indústria Logística 2.0 permanecem o motor principal de crescimento de armazenamento dentro do mercado de frete e logística de Singapura.

Por Modo de Transporte de Cargas: Domínio Marítimo, Impulso Aéreo

Transporte de cargas marítimo e de vias navegáveis interiores representou 64,51% da receita em 2024 e 74,57% da carga coletada (toneladas), sublinhando a primazia marítima. Mesmo assim, transporte de cargas aéreas registra a TCAC mais íngreme de 7,13% entre 2025-2030, impulsionado por eletrônicos de consumo, biológicos e componentes de turbina de alta pressão.

Transporte de cargas rodoviário move menos de 5% da carga em tonelada-km devido a distâncias curtas de trajeto, e fluxos de dutos mantêm uma base de nicho em transferências de produtos refinados. A dinâmica reflete como o mercado de frete e logística de Singapura combina frete marítimo de grande escala com consignações aéreas de alta margem.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Modo de Despachante de Cargas: Marítimo Mantém Escala, Aéreo Mostra Velocidade

Despachante marítimo comandou uma participação de 50,43% em 2024, aproveitando custos baixos de USD 0,018 por tonelada-km e berços automatizados da PSA. Ainda assim seu crescimento se modera conforme remetentes sensíveis ao preço avaliam tarifas menores do Port Klang. Inversamente, despachante de cargas aéreas está definido para subir a TCAC de 6,38% (2025-2030) mesmo a USD 0,574 por tonelada-km, sublinhando o prêmio na entrega definida por tempo.

Soluções multimodais, trânsitos marítimo-aéreos via Singapura, estão ganhando tração, dando aos despachantes proposições de valor diferenciadas dentro do mercado de frete e logística de Singapura. Despachante de dutos e despachante rodoviário permanecem especializados mas estratégicos, o primeiro apoia fluxos petroquímicos; o último permite entregas ponto a ponto na ASEAN.

Análise Geográfica

Singapura opera como um único nó logístico hiper-conectado onde carga pode se mover do pátio de Changi para os cais de Tuas em menos de quatro horas, comprimindo tempos de permanência que em outros lugares se estendem por dias. Aproximadamente 25% dos bens comercializados globalmente passam por suas águas anualmente, refletindo sua localização estratégica na rota Malaca-Sunda. Berços de águas profundas acomodam os mais recentes navios megamax de 24.000 TEUs, enquanto conexões aéreas alcançam 400 cidades mundialmente, mantendo o mercado de frete e logística de Singapura fundamental para comércio intra-Ásia e intercontinental.

A rivalidade regional está se intensificando. Port Klang manipulou 14,06 milhões de TEUs em 2024 e dobrará sua capacidade para 27 milhões de TEUs até 2028, licitando agressivamente por fluxos de transbordo. Ainda assim ciclos de liberação mais longos e automação limitada embotam seu desafio comparado aos 99% de liberação de licenças de Singapura em menos de 10 minutos. A Zona Econômica Especial Johor-Singapura também cria sinergias: centros de distribuição em Iskandar podem alimentar PSA e Changi durante a noite, dando aos operadores uma jogada logística de dois países dentro do mercado de frete e logística de Singapura mais amplo.

Conectividade digital aumenta o físico. Um corredor verde e digital com Roterdã compartilha dados de emissões e atualizações de viagem em tempo real. Gêmeos digitais portuários preveem congestionamento de pátio por horas, enquanto redes privadas 5G suportam operações remotas de guindastes. Essas capacidades incorporam um fosso tecnológico que pares regionais lutam para replicar rapidamente apesar de trabalho mais barato, reforçando a primazia geográfica de Singapura.

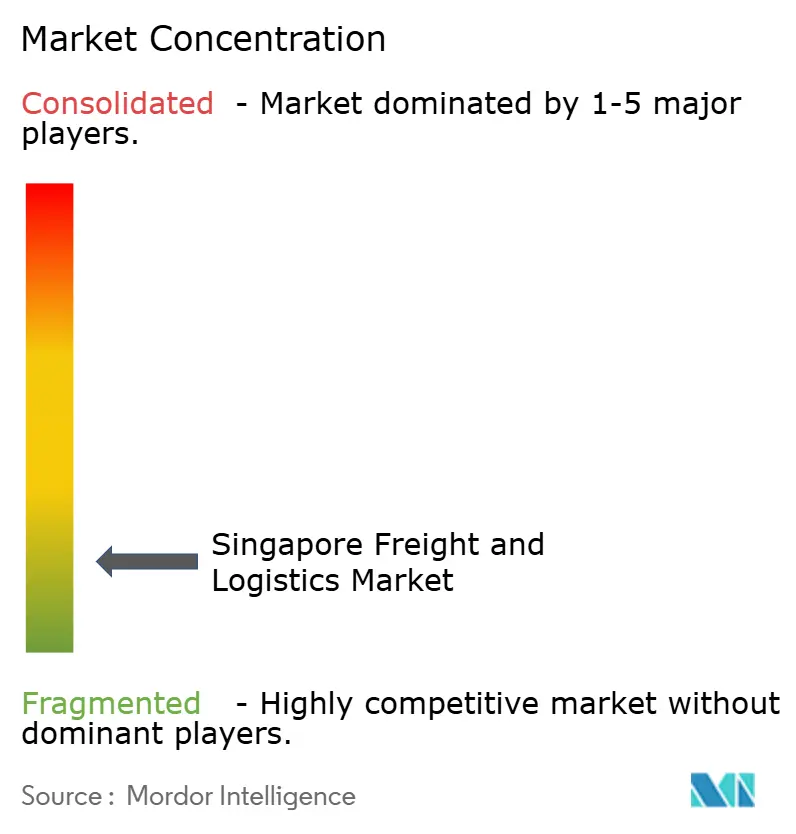

Cenário Competitivo

O mercado de frete e logística de Singapura é fragmentado, com integradores globais, campeões regionais e empresas vinculadas ao estado disputando participação. DHL, FedEx e UPS aproveitam redes mundiais; PSA International e SATS se beneficiam de acesso a ativos e alinhamento de política; YCH Group e Pacific International Lines baseiam-se na expertise intra-Ásia. Tecnologia é o principal campo de batalha: operadores implantando otimização de rotas por IA e manutenção preditiva relatam cortes de custos unitários de 15-20%. A aquisição de EUR 14,3 bilhões (USD 15,78 bilhões) da DB Schenker pela DSV criou o maior despachante do mundo, mostrando como escala financia profundidade digital.

Diferenciação de nicho está se acentuando. Especialistas em cadeia fria garantem contratos de longo prazo com empresas farmacêuticas ao atender padrões de Boas Práticas de Distribuição e ISO 13485. Logística de MRO aeroespacial depende de manuseio seguro de componentes de alta pressão; fornecedores com zonas controladas, estáveis em temperatura comandam prêmios. Sustentabilidade está crescendo em scorecards de licitação, compelindo operadores a testar abastecimento bio-LNG e tratores de pátio elétricos dentro do mercado de frete e logística de Singapura.

Barreiras à entrada incluem escassez de terra, regulamentações trabalhistas e conformidade aduaneira rigorosa. Novatos frequentemente começam como despachantes virtuais, terceirizando operações de ativos enquanto constroem plataformas digitais. Com o tempo, muitos fazem parceria com incumbentes locais para garantir espaço de armazém perto de Tuas ou estações do lado aéreo em Changi. Este modelo colaborativo sublinha o equilíbrio do mercado entre concorrência e simbiose.

Líderes da Indústria de Frete e Logística de Singapura

-

PSA International

-

DHL Group

-

Kuehne+Nagel

-

DSV A/S (Incluindo DB Schenker)

-

FedEx

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: CEVA Logistics quebrou o solo em uma nova instalação estratégica de armazém, localizada no Jurong Industrial Estate no oeste de Singapura, cobrindo aproximadamente 143.000 m². Espera-se que esteja totalmente operacional até 2027.

- Abril de 2025: DHL Supply Chain abriu um hub farmacêutico de USD 11,37 milhões com 8.200 m² de espaço compatível com GDP no Jurong Pier.

- Março de 2025: Singapore Post investiu SGD 30 milhões (USD 22,2 milhões) para quadruplicar a produção de encomendas para 400.000 por dia em seu Hub Logístico Regional de E-commerce.

- Março de 2025: FedEx lançou um serviço 777F Singapura-Anchorage seis vezes por semana, o voo de carga sem escala mais longo do mundo.

Escopo do Relatório do Mercado de Frete e Logística de Singapura

Frete refere-se a bens, itens ou commodities transportados a granel via transporte aéreo, transporte terrestre ou transporte marítimo/oceânico. Logística refere-se ao gerenciamento de como recursos são adquiridos, armazenados e transportados para seu destino final.

Uma análise abrangente de antecedentes do Mercado de Frete e Logística de Singapura, cobrindo as tendências atuais de mercado, restrições, atualizações tecnológicas e informações detalhadas sobre vários segmentos e o cenário competitivo da indústria. O impacto da COVID-19 também foi incorporado e considerado durante o estudo.

O Mercado de Frete e Logística de Singapura é segmentado Por Função (Transporte de Cargas, Despachante de Cargas, Armazenamento e Estocagem, e Serviços de Valor Agregado e Outros Serviços) e Usuário Final (Manufatura e Automotivo, Petróleo e Gás, Mineração e Pedreira, Agricultura, Pesca e Silvicultura, Construção, Comércio Distributivo, Saúde e Farmacêutico, e Outros Usuários Finais). O relatório oferece tamanho de mercado e previsões para o Mercado de Frete e Logística de Singapura em valor (USD) para os segmentos mencionados acima.

| Agricultura, Pesca e Silvicultura |

| Construção |

| Manufatura |

| Petróleo e Gás, Mineração e Pedreira |

| Comércio Atacadista e Varejista |

| Outros |

| Correios, Expressos e Encomendas (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | ||

| Despachante de Cargas | Por Modo de Transporte | Aéreo |

| Marítimo e Vias Navegáveis Interiores | ||

| Outros | ||

| Transporte de Cargas | Por Modo de Transporte | Aéreo |

| Dutos | ||

| Rodoviário | ||

| Marítimo e Vias Navegáveis Interiores | ||

| Armazenamento e Estocagem | Por Controle de Temperatura | Não Controlado por Temperatura |

| Controlado por Temperatura | ||

| Outros Serviços | ||

| Setor de Usuário Final | Agricultura, Pesca e Silvicultura | ||

| Construção | |||

| Manufatura | |||

| Petróleo e Gás, Mineração e Pedreira | |||

| Comércio Atacadista e Varejista | |||

| Outros | |||

| Função Logística | Correios, Expressos e Encomendas (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | |||

| Despachante de Cargas | Por Modo de Transporte | Aéreo | |

| Marítimo e Vias Navegáveis Interiores | |||

| Outros | |||

| Transporte de Cargas | Por Modo de Transporte | Aéreo | |

| Dutos | |||

| Rodoviário | |||

| Marítimo e Vias Navegáveis Interiores | |||

| Armazenamento e Estocagem | Por Controle de Temperatura | Não Controlado por Temperatura | |

| Controlado por Temperatura | |||

| Outros Serviços | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de frete e logística de Singapura?

O tamanho do mercado de frete e logística de Singapura foi USD 24,53 bilhões em 2025 e está projetado para subir para USD 33,33 bilhões até 2030.

Qual função logística contribui com mais receita?

O transporte de cargas lidera, representando 61,33% da receita de mercado de 2024.

Por que armazenamento de cadeia fria está crescendo mais rápido que armazenamento ambiente?

Manufatura farmacêutica, P&D biotecnológico e exportações de alimentos premium precisam de controle de temperatura compatível com GDP, impulsionando TCAC de 7,13% (2025-2030) para espaço controlado por temperatura.

Como Singapura mantém vantagem sobre portos regionais?

Automação em Tuas, operações habilitadas por 5G e 99% de liberação aduaneira em 10 minutos mantêm Singapura à frente apesar dos custos operacionais mais altos.

Quais restrições poderiam desacelerar o crescimento do mercado?

Aluguéis industriais altos, cotas mais rigorosas de trabalho estrangeiro e capacidade rodoviária doméstica limitada poderiam reduzir expansão se não compensados por tecnologia.

Qual setor de usuário final expandirá mais rápido até 2030?

Manufatura, particularmente farmacêuticos e MRO aeroespacial, está definida para crescer a TCAC de 6,83% entre 2025-2030, eclipsando crescimento tradicional do comércio atacadista.

Página atualizada pela última vez em: