Tamanho e Participação do Mercado de Seguros de Vida e Não-Vida da Espanha

Análise do Mercado de Seguros de Vida e Não-Vida da Espanha por Mordor Intelligence

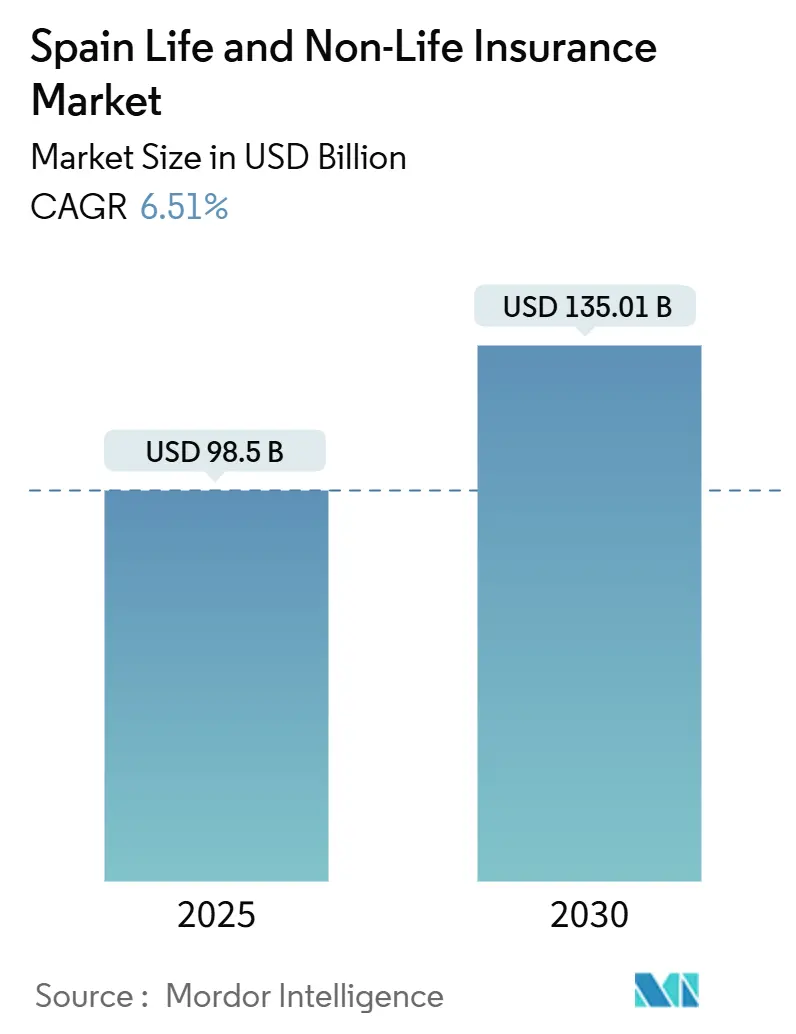

O mercado de seguros de vida e não-vida da Espanha está avaliado em USD 98,50 bilhões em 2025 e tem previsão de atingir USD 135,01 bilhões até 2030, apoiado por uma TCAC de 6,51%. O forte crescimento de prêmios sinaliza maior penetração de seguros, aumento da renda disponível e uma migração constante de produtos de poupança para soluções de proteção e aposentadoria. Coberturas obrigatórias em automóveis, rápida adoção de apólices de saúde privadas e um pico na demanda por propriedades-catástrofes sustentam o momentum não-vida, enquanto reformas previdenciárias e tendências de longevidade canalizam capital fresco para anuidades. A digitalização está redesenhando a economia de distribuição, com bancassurance ampliando o alcance e plataformas móveis melhorando a transparência de preços. Vantagens de escala, mecanismos robustos de precificação de riscos e acesso a dados granulares de clientes estão emergindo como as alavancas competitivas decisivas no mercado de seguros de vida e não-vida da Espanha.

Principais Conclusões do Relatório

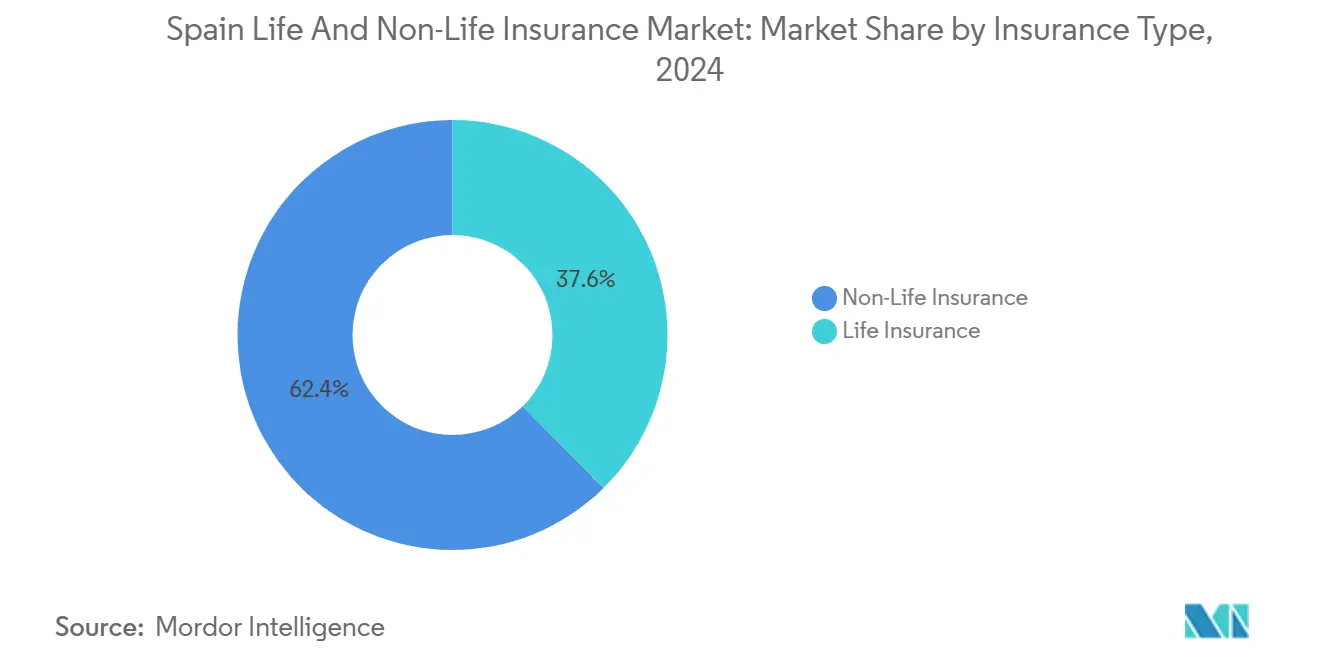

- Por tipo de seguro, não-vida deteve 62,1% da participação do mercado de seguros de vida e não-vida da Espanha em 2024, enquanto as linhas de pensão e anuidade estão projetadas para avançar a uma TCAC de 5,82% até 2030.

- Por canal de distribuição, bancassurance controlou 44,3% do mercado de seguros de vida e não-vida da Espanha em 2024, enquanto as vendas online e móveis têm previsão de registrar uma TCAC de 12,24% até 2030.

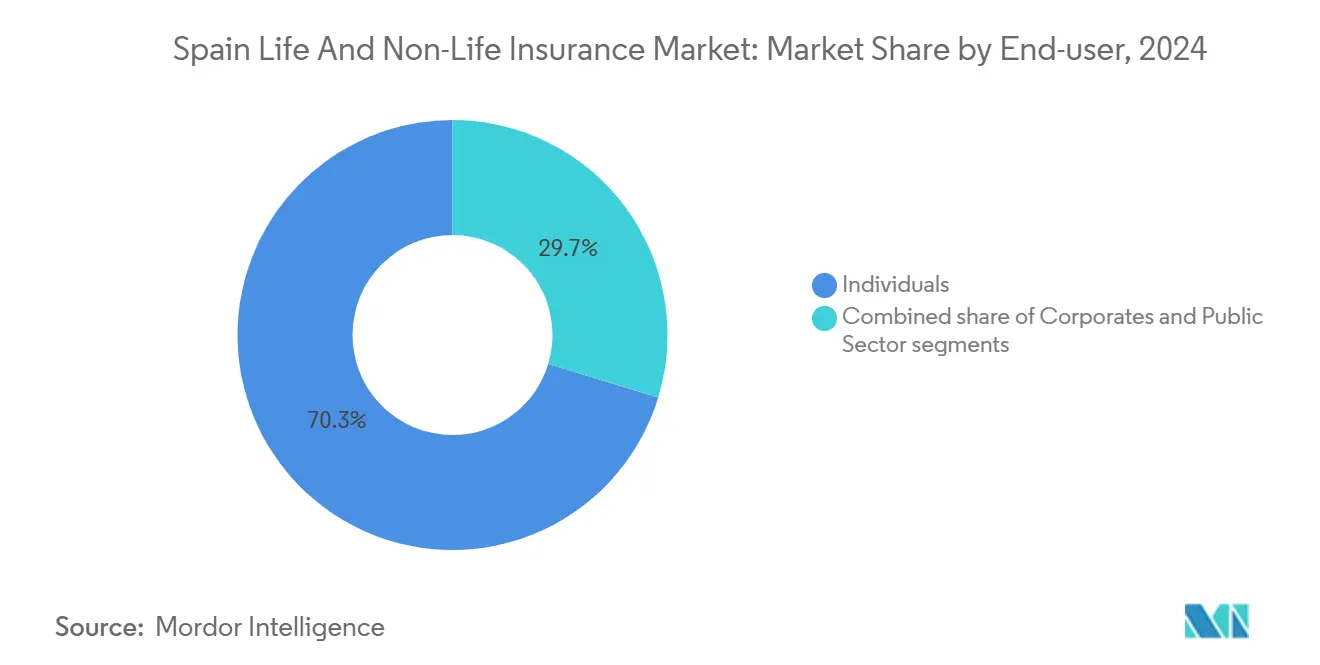

- Por usuário final, pessoas físicas responderam por 70,2% do tamanho do mercado de seguros de vida e não-vida da Espanha em 2024; PMEs representam o segmento de crescimento mais rápido, expandindo a 7,32% TCAC durante 2025-2030.

- Por geografia, Madrid liderou com uma participação de 22,3% do tamanho do mercado de seguros de vida e não-vida da Espanha em 2024, enquanto a Comunidade Valenciana está definida para registrar a TCAC regional mais rápida de 6,51% entre 2025-2030.

Tendências e Insights do Mercado de Seguros de Vida e Não-Vida da Espanha

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| População envelhecida impulsionando demanda por produtos de pensão e anuidade na Espanha | +1.8% | Nacional; maior efeito em Madrid, Catalunha, País Basco | Longo prazo (≥ 4 anos) |

| Crescimento de parcerias bancassurance digitais acelerando vendas de apólices | +1.2% | Nacional, com tração inicial em grandes centros urbanos | Médio prazo (2-4 anos) |

| Regulamentações obrigatórias de seguro automotivo impulsionando prêmios não-vida | +0.7% | Nacional | Curto prazo (≤ 2 anos) |

| Aumento de catástrofes relacionadas ao clima aumentando demanda por coberturas de propriedade e safras | +1.1% | Valência, Andaluzia, Catalunha; efeito nacional | Médio prazo (2-4 anos) |

| Integração de seguros de saúde com redes de saúde privadas expandindo penetração | +0.9% | Madrid, Catalunha, Ilhas Baleares | Médio prazo (2-4 anos) |

| Reformas da UE Solvência II permitindo otimização de capital para seguradoras espanholas | +0.5% | Nacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

População Envelhecida Impulsionando Demanda por Produtos de Pensão e Anuidade na Espanha

Um em cada cinco espanhóis já tem mais de 65 anos, e essa participação passará de 26% até 2035[1]OCDE, "Revisão do Mercado de Capitais da OCDE da Espanha 2024," oecd.org. A mudança demográfica está pressionando as seguradoras de vida a priorizar produtos de aposentadoria, com prêmios de pensão e anuidade expandindo a uma TCAC de 5,86% entre 2025 e 2030. O pacote "Generation+" do CaixaBank agrupa anuidades, proteção sênior e hipotecas de liberação de patrimônio em uma única proposta consultiva, aproveitando uma coorte que controla cerca de 40% da riqueza doméstica. Tabelas de mortalidade revisadas (PER2020) aguçam a precisão de preços e destacam necessidades de cobertura de risco de longevidade. Seguradoras capazes de combinar passivos de longo prazo com ativos de maior rendimento estão definidas para ganhar participação no mercado de seguros de vida e não-vida da Espanha.

Crescimento de Parcerias Bancassurance Digitais Acelerando Vendas de Apólices

Em 2024, bancos responderam por 14,2% dos lucros domésticos de seguros, destacando o papel integral do bancassurance no banco diário. Este canal comanda 44,1% do total de prêmios emitidos e agora está aprimorando seus aplicativos móveis com recursos como robo-advice, vendas cruzadas baseadas em dados e emissão instantânea de apólices. SegurCaixa Adeslas mostra o poder da escala ao integrar perfeitamente os 21 milhões de clientes de varejo do CaixaBank com ofertas oportunas de seguros de saúde, residencial e automotivo. Com custos de aquisição reduzidos e taxas de conversão melhoradas, o bancassurance está se tornando mais produtivo, impulsionando o crescimento nos setores de seguros de vida e não-vida da Espanha.

Regulamentações Obrigatórias de Seguro Automotivo Impulsionando Prêmios Não-Vida

A lei espanhola obriga todo veículo registrado a ter cobertura de responsabilidade, e ferramentas de fiscalização aprimoradas como bases de dados policiais de trânsito em tempo real estão reduzindo o pool não segurado. Prêmios automotivos representam mais de um quarto das receitas não-vida. Apesar de uma taxa combinada acima de 100% em 2024, preços baseados em telemática e controles mais rígidos de fraude estão ajudando seguradoras a ajustar tarifas. Registros de veículos novos se recuperaram no início de 2024, apoiando volume e certeza regulatória deve manter automóveis como uma pedra angular do mercado de seguros de vida e não-vida da Espanha.

Aumento de Catástrofes Relacionadas ao Clima Aumentando Demanda por Coberturas de Propriedade e Safras

Inundações, incêndios florestais e secas estão elevando perdas seguradas e aguçando a percepção de risco. O Consorcio de Compensación de Seguros (CCS) pagou USD 11,04 bilhões por eventos extraordinários desde 1987, amortecendo a volatilidade do setor privado[2]Fitch Ratings, "CCS da Espanha ajuda estabilidade de re/seguros em meio a riscos climáticos," fitchratings.com. Após a inundação de Valência de 2024, taxas combinadas de propriedade multi-risco permaneceram abaixo de 95%, provando a resiliência do modelo. Prêmios em zonas propensas a inundações estão subindo por dígitos baixos únicos, e a demanda por coberturas agrícolas está subindo conforme os rendimentos das safras se tornam mais erráticos. O risco climático, portanto, adiciona um impulso estrutural ao mercado de seguros de vida e não-vida da Espanha.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Ambiente de taxas de juros persistentemente baixas comprimindo margens de seguros de vida | -0.8% | Nacional | Curto prazo (≤ 2 anos) |

| Altas taxas combinadas na linha automotiva limitando lucratividade para seguradoras não-vida | -0.6% | Nacional | Médio prazo (2-4 anos) |

| Crescente competição de insurtechs erodindo participação de agentes tradicionais | -0.4% | Centros urbanos, notadamente Madrid e Barcelona | Médio prazo (2-4 anos) |

| Requisitos de relatórios IFRS 17 mais rigorosos elevando custos de conformidade | -0.5% | Nacional | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Ambiente de Taxa de Juros Persistentemente Baixa Comprimindo Margens de Seguros de Vida

Blocos de poupança com retorno garantido ainda estão em muitos balanços de vida, e rendimentos ultra-baixos comprimem receita de spread. Embora o Banco Central Europeu tenha começado a apertar em 2024, taxas de reinvestimento ficam atrás das taxas mínimas creditadas em apólices legadas. Jogadores de vida estão pivotando para contratos unit-linked que transferem risco de investimento, mas custos de transição pesam na lucratividade de curto prazo em todo o mercado de seguros de vida e não-vida da Espanha.

Altas Taxas Combinadas na Linha Automotiva Limitando Lucratividade para Seguradoras Não-Vida

Inflação da cadeia de suprimentos, peças de reposição mais caras e prêmios maiores por lesões corporais empurraram a taxa combinada automotiva de 2024 além de 100%. Seguradoras estão solicitando aumentos de tarifas mais acentuados e implantando triagem de sinistros orientada por IA, ainda assim a severidade de perdas permanece pegajosa. Até que a subscrição atinja o ponto de equilíbrio, alocação de capital para linhas de crescimento mais rápido como saúde e pacotes PME podem diluir a contribuição de crescimento do Motor dentro do mercado de seguros de vida e não-vida da Espanha.

Análise de Segmento

Por Tipo de Seguro: Não-Vida Domina Enquanto Produtos de Pensão Aumentam

Não-vida gerou 62,1% do total de prêmios emitidos em 2024, uma posição reforçada pela cobertura automotiva compulsória, demanda de propriedade ligada ao clima e uma taxa de penetração de seguro de saúde de 30% em várias províncias urbanas. O mercado de seguros de vida e não-vida da Espanha continua a depender do automotivo para volume, ainda assim linhas de propriedade e safras estão subindo constantemente após as inundações de Valência de outubro de 2024. Produtos de vida capturaram os 38% restantes da receita de prêmios, com contratos de pensão e anuidade subindo 5,8% ao ano até 2030 conforme famílias buscam fluxos de caixa pós-aposentadoria previsíveis. Tabelas de mortalidade PER2020 revisadas aumentam capital para risco de longevidade mas dão precisão de preços que apoia nova emissão de anuidades.

Crescimento em poupança de vida mudou para esquemas unit-linked que isolam seguradoras de arrasto de garantia de investimento enquanto atendem o apetite dos clientes por exposição de patrimônio. Enquanto isso, apólices de vida inteira permanecem uma ferramenta nicho de transferência de riqueza para indivíduos de alto patrimônio líquido em Madrid e Catalunha. O tamanho do mercado de seguros de vida e não-vida da Espanha ligado a não-vida ainda supera vida, ainda a contribuição de margem de contratos de pensão está subindo, ajudada por resseguro amigável à solvência. Seguradoras que podem equilibrar reservas tradicionais intensivas em capital com produtos leves em ativos baseados em taxas devem ampliar spreads ROE. Automação de sinistros e preços comportamentais em linhas automotivas e domésticas aprimoram ainda mais taxas de despesas, dando grupos diversificados uma vantagem estrutural.

Por Canal de Distribuição: Bancassurance Lidera Enquanto Digital Perturba

Bancassurance escreveu 44,3% dos prêmios em 2024, aproveitando 30.000+ agências bancárias espanholas e o halo de confiança de credores estabelecidos. O mercado de seguros de vida e não-vida da Espanha depende dessas alianças para alcançar poupadores de mercado de massa, especialmente para planos de pensão vendidos junto com contas correntes. Links de interface de programação de aplicativos (API) incorporados agora permitem que aplicativos móveis bancários emitam cotações instantâneas, vendam apólices de dinheiro hospitalar e enviem lembretes de renovação que cortam taxas de lapso abaixo de 3%.

Ainda assim, plataformas diretas online e móveis estão escalando a uma TCAC de 12,24% até 2030, a mais rápida de qualquer canal, conforme sites de comparação e agregadores digitais encorajam compras com foco no preço primeiro. Agentes e corretores mantêm uma vantagem consultiva em coberturas complexas de responsabilidade e marítimas para exportadores, embora a pressão de taxas aumente. Conforme o comportamento omnichannel se estabelece, seguradoras com transferências perfeitas da web para agência para call center relatam pontuações Net Promoter mais altas e menor rotatividade. A mistura de participação de mercado de seguros de vida e não-vida da Espanha está, portanto, migrando para digital, mas bancassurance provavelmente permanecerá central em produtos de vida devido à aderência de depósito bancário e subscrição de big-data.

Por Usuário Final: Pessoas Físicas Dominam Enquanto PMEs Aceleram

Famílias individuais responderam por 70,2% do volume de prêmios em 2024, sustentado por apólices automóveis obrigatórias e o apelo de saúde privada conforme listas de espera se alongam em hospitais públicos. O mercado de seguros de vida e não-vida da Espanha beneficia de campanhas extensas de conscientização do consumidor e incentivos fiscais para produtos de aposentadoria. Dentro da base de varejo, clientes afluentes demandam wrappers de vida universal para transferência de riqueza, enquanto millennials se inclinam para automóveis baseados em uso e coberturas de viagem de micro-duração compradas via smartphones.

PMEs, compreendendo mais de 99% das empresas espanholas, são agora o segmento de crescimento mais rápido a 7,32% TCAC conforme seguradoras lançam pacotes multilinhas agrupados que cobrem propriedade, responsabilidade e benefícios de funcionários. MyBox Vida Negocios da VidaCaixa oferece aos profissionais autônomos cobertura flexível e dedutibilidade fiscal, enquanto MAPFRE persegue vendas cruzadas através de agências Bankinter. Portais de subscrição digital encurtam tempos de resposta de dias para minutos, um atrativo chave para proprietários de pequenas empresas com recursos limitados. Grandes corporações continuam a auto-segurar altas retenções mas ainda obtêm transferência de risco catastrófico e planos médicos expatriados dos braços comerciais de grandes seguradoras.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Segmentação Cruzada: Canal de Distribuição Remodelando Dinâmicas de Tipo de Seguro

Preferências de distribuição variam drasticamente por produto. Bancassurance captura quase dois terços das vendas de pensão individual conforme consultores bancários empacotam fundos de aposentadoria e anuidades com hipotecas. Inversamente, portais digitais diretos ao consumidor vencem em coberturas automotivas e de gadgets padronizadas, onde cumprimento instantâneo e preços transparentes superam interação face a face. Este padrão mostra como a indústria de seguros de vida e não-vida da Espanha alinha produtos de alta consultoria com canais humanos enquanto roteia riscos commoditizados para algoritmos.

Seguro incorporado, um site de reserva de voo vendendo proteção de viagem, ou um credor agrupando prêmio de proteção de pagamento em um empréstimo expande alcance sem custo de distribuição extra. Ainda complexidade de produto pode acelerar se coberturas são incompatíveis com o canal, expondo seguradoras a perda reputacional. Análise de vantagem comparativa confirma eficiência de custo do bancassurance mas sugere trade-offs de qualidade de serviço, empurrando alguns estabelecidos a co-marcar com insurtechs para elevar pontuações de experiência. Orquestração de canal estratégica definirá, portanto, futuros vencedores no mercado de seguros de vida e não-vida da Espanha.

Análise de Geografia

Madrid contribuiu com 22,3% da receita de prêmios em 2024 com base em uma pegada corporativa densa, o maior PIB per capita da nação e uma taxa de penetração de seguro de saúde privado de 40,46%[3]UNESPA, "Nota de prensa - Seguro de Salud," unespa.es. Estoque de investimento direto estrangeiro de EUR 379,82 bilhões (USD 395,60 bilhões) magnifica necessidades de transferência de risco, catalisando esquemas sofisticados de benefícios de funcionários e contratos de vida de alta soma segurada. Catalunha classifica em segundo; cluster de tecnologia e base manufatureira de Barcelona favorecem políticas cibernéticas, marítimas e de cadeia de suprimentos que requerem subscrição sob medida. Penetração permanece alta, com 34,16% dos residentes possuindo cobertura de saúde privada, e seguradoras nutrem parcerias insurtech para atender demanda digital urbana.

Andaluzia, com sua grande população e setor turístico crescente, fica atrás em penetração ainda oferece potencial significativo conforme rendas disponíveis sobem. Linhas de saúde e propriedade dominam nova captação de prêmios, enquanto micro-coberturas agrícolas ganham da extensa pegada agrícola da região. O País Basco apresenta um ecossistema de seguradoras cooperativas e renda acima da média, apoiando pacotes comerciais multi-risco para exportadores industriais.

Comunidade Valenciana é apontada como o território de crescimento mais rápido com uma TCAC projetada de 6,51% para 2030, estimulado por demanda de reconstrução seguindo as inundações de 2024 e uma base PME vibrante em cerâmica e agro-alimentar. O esquema CCS apoiado pelo estado garantiu pagamento rápido de sinistros, impulsionando confiança do consumidor e disposição para renovar cobertura. Finalmente, as Ilhas Baleares e Canárias exibem alta captação de seguros de viagem e saúde ligada a economias de turismo, enquanto províncias rurais do interior permanecem sub-penetradas mas estão se abrindo através de plataformas de vendas móveis, aprofundando a pegada do mercado de seguros de vida e não-vida da Espanha.

Cenário Competitivo

Os cinco principais jogadores, VidaCaixa, Mapfre, Mutua Madrileña, Zurich e AXA, comandam a parcela do leão dos prêmios emitidos, refletindo um mercado de seguros de vida e não-vida da Espanha moderadamente concentrado. VidaCaixa excele em linhas de vida e pensão através da rede de agências do CaixaBank, alcançando uma escala que apoia payback curto em investimentos digitais. Mapfre combina 3.000+ escritórios de varejo com um dos aplicativos de seguro mais baixados do país e planeja adicionar outros 300 pontos até 2028.

Seguro de saúde é mais firmemente detido: SegurCaixa Adeslas, Sanitas, Asisa, DKV e Mapfre respondem por uma participação majoritária, aproveitando integração vertical com cadeias hospitalares privadas. Em catástrofe de propriedade, o backstop CCS nivela o campo de jogo, mas seguradoras com capacidades sofisticadas de modelo de catástrofe podem precificar riscos granulares mais precisamente e manter taxas combinadas sub-100%.

Insurgentes digitais como Prima Seguros e Simple focam em nichos automóveis ou PME, usando processamento direto e design de experiência do cliente para erodir participação estabelecida. Especialistas internacionais, por exemplo, Munich Re Specialty, subscreverão a partir de 2025 e podem empurrar taxas mais baixas em camadas de resseguro facultativo. M&A continua: BMS comprou Rasher para expansão de crédito e garantia, enquanto MEDVIDA Partners absorveu livros legados da VidaCaixa para construir escala e perseguir fluxos de anuidade. Jogadores que dominam tanto controle de custo de aquisição quanto design de produto leve em capital parecem melhor posicionados para reter margens.

Líderes da Indústria de Seguros de Vida e Não-Vida da Espanha

-

Mapfre S.A.

-

VidaCaixa (Grupo CaixaBank)

-

Mutua Madrileña

-

AXA Seguros S.A.

-

Allianz Seguros

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: MAPFRE está comprometida a abrir 300 escritórios adicionais dentro de três anos e melhorar lucratividade de seguros automóveis enquanto visa crescimento de vida PME.

- Março 2025: Inocsa adquiriu Grupo Catalana Occidente por GBP 1,94 bilhão, marcando uma das maiores aquisições de seguros espanholas recentes.

- Novembro 2024: O CCS desembolsou sinistros após as severas inundações de Valência e Málaga, utilizando reservas de EUR 10 bilhões (USD 10,41 bilhões) e demonstrando resiliência sistêmica.

- Maio 2024: MEDVIDA Partners adquiriu portfólio de vida da VidaCaixa para alcançar escala em gestão de livros fechados.

- Maio 2024: AM Best mudou perspectiva não-vida da Espanha de negativa para estável conforme adequação de taxa melhorou.

Escopo do Relatório do Mercado de Seguros de Vida e Não-Vida da Espanha

Seguros de vida fornecem uma quantia global da soma segurada no vencimento ou em caso de morte do segurado. Apólices de seguros não-vida oferecem proteção financeira a uma pessoa para questões de saúde ou perdas devido a danos a um ativo. Este relatório visa fornecer uma análise detalhada do mercado de seguros de vida e não-vida da Espanha. Foca na dinâmica do mercado, tendências emergentes nos segmentos e mercados regionais, e insights em vários tipos de produto e aplicação. Também analisa os principais jogadores e o cenário competitivo no mercado de seguros de vida e não-vida na Espanha.

O mercado de seguros de vida e não-vida da Espanha é segmentado por tipo de seguro e canal de distribuição. Por tipo de seguro, o mercado é sub-segmentado em vida e não-vida, e por canais de distribuição, o mercado é sub-segmentado em agência direta, banco e outros. O relatório oferece os tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima.

| Seguros de Vida | Vida Temporária |

| Dotal | |

| Vida Inteira / Universal | |

| Pensão e Anuidades | |

| Seguros Não-Vida | Automotivo |

| Propriedade e Acidentes | |

| Saúde | |

| Responsabilidade | |

| Crédito e Garantia | |

| Marítimo, Aviação e Transporte |

| Agentes e Corretores |

| Bancassurance |

| Vendas Diretas (Vinculadas) |

| Online e Móvel |

| Afinidade e Parcerias |

| Pessoas Físicas | Mercado de Massa |

| Pessoas Físicas de Alto Patrimônio | |

| Corporações | PMEs |

| Grandes Empresas | |

| Setor Público |

| Madrid |

| Catalunha |

| Andaluzia |

| Comunidade Valenciana |

| País Basco |

| Resto da Espanha |

| Por Tipo de Seguro (Prêmio Bruto Emitido, USD Bilhões) | Seguros de Vida | Vida Temporária |

| Dotal | ||

| Vida Inteira / Universal | ||

| Pensão e Anuidades | ||

| Seguros Não-Vida | Automotivo | |

| Propriedade e Acidentes | ||

| Saúde | ||

| Responsabilidade | ||

| Crédito e Garantia | ||

| Marítimo, Aviação e Transporte | ||

| Por Canal de Distribuição | Agentes e Corretores | |

| Bancassurance | ||

| Vendas Diretas (Vinculadas) | ||

| Online e Móvel | ||

| Afinidade e Parcerias | ||

| Por Usuário Final | Pessoas Físicas | Mercado de Massa |

| Pessoas Físicas de Alto Patrimônio | ||

| Corporações | PMEs | |

| Grandes Empresas | ||

| Setor Público | ||

| Por Região (Espanha) | Madrid | |

| Catalunha | ||

| Andaluzia | ||

| Comunidade Valenciana | ||

| País Basco | ||

| Resto da Espanha | ||

Questões Principais Respondidas no Relatório

Qual é o valor atual do mercado de seguros de vida e não-vida da Espanha e quão rápido está crescendo?

Prêmios totalizam USD 98,50 bilhões em 2025 e têm previsão de expandir para USD 135,01 bilhões até 2030 a uma TCAC de 6,51%.

Quais linhas de produto estão registrando o crescimento mais rápido?

Prêmios de pensão e anuidade estão subindo a uma TCAC de 5,82% (2025-2030), o ritmo mais rápido entre todas as categorias de seguros de vida.

Quão importante é bancassurance comparado com canais digitais?

Bancassurance controla 44,3% do total de prêmios emitidos, enquanto vendas online e móveis são o canal de crescimento mais rápido, com uma TCAC de 12,24% projetada até 2030.

Quais regiões detêm as maiores e mais rápidas participações crescentes de receita de prêmios?

Madrid lidera com uma participação de 22,3% do total de prêmios em 2024; Comunidade Valenciana é esperada para registrar o maior crescimento regional a uma TCAC de 6,51% para 2030.

Que mudanças regulatórias estão moldando dinâmicas de mercado?

Atualizações contínuas de Solvência II e implementação IFRS 17 melhoram otimização de capital mas elevam custos de conformidade, favorecendo seguradoras maiores com sistemas mais fortes de gestão de risco.

Por que seguradoras automóveis enfrentam pressão de lucratividade?

Inflação em custos de reparo e sinistros maiores de lesão corporal empurraram a taxa combinada automóvel de 2024 acima de 100%, provocando aumentos de tarifas e uso mais amplo de preços baseados em telemática para restaurar margens.

Página atualizada pela última vez em: