Tamanho e Participação do Mercado de Seguros de Vida e Não-Vida de Singapura

Análise do Mercado de Seguros de Vida e Não-Vida de Singapura pela Mordor Intelligence

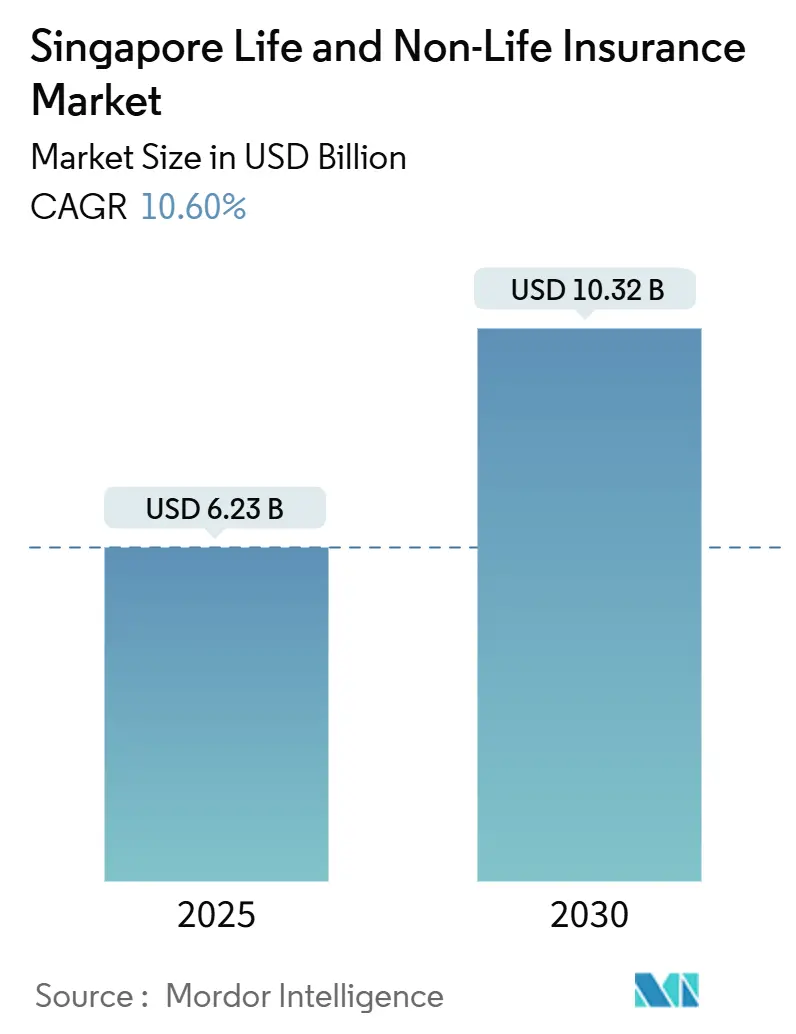

O mercado de seguros de vida e não-vida de Singapura está avaliado em USD 6,23 bilhões em 2025 e está projetado para atingir USD 10,32 bilhões até 2030, registrando uma TCAC de 10,60% durante o período de previsão. O aumento da cobertura de saúde obrigatória, a rápida digitalização e o acúmulo sustentado de riqueza entre residentes de alto patrimônio líquido sustentam esse momentum. O forte desempenho das linhas não-vida, generosas subvenções governamentais para fintech e as crescentes necessidades de aposentadoria reforçam conjuntamente o crescimento dos prêmios. Enquanto isso, as regras mais rigorosas de capital da Autoridade Monetária de Singapura (MAS) elevam os custos de conformidade, provocando consolidação entre operadores estabelecidos, mesmo quando entrantes insurtech usam sandboxes regulatórios para escalar. Seguradoras privadas também se beneficiam da limitada rede de segurança pública do MediShield Life, que leva consumidores a produtos de saúde suplementares e de aposentadoria.

Principais Conclusões do Relatório

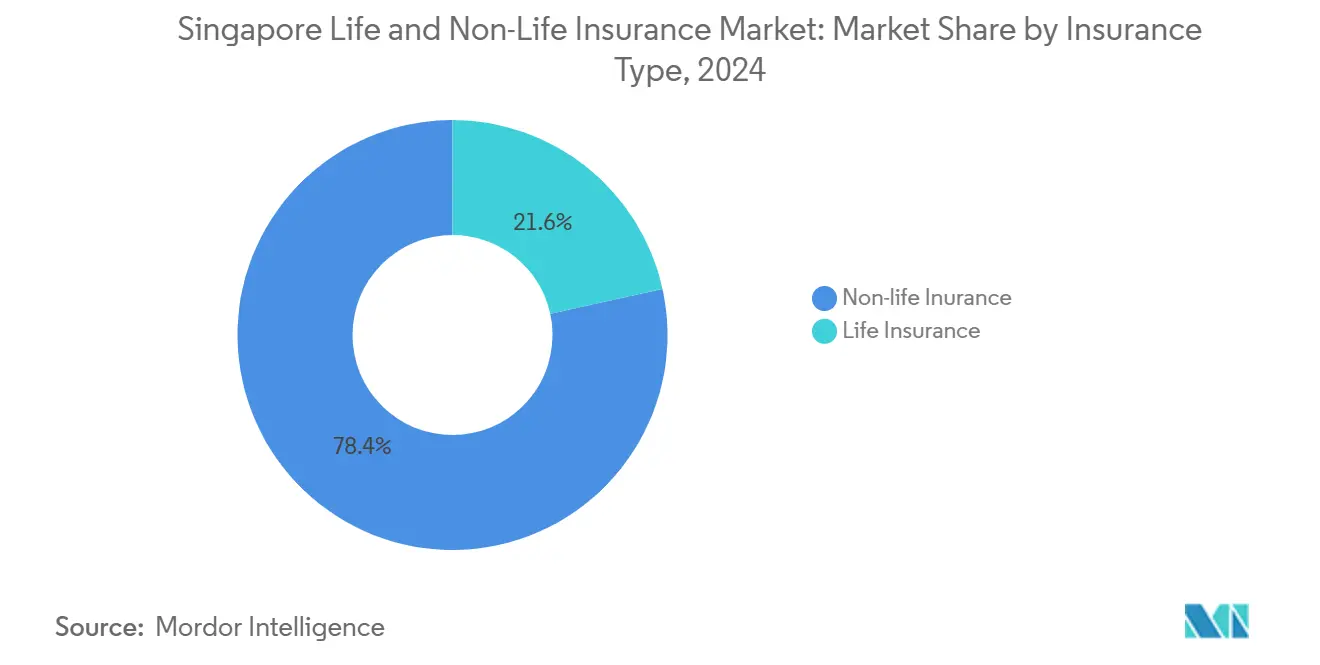

- Por tipo, as linhas não-vida lideraram com 78,5% da participação do mercado de seguros de vida e não-vida de Singapura em 2024, enquanto as linhas de vida são previstas para crescer mais rapidamente a uma TCAC de 11,75% até 2030.

- Por canal de distribuição, agentes cativos e exclusivos detiveram 38,2% da receita em 2024; plataformas online diretas e insurtech estão se expandindo a 17,45% TCAC até 2030.

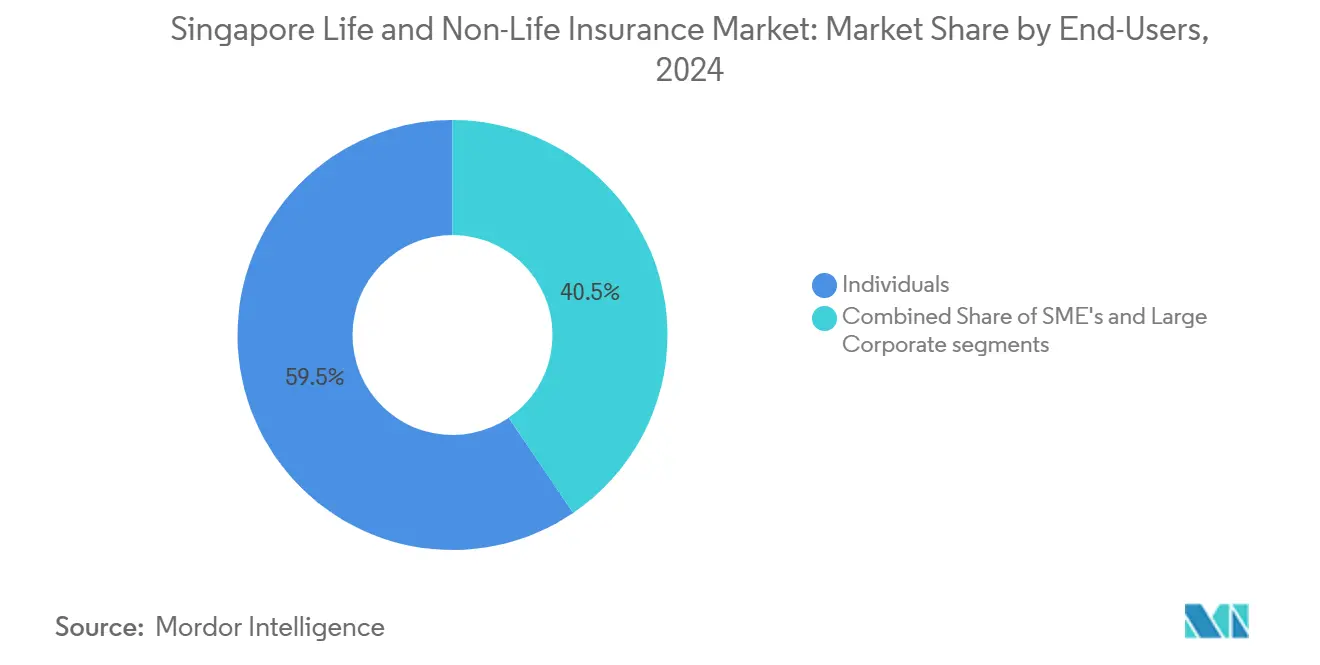

- Por usuário final, indivíduos representaram 59,5% dos prêmios emitidos em 2024; o segmento de PMEs está avançando a uma TCAC de 8,59% até 2030.

- Por tipo de prêmio, negócios de renovação representaram 57,7% do tamanho do mercado de seguros de vida e não-vida de Singapura em 2024, enquanto prêmios de novos negócios estão crescendo 8,45% anualmente.

- Por região, a Região Central capturou 35,4% da receita em 2024; a Região Norte está projetada para avançar a uma TCAC de 10,40% até 2030.

Tendências e Insights do Mercado de Seguros de Vida e Não-Vida de Singapura

Análise do Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Seguro de saúde obrigatório e reforma do CPF Life | +2.1% | Nacional - maior no Central e Norte | Médio prazo (2-4 anos) |

| Adoção digital apoiada por subsídios MAS | +1.8% | Nacional - centros urbanos | Curto prazo (≤ 2 anos) |

| População envelhecida aumentando demanda por soluções de aposentadoria | +2.3% | Nacional - Central e Leste | Longo prazo (≥ 4 anos) |

| Controles de população de carros apoiando base de prêmios de automóveis | +1.4% | Nacional - Oeste e Norte | Médio prazo (2-4 anos) |

| Segmento HNW em ascensão impulsionando ILPs de prêmio único | +1.6% | Central e Leste | Médio prazo (2-4 anos) |

| Programas governamentais de resiliência climática | +1.2% | Nacional - áreas costeiras | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Seguro de saúde obrigatório e reforma do CPF Life acelerando a absorção de cobertura de vida

A cobertura compulsória MediShield Life de Singapura e o esquema CPF Life recentemente aprimorado estimulam demanda incremental por apólices suplementares em vez de deslocar seguradoras privadas. O Ministério da Saúde implementará gradualmente USD 1,332 bilhão de prêmios extras entre 2025 e 2027, compensado por USD 3,03 bilhões de subsídios através de complementos MediSave, sustentando acessibilidade para a maioria dos residentes[1]Ministry of Health, "Enhancements to MediShield Life and CareShield Life," moh.gov.sg. Os limites anuais de sinistros sobem para USD 148.000 sem limite vitalício, levando consumidores a camadas de planos de escudo integrado para benefícios adicionais. Cerca de 70% dos cidadãos já possuem esses riders, sublinhando a oportunidade para seguradoras de fazer upsell de coberturas de alto padrão. Trabalhadores estrangeiros, excluídos do MediShield, devem confiar exclusivamente em soluções privadas, formando um pool de risco cativo que fornece receita recorrente. Esses fatores estruturais fortalecem as perspectivas de crescimento do mercado de seguros de vida e não-vida de Singapura em ambos os segmentos individual e grupo.

Rápida adoção digital e subsídios MAS alimentando expansão de distribuição online

Reconhecida globalmente como um sandbox fintech, Singapura oferece licenciamento simplificado e esquemas de cofinanciamento que reduzem barreiras para startups insurtech. A extensão das Diretrizes de Negociação Justa MAS para todas as instituições financeiras em maio de 2024 aprimora padrões de adequação de produtos e fomenta confiança [2]Monetary Authority of Singapore, "Annual Report 2023/2024," mas.gov.sg . Consumidores preferem cada vez mais jornadas online sem atritos para apólices de automóvel, viagem e acidente pessoal, tendência amplificada pela alta penetração de internet móvel e trilhos de pagamento eletrônico avançados. Distribuidores digitais, portanto, ganham participação rapidamente, erodindo a participação de 38,24% detida por redes de agências tradicionais enquanto exercem pressão descendente sobre custos de aquisição em todo o mercado de seguros de vida e não-vida de Singapura.

População envelhecida impulsionando demanda por produtos de aposentadoria e vida inteira

Até 2030, um em cada quatro residentes de Singapura terá pelo menos 65 anos, intensificando interesse em anuidades, doenças críticas e coberturas de cuidados de longo prazo. Os pagamentos CareShield Life subiram para USD 480,3 por mês em 2024 e continuarão a escalar 2% anualmente, mas permanecem insuficientes para todas as contingências médicas. Domicílios, portanto, pivotam para planos de vida inteira e dote prometendo valores em dinheiro garantidos. O rápido aumento de family offices de 400 em 2020 para 1.650 até 2024 amplifica a demanda por soluções de prêmio único eficientes em capital adequadas para transferência de riqueza. Os pontos mencionados acima impulsionam a receita e pipeline de inovação de produtos do mercado de seguros de vida e não-vida de Singapura a longo prazo.

Políticas de população de carros sustentando a base de prêmios de seguro de automóveis

A cota do Certificado de Direito (COE) limita o total de veículos, prevenindo excesso de oferta de frota e apoiando receita de prêmios relativamente estável apesar do compartilhamento de viagens. Q1 2025 viu 2.834 renovações COE, o maior desde 2020, conforme domicílios adiaram novas compras em meio à incerteza econômica. Preços altos de COE e uma participação de 40% de veículos elétricos entre novos registros criam custos de substituição mais caros, sustentando margens robustas de seguradoras de automóveis. Nesse contexto, o mercado de seguros de vida e não-vida de Singapura mantém uma trajetória previsível de prêmios de automóveis.

Análise do Impacto das Restrições

| Restrição | ( ~ ) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Taxas de juros baixas diluindo retornos de investimento | -1.7% | Nacional - todas as seguradoras | Longo prazo (≥ 4 anos) |

| Crescimento populacional estagnado limitando expansão do pool de risco | -1.2% | Nacional - imóveis maduros | Longo prazo (≥ 4 anos) |

| Regras de capital RBC 2 MAS mais rigorosas | -0.9% | Nacional - todos os licenciados | Médio prazo (2-4 anos) |

| Consumidores sensíveis a preço usando portais de comparação | -1.1% | Nacional - produtos commoditizados | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Ambiente de taxa de juros baixa comprimindo retornos de investimento das seguradoras

Rendimentos de títulos persistentemente magros desafiam o modelo tradicional de geração de excedente que depende de receita de investimento para subsidiar subscrição. A Declaração de Política Monetária MAS de janeiro de 2025 antecipa inflação central de 1-2%, reforçando uma curva de rendimento mais baixa por mais tempo. Seguradoras de vida devem reprovar ou reduzir dividendos em apólices participantes, enquanto pivotam para ofertas unit-linked que transferem risco de mercado para portadores de apólices. Embora players de topo como AIA mantenham índices de solvência acima de 250%, transportadoras menores enfrentam tensão de capital, restringindo agilidade de desenvolvimento de produtos e, assim, restringindo o mercado de seguros de vida e não-vida de Singapura durante a próxima década.

Consumidores sensíveis a preço e portais de comparação intensificando competição de prêmios

Portadores de apólices bem informados usam agregadores para comparar preços instantaneamente, commoditizando coberturas padrão de automóvel e viagem. MAS alertou sobre golpes de phishing imitando chamadas de cobrança de prêmios, ilustrando tanto alta sofisticação digital quanto potencial desvantagem de confiança mal colocada. Cotação transparente força operadores estabelecidos a cortar margens ou adicionar camadas de serviço, enquanto novatos digitais primeiro aproveitam estruturas de custo enxutas para subcotar preços legados. O resultado líquido são margens mais magras de rentabilidade em linhas de commodity no mercado de seguros de vida e não-vida de Singapura, compelindo transportadoras a buscar diferenciação em segmentos de especialidade ou valor agregado.

Análise de Segmento

Por Tipo de Seguro: Seguro de Vida Acelera Apesar do Domínio Não-Vida

Linhas não-vida comandaram 78,49% dos prêmios em 2024, mas produtos de vida são projetados para entregar uma TCAC de 11,75% até 2030, tornando-os o principal motor de crescimento futuro no mercado de seguros de vida e não-vida de Singapura. Seguro de automóvel permanece o maior contribuidor não-vida, apoiado por números controlados de veículos, valores de veículos premium e renovações COE consistentes. Linhas de saúde e médicas também se expandem conforme os limites de sinistros MediShield Life aumentam, impulsionando absorção de coberturas suplementares. Seguro de propriedade ganha tração conforme gastos de resiliência climática aceleram, enquanto produtos marítimos e de trânsito se beneficiam do status de Singapura como hub logístico.

O momentum do segmento de vida deriva do envelhecimento demográfico e atividade crescente de gestão de patrimônio. Apólices de vida inteira, dote e ligadas a investimento atraem domicílios buscando valores em dinheiro garantidos ou participação no mercado. AIA Singapore postou um salto de 15% no valor de novos negócios em 2024, validando essa mudança. O tamanho do mercado de seguros de vida e não-vida de Singapura para linhas de vida está, portanto, programado para expandir significativamente, mesmo que não-vida mantenha a maior participação absoluta de prêmios emitidos.

Por Canal de Distribuição: Disrupção Digital Remodela Modelos Tradicionais

Agentes cativos e exclusivos detiveram 38,24% dos prêmios em 2024, sublinhando a importância duradoura do aconselhamento presencial em apólices complexas. No entanto, plataformas online diretas e insurtech registram uma TCAC de 17,45%, a trajetória mais rápida dentro do mercado de seguros de vida e não-vida de Singapura. Consumidores favorecem cotações instantâneas, e-KYC e emissão de apólices eletrônicas para linhas de automóvel, viagem e vida termo. A parceria bancassurance da AIA com o Citibank ilustra como operadores estabelecidos combinam parcerias bancárias e atualizações digitais para alcançar clientes afluentes.

Consultores independentes mantêm relevância comparando múltiplas transportadoras e fornecendo serviço de alto toque para segmentos de PMEs e alto patrimônio líquido. Corretores focam em riscos comerciais especializados, aproveitando ferramentas analíticas e acesso ao mercado global. Canais tradicionais de telefone e correio encolhem rapidamente. O resultado líquido é um cenário omnicanal onde operadores estabelecidos digitalizam fluxos de trabalho de agência para proteger livros de renovação enquanto novos entrantes competem em conveniência e preço, sustentando intensidade competitiva em toda a indústria de seguros de vida e não-vida de Singapura.

Por Usuário Final: Segmento PME Emerge como Impulsionador de Crescimento

Indivíduos ainda representam 59,49% dos prêmios, refletindo ampla penetração em produtos de vida, automóvel e saúde. Contudo, o segmento PME é previsto para crescer 8,59% anualmente, auxiliado por limites de conformidade regulatória mais altos, consciência de cyber-risco e incentivos governamentais para desenvolvimento empresarial. Cerca de 75% das pessoas auto-empregadas agora fazem contribuições MediSave pontuais, um proxy para engajamento de seguros. Corporações permanecem compradoras estáveis de coberturas especializadas como diretores e executivos e seguro de crédito comercial.

A base PME crescente sinaliza uma oportunidade multi-anual para transportadoras agruparem apólices de propriedade, responsabilidade, benefícios e cyber. Seguradoras com plataformas modulares podem subscrever riscos menores lucrativamente em escala, aumentando o tamanho do mercado de seguros de vida e não-vida de Singapura atribuído a linhas comerciais. Demanda individual também permanece flutuante devido ao acúmulo de riqueza e migração de family offices, impulsionando absorção de soluções de planejamento imobiliário de prêmio único.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Prêmio: Estabilidade de Negócios de Renovação Apoia Crescimento

Negócios de renovação geraram 57,65% dos prêmios de 2024, sublinhando aderência do cliente e fluxos de caixa previsíveis dentro do mercado de seguros de vida e não-vida de Singapura. Novos negócios, embora menores, estão avançando 8,45% ao ano conforme transportadoras atraem compradores primeira vez e fazem upsell de riders suplementares. Os Prêmios Anualizados de Novos Negócios da AIA dispararam 52% para USD 897 milhões em 2024, demonstrando aquisição vigorosa de clientes.

Entradas estáveis de renovação financiam atualizações de tecnologia e buffers de capital regulatório, enquanto volumes crescentes de novos negócios expandem o mercado endereçável. Competição de preços é particularmente forte em ciclos de renovação para riders de automóvel e saúde, incentivando programas de fidelidade e serviço de sinistros digitais para reter portadores de apólices. Juntos, fluxos saudáveis de renovação e vendas crescentes de novos sustentam expansão equilibrada na indústria de seguros de vida e não-vida de Singapura.

Análise Geográfica

A geografia compacta de Singapura significa que padrões de seguro regionais espelham clusters de atividade econômica em vez de diferenciais de risco climático. O domínio da Região Central deriva de seu papel como hub financeiro, gerando demanda desproporcional por propriedade comercial, diretores e executivos e linhas pessoais de alto patrimônio líquido. Multinacionais sediadas aqui compram coberturas expansivas de cyber e indenidade profissional. Singapura atraiu USD 230 bilhões de investimento direto estrangeiro ASEAN em 2023, muito do qual flui através do distrito comercial central, reforçando volumes de prêmios.

Ao norte, projetos residenciais em grande escala e novas linhas MRT estimulam vendas de apólices de propriedade e automóvel. Condomínios leasehold perto de estações emergentes registram ganhos medianos que impulsionam absorção de seguro ligado a hipoteca. O mercado de seguros de vida e não-vida de Singapura, portanto, se beneficia de iniciativas de redesenvolvimento urbano que ampliam a base de ativos seguráveis. Regiões Leste e Oeste atendem a imóveis residenciais e industriais estabelecidos. Hubs logísticos no Oeste buscam apólices de carga e marítimas sob medida, enquanto o estoque habitacional envelhecido do Leste provoca somas mais altas seguradas para renovações e riders de mitigação de inundação.

O programa de resiliência climática em toda a ilha, incluindo atualizações de drenagem e pilotos de parede marítima, aumenta consciência de cobertura de catástrofe, diversificando o pool de risco. Seguradoras de automóvel igualmente se adaptam ao aumento da penetração de veículos elétricos, adicionando cláusulas de substituição de bateria e responsabilidades de carregador doméstico. Coletivamente, tendências regionais afirmam um mercado de seguros de vida e não-vida de Singapura em expansão que é menos dependente de qualquer zona única para crescimento e em vez disso reflete prioridades coordenadas de planejamento urbano.

Cenário Competitivo

O mercado apresenta um núcleo sólido de transportadoras estabelecidas há muito tempo complementadas por entrantes digitais ágeis. AIA, Great Eastern, Prudential e NTUC Income formam o nível superior, aproveitando distribuição multicanal, bases de capital profundas e fortes reputações de sinistros para manter liderança. AIA cresceu Valor de Novos Negócios 15% e manteve seu título como melhor fornecedor de benefícios de funcionários pelo 19º ano consecutivo [3]AIA Group Ltd., "2024 Full-Year Results," aia.com.

Estrategicamente, operadores estabelecidos investem pesadamente em processamento direto, subscrição telemédica e análises preditivas de sinistros para defender sua participação contra desafiadores digitais enxutos. Insurtechs se diferenciam através de preços baseados em uso, emissão instantânea e parcerias de finanças incorporadas, particularmente em coberturas de viagem e gadgets. O sandbox supervisório MAS fomenta inovação mantendo salvaguardas do cliente, permitindo que novatos testem modelos inovadores antes do lançamento completo de licença.

Capacidade para riscos especializados como cyber e projetos de energia renovável atraiu resseguradoras internacionais que fornecem expertise de subscrição e força de balanço. United Overseas Insurance manteve sua classificação AM Best A+ em 2024, reforçando confiança do mercado. Consolidação contínua ilustrada pela proposta de transação Income-Allianz vista como neutro para competição pela MAS poderia remodelar ainda mais o conjunto competitivo, mas é improvável de deslocar a coorte de líderes durante o horizonte de previsão. Consequentemente, o mercado de seguros de vida e não-vida de Singapura exibe concentração moderada com rivalidade vigorosa em distribuição digital e linhas especializadas.

Líderes da Indústria de Seguros de Vida e Não-Vida de Singapura

-

AIA Singapore Pte Ltd

-

Great Eastern Life

-

Prudential Assurance Company Singapore

-

NTUC Income Insurance Co-operative

-

Manulife (Singapore)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Ant International sinalizou intenção de garantir licenças de emissor de stable coin em Singapura e Hong Kong, abrindo caminho para novas opções de cobrança de prêmios e pagamento de sinistros que integram ativos digitais

- Maio 2025: O Ministério da Saúde aceitou recomendações do Conselho MediShield Life para aumentar benefícios e financiar USD 1,33 bilhão de aumentos de prêmios com USD 3,03 bilhões em subsídios, remodelando o cenário de seguro de saúde.

- Março 2025: MAS emitiu aviso conjunto alertando sobre chamadas de golpe de seguro que extraíram USD 1,26 milhão de vítimas, levando seguradoras a reforçar medidas de prevenção de fraude.

- Outubro 2024: Melhorias do MediShield Life programadas para abril de 2025 elevarão limites de sinistros para USD 148.000 por ano de apólice e ampliarão cobertura ambulatorial, estimulando demanda de apólices complementares.

Escopo do Relatório do Mercado de Seguros de Vida e Não-Vida de Singapura

Uma análise completa de antecedentes do mercado, que inclui tendências emergentes por segmentos, mudanças significativas na dinâmica do mercado e uma visão geral do mercado, é coberta no relatório. O relatório também apresenta uma avaliação qualitativa e quantitativa analisando dados coletados de analistas da indústria e participantes do mercado em pontos-chave na cadeia de valor da indústria. O Mercado de Seguros de Vida e Não-Vida em Singapura é segmentado por Tipo de Seguro (Vida e Não-vida) e Canal de Distribuição (Direto, Agência, Bancos e Outros Canais de Distribuição). O segmento de Seguro de Vida é ainda segmentado em seguro individual e de grupo. O segmento Tipo de Seguro Não-vida é categorizado em casa, automóvel e outros seguros. O relatório oferece tamanho de mercado e previsões para o Mercado de Seguros de Vida e Não-Vida de Singapura em valor (Milhões USD) para todos os segmentos acima.

| Seguro de Vida | Vida Termo |

| Vida Inteira / Dote | |

| Ligado a Unidade / Ligado a Investimento | |

| Anuidades / Pensão | |

| Vida em Grupo | |

| Seguro Não-Vida | Seguro de Automóvel |

| Seguro de Saúde / Médico | |

| Seguro de Propriedade | |

| Seguro Marítimo, Aviação e Trânsito | |

| Seguro de Responsabilidade | |

| Seguro de Viagem | |

| Acidente Pessoal |

| Agentes Cativos / Exclusivos |

| Agentes Independentes |

| Bancassurance |

| Corretores |

| Plataformas Online Diretas / Insurtech |

| Outros Diretos (Telefone e Correio) |

| Indivíduos |

| PMEs |

| Grandes Corporações |

| Prêmio de Novos Negócios |

| Prêmio de Renovação |

| Região Central |

| Região Leste |

| Região Norte |

| Região Nordeste |

| Região Oeste |

| Por Tipo | Seguro de Vida | Vida Termo |

| Vida Inteira / Dote | ||

| Ligado a Unidade / Ligado a Investimento | ||

| Anuidades / Pensão | ||

| Vida em Grupo | ||

| Seguro Não-Vida | Seguro de Automóvel | |

| Seguro de Saúde / Médico | ||

| Seguro de Propriedade | ||

| Seguro Marítimo, Aviação e Trânsito | ||

| Seguro de Responsabilidade | ||

| Seguro de Viagem | ||

| Acidente Pessoal | ||

| Por Canal de Distribuição | Agentes Cativos / Exclusivos | |

| Agentes Independentes | ||

| Bancassurance | ||

| Corretores | ||

| Plataformas Online Diretas / Insurtech | ||

| Outros Diretos (Telefone e Correio) | ||

| Por Usuário Final | Indivíduos | |

| PMEs | ||

| Grandes Corporações | ||

| Por Tipo de Prêmio | Prêmio de Novos Negócios | |

| Prêmio de Renovação | ||

| Por Região (Singapura) | Região Central | |

| Região Leste | ||

| Região Norte | ||

| Região Nordeste | ||

| Região Oeste | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de seguros de vida e não-vida de Singapura?

O mercado está avaliado em USD 6,23 bilhões em 2025 e é previsto para atingir USD 10,32 bilhões até 2030.

Qual segmento está crescendo mais rapidamente?

Produtos de seguro de vida são projetados para postar uma TCAC de 11,75% até 2030, superando linhas não-vida.

Quão significativa é a distribuição digital no seguro de Singapura?

Canais online diretos e insurtech estão se expandindo a uma TCAC de 17,45%, erodindo constantemente a participação de mercado de agentes tradicionais.

Por que o seguro de automóvel em Singapura é relativamente resiliente?

O sistema de Certificado de Direito limita números de veículos, estabilizando o pool de prêmios apesar de mudanças nas preferências de mobilidade.

Página atualizada pela última vez em: