Análise do mercado de logística de comércio eletrônico da América Latina

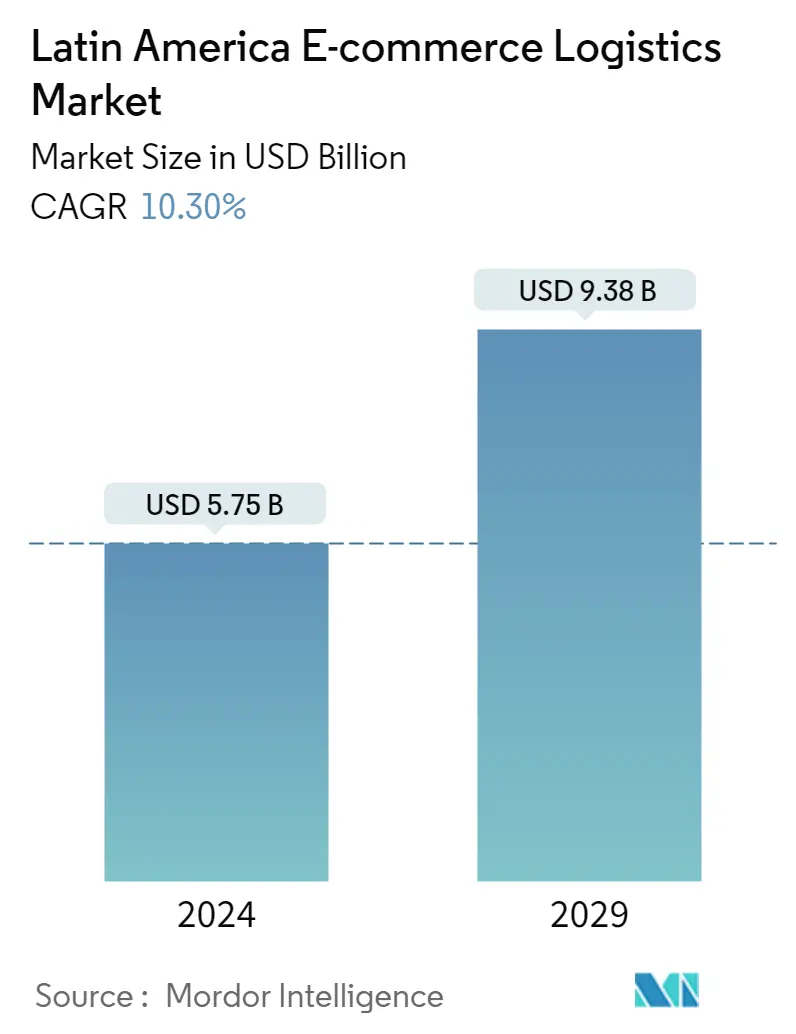

O tamanho do mercado de logística de comércio eletrônico da América Latina é estimado em US$ 5,75 bilhões em 2024, e deverá atingir US$ 9,38 bilhões até 2029, crescendo a um CAGR de 10,30% durante o período de previsão (2024-2029).

- A pandemia da COVID-19 incentivou o crescimento do mundo digital em 2020, sendo o comércio eletrónico um dos maiores beneficiários. O crescimento exponencial das compras pela Internet em toda a América Latina, com alguns países relatando aumentos significativos nas compras online, é um dos principais impulsionadores do mercado.

- O mercado latino-americano de comércio eletrônico é um dos líderes globais no crescimento do comércio eletrônico. Espera-se que cresça 19% durante o período de previsão, superando a média global de 14% (conforme relatado em 2021). Massive oferece imenso espaço para o crescimento do mercado de logística de comércio eletrônico.

- A procura pela entrega ao domicílio impulsionou o crescimento dos segmentos do comércio eletrónico, como o de alimentação e bebidas, que já vinham ganhando popularidade nos últimos anos. A digitalização das compras parece ter transcendido o início do coronavírus, tornando-se um hábito cada vez mais regular na vida quotidiana das pessoas.

- Fatores significativos que contribuem para o crescimento do mercado incluem o aumento dos negócios de comércio eletrônico, o aumento nas vendas de comércio eletrônico e o avanço tecnológico em toda a América Latina. A explosão da internet móvel também desempenhou um papel importante, pois as pessoas agora podiam pesquisar qualquer produto.

- Países como Brasil, Argentina e Chile dependem fortemente de estradas para transportar produtos agrícolas e fertilizantes por longas distâncias. Assim, a dependência das redes de logística e transporte garante a sua competitividade, e espera-se que o crescimento contínuo impulsione o desenvolvimento do mercado logístico de comércio eletrónico na América Latina.

Tendências do mercado de logística de comércio eletrônico na América Latina

Boom do comércio eletrônico liderando a demanda de entrega de última milha

Com uma população de 386 milhões de habitantes, há uma abundância de oportunidades potenciais para o sucesso do comércio eletrónico na região. Embora muitos não esperassem um crescimento do comércio eletrónico durante a agitação económica, este aumento resultou principalmente do aumento da utilização da Internet e de smartphones, que proporcionaram acesso a produtos estrangeiros que anteriormente estavam fora de alcance.

O rápido crescimento do comércio eletrônico na América Latina enfrenta um gargalo obstinado off-line com entregas no mesmo dia. Chegar mais rápido à porta do cliente atraiu investidores para armazéns e centros de distribuição em centros urbanos densos. No entanto, a movimentação de mercadorias para dentro e para fora de megametrópoles como a Cidade do México ou São Paulo é, na melhor das hipóteses, lenta.

Motoristas de vans e pequenos caminhões dirigem em estradas em más condições em meio a terríveis engarrafamentos para fazer entregas em grandes armazéns nos subúrbios, muitas vezes chegando atrasados. Embora as empresas de comércio eletrônico tenham reduzido os prazos de entrega de 7 a 10 dias para 2 a 3 dias nos últimos anos, a meta é atingir entregas no mesmo dia.

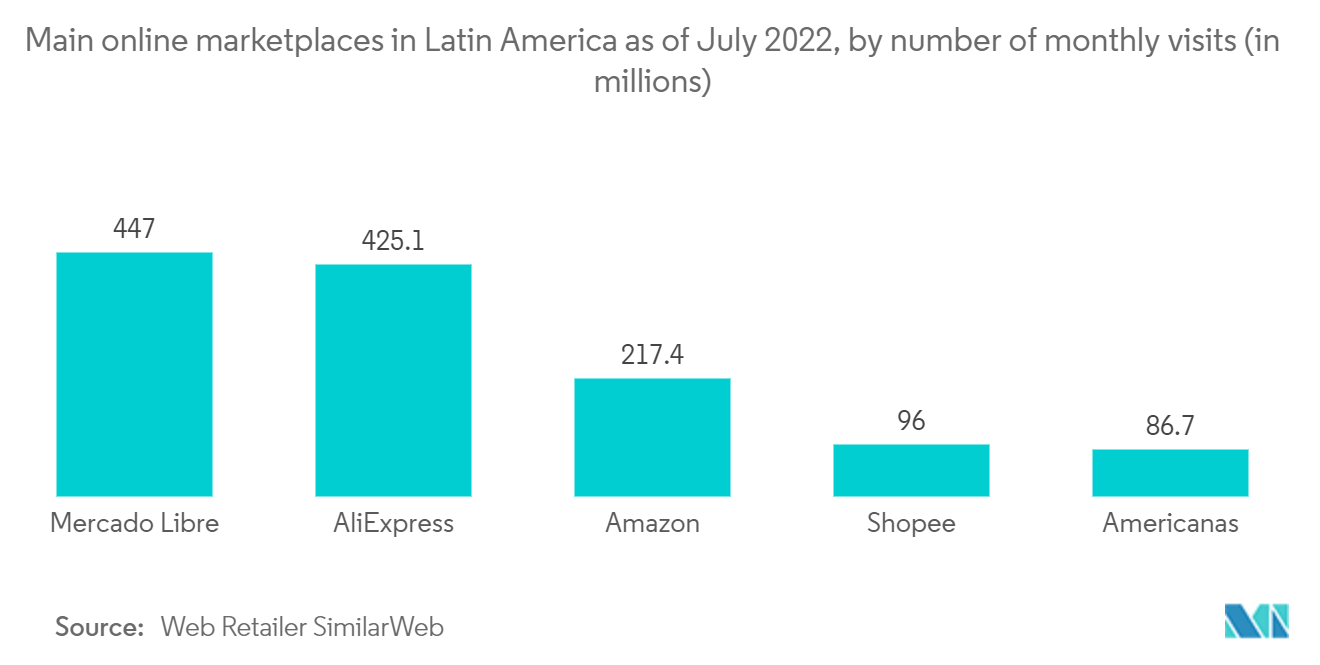

O Mercado Libre desempenhou um papel de liderança no desenvolvimento do setor na América Latina. Embora o gigante das vendas terceirizadas mantenha uma influência crescente, muitos concorrentes estão surgindo para alcançar sua hegemonia no comércio eletrônico.

O mercado online criado na Argentina continua no topo da lista das empresas de comércio eletrônico nascidas na América Latina. Ramificando para pagamentos digitais, o Mercado Pago do Mercado Libre, seu serviço de pagamentos online, processou impressionantes US$ 50 bilhões dentro e fora do modelo de negócios do mercado.

Digitalização e inclinação para transações online

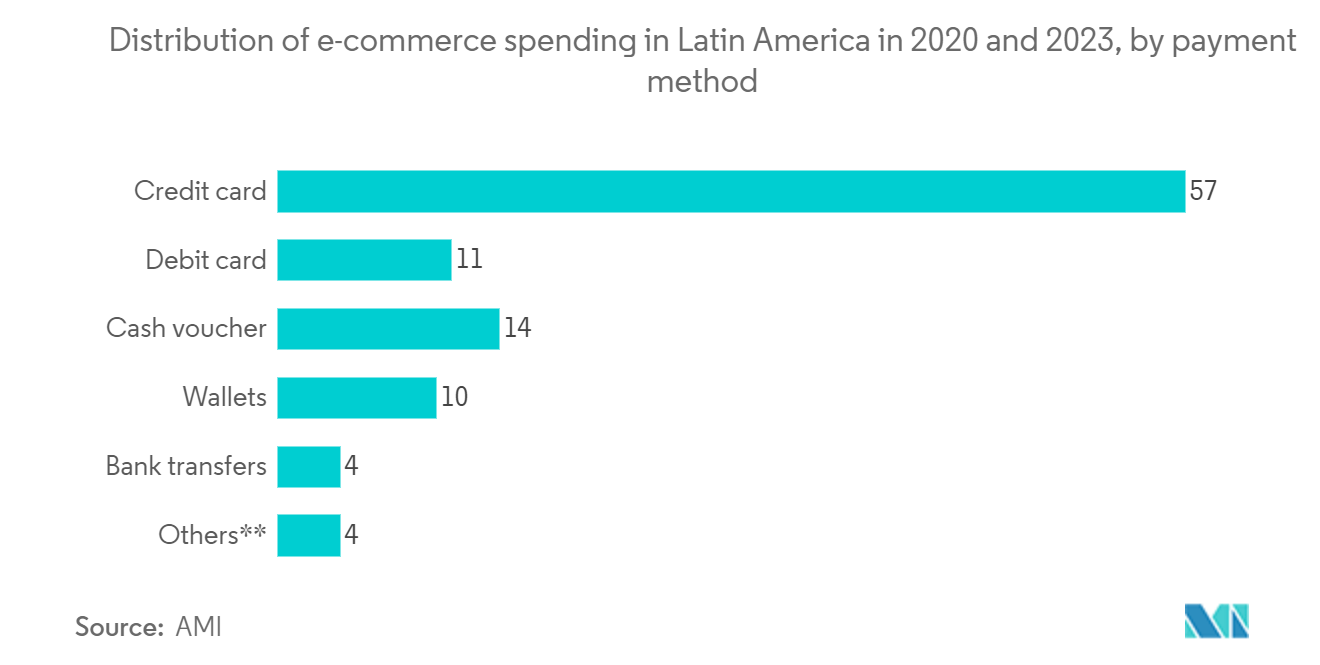

Para contornar o pesadelo logístico de uma sociedade baseada no dinheiro, os fornecedores de comércio eletrónico direcionados para a região encontraram formas de gerir esta realidade. Cerca de 40% dos consumidores online preferem utilizar o PayPal e 38% usam o pagamento na entrega.

Além disso, a diminuição dos custos dos serviços e dados da Internet e a utilização crescente de cartões de crédito e sistemas de pagamento digitais reduziram os desafios à adoção de compras online. Como resultado, o setor conquistou uma participação de 8 a 10% no total das vendas no varejo na América Latina.

O Brasil e o México possuem um enorme potencial para o comércio eletrônico na América Latina. Existem atualmente 77,4 milhões de usuários de comércio eletrônico no Brasil, com estimativa de que mais 38,8 milhões farão compras on-line até o final de 2023. Em comparação, existem 103,31 milhões de usuários de Internet no México, representando pouco menos da metade da população, deixando espaço para um crescimento substancial.

Visão geral do setor de logística de comércio eletrônico da América Latina

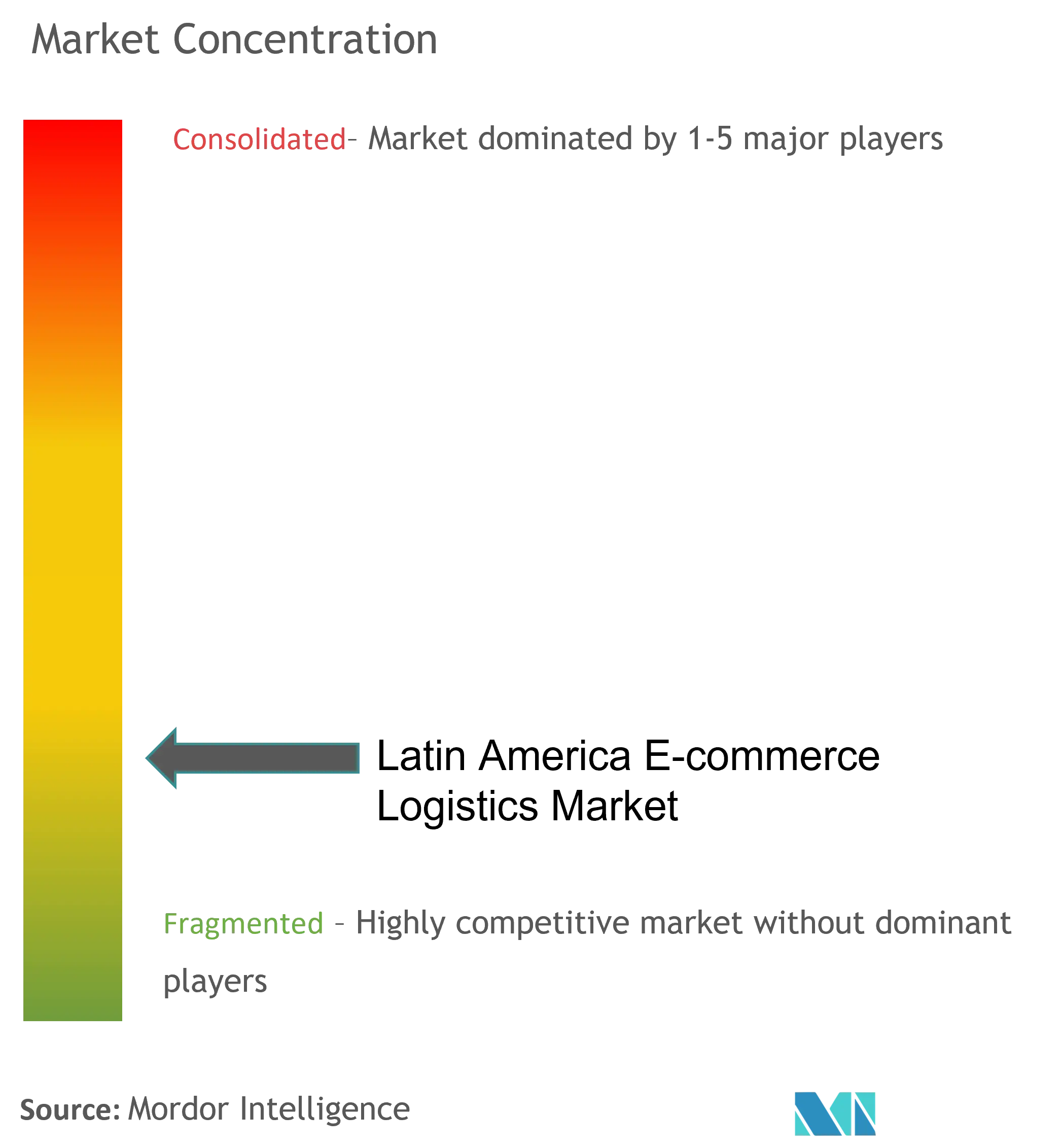

O mercado logístico de comércio eletrônico da América Latina é relativamente fragmentado, com uma mistura de empresas nacionais e internacionais, incluindo DHL, DB Schenker e Kerry Logistics.

As crescentes actividades de comércio electrónico levaram a uma elevada frequência de entregas em grande escala nas províncias, dando origem a serviços de logística especificamente para actividades de comércio electrónico na região. Como o ambiente de negócios do comércio eletrônico se tornou mais dinâmico e competitivo, as empresas tendem a exigir melhores serviços logísticos, flexíveis e econômicos. Serviços de valor agregado, como entrega na porta, rastreamento em tempo real e outros, têm proporcionado uma vantagem competitiva aos players de logística que desejam construir relacionamentos duradouros com os clientes.

Líderes de mercado de logística de comércio eletrônico na América Latina

DHL Express

DB Schenker

FedEx Corporation

Gefco Corporation

Bollore Logistics

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística de comércio eletrônico da América Latina

- Julho de 2023: A DHL Supply Chain está investindo uma enorme quantidade de dinheiro nos mercados latino-americanos, com planos de fazê-lo até 2028. Os investimentos ajudarão a fortalecer as operações da DHL na América Latina, incluindo a descarbonização da sua frota doméstica com opções mais verdes, construção e renovação imóveis e armazéns, e investindo em novas tecnologias, robótica e soluções de automação para tornar os locais de trabalho melhores e as operações mais eficientes, flexíveis e flexíveis para os clientes. Faz parte do plano estratégico de investimento da DHL para fortalecer as capacidades logísticas em setores-chave como saúde, automotivo, tecnologia, varejo e comércio eletrônico.

- Setembro de 2022: AP Moller – Maersk amplia sua presença na América Latina com a abertura de um novo armazém no Brasil. A nova instalação oferece serviços de gestão da cadeia de abastecimento, incluindo atendimento de pedidos, recebimento e armazenamento de mercadorias, gestão de estoque, coleta e embalagem de paletes ou caixas, carregamento, consolidação e desconsolidação, sistema de gestão de armazém, cross-docking e outros serviços de valor agregado.

- Março de 2022: Cubbo, empresa especializada em logística de atendimento de comércio eletrônico que lida com armazenamento, embalagem e envio de pedidos, acaba de adquirir a Dedalog, concorrente com sede em São Paulo, Brasil.

Segmentação da indústria de logística de comércio eletrônico da América Latina

A logística do comércio eletrônico refere-se aos serviços de transporte prestados ao mercado varejista online. Para uma empresa de comércio eletrônico, a logística no sentido direto envolve o recebimento de um pedido on-line, o preparo do item, a embalagem, a preparação da fatura, a definição do pagamento, o despacho e a entrega na porta do cliente.

O relatório fornece uma análise abrangente do histórico do mercado de logística de comércio eletrônico, abrangendo as tendências atuais do mercado, restrições, atualizações tecnológicas e informações detalhadas sobre diversos segmentos e o cenário competitivo. Além disso, o impacto da pandemia da COVID-19 foi incorporado e considerado durante o estudo.

O mercado é segmentado por serviços (transporte, armazenamento, gestão de estoques e serviços de valor agregado (rotulagem, embalagem, etc.)), negócios (B2B e B2C), destino (nacional e internacional/transfronteiriço), produto (moda e vestuário, eletrônicos de consumo e eletrodomésticos, produtos de beleza e cuidados pessoais e outros produtos (brinquedos, produtos alimentícios, móveis, etc.)) e país (Brasil, México, Argentina, Colômbia, Chile, Peru e Resto da América Latina América). O relatório oferece tamanho de mercado e previsões para o mercado de logística de comércio eletrônico da América Latina em valor (USD) para todos os segmentos acima.

| Transporte |

| Armazenamento e gerenciamento de estoque |

| Serviços de valor agregado (rotulagem, embalagem, etc.) |

| B2B (empresa para empresa) |

| B2C (Business-to-Customrs) |

| Doméstico |

| Internacional/transfronteiriço |

| Moda e Vestuário |

| Eletrônicos de Consumo e Eletrodomésticos |

| Produtos de beleza e cuidados pessoais |

| Outros produtos (brinquedos, produtos alimentícios, móveis, etc.) |

| Brasil |

| México |

| Argentina |

| Colômbia |

| Chile |

| Peru |

| Resto da América Latina |

| Por serviço | Transporte |

| Armazenamento e gerenciamento de estoque | |

| Serviços de valor agregado (rotulagem, embalagem, etc.) | |

| Por empresa | B2B (empresa para empresa) |

| B2C (Business-to-Customrs) | |

| Por destino | Doméstico |

| Internacional/transfronteiriço | |

| Por produto | Moda e Vestuário |

| Eletrônicos de Consumo e Eletrodomésticos | |

| Produtos de beleza e cuidados pessoais | |

| Outros produtos (brinquedos, produtos alimentícios, móveis, etc.) | |

| Por país | Brasil |

| México | |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América Latina |

Perguntas frequentes sobre pesquisa de mercado de logística de comércio eletrônico na América Latina

Qual é o tamanho do mercado de logística de comércio eletrônico da América Latina?

O tamanho do mercado de logística de comércio eletrônico da América Latina deverá atingir US$ 5,75 bilhões em 2024 e crescer a um CAGR de 10,30% para atingir US$ 9,38 bilhões até 2029.

Qual é o tamanho atual do mercado de logística de comércio eletrônico da América Latina?

Em 2024, o tamanho do mercado logístico de comércio eletrônico da América Latina deverá atingir US$ 5,75 bilhões.

Quem são os principais atores do mercado de logística de comércio eletrônico da América Latina?

DHL Express, DB Schenker, FedEx Corporation, Gefco Corporation, Bollore Logistics são as principais empresas que operam no mercado de logística de comércio eletrônico da América Latina.

Que anos cobre esse mercado de logística de comércio eletrônico da América Latina e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de logística de comércio eletrônico da América Latina foi estimado em US$ 5,21 bilhões. O relatório abrange o tamanho histórico do mercado de logística de comércio eletrônico da América Latina para anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística de comércio eletrônico da América Latina para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Logística de Comércio Eletrônico da América Latina

Estatísticas para a participação de mercado de Logística de comércio eletrônico da América Latina em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da logística de comércio eletrônico da América Latina inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.