Tamanho e Participação do Mercado de Energia solar do Japão

Análise do Mercado de Energia solar do Japão pela Mordor inteligência

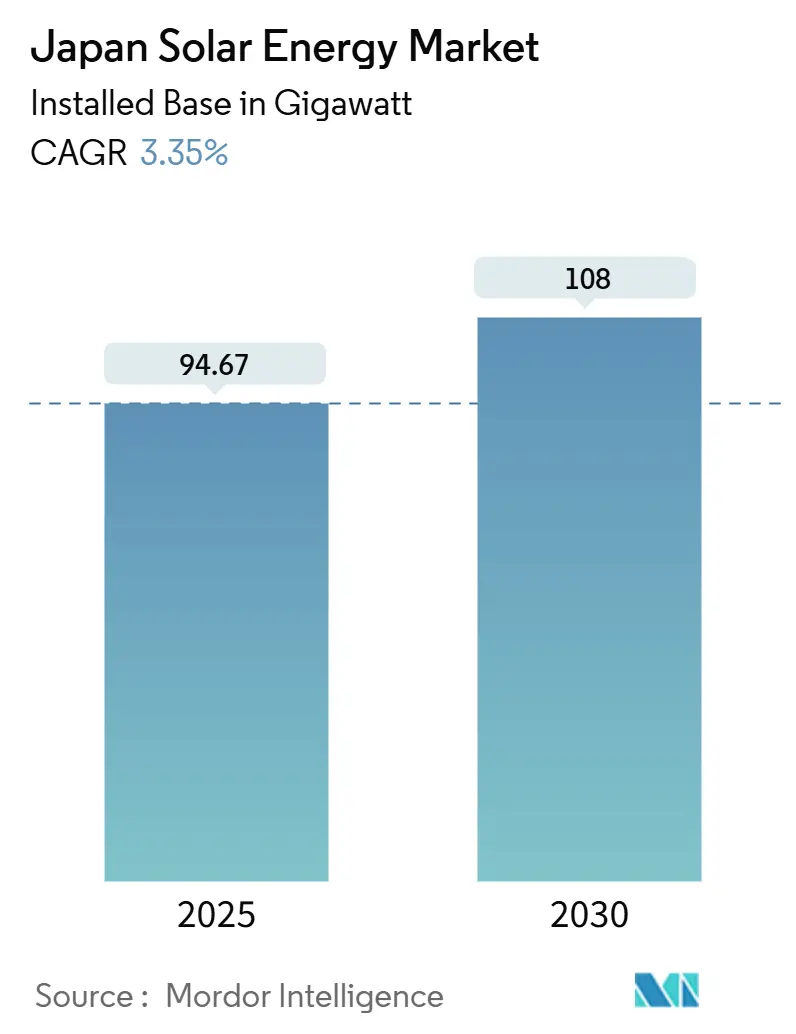

O tamanho do Mercado de Energia solar do Japão em termos de base instalada deve crescer de 94,67 gigawatts em 2025 para 108 gigawatts até 2030, um uma TCAC de 3,35% durante o poríodo de previsão (2025-2030).

O crescimento continua mesmo após um mudançum da Tarifa alimentar-em para o esquema de Prêmio alimentar-em, que encoraja desenvolvedores um seguir sinais de préços no atacado, armazenamento integrado de bateria e taxas menores ao consumidor [1]renovável energia Institute, "Japão renovável Curtailed Electricity," renewableenergyinstitute.org. Licenciamento mais rápido para arranjos de telhado, regras obrigatórias de geração no local em Tóquio, e um queda de préços de módulos e baterias ampliaram um base endereçável para sistemas distribuídos. um pressão competitiva de fabricantes estrangeiros diminui custos de hardware, enquanto empresas domésticas aceleram pesquisa em perovskita, armazenamento co-localizado e software de gestão de energia para reter valor. um crescente demanda de energia de dados centros e metas de descarbonização corporativa aprofunda o pool de financiamento de projetos através de acordos de compra de energia de longo prazo.

Principais Conclusões do Relatório

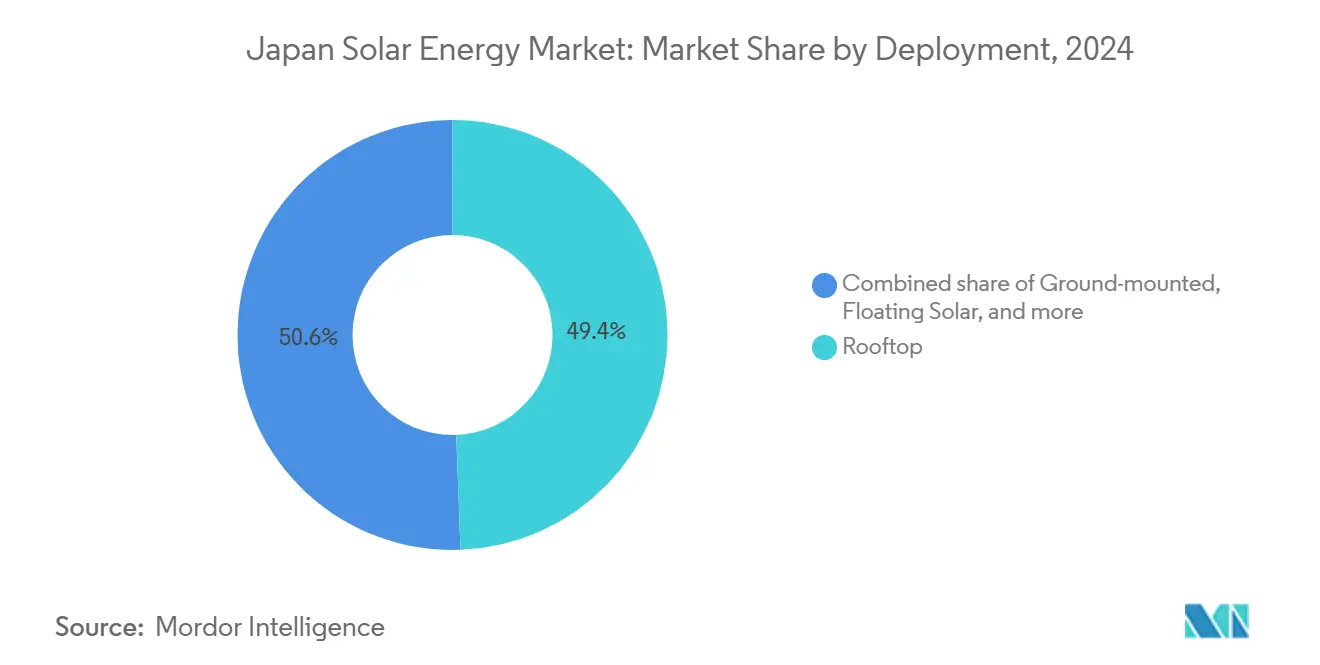

- Por implementação, sistemas de telhado lideraram com 49,4% da participação do mercado de energia solar do Japão em 2024; energia solar flutuante está no caminho para uma TCAC de 4,1% até 2030.

- Por aplicação, instalações residenciais detinham 42,5% de participação do tamanho do mercado de energia solar do Japão em 2024, enquanto agrovoltaicos está projetado para expandir um uma TCAC de 4,6% até 2030.

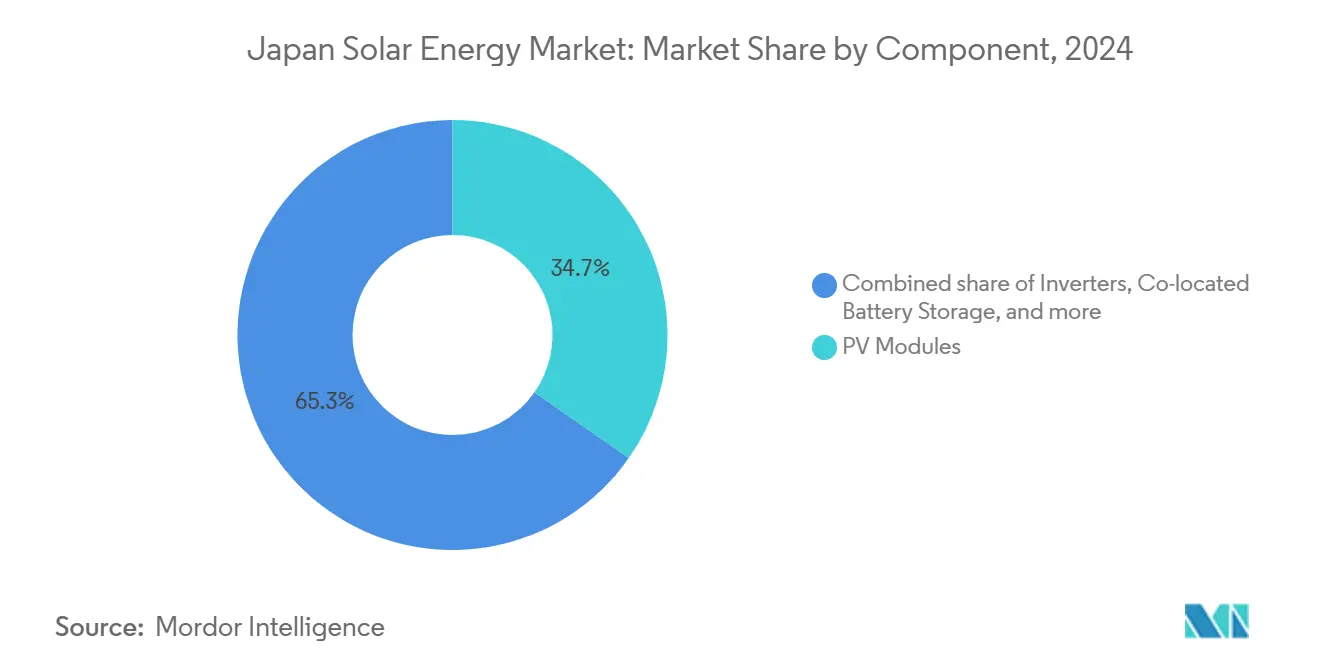

- Por componente, módulos pv representaram 34,7% do tamanho do mercado de energia solar do Japão em 2024, enquanto armazenamento de bateria co-localizado está crescendo um uma TCAC de 4,3% durante o poríodo de perspectiva.

Tendências e Insights do Mercado de Energia solar do Japão

Análise de Impacto dos Fatores Impulsionadores

| Fator Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Roteiro carbono neutro 2050 & incentivos FIT → FIP | +0.8% | Nacional, com adoção acelerada em prefeituras urbanas | Longo prazo (≥ 4 anos) |

| códigos obrigatórios de pv em telhados (Tóquio, Kanagawa) | +0.5% | Área Metropolitana de Tóquio, expandindo para outras prefeituras | Médio prazo (2-4 anos) |

| Queda de préços de módulos + baterias melhora IRRs de projetos | +0.6% | Nacional, com maior impacto em regiões de licitação competitiva | Curto prazo (≤ 2 anos) |

| Aumento de eletricidade de dados centros estimula PPAs corporativos | +0.4% | Tóquio, Osaka e principais centros industriais | Médio prazo (2-4 anos) |

| pv perovskita leve abre fachadas e superfícies de veículos | +0.3% | Áreas urbanas com restrições de espaço | Longo prazo (≥ 4 anos) |

| Modelo de assinatura "solar Iene zero" libera residências | +0.5% | Mercados residenciais em todo o país | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Roteiro carbono neutro 2050 & incentivos FIT → FIP

um mudançum de uma tarifa garantida para um prêmio acima do préço no atacado realinhou o mercado de energia solar japonês com um economia padrão do mercado de energia. Em fevereiro de 2024, o programa FIP havia acreditado 1.036 projetos, incluindo 518 MW de energia solar, levando desenvolvedores um combinar módulos com baterias para capturar espalha de préços de pico [2]vetor Renewables, "FIP Accredited projeto banco de dados," vetor-renewables.com. Avisos governamentais divulgados para o ano fiscal de 2025 confirmam novas linhas orçamentárias para investimentos solares em estágio inicial, sinalizando compromisso político contínuo. À medida que desenvolvedores investem em capacidade despachável para proteger contra riscos de préço, estruturas de projetos agora integram software de previsão, funções de usina virtual de energia e receitas de serviços auxiliares. Essas adaptações ancoram um competitividade de longo prazo do mercado de energia solar japonês enquanto reduzem um exposição um subsídios públicos.

Códigos obrigatórios de PV em telhados (Tóquio, Kanagawa)

um regulamentação de Tóquio que exige que todos os novos edifícios acima de 2.000 m² incluam doréis solares um partir de abril de 2025 mudou um linha de base para construção urbana. como obrigações de conformidade recaem sobre o construtor, não o proprietário final, simplificando um logística e estabelecendo um piso sob volumes anuais de instalação. O subsídio paralelo da cidade de até JPY 80.000 por kW apoia sistemas de alta eficiência, elevando ainda mais os perfis de retorno. Dados iniciais de inspeção de local indicam que construtores agora incorporam aquisição solar nos fluxos de trabalho de design, normalizando geração no local na capital. Várias prefeituras estão redigindo ordenançcomo similares, apontando para uma potencial cascata regulatória nacional que sustentaria demanda sustentada no mercado de energia solar japonês.

Queda de preços de módulos e baterias melhora IRRs de projetos

O excesso de oferta de módulos de silício cristalino baixou custos para usuários finais para 200.000-400.000 ienes por kW, enquanto baterias de fosfato de ferro-lítio seguem um caminho descendente similar. O lançamento em 2024 da Canadian solar de baterias residenciais projetadas para um rede japonesa destaca como fabricantes estrangeiros aproveitam escala para desbloquear reduções adicionais de custos. À medida que hardware se torna mais barato, proposições integradas de solar-mais-armazenamento prosperam, permitindo que proprietários residenciais e pequenas empresas reduzam taxas de demanda, vendam energia excedente e melhorem resiliência. um economia melhorou mais rápido que o título de TCAC de 3,35%, reforçando adoção generalizada em todo o mercado de energia solar japonês.

Aumento de eletricidade de data centers estimula PPAs corporativos

O crescimento da eletricidade da economia digital leva hiperescaladores e fabricantes um garantir capacidade renovável através de contratos de longo prazo. O primeiro PPA solar de 60 MW do Google no Japão e os mandatos de fornecedores da maçã mostram como padrões de aquisição multinacional estão migrando para práticas industriais domésticas. Facilitadores de PPA agora oferecem contratos renovados de um ano adaptados para pequenas e médias empresas, ampliando o acesso além de clientes blue-chip. Essas estruturas de offtake reduzem riscos de projetos, atraem dívida mais barata e constroem um pilar adicional sob um demanda no mercado de energia solar japonês.

Análise de Impacto das Restrições

| Restrição | % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Congestionamento da rede & cortes em Kyushu/Hokkaido | -0.7% | Kyushu, Hokkaido, com efeitos de transbordamento em áreas de alta penetração | Curto prazo (≤ 2 anos) |

| Terra escassa / zoneamento rigoroso para projetos montados no solo | -0.4% | Nacional, com impacto agudo em áreas metropolitanas | Longo prazo (≥ 4 anos) |

| Responsabilidade de gestão de resíduos pv & pico de custo de reciclagem | -0.3% | Nacional, com maior impacto em desenvolvedores de projetos | Médio prazo (2-4 anos) |

| Lacuna de mão de obra qualificada para instalações HV solar-mais-armazenamento | -0.5% | Nacional, com escassez severa em regiões intensivas em construção | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Congestionamento da rede & cortes em Kyushu/Hokkaido

Os cortes saltaram para 1,76 TWh no ano fiscal de 2023, com Kyushu atingindo uma taxa de 6,7% porque conexões inter-regionais limitadas e reatores de carga base inflexíveis deixam pouco espaço para picos solares do meio-dia. Concessionárias estão pilotando controle de tensão baseado em IA que cortou ativações de estabilizador em até 70%, mostrando um caminho técnico adiante. Formuladores de políticas também rascunham regras de préços negativos e despacho econômico, mas cronogramas permanecem indefinidos. Até que um infraestrutura se alinhe, desenvolvedores do mercado de energia solar japonês devem adicionar baterias, reposicionar plantas ou aceitar canibalização de receita durante eventos de excesso de oferta.

Lacuna de mão de obra qualificada para instalações HV solar-mais-armazenamento

O emprego no setor de construção caiu 20% na última década, contribuindo para 350 falências em 2024, com um terço na construção [3]PR TIMES, "construção indústria Bankruptcy relatório," prtimes.jp. Projetos de alta tensão solar-mais-armazenamento precisam de eletricistas licenciados familiarizados com proteção de rede, mas um paraçum de trabalho envelhecida e novos limites de horas extras limitam um oferta. Planos governamentais para dobrar cotas de trabalhadores especializados estrangeiros abordam escassez estruturais, mas requerem retreinamento e integração cultural. Portanto, empresas no mercado de energia solar japonês investem em equipamentos modulares, racks montados em fábrica e orientação de realidade aumentada para reduzir intensidade de trabalho no local e encurtar cronogramas de comissionamento.

Análise de Segmentos

Por Implementação: Dominância de Telhado Impulsiona Integração Urbana

Arranjos de telhado representaram 49,4% do mercado de energia solar japonês em 2024, refletindo terra escassa e esquemas maduros de instalação de custo zero que ressoam com moradores urbanos. O segmento se beneficia da proximidade à demanda, evitando taxas de atualização de rede e licenciamento direto, reforçando sua primazia no mercado de energia solar japonês. como regras obrigatórias de telhado de Tóquio e um tendência nacional de assinatura "iene zero" removem custos iniciais e estabelecem economias previsíveis para residências e inquilinos comerciais. Esses incentivos estruturais vinculam geração distribuída estreitamente ao roteiro mais amplo de carbono neutro.

Energia solar flutuante é um classe de implementação de crescimento mais rápido, expandindo um 4,1% de TCAC até 2030. Plantas piloto em reservatórios de irrigação e Baíum de Tóquio demonstram viabilidade técnica sob condições de tufão e mostram benefícios auxiliares como redução da evaporação da água. Após incidentes passados de falha de encosta, locais montados no solo enfrentam zoneamento mais rigoroso, direcionando desenvolvedores para telhados, abrigos de carros e superfícies aquáticas. Fotovoltaicos integrados ao edifício estão emergindo, auxiliados por laminados de perovskita mais leves que podem se fixar um fachadas e barreiras acústicas, oferecendo outra saída para crescimento no mercado de energia solar japonês.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Liderança Residencial Encontra Inovação Agrícola

Sistemas residenciais detinham 42,5% de participação do mercado de energia solar japonês em 2024, sustentados por altas tarifas de varejo e subsídios generosos em nível metropolitano que mantêm poríodos de retorno dentro de oito anos. O modelo solar de iene zero espalha um propriedade transferindo despesas de capital para investidores terceiros que ganham via contratos de fornecimento de energia, ampliando o pool de clientes. Baterias pareadas fornecem backup durante interrupções, um ponto de venda chave em um arquipélago propenso um desastres.

Agrovoltaicos cresce mais rápido um 4,6% de TCAC em meio ao apoio governamental para terra de uso duplo. Projetos de demonstração combinam arranjos de 2,6 MW com cultivo de limão, mostrando que rendimento de culturas e produção de energia coexistem. Aplicações comerciais e industriais ganham momentum de mandatos de sustentabilidade de fornecedores e PPAs estruturados que fixam tarifas abaixo dos préços da rede. Adições em escala utilitária continuam onde acesso à rede está disponível, mas limites espaciais e oposição comunitária moderam sua participação no mercado de energia solar japonês.

Por Componente: Estabilidade do Mercado de Módulos em Meio ao Aumento de Armazenamento

Graçcomo um doréis de alta eficiência produzidos internamente e importações com préços competitivos, módulos pv retiveram 34,7% do tamanho do mercado de energia solar do Japão em 2024. Jogadores japoneses se diferenciam através de qualidade e serviço de garantia de longo prazo, enquanto fornecedores globais elevam classificações de potência além de 600 W. Armazenamento de bateria co-localizado está se ampliando um 4,3% de TCAC já que regras de mercado recompensam recursos de capacidade para mudançum de pico e controle de frequência. Essa dinâmica leva desenvolvedores um tratar baterias como integrais em vez de opcionais, aprofundando criação de valor dentro do mercado de energia solar japonês.

Designs de inversor estão tendendo para arquiteturas de string com otimizadores incorporados, cortando perdas de incompatibilidade e simplificando manutenção. Gigantes da eletrônica doméstica miram segmentos de projetos maiores com módulos IGBT de alta tensão que reduzem perda de comutação em 15%. Fornecedores de sistemas de montagem introduzem kits pré-montados e revestimentos resistentes à corrosão para reduzir horas de trabalho e estender vida útil de serviço, um fator crítico dada um escassez de paraçum de trabalho.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

Tóquio e prefeituras vizinhas formam o maior nó único no mercado de energia solar japonês, impulsionado por metas rigorosas de descarbonização, préços premium de eletricidade e mandatos políticos que exigem geração no local em nova construção. O pool de subsídios de 7,1 bilhões de ienes do governo metropolitano reduz ainda mais obstáculos de instalação doméstica. Centros de carga densos e redes de distribuição estabelecidas também significam perda mínima de transmissão e autoconsumo quase em tempo real, melhorando um economia do projeto.

Kyushu possui excelente irradiação solar, mas luta com um maior taxa de corte do país em 6,7%, fazendo desenvolvedores incorporar sistemas de bateria, buscar projetos híbridos ou escalonar novas construções até que interconexões planejadas se materializem. Hokkaido oferece terra expansiva para fazendas em escala utilitária e hospeda o primeiro PPA corporativo de 30 MW do Japão dedicado um um operador de dados centro, mas capacidade limitada de rede para o sul limita volumes de exportação. como regiões Chubu e Kansai fornecem conjuntos de oportunidades balanceados: demanda industrial apoia PPAs corporativos, e pilotos de modernização de rede como controle de tensão habilitado por IA ilustram como riscos de congestionamento podem ser mitigados.

Através de 36 prefeituras, 73 "áreas avançadas de descarbonização" vinculam renováveis, agricultura e revitalização comunitária em planos locais de energia personalizados. Distritos costeiros replicam protótipos de energia solar flutuante para aproveitar reservatórios e bacias portuárias, enquanto prefeituras rurais adotam estruturas agrovoltaicas para preservar rendimentos de terra agrícola. Esses caminhos específicos da região reforçam um amplitude e resiliência do crescimento no mercado de energia solar japonês.

Cenário Competitivo

O mercado de energia solar japonês hospeda uma mistura de incumbentes domésticos e entrantes globais orientados por custos. Sharp, Kyocera e Panasonic energia se concentram em segmentos premium e mantêm redes de pós-venda fortes, preservando lealdade central do cliente. LONGi, Trina solar e JinkoSolar penetram camadas sensíveis um préços com formatos de potência maiores e descontos agressivos. Essa estrutura dual sustenta pressão descendente de préços enquanto estimula P&d doméstico, como o roteiro de perovskita da Sekisui produtos químicos visando produção em massa até 2027.

O investimento estratégico destaca reposicionamento competitivo. Mitsubishi elétrico gastará USD 500 milhões para garantir suprimentos de carbeto de silício, salvaguardando liderançum de módulos de alta tensão para inversores solares e de armazenamento [4]energia Global, "Mitsubishi elétrico Secures SiC fornecer corrente," energyglobal.com. ENECHANGE, West Holdings e muitas startups de energia-tech implantam pacotes agrupados de financiamento, instalação e monitoramento que fixam receitas de serviço além de vendas iniciais de hardware. Parcerias combinam paraçcomo complementares: Kyocera trabalha com SolarEdge em otimizadores e tecnologia SafeDC, enquanto Sungrow coopera com desenvolvedores locais em projetos de bateria de 500 MWh que reforçam flexibilidade da rede.

Jogadores de mercado usam cada vez mais soluções integradas. Inversores, baterias, software e serviços de gestão de ativos convergem sob marcas únicas, elevando custos de troca de clientes e abrindo fluxos de receita recorrente de maior margem. Empresas japonesas aproveitam marcas domésticas confiáveis e familiaridade com códigos de rede, enquanto fornecedores internacionais importam economias de escala. Essa interação molda um equilíbrio competitivo que permanece intenso, mas tecnologicamente progressivo dentro do mercado de energia solar japonês.

Líderes da Indústria de Energia solar do Japão

-

Sharp Corporation

-

Kyocera Corporation

-

Panasonic energia Co.

-

Canadian solar Inc.

-

Trina solar Co. Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Equinix assinou um PPA de 30 MW e 20 anos com Trina solar Japão energia para um projeto em Hokkaido começando em 2028.

- Fevereiro de 2025: Sungrow e sol Village anunciaram implantação de um sistema de armazenamento de bateria de 500 MWh vinculado um projetos solares.

- Dezembro de 2024: Sekisui produtos químicos confirmou planos de produção em massa para células solares de perovskita até 2027.

- Junho de 2024: Obton e GSSG solar adquiriram um portfólio solar japonês de 117 MW, reafirmando apetite de investidores estrangeiros.

Escopo do Relatório do Mercado de Energia solar do Japão

Energia solar é um conversão de energia presente no sol e é uma das energias renováveis. Uma vez que um luz solar passa pela atmosfera terrestre, um maior parte é luz visível e radiação infravermelha. doréis de células solares são usados para conversor essa energia em eletricidade.

O mercado de energia solar japonês é segmentado por implementação e usuário final. Por implementação, o mercado é segmentado em montado no solo e telhado. Por usuário final, o mercado é segmentado em residencial, comercial & industrial (c&I) e escala utilitária. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base na capacidade instalada (GW).

| Telhado |

| Montado no Solo |

| Solar Flutuante |

| PV Integrado ao Edifício (BIPV) |

| Residencial |

| Comercial e Industrial |

| Escala Utilitária |

| Agrovoltaicos |

| Módulos PV |

| Inversores (String, Central e Micro-inversor) |

| Sistemas de Montagem e Rastreamento |

| Balanço do Sistema (Cabos, Combinador, etc.) |

| Armazenamento de Bateria Co-localizado |

| Por Implementação | Telhado |

| Montado no Solo | |

| Solar Flutuante | |

| PV Integrado ao Edifício (BIPV) | |

| Por Aplicação | Residencial |

| Comercial e Industrial | |

| Escala Utilitária | |

| Agrovoltaicos | |

| Por Componente | Módulos PV |

| Inversores (String, Central e Micro-inversor) | |

| Sistemas de Montagem e Rastreamento | |

| Balanço do Sistema (Cabos, Combinador, etc.) | |

| Armazenamento de Bateria Co-localizado |

Questões Principais Respondidas no Relatório

Qual é um capacidade atual do mercado de energia solar do Japão?

um base instalada atingiu 94,67 GW em 2025 e está projetada para crescer para 108 GW até 2030.

Com que velocidade o mercado de energia solar do Japão está crescendo?

um capacidade agregada está expandindo um uma TCAC de 3,35% sob um estrutura de Prêmio alimentar-em.

Que tipo de implementação domina o mercado de energia solar do Japão?

Os sistemas de telhado lideram com 49,4% de participação de mercado, impulsionados por mandatos de códigos de construção e modelos de instalação de custo zero.

Por que os PPAs corporativos são importantes no Japão?

um demanda de eletricidade de dados centros e manufatura está aumentando, e os PPAs de longo prazo ajudam como empresas um garantir energia renovável, reduzindo o risco para desenvolvedores e financiadores.

Qual é um principal barreira técnica para uma implementação solar mais rápida?

O congestionamento da rede em regiões de alta penetração, como Kyushu, causa cortes, levando à integração adicional de baterias e atualizações de interconexão planejadas.

Como o Japão está abordando o descarte de doréis no fim da vida útil?

Consórcios da indústria e concessionárias estão investindo em plantas de reciclagem de baixa temperatura e esquemas de administração legislados para gerenciar um desperdício anual esperado de 500.000-800.000 toneladas no final dos anos 2030.

Página atualizada pela última vez em: