Análise do mercado de dispositivos respiratórios do Japão

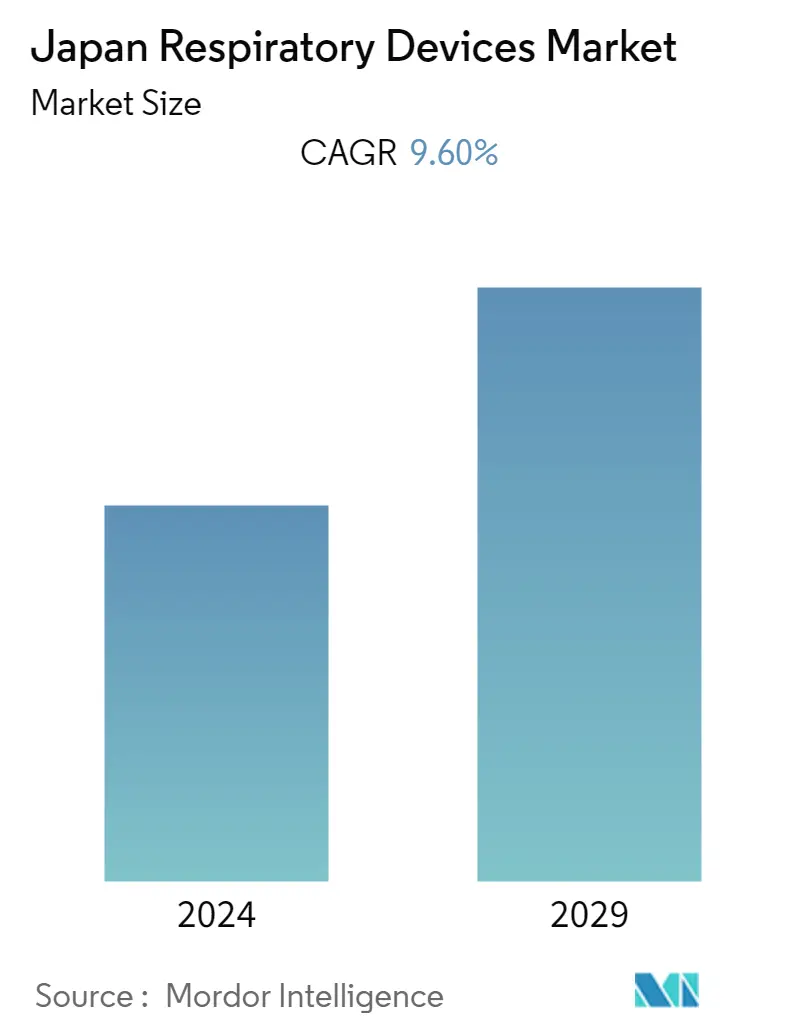

Espera-se que o mercado japonês de dispositivos respiratórios registre um CAGR de 9,6% durante o período de previsão.

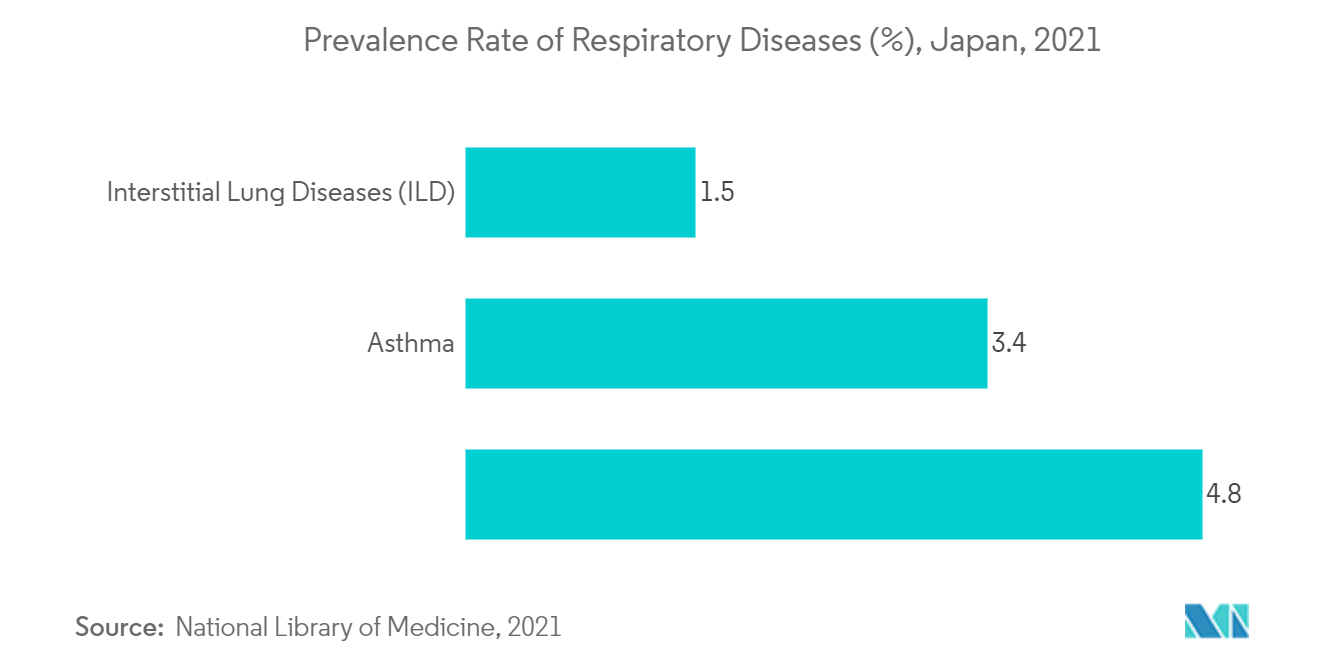

O surto da pandemia impactou positivamente o mercado japonês de dispositivos respiratórios. Por exemplo, de acordo com um estudo da Sociedade Respiratória Japonesa publicado em Julho de 2021, as pessoas com doenças respiratórias subjacentes eram mais susceptíveis à infecção e à mortalidade por COVID-19. Afirmou também que entre os pacientes com COVID-19, a prevalência de asma, doença pulmonar obstrutiva crônica (DPOC) e doenças pulmonares intersticiais (DPI) foi de 3,4%, 4,8% e 1,5%, respectivamente. Além disso, também relatou que os pacientes com COVID-19 com doença pulmonar obstrutiva crónica ou doenças pulmonares intersticiais apresentavam mortalidade relativamente elevada, especialmente para doenças pulmonares intersticiais. Portanto, tais casos indicam que a procura por dispositivos respiratórios aumentou durante a pandemia no Japão; assim, o mercado testemunhou um crescimento considerável durante o COVID-19. No entanto, atualmente, o mercado atingiu a sua natureza pré-pandémica em termos de procura de dispositivos respiratórios e deverá testemunhar um forte crescimento nos próximos anos.

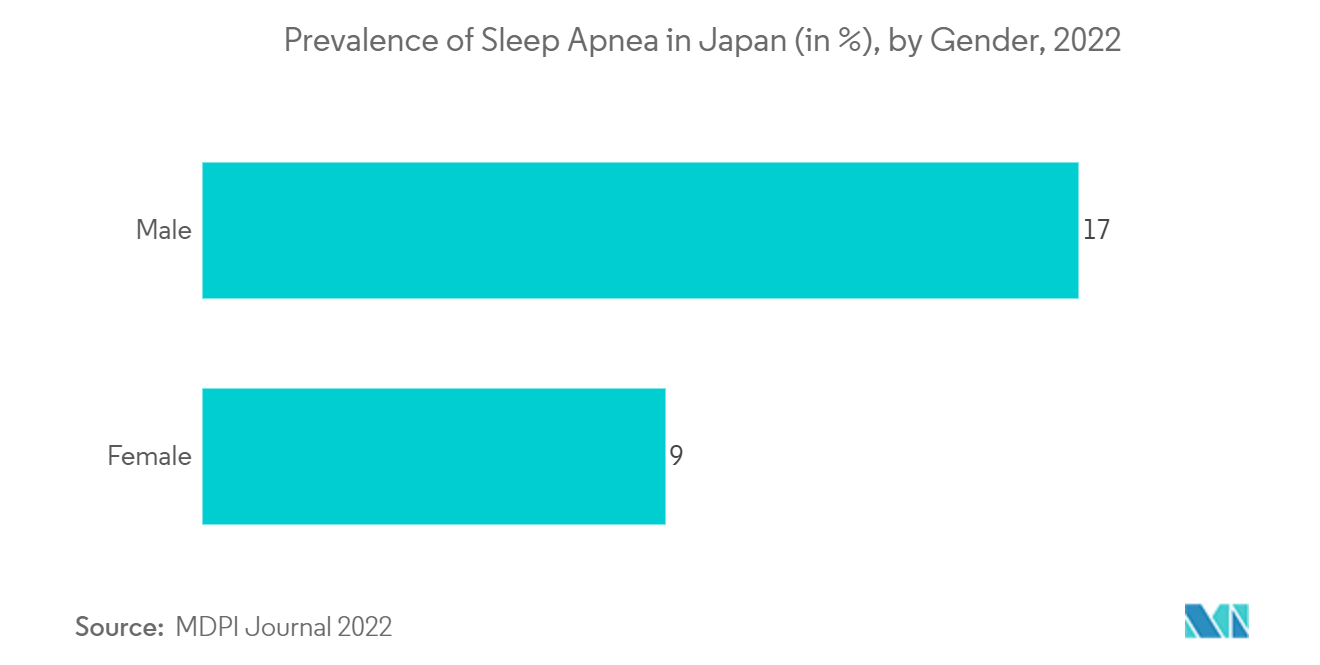

Os principais fatores que impulsionam o crescimento do mercado incluem a crescente prevalência de distúrbios respiratórios e os avanços tecnológicos nos dispositivos. Por exemplo, de acordo com o estudo do PubMed publicado em junho de 2021, a prevalência de doença pulmonar obstrutiva crónica (DPOC) no Japão rondava os 8,6-10,9%. Da mesma forma, de acordo com o artigo do MDPI Journal publicado em agosto de 2022, em comparação com uma prevalência de 7,9-17,0% entre adultos na faixa dos 30 anos na população em geral, a prevalência da apneia do sono foi inesperadamente alta, de 14,0-86,5% no Japão durante 2022. Os dispositivos respiratórios geralmente ajudam os pacientes que necessitam de suporte respiratório, remoção de dióxido de carbono e terapia para reduzir a atrofia dos músculos da parede abdominal por desuso. Portanto, espera-se que o aumento dos casos de doenças respiratórias aumente a demanda por dispositivos respiratórios, impulsionando assim o crescimento do mercado durante o período de previsão.

No entanto, o alto custo dos equipamentos provavelmente prejudicará o crescimento do mercado durante o período de previsão.

Tendências do mercado de dispositivos respiratórios no Japão

Espera-se que o segmento de inaladores testemunhe forte crescimento durante o período de previsão

Um inalador é um dispositivo usado para fornecer medicamentos aos pulmões e às vias respiratórias. É usado principalmente para tratar ou prevenir doenças respiratórias, como asma, doença pulmonar obstrutiva crônica (DPOC) ou fibrose cística. Os inaladores são medicamentos inalados pela boca e chegam aos pulmões, o que ajuda a relaxar os músculos que se contraem ao redor das vias aéreas. Os inaladores ajudam a abrir as vias aéreas, permitem que mais ar entre e saia dos pulmões e ajudam o paciente a respirar com mais facilidade.

O aumento dos casos de doenças respiratórias, como febre do feno e doença pulmonar obstrutiva crônica (DPOC), são os principais fatores que impulsionam o crescimento do segmento. No Japão, a alergia respiratória mais prevalente no país é a febre do feno, causada pelo pólen do cedro espalhado por todo o país. Por exemplo, de acordo com o artigo publicado em janeiro de 2022, estimou-se que 25,0 milhões de pessoas sofriam de febre do feno no Japão.

As vantagens dos inaladores sobre os medicamentos estão impulsionando a sua procura entre a população em geral. Por exemplo, os inaladores permitem a aplicação instantânea de medicamentos nas vias respiratórias, proporcionando alívio rápido. Ele também vem com um tamanho portátil, tornando-o conveniente para transportar e usar. Em junho de 2022, a Iconovo, uma das principais empresas em inaladores respiratórios, lançou o seu inalador ICOone no Japão. Com esses novos lançamentos, acredita-se que o segmento testemunhe um crescimento saudável nos próximos anos.

Além disso, o aumento das infecções por vírus sinciciais respiratórios entre crianças no Japão também é um dos principais impulsionadores do crescimento do mercado. Por exemplo, de acordo com um estudo do PubMed publicado em fevereiro de 2022, observou-se que o vírus sincicial respiratório (VSR) é uma das causas mais comuns de infecções do trato respiratório inferior em crianças com cinco anos ou mais. O RSV impõe um fardo significativo ao sistema de saúde japonês. Portanto, prevê-se que a carga crescente de tais doenças aumente a demanda por inaladores no Japão, impulsionando assim o crescimento do segmento durante o período de previsão.

Acredita-se que os dispositivos CPAP crescerão significativamente nos próximos anos

Uma máquina de pressão positiva contínua nas vias aéreas (CPAP) é usada para tratar a apnéia do sono, que é uma das doenças respiratórias comuns. O dispositivo usa uma mangueira conectada a uma máscara ou porta-objetivas para fornecer pressão de ar constante e constante para ajudar a pessoa a respirar durante o sono.

A alta prevalência de apneia do sono e o uso crescente de dispositivos CPAP no país estão levando ao crescimento do segmento. Por exemplo, de acordo com os dados do PubMed publicados em fevereiro de 2022, observou-se que a prevalência da apneia do sono no Japão era de cerca de 9% nos homens e 3% nas mulheres em 2022. Os dados afirmaram ainda que a carga da apneia do sono é aumentando drasticamente no país, que atua como promotor de crescimento do segmento de dispositivos CPAP.

Além disso, de acordo com os dados do Springer Journal publicados em novembro de 2021, a terapia com pressão positiva contínua nas vias aéreas (CPAP) para a Síndrome da Apnéia do Sono (SAS) estava sendo usada por mais de 500.000 pacientes no Japão durante 2021. Este alto número de pessoas usando dispositivos CPAP indica que existe um mercado bem estabelecido para o mesmo.

Além disso, a presença de empresas-chave que fornecem produtos CPAP está contribuindo para o crescimento do mercado no Japão. Por exemplo, a ResMed fornece um portfólio avançado de dispositivos CPAP no Japão e tem uma forte presença no país.

Portanto, devido aos fatores acima mencionados, acredita-se que o segmento testemunhe um forte crescimento no Japão durante o período de previsão.

Visão geral da indústria de dispositivos respiratórios do Japão

O mercado japonês de dispositivos respiratórios é moderadamente competitivo e fragmentado por natureza, com vários players importantes. Algumas das estratégias implementadas incluem acordos, modelos colaborativos, expansão de negócios e desenvolvimento de produtos. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm uma participação significativa no mercado, incluindo Dragerwerk AG, Fisher Paykel Healthcare Ltd, GE Healthcare, Getinge AB, Terumo Corporation e Koninklijke Philips NV.

Líderes de mercado de dispositivos respiratórios do Japão

Dragerwerk AG

Fisher & Paykel Healthcare Ltd

Getinge AB

Terumo Corporation

GE Healthcare

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos respiratórios do Japão

- Fevereiro de 2022 Aptar Pharma anunciou o lançamento do HeroTracker Sense, uma nova solução digital de saúde respiratória que transforma um inalador de dose medida padrão (pMDI) em um dispositivo de saúde inteligente e conectado.

- Março de 2021 PARI Pharma GmbH, uma empresa focada em sistemas avançados de administração de aerossóis baseados na tecnologia eFlow, anunciou a autorização do Sistema Nebulizador LAMIRA para distribuição do medicamento ARIKAYCE (suspensão para inalação de lipossomas de amicacina) da Insmed no Japão.

Segmentação da indústria de dispositivos respiratórios do Japão

De acordo com o escopo do relatório, os dispositivos respiratórios incluem dispositivos de diagnóstico respiratório, dispositivos terapêuticos e dispositivos respiratórios para administração de respiração artificial de longo prazo. Também pode incluir um aparelho respiratório usado para reanimação, forçando a entrada de oxigênio nos pulmões de uma pessoa que sofreu asfixia.

O mercado de dispositivos respiratórios do Japão é segmentado por tipo em dispositivos de diagnóstico e monitoramento (espirômetros, dispositivos de teste de sono, medidores de pico de fluxo e outros dispositivos de diagnóstico e monitoramento), dispositivos terapêuticos (ventiladores, inaladores, dispositivos CPAP, concentradores de oxigênio e outros dispositivos terapêuticos ) e Descartáveis (Máscaras, Circuitos Respiratórios e Outros Descartáveis). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Dispositivos de diagnóstico e monitoramento | Espirômetros |

| Dispositivos de teste de sono | |

| Medidores de pico de fluxo | |

| Outros dispositivos de diagnóstico e monitoramento | |

| Dispositivos Terapêuticos | Ventiladores |

| Inaladores | |

| Dispositivos CPAP | |

| Concentradores de oxigênio | |

| Outros dispositivos terapêuticos | |

| Descartáveis | Máscaras |

| Circuitos Respiratórios | |

| Outros descartáveis |

| Por tipo | Dispositivos de diagnóstico e monitoramento | Espirômetros |

| Dispositivos de teste de sono | ||

| Medidores de pico de fluxo | ||

| Outros dispositivos de diagnóstico e monitoramento | ||

| Dispositivos Terapêuticos | Ventiladores | |

| Inaladores | ||

| Dispositivos CPAP | ||

| Concentradores de oxigênio | ||

| Outros dispositivos terapêuticos | ||

| Descartáveis | Máscaras | |

| Circuitos Respiratórios | ||

| Outros descartáveis | ||

Perguntas frequentes sobre pesquisa de mercado de dispositivos respiratórios no Japão

Qual é o tamanho atual do mercado de dispositivos respiratórios do Japão?

O mercado japonês de dispositivos respiratórios deverá registrar um CAGR de 9,60% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado japonês de dispositivos respiratórios?

Dragerwerk AG, Fisher & Paykel Healthcare Ltd, Getinge AB, Terumo Corporation, GE Healthcare são as principais empresas que operam no mercado japonês de dispositivos respiratórios.

Que anos este mercado de dispositivos respiratórios do Japão cobre?

O relatório abrange o tamanho histórico do mercado de dispositivos respiratórios do Japão para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos respiratórios do Japão para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Dispositivos Respiratórios do Japão

Estatísticas para a participação de mercado de dispositivos respiratórios do Japão em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Dispositivos Respiratórios do Japão inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.