Tamanho e Participação do Mercado de Seguros de Bens e Acidentes do Japão

Análise do Mercado de Seguros de Bens e Acidentes do Japão por Mordor Intelligence

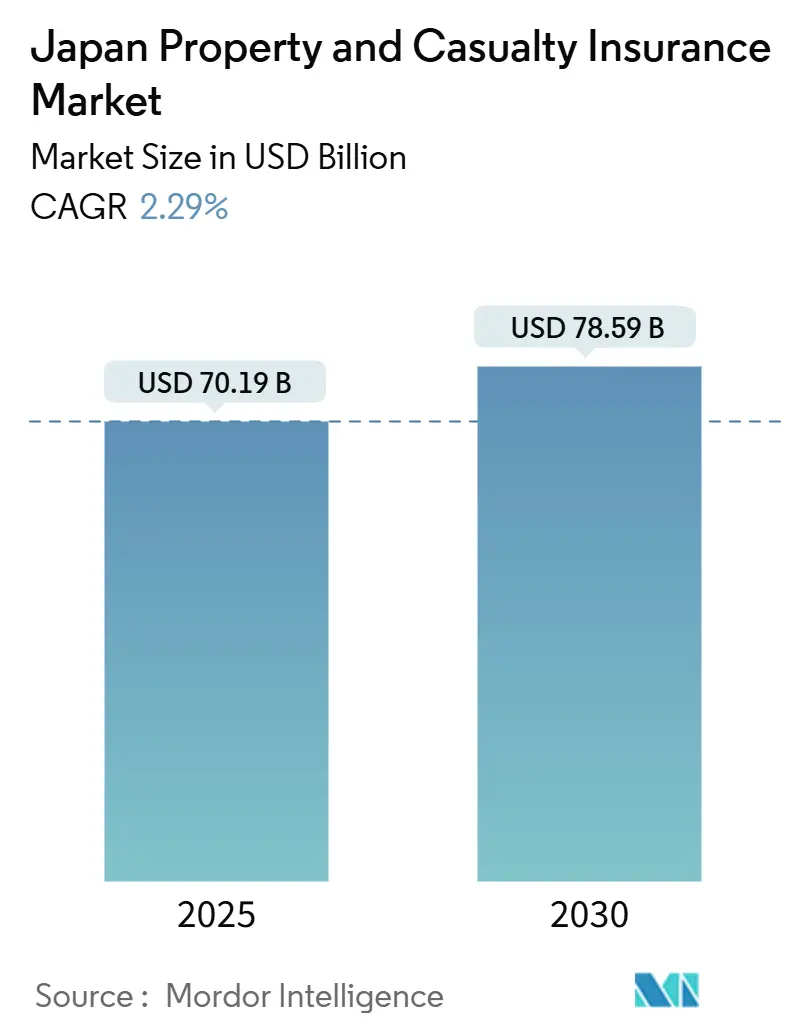

O mercado de seguros de bens e acidentes do Japão atingiu USD 70,19 bilhões em 2025 e prevê-se que suba para USD 78,59 bilhões até 2030, traduzindo-se numa TCAC de 2,29%. Mesmo com crescimento modesto da receita, o setor está se recalibrando em torno de três forças interligadas: reformas de adequação de capital, exposição a catástrofes vinculadas ao clima e rápida digitalização da distribuição. O regime de solvência de valor econômico da Agência de Serviços Financeiros está forçando as seguradoras a marcar participações cruzadas a mercado, repensar camadas de resseguro e canalizar capital excedente para tecnologia que aguça a precisão de subscrição.

A frequência elevada de tufões e o terremoto da Península de Noto de 2024 reacenderam a demanda por coberturas de bens e interrupção de negócios, ao mesmo tempo que aceleraram melhorias nos modelos de risco que alavancam dados de risco de alta resolução. Enquanto isso, consumidores mais jovens e PMEs conscientes do orçamento estão migrando para plataformas diretas, obrigando as empresas estabelecidas a refinar estratégias omnicanal que preservam o aconselhamento presencial para produtos complexos. Como resultado, o mercado de seguros de bens e acidentes do Japão está transitioning de eficiência baseada em escala para precisão baseada em análises e crescimento com pouco capital, mesmo que ventos demográficos contrários refreiem a expansão dos prêmios.

Principais Conclusões do Relatório

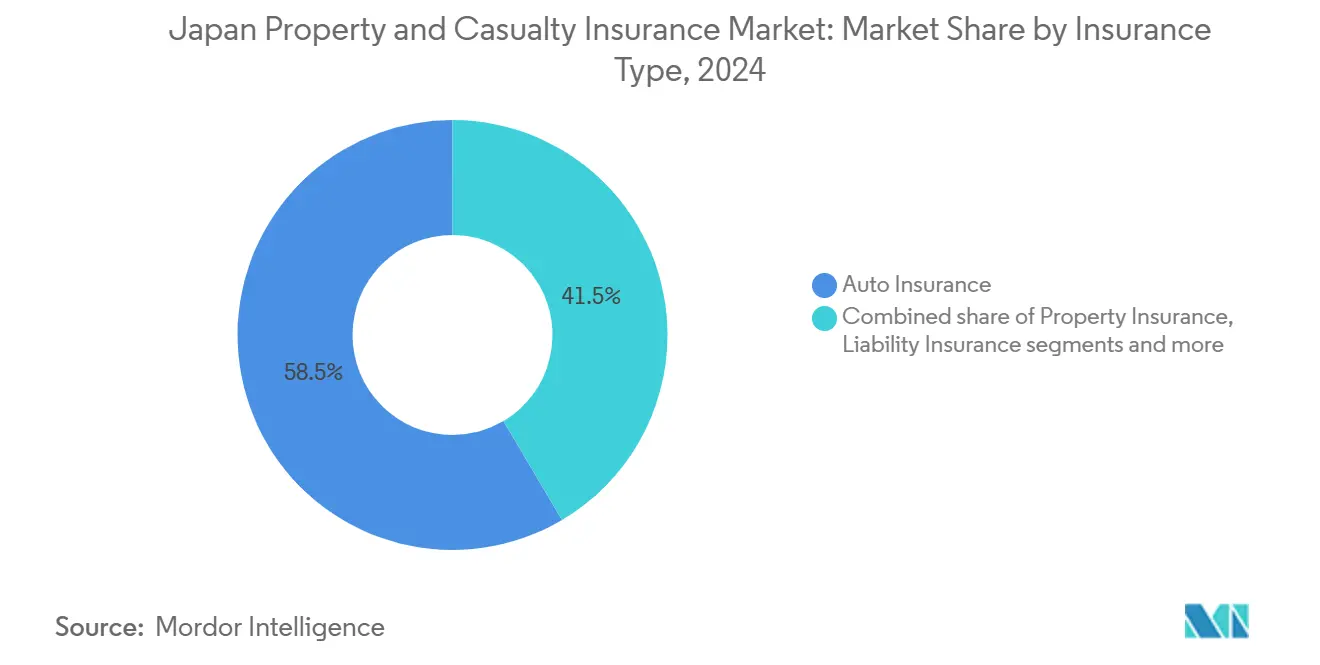

- Por tipo de seguro, o seguro de veículos liderou com 58,5% da participação do mercado de seguros de bens e acidentes do Japão em 2024; o seguro marítimo, aéreo e de trânsito está projetado para expandir a uma TCAC de 14,40% até 2030.

- Por canal de distribuição, a rede de agentes controlou 44,2% da participação do mercado de seguros de bens e acidentes do Japão em 2024, enquanto o direto online está avançando a uma TCAC de 13,43%.

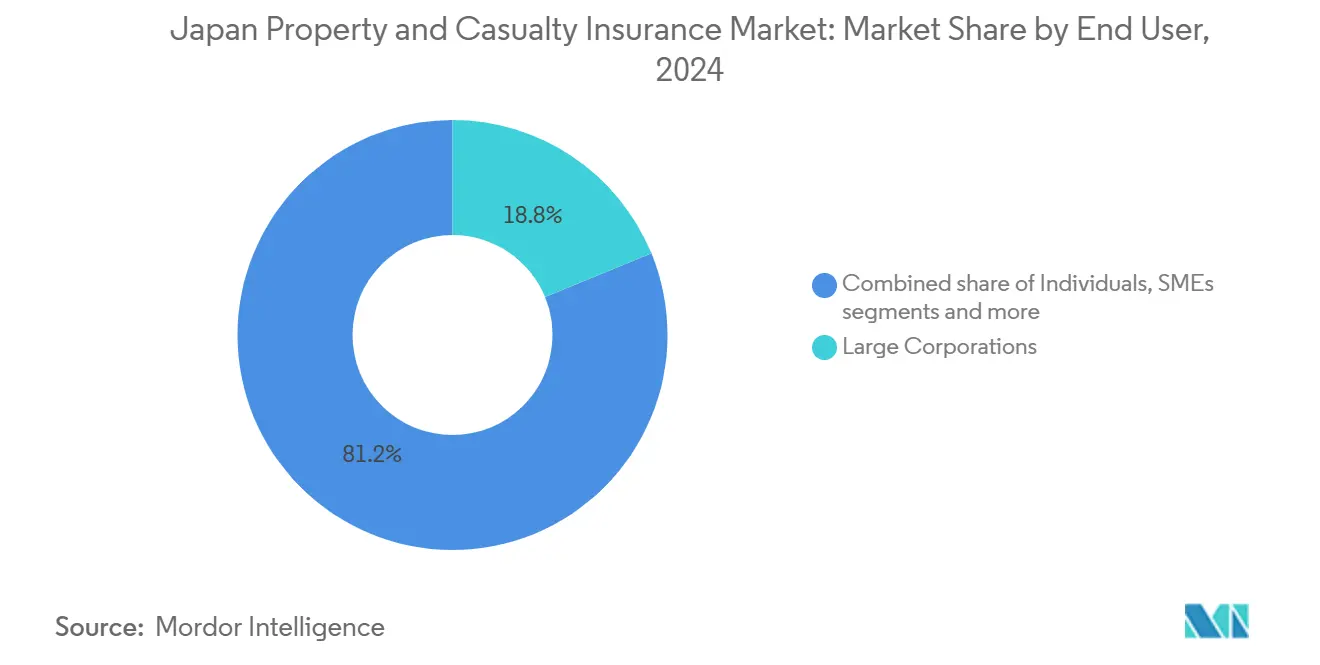

- Por usuário final, grandes corporações detiveram 18,8% do tamanho do mercado de seguros de bens e acidentes do Japão em 2024; as PMEs estão previstas para crescer a uma TCAC de 12,14% entre 2025 e 2030.

- Por região, Kanto representou 36,4% do tamanho do mercado de seguros de bens e acidentes do Japão em 2024, enquanto Kyushu-Okinawa está definida para registrar uma TCAC de 5,30% até 2030.

Tendências e Insights do Mercado de Seguros de Bens e Acidentes do Japão

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Frequência e gravidade crescentes de perdas CAT vinculadas a tufões | +0.8% | Nacional; picos em Kyushu-Okinawa e costa de Kanto | Médio prazo (2-4 anos) |

| População idosa impulsionando demanda por proteção de ativos | +0.4% | Nacional; mais acentuado em prefeituras rurais | Longo prazo (≥ 4 anos) |

| Reformas de capital regulatório (FSA ESR, ICS 2.0) impulsionando transferência de risco | +0.6% | Nacional; mais alto em seguradoras sediadas em Tóquio | Curto prazo (≤ 2 anos) |

| Crescente motorização e adoção de veículos elétricos | +0.3% | Centros urbanos, notadamente Kanto e Kansai | Médio prazo (2-4 anos) |

| Demanda de PMEs por seguro cibernético em meio à digitalização | +0.2% | Hubs tecnológicos nacionais | Curto prazo (≤ 2 anos) |

| Seguro incorporado em ecossistemas de casa inteligente / e-commerce | +0.1% | Cidades Tier-1 | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Frequência e gravidade crescentes de perdas CAT vinculadas a tufões

Os riscos relacionados a tufões estão redefinindo as suposições básicas de catástrofe no mercado de seguros de bens e acidentes do Japão, mesmo que códigos de construção modernos tenham reduzido contagens absolutas de sinistros. O Tufão Shanshan de 2024 desencadeou perdas pagas inferiores a USD 1 bilhão, ainda assim a exposição a planícies de inundação revelou vulnerabilidades que as seguradoras tinham subprecificado. Estresses paralelos emergiram após o terremoto da Península de Noto, onde as perdas seguradas se aproximaram de USD 6 bilhões. Em resposta, a FSA tem pressionado as seguradoras a integrar modelos estocásticos multi-perigos e a ceder camadas mais altas a resseguradoras globais, protegendo margens de solvência enquanto contêm picos de tarifas para famílias[1]Tokio Marine Holdings, "FY2025 Results Presentation," tokiomarinehd.com Fonte: Sompo International, "Reorganisation of Global Business Segments," sompo-intl.com.

A população idosa está impulsionando a demanda por proteção de ativos.

A demografia pesada em idosos do Japão está remodelando o mix de portfólio em vez de encolhê-lo. Segurados mais velhos estão se concentrando em condomínios urbanos e favorecendo cobertura mais ampla de perigos, limites mais altos e serviços complementares como responsabilidade civil em telemedicina e coaching de bem-estar[2]Sompo Holdings, "Capital and Business Alliance with RIZAP GROUP," sompo-hd.com. A aliança de 2024 da Sompo Holdings com a RIZAP incorpora dados de monitoramento de saúde em apólices de bens, ilustrando como as seguradoras podem vender cruzado serviços preventivos que atraem aposentados afluentes. Essas ofertas híbridas elevam os prêmios por apólice mesmo quando contagens absolutas de habitações diminuem fora das áreas metropolitanas.

As reformas de capital regulatório (FSA ESR, ICS 2.0) impulsionam a transferência de risco.

O lançamento completo da estrutura de solvência de valor econômico em 2026 catalisou mudanças estruturais. Seguradoras com carteiras de ações historicamente grandes agora devem manter capital adicional contra oscilações de mercado, incentivando uma mudança para resseguro e títulos vinculados a seguros que liberam capital de risco. O arquivamento de 2025 da MS&AD indicou uma melhoria de 30 pontos percentuais na relação de solvência após retroceder exposição máxima a terremotos para resseguradoras sediadas em Bermuda. A reforma também está estimulando diversificação internacional porque riscos não domésticos carregam menores encargos de concentração.

Demanda de PMEs por seguro cibernético em meio à digitalização

Subsídios governamentais promovendo adoção de nuvem, aliados a um aumento em incidentes de ransomware, impulsionaram crescimento de dois dígitos nos prêmios de seguro cibernético para PMEs. Este crescimento destaca a crescente demanda por soluções de seguros personalizadas no segmento de PMEs. Em fevereiro de 2024, a Aioi Nissay Dowa introduziu uma extensão de responsabilidade civil de IA generativa, abordando uma lacuna crítica de cobertura para empresas menores utilizando chatbots ou ferramentas de modelo de linguagem de grande escala[3]PR Times Editors, "SBI Insurance and MS&AD InterRisk Develop Hail Prediction Model," prtimes.jp. A extensão reflete a crescente necessidade de cobertura especializada à medida que as empresas adotam cada vez mais tecnologias avançadas. Embora desafios permaneçam devido a dados históricos limitados de perdas, a introdução de precificação baseada no uso e serviços agrupados de resposta a incidentes está aliviando as preocupações dos compradores.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Taxas de juros ultra-baixas prolongadas comprimem retornos de investimento | -0.5% | Nacional | Longo prazo (≥ 4 anos) |

| Mercado saturado alimentando competição de preços | -0.3% | Mercados urbanos | Médio prazo (2-4 anos) |

| Despovoamento rural encolhendo carteiras de bens | -0.2% | Tohoku, Shikoku, outras áreas rurais | Longo prazo (≥ 4 anos) |

| InsurTech direto ao consumidor canibalizando margens de agentes | -0.1% | Cidades Tier-1 | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Taxas de juros ultra-baixas prolongadas comprimem retornos de investimento.

Apesar do aperto incremental do Banco do Japão, os rendimentos de 10 anos ainda estão pairando abaixo de 1,5%. Esta tendência está diminuindo a receita de investimento que antes fornecia uma proteção contra a volatilidade de subscrição. Embora haja uma mudança perceptível nas carteiras inclinando-se para crédito no exterior e ativos alternativos, a matriz de cobrança de risco da FSA impõe penalidades por iliquidez excessiva. Numa tentativa de neutralizar o arrasto de rendimento, as seguradoras agora estão enfatizando receitas baseadas em taxas, particularmente de engenharia de riscos e serviços de gestão de sinistros. No entanto, o desafio reside na execução, pois há uma escassez de pessoal equipado com a expertise necessária em ciência de dados, o que pode prejudicar a implementação bem-sucedida dessas estratégias.

InsurTech direto ao consumidor está canibalizando margens de agentes

A cobertura de viagem Compre-Agora-Pague-Depois de 2025 da Smartpay, em colaboração com a Chubb, mostra o potencial do seguro incorporado. Sinaliza uma mudança em direção à integração no ponto de venda, afastando-se dos fluxos de trabalho tradicionais de agência, pesados em papel. Apesar desta tendência, o canal de agência permanece robusto, lidando com 44,2% dos prêmios. É amplamente impulsionado por consumidores mais velhos que ainda priorizam aconselhamento presencial e interações personalizadas. Como resultado, a maioria das seguradoras está adotando um modelo hub-and-spoke: aproveitando plataformas digitais para renovações automáticas diretas enquanto dependem de consultores humanos para necessidades mais complexas como propriedades expostas a catástrofes e contas comerciais multilinha.

Análise de Segmento

Por Tipo de Seguro: Dominância do Seguro de Veículos Enfrenta Disrupção dos Veículos Elétricos

As coberturas de veículos geraram 58,5% do tamanho do mercado de seguros de bens e acidentes do Japão em 2024 com base na responsabilidade civil obrigatória e no estoque estável de veículos. Veículos elétricos e condução autônoma estão redefinindo a distribuição de responsabilidade entre motoristas, fornecedores de software e OEMs, promovendo atualizações provisórias de redação de apólices. As linhas pessoais permanecem o motor de volume, ainda assim o crescimento de e-commerce liderado pela logística está expandindo a exposição de frotas comerciais. No extremo oposto do espectro de risco, o seguro marítimo, aéreo e de trânsito, embora mantendo uma base pequena, está no caminho para uma TCAC de 14,40%, a mais acentuada no mercado de seguros de bens e acidentes do Japão porque leis obrigatórias de notificação de violação e subsídios de migração para nuvem deixam PMEs com pouca opção além de transferir risco cibernético. Linhas de bens, marítimas, aéreas, de trânsito e responsabilidade civil continuam a depender da destreza manufatureira e comercial do Japão, embora volatilidade climática e supervisão de governança orientada por ESG estejam empurrando valores médios de indenização para cima.

Efeitos de segunda ordem cascateiam através da precificação atuarial. A adoção de VEs reduz a frequência de colisões menores, mas dispara a gravidade média de sinistros relacionados a baterias, testando triângulos de perdas tradicionais. Adicionalmente, ataques de ransomware que paralisam cadeias de suprimentos carregam efeitos colaterais para coberturas de interrupção contingente de negócios. À medida que essas exposições evoluem, resseguradoras estão exigindo telemática mais granular e métricas de cibersegurança antes de estender capacidade agregada, incorporando rotinas de compartilhamento de dados que transformam ainda mais fluxos de trabalho de subscrição através do mercado de seguros de bens e acidentes do Japão.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Redes de Agentes Sob Pressão Digital

A rede de agentes permanece crucial, ainda assim sua fatia de 44,2% da participação do mercado de seguros de bens e acidentes do Japão está diminuindo a cada ciclo de renovação. O desmantelamento dos laços de capital keiretsu está desfazendo lealdades de longa data e abrindo espaço para corretores independentes habilitados digitalmente. A compra de 70% da Nexsol pela Mitsui Sumitomo Card em 2024 marcou uma mudança em direção a agências profissionais multi-seguradoras que manejam análises de CRM para vender adicionalmente pacotes multilinha. Em contraste, canais diretos online, crescendo a uma TCAC de 13,43%, exploram custos menores de aquisição para atrair motoristas jovens sensíveis ao preço e proprietários de microempresas. Bancassurance alavanca a rede bancária concentrada do Japão para venda cruzada, enquanto esquemas de afinidade com plataformas de e-commerce prenunciam um ecossistema onde seguro é comprado, não vendido, dentro de jornadas não seguradoras.

Economia operacional acentua a divisão. Seguradoras pagam aos agentes uma comissão média de 12% em linhas de veículos; portais diretos cortam isso para 3% de gasto equivalente em marketing. Ainda assim riscos complexos, de condomínios expostos a terremotos a programas multinacionais de responsabilidade civil, ainda dependem de expertise humana. O jogo híbrido emergente costura robo-advice para produtos simples com consultores de risco humanos para exposições de alta gravidade, uma mistura projetada para preservar satisfação do cliente enquanto reduz custos unitários através do mercado de seguros de bens e acidentes do Japão.

Por Usuário Final: Segmento de PMEs Impulsiona Adoção de Seguro Cibernético

Grandes corporações contribuíram com 18,8% do volume de prêmios de 2024, mas suas demandas detalhadas de engenharia de riscos e pegadas multinacionais conferem influência desproporcional sobre inovação de produtos. Scorecards ambientais, sociais e de governança e litígio elevado da cadeia de suprimentos se traduzem em redação mais rica para responsabilidade civil de diretores e executivos, crédito comercial e coberturas paramétricas de catástrofe. Ainda assim, o momentum de crescimento reside com PMEs, cuja TCAC de 12,14% supera qualquer outra coorte de comprador dentro da indústria de seguros de bens e acidentes do Japão. À medida que plataformas governamentais digitalizam declaração de impostos e aquisições, pequenas empresas enfrentam mandatos rigorosos de proteção de dados e assim gravitam em direção a coberturas agrupadas de cibernético-mais-interrupção-de-negócios.

Sensibilidade ao preço permanece aguda, então modelos de precificação micro-segmentados extraindo dados de transação POS, telemetria de segurança de endpoint e frequência de backup em nuvem estão emergindo. Consumidores individuais continuam a dominar contagem absoluta de apólices via veículos compulsórios e coberturas crescentes de terremoto, mas o prêmio per capita está se estabilizando. Demanda do setor público permanece estável, amplamente ligada à renovação de infraestrutura e responsabilidade civil por utilidades municipais, gerando fluxos de receita previsíveis porém de baixa margem.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Região: Concentração de Kanto Encontra Crescimento de Kyushu

Em 2024, Kanto sozinho representou 36,40% do tamanho do mercado de seguros de bens e acidentes do Japão, espelhando seu peso no PIB. A concentração de sedes corporativas e imóveis de alto valor de Tóquio amplifica o risco de agregação de terremotos, obrigando seguradoras a implementar modelos probabilísticos de terremotos de ponta e torres de resseguro multi-estágio. No entanto, a expansão de prêmios é restringida pela intensa competição de preços entre os três grandes grupos. Kyushu-Okinawa, registrando uma TCAC de 5,30% até 2030, beneficia de investimentos em plantas de semicondutores e construção de energia renovável que demandam coberturas especializadas de engenharia. Sua costa exposta a tufões impulsiona a adoção de apólices paramétricas de velocidade do vento, um nicho onde resseguradoras internacionais colaboram estreitamente com centavos domésticos.

Os corredores logísticos de Kansai e o papel de Osaka como centro financeiro secundário sustentam linhas robustas marítimas e de responsabilidade civil, enquanto o mix de agroturismo de Hokkaido gera coberturas de culturas indexadas ao clima e produtos de responsabilidade civil hoteleira. Prefeituras rurais através de Tohoku e Shikoku lutam com despovoamento, contagens decrescentes de habitações e segurados idosos, forçando seguradoras a racionalizar pegadas de agência e experimentar com modelos de serviço mobile-first para sustentar uma presença em cidades esparsamente povoadas através do mercado de seguros de bens e acidentes do Japão.

Análise Geográfica

Pools de prêmios regionais acompanham a geografia econômica do Japão e matriz de riscos. Kanto, com sua infraestrutura urbana densa, permanece o epicentro da transferência de risco corporativo e detém a maior concentração de exposição a terremotos de arranha-céus. Estratégias de jogadores lá dependem de controles de agregação de catástrofe, zoneamento granular de inundações e triagem de sinistros em tempo real via drones e imagens de satélite. A oferta de Tóquio para se tornar um centro financeiro global também está atraindo subscritores especializados para filiais locais, criando demanda mais profunda de resseguro facultativo.

A narrativa de crescimento de Kyushu-Okinawa está ancorada no turismo de entrada, fabricação de semicondutores e projetos de energia renovável, cada um gerando necessidades distintas de seguro variando de atraso no início à responsabilidade civil ambiental. Sua maior incidência de tufões motiva seguradoras a precificar perigos do vento com dados de estações meteorológicas em escala quilométrica, levando à diferenciação de prêmios até o nível municipal. Kansai alavanca o cluster FinTech de Osaka para pilotar esquemas de veículos baseados no uso e apólices cibernéticas SME incorporadas enquanto aproveita atividade portuária para linhas marítimas de casco e stock-throughput. O norte de Hokkaido com exposição a tempestades extremas de inverno e riscos emergentes de incêndio florestal está estimulando o desenvolvimento de coberturas paramétricas de queda de neve e florestais.

O equilíbrio das regiões Chubu, Chugoku, Shikoku e Tohoku mostra crescimento silenciado ainda taxas estáveis de retenção. Encolhimento rural corta contagem de bens, mas reformas de infraestrutura ligadas a projetos de descarbonização estão criando bolsões de risco de engenharia. Jogadores também estão explorando coberturas de micro-auxílio mútuo para manter mercados de baixa densidade economicamente viáveis, demonstrando distribuição adaptativa no mercado de seguros de bens e acidentes do Japão.

Cenário Competitivo

Três conglomerados, Tokio Marine, MS&AD e Sompo, controlaram perto da maioria dos prêmios emitidos em 2024, dando ao mercado de seguros de bens e acidentes do Japão uma das maiores relações de concentração do mundo. Esta oligarquia historicamente sustentou precificação disciplinada e alavancou redes massivas de tratamento de sinistros para deter entrada. Investigações regulatórias sobre manipulação de licitação em contas de frotas corporativas em 2024 promoveram planos formais de melhoria, ainda assim os lucros da indústria permaneceram resilientes à medida que seguradoras rapidamente isolaram linhas de negócios afetadas.

Tecnologia é o novo campo de batalha. O portal de sinistros assistido por IA da Tokio Marine corta liquidação média de sinistros de veículos para 4,3 dias, enquanto a revisão de plataforma de dados de USD 5 bilhões da MS&AD visa subscrição preditiva em linhas comerciais. Jogadores menores como SBI Insurance exploram análises de nicho, por exemplo, a solução de predição de granizo de 2025 que envia mensagens de texto aos segurados antes de tempestades severas para ganhar participação em linhas pessoais diretas. Expansão internacional compensa arrasto demográfico doméstico: MS&AD destinou USD 4,44 bilhões para aquisições norte-americanas, e Sompo criou uma divisão global de resseguro autônoma em 2025. Em meio a isso, os olhos das resseguradoras reduziram relações de sessão à medida que regras de capital empurram cedentes em direção a títulos de catástrofe e cotas-partes colateralizadas, injetando investidores externos na pilha de risco do mercado de seguros de bens e acidentes do Japão.

Distribuição presencial culturalmente enraizada desacelera insurtechs disruptivos, ainda assim pilotos de seguro incorporado com plataformas de e-commerce e mobilidade indicam um pivô gradual. As principais seguradoras estão, portanto, fazendo parcerias, não resistindo: Sompo investe em sensores IoT de vazamento para programas de casa inteligente, Tokio Marine apoia empreendimentos de mobilidade como serviço, e MS&AD constrói certificados de carga habilitados por blockchain para exportadores. Estes movimentos ilustram uma mudança estratégica de portadores de risco puros para orquestradores de plataforma capazes de monetizar dados e parcerias de ecossistema.

Líderes da Indústria de Seguros de Bens e Acidentes do Japão

-

MS&AD Insurance Group Holdings, Inc

-

Tokio Marine & Nichido Fire Insurance Co., Ltd.

-

Sompo Holdings Inc.

-

Rakuten General Insurance Co., Ltd.

-

Nisshin Fire & Marine Insurance Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: MS&AD Insurance Group revelou planos para investir até USD 4,44 bilhões na América do Norte e fundir Mitsui Sumitomo Insurance com Aioi Nissay Dowa até abril de 2027.

- Abril de 2025: SBI Insurance e MS&AD InterRisk lançaram o primeiro modelo de predição de danos por granizo do Japão para cobertura direta, usando dados históricos de perdas e feeds de radar em tempo real.

- Março de 2025: Smartpay e Chubb introduziram seguro de viagem incorporado em checkouts Compre-Agora-Pague-Depois, visando consumidores nativos digitais.

- Fevereiro de 2025: Sompo Holdings criou divisões dedicadas de Resseguro de Bens e Acidentes e Bem-estar para aguçar alocação de capital e venda cruzada de serviços de saúde.

- Dezembro de 2024: Nippon Life concordou em adquirir Resolution Life por USD 8,2 bilhões, expandindo exposição de seguros no exterior.

Escopo do Relatório do Mercado de Seguros de Bens e Acidentes do Japão

Seguros de bens e acidentes (também conhecidos como seguros P&C) são tipos de cobertura que ajudam a proteger você e sua propriedade. Seguro de acidentes significa que a apólice inclui cobertura de responsabilidade civil para ajudar a protegê-lo se você for considerado legalmente responsável por um acidente que cause ferimentos a outra pessoa ou danos aos pertences de outra pessoa.

Uma análise completa de antecedentes do mercado japonês de bens e acidentes inclui uma avaliação do mercado parental, tendências emergentes por segmentos e mercados regionais. Mudanças significativas na dinâmica do mercado e visão geral do mercado também são cobertas no relatório.

O Mercado de Seguros de Bens e Acidentes do Japão é segmentado por Tipo de Seguro (Bens, Veículos e Outros Tipos de Seguro) e Canal de Distribuição (Direto, Agentes, Bancos e Outros Canais de Distribuição).

| Seguro de Bens | Bens Residenciais |

| Bens Comerciais e Industriais | |

| Seguro de Veículos | Veículos Pessoais |

| Veículos Comerciais | |

| Seguro de Responsabilidade Civil | |

| Seguro Marítimo, Aéreo e de Trânsito | |

| Acidente Pessoal e Responsabilidade Civil Diversa | |

| Outras Linhas P&C |

| Direto (Online e Call-centres) |

| Rede de Agentes |

| Bancassurance |

| Corretores |

| Parcerias de Afinidade e Incorporadas |

| Outros Canais |

| Indivíduos |

| PMEs |

| Grandes Corporações |

| Governo e Setor Público |

| Hokkaido |

| Tohoku |

| Kanto |

| Chubu |

| Kansai |

| Chugoku |

| Shikoku |

| Kyushu-Okinawa |

| Segmentação por Tipo de Seguro | Seguro de Bens | Bens Residenciais |

| Bens Comerciais e Industriais | ||

| Seguro de Veículos | Veículos Pessoais | |

| Veículos Comerciais | ||

| Seguro de Responsabilidade Civil | ||

| Seguro Marítimo, Aéreo e de Trânsito | ||

| Acidente Pessoal e Responsabilidade Civil Diversa | ||

| Outras Linhas P&C | ||

| Segmentação por Canal de Distribuição | Direto (Online e Call-centres) | |

| Rede de Agentes | ||

| Bancassurance | ||

| Corretores | ||

| Parcerias de Afinidade e Incorporadas | ||

| Outros Canais | ||

| Segmentação por Usuário Final | Indivíduos | |

| PMEs | ||

| Grandes Corporações | ||

| Governo e Setor Público | ||

| Segmentação por Região | Hokkaido | |

| Tohoku | ||

| Kanto | ||

| Chubu | ||

| Kansai | ||

| Chugoku | ||

| Shikoku | ||

| Kyushu-Okinawa | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de seguros de bens e acidentes do Japão?

O tamanho do mercado de seguros de bens e acidentes do Japão ficou em USD 70,19 bilhões em 2025 e está projetado para atingir USD 78,59 bilhões até 2030.

Qual segmento está expandindo mais rapidamente no mercado de seguros de bens e acidentes do Japão?

Linhas Cyber & Tech-E&O estão crescendo a uma TCAC de 14,40% até 2030, refletindo maior consciência de risco digital entre PMEs.

Quão concentrado é o mercado de seguros de bens e acidentes do Japão?

Três conglomerados, Tokio Marine, MS&AD e Sompo, controlam perto de 90% dos prêmios, dando ao setor uma pontuação alta de concentração de 9.

Por que as reformas de capital regulatório são significativas para seguradoras japonesas?

As regras de solvência de valor econômico da FSA requerem avaliação de ativos mark-to-market, empurrando seguradoras a usar resseguro e títulos vinculados a seguros para otimizar capital.

Qual canal de distribuição está ganhando momentum?

Plataformas diretas online estão crescendo a uma TCAC de 13,43% à medida que consumidores mais jovens e PMEs buscam preços transparentes e opções de seguro incorporado.

Qual mercado regional está previsto para crescer mais rapidamente?

Kyushu-Okinawa está definida para registrar uma TCAC de 5,30% até 2030, impulsionada por investimento em semicondutores, projetos de energia renovável e demanda hoteleira orientada por turismo.

Página atualizada pela última vez em: