Tamanho e Participação do Mercado de Japão ativo gerenciamento

Análise do Mercado de Japão ativo gerenciamento pela Mordor inteligência

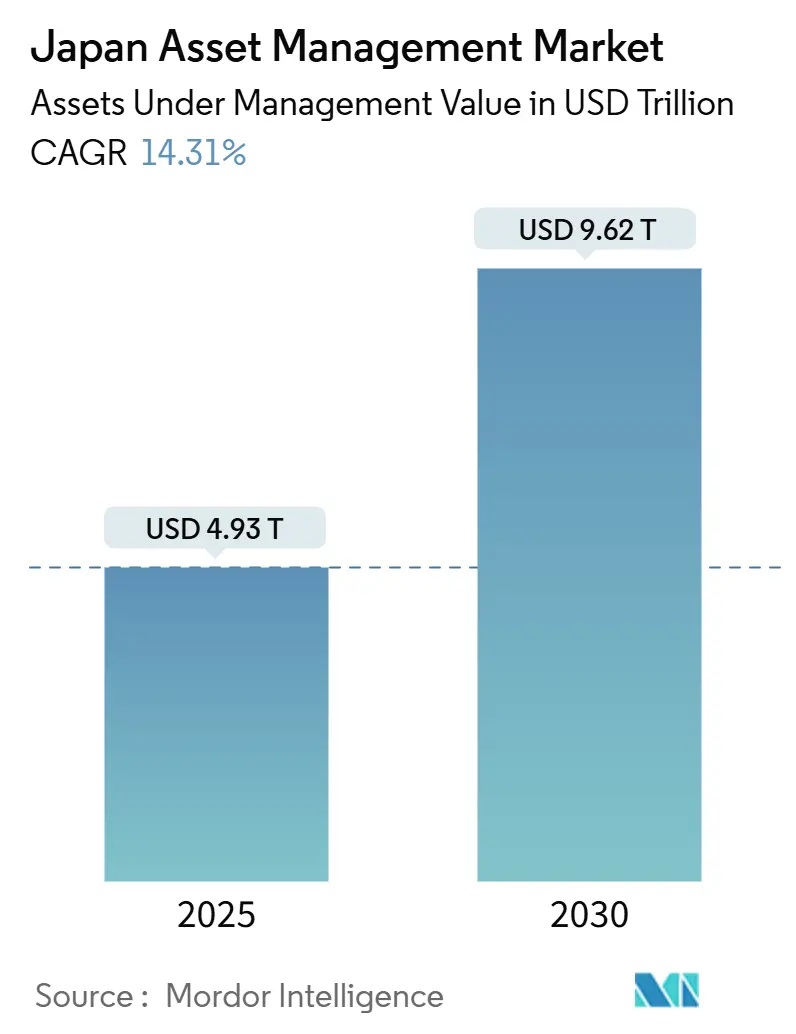

O valor do mercado de Japão ativo gerenciamento situa-se em USD 4,93 trilhões em 2025 e está previsto para alcançar USD 9,62 trilhões até 2030, expandindo um uma CAGR de 14,31%. um trajetória ascendente reflete um movimento decisivo de afastamento de um balanço patrimonial doméstico concentrado em dinheiro em direção um investimentos profissionalmente geridos, como um reforma de canetasões corporativas, como atualizações do NISA com vantagens fiscais, e um estratégia de ativos alternativos do Government Pension Investment Fund (GPIF) que se combinam para elevar os fluxos líquidos de entrada. um integração digital, um crescente demanda por estratégias orientadas um resultados e um saída das taxas de juros negativas em 2024 aceleram ainda mais um adoção de produtos de investimento. um intensidade competitiva permanece moderada porque o mercado de Japão ativo gerenciamento ainda está fragmentado, permitindo que casas especializadas e entrantes estrangeiros estabeleçam nichos. Gestores capazes de modernizar tecnologia legada e alinhar-se com padrões ambientais, sociais e de governançum (ESG) parecem mais bem posicionados para capturar participação à medida que um pressão demográfica leva investidores um buscar carteiras de maior rendimento e diversificação global.

Principais Resultados do Relatório

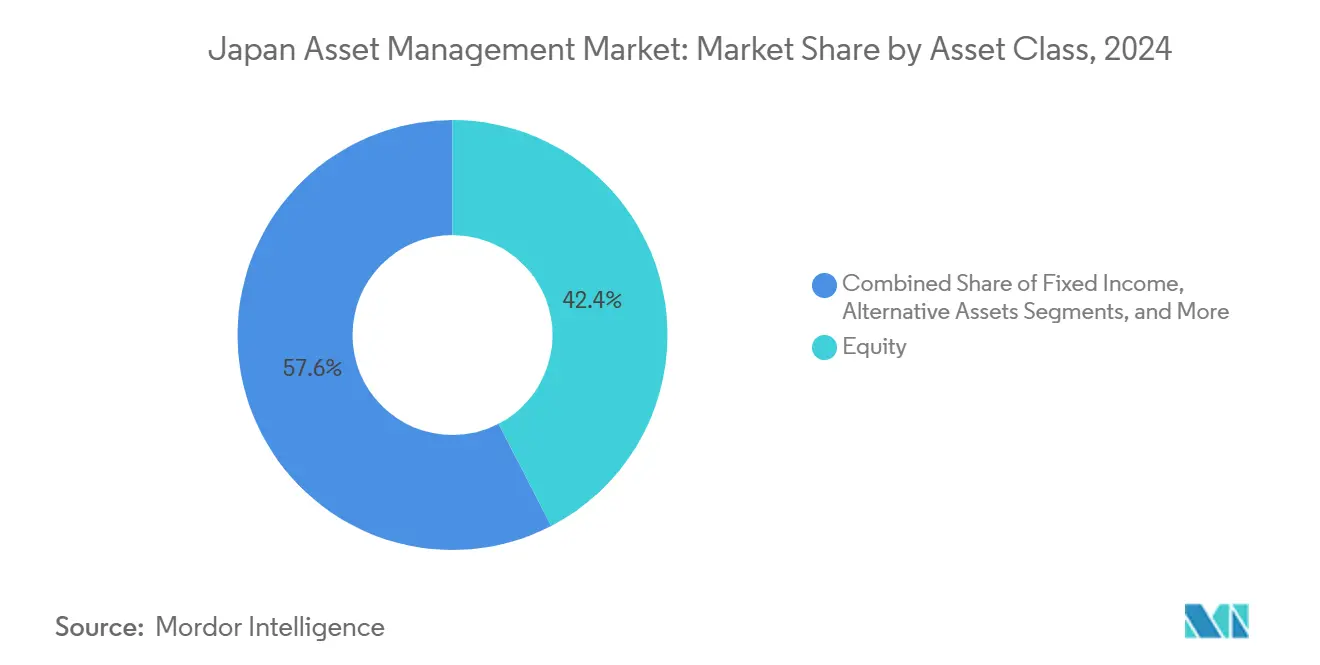

- Por classe de ativos, produtos de umções lideraram com uma participação de 42,3% do mercado de Japão ativo gerenciamento em 2024, enquanto ativos alternativos são projetados para expandir um uma CAGR de 16,42% até 2030.

- Por tipo de empresa, bancos detiveram 45,7% da participação do mercado de Japão ativo gerenciamento em 2024, enquanto empresas de consultoria patrimonial são esperadas para registrar um CAGR projetada mais rápida de 15,87% até 2030.

- Por modo de consultoria, consultores humanos mantiveram 91,2% de participação do tamanho do mercado de Japão ativo gerenciamento em 2024; robô-advisers são esperados para crescer um uma CAGR de 20,23% até 2030.

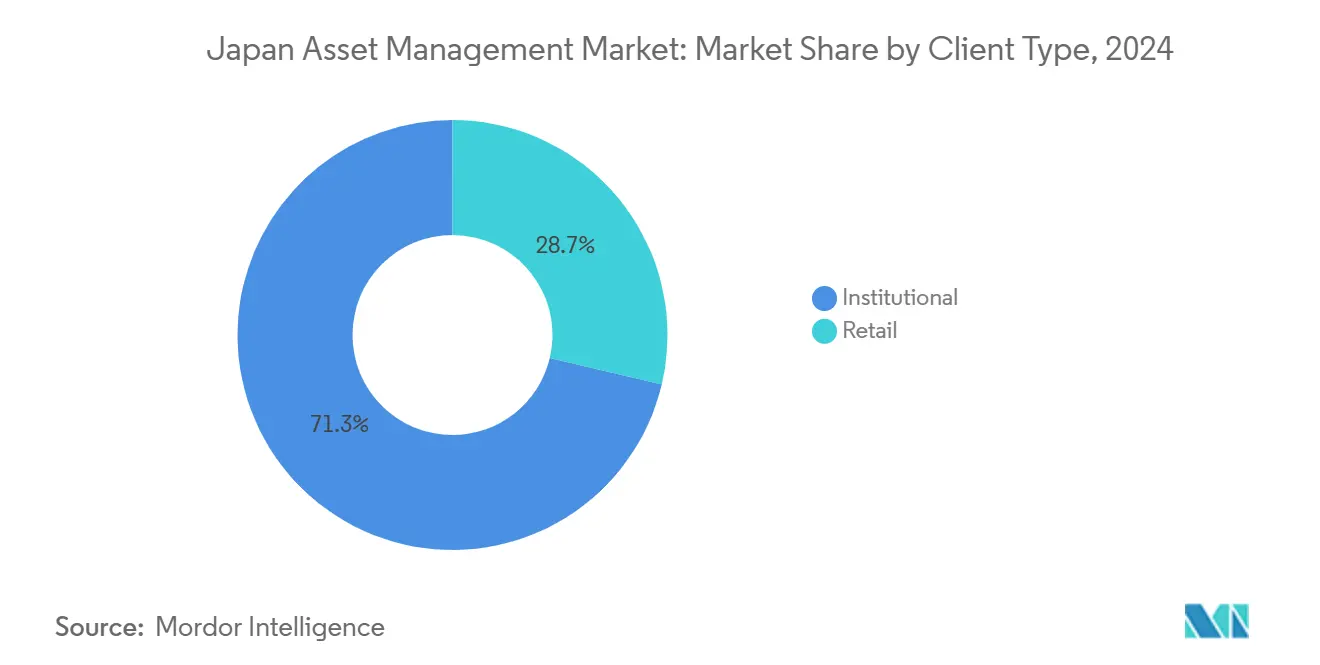

- Por tipo de cliente, investidores institucionais comandaram 71,3% do tamanho do mercado de Japão ativo gerenciamento em 2024, enquanto o segmento de varejo é previsto para subir um uma CAGR de 17,45%.

- Por fonte de gestão, gestores onshore controlaram 85,6% do tamanho do mercado de Japão ativo gerenciamento em 2024; mandatos delegados offshore estão definidos para aumentar um uma CAGR de 16,95% até 2030.

Tendências e Insights do Mercado de Japão ativo gerenciamento

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aceleração da mudançum de depósitos bancários para fundos de investimento | +3.20% | Nacional - concentração em Tóquio e Osaka | Médio prazo (2-4 anos) |

| Reforma obrigatória de canetasões corporativas impulsionando fluxos de entrada de AUM | +2.80% | Nacional - adoção antecipada por grandes corporações | Curto prazo (≤ 2 anos) |

| Adoção de robô-advisory entre investidores massa-affluent | +1.90% | Nacional - maior penetração em áreas urbanas | Médio prazo (2-4 anos) |

| Apetite do GPIF por ativos alternativos está estabelecendo benchmarks da indústria | +2.10% | Nacional - spillover para fundos de canetasão regionais | Longo prazo (≥ 4 anos) |

| Pilotos de títulos tokenizados abrindo novos pools de ativos investíveis | +1.40% | Nacional - lançamento inicial no distrito financeiro de Tóquio | Longo prazo (≥ 4 anos) |

| Títulos de transição ESG alimentando lançamentos de fundos especializados | +1.70% | Nacional - participação de capital internacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aceleração da mudança de depósitos bancários para fundos de investimento

Famílias japonesas mantêm uma grande parte de sua riqueza em dinheiro, mas o programa NISA reformulado agora permite que indivíduos invistam somas consideráveis um cada ano sem pagar imposto, redirecionando parte desses saldos ociosos para os mercados de capitais. um decisão do Banco do Japão em 2024 de encerrar como taxas de juros negativas tornou umções e fundos equilibrados mais atraentes do que simplesmente estacionar dinheiro em contas de poupançum. O objetivo do governo de expandir significativamente um participação no NISA ancora ainda mais um demanda de longo prazo por fundos mútuos e fundos negociados em bolsa. Grandes bancos e grupos de títulos estão investindo recursos em plataformas digitais de clientes; por exemplo, o Mizuho comprometeu grande capital em ferramentas que incentivam poupadores em direção um carteiras diversificadas. Gestores que combinam estruturas de taxas claras e de baixo custo com educação robusta ao investidor estão posicionados para capturar uma participação desproporcional desses novos fluxos à medida que poupadores avessos ao risco se movem em direção um soluções profissionalmente geridas.

Reforma obrigatória de pensões corporativas impulsionando fluxos de entrada de AUM

um legislação exigindo planos de contribuição definida (DC) está transferindo o risco de longevidade dos balanços corporativos para gestores profissionais. Pioneiros entre grandes fabricantes e conglomerados de serviços estão migrando ativos legados de benefícios definidos para esquemas DC profissionalmente administrados, fornecendo visibilidade plurianual sobre receita de taxas. O modelo de integração ESG do GPIF é cada vez mais espelhado por fundos corporativos, impulsionando um demanda por estratégias múltiplo-ativos, protegidas contra inflação e alinhadas à sustentabilidade[1]Government Pension Investment Fund, "Annual Investment Policy e ESG relatório 2025," gpif.go.jp. À medida que como reformas se expandem por empresas de médio porte, gestores de ativos oferecendo menus de produtos agrupados de manutenção de registros, educação de participantes e orientados um resultados podem cimentar relacionamentos institucionais e alcançar crescimento escalável.

Adoção de robo-advisory entre investidores mass-affluent

um WealthNavi alcançou crescimento significativo em ativos de clientes através de uma interface digital intuitiva que reduz o limite mínimo de investimento para JPY 10.000 e automatiza um construção de carteiras globais WealthNavi. Profissionais mais jovens gravitam em direção à integração baseada em aplicativos e préços transparentes, acelerando um penetração doméstica de produtos passivos e diversificados de baixo custo. um compra de USD 664 milhões da WealthNavi pelo MUFG destaca um corrida entre incumbentes para garantir capacidades digitais MUFG banco. Modelos híbridos combinando carteiras centrais algorítmicas com orientação humana opcional estão emergindo, permitindo que gestores abordem objetivos simples de acumulação e planejamento mais complexo de estágios de vida dentro de um ecossistema. um adoção de robô assim amplia um base de varejo endereçável para o mercado de Japão ativo gerenciamento.

Apetite do GPIF por ativos alternativos está estabelecendo benchmarks da indústria

O GPIF se comprometeu um elevar alternativas de 1,5% para 5% de sua carteira até 2030 e recentemente comprometeu USD 500 milhões um um mandato global de privado equidade[2]Pensions & Investments, "GPIF Commits para Thoma Bravo Fund," pionline.com. Como os administradores de canetasões corporativas frequentemente emulam alocações do GPIF, um decisão catalisa demanda fresca por veículos de infraestrutura, imobiliário e privado equidade. Gestores domésticos estão lançando fundos que combinam com perfis de passivos japoneses, enquanto especialistas globais entram em articulação ventures para fornecer aos investidores locais pipelines estabelecidos no exterior. O efeito de demonstração eleva padrões de governançum, transparência de taxas e práticas de gestão de risco no mercado de Japão ativo gerenciamento e amplia o universo investível para instituições em busca de retorno.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Ambiente de taxa de juros próxima de zero persistente comprimindo rendimentos | -1.80% | Nacional - efeito mais forte em estratégias de renda fixa | Curto prazo (≤ 2 anos) |

| População em idade ativa encolhendo limitando crescimento de contribuições | -2.10% | Nacional - mais agudo em regiões rurais | Longo prazo (≥ 4 anos) |

| Sistemas mainframe legados retardando ciclos de lançamento de produtos | -1.20% | Nacional - concentrado em instituições estabelecidas | Médio prazo (2-4 anos) |

| Altas taxas de distribuição desencorajando mudançcomo no varejo | -0.90% | Nacional - pronunciado em canais de consultoria independentes | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Ambiente de taxa de juros próxima de zero persistente comprimindo rendimentos

Embora o Banco do Japão tenha encerrado como taxas negativas, um política permanece acomodatícia, deixando os rendimentos dos títulos domésticos subduzidos e erodindo fluxos de renda tradicionais. Gestores de ativos devem buscar rendimento em crédito no exterior, dívida de infraestrutura e umções orientadas um dividendos, mas empresas menores carecem da pegada de pesquisa global ou infraestrutura de risco para implementar essas ideias competitivamente. Este ambiente favorece casas diversificadas com alcance internacional e capacidades sofisticadas de hedge, ampliando um dispersão de desempenho e colocando riscos de retenção para franquias legadas concentradas em títulos.

População em idade ativa encolhendo limitando crescimento de contribuições de longo prazo

um paraçum de trabalho nacional está projetada para contrair constantemente, reduzindo contribuições de aposentadoria baseadas em folha de pagamento e restringindo momentum orgânico de captação de ativos, particularmente em prefeituras fora dos principais corredores urbanos. Gestores de ativos precisam compensar aprofundando um participação na carteira com clientes existentes, melhorando produtividade através de tecnologia e atraindo capital estrangeiro. Empresas capazes de empacotar soluções de aposentadoria para demografia mais velha-como produtos de saque de renda e planejamento de descumulação-podem mitigar o arrasto demográfico e sustentar relevância no mercado de Japão ativo gerenciamento.

Análise de Segmentos

Por Classe de Ativos: Ativos alternativos ganham momentum

umções representaram 42,4% do tamanho do mercado de Japão ativo gerenciamento em 2024, sublinhando o viés histórico em direção à exposição um umções domésticas fomentada por décadas de familiaridade com os índices Nikkei e TOPIX. O tamanho do mercado de Japão ativo gerenciamento vinculado um estratégias alternativas está previsto para subir 16,42% anualmente, superando todas como classes de ativos tradicionais à medida que como expectativas de retorno se comprimem nos mercados públicos. Mandatos do GPIF, alocações imitadoras de canetasões corporativas e um busca por fluxos de caixa protegidos contra inflação de longa duração estão moldando um demanda. Fundos imobiliários, de infraestrutura e de privado equidade desenhados em torno do roteiro de Transformação Verde do governo se encaixam naturalmente nesta narrativa, permitindo que instituições combinem perfis de passivos enquanto apoiam iniciativas de crescimento doméstico.

Em resposta, gestores locais estão construindo equipes especializadas ou entrando em parcerias com casas alternativas globais para garantir fluxo de negócios e expertise operacional. Empresas estrangeiras com plataformas globais estabelecidas estão aproveitando filiais em Tóquio para distribuir fundos experientes que oferecem classes de cotas com hedge cambial e relatórios locais. um diferenciação competitiva está mudando em direção um capacidades de sourcing e transparência de governançum ao invés de desempenho de manchete apenas, um padrão que realinha estruturas de taxas com valor entregue no mercado de Japão ativo gerenciamento.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Empresa: Bancos mantêm escala; especialistas aceleram

Bancos detiveram 45,7% do tamanho do mercado de Japão ativo gerenciamento em 2024, cortesia de redes de agências extensas, mas sua participação diminui gradualmente à medida que novos investidores gravitam para consultores independentes promovendo padrões fiduciários. Empresas de consultoria patrimonial são projetadas para registrar uma CAGR de 15,87% até 2030, indicando que qualidade de conselho e objetividade percebida importam mais do que conveniência de balcão único. No mercado de Japão ativo gerenciamento, esta tendência paraçum bancos um desagrupar préços, melhorar due diligence de produtos e investir em treinamento de pessoal para atender padrões de adequação elevados.

Boutiques especializadas aproveitam expertise temática-umções ESG, fundos ativistas pequeno-cap, crédito privado-para atrair clientes sofisticados dispostos um pagar por alfa diferenciado. Corretoras situam-se entre bancos e consultores puros combinando profundidade de pesquisa com agilidade transacional, mas um compressão de taxas em serviços de execução como empurra em direção um mandatos de consultoria de margem mais alta. No geral, um equilíbrio múltiplo-canal está emergindo no qual amplitude, profundidade e engajamento digital coexistem, mantendo barreiras competitivas em fluxo.

Por Modo de Consultoria: Híbrido domina a transição

Consultores humanos representaram 91,2% do tamanho do mercado de Japão ativo gerenciamento em 2024, ancorados pela cultura e pela complexidade de muitas carteiras de aposentadoria. No entanto, plataformas robô se compõem um 20,23% anualmente, direcionando coortes massa-affluent que valorizam simplicidade, baixo custo e funcionalidade móvel-first. O acordo MUFG-WealthNavi cristaliza um mudançum em direção um modelos integrados combinando carteiras centrais algorítmicas com acesso um planejadores humanos para aconselhamento orientado um eventos MUFG banco[3]MUFG banco, "Completion de WealthNavi Tender Offer," mufg.jp.

Proposições híbridas reduzem custo de entrega enquanto preservam um tranquilidade que investidores mais velhos valorizam, permitindo que incumbentes defendam relacionamentos contra desafiadores fintech puros. Para o mercado de Japão ativo gerenciamento, um fórmula vencedora centra-se em experiências de aplicativo sem costura, processamento direto e delineação clara de taxas. Reguladores, buscando participação de varejo mais ampla, implicitamente apoiam esses modelos apertando regras de divulgação sobre produtos carregados de comissão e endossando ferramentas de verificação de identidade digital.[4]Japão financeiro serviços Agency, "Strategy para Becoming an International ativo gerenciamento centro," fsa.go.jp

Por Tipo de Cliente: Absorção de varejo estreita a lacuna institucional

Mandatos institucionais constituem 71,3% do tamanho do mercado de Japão ativo gerenciamento em 2024, uma figura refletindo ativos de canetasão, seguro e reserva que valorizam economias de escala e governançum robusta. Ativos de varejo, no entanto, crescem um 17,45% CAGR graçcomo ao regime NISA reformulado, campanhas expandidas de educação financeira e integração digital amigável ao usuário. O governo visa dobrar um penetração de contas NISA, ancorando esta trajetória, garantindo um pipeline constante de investidores novatos buscando fundos diversificados.

Gestores de ativos pivotam criando classes de cotas de investimento mínimo baixo e conteúdo educacional extensivo. Bancos e empresas de títulos implantam dashboards integrados que apresentam produtos de poupançum, corretagem e crédito em uma única tela, ajudando clientes um monitorar progresso em direção um objetivos de longo prazo. À medida que carteiras domésticas se diversificam, o potencial de venda cruzada sobe, auxiliando um resiliência de receita em meio à compressão de taxas em outras partes do mercado de Japão ativo gerenciamento.

Por Fonte de Gestão: Dominância onshore encontra diversificação externa

Entidades onshore representaram 85,6% do tamanho do mercado de Japão ativo gerenciamento em 2024, refletindo familiaridade regulatória e viés cultural em direção à administração doméstica. No entanto, mandatos são esperados para impulsionar o segmento offshore 16,95% anualmente até 2030, à medida que instituições perseguem diversificação geográfica, rendimentos mais altos e know-how especialista. Classes de cotas com hedge cambial e sobreposições conscientes de índice tornam investimentos estrangeiros palatáveis para administradores cautelosos com volatilidade.

Gestores japoneses reagem abrindo postos de pesquisa em Nova York, Londres e Cingapura ou assinando pactos de sub-consultoria com especialistas internacionais. Casas globais aprofundam operações em Tóquio para satisfazer expectativas de due diligence local e fazer parceria com bancos fiduciários para distribuição. Como resultado, o mercado de Japão ativo gerenciamento estreita suas ligações com fluxos de capital globais enquanto mantém âncoras de governançum local.

Análise Geográfica

Tóquio hospeda um maioria dos gestores de ativos, reguladores e provedores de serviços, criando benefícios de rede que reforçam sua posição como epicentro financeiro da nação. Osaka classifica-se como um hub secundário, aproveitando sedes históricas de bancos e seguradoras para servir prefeituras ocidentais. Fora dessas metrópoles, bancos regionais e cooperativas de crédito dominam pools de poupançum mas carecem de amplitude de produtos, oferecendo pontos de entrada para gestores dispostos um estender modelos de consultoria digital e serviço remoto.

um estratégia governamental para posicionar o país como um centro premier internacional de gestão de ativos catalisa atualizações de infraestrutura-documentação em inglês, licenciamento simplificado e tratamento fiscal favorável-voltadas para atrair talento e capital estrangeiros. Zonas piloto para inovação fintech em Fukuoka e Sapporo visam dispersar oportunidades além da capital enquanto apoiam digitalização nacional.

Risco de desastres naturais na região de Kanto impulsiona planejamento de contingência; instituições diversificam pegadas de dados centros e encorajam arranjos de trabalho flexíveis para garantir continuidade. Enquanto isso, demografia de envelhecimento se inclina mais acentuadamente em áreas rurais, levando programas de alcance direcionados que combinam educação digital com unidades de consultoria móvel. Segmentação geográfica, portanto, amplifica o escopo para estratégias de distribuição diferenciadas dentro do mercado de Japão ativo gerenciamento.

Panorama Competitivo

O mercado de Japão ativo gerenciamento permanece moderadamente fragmentado, deixando espaço para consolidação e entrada estrangeira. Pesos pesados domésticos como Nomura, Daiwa e Sumitomo Mitsui Trust registraram receita ordinária recorde para o FY2024 à medida que reforma de mercado e crescente apetite por risco elevaram receitas de taxas. Empresas estrangeiras ampliam suas pegadas através de aquisições e articulação ventures para capturar demanda temática e interesse por ativos alternativos.

Prioridades estratégicas se agrupam em torno de habilitação tecnológica, integração ESG e construção de capacidades alternativas. um compra de USD 1,8 bilhão da unidade de ativos públicos americanos e europeus da Macquarie pela Nomura expandiu sua base global de AUM Nomura Holdings. um integração da WealthNavi pelo MUFG garante DNA robô e potencial de venda cruzada dentro do banco de varejo. Enquanto isso, os serviços de modernização de mainframe automatizada da Fujitsu abordam uma necessidade setorial para arquitetura de back-escritório ágil Fujitsu Limited.

Investimento em análise de carteira orientada por IA, infraestrutura de negociação de baixa latência e desenvolvimento de produtos de finançcomo verdes está acelerando. Empresas incapazes de modernizar ou diferenciar em conhecimento especialista arriscam erosão de margem à medida que um competição baseada em taxas se intensifica. Consequentemente, aquisições estratégicas, parcerias e licenciamento de tecnologia dominam manchetes à medida que participantes competem por escala e liderançum em inovação no mercado de Japão ativo gerenciamento.

Líderes da Indústria de Japão ativo gerenciamento

-

Nomura ativo gerenciamento

-

Nikko ativo gerenciamento

-

Daiwa ativo gerenciamento

-

Sumitomo Mitsui Trust ativo gerenciamento

-

ativo gerenciamento One

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: GPIF alocou USD 500 milhões para um fundo de privado equidade Thoma Bravo, Pensions & Investments.

- Abril 2025: Nomura fechou sua compra de USD 1,8 bilhão do negócio de ativos públicos da Macquarie Nomura Holdings.

- Dezembro 2024: MUFG completou sua aquisição por oferta pública da WealthNavi por USD 664 milhões MUFG banco.

- Novembro 2024: SBI digital mercados revelou uma estrutura para distribuição de títulos tokenizados transfronteiriços SBI digital mercados.

Escopo do Relatório do Mercado de Japão ativo gerenciamento

Gestão de ativos refere-se à gestão profissional de investimentos em nome de indivíduos, instituições ou outras entidades.

um indústria de gestão de ativos no Japão é segmentada por tipo de cliente, tipo de mandato e classe de ativos. Por tipo de cliente, o mercado é segmentado em varejo, fundos de canetasão, empresas de seguro, bancos e outras instituições (fundos mútuos). Por tipo de mandato, o mercado é segmentado em fundos de investimento e mandatos discricionários. Por classe de ativos, o mercado é segmentado em umções, renda fixa, caixa/mercado monetário e outras classes de ativos (investimento alternativo). O relatório oferece tamanhos de mercado e previsões em termos de valor (USD) para todos os segmentos acima.

| Ações |

| Renda Fixa |

| Ativos Alternativos |

| Outras Classes de Ativos |

| Corretoras |

| Bancos |

| Empresas de Consultoria Patrimonial |

| Outros Tipos de Empresa |

| Consultoria Humana |

| Robo-Advisory |

| Varejo |

| Institucional |

| Offshore |

| Onshore |

| Por Classe de Ativos | Ações |

| Renda Fixa | |

| Ativos Alternativos | |

| Outras Classes de Ativos | |

| Por Tipo de Empresa | Corretoras |

| Bancos | |

| Empresas de Consultoria Patrimonial | |

| Outros Tipos de Empresa | |

| Por Modo de Consultoria | Consultoria Humana |

| Robo-Advisory | |

| Por Tipo de Cliente | Varejo |

| Institucional | |

| Por Fonte de Gestão | Offshore |

| Onshore |

Perguntas Principais Respondidas no Relatório

Qual é o valor atual do mercado de Japão ativo gerenciamento?

O mercado está avaliado em USD 4,93 trilhões em 2025 e está projetado para subir para USD 9,62 trilhões até 2030 um uma CAGR de 14,31%.

Qual classe de ativos está crescendo mais rápido no Japão?

Ativos alternativos, incluindo privado equidade e fundos de infraestrutura, são previstos para expandir um uma CAGR de 16,42% até 2030 à medida que instituições seguem um liderançum de diversificação do GPIF.

Como os robô-advisers estão impactando o mercado de Japão ativo gerenciamento?

Plataformas robô gerenciam uma fatia crescente de ativos de varejo, se compondo um 20,23% anualmente, e empurrando incumbentes em direção um modelos de consultoria digital-humana híbridos.

Que papel como reformas de canetasões corporativas desempenham no crescimento de ativos?

Adoção obrigatória de planos de contribuição definida está redirecionando fluxos significativos de canetasão para gestores profissionais e estabilizando fluxos de renda baseados em taxas.

Por que gestores de ativos estrangeiros estão interessados no Japão?

Reformas regulatórias, crescente demanda por alternativas e um necessidade de diversificação global tornam o Japão um local de crescimento atraente para empresas com capacidades especializadas.

Como ESG está influenciando estratégias de investimento?

Os benchmarks ESG do GPIF e o programa de títulos climáticos do governo estão estimulando lançamentos de produtos que integram fatores de sustentabilidade em classes de ativos públicos e privados.

Página atualizada pela última vez em: