Análise do mercado de laser na Índia

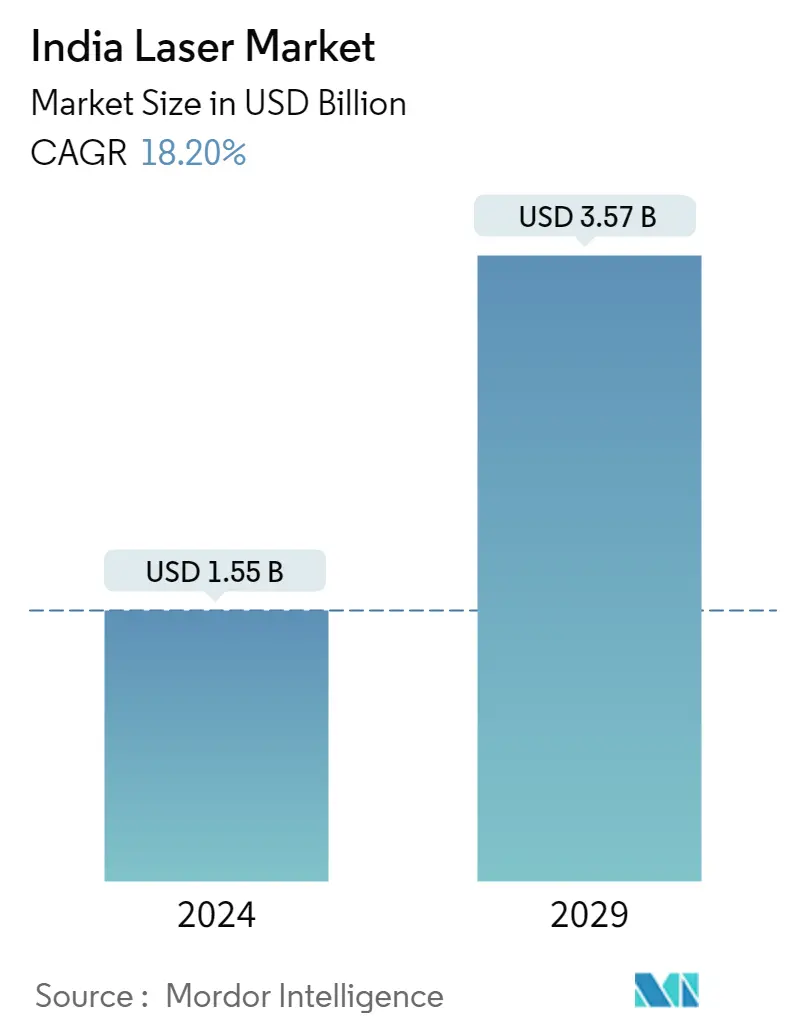

O tamanho do mercado de laser da Índia é estimado em US$ 1,55 bilhão em 2024, e deverá atingir US$ 3,57 bilhões até 2029, crescendo a um CAGR de 18,20% durante o período de previsão (2024-2029).

Os setores automotivo, industrial pesado, eletrônico, infraestrutura, ferroviário, bens de consumo duráveis e outros são os principais impulsionadores do mercado.

- As técnicas convencionais de soldagem estabeleceram um nicho no setor manufatureiro. No entanto, os avanços da soldagem a laser de alta tecnologia operam de forma econômica e eficiente em diversas aplicações industriais. Alguns sistemas de soldagem a laser podem ser configurados posteriormente para executar funções adicionais, como corte, perfuração e serialização. A soldagem a laser oferece velocidades de deslocamento que podem ser cinco a dez vezes mais rápidas que a soldagem TIG e três a cinco vezes mais rápidas que a soldagem MIG em diversas aplicações.

- De acordo com Laser Technology Unip. Ltd (LTPL) Índia, a marcação a laser é a mais popular em termos de vendas de equipamentos, embora o corte a laser tenha sido o principal contribuidor de receita em 2021. Na Índia, o corte a laser ainda é a aplicação a laser mais popular e prevê-se que se desenvolva em pelo menos pelo menos mais alguns anos. A principal causa é o declínio nos preços das máquinas laser e a intervenção governamental em sectores específicos, particularmente infra-estruturas e automóvel. A maior parte do maquinário, porém, é importada da China. A empresa prevê que a indústria de corte a laser terá um crescimento de 1,5X nos próximos anos.

- No entanto, as conformidades regulatórias atuam como restrições para o mercado. A tecnologia laser fornece a aplicação de lasers sólidos e de fibra. Esses lasers usam elementos raros, como neodímio, cromo, érbio e itérbio, onde o processamento e o refino desses elementos de terras raras podem causar consequências ambientais potencialmente perigosas. Uma das consequências significativas é a poluição radioativa causada por rejeitos de lama.

- O impacto do COVID-19 no mercado provavelmente impedirá o crescimento previsto no mercado estudado. Com várias unidades fabris observando paralisações e paradas temporárias na produção, vários participantes do mercado observaram uma queda nas receitas. No entanto, com inovações no desenvolvimento de produtos, espera-se que o mercado cresça no setor de saúde durante o período de previsão.

- Por exemplo, em julho de 2022, o MaxiVision Eye Hospital lançou o Technolas Teneo 317 Modelo 2. Uma equipe técnica alemã qualificada criou um excimer laser de última geração e de alto desempenho, o Teneo M2. Oferece atendimento individualizado para vários pacientes, incluindo astigmatismo, hipermetropia, miopia e presbiopia.

Tendências do mercado de laser na Índia

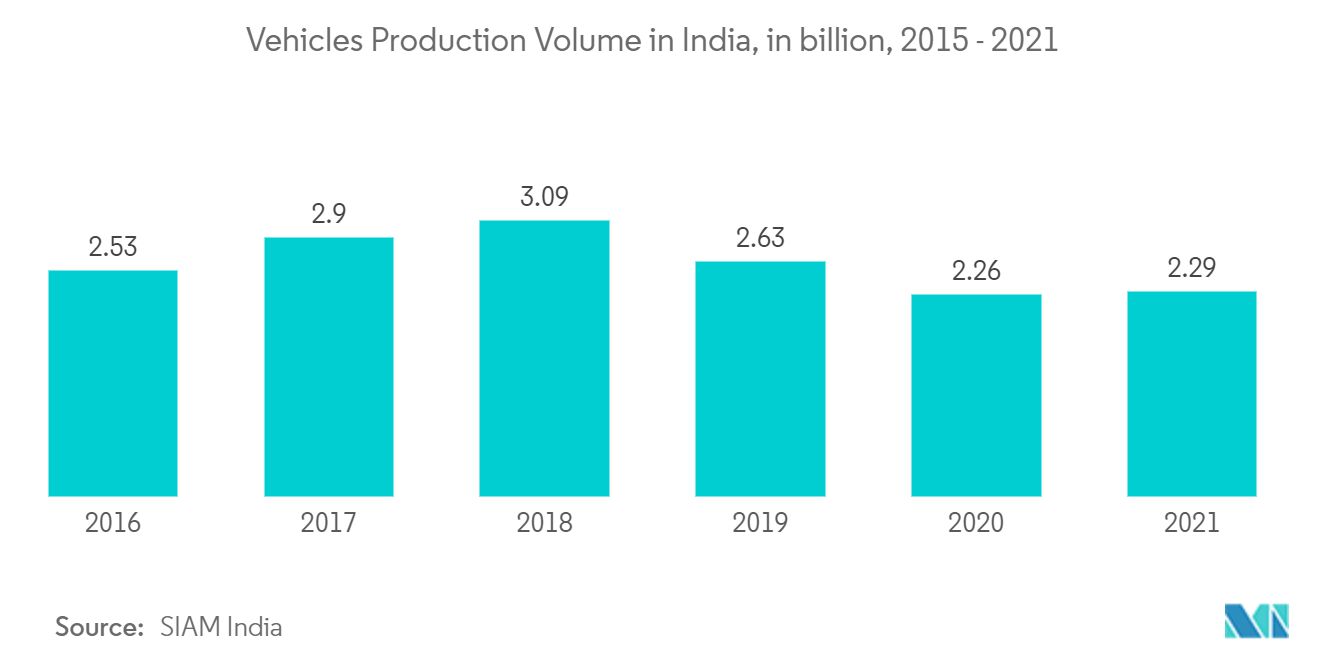

Setor Automotivo testemunhará crescimento significativo

- O mercado de lasers na Índia é impulsionado pelo setor automotivo; portanto, oficinas para corte de chapas metálicas. Eles estão localizados principalmente em centros automotivos como Pune, Bangalore, Chennai, Manesar (perto de Delhi) e Ahmedabad, que respondem por mais de 80% do mercado de oficinas de laser para corte de metal. Embora a indústria de máquinas-ferramenta esteja espalhada por toda a Índia, ela é mais prevalente em Punjab, Chandigarh, Ludhiana e Coimbatore. Ao mesmo tempo, os lasers para processamento de diamantes estão concentrados principalmente em Surat, com mais de 10.000 a 12.000 lasers usados.

- O sector automóvel, que representa 49% do PIB industrial da Índia e 7,1% do PIB global do país, tem vindo a abrandar há mais de um ano. Porém, pós-pandemia de COVID-19, recuperou-se em forma de V. De acordo com a India Brand Equity Foundation (IBEF), prevê-se que o setor automóvel indiano (incluindo o fabrico de componentes) atinja 251,4-282,8 mil milhões de dólares até 2026. Espera-se que contribua significativamente para o crescimento. Devido à necessidade de transporte individualizado e mais seguro e ao número crescente de novos clientes de automóveis, a procura por automóveis novos tem aumentado continuamente desde a pandemia da COVID-19. O crescimento do setor automobilístico impulsionará o mercado no período de previsão.

- Além disso, o governo está a implementar uma política para veículos eléctricos (VE), normas Bharat Stage VI (BSVI) e regulamentos de segurança. Levará algum tempo até que o sector automóvel se prepare para estas mudanças e espera-se que o mercado testemunhe um abrandamento temporário neste sector. No entanto, prevê-se que recupere com taxas de crescimento sem precedentes no período de previsão.

- A produção local destes dispositivos de corte a laser, que está ganhando força, é uma parte crucial de um ambiente em mudança. Muitos fabricantes de máquinas na Índia já fabricam/integram máquinas de corte a laser, incluindo SIL Pune, SLTL Ahmedabad, Proteck Chennai, Delta Automation e outros. Uma dúzia de outras empresas estão desenvolvendo estratégias para incorporar os dispositivos localmente. Os subsídios governamentais e a ajuda financeira proporcionam um impulso primário para a produção local através de iniciativas como o esquema Make In India do Governo da Índia. No âmbito do esquema, o Governo da Índia (GdI) fornece subsídios de até 80% às MPMEs.

- Além disso, Intech Additive Solutions Unip. Ltd (anteriormente conhecida como Intech DMLS Pvt. Ltd) anunciou que projetou, desenvolveu e entregou uma verdadeira solução tecnológica 'Made in India' para a indústria manufatureira indiana com o lançamento de sua nova linha de impressoras 3D de metal. A série iFusion de impressoras 3D de metal, baseada na tecnologia de fusão seletiva a laser, foi projetada para oferecer alta precisão, estabilidade e confiabilidade e para oferecer desempenho incomparável com taxas de construção mais altas.

- A Intech Additive Solutions tem sido líder na fabricação de aditivos metálicos no país. Ajuda a fornecer soluções completas, desde o design conceitual até peças de produção totalmente funcionais para vários setores, incluindo segmentos automotivos na Índia.

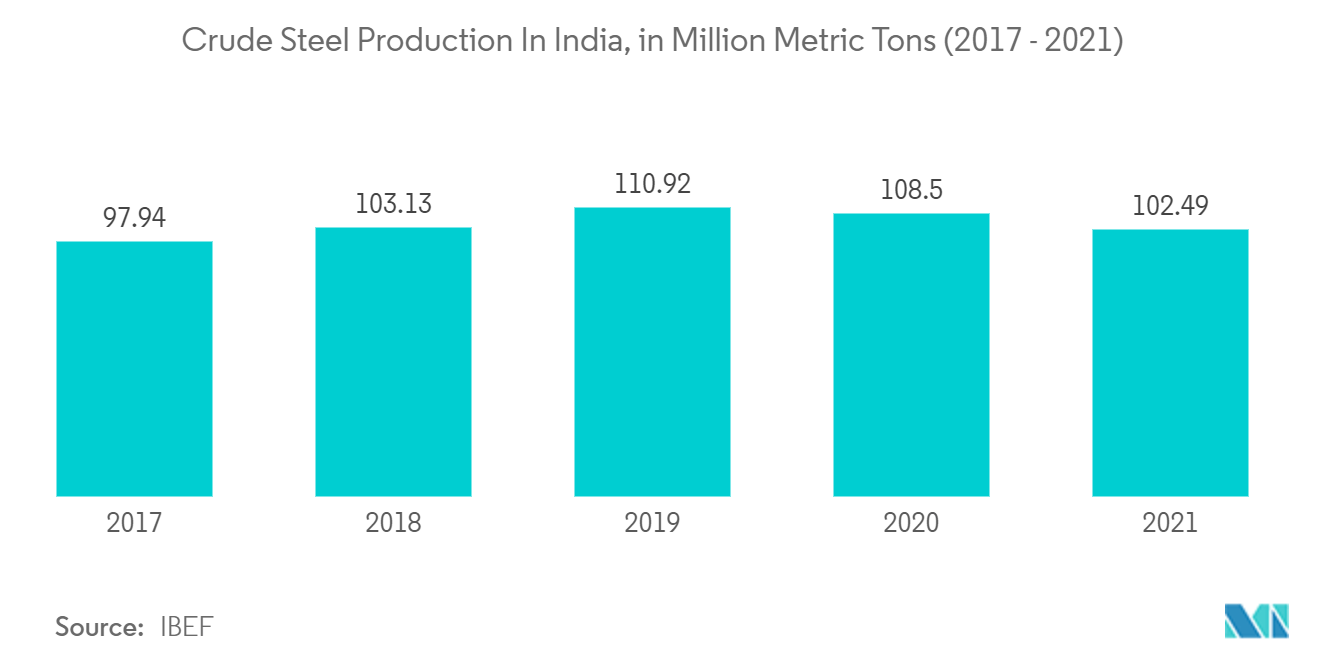

Lasers de fibra crescerão significativamente

- O mercado de máquinas de corte a laser de fibra é o mercado de laser que mais cresce na Índia. Os lasers de fibra possuem uma faixa de potência operacional dinâmica que permite que o foco do feixe e sua posição permaneçam constantes mesmo quando a potência do laser é alterada. Além disso, alterar a configuração óptica pode atingir uma ampla variedade de tamanhos de pontos. Esses recursos permitem escolher uma densidade de potência apropriada para cortar vários metais, como aço carbono, aço inoxidável e aço para ferramentas.

- O número de máquinas de corte a laser de fibra vendidas para aplicações industriais está aumentando rapidamente. É dominado principalmente por fabricantes de máquinas chineses, como HSG Laser, Bodor Laser, Han's Laser e muitos outros através de seus distribuidores/revendedores que incluem players indianos como Laser Technologies Mumbai, Laser Lab Delhi e outros 25-30 distribuidores que vendem corte chinês máquinas, além da Han's Laser e Golden Laser, que possuem escritórios próprios na Índia.

- À medida que a Índia avança gradualmente no setor siderúrgico, o aço está entre os metais mais utilizados. O aumento na demanda beneficiará significativamente a indústria de conformação de metais, que utiliza principalmente máquinas de corte a laser de fibra. Além disso, de acordo com o Instituto Indiano de Soldagem (IIW), quase 90% do aço é consumido no país através do processo de soldagem. Prevê-se que isso aumente ainda mais a demanda por equipamentos de soldagem a laser no período de previsão. De acordo com dados divulgados pela World Steel Association em abril de 2022, a Índia é o único país entre os 10 maiores produtores de aço do mundo que experimentou um aumento na produção de aço de janeiro a março de 2022 em comparação com o mesmo período anterior, produzindo 31,9 milhões de toneladas de aço, um aumento de 5,9%.

- Nas indústrias elétrica e médica, onde é necessário microcorte preciso, os lasers de fibra estão substituindo a decapagem química e o corte a laser em fase sólida. Devido a essas variáveis e à crescente demanda por equipamentos de corte e acabamento de chapas estreitas, a indústria se expandirá durante o período do estudo.

- Com as capacidades crescentes dos lasers de fibra, espera-se que seu uso continue a crescer durante o período previsto. Em janeiro de 2021, OmniGuide anunciou a autorização da FDA e o lançamento comercial do sistema de fibra de laser CO2 OTO-U para uso em cirurgia otorrinolaringológica e otológica. Ajuda a fornecer maior visibilidade, um pequeno tamanho de alvo de tecido de 147 mícrons e o uso de outros sistemas avançados de energia a laser e instrumentos flexíveis para cirurgia robótica.

Visão geral da indústria de laser na Índia

O mercado indiano de laser é fragmentado por natureza, onde as barreiras à entrada de novos participantes são bastante baixas, juntamente com os fabricantes de equipamentos laser que testemunham um aumento nas receitas, pelo que a rivalidade competitiva no mercado estudado está a aumentar significativamente. A estratégia competitiva é composta principalmente por inovações em equipamentos e tecnologia, lançamentos de produtos, colaboração, entre outros. Os principais participantes incluem Amada Co. Ltd, Coherent Inc., Alpha Laser, Trumpf Group e Laserline GmbH.

Em junho de 2022, o Grupo Bharat Fritz Werner apresentou o primeiro equipamento de Deposição de Energia Direcionada a Laser (L-DED), o Photon 1000H e Photon 1000R, conduzido pela Meltio na Índia, com versões Híbridas e Robóticas a serem disponibilizadas comercialmente na Índia.

Em abril de 2022, Bharat Fritz Werner Ltd (BFW) e m2nxt (uma subsidiária da BFW), as principais empresas de equipamentos e tecnologias CNC e Indústria 4.0 da Índia, lançaram a máquina PHOTON 4000G de deposição de energia dirigida a laser (L-DED), ou seja, feito na Índia e acessível globalmente.

Líderes do mercado de laser na Índia

Amada Co. Ltd

Coherent Inc.

Alpha Laser

Trumpf Group

Laserline GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de laser na Índia

- Junho de 2022 LUMIBIRD, pioneira europeia em tecnologia laser, lançou o estabelecimento da Lumibird Medical India em Mumbai. Com uma seleção padrão de plataformas de ultrassonografia, lasers oftálmicos e ferramentas para detecção e terapia de olho seco, a empresa espera aumentar as receitas dos produtos Quantel Medical e Ellex na Índia.

- Janeiro de 2022 Um cientista indiano criou uma técnica totalmente automatizada baseada em laser para reparar peças caras, incluindo moldes, pás de rotor e outras peças de aviação que requerem apenas uma pequena assistência humana.

Segmentação da indústria de laser na Índia

As máquinas de gravação e corte a laser oferecidas pelos players do mercado vêm com diversos recursos como alta precisão, incisão suave, ajuste exato de curva, velocidade rápida, corte estreito, entre outros. A tecnologia laser ajuda a melhorar a qualidade do produto e o controle de qualidade durante o processo em todas as etapas da fabricação. A tecnologia ajuda a verificar e medir especificações geométricas, inspeção dimensional e testes elétricos. O mercado de laser da Índia é ainda segmentado com base em diferentes tipos de lasers (laser de Co2, laser de fibra, laser Nd YaG e outros tipos) e usuário final (automotivo, ferrovias, construção, agricultura, comunicações, indústria solar e outros usuários finais ).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Laser Co2 |

| Laser de fibra |

| Laser Nd YaG |

| Outros tipos |

| Automotivo |

| Ferrovias |

| Construção |

| Agricultura |

| Comunicações |

| Indústria Solar |

| Outros usuários finais |

| Por tipo | Laser Co2 |

| Laser de fibra | |

| Laser Nd YaG | |

| Outros tipos | |

| Por usuário final | Automotivo |

| Ferrovias | |

| Construção | |

| Agricultura | |

| Comunicações | |

| Indústria Solar | |

| Outros usuários finais |

Perguntas frequentes sobre pesquisa de mercado de laser na Índia

Qual é o tamanho do mercado indiano de laser?

O tamanho do mercado de laser da Índia deverá atingir US$ 1,55 bilhão em 2024 e crescer a um CAGR de 18,20% para atingir US$ 3,57 bilhões até 2029.

Qual é o tamanho atual do mercado de laser na Índia?

Em 2024, o tamanho do mercado de laser da Índia deverá atingir US$ 1,55 bilhão.

Quem são os principais atores do mercado indiano de laser?

Amada Co. Ltd, Coherent Inc., Alpha Laser, Trumpf Group, Laserline GmbH são as principais empresas que operam no mercado indiano de laser.

Que anos esse mercado indiano de laser cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de laser da Índia foi estimado em US$ 1,31 bilhão. O relatório cobre o tamanho histórico do mercado de laser da Índia por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de laser da Índia por anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de laser da Índia

Estatísticas para a participação de mercado de Laser da Índia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do India Laser inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.