Análise de mercado de ventiladores de alto fluxo

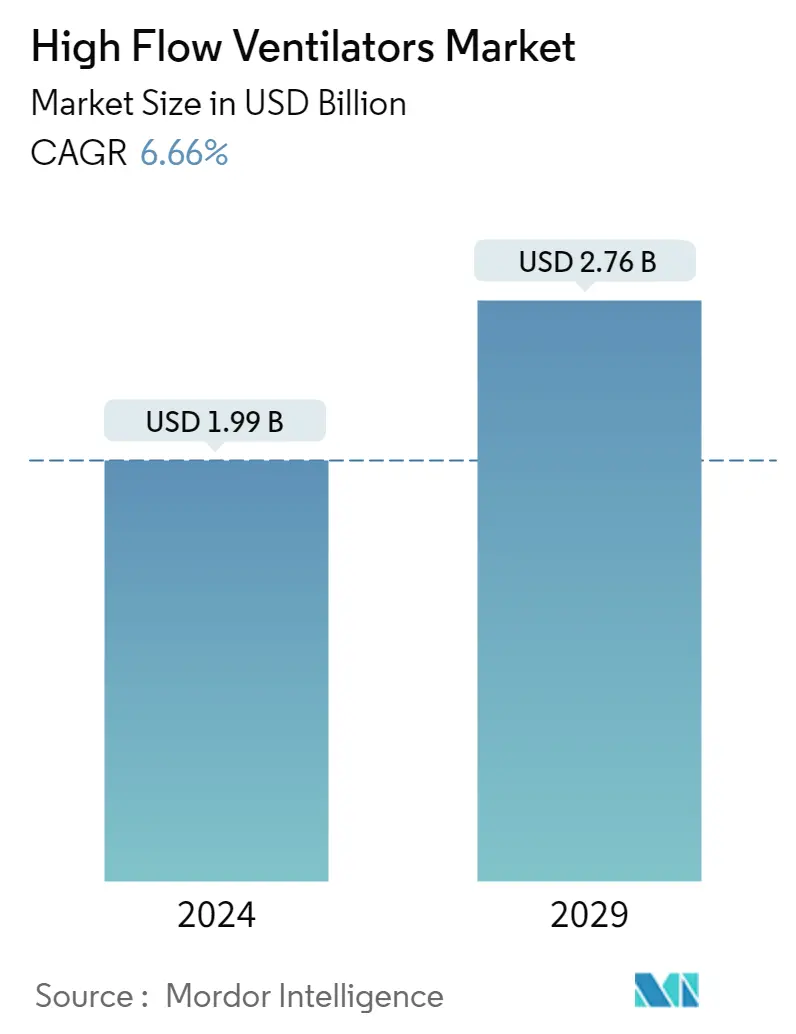

O tamanho do mercado de ventiladores de alto fluxo é estimado em US$ 1,99 bilhão em 2024, e deverá atingir US$ 2,76 bilhões até 2029, crescendo a um CAGR de 6,66% durante o período de previsão (2024-2029).

O surgimento da pandemia de COVID-19 teve um efeito adverso na economia mundial e no sistema de saúde. O confinamento em todo o mundo afetou a cadeia de abastecimento de produtos farmacêuticos, dispositivos médicos e produtos biotecnológicos. O grave impacto do vírus SARS-CoV-2 em pessoas com doenças/distúrbios respiratórios existentes aumentou ainda mais o risco para a população-alvo. Por exemplo, de acordo com o estudo publicado na National Libray of Medicine em abril de 2021, o risco de COVID-19 grave em pessoas com asma era relativamente pequeno, mas as pessoas com doença pulmonar obstrutiva crónica (DPOC) e doença pulmonar intersticial pareciam ter um risco modestamente aumentado de doença grave devido à COVID-19. Esperava-se que isso aumentasse o crescimento do mercado de ventiladores de alto fluxo. Portanto, o acima mencionado afirmou que o mercado de ventiladores de alto fluxo cresceu significativamente em todo o mundo com o surgimento da pandemia COVID-19, mas veria um crescimento descendente com a diminuição dos casos de COVID-19 globalmente, e lentamente o mercado iria mostram um crescimento constante em determinadas geografias mesmo após a redução do impacto da COVID-19 devido a outras doenças respiratórias.

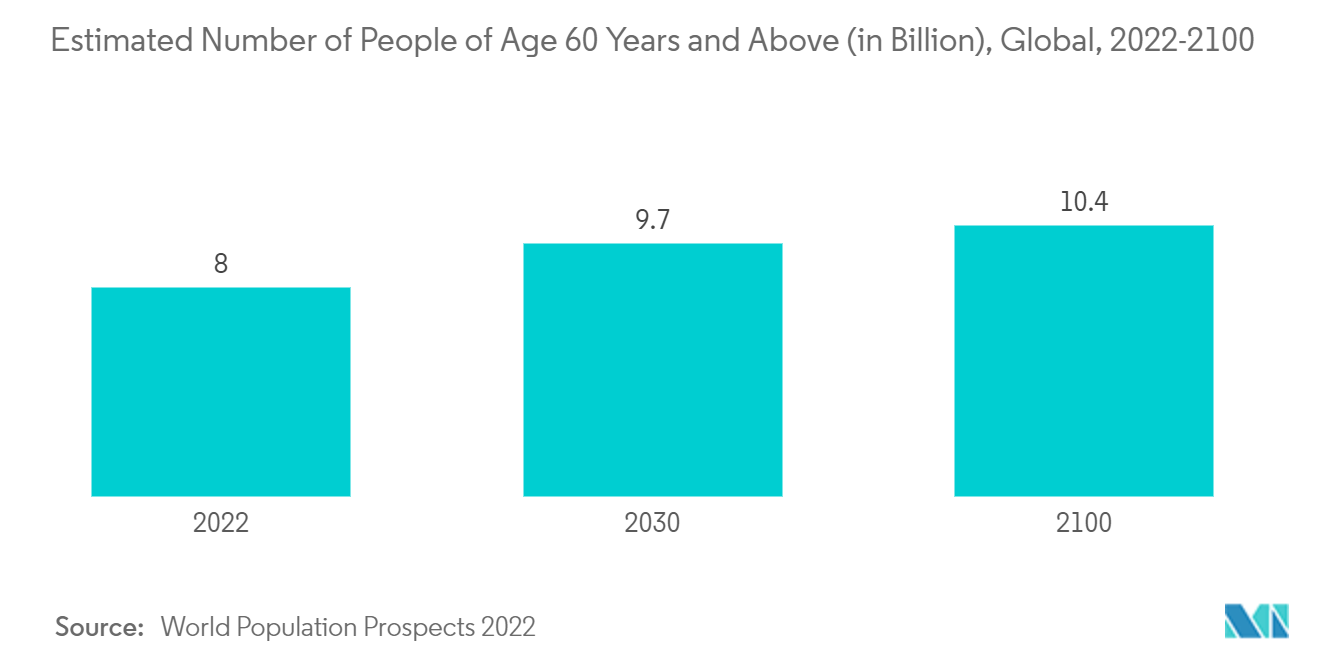

A prevalência e a incidência de doenças respiratórias estão a aumentar atualmente e espera-se que a prevalência global das doenças cresça na posteridade. As pessoas que trabalham na produção de medicamentos e nas fábricas de antibióticos queixam-se de problemas respiratórios e a asma relacionada com o trabalho está a tornar-se mais prevalente entre esta população-alvo. Por exemplo, de acordo com o estudo publicado no Lung India em dezembro de 2021, estima-se que a DPOC tenha prevalência de 7,4% na Índia. Descobriu-se que a DPOC é prevalente em 11 por cento das áreas urbanas e 5,6 por cento das áreas rurais. Além disso, de acordo com o estudo publicado na Allergology International em janeiro de 2022, a asma é uma doença inflamatória crónica dos pulmões que causa constrição das vias aéreas e hiperresponsividade, bem como sibilos e tosse. Aproximadamente 1.177.000 pessoas no Japão estão sendo tratadas de asma. Assim, devido à alta prevalência de doenças respiratórias, espera-se que a demanda por ventiladores de alto fluxo aumente, o que deverá impulsionar o crescimento do mercado estudado.

Além disso, o artigo publicado na Jama Network em novembro de 2021 afirmou que a doença respiratória inferior crônica (DLRD) é a quarta principal causa de morte nos Estados Unidos, e aproximadamente 14,8 milhões de pessoas foram diagnosticadas com doença pulmonar obstrutiva crônica (DPOC) e muito mais. de 25 milhões de pessoas tiveram asma recentemente. Portanto, a crescente prevalência de doenças respiratórias está a impulsionar a procura de ventiladores de alto fluxo utilizados para fornecer oxigenoterapia aos pacientes e superar problemas respiratórios. Impulsionando assim o crescimento do mercado estudado.

Espera-se que o avanço tecnológico no produto ventiladores pelos participantes do mercado impulsione o mercado durante o período de previsão. Por exemplo, em outubro de 2021, a Movair, uma empresa de terapia respiratória, lançou o Luisa, um ventilador avançado destinado ao uso em residências, instituições, hospitais ou aplicações portáteis para ventilação invasiva e não invasiva.

Porém, as doenças respiratórias têm alto impacto na economia, e isso pode prejudicar a demanda global por ventiladores de alto fluxo no período estudado.

Tendências de mercado de ventiladores de alto fluxo

Espera-se que o segmento de ventiladores portáteis de alto fluxo detenha uma participação significativa no mercado durante o período de previsão

Espera-se que o segmento de ventiladores portáteis de alto fluxo detenha uma participação significativa no mercado estudado durante o período de previsão. Isto pode ser atribuído à crescente adoção destes ventiladores, devido ao gaussímetro integrado, capacidades de monitorização superiores e modos avançados. O transporte de pacientes dentro de um ambiente hospitalar é um evento comum que expõe os pacientes a riscos normalmente não encontrados em um ambiente estacionário. Além disso, os ventiladores portáteis de alto fluxo transformam os cuidados ventilatórios através do seu pequeno tamanho, portabilidade, facilidade de uso, versatilidade e vida útil prolongada da bateria. Custando apenas um terço de outros ventiladores de UTI e oferecendo recursos invasivos e não invasivos, eles são ideais, independentemente de sua localização ou gravidade. Espera-se que esses fatores impulsionem o desenvolvimento do segmento no período previsto.

Os estudos que demonstram os benefícios do uso de ventiladores portáteis de alto fluxo em diferentes condições de doença também estão impulsionando o crescimento do mercado. Por exemplo, um artigo do Karger Journal publicado em dezembro de 2021 relatou que o oxigênio nasal de alto fluxo (ONAF) melhora a capacidade de exercício, a saturação de oxigênio e os sintomas em pacientes com doença pulmonar obstrutiva crônica (DPOC). Concluiu também que em pacientes com doença pulmonar obstrutiva crônica há grave limitação ao exercício, e a ONAF fornecida por um dispositivo portátil fornecido com bateria foi mais eficaz em melhorar a distância percorrida a pé do que a suplementação habitual de oxigênio. Tais estudos sugerem que o uso de ventiladores portáteis de alto fluxo é benéfico na redução dos sintomas e das atividades diárias e, portanto, espera-se que impulsione o crescimento do segmento no prazo determinado.

O lançamento de produtos pelos players do mercado também impulsiona o crescimento do segmento. Por exemplo, em outubro de 2021, a Movair lançou Luisa nos Estados Unidos. É um ventilador avançado destinado ao uso em residências, instituições, hospitais ou aplicações portáteis para ventilação invasiva e não invasiva. Luisa é um ventilador doméstico portátil e compacto agora disponível nos Estados Unidos e um dos primeiros com o benefício adicional da oxigenoterapia de alto fluxo. Esses lançamentos estão impulsionando o crescimento do segmento.

Assim, pelos fatores acima mencionados, espera-se que o segmento de ventiladores portáteis de alto fluxo apresente crescimento ao longo do período de previsão.

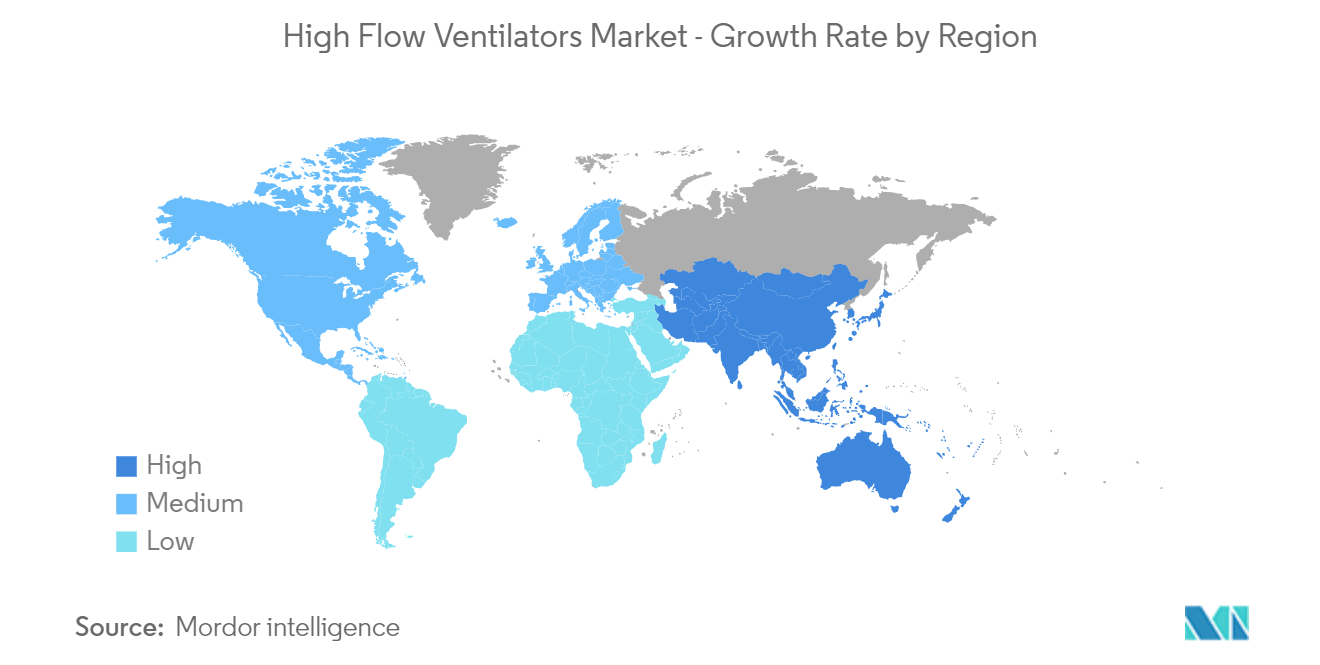

Espera-se que a América do Norte detenha uma participação significativa no mercado e faça o mesmo no período de previsão

A América do Norte foi responsável por uma participação de mercado significativa e estima-se que manterá seu domínio durante o período de previsão. Os Estados Unidos são um centro de avanços tecnológicos e possuem uma infraestrutura de saúde bem estabelecida. Os principais fatores que impulsionam o mercado são o aumento da população geriátrica e o crescente número de doenças respiratórias no país. Por exemplo, de acordo com a Asthma and Allergy Foundation of America (AAFA), em abril de 2022, cerca de 1 em cada 13 americanos tinha asma, o que representa cerca de 25 milhões de pessoas. De acordo com a mesma fonte, cerca de 5,1 milhões de crianças americanas têm asma com menos de 18 anos. A Asthma and Allergy Foundation of America (AAFA) afirmou que a asma é mais comum em adultos do sexo feminino do que em adultos do sexo masculino. Cerca de 9,8% das mulheres adultas têm asma, em comparação com 6,1% dos adultos do sexo masculino. Assim, pacientes com doenças respiratórias muitas vezes necessitam de ventiladores de alto fluxo para fins de tratamento, criando oportunidades para os ventiladores e, assim, impulsionando o crescimento do mercado.

Além disso, a crescente adoção de diversas estratégias de negócios pelos players do mercado, como colaborações, parcerias e lançamentos de produtos na região, também está contribuindo para a expansão do mercado. Por exemplo, em agosto de 2021, a Max Ventilator relatou o lançamento do dispositivo de oxigenoterapia de alto fluxo (HFOT) e do WeanX em sua nova categoria de ventiladores. O dispositivo HFOT oferece quase 100% de chances de sobrevivência com menos custos operacionais do que um ventilador tradicional, acrescentando força e força à batalha contínua contra o ressurgimento do vírus COVID-19. Assim, espera-se que os fatores acima mencionados impulsionem o crescimento do mercado na região durante o período de previsão.

Visão geral da indústria de ventiladores de alto fluxo

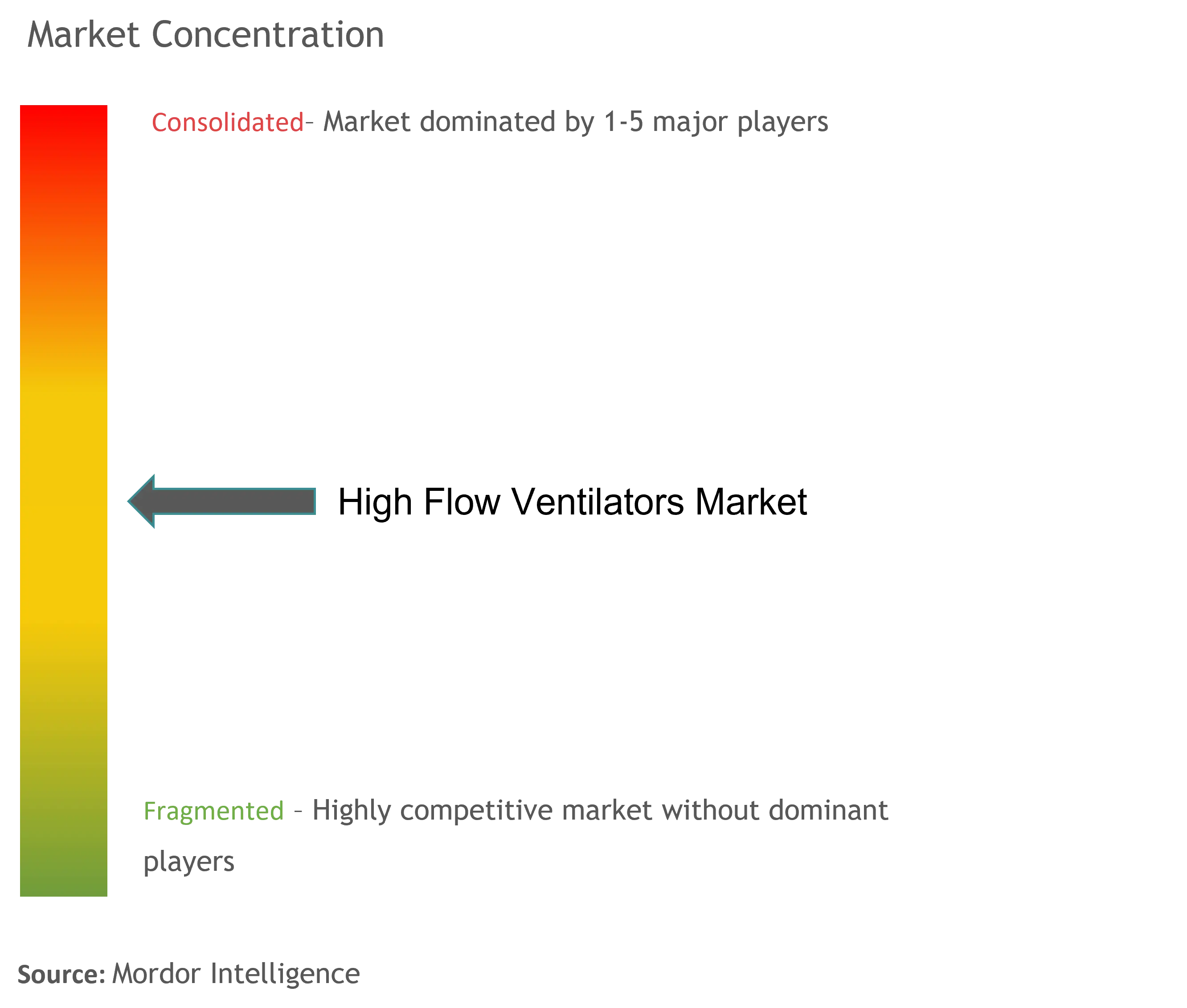

O mercado estudado é fragmentado e moderadamente competitivo. Alguns dos principais players do mercado incluem empresas como Getinge AB, Hamilton Medical, HERSILL, Koninklijke Philips NV, Medtronic, ResMed, VYAIRE e Asahi Kasei (ZOLL Medical Corporation). Essas empresas estão ativamente envolvidas em inovações de produtos e avanços tecnológicos para sustentar suas posições no mercado.

Líderes de mercado de ventiladores de alto fluxo

Getinge AB

Hamilton Medical

HERSILL

Koninklijke Philips N.V.

Medtronic Plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ventiladores de alto fluxo

- Maio de 2022 Max Ventilator lançou ventiladores multifuncionais não invasivos (NIV) que vêm com oxigenoterapia e umidificador integrados. Pode ser utilizado tanto para cuidados neonatais como para cuidados de adultos, o que o torna versátil. Além disso, pode manter um registro dos parâmetros monitorados e das condições operacionais por 72 horas. Além disso, este novo ventilador pesa apenas 5 kg e vem com um carrinho.

- Janeiro de 2022 A OES Medical, com sede no Reino Unido, lançou um novo ventilador de UTI alimentado pela rede elétrica para apoiar os hospitais que gerenciam a demanda de oxigênio na Arab Health 2020.

Segmentação da indústria Ventiladores de alto fluxo

De acordo com o escopo do relatório, ventilador de alto fluxo é um sistema de suporte respiratório geralmente utilizado em hospitais, centros cirúrgicos ambulatoriais e outras instalações, para pacientes que sofrem de insuficiência respiratória aguda e crônica. A oxigenoterapia é utilizada com ventiladores de alto fluxo de até 60L/min. Isso reduz a necessidade de ventilação não invasiva e intubação na população-alvo. Os ventiladores de alto fluxo geralmente administram oxigenoterapia usando um liquidificador conectado a uma tomada de parede, um tubo aquecido, um umidificador e uma cânula nasal. O mercado de ventiladores de alto fluxo é segmentado por modalidade (ventiladores portáteis de alto fluxo e ventiladores de alto fluxo montados em carrinhos), usuário final (hospitais, centros cirúrgicos ambulatoriais e outros usuários finais), geografia (América do Norte, Europa, Ásia-Pacífico, Médio Leste e África, América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Ventiladores portáteis de alto fluxo |

| Ventiladores de alto fluxo montados em carrinho |

| Hospitais |

| Centros Cirúrgicos Ambulatoriais |

| Outros usuários finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Modalidade | Ventiladores portáteis de alto fluxo | |

| Ventiladores de alto fluxo montados em carrinho | ||

| Por usuário final | Hospitais | |

| Centros Cirúrgicos Ambulatoriais | ||

| Outros usuários finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de ventiladores de alto fluxo

Qual é o tamanho do mercado de ventiladores de alto fluxo?

O tamanho do mercado de ventiladores de alto fluxo deve atingir US$ 1,99 bilhão em 2024 e crescer a um CAGR de 6,66% para atingir US$ 2,76 bilhões até 2029.

Qual é o tamanho atual do mercado de ventiladores de alto fluxo?

Em 2024, o tamanho do mercado de ventiladores de alto fluxo deverá atingir US$ 1,99 bilhão.

Quem são os principais atores do mercado de ventiladores de alto fluxo?

Getinge AB, Hamilton Medical, HERSILL, Koninklijke Philips N.V., Medtronic Plc são as principais empresas que operam no mercado de ventiladores de alto fluxo.

Qual é a região que mais cresce no mercado de ventiladores de alto fluxo?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ventiladores de alto fluxo?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de ventiladores de alto fluxo.

Que anos esse mercado de ventiladores de alto fluxo cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de ventiladores de alto fluxo foi estimado em US$ 1,87 bilhão. O relatório abrange o tamanho histórico do mercado de ventiladores de alto fluxo para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ventiladores de alto fluxo para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de ventiladores de alto fluxo

Estatísticas para a participação de mercado de ventiladores de alto fluxo em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos Ventiladores de Alto Fluxo inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.