Tamanho e Participação do Mercado de Sensores de Ocupação Sem Fio

Análise do Mercado de Sensores de Ocupação Sem Fio pela Mordor Intelligence

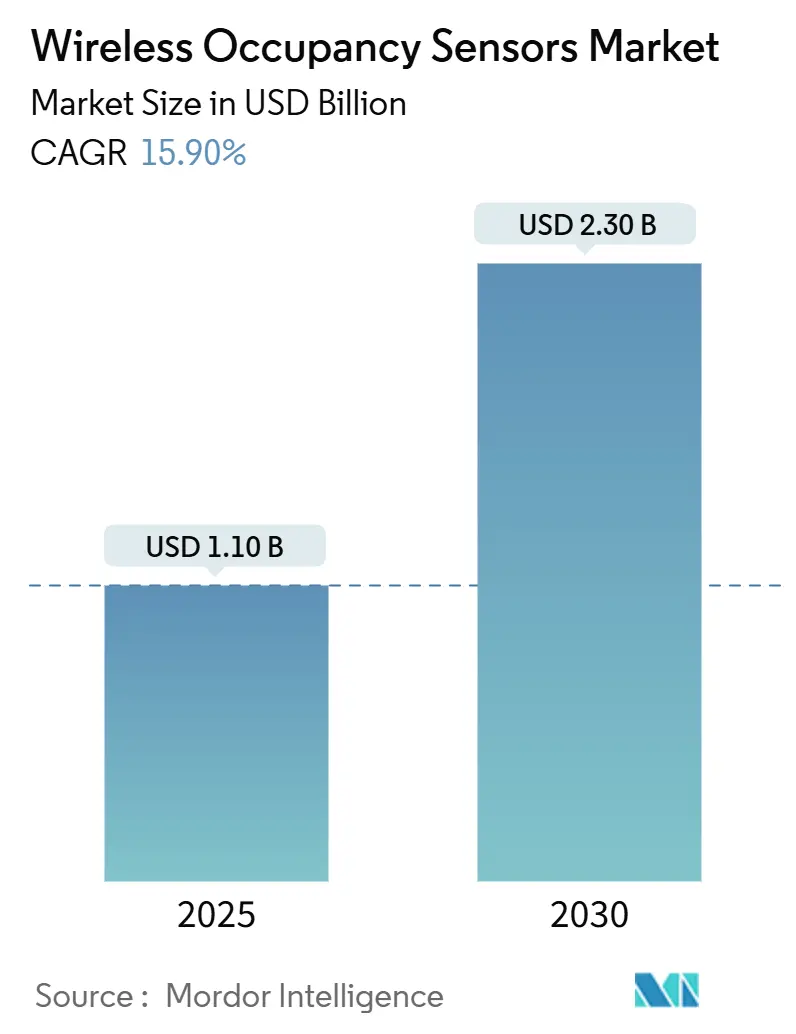

O tamanho do mercado de sensores de ocupação sem fio atingiu USD 1,1 bilhão em 2025 e está previsto para crescer para USD 2,3 bilhões até 2030, avançando a uma TCAC de 15,9%. O aumento dos investimentos em plataformas de edifícios inteligentes, o endurecimento das regulamentações de eficiência energética e os rápidos avanços nos designs de coleta de energia livre de bateria são os principais motores por trás deste impulso. Os fornecedores estão incorporando algoritmos de fusão de sensores habilitados por IA que reduzem disparos falsos e aumentam a precisão de detecção, enquanto os proprietários de edifícios valorizam a manutenção reduzida que os coletores cinéticos, solares e térmicos proporcionam. A competição está se intensificando conforme as principais empresas de iluminação compram fabricantes especializados de sensores para obter vantagens de interoperabilidade de dados, e os perfis regionais de crescimento espelham o rigor regulatório-a América do Norte se beneficia dos requisitos da ASHRAE 90.1-2019 e do California Title 24, enquanto a Ásia-Pacífico aproveita o mandato de edifícios inteligentes da China e os programas de IoT eficientes em energia do Japão. Esses fatores convergentes estão criando um pipeline robusto de projetos de retrofit e greenfield que manterão o mercado de sensores de ocupação sem fio em uma trajetória de crescimento de dois dígitos ao longo da década.

Principais Conclusões do Relatório

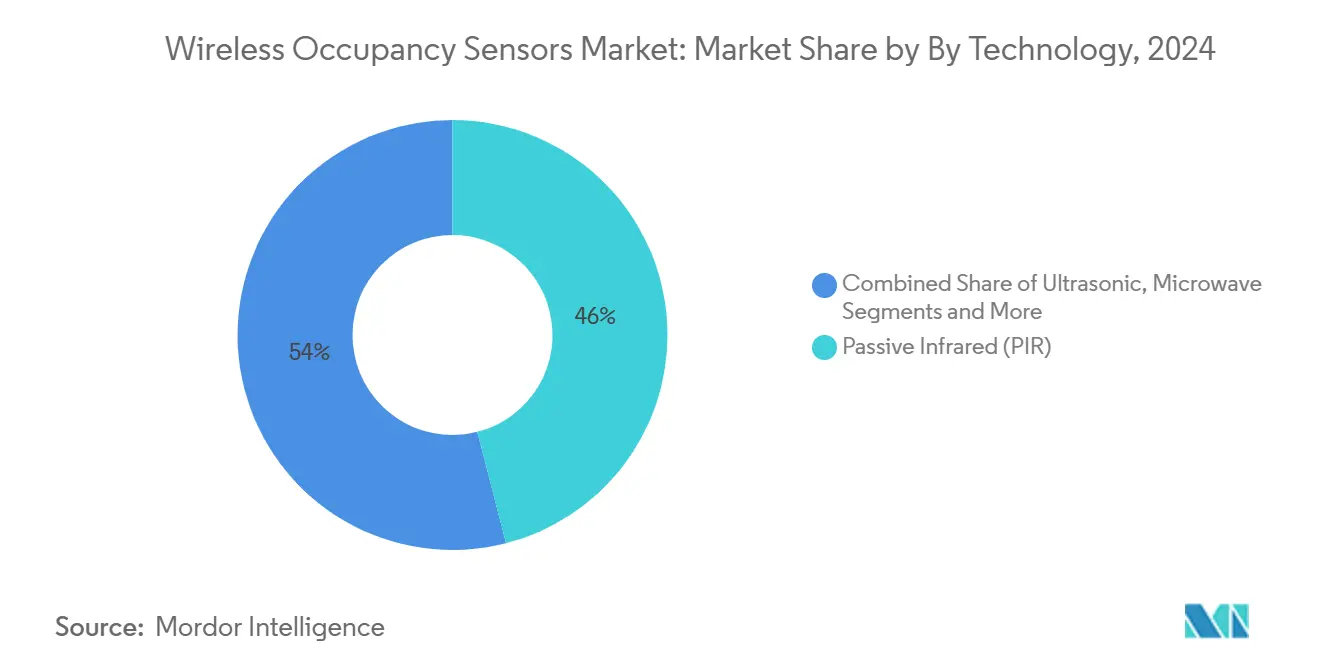

- Por tecnologia, o Infravermelho Passivo capturou 46% da participação do mercado de sensores de ocupação sem fio em 2024, enquanto as soluções Dual Tech estão projetadas para expandir a uma TCAC de 20,5% até 2030.

- Por aplicação, o Controle de Iluminação liderou com 59% de participação na receita em 2024; HVAC e Ventilação está previsto para crescer a uma TCAC de 19%.

- Por tipo de edifício, os edifícios Comerciais representaram 54% do tamanho do mercado de sensores de ocupação sem fio em 2024; as instalações de Saúde estão posicionadas para crescer a uma TCAC de 18,2%.

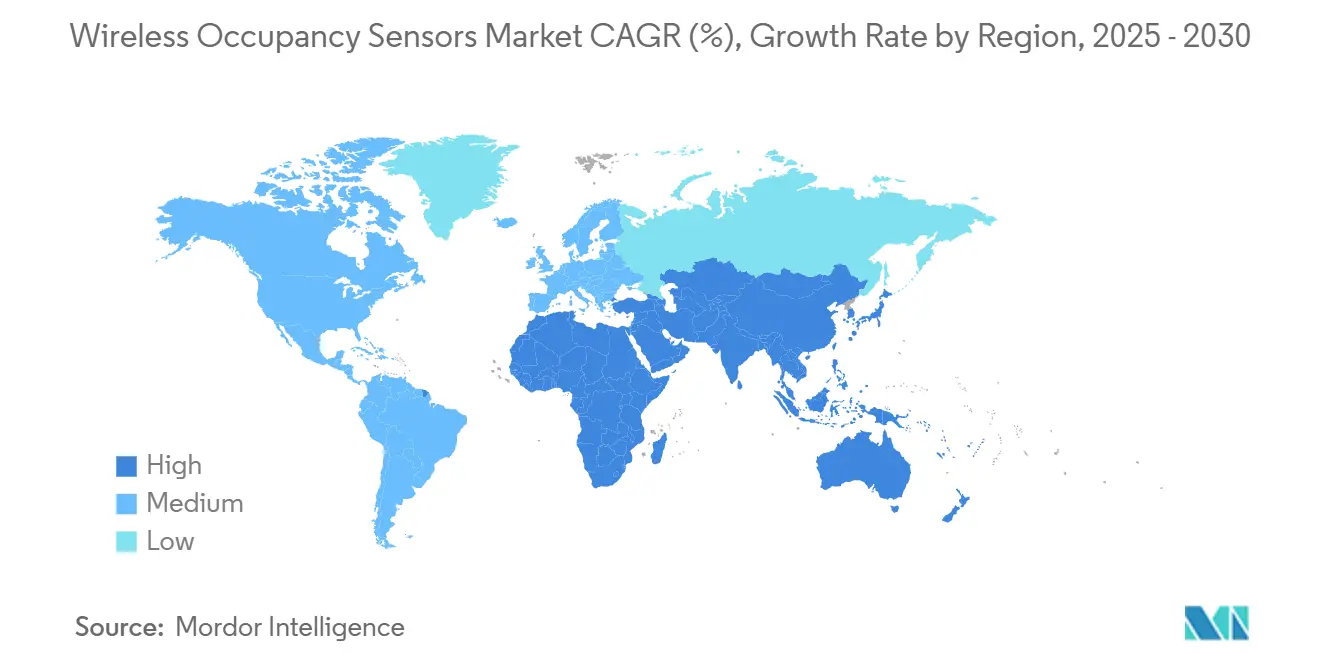

- Por geografia, a América do Norte comandou 35% da participação do mercado de sensores de ocupação sem fio em 2024, enquanto a Ásia-Pacífico está definida para registrar uma TCAC de 17,8% até 2030.

Tendências e Insights do Mercado Global de Sensores de Ocupação Sem Fio

Análise do Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Mandatos rigorosos de eficiência energética | +3.2% | Global, ganhos iniciais na América do Norte e UE | Médio prazo (2-4 anos) |

| Rápida adoção de edifícios inteligentes e IoT | +4.1% | Núcleo APAC, expansão para América do Norte | Curto prazo (≤ 2 anos) |

| Sensores de coleta de energia livre de bateria | +2.8% | Global, concentrado em setores comerciais | Longo prazo (≥ 4 anos) |

| Demanda de trabalho híbrido por análise de espaço | +2.3% | América do Norte e UE, expandindo para APAC | Curto prazo (≤ 2 anos) |

| Contratos HVAC baseados em ocupação vinculados a ESG | +1.9% | Global, liderado por iniciativas de sustentabilidade corporativa | Médio prazo (2-4 anos) |

| Fusão mmWave habilitada por IA para latência zero | +1.7% | América do Norte e APAC, emergente na UE | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos Rigorosos de Eficiência Energética

Códigos de energia como a Diretiva de Desempenho Energético de Edifícios da União Europeia e o California Title 24 exigem controles automáticos de iluminação e HVAC, ancorando a demanda de longo prazo por soluções do mercado de sensores de ocupação sem fio. A Lei Local 88 de Nova York adiciona penalidades financeiras por não conformidade, consolidando uma atração regulatória que transcende cálculos simples de retorno do investimento. Os fabricantes veem ciclos de upgrade previsíveis a cada cinco anos na UE e a cada três anos em vários estados americanos, o que encoraja gastos sustentados em P&D. Os mandatos também catalisam retrofits em edifícios pequenos e médios que anteriormente viam a automação como discricionária. Coletivamente, essas medidas adicionam 3,2 pontos percentuais à TCAC prevista ao acelerar os pipelines de projetos.[1]Comissão Europeia, "Diretiva de Desempenho Energético de Edifícios," ec.europa.eu

Rápida Adoção de Edifícios Inteligentes e IoT

Plataformas de edifícios inteligentes como Cisco Spaces e Schneider Electric EcoStruxure integram dados de ocupação em tempo real para automatizar HVAC, iluminação e manutenção, transformando sensores de dispositivos de função única em nós de dados que alimentam análises empresariais. Os protocolos Thread e Matter agora removem dores de cabeça de interoperabilidade, permitindo que dispositivos Bluetooth, Zigbee e Wi-Fi coexistam sem gateways proprietários. Fornecedores como Aqara enviam sensores dual PIR e mmWave que se conectam aos ecossistemas Apple Home, Alexa e Google direto da caixa, ampliando o alcance do consumidor. Esses efeitos de rede impulsionam curvas de adoção mais rápidas, particularmente nas novas construções comerciais da Ásia-Pacífico. Como resultado, a penetração de edifícios inteligentes entregará o maior impulso de driver com 4,1 pontos percentuais para a TCAC do mercado de sensores de ocupação sem fio.

Sensores de Coleta de Energia Livre de Bateria

Coletores cinéticos e solares acabam com o gargalo de manutenção da substituição de bateria em sensores montados no teto. O conversor ECO 200 da EnOcean alimenta módulos de 2,4 GHz indefinidamente, cortando custos do ciclo de vida em armazéns onde o aluguel de equipamentos de elevação pode exceder os custos de hardware do sensor. Variantes solares prosperam em átrios naturalmente iluminados, enquanto coletores térmicos capturam diferenças de temperatura HVAC para energizar sensores em espaços escuros. Esses designs se alinham com metas ESG eliminando resíduos de bateria e reduzindo visitas técnicas para equipes de instalações. A onda livre de bateria desbloqueia implantações densas anteriormente consideradas antieconômicas, adicionando 2,8 pontos percentuais ao crescimento.

Demanda de Trabalho Híbrido por Análise de Espaço

O trabalho híbrido transformou a otimização de metros quadrados em uma prioridade da alta administração. Plataformas alimentadas por IA como VergeSense revelam áreas subutilizadas, permitindo que empresas como Fresenius Medical Care evitem USD 60 milhões em arrendamentos ao longo de uma década. Dispositivos avançados como o VS121 da Milesight contam pessoas com 95% de precisão preservando o anonimato para atender aos requisitos do GDPR. A contagem contínua de pessoas agora complementa sinais de ocupação binários, apoiando atribuição dinâmica de mesa e cronogramas de limpeza. As empresas tratam essas insights como estratégicos, pagando prêmios que alimentam uma contribuição de 2,3 pontos percentuais para a TCAC do mercado de sensores de ocupação sem fio.

Análise do Impacto das Restrições

| RESTRIÇÕES | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Disparos falsos e problemas de calibração | -2.1% | Global, implantações densas de IoT | Curto prazo (≤ 2 anos) |

| Preocupações com privacidade de dados e cibersegurança | -1.8% | UE e América do Norte, expandindo globalmente | Médio prazo (2-4 anos) |

| Congestionamento de RF em implantações densas de IoT | -1.3% | Centros urbanos globalmente | Curto prazo (≤ 2 anos) |

| Custos de conformidade de descarte de bateria | -0.9% | UE e mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Disparos Falsos e Problemas de Calibração

Sensores PIR convencionais interpretam mal correntes de ar HVAC e mudanças de temperatura, fazendo com que luzes se acendam sem ocupantes e corroendo as reivindicações de economia de energia. Dispositivos ultrassônicos Time-of-Flight melhoram a detecção em tais ambientes, mas instaladores devem ajustar finamente a sensibilidade, aumentando os custos de mão de obra. A fusão dual-tech reduz falsos positivos, mas dobra a contagem de componentes e o dreno da bateria. O radar mmWave premium permanece caro e precisa de configuração especializada desconhecida por muitos eletricistas. Até que os padrões de auto-calibração assistida por IA amadureçam, essas fricções técnicas subtraem 2,1 pontos percentuais da TCAC do mercado de sensores de ocupação sem fio.[2]MulticoreWare Inc., "Desafios dos Sensores PIR em Ambientes HVAC," multicorewareinc.com

Preocupações com Privacidade de Dados e Cibersegurança

O GDPR estipula consentimento explícito para monitoramento de ocupação que pode rastrear indivíduos, limitando a granularidade de dados em escritórios europeus. Operadores de saúde se preocupam que análises baseadas em nuvem possam expor padrões sensíveis de movimento de pacientes. Redes sem fio criam vetores de ataque; uma violação de automação predial pode escalar para perigos de segurança da vida. Os fornecedores estão adicionando processamento de borda para manter dados brutos no local, mas isso aumenta os custos de lista de materiais. As seguradoras cibernéticas exigem cada vez mais firmware de sensor auditado, alongando os ciclos de aquisição e arrastando a TCAC em 1,8 pontos percentuais.

Análise de Segmento

Por Tecnologia: Precisão Impulsiona uma Mudança de Fusão de Sensores

O Infravermelho Passivo manteve 46% de participação em 2024 graças ao baixo custo e maturidade, posicionando-o como a âncora de volume do mercado de sensores de ocupação sem fio. Dispositivos Dual-Tech que combinam sinais PIR e ultrassônicos estão projetados para registrar uma TCAC de 20,5% conforme os usuários demandam maior precisão em escritórios abertos com ar-condicionado. Sensores ultrassônicos independentes ocupam a segunda posição onde temperaturas estáveis favorecem a detecção de movimento baseada em som. O radar mmWave atrai compradores de saúde, aeroportos e escritórios premium que precisam de confirmação de presença subsegundo para decisões críticas de iluminação e HVAC. Variantes de visão computacional e acústica permanecem nicho, mas ganham atenção pela precisão de contagem de pessoas em análises de varejo.

Os roteiros dos fornecedores cada vez mais agrupam mecanismos de fusão AI que aprendem padrões ambientais para reduzir falsos positivos, melhorando a confiança no mercado de sensores de ocupação sem fio. O FP300 da Aqara combina dual PIR, mmWave, sensores de temperatura, umidade e iluminância para alimentar dados de comando em redes Matter. Tais plataformas usam atualizações over-the-air, protegendo investimentos conforme algoritmos evoluem. Embora os custos de BOM subam, as economias do ciclo de vida de callbacks reduzidos justificam o prêmio, preparando o terreno para implantações empresariais maiores.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Integração HVAC Impulsiona Economias da Próxima Onda

O Controle de Iluminação manteve 59% de domínio de receita em 2024, beneficiando-se de décadas de implantação impulsionada por código em fit-outs comerciais. No entanto, HVAC e Ventilação está previsto para expandir a uma TCAC de 19%, conforme dados de ocupação se provam essenciais para dimensionar adequadamente o fluxo de ar para padrões de qualidade do ar interno pós-pandemia. Segurança e Vigilância usa sensores para armamento de alarmes e iluminação de caminhos de saída, oferecendo sinergias de orçamento cruzado. O maior valor se acumula para Análises de Utilização de Espaço, onde funções avançadas de contagem permitem otimização de aluguel em imóveis premium.

O Forge Sustainability+ da Honeywell ilustra como HVAC ajustado por ocupação pode reduzir a energia do ventilador em 40% mantendo o conforto, desbloqueando novas alavancas de ROI para o tamanho do mercado de sensores de ocupação sem fio vinculado a contratos de energia. Os fornecedores empacotam dashboards em nuvem que monetizam assinaturas de dados além das margens de hardware. Sobreposições de rastreamento de ativos usam a mesma infraestrutura, dando aos gerentes de instalações uma plataforma multi-serviços que amplia o TAM sem capex extra.

Por Tipo de Edifício: Saúde Comanda Performance Premium

Edifícios comerciais entregaram 54% da receita de 2024, refletindo ampla conformidade com códigos de energia em escritórios, varejo e propriedades de hospitalidade. Instalações de saúde, no entanto, prometem o avanço mais rápido a uma TCAC de 18,2%, impulsionado por protocolos de controle de infecção e pressão regulatória para monitoramento de mudanças de ar. A adoção residencial de casa inteligente permanece estável conforme consumidores instalam luzes noturnas baseadas em ocupação e controles climáticos. Plantas industriais adotam sensores para bloqueios de segurança e economia de energia em pisos de produção.

Hospitais demandam dados precisos de presença sem infringir a privacidade do paciente, levando a ASPs mais altos e taxas recorrentes de software que ampliam o tamanho do mercado de sensores de ocupação sem fio para soluções premium. O programa Connected Hospital da Honeywell integra inteligência de localização para agilizar fluxos de trabalho da equipe. Edifícios Públicos e Institucionais seguem o exemplo conforme governos retrofitam escolas e escritórios municipais para atender metas de carbono, criando um pipeline de licitações que favorecem fornecedores com credenciais comprovadas de cibersegurança.

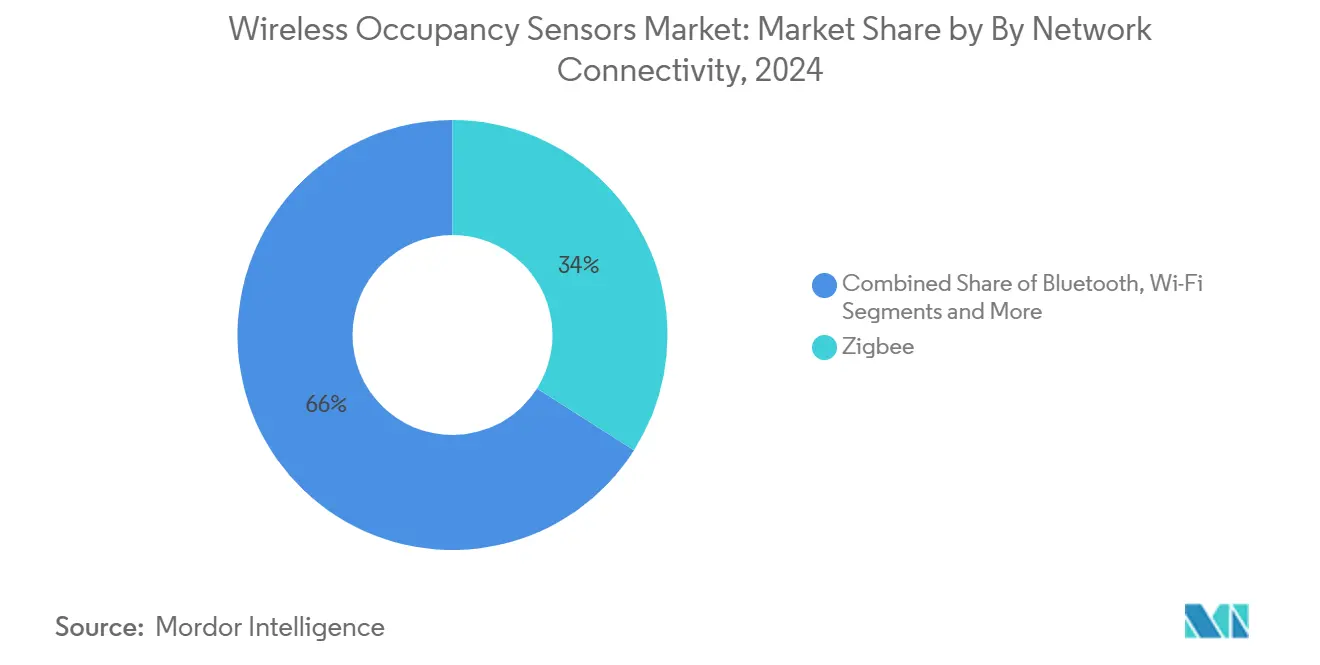

Por Conectividade de Rede: Thread e Matter Unem Protocolos Fragmentados

Zigbee terminou 2024 com 34% de participação, sua topologia mesh adequada para grandes locais comerciais. Bluetooth/BLE está no caminho para uma TCAC de 21,5% até 2030 conforme comissionamento de smartphone e funções beacon simplificam a implantação. Wi-Fi atende análises de alta largura de banda que transmitem feeds de contagem de pessoas em tempo quase real para dashboards em nuvem. O protocolo auto-alimentado da EnOcean possui nichos especializados onde o acesso ao teto é difícil e o valor livre de bateria supera os limites de largura de banda.

O padrão Matter-over-Thread promete integração vendor-agnóstica, reduzindo mão de obra de comissionamento e des-arriscando decisões de compra no mercado de sensores de ocupação sem fio. O mmWave Human Presence Sensor da Lafaer é enviado com Thread Secure Mesh nativo, conectando diretamente aos ecossistemas Apple Home e Google Home sem hubs proprietários. LoRaWAN estende alcance através de campuses de fabricação, enquanto roteiros 5G sugerem casos de uso de latência ultra-baixa como alertas de densidade de espaço de trabalho ao vivo. A conectividade interoperável sustenta a adoção futura liberando compradores do lock-in de protocolo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Setor de Usuário Final: Edifícios Inteligentes Ancoram Convergência

Edifícios Inteligentes formam o maior bloco de usuários finais, abrangendo torres de escritório, shopping centers e complexos de uso misto que integram dashboards de iluminação, HVAC e gerenciamento de espaço. Saúde registra o crescimento mais rápido conforme instalações se atualizam para resiliência pandêmica e conformidade regulatória com normas de qualidade do ar interno. Locais de fabricação implantam sensores para isolamento de área durante serviço de maquinário e para verificar presença de trabalhadores em zonas perigosas. Aeroespacial e Defesa demandam dispositivos endurecidos e à prova de violação compatíveis com estruturas de segurança rigorosas.

Compradores de Eletrônicos de Consumo e Casa Inteligente enfatizam configuração plug-and-play via aplicativos móveis, encorajando modelos BLE de baixo custo. Varejistas exploram feeds de contagem de pessoas para merchandising dinâmico e equipe de checkout. Centros de transporte sobrepõem sensores em circuitos de iluminação existentes para monitorar aglomeração e orientar ventilação. A convergência de requisitos entre indústrias promove economias de escala que reforçam a posição competitiva de fornecedores de plataforma no mercado de sensores de ocupação sem fio.

Análise Geográfica

A América do Norte liderou com uma participação de receita de 35% em 2024, impulsionada pelos códigos ASHRAE 90.1-2019 e Title 24 que exigem sensores em praticamente todos os projetos comerciais. Os Estados Unidos lideram P&D de radar mmWave, com empresas como Novelda entregando detectores de banda ultra larga capazes de rastreamento de micromovimento para aplicações de quarto de paciente Novelda. O impulso de retrofit centrado em LEED do Canadá e a expansão de fábricas do México sustentam o volume regional apesar de incertezas ocasionais de política comercial. O mercado de sensores de ocupação sem fio continua a se beneficiar de incentivos fiscais federais para upgrades de equipamentos de eficiência energética.

A Ásia-Pacífico é o território de crescimento mais rápido, projetado para registrar uma TCAC de 17,8% conforme o blueprint de cidade inteligente da China e as metas de Edifício Energia Zero do Japão impulsionam a penetração de sensores. A Missão 100-Cidades-Inteligentes da Índia e o amplo rollout 5G criam terreno fértil para instalações baseadas em BLE em torres comerciais. A Coreia do Sul aproveita sua capacidade de fabricação de eletrônicos para encurtar lead times e reduzir preços de sistemas, impulsionando adoção em setores locais de educação e saúde. O suprimento abundante de componentes locais protege a região de escassez global de chips, reforçando a trajetória de crescimento do mercado de sensores de ocupação sem fio.

A Europa se beneficia da Diretiva de Desempenho Energético de Edifícios, que impõe auditorias periódicas de performance que estimulam ciclos contínuos de retrofit. A Alemanha se destaca em sinergias de automação industrial, enquanto o Reino Unido canaliza fundos de redução de carbono para subsídios de retrofit do setor público. A França explora intercâmbios de dados smart-grid-to-building que pagam edifícios por resposta à demanda, tornando sensores ativos geradores de receita em vez de custos de conformidade. O GDPR orienta compradores para soluções processadas na borda, favorecendo fornecedores com análises no dispositivo. Juntos, esses fatores incorporam sensores sem fio como um elemento fundamental do roteiro de descarbonização da Europa.[3]Construction21, "Projetos de Cidades Inteligentes da China Aceleram Adoção de Edifícios Inteligentes," construction21.org

Cenário Competitivo

O mercado de sensores de ocupação sem fio exibe fragmentação moderada, com gigantes da iluminação, industriais diversificados e startups especializadas disputando participação. A compra de USD 1,215 bilhão da QSC pela Acuity Brands ampliou seu portfólio através de plataformas de áudio, vídeo e controle, permitindo captura holística de dados de espaço que diferencia contra rivais de função única. O controlador SpaceLogic da Schneider Electric funde IA com entradas multi-sensor para alcançar até 35% de economia de energia HVAC, ilustrando ênfase competitiva em valor integrado em vez de hardware independente.

Disruptores emergentes como EnOcean comercializam módulos de coleta cinética e solar que eliminam manutenção de bateria, abrindo verticais conscientes de custos como centros logísticos que recuam de aluguéis de elevação para acesso ao teto. VergeSense e Milesight adicionam modelos de análise baseados em assinatura camadas sobre hardware, mudando receita para fluxos de software recorrentes. Corridas de patentes focam no processamento de sinais de radar e inferência de borda de ultra-baixo poder, com vários players aumentando orçamentos de P&D para defender vantagens de propriedade intelectual.

Alianças estratégicas também moldam a competição. A colaboração da ABB com Samsung incorpora dados de ocupação no SmartThings para orquestração unificada de dispositivos, enquanto Siemens, Enlighted e Zumtobel co-desenvolvem luminárias com sensores incorporados que aceleram cronogramas de projetos. Espera-se consolidação de mercado conforme incumbentes buscam ativos ricos em dados, mas inovadores de nicho mantêm bases possuindo IP especializado ou expertise vertical. Esta dinâmica garante pipelines saudáveis de inovação e escolha do usuário dentro do mercado de sensores de ocupação sem fio.

Líderes da Indústria de Sensores de Ocupação Sem Fio

-

Legrand SA

-

Schneider Electric SE

-

Acuity Brands Inc.

-

Signify N.V.

-

Johnson Controls International plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: A Acuity Brands completou sua aquisição de USD 1,215 bilhão da QSC, LLC, integrando plataformas de áudio, vídeo e controle gerenciáveis em nuvem com capacidades de detecção de ocupação. A aquisição aprimora a receita do Intelligent Spaces Group da Acuity para USD 535 milhões anuais e posiciona a empresa para aproveitar a interoperabilidade de dados através de aplicações de edifícios inteligentes.

- Fevereiro de 2025: A Eaton Corporation anunciou um investimento de USD 340 milhões para estabelecer operações de transformador em Jonesville, Carolina do Sul, criando 700 empregos e aprimorando capacidades de modernização da rede. A instalação fabricará transformadores trifásicos apoiando a crescente demanda de energia elétrica de implantações de edifícios inteligentes.

- Fevereiro de 2025: ABB e Samsung Electronics anunciaram integração do sistema de gerenciamento de energia InSite da ABB nas plataformas SmartThings da Samsung, aprimorando gerenciamento de energia para edifícios residenciais e comerciais através de detecção de ocupação unificada e controle de aparelhos inteligentes.

- Outubro de 2024: A Schneider Electric completou seu investimento na Planon Beheer B.V. para transformar digitalmente edifícios em locais de trabalho sustentáveis, focando em otimização de espaço baseada em ocupação e soluções de gerenciamento de energia.

Escopo do Relatório do Mercado Global de Sensores de Ocupação Sem Fio

Sensores de ocupação sem fio podem ser definidos como um sistema que liga e desliga a luz automaticamente dependendo da vacância. Também controla os sistemas de temperatura e ventilação. Ajuda a tornar a vida conveniente e mais fácil e também economiza energia. Vários sensores utilizados são o infravermelho, ultrassônico, microondas, umidade e temperatura, outros sensores.

| Infravermelho Passivo (PIR) |

| Ultrassônico |

| Dual Tech (PIR + Ultrassônico) |

| Radar Microondas / mmWave |

| Outras Tecnologias |

| Controle de Iluminação |

| HVAC e Ventilação |

| Segurança e Vigilância |

| Análises de Utilização de Espaço |

| Outras Aplicações |

| Residencial |

| Comercial |

| Industrial |

| Público e Institucional |

| Zigbee |

| Bluetooth / BLE |

| Wi-Fi |

| EnOcean (Coleta de Energia) |

| LoRa e Outras LPWAN |

| Edifícios Inteligentes |

| Instalações de Saúde |

| Fabricação |

| Aeroespacial e Defesa |

| Eletrônicos de Consumo e Casa Inteligente |

| Outros |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Israel |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Egito | |

| Resto da África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tecnologia | Infravermelho Passivo (PIR) | |

| Ultrassônico | ||

| Dual Tech (PIR + Ultrassônico) | ||

| Radar Microondas / mmWave | ||

| Outras Tecnologias | ||

| Por Aplicação | Controle de Iluminação | |

| HVAC e Ventilação | ||

| Segurança e Vigilância | ||

| Análises de Utilização de Espaço | ||

| Outras Aplicações | ||

| Por Tipo de Edifício | Residencial | |

| Comercial | ||

| Industrial | ||

| Público e Institucional | ||

| Por Conectividade de Rede | Zigbee | |

| Bluetooth / BLE | ||

| Wi-Fi | ||

| EnOcean (Coleta de Energia) | ||

| LoRa e Outras LPWAN | ||

| Por Setor de Usuário Final | Edifícios Inteligentes | |

| Instalações de Saúde | ||

| Fabricação | ||

| Aeroespacial e Defesa | ||

| Eletrônicos de Consumo e Casa Inteligente | ||

| Outros | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Israel | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho projetado do mercado de sensores de ocupação sem fio até 2030?

O mercado deve atingir USD 2,3 bilhões até 2030, refletindo uma TCAC de 15,9%.

Qual região mostra o maior potencial de crescimento para sensores de ocupação sem fio?

A Ásia-Pacífico está prevista para crescer a uma TCAC de 17,8%, impulsionada pelos rollouts de cidades inteligentes da China e iniciativas de edifícios energia zero do Japão.

Por que os sensores Dual-Tech estão ganhando popularidade?

Eles combinam detecção PIR e ultrassônica para reduzir disparos falsos, levando a uma TCAC de 20,5%, a mais alta entre os segmentos de tecnologia.

Como os sensores livres de bateria impactam o custo total de propriedade?

Designs de coleta de energia cinética e solar removem mão de obra de substituição de bateria e taxas de descarte, reduzindo significativamente os custos do ciclo de vida.

Qual segmento de aplicação está se expandindo mais rapidamente nesta indústria?

A integração HVAC e Ventilação está avançando a uma TCAC de 19% conforme edifícios vinculam fluxo de ar a dados de ocupação em tempo real para atender metas ESG.

Qual restrição chave poderia desacelerar a adoção?

Preocupações com privacidade de dados e cibersegurança, especialmente sob regras do GDPR, podem alongar ciclos de aquisição e frear velocidade de implantação.

Página atualizada pela última vez em: