Tamanho e Participação do Mercado de Acidulantes Alimentares

Análise do Mercado de Acidulantes Alimentares pela Mordor Intelligence

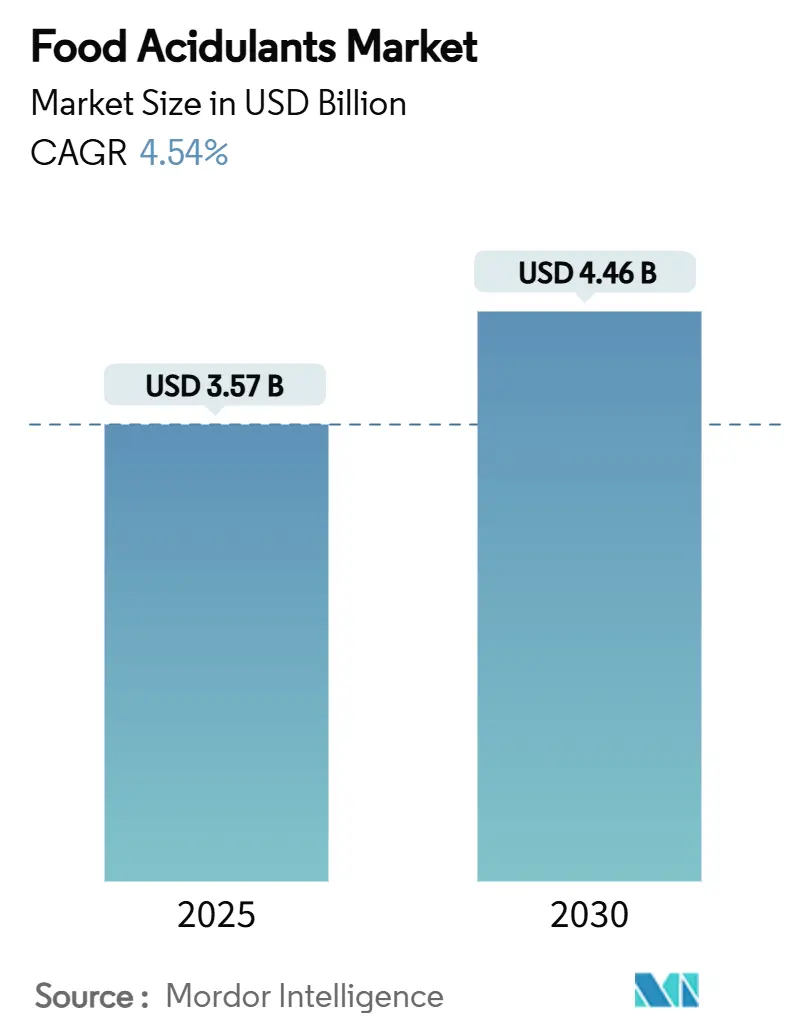

O tamanho do mercado de acidulantes alimentares foi avaliado em USD 3,57 bilhões em 2025 e está previsto para atingir USD 4,46 bilhões até 2030, avançando a uma TCAC de 4,54% ao longo do período. Este crescimento é impulsionado principalmente pela implementação de regulamentações globais de segurança alimentar mais rigorosas, crescente preferência do consumidor por formulações de rótulo limpo, e a crescente adoção de alimentos processados em economias emergentes. Desenvolvimentos regulatórios em regiões-chave, incluindo China, União Europeia e Canadá, apresentam tanto desafios quanto oportunidades para a adoção de acidulantes derivados naturalmente. Simultaneamente, inovações em tecnologias de produção baseadas em biomassa estão desempenhando um papel fundamental na redução da pegada de carbono associada à produção de ácidos cítrico, láctico e succínico. Vulnerabilidades na cadeia de suprimentos, particularmente flutuações nos preços do milho, estão levando fabricantes a diversificar fontes de matérias-primas, com crescente foco em substratos de mandioca, cana-de-açúcar e resíduos biológicos. O cenário competitivo é caracterizado por consolidação significativa, exemplificada pela aquisição da CP Kelco pela Tate and Lyle. Adicionalmente, investimentos estratégicos em ativos de produção baseados em fermentação estão aprimorando as capacidades de desenvolvimento de aplicações da indústria, particularmente em segmentos de alta demanda como bebidas, produtos de panificação e alternativas de carne à base de plantas.

Principais Destaques do Relatório

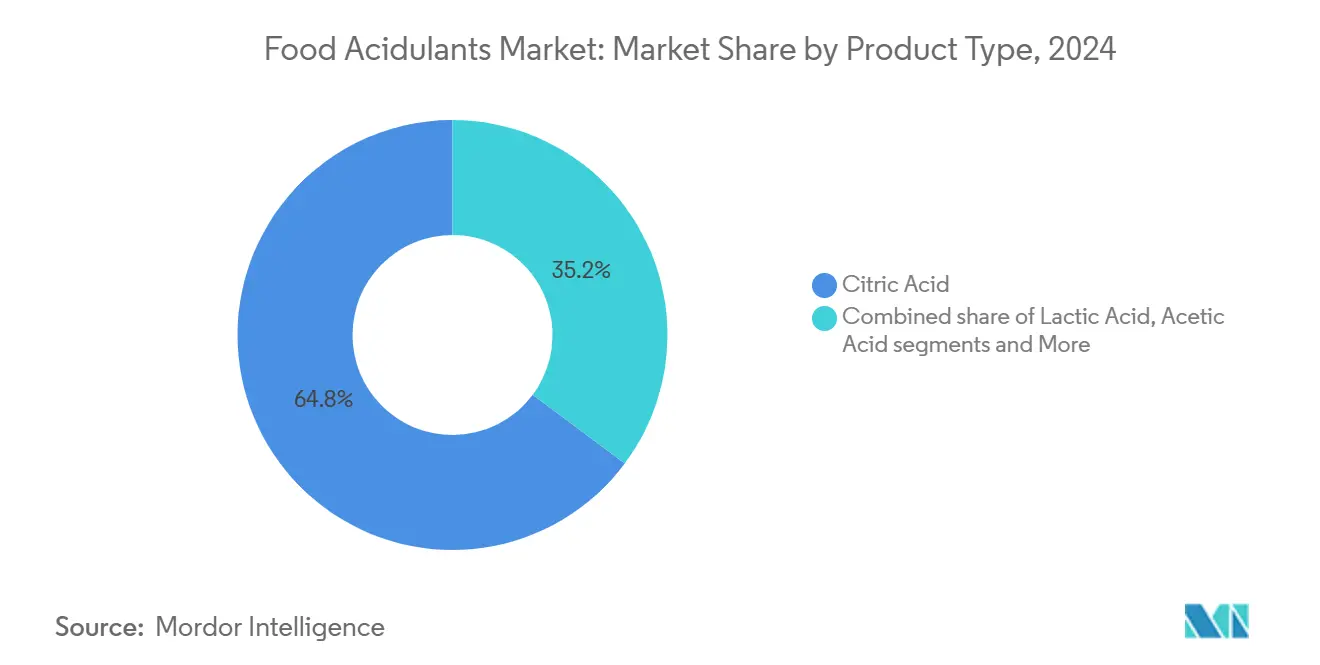

- Por tipo, o ácido cítrico liderou com 64,8% da participação do mercado de acidulantes alimentares em 2024; o ácido succínico está projetado para crescer a 10,2% TCAC até 2030.

- Por origem, o segmento sintético representou 71,6% do tamanho do mercado de acidulantes alimentares em 2024, enquanto alternativas de base biológica estão definidas para expandir a 9,4% TCAC até 2030.

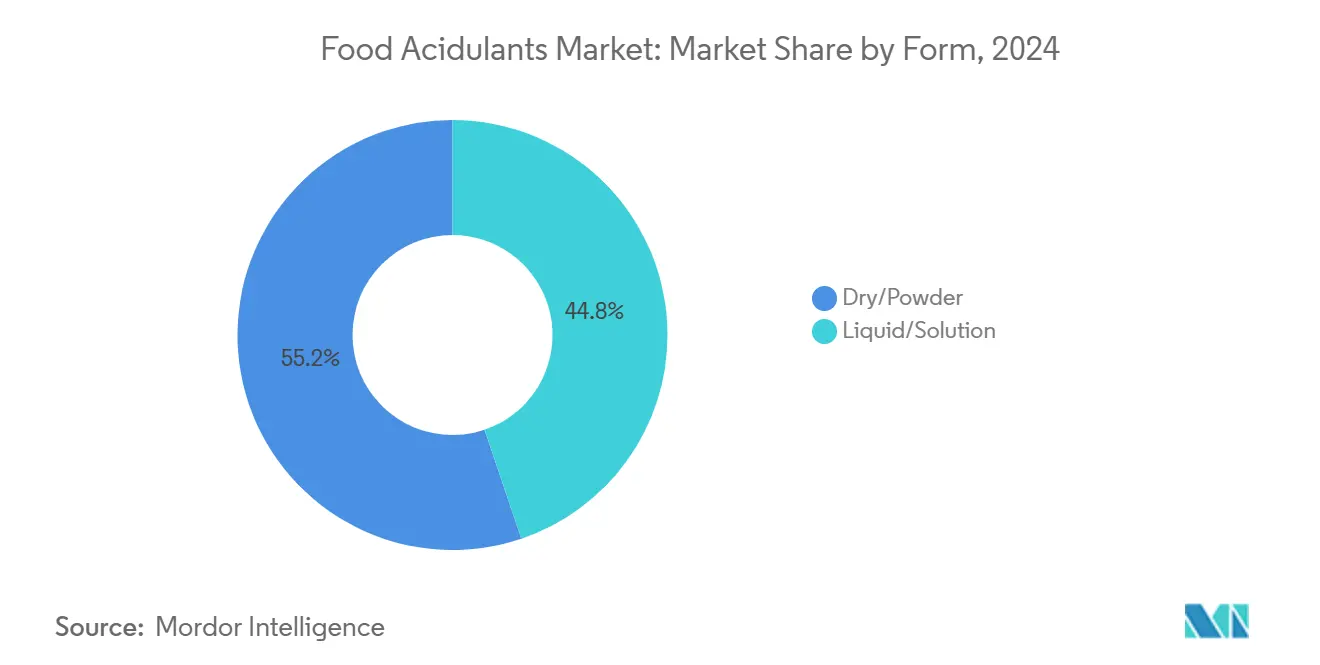

- Por forma, produtos secos/pó detiveram 55,2% da participação da receita em 2024; formatos líquidos/solução estão progredindo a uma TCAC de 6,8%.

- Por aplicação, bebidas capturaram 34,7% da participação do mercado de acidulantes alimentares em 2024, enquanto aplicações de carne e frutos do mar à base de plantas estão avançando a 12,1% TCAC até 2030.

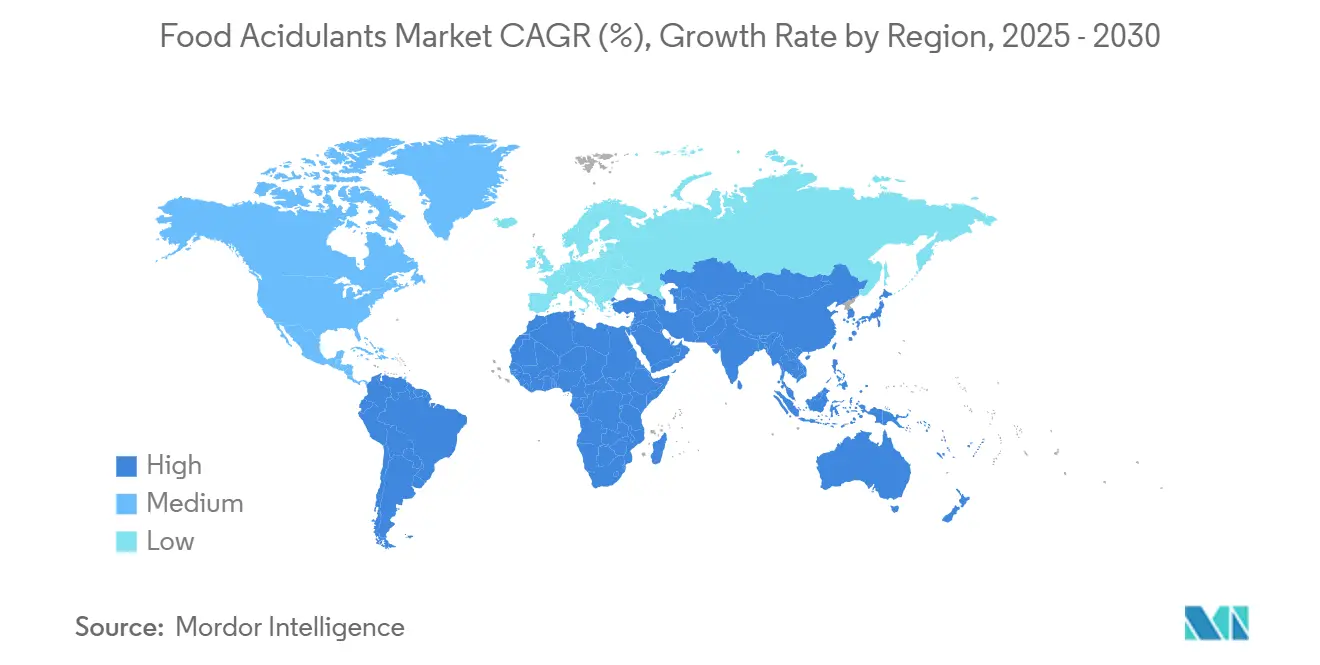

- Por geografia, Ásia-Pacífico comandou 39,8% da participação do mercado de acidulantes alimentares em 2024; o Oriente Médio e África estão previstos para registrar uma TCAC de 8,3% entre 2025-2030.

Tendências e Insights do Mercado Global de Acidulantes Alimentares

Análise de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Crescente interesse em ingredientes naturais e de rótulo limpo | +1.2% | América do Norte e Europa mais fortes | Médio prazo (2-4 anos) |

| Alta demanda por alimentos processados e de conveniência. | +0.8% | Ásia-Pacífico central; Oriente Médio e África expansão | Longo prazo (≥ 4 anos) |

| Demanda por carne à base de plantas estável em prateleira impulsionando uso de ácido láctico e fumárico | +0.6% | América do Norte e Europa expandindo para Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Investimentos de marcas de cola em refrigerantes com baixo açúcar aumentando captação de fosfórico/málico | +0.4% | Mercados urbanos globais | Médio prazo (2-4 anos) |

| Ênfase na segurança alimentar e conformidade regulatória. | +0.3% | Global | Longo prazo (≥ 4 anos) |

| Crescente preferência do consumidor por perfis de sabor aprimorados está impulsionando a demanda por acidulantes alimentares. | +0.2% | Segmentos premium globais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente interesse em ingredientes naturais e de rótulo limpo

Com uma crescente ênfase na transparência de ingredientes, os ácidos cítrico, málico e láctico de base biológica estão cada vez mais garantindo contratos com preços premium. A Autoridade Europeia de Segurança Alimentar (EFSA) introduziu orientação revisada sobre alimentos novos, que entrará em vigor em fevereiro de 2025. Esta estrutura atualizada está simplificando o processo de aprovação para ácidos derivados de fermentação, acelerando assim seu caminho para a comercialização. A Jungbunzlauer, um player-chave no mercado, priorizou estrategicamente o ácido cítrico naturalmente fermentado, permitindo à empresa estabelecer acordos de fornecimento com fabricantes europeus de bebidas que requerem ingredientes certificados como GRAS. A demanda por produtos de rótulo limpo é particularmente forte em categorias como água com gás, shots funcionais e sucos premium, onde o ácido málico derivado de maçã desempenha papel fundamental no aprimoramento de perfis de sabor. Embora ampliar a capacidade de fermentação permaneça um empreendimento intensivo em capital, empresas com portfólios robustos de base biológica estão capturando margens mais altas com sucesso, que ajudam a mitigar o impacto dos custos crescentes de matérias-primas.

Alta demanda por alimentos processados e de conveniência

A urbanização e estilos de vida em evolução nas regiões da Ásia-Pacífico e Oriente Médio estão impulsionando um aumento significativo na demanda por produtos alimentares estáveis em prateleira, incluindo macarrão instantâneo, molhos e tigelas de arroz prontas para comer. Esta demanda sustentada resultou em consumo consistentemente alto de linha de base de ácidos cítrico e acético. Na China, a implementação do GB 2760-2024 introduziu regulamentações mais rigorosas sobre conservantes sintéticos enquanto simultaneamente expandiu as aplicações permitidas para ácidos orgânicos. Esta mudança regulatória levou a um aumento notável em pedidos de processadores de alimentos domésticos. Além disso, as bactérias do ácido láctico podem efetivamente mitigar sabores indesejados em produtos lácteos à base de plantas, desbloqueando assim novas oportunidades para criação de valor neste segmento. Adicionalmente, preferências de sabor regionais, como a acidez associada ao tamarindo popular no Sul da Ásia, estão impulsionando o desenvolvimento de misturas personalizadas de acidulantes adaptadas aos paladares locais. Para abordar os desafios impostos pela volatilidade dos preços de matérias-primas, corporações multinacionais estão implementando estratégias de hedge e diversificando suas abordagens de sourcing utilizando múltiplas matérias-primas.

Demanda por carne à base de plantas estável em prateleira impulsionando uso de ácido láctico e fumárico

A fermentação de precisão está impulsionando inovação em aplicações de acidulantes dentro da produção de proteínas alternativas. Os ácidos láctico e fumárico se tornaram essenciais para desenvolver textura e garantir preservação em substitutos de carne à base de plantas. Uma mudança demográfica está ocorrendo, caracterizada por mudanças nas preferências dietéticas e escolhas de estilo de vida influenciadas pela consciência da saúde, sustentabilidade ambiental e considerações éticas. Segundo o Good Food Institute, em 2024, aproximadamente 40% dos adultos na Alemanha e Reino Unido planejam aumentar seu consumo de alimentos à base de plantas. Fatores relacionados à saúde representam 48% desta mudança, enquanto preocupações ambientais representam 29%, e considerações de bem-estar animal constituem 25%[1]Fonte: Good Food Institute, "Estado da Indústria 2024", www.gfi.org. Os ácidos láctico e fumárico são críticos para controle de pH, aprimoramento de textura e estabilidade microbiana em charque vegano ambiente e substitutos de carne enlatados. Descobertas da Novonesis indicam que esses ácidos aprimoram sabores umami e kokumi, efetivamente estreitando a lacuna de sabor com proteínas animais. Para manter alegações de rótulo, marcas estão priorizando ácidos certificados orgânicos e favorecendo fornecedores com práticas de fermentação auditadas.

Investimentos de marcas de cola em refrigerantes com baixo açúcar aumentando captação de fosfórico/málico

Gigantes de bebidas estão reformulando suas SKUs principais para alinhar com impostos de redução de açúcar. Eles estão adicionando ácido fosfórico ou málico para contrabalançar a doçura reduzida. À medida que a consciência sobre erosão do esmalte cresce, há pressão crescente sobre o uso de ácido fosfórico. Isso levou a uma tendência de substituí-lo parcialmente com ácido málico, especialmente em refrigerantes premium. Embora a FDA ainda reconheça o ácido fosfórico como GRAS, sentimentos em mudança nas mídias sociais estão empurrando corporações em direção a ácidos derivados de frutas. O ácido cítrico, em particular, está ganhando proeminência em refrigerantes carbonatados orgânicos, onde desempenha papel duplo em manter equilíbrio de pH e apoiar iniciativas de rótulo limpo, que são cada vez mais valorizadas por consumidores conscientes da saúde. Em resposta a essas dinâmicas de mercado em evolução, fornecedores estão priorizando inovação desenvolvendo soluções de acidulantes com perfis de baixa impureza e oferecendo misturas personalizadas adaptadas às necessidades específicas de fabricantes de bebidas. Esses avanços visam abordar tanto requisitos funcionais quanto a crescente demanda por opções de ingredientes mais limpas e naturais na indústria de bebidas.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Volatilidade do preço do milho pós-ruptura do Mar Negro comprimindo margens cítricas | -0.7% | Regiões globais dependentes de milho | Curto prazo (≤ 2 anos) |

| Lacunas de cadeia fria na África Subsaariana limitando acidulantes em bebidas lácteas refrigeradas | -0.3% | África Subsaariana; Ásia-Pacífico rural | Longo prazo (≥ 4 anos) |

| Preocupações dos consumidores americanos sobre erosão do esmalte limitando ácido fosfórico em refrigerantes | -0.4% | América do Norte se espalhando para Europa | Médio prazo (2-4 anos) |

| Estruturas regulatórias rigorosas sobre aditivos alimentares estão impondo desafios ao crescimento do mercado de acidulantes alimentares | -0.2% | Europa, com expansão global | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade do preço do milho pós-ruptura do Mar Negro comprimindo margens cítricas

Fermentadores de ácido cítrico dependem principalmente do licor de maceração de milho como insumo-chave; no entanto, rupturas nas cadeias de suprimento causadas por eventos relacionados à guerra aumentaram significativamente os preços do milho. Nos Estados Unidos, a capacidade de produção doméstica atende apenas um terço da demanda total, intensificando assim a dependência do país em importações para preencher a lacuna. Processadores menores, particularmente aqueles sem mecanismos de hedge em vigor, são desproporcionalmente afetados por essas escalações de custo, deixando-os vulneráveis a paralisações operacionais ou potenciais aquisições por entidades maiores. Embora substratos alternativos, como mandioca, apresentem uma possível solução, sua adoção necessita processos de revalidação e despesas substanciais de capital, sobrecarregando ainda mais a rentabilidade de curto prazo. As pressões persistentes de preços no mercado estão impulsionando empresas maiores a buscar estratégias de integração vertical, permitindo-lhes garantir hectares de matérias-primas upstream e mitigar riscos da cadeia de suprimento efetivamente.

Estruturas regulatórias rigorosas sobre aditivos alimentares impondo desafios

À medida que autoridades de segurança alimentar apertam processos de aprovação e vigilância pós-comercialização para acidulantes, a complexidade regulatória global está em ascensão. Essas medidas elevadas levam a custos de conformidade que pesam fortemente sobre fabricantes menores. A Comissão Europeia, sob o Regulamento (UE) 2024/2597, atualizou critérios de pureza para sorbatos, exigindo testes de produtos frescos e documentação. Em movimento notável, a China decidiu banir o ácido desidroacético em várias categorias a partir de 2025, destacando a repentinidade das mudanças regulatórias. Enquanto isso, o Programa de Alimentos Humanos da FDA está se comprometendo a reavaliar continuamente substâncias GRAS legadas, inflando ainda mais os custos de conformidade. Tais disparidades regulatórias compelem corporações multinacionais a fazer malabarismo com múltiplas SKUs, enquanto empresas menores lutam com financiamento de verificações analíticas, dificultando seu ritmo no lançamento de novos produtos.

Análise por Segmento

Por Tipo de Produto: Dominância do Ácido Cítrico Enfrenta Disrupção de Base Biológica

Em 2024, o ácido cítrico liderou o mercado de acidulantes alimentares com uma participação de 64,8%, apoiado por cadeias de suprimento bem estabelecidas e aprovações GRAS em várias jurisdições. O ácido succínico, embora um segmento de nicho, está experimentando uma TCAC de 10,2% (2025-2030), impulsionado por processos fermentativos que reduzem emissões de gases de efeito estufa e facilitam sua aplicação em resinas de embalagens compostáveis. O ácido láctico, tradicionalmente usado para preservação de iogurte, está expandindo suas aplicações para incluir queijo vegano e meio de crescimento para carnes cultivadas. O ácido fosfórico, apesar de enfrentar desafios regulatórios em formulações de cola, permanece funcionalmente relevante.

Custos de fermentação em declínio estão possibilitando o surgimento de alternativas. Ácidos málico e fumárico bioderivados estão ganhando tração em aplicações de bebidas e pós proteicos. O mercado para ácidos orgânicos associados a carnes à base de plantas deve crescer significativamente à medida que a capacidade de fermentação de precisão aumenta. Produtores com expertise em engenharia metabólica estão diversificando seus portfólios de ácidos para reduzir dependência de um único ácido.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Origem: Dominância Sintética Desafiada por Mandatos de Sustentabilidade

Em 2024, rotas sintéticas representaram 71,6% do mercado de acidulantes alimentares, refletindo a dependência de longa data da indústria em infraestrutura petroquímica. No entanto, alternativas de base biológica estão experimentando crescimento significativo, com uma forte TCAC de 9,4% (2025-2030), à medida que marcas cada vez mais visam reduzir suas emissões de Escopo 3. A planta circular de ácido láctico da Corbion na Tailândia serve como exemplo primo, utilizando matérias-primas renováveis e reciclagem de águas residuais em circuito fechado para apoiar clientes no cumprimento de requisitos de divulgação ESG.

Fornecedores de base biológica não apenas entregam soluções ambientalmente amigáveis, mas também fornecem declarações de pegada de carbono, permitindo-lhes garantir contratos em segmentos premium como bebidas e alimentos para bebês. Embora essas opções de base biológica carreguem um prêmio de preço médio de 20%, compradores justificam o custo adicional através de posicionamento aprimorado de eco-rótulo. Com o tempo, economias de escala e a implementação de impostos regulatórios de carbono devem reduzir disparidades de preços, gradualmente deslocando o mercado de acidulantes alimentares em direção a soluções baseadas em fermentação.

Por Forma: Soluções Líquidas Ganham Eficiência Operacional

Pós secos mantiveram uma participação de 55,2% em 2024, valorizados pela estabilidade em prateleira em misturas de panificação e bebidas em pó. Apesar desta dominância, soluções líquidas estão experimentando crescimento notável, com uma TCAC de 6,8% (2025-2030), impulsionadas por sua compatibilidade com sistemas de dosagem automatizados em instalações de produção de bebidas de alto rendimento. O LIQUINAT da Jungbunzlauer se destaca neste segmento, oferecendo dissolução instantânea que não apenas reduz tempo de limpeza, mas também minimiza o risco de inalação durante o manuseio, tornando-se uma opção mais segura e eficiente para fabricantes.

A entrega de caminhão-tanque a granel de ácido cítrico ou láctico líquido reduz substancialmente resíduos de embalagem secundária, alinhando-se com objetivos de sustentabilidade corporativa. Com o crescimento de linhas de processamento contínuo em snacks e molhos, processadores estão cada vez mais adotando sistemas de ácido líquido pré-misturados que se integram eficientemente com regimes CIP. Esta transição aprimora rastreabilidade através de tubulações fechadas e fortalece medidas de controle de qualidade.

Por Aplicação: Bebidas Lideram Enquanto Segmentos à Base de Plantas Aumentam

Em 2024, produtores de bebidas representaram 34,7% da participação do mercado de acidulantes alimentares, empregando ácidos cítrico e fosfórico para equilibrar doçura e inibir crescimento microbiano. Bebidas energéticas e águas com gás utilizam ácido málico para aumentar acidez. Embora carnes e frutos do mar à base de plantas estáveis em prateleira representem um volume de mercado menor, estão crescendo rapidamente a uma TCAC de 12,1% (2025-2030), com ácidos fumárico e láctico desempenhando papel crítico na estabilização de matrizes proteicas. A dominância do segmento de bebidas é ainda apoiada pelo compromisso da União das Associações Europeias de Bebidas de reduzir conteúdo de açúcar em 10% até 2025, abordando tanto preocupações de saúde do consumidor quanto requisitos regulatórios.

Em 2023, o consumo de refrigerantes na União Europeia (UE) atingiu 51.905,7 milhões de litros, segundo a UNESDA - União das Associações Europeias de Refrigerantes[2]Fonte: União das Associações Europeias de Refrigerantes (UNESDA), "Volume anual de consumo de refrigerantes na União Europeia", www.unesda.eu.. Formuladores aproveitando fermentação de ácido láctico criam a acidez característica em iogurtes sem laticínios, enquanto o ácido fumárico previne empedramento em pós com alta proteína. O interesse crescente do consumidor em culinárias globais continua a impulsionar demanda por ácidos acético e tartárico em condimentos. Como resultado, fornecedores estão desenvolvendo misturas multi-ácidas adaptadas a preferências de sabor regionais e requisitos de vida útil, fortalecendo relacionamentos com clientes.

Análise Geográfica

Em 2024, a Ásia-Pacífico deteve uma participação líder de 39,8% do mercado de acidulantes alimentares, apoiada pelas extensas indústrias de bebidas e snacks da China e pelo setor de alimentos embalados em rápido crescimento da Índia. A indústria de processamento de alimentos indiana desempenha papel crucial na economia da nação, caracterizada por forte orientação para exportação e oportunidades substanciais de crescimento. Durante 2023-24, o setor atraiu USD 608 milhões em investimento direto estrangeiro. Segundo o Ministério do Comércio e Indústria, exportações de alimentos processados representaram 23,4% do total de exportações agrícolas do país[3]Fonte: Ministério do Comércio e Indústria, "Alimentos Processados APEDA", www.apeda.gov.in. Adicionalmente, processadores do Sudeste Asiático se beneficiam de acordos comerciais regionais, impulsionando exportações de bebidas intra-ASEAN aumentadas e impulsionando demanda por acidulantes.

A América do Norte, embora um mercado maduro, continua a inovar, com refrigerantes carbonatados de rótulo limpo e carnes à base de plantas impulsionando crescimento incremental. A supervisão intensificada da FDA através de seu Programa de Alimentos Humanos elevou requisitos de documentação, favorecendo players estabelecidos com dados toxicológicos abrangentes. Enquanto isso, produtores domésticos de ácido cítrico enfrentam pressões de margem devido à volatilidade dos preços do milho, promovendo diversificação em fontes alternativas de carboidratos. Na Europa, regulamentações rigorosas de aditivos criam uma barreira de conformidade que apoia preços premium. Embora a Autoridade Europeia de Segurança Alimentar (EFSA) tenha simplificado aprovações para ácidos naturalmente fermentados, possibilitando entrada mais fácil no mercado para fornecedores de base biológica, os padrões de pureza delineados no Regulamento (UE) 2024/2597 necessitam capacidades analíticas avançadas. Fabricantes de bebidas da Europa Oriental aproveitam custos operacionais mais baixos e importam acidulantes de instalações ocidentais para atender padrões harmonizados da UE.

A região do Oriente Médio e África está experimentando o crescimento mais rápido, com uma TCAC robusta de 8,3% (2025-2030), impulsionada pela urbanização, expansão de restaurantes de serviço rápido (QSRs) e rendas disponíveis crescentes. Embora o uso de acidulantes em bebidas à base de frutas e produtos lácteos estáveis em prateleira esteja aumentando, lacunas de infraestrutura de cadeia fria na África Subsaariana limitam potencial de crescimento. No entanto, investimentos governamentais em infraestrutura de armazenamento frio poderiam desbloquear demanda adicional, particularmente para estabilizadores baseados em ácido láctico. Na América do Sul, fabricantes regionais de refrigerantes estão reformulando produtos em resposta a impostos sobre açúcar, substituindo ácido fosfórico por ácido málico para alinhar com preferências de consumidores conscientes da saúde. Adicionalmente, a próspera indústria cítrica do Brasil fortalece a produção doméstica de ácido cítrico, reduzindo dependência de importações e possibilitando preços competitivos em mercados do Mercosul.

Cenário Competitivo

Globalmente, o mercado de acidulantes alimentares enfrenta competição moderada, com a presença de players globais e locais. Várias empresas gigantes estão investindo enormes quantias em pesquisa e desenvolvimento e também se focando extensivamente em fornecer aos consumidores ofertas inovadoras enquanto incluem benefícios funcionais em cada um de seus produtos. Há várias empresas locais em cada região que são intensamente competitivas com players globais (pois esses fabricantes precificam seus produtos mais baixo que a maioria dos players globais). Os principais players, como Jungbunzlauer Suisse AG, Cargill Incorporated, Adavancein Organics LLP, Archer Daniels Midland Company e Corbion NV, estão ativamente aumentando capacidades de produção para atender à demanda crescente de consumidores globais e estabelecer sua presença no mercado estudado.

Adicionalmente, empresas regionais adotaram várias estratégias. Por exemplo, em novembro de 2024, a Tate and Lyle completou a aquisição da CP Kelco por USD 1,8 bilhão, expandindo seu portfólio de soluções de sensação na boca e acidulantes adaptadas para clientes de bebidas. A integração pós-fusão foca em fomentar colaboração de pesquisa e desenvolvimento, exemplificada pelo lançamento de um novo laboratório automatizado em Singapura projetado para acelerar desenvolvimento de protótipos. A Corbion iniciou operações em uma nova instalação circular de ácido láctico na Tailândia, utilizando matéria-prima renovável de cana-de-açúcar para reduzir emissões de Escopo 3 para marcas globais de laticínios e alternativas de carne. Ao mesmo tempo, a ADM enfrenta desafios de reputação devido a investigações contábeis em andamento, que podem desviar contratos de ácidos especializados para concorrentes.

A inovação tecnológica está centrada em plataformas de engenharia metabólica que aumentam rendimentos de produção de ácidos succínico e málico a partir de biomassa não-alimentar. Empresas adotando análises de processo orientadas por IA estão alcançando controle superior de impurezas, garantindo contratos no mercado de nutrição infantil. Adicionalmente, parcerias estratégicas, como a colaboração da Tate and Lyle com a BioHarvest Sciences em síntese botânica, estão avançando sistemas híbridos de ingredientes que integram adoçantes com acidulantes para melhorar eficiência de modulação de sabor.

Líderes da Indústria de Acidulantes Alimentares

-

Jungbunzlauer Suisse AG

-

Archer Daniels Midland Company

-

Corbion N.V.

-

Cargill Incorporated

-

Adavancein Organics LLP

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Caitlyn India Pvt Ltd (CIPL) revelou planos para um investimento de Rs 400 crores para estabelecer uma planta de ácido fosfórico na Índia, visando uma produção anual de 50.000 toneladas. Esta iniciativa busca reduzir dependência de importações e aumentar a autossuficiência de fertilizantes da nação. Estrategicamente localizada em uma zona industrial acessível por porto no sul da Índia, a planta aproveitará tecnologia hemiidrato-diidrato (HH-DH), garantindo ácido fosfórico de alta pureza e subprodutos de gesso mais limpos.

- Dezembro de 2024: Tate and Lyle entraram em parceria com BioHarvest Sciences para aproveitar tecnologia de Síntese Botânica para desenvolvimento de ingredientes à base de plantas de próxima geração, focando em adoçantes sustentáveis e acidulantes que otimizam uso de terra e água.

- Novembro de 2024: Tate and Lyle completou sua aquisição de USD 1,8 bilhão da CP Kelco, significativamente aprimorando seu portfólio de ingredientes baseados na natureza. Estes incluem pectina e fibra cítrica, que são essenciais para aplicações como preservação de alimentos e modificação de textura. Esta aquisição estratégica fortalece a capacidade da Tate and Lyle de abordar a demanda crescente no mercado de rótulo limpo e destaca o foco da indústria em soluções de ingredientes de base biológica.

- Novembro de 2024: INEOS Acetyls e Gujarat Narmada Valley Fertilizers & Chemicals Ltd (GNFC) assinaram um MoU, avaliando a viabilidade de estabelecer uma planta de ácido acético de 600kt no local da GNFC em Bharuch, Gujarat, Índia.

Escopo do Relatório Global do Mercado de Acidulantes Alimentares

Acidulantes são elementos químicos que estão sendo utilizados para fornecer sabor azedo ou gosto acentuado a itens de alimentos e bebidas. O mercado global de acidulantes alimentares é segmentado com base no tipo, aplicação e geografia. Por tipo, o mercado de acidulantes alimentares é segmentado em ácido cítrico, ácido láctico, ácido acético, ácido fosfórico, ácido málico e outros tipos. O segmento de aplicação envolve bebidas, produtos lácteos e congelados, panificação, indústria de carnes, confeitaria e outras aplicações. Por geografia, o mercado cobre os principais países na América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O relatório oferece tamanho de mercado e previsões para o mercado de acidulantes alimentares em valor (USD milhão) para todos os segmentos acima.

| Ácido Cítrico |

| Ácido Láctico |

| Ácido Acético |

| Ácido Fosfórico |

| Ácido Málico |

| Ácido Fumárico |

| Ácido Succínico |

| Ácido Tartárico |

| Outros (GDL, Glucônico, etc.) |

| Base Biológica/Natural |

| Sintético (Derivado de Petro-/Milho) |

| Seco/Pó |

| Líquido/Solução |

| Bebidas |

| Laticínios e Sobremesas Congeladas |

| Panificação e Confeitaria |

| Carne e Frutos do Mar |

| Molhos, Temperos e Condimentos |

| Nutrição Infantil e Clínica |

| Outros Alimentos Processados |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Ácido Cítrico | |

| Ácido Láctico | ||

| Ácido Acético | ||

| Ácido Fosfórico | ||

| Ácido Málico | ||

| Ácido Fumárico | ||

| Ácido Succínico | ||

| Ácido Tartárico | ||

| Outros (GDL, Glucônico, etc.) | ||

| Por Origem | Base Biológica/Natural | |

| Sintético (Derivado de Petro-/Milho) | ||

| Por Forma | Seco/Pó | |

| Líquido/Solução | ||

| Por Aplicação | Bebidas | |

| Laticínios e Sobremesas Congeladas | ||

| Panificação e Confeitaria | ||

| Carne e Frutos do Mar | ||

| Molhos, Temperos e Condimentos | ||

| Nutrição Infantil e Clínica | ||

| Outros Alimentos Processados | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de acidulantes alimentares?

O mercado está avaliado em USD 3,57 bilhões em 2025 e está projetado para atingir USD 4,46 bilhões até 2030.

Qual segmento detém a maior participação do mercado de acidulantes alimentares?

O ácido cítrico lidera por tipo, representando 64,8% da receita de mercado em 2024.

O que está impulsionando o rápido crescimento de acidulantes de base biológica?

Demanda por rótulo limpo e mandatos de sustentabilidade corporativa estão encorajando fabricantes de alimentos a mudar para ácidos derivados de fermentação apesar dos custos mais altos.

Por que o Oriente Médio e África é a região de crescimento mais rápido?

Urbanização e consumo crescente de alimentos processados impulsionam uso de acidulantes, entregando uma TCAC regional de 8,3% até 2030.

Página atualizada pela última vez em: