Tamanho e Participação do Mercado de Diagnóstico por Imagem da Alemanha

Análise do Mercado de Diagnóstico por Imagem da Alemanha pela Mordor Intelligence

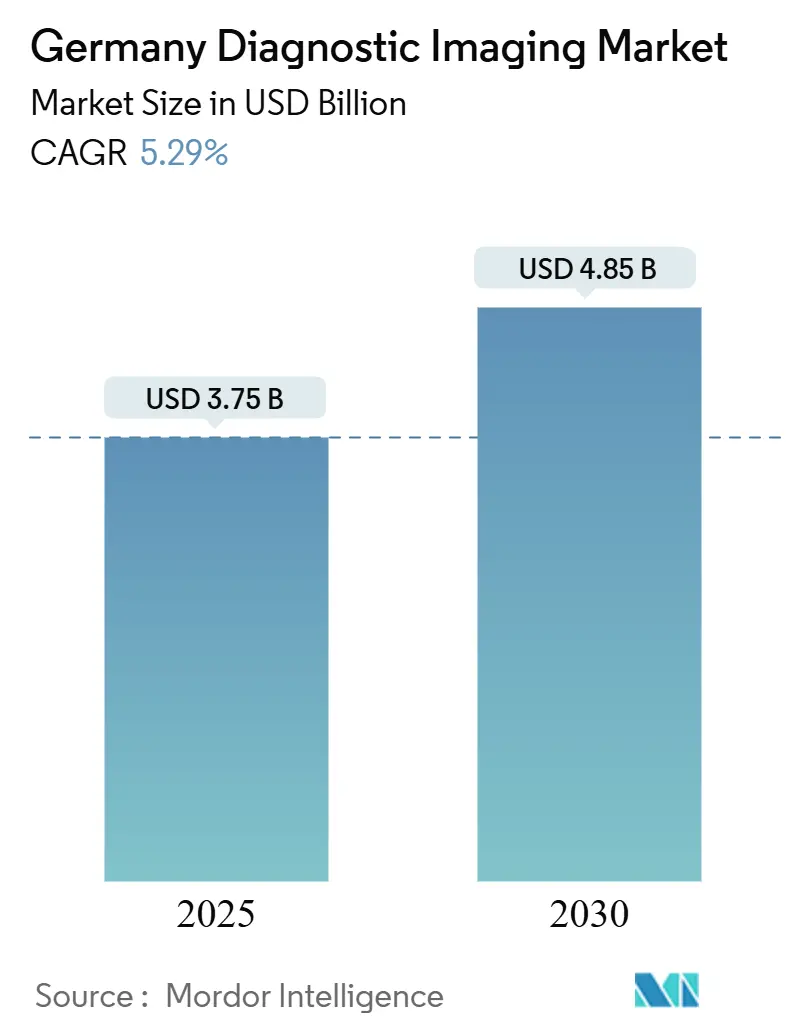

O tamanho do mercado de diagnóstico por imagem da Alemanha é estimado em USD 3,75 bilhões em 2025, e deve alcançar USD 4,85 bilhões até 2030, a uma TCAC de 5,29% durante o período de previsão (2025-2030). O crescimento se baseia na posição da Alemanha como a maior economia de saúde da Europa. A adoção de tecnologia acelera porque 1.874 hospitais agora conectam equipamentos de radiologia a novas infraestruturas de dados, enquanto software de inteligência artificial (IA) compensa a persistente escassez de radiologistas. A pressão demográfica amplia a demanda: a população da Alemanha com 65 anos ou mais continua a crescer, elevando os volumes de rastreamento oncológico e cardiológico e apoiando ciclos constantes de substituição de equipamentos. A consolidação entre cadeias privadas de imagem e reduções de capacidade hospitalar intensificam a competição, mas barreiras regulatórias criadas pelo Regulamento de Dispositivos Médicos (MDR) recompensam fornecedores que mantêm processos robustos de qualidade.

Principais Conclusões do Relatório

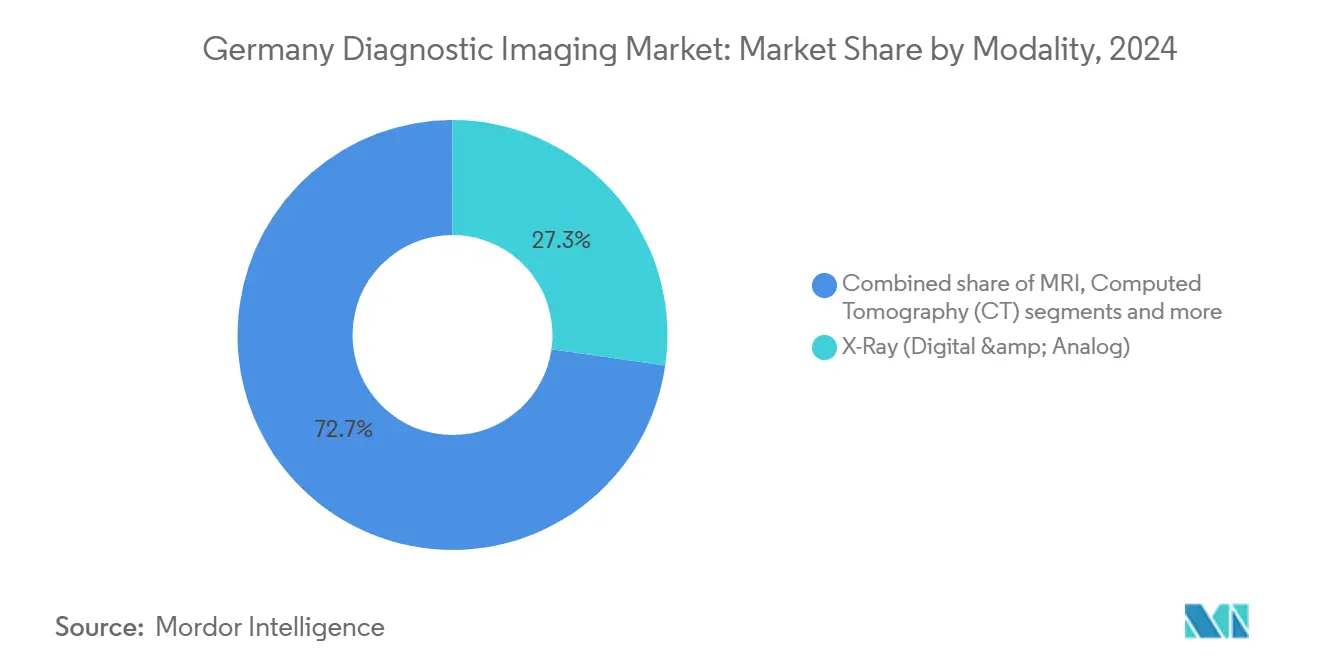

- Por modalidade, sistemas de Raio-X lideraram com 27,26% da participação do mercado de Equipamentos de Diagnóstico por Imagem da Alemanha em 2024, enquanto RM está projetada para crescer a uma TCAC de 6,46% até 2030.

- Por portabilidade, sistemas fixos representaram 80,21% do tamanho do mercado de Equipamentos de Diagnóstico por Imagem da Alemanha em 2024, enquanto plataformas móveis e portáteis estão avançando a uma TCAC de 6,92% até 2030.

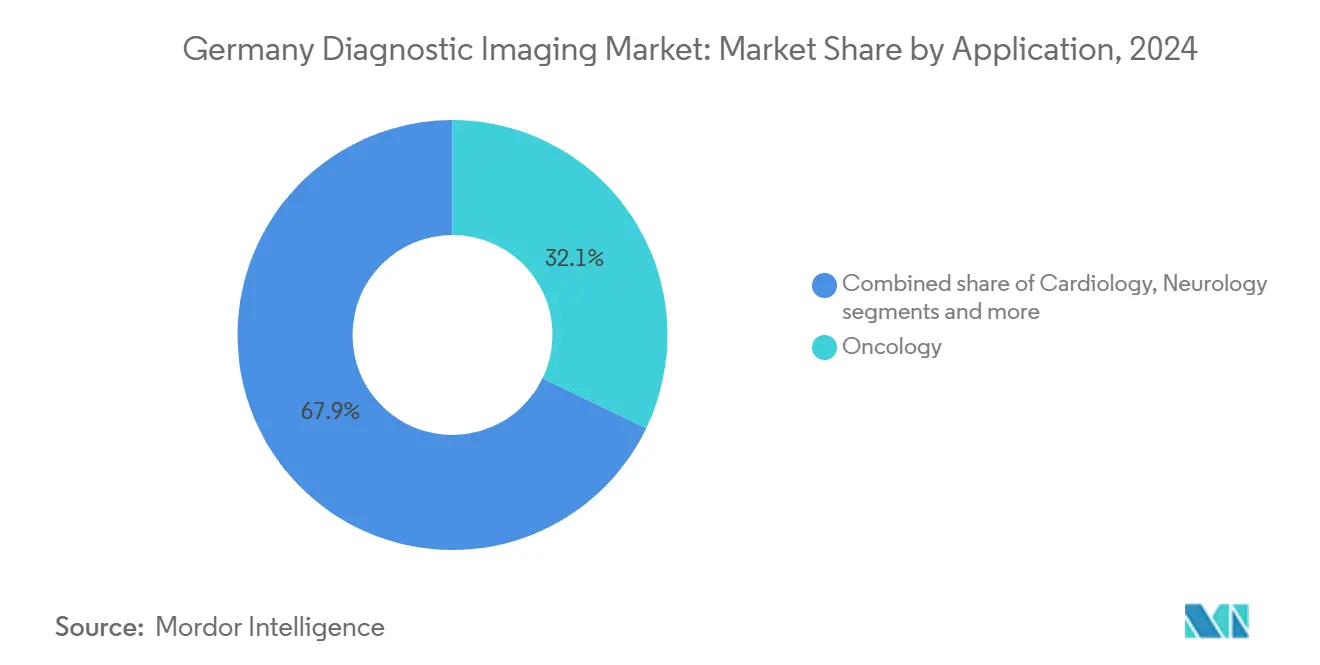

- Por aplicação, oncologia capturou 32,14% da receita em 2024; cardiologia está posicionada para a TCAC mais rápida de 7,13% entre 2025 e 2030.

- Por usuário final, hospitais mantiveram 65,65% da participação do tamanho do mercado de Equipamentos de Diagnóstico por Imagem da Alemanha em 2024, mas centros de diagnóstico por imagem estão se expandindo a uma TCAC de 6,55% até 2030.

Tendências e Insights do Mercado de Diagnóstico por Imagem da Alemanha

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente fardo de doenças crônicas | +1.2% | Nacional, concentrado em centros urbanos | Longo prazo (≥ 4 anos) |

| Maior adoção de tecnologias avançadas | +1.8% | Nacional, liderado por hospitais universitários | Médio prazo (2-4 anos) |

| População rapidamente envelhecendo demandando diagnóstico precoce | +1.1% | Nacional, agudo em áreas rurais | Longo prazo (≥ 4 anos) |

| Subsídios governamentais para implementação de telerradiologia rural | +0.7% | Regiões rurais, prioridade estados orientais | Curto prazo (≤ 2 anos) |

| Consolidação de private equity de centros de imagem | +0.4% | Áreas metropolitanas, instalações ambulatoriais | Médio prazo (2-4 anos) |

| Expansão de programas nacionais de rastreamento de câncer | +0.6% | Nacional, foco em redes de mamografia | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente fardo de doenças crônicas

A crescente prevalência de câncer, diabetes e doenças cardiovasculares garante demanda de imagem de longo prazo em todo o mercado. O câncer cervical ilustra a dinâmica: 4.666 novos diagnósticos aparecem anualmente, e infecções por HPV-16/18 representam 76,5% dos tumores invasivos, tornando o rastreamento preciso indispensável. A sensibilidade da mamografia nacional entre 69,9% e 71,7% ressalta a necessidade de melhoria habilitada por IA que melhora a detecção de lesões e reduz falsos-negativos. Vias de cuidado de doenças crônicas agora dependem de imagem longitudinal, garantindo atualizações recorrentes de equipamentos. Hospitais e centros ambulatoriais, portanto, consideram hardware de imagem como infraestrutura protetora de receita em vez de capital discricionário, reforçando pedidos constantes mesmo durante volatilidade econômica mais ampla

Maior adoção de tecnologias avançadas

O Fundo do Futuro Hospitalar de EUR 4 bilhões acelera compras de infraestrutura digital que integram IA, interoperabilidade e arquiteturas de nuvem. O benchmarking DigitalRadar de 1.624 hospitais revelou uma pontuação média de digitalização de 33,3/100, expondo espaço significativo para melhoria. A plataforma de imagem em nuvem HealthSuite da Philips e o pacto de distribuição NEXUS/CHILI com deepc confirmam que pipelines de IA escaláveis agora influenciam aquisições. As instituições adotam modalidades avançadas não apenas para qualidade de imagem, mas para troca perfeita de dados com registros eletrônicos de pacientes exigidos pelo Digital-Gesetz de 2024.[1]Fonte: Bundesministerium für Gesundheit, "Digital-Gesetz (DigiG)," bundesgesundheitsministerium.de

População rapidamente envelhecendo demandando diagnóstico precoce

O requisito de força de trabalho de enfermagem da Alemanha está projetado para aumentar 33% até 2049, sinalizando tensão mais ampla no rendimento diagnóstico. Médicos exibem atitudes 79,2% positivas em relação à telerradiologia, mas 80,4% registram uso limitado, evidenciando obstáculos de implementação em vez de lacunas de aceitação. O rastreamento preventivo impulsiona volumes de imagem antes do início dos sintomas, demandando modalidades de alta resolução que revelam lesões sutis. Tal resistência demográfica protege vendas de equipamentos de restrições cíclicas de orçamento hospitalar e continua a sustentar o mercado de Equipamentos de Diagnóstico por Imagem da Alemanha.

Subsídios governamentais para implementação de telerradiologia rural

A política federal remove limites de quantidade de telerradiologia e fornece reembolso de taxa fixa para serviços digitais, impulsionando taxas de instalação em estados orientais mal servidos. Quase 59,5% dos médicos encaminhadores identificam a telerradiologia como a alavanca fundamental para acesso rural, incentivando fornecedores a oferecer soluções de TC portátil e ultrassom portátil que viajam entre locais. Projetos iniciais demonstram efeitos de rede: uma vez que portais iniciais estão em vigor, centros adicionais preferem equipamentos compatíveis com a infraestrutura de dados estabelecida.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupações com dose de radiação e regulamentação mais rigorosa | -0.8% | Nacional, aplicada pelo BfS | Curto prazo (≤ 2 anos) |

| Alto custo de equipamento e lacunas de reembolso | -1.1% | Nacional, agudo em instalações menores | Médio prazo (2-4 anos) |

| Escassez de radiologistas causando subutilização | -0.7% | Nacional, severo em áreas rurais | Longo prazo (≥ 4 anos) |

| Obstáculos de privacidade de dados dificultando treinamento de IA em larga escala e compartilhamento de imagens | -0.5% | Em toda UE, foco em conformidade GDPR | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações com dose de radiação e regulamentação mais rigorosa

A Strahlenschutzverordnung da Alemanha impõe limites de dose anuais que exigem justificativa e otimização para cada exame, empurrando provedores em direção a scanners premium com rastreamento automático de dose. A TC de contagem de fótons da Siemens Healthineers ilustra como fornecedores se diferenciam através do desempenho de baixa dose enquanto preservam fidelidade diagnóstica. A conformidade adiciona custo e complexidade operacional, especialmente para instalações sem informática integrada, e pode reduzir frequência de exames para indicações de baixo valor.

Alto custo de equipamento e lacunas de reembolso

A mudança da Alemanha de financiamento por caso para modelos de renda garantida até 2029 obscurece cálculos de retorno sobre investimento para compras de capital. O Hilfsmittelverzeichnis força fabricantes a demonstrar tanto qualidade quanto competitividade de preço antes de um scanner receber cobertura de seguro, favorecendo incumbentes com dossiês estabelecidos. Clínicas menores, portanto, adiam atualizações, amortecendo curvas de adoção apesar da clara necessidade clínica.

Análise de Segmentos

Por Modalidade: Impulso de RM desafia dominância de Raio-X

Raio-X manteve 27,26% da participação do mercado de Equipamentos de Diagnóstico por Imagem da Alemanha em 2024 porque todo hospital depende de radiografia para trauma e estudos rotineiros de tórax. RM, no entanto, está impulsionando volumes em aplicações cardíacas e neuro, e sua TCAC de 6,46% a posiciona como o principal motor de crescimento até 2030. A Siemens Healthineers expande sua plataforma Magnetom Flow no popular segmento de 1,5 Tesla, adicionando automação de fluxo de trabalho habilitada por IA que reduz tempos de exame e amplia indicações de encaminhamento. A ressurreição PET/SPECT através de teranóstica diversifica ainda mais o mix de modalidades à medida que a GE Healthcare constrói um centro dedicado na Alemanha.

O mercado de Equipamentos de Diagnóstico por Imagem da Alemanha agora valoriza modalidades não apenas por clareza de imagem, mas por como se integram com registros eletrônicos de pacientes e suporte de decisão de IA. A adoção de ultrassom se beneficia de dispositivos portáteis que trazem imagem para salas de emergência e clínicas rurais, enquanto a mamografia se moderniza através de detectores digitais e detecção assistida por computador que elevam a sensibilidade do programa. Em geral, portfólios de modalidades continuam a se dividir entre salas de Raio-X de alto rendimento que garantem níveis de serviço baseline e suítes premium de RM que capturam reembolso incremental, sustentando perfis de investimento de capital equilibrados entre tipos de provedores.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Portabilidade: sistemas móveis mitigam lacunas de pessoal

Sistemas fixos comandaram 80,21% do tamanho do mercado de Equipamentos de Diagnóstico por Imagem da Alemanha em 2024 porque grandes instituições ainda favorecem TCs e RMs baseadas em sala para eficiência de rendimento. No entanto, sistemas móveis e portáteis registram uma TCAC de 6,92% à medida que escassez de força de trabalho torna diagnósticos no ponto de cuidado atraentes. A TC SOMATOM On.site da Siemens Healthineers permite imagem de terapia intensiva sem transporte do paciente e oferece opções de controle remoto que economizam tempo do tecnólogo.

Unidades de ultrassom portáteis incorporadas com IA agora geram medições automatizadas e compartilham resultados diretamente para arquivos de nuvem, alinhando com a estrutura de reembolso de saúde digital da Alemanha para infraestrutura telemática. Scanners portáteis complementam em vez de canibalizar instalações fixas, revelando uma tendência de aquisição de dupla via onde hospitais compram ambas as categorias para corresponder à variabilidade de mix de casos.

Por Aplicação: Cardiologia ultrapassa Oncologia em velocidade de crescimento

Oncologia capturou 32,14% da receita em 2024 sustentada por programas nacionais de rastreamento para câncer de mama, colorretal e próstata. Cardiologia está definida para ultrapassar com uma TCAC de 7,13% à medida que diretrizes recomendam avaliação coronariana mais precoce para pacientes com síndrome metabólica e conforme protocolos de RM cardíaca aprimorados por IA reduzem tempos de varredura. O tamanho do mercado de Equipamentos de Diagnóstico por Imagem da Alemanha em cardiologia está, portanto, projetado para se expandir de forma previsível, atraindo P&D de fornecedores para caracterização de tecido miocárdico e automação de pós-processamento.

Neurologia se expande através de redes de triagem de AVC apoiadas pelo projeto UMBRELLA de EUR 26,9 milhões, que instala algoritmos de IA para suporte de decisão em tempo real. Ortopedia e obstetrícia apresentam volumes constantes, enquanto gastro-urologia ganha de imagem híbrida que combina diagnóstico e tratamento minimamente invasivo. A diversificação de aplicações garante utilização entre departamentos hospitalares, espalhando risco de receita.

Por Usuário Final: centros ambulatoriais aceleram

Hospitais detiveram 65,65% do tamanho do mercado de Equipamentos de Diagnóstico por Imagem da Alemanha em 2024 porque permanecem o guardião para procedimentos de alta complexidade. Centros de diagnóstico por imagem, no entanto, registram uma TCAC de 6,55% à medida que modelos de reembolso ambulatorial recompensam serviço no mesmo dia e conforme private equity financia consolidação de cadeias. Evidia exemplifica essa expansão: formada via fusão da MRH e Blikk, gerencia mais de 100 localizações e 1.800 funcionários.

Centros de cirurgia ambulatorial adotam imagem interna para otimizar jornadas do paciente, enquanto clínicas especializadas como ortopedia investem em scanners 3-D que alimentam software de planejamento cirúrgico. O mercado de Equipamentos de Diagnóstico por Imagem da Alemanha, portanto, se divide ao longo de linhas de configuração de cuidado. Hospitais se concentram em casos de alta acuidade que demandam TC e RM avançadas, enquanto hubs ambulatoriais buscam unidades versáteis de menor pegada que maximizam fluxo de pacientes a menor custo.

Análise Geográfica

A Alemanha hospeda 1.874 hospitais com 476.924 leitos e uma taxa de ocupação de 71,2%, garantindo uma ampla base instalada para fornecedores. Nordrhein-Westfalen lidera com 328 hospitais e 112.610 leitos, tornando-se o maior comprador regional único de scanners de substituição. Bavária e Baden-Württemberg seguem, apoiados pela proximidade a clusters de tecnologia médica que incluem hubs de fabricação da Siemens Healthineers em Erlangen e Kemnath.

A política federal canaliza fundos KHZG para estados orientais rurais para corrigir subinvestimento histórico, catalisando subsídios de instalação de telerradiologia que abrem nova demanda endereçável para o mercado de Equipamentos de Diagnóstico por Imagem da Alemanha. Locais rurais frequentemente selecionam sistemas de TC móveis ou RM compactas porque espaço e pessoal são limitados, enquanto hospitais de ensino urbanos implantam RM de alto campo e TC de contagem de fótons para pesquisa e cuidado terciário.

Cuidados transfronteiriços moldam ainda mais a geografia. Clínicas na Bavária tratam pacientes austríacos para imagem avançada, e regiões costeiras do Mar do Norte atendem encaminhamentos dinamarqueses, o que suaviza picos de utilização e influencia volumes de aquisição. A insistência do governo no acesso universal significa que ministérios estaduais da saúde co-financiam ônibus móveis de rastreamento de mama que circulam através de distritos esparsamente povoados, reforçando distribuição equitativa de recursos de imagem nacionalmente.

Cenário Competitivo

O mercado de Equipamentos de Diagnóstico por Imagem da Alemanha exibe concentração moderada. A Siemens Healthineers ancora o fornecimento doméstico com expansão de produção de EUR 60 milhões em Kemnath e um centro de fotônica de alta energia de EUR 350 milhões em Forchheim, concedendo vantagem de velocidade ao mercado para TC de contagem de fótons e RM de próxima geração.[2]Fonte: Siemens Healthineers, "Siemens Healthineers invests €60 million in Kemnath production location," siemens-healthineers.com A Philips garante certificados EU MDR em todo seu portfólio de imagem e escala imagem empresarial baseada em nuvem para a Europa, posicionando-se para capitalizar nos orçamentos de digitalização dos hospitais.[3]Fonte: Medical Device Network, "Philips secures EU MDR certificate for imaging solution," medicaldevice-network.com

A GE Healthcare busca diferenciação de teranóstica e colabora com centros universitários alemães para ampliar pesquisa de marcadores PET, enquanto a Canon Medical foca em ferramentas de fluxo de trabalho orientadas por IA que minimizam carga de trabalho do tecnólogo. Empresas domésticas de médio porte como Drägerwerk e Carl Zeiss Meditec fornecem periféricos de imagem especializados e soluções integradas de sala de operação que complementam scanners de grandes fornecedores.

O fluxo de negócios de private equity permanece acelerado. Duke Street adquiriu Agito Medical da Philips para focar demanda de equipamentos recondicionados, e plataformas de centros de imagem se fundem para escalar poder de aquisição. Fornecedores, portanto, adaptam ofertas tanto para hospitais universitários premium quanto para cadeias ambulatoriais sensíveis a custos, sustentando canais de vendas equilibrados.

Líderes da Indústria de Diagnóstico por Imagem da Alemanha

-

Koninklijke Philips NV

-

Siemens Healthineers AG

-

FUJIFILM Holdings Corporation

-

Hologic Inc.

-

GE HealthCare

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro 2025: Deutsche Forschungsgemeinschaft convida propostas para instrumentação de Imagem de Partículas Magnéticas multimodal sob uma nova Iniciativa de Instrumentação Principal.

- Junho 2024: Fraunhofer IBMT revela um sistema de ultrassom de 256 canais capaz de estimulação cerebral profunda precisa para distúrbios neurológicos.

- Junho 2023: Exo faz parceria com Sana Kliniken AG para implantar ultrassom portátil alimentado por IA em 44 hospitais e instalações afiliadas.

Escopo do Relatório do Mercado de Diagnóstico por Imagem da Alemanha

Conforme o escopo deste relatório, diagnóstico por imagem é uma técnica comum para ajudar a visualizar diagnóstico físico na comunidade clínica. Para fins diagnósticos, esses sistemas são usados para imagear o corpo para obter diagnóstico correto e determinar cuidados futuros. Diagnóstico por imagem é a técnica ou processo de criar ilustrações visuais do corpo interno para exame clínico e interpolação médica, junto com a representação visual da função de certos órgãos ou tecidos. O mercado de diagnóstico por imagem da Alemanha é segmentado por Modalidade (RM, Tomografia Computadorizada, Ultrassom, Raio-X e Outras Modalidades), Aplicações (Cardiologia, Oncologia, Neurologia, Ortopedia, Outras Aplicações), e Usuário Final (Hospital, Centro Diagnóstico, e Outros). O relatório oferece o valor (em USD milhões) para os segmentos acima.

| RM |

| Tomografia Computadorizada (TC) |

| Ultrassom |

| Raio-X (Digital e Analógico) |

| Imagem Nuclear (PET / SPECT) |

| Mamografia |

| Fluoroscopia e Arcos em C |

| Sistemas Fixos |

| Sistemas Móveis e Portáteis |

| Cardiologia |

| Oncologia |

| Neurologia |

| Ortopedia |

| Obstetrícia e Ginecologia |

| Gastro-Urologia |

| Outras Aplicações |

| Hospitais |

| Centros de Diagnóstico por Imagem |

| Centros de Cirurgia Ambulatorial |

| Clínicas Especializadas e Outros |

| Por Modalidade | RM |

| Tomografia Computadorizada (TC) | |

| Ultrassom | |

| Raio-X (Digital e Analógico) | |

| Imagem Nuclear (PET / SPECT) | |

| Mamografia | |

| Fluoroscopia e Arcos em C | |

| Por Portabilidade | Sistemas Fixos |

| Sistemas Móveis e Portáteis | |

| Por Aplicação | Cardiologia |

| Oncologia | |

| Neurologia | |

| Ortopedia | |

| Obstetrícia e Ginecologia | |

| Gastro-Urologia | |

| Outras Aplicações | |

| Por Usuário Final | Hospitais |

| Centros de Diagnóstico por Imagem | |

| Centros de Cirurgia Ambulatorial | |

| Clínicas Especializadas e Outros |

Questões-Chave Respondidas no Relatório

Como a mudança da Alemanha em direção ao cuidado baseado em valor está influenciando o conjunto de recursos que os hospitais demandam em novos sistemas de imagem?

Provedores cada vez mais procuram scanners que incorporam análises em tempo real e ferramentas de relatório estruturado porque essas capacidades vinculam desempenho diagnóstico a métricas de reembolso baseadas em resultados.

O que torna interoperabilidade um critério de compra crítico para departamentos de radiologia alemães hoje?

Com registros eletrônicos de pacientes agora obrigatórios, instalações favorecem equipamentos que usam padrões abertos como DICOMweb e HL7 FHIR para garantir troca de dados sem complicações através de redes multi-fornecedor.

De que forma escassez de força de trabalho está acelerando adoção de tecnologias de operação remota em suítes de imagem?

Plataformas que permitem tecnólogos fora do local definir protocolos ou monitorar exames estão ganhando tração, ajudando hospitais a manter scanners funcionando durante turnos noturnos e em regiões mal servidas.

Por que capacidades de teranóstica estão se tornando um ponto de discussão no segmento de medicina nuclear da Alemanha?

Interesse em tratamentos oncológicos personalizados está impulsionando demanda por sistemas híbridos PET/SPECT que suportam tanto imagem diagnóstica quanto planejamento de terapia com radionuclídeos direcionados.

Como as atualizações do programa de rastreamento de câncer da Alemanha afetam ciclos de substituição de modalidade?

Diretrizes expandidas para rastreamento de mama e pulmão empurram instalações a atualizar para detectores digitais e ferramentas de triagem assistidas por IA, encurtando vidas úteis aceitáveis de equipamentos.

Qual papel o novo reembolso de taxa fixa de infraestrutura telemática desempenha em investimentos de telerradiologia?

Pagamentos garantidos de serviços digitais dão certeza orçamentária a hospitais rurais, encorajando-os a adquirir scanners de TC e RM prontos para nuvem que se integram suavemente com modelos de leitura hub-and-spoke.

Página atualizada pela última vez em: