Análise do mercado de alimentos compostos da Alemanha

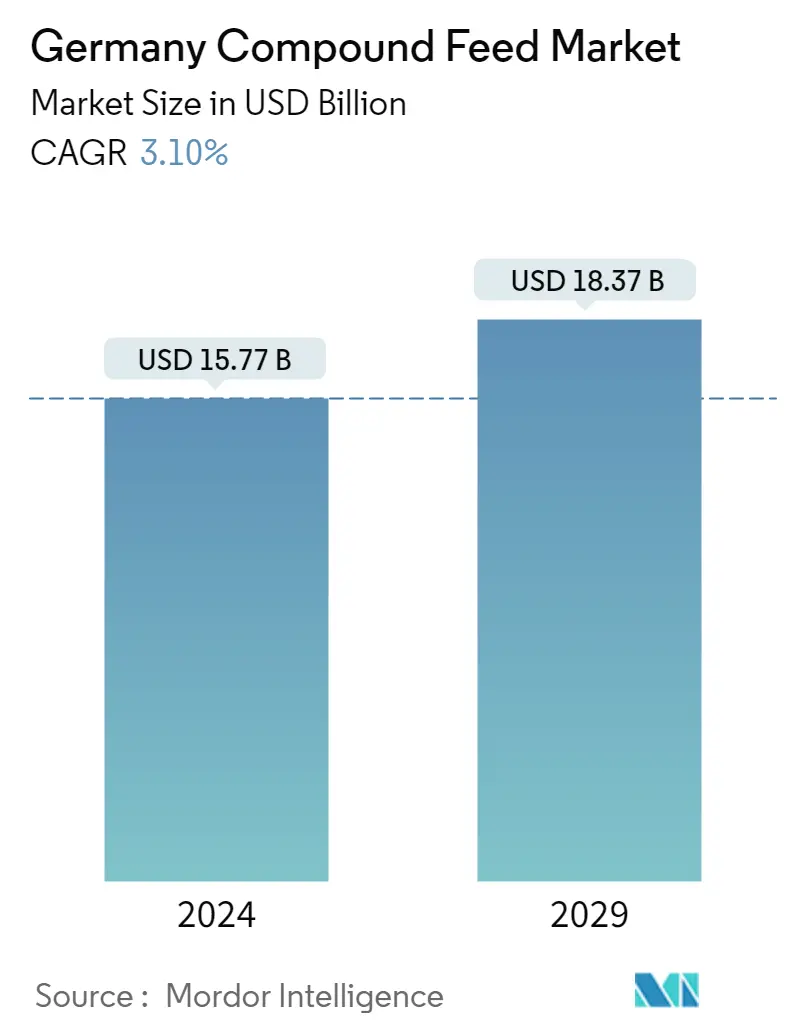

O tamanho do mercado alemão de rações compostas é estimado em US$ 15,77 bilhões em 2024, e deverá atingir US$ 18,37 bilhões até 2029, crescendo a um CAGR de 3,10% durante o período de previsão (2024-2029).

- A procura de carne vermelha no setor de alimentos compostos para animais da Alemanha está a crescer com a popularidade da carne e dos produtos à base de carne. Está a aumentar rapidamente, devido às preferências dos consumidores por uma dieta rica em proteínas e aos preços mais baixos da carne no país. Os baixos preços da carne impulsionam o poder de compra dos consumidores na indústria da carne. A crescente procura por produtos de origem animal e carne processada permitiu que os fabricantes de rações aumentassem a produtividade animal.

- De acordo com a Agência Federal de Agricultura e Alimentação, a Alemanha produziu 8,47 milhões de toneladas métricas de carne em 2021, uma queda de 1,6% (142.000 toneladas métricas) em relação a 2020. Por outro lado, a produção de carne de aves diminuiu 1,7%, para 1,64 milhões de toneladas métricas. devido à crescente epidemia de gripe aviária observada nos países da União Europeia, incluindo a Alemanha. De acordo com o Eurostat, foram notificados mais de 2.467 surtos em aves de capoeira em 2021, resultando no abate de 48 milhões de aves domésticas em 37 países, e na Alemanha, 2,3 milhões de aves foram destruídas em 2021. A crescente sensibilização para o programa de vacinação de aves para erradicar as aves espera-se que a gripe impulsione o crescimento do consumo de carne e da necessidade de alimentos compostos nos aviários do país durante os próximos anos.

- A Alemanha é conhecida como o maior produtor de laticínios da União Europeia, mas sofreu mudanças estruturais rápidas e profundas nas últimas décadas. A Alemanha assistiu a um vigoroso processo de consolidação em que o número de explorações caiu significativamente, as restantes explorações cresceram e a produção global de leite aumentou devido ao aumento da produção de leite por vaca. Os produtores de leite alemães também tiveram de enfrentar o aumento dos custos de produção.

- Segundo o Centro Federal de Informações Agropecuárias (BZL), 281 empresas colheram 22,9 milhões de toneladas de alimentos compostos em 2022 (23,9 milhões de toneladas no ano anterior). A categoria de rações para suínos ocupou a maior produção de rações compostas com 9,1 milhões de toneladas, seguida pela alimentação para bovinos com 6,5 milhões de toneladas.

Tendências do mercado de alimentos compostos na Alemanha

Crescente preferência do consumidor por carne e outros produtos de origem animal

- O consumo de carne tem aumentado constantemente em todo o mundo. O aumento da população, a urbanização, a demografia, os rendimentos, os preços e as preocupações ambientais e de saúde são factores-chave que influenciam o nível e o tipo de consumo de carne. Isso está aumentando a demanda pelo mercado de rações compostas no país. Os pecuaristas precisam produzir carne de alta qualidade e higiênica para satisfazer a demanda da indústria de processamento de carne, o que representa um grande desafio.

- De acordo com a Organização para a Alimentação e Agricultura (FAO), um total de 5,12 milhões de porcos, bovinos, navios, cabras e cavalos foram abatidos em 2022, e o número de galinhas, perus e patos foi observado em 701,4 milhões.

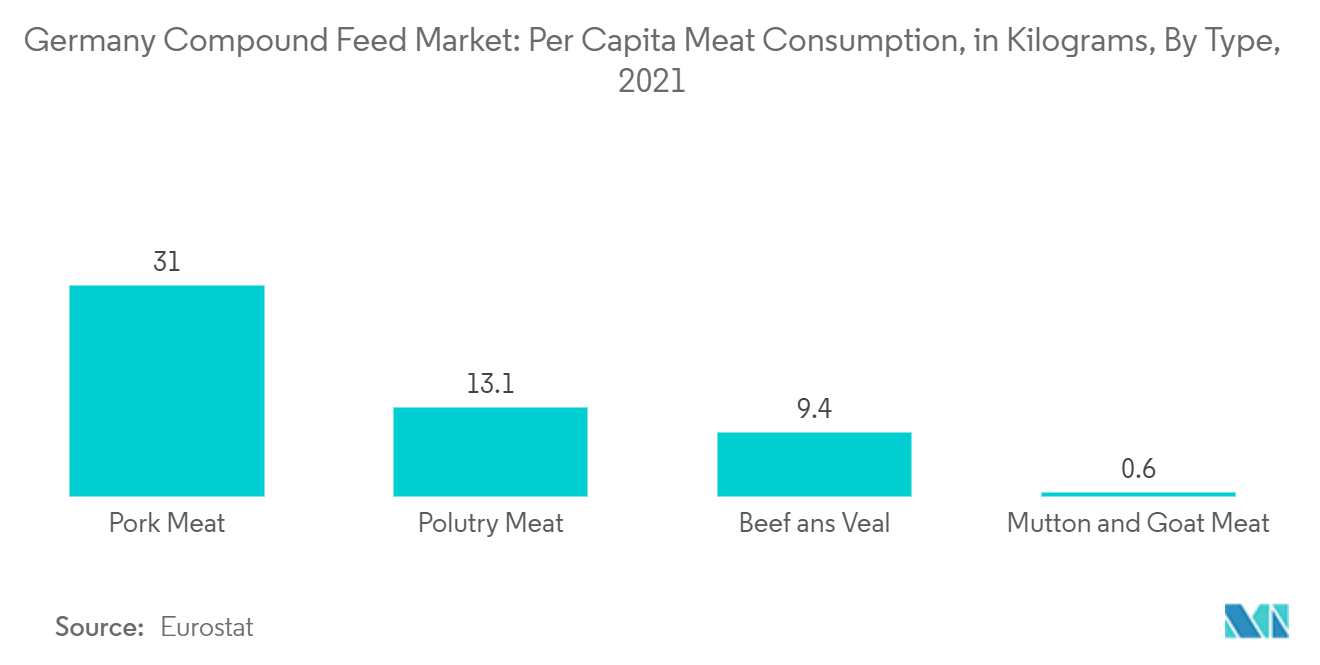

- De acordo com a Agência Federal para Agricultura e Alimentação (BLE), a Alemanha produziu 8,47 milhões de toneladas métricas de carne em 2020, e a produção de carne de aves atingiu aproximadamente 1,64 milhões de toneladas métricas. Os graus de oferta dos diferentes subsetores da carne são de 125% no caso da carne suína, 94,6% na carne bovina e 97,2% na carne de aves. No país, no que diz respeito à carne de aves, no mesmo intervalo de tempo, observou-se um aumento de 6 kg (+83%), atingindo a cifra de 13,3 kg per capita.

- A indústria alemã de processamento de carne tem visto um aumento no número de empresas nos últimos anos. Entre os consumidores de carne, quer vão ao balcão de carne do supermercado local ou ao talho, é comum ter preferências muito particulares sobre onde comprar carne e o que comprar, especialmente com a crescente consciencialização dos consumidores sobre os métodos de fabrico por trás dos produtos. Sendo uma indústria na Alemanha, espera-se que o processamento e a conservação de carne aumentem significativamente as receitas. No entanto, em comparação com países europeus seleccionados, como França, Itália, Espanha e Reino Unido, a Alemanha tem actualmente o maior consumo de carne per capita.

Ingredientes de cereais dominam o mercado de rações compostas

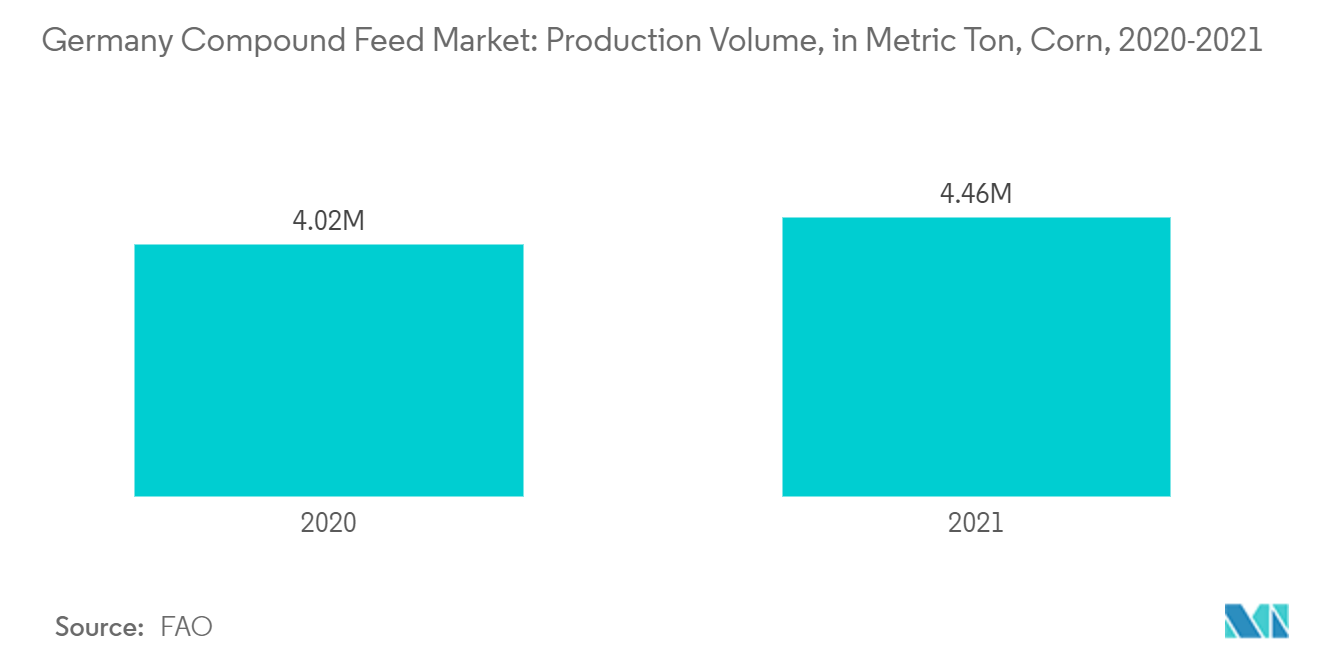

- Os cereais são o ingrediente mais comum e amplamente utilizado em alimentos compostos para animais em todo o mundo. Milho, cevada e sorgo são os ingredientes de cereais mais comuns usados na fabricação de rações compostas. O cultivo de milho na Alemanha é realizado principalmente para produzir ração para vacas, porcos e aves (milho para silagem, incluindo milho verde, milho em grão, mistura de espiga de milho e farinha de milho grossa com casca). De acordo com a Organização para a Alimentação e Agricultura (FAO), os estoques de aves na Alemanha eram de 176,6 milhões de aves em 2020.

- O milho é o grão forrageiro mais consumido, respondendo por mais de 50% da produção e utilização total, com principais aplicações alimentares na indústria avícola. O milho como ingrediente alimentar em rações compostas pode aumentar a produção de ovos em aves. Isso, por sua vez, estimulou a demanda pelo milho como ingrediente alimentar no país. As flutuações regulares dos preços de vários tipos de cereais, devido à diferença na produção em diversas regiões geográficas, dificultam substancialmente a utilização de cereais em alimentos compostos para animais. No entanto, devido à sua relação custo-eficácia, os subprodutos dos cereais estão a ganhar força entre os fabricantes de rações.

- Na campanha de comercialização de 2022, 20,9 milhões de toneladas métricas de grãos foram utilizadas para alimentação animal na Alemanha (-16%), das quais cerca de 6,6 milhões de toneladas foram trigo e 5,1 milhões de toneladas foram cevada e milho. Quase 23% do consumo de grãos na Alemanha foi utilizado para a produção de alimentos (+3%). Em comparação, cerca de 18% (-1%) foram destinados a utilizações energéticas e industriais, o que irá aumentar a utilização de cereais na indústria de alimentação animal nos próximos anos.

Visão geral da indústria de rações compostas da Alemanha

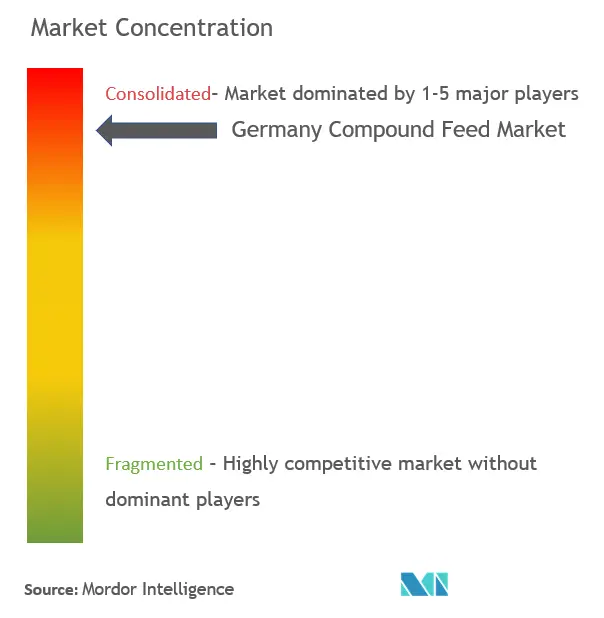

O mercado alemão de alimentos compostos para animais está consolidado, com alguns participantes proeminentes detendo a maior parte da quota de mercado. ForFarmers, Cargill Inc, Trouw Nutrition Deutschland GmbH, Alltech Inc. e Royal Agrifirm Group são os players de destaque no mercado estudado. De acordo com os principais desenvolvimentos observados durante o período em análise, fusões e aquisições e lançamentos de produtos são as estratégias mais adotadas pelos players dominantes no mercado. As empresas líderes concentram-se na aquisição de fábricas de rações e pequenas unidades fabris para expandir seus negócios nos mercados locais e estrangeiros. Além disso, os principais players investem fortemente em PD para lançar produtos inovadores de acordo com as necessidades do cliente. Esses players dominantes também têm expandido seus negócios adotando diversas estratégias, como expansões, parcerias e inovações de produtos.

Líderes do mercado de alimentos compostos na Alemanha

ForFarmers

Cargill Inc.

Alltech Inc.

Trouw Nutrition Deutschland GmbH

Royal Agrifirm Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de alimentos compostos da Alemanha

- Novembro de 2022 A BASF expandiu a capacidade de produção de fábricas de enzimas alimentares em Ludwigshafen, Alemanha. A expansão da planta existente permite à BASF atender à crescente demanda global dos clientes por um fornecimento confiável e de alta qualidade das enzimas alimentares da BASF Natuphos E (fitase), Natugrain TS (xilanase e glucanase) e do recentemente lançado Natupulse TS ( mananase).

- Maio de 2021 ForFarmers lançou o produto ForFaser, um novo componente de ração contendo fibra para suínos. O aprox. Pellets grandes de 5 mm consistem principalmente de pedaços de melaço, casca de soja, farelo de trigo e farelo de aveia e têm um teor de fibra bruta superior a 20%.

Segmentação da indústria de alimentos compostos da Alemanha

Os alimentos compostos para animais são uma mistura de matérias-primas e suplementos fornecidos ao gado, provenientes de substâncias vegetais, animais, orgânicas ou inorgânicas ou de processamento industrial, contendo ou não aditivos.

O mercado alemão de alimentos compostos é segmentado por tipo de animal em ruminantes, aves, suínos, aquicultura e outros tipos de animais, e ingredientes em cereais, bolos e refeições, subprodutos e suplementos.

O relatório oferece estimativas de mercado e previsões em valor (USD) e volume (tonelada métrica) para os segmentos acima mencionados.

| Ruminantes |

| Aves |

| Suínos |

| Aquicultura |

| Outros tipos de animais |

| Cereais | |

| Bolos e Refeições | |

| Subprodutos | |

| Suplementos | Vitaminas |

| Aminoácido | |

| Enzimas | |

| Prebióticos e Probióticos | |

| Acidificantes | |

| Outros suplementos |

| Tipo Animal | Ruminantes | |

| Aves | ||

| Suínos | ||

| Aquicultura | ||

| Outros tipos de animais | ||

| Ingrediente | Cereais | |

| Bolos e Refeições | ||

| Subprodutos | ||

| Suplementos | Vitaminas | |

| Aminoácido | ||

| Enzimas | ||

| Prebióticos e Probióticos | ||

| Acidificantes | ||

| Outros suplementos | ||

Perguntas frequentes sobre pesquisa de mercado de alimentos compostos da Alemanha

Qual é o tamanho do mercado alemão de rações compostas?

O tamanho do mercado alemão de rações compostas deverá atingir US$ 15,77 bilhões em 2024 e crescer a um CAGR de 3,10% para atingir US$ 18,37 bilhões até 2029.

Qual é o tamanho atual do mercado de rações compostas da Alemanha?

Em 2024, o tamanho do mercado alemão de rações compostas deverá atingir US$ 15,77 bilhões.

Quem são os principais atores do mercado alemão de alimentos compostos?

ForFarmers, Cargill Inc., Alltech Inc., Trouw Nutrition Deutschland GmbH, Royal Agrifirm Group são as principais empresas que operam no mercado alemão de rações compostas.

Que anos esse mercado alemão de alimentos compostos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado alemão de rações compostas foi estimado em US$ 15,30 bilhões. O relatório abrange o tamanho histórico do mercado de alimentos compostos da Alemanha para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de alimentos compostos da Alemanha para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Alimentos Compostos da Alemanha

Estatísticas para a participação de mercado de alimentos compostos da Alemanha em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de alimentos compostos da Alemanha inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.