Tamanho e Participação do Mercado de Logística Contratual do CCG

Análise do Mercado de Logística Contratual do CCG pela Mordor Intelligence

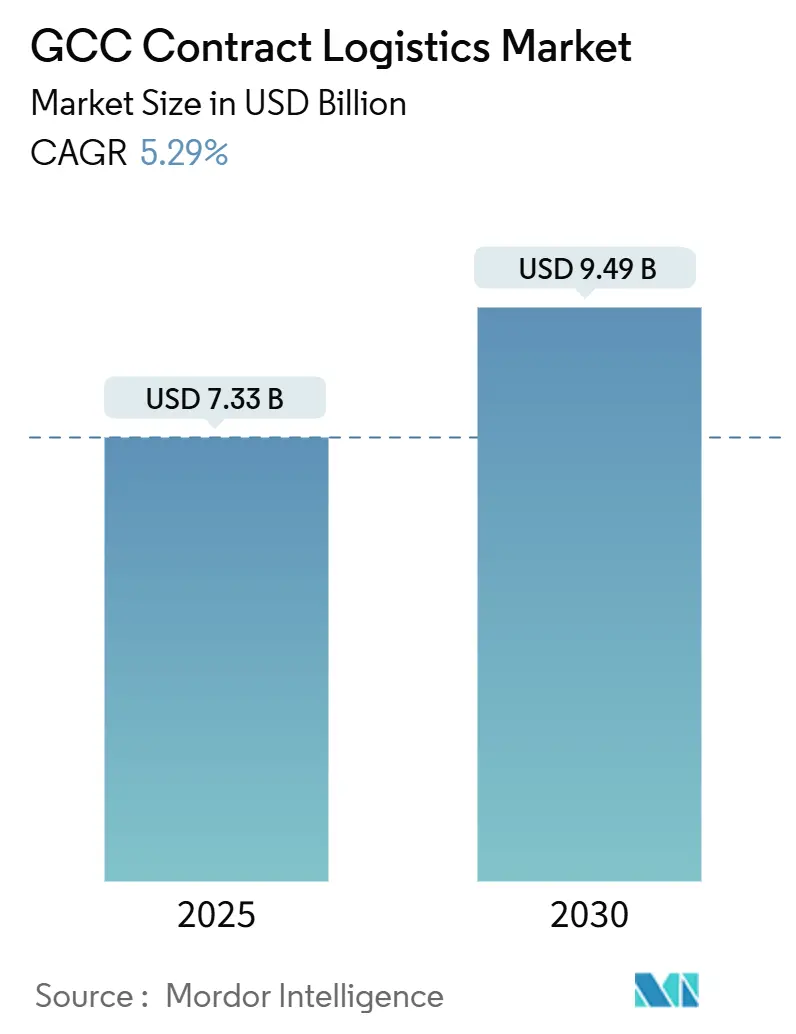

O mercado de Logística Contratual do CCG está em USD 7,33 bilhões em 2025 e está definido para alcançar USD 9,49 bilhões até 2030, refletindo uma TCAC de 5,29% ao longo do período de previsão. Os governos regionais estão canalizando gastos recordes em infraestrutura para zonas de livre comércio, corredores multimodais e plataformas de comércio digital, posicionando a logística contratual como uma pedra angular do crescimento econômico diversificado. O aceleramento do e-commerce, projetos industriais de grande escala sob a Visão Saudita 2030, e o aumento dos volumes de remessas de saúde estão amplificando a demanda por serviços sofisticados de fulfillment, cadeia fria e valor agregado. A intensidade competitiva está aumentando à medida que players globais de logística integrada adicionam robótica e soluções orientadas por dados, enquanto especialistas regionais aproveitam o conhecimento local para garantir parcerias de longo prazo. Apesar do forte momentum, regras de cabotagem e uma escassez crônica de armazéns Classe-A continuam a inflar os custos operacionais e restringir a otimização da rede.

Principais Conclusões do Relatório

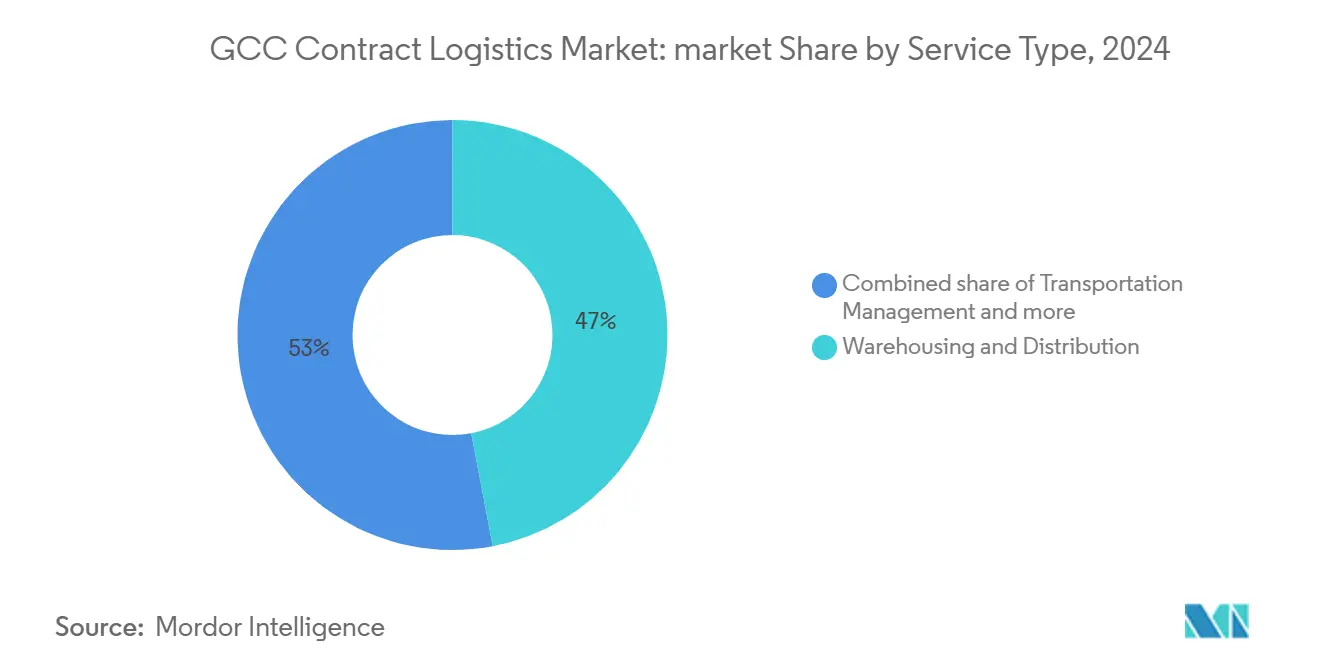

- Por serviço, Armazenagem e Distribuição liderou com 47% da participação do mercado de Logística Contratual do CCG em 2024. O mercado de Logística Contratual do CCG para Serviços de Valor Agregado está previsto para crescer a uma TCAC de 7,80% entre 2025-2030.

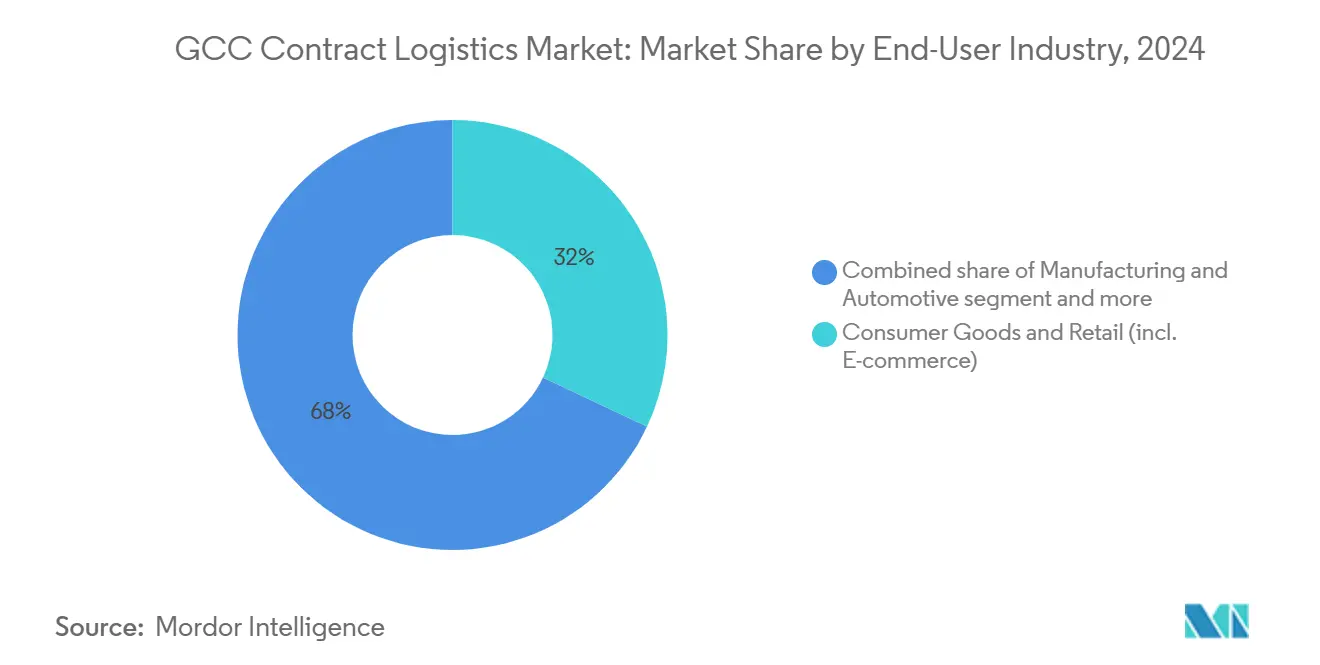

- Por indústria de usuário final, Bens de Consumo e Varejo deteve 32% do tamanho do mercado de Logística Contratual do CCG em 2024. O mercado de Logística Contratual do CCG para Saúde e Farmacêuticos está expandindo a uma TCAC de 9,16% entre 2025-2030.

- Por duração do contrato, acordos de longo prazo (≥ 1 ano) representaram 68% da participação do mercado de Logística Contratual do CCG em 2024. O mercado de Logística Contratual do CCG para contratos de curto prazo está projetado para crescer a uma TCAC de 6,94% entre 2025-2030.

- Por geografia, a Arábia Saudita comandou 53% do tamanho do mercado de Logística Contratual do CCG em 2024. O mercado de Logística Contratual do CCG para os EAU está definido para a TCAC mais rápida de 6,22% entre 2025-2030.

Tendências e Insights do Mercado de Logística Contratual do CCG

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento rápido de fulfillment de e-commerce | +1.2% | Arábia Saudita, EAU | Médio prazo (2-4 anos) |

| Necessidades logísticas de diversificação industrial Visão 2030 | +1.5% | Arábia Saudita, transbordamento CCG | Longo prazo (≥ 4 anos) |

| Expansão de zonas de livre comércio ampliando demanda de armazenagem | +0.8% | EAU, Arábia Saudita, Omã | Médio prazo (2-4 anos) |

| Investimento governamental em cadeia fria | +0.6% | Arábia Saudita, EAU, Catar | Médio prazo (2-4 anos) |

| Conectividade multimodal Ferrovia do Golfo | +0.7% | Todos os países do CCG | Longo prazo (≥ 4 anos) |

| Mandatos de Valor Local favorecendo 3PLs locais | +0.5% | Arábia Saudita, EAU, Omã | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento rápido de fulfillment de e-commerce no KSA e EAU

Pedidos online na região MENA subiram 30% em 2024, com o valor médio de pedido dos EAU movendo de USD 30 para USD 35,6. Cerca de 42% das empresas de e-commerce ainda listam eficiência de última milha como o principal obstáculo. Provedores de logística contratual estão construindo centros regionais de fulfillment, adicionando automação de classificação de parcelas, e integrando ferramentas de roteamento transfronteiriço para reduzir janelas de entrega enquanto controlam custos.

Projetos de diversificação industrial Visão 2030 requerem logística integrada

A Arábia Saudita aprovou USD 50 bilhões de projetos sob a Visão 2030 em 2024 e destinou financiamento para 59 centros logísticos nacionais. O NIDLP aloca outros USD 36 bilhões para infraestrutura logística, mais USD 28 bilhões para zonas industriais. Esses programas de capital exigem logística contratual turnkey capaz de fluxos sincronizados de entrada, armazenamento e saída. Operadores incorporados em sites de projetos relatam crescentes metas de localização, com 68% das empresas priorizando localização da cadeia de suprimentos para resiliência.

Expansão de zonas de livre comércio aumenta demanda de armazenagem

O parque logístico Fase 2 da Jafza traz 360.000 pés quadrados extras de espaço através de um investimento de AED 90 milhões (USD 24,51 milhões) para ajudar a elevar a receita logística dos EAU para AED 200 bilhões (USD 54,46 bilhões) até 2032. Umm Al Quwain FTZ adiciona 350.000 pés quadrados de armazéns e 65.000 pés quadrados de área comercial, aumentando a flexibilidade de posicionamento de estoque. Empresas multinacionais citam os procedimentos alfandegários simplificados desses hubs e zonas de valor agregado como fatores decisivos no design de rede regional.

Investimento governamental em cadeia fria impulsionando logística com controle de temperatura

Remessas com controle de temperatura cresceram mais de 30% em 2023, o maior já registrado, impulsionado por prioridades farmacêuticas e de segurança alimentar. Camadas de tecnologia como monitoramento de condições habilitado por IA estão melhorando a integridade do produto.[1]Divisão de Pesquisa da Associação Internacional de Transporte Aéreo, "Tendências de Frete Aéreo com Controle de Temperatura 2024," Publicações IATA, iata.org Players logísticos estão implantando instalações dedicadas em conformidade com GDP; a Aramex destaca garantia de qualidade e conformidade como requisitos competitivos.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Restrições de cabotagem | −0.8% | Todos os países do CCG | Médio prazo (2-4 anos) |

| Escassez de armazenagem Classe-A | −0.6% | Arábia Saudita, EAU | Curto prazo (≤ 2 anos) |

| Procedimentos alfandegários fragmentados | −0.4% | Todos os países do CCG | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Restrições de cabotagem estão prejudicando a otimização da rede transfronteiriça

Regras regionais que impedem tratores estrangeiros de movimentos domésticos elevam custos transfronteiriços 18-23% e adicionam 36 horas aos trânsitos multi-fronteiras[2]Secretariado Geral do Conselho de Cooperação do Golfo, "Regulamentações de Cabotagem e Roteiro de Harmonização," Comitê de Transporte CCG, gcc-sg.org. Carga sensível à temperatura sofre mais. Provedores adotam modelos hub-and-spoke, mas ainda enfrentam duplo manuseio nas fronteiras. A harmonização regulatória atrasa ligações físicas como a Ferrovia do Golfo, silenciando potenciais ganhos de produtividade.

Escassez de armazenagem Classe-A está aumentando custos operacionais

A oferta de espaço moderno permanece apertada, elevando aluguéis e forçando retrofits. Na Arábia Saudita, ativos logísticos sob gestão totalizam 3,5 milhões de pés quadrados, mas expansão para USD 2 bilhões de ativos está planejada até 2025 para estreitar a lacuna. Dubai Logistics City e outros projetos em pipeline vão aliviar restrições, mas escassez de curto prazo eleva custos de serviço e corrói margens.

Análise de Segmentos

Por Serviço: Armazenagem detém escala, serviços de valor agregado aceleram

Armazenagem e distribuição capturou 47% da participação do mercado de Logística Contratual do CCG em 2024 com base no papel da região como encruzilhada entre Ásia, Europa e África. Investimentos contínuos do CCG incluem o programa de USD 2,66 bilhões da Arábia Saudita para construir 18 zonas logísticas até 2030. Robótica e automação de alta bay estão elevando throughput e produtividade do trabalho, permitindo tempos de ciclo mais rápidos que varejistas e fabricantes demandam. No entanto, capacidade limitada de Classe-A ainda infla custos para armazenamento com controle de temperatura, mantendo barreiras altas para novos entrantes e apoiando preços premium.

Serviços de valor agregado são projetados para expandir a 7,80% TCAC até 2030 à medida que 3PLs agrupam kitting, montagem leve e customização em soluções abrangentes. A adoção de alta tecnologia impulsiona esse crescimento: a DHL está implantando 1.000 robôs adicionais da Boston Dynamics após investir EUR 1 bilhão (USD 1,16 bilhão) em automação. A Swisslog está promovendo robôs AutoStore que se alinham com o impulso de inovação da Visão Saudita 2030. À medida que clientes mudam do armazenamento transacional para cadeias de valor integradas, provedores que integram visibilidade de TI, co-embalagem e suporte de conformidade ganham participação.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Indústria de Usuário Final: Varejo lidera, saúde constrói momentum

Bens de consumo e varejo, incluindo e-commerce, representaram 32% do mercado de Logística Contratual do CCG em 2024, devido à crescente adoção digital e modelos de varejo omnichannel. Plataformas na Arábia Saudita e nos EAU registraram o maior GMV da região, amplificando a demanda por fulfillment rápido e devoluções flexíveis. Varejistas buscam estoque distribuído e reabastecimento preditivo, impulsionando colaboração de 3PL no design de rede, otimização de última milha e logística reversa.

Saúde e farmacêuticos é o que mais sobe com uma TCAC prevista de 9,16%. O tamanho do mercado de Logística Contratual do CCG para este vertical deve dobrar até 2030 à medida que a Arábia Saudita aloca mais de USD 65 bilhões para infraestrutura hospitalar e mira 65% de participação do setor privado. Padrões rigorosos de temperatura e rastreabilidade favorecem provedores que investem em instalações certificadas GDP, monitoramento baseado em IoT e expertise regulatória[3]Autoridade Saudita de Alimentos e Medicamentos, "Diretrizes de Boas Práticas de Distribuição para Produtos Farmacêuticos," Padrões SFDA, sfda.gov.sa. Parcerias com empresas farmacêuticas globais e distribuidores de vacinas estão reforçando especialização em cadeia fria em toda a região.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Duração do Contrato: Compromissos de longo prazo dominam, flexibilidade ganha favor

Contratos de longo prazo de pelo menos 1 ano representaram 68% do mercado de Logística Contratual do CCG em 2024, refletindo a natureza intensiva em capital de armazéns dedicados, investimentos em frota e integração de TI. Acordos de múltiplos anos permitem previsibilidade de custos e justificam gastos em automação para embarcadores e 3PLs. A Gulf Warehousing Company foca em tais parcerias para apoiar planos de expansão.

Acordos de curto prazo abaixo de 12 meses estão, no entanto, crescendo a 6,94% TCAC à medida que volatilidade, lançamentos rápidos de produtos e disrupções tecnológicas compelem empresas a reter flexibilidade. O tamanho do mercado de Logística Contratual do CCG para engajamentos de curto prazo permanece menor, mas cada vez mais importante para projetos em renováveis, eventos e auxílio humanitário. Empresas adotam armazenagem modular e transporte pay-as-you-go para equilibrar risco, enquanto plataformas de frete digital ajudam a combinar capacidade em tempo real.

Análise Geográfica

A Arábia Saudita deteve 53% do mercado de Logística Contratual do CCG em 2024, impulsionada pelo objetivo da Visão 2030 de um hub logístico global apoiado por mais de SR1 trilhão (USD 267 bilhões) em gastos planejados. O Reino já investiu SR200 bilhões (USD 53,31 bilhões) em upgrades de infraestrutura, incluindo 59 centros logísticos abrangendo 100 milhões de metros quadrados. Investimentos no mercado logístico excedendo USD 106,6 bilhões estão melhorando capacidade portuária, estradas de corredor e zonas alfandegadas. Estratégias nacionais de e-commerce e industriais continuam a elevar a demanda de logística contratual por armazenagem habilitada por tecnologia e distribuição doméstica.

Os EAU estão projetados para registrar uma TCAC de 6,22%, a mais rápida dentro do mercado de Logística Contratual do CCG, aproveitando portos marítimos, hubs aéreos e iniciativas de comércio digital de classe mundial. A expansão contínua da Jafza e o campus de frete integrado da Dubai Logistics City apoiam a ambição do país de crescer a receita logística para AED 200 bilhões (USD 54,46 bilhões) até 2032. Implementações da Advanced Trade and Logistics Platform reduzem etapas de documentação e fornecem visibilidade de janela única, atraindo multinacionais para estabelecer centros regionais de distribuição.

Catar, Kuwait, Bahrein e Omã coletivamente diversificam o mercado de Logística Contratual do CCG. A expansão do Porto de Duqm de Omã, apoiada por novo investimento, ancora uma estratégia de gateway do Oceano Índico. O Kuwait está simplificando alfândegas enquanto o Bahrein promove uma promessa de liberação de cinco horas para atrair fluxos de estoque just-in-time. A Ferrovia do Golfo eventualmente ligará esses mercados em um corredor multimodal contíguo, prometendo eficiências de custo uma vez que a harmonização regulatória alcance.

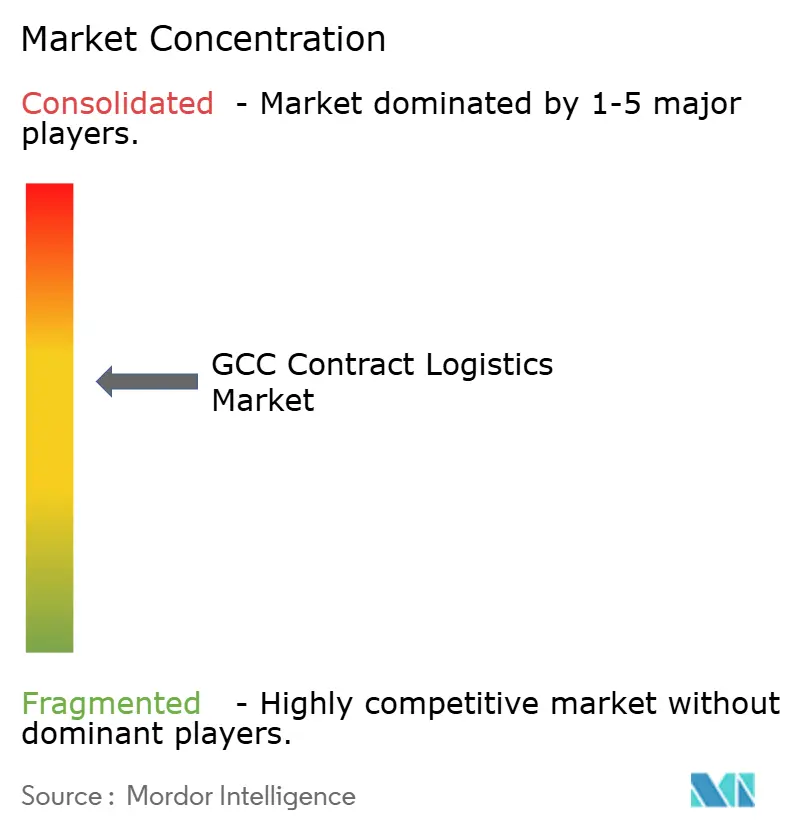

Cenário Competitivo

A indústria de Logística Contratual do CCG é moderadamente concentrada. Integradores globais como DHL Supply Chain, CEVA Logistics e Kuehne + Nagel competem contra campeões regionais Aramex, Gulf Warehousing Company e Almajdouie Logistics. Investimentos em automação estão redefinindo o campo de jogo; o compromisso da DHL de EUR 1 bilhão (USD 1,16 bilhão) e seu pacto com a Boston Dynamics para adicionar 1.000 robôs expandindo produtividade e segurança. A CEVA implanta torres de controle baseadas na nuvem que alimentam motores de rota de IA, enquanto a Kuehne + Nagel escala sites de grau farmacêutico em Dubai South.

Empresas regionais respondem com expertise de conformidade localizada e serviços integrados de ponte terrestre. A GWC registrou receita de QAR 1,582 bilhões (USD 434,25 milhões) em 2024 e agora escala e-commerce, despacho de frete e logística contratual pelo Catar e estados vizinhos. A Almajdouie investe em redes de caminhão alfandegado que se alinham com mandatos de Valor Local, garantindo contratos petroquímicos.

Aquisições estratégicas aceleram construção de capacidade. Transações recentes visam cadeia fria, logística reversa e tecnologia de e-commerce, sinalizando consolidação como rota para amplitude de mercado e profundidade digital. Sustentabilidade emerge como eixo competitivo: a GWC promete redução de 3% em Escopo 1 e 6% em emissões Escopo 2, instalando telhados solares e retrofits LED. Clientes cada vez mais pesam métricas ESG em avaliações de licitação, reforçando a necessidade de operações verdes junto com velocidade e custo.

Líderes da Indústria de Logística Contratual do CCG

-

DHL Supply Chain (Deutsche Post DHL Group)

-

Aramex PJSC

-

CEVA Logistics

-

Kuehne + Nagel International AG

-

DSV Solutions

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A Investcorp investiu na expansão do Porto de Duqm, impulsionando a capacidade logística de Omã.

- Maio de 2025: Omã assinou 18 acordos no valor de RO 100 milhões (USD 260 milhões) no Dia da Logística 2025 para portos, aeroportos e tecnologias inteligentes.

- Março de 2025: DHL Group e Boston Dynamics concordaram em implantar 1.000 robôs adicionais seguindo um programa de automação de EUR 1 bilhão (USD 1,16 bilhão).

- Fevereiro de 2025: A Corporação Financeira Internacional assinou três acordos em Omã para estimular financiamento sustentável e ampliar a base econômica do país, com um acordo destinando investimentos conjuntos para o setor logístico.

Escopo do Relatório do Mercado de Logística Contratual do CCG

Logística contratual envolve uma parceria sustentada que abrange um amplo espectro de serviços, começando pelo transporte de mercadorias ou peças de reposição até sua entrega final ao cliente final. Isso implica possuir todos os recursos essenciais, como armazéns, pessoal qualificado, equipamento adequado, gestão de inventário, rastreamento de remessas e suporte pós-vendas. Terceirizar tarefas de gestão de recursos para uma organização terceirizada é conhecido como logística contratual. Empresas de logística contratual fazem tarefas para desenvolver e planejar cadeias de suprimentos, projetar instalações, armazenar, entregar e distribuir mercadorias, processar pedidos e coletar pagamentos, manter inventário e fornecer certos aspectos de suporte ao cliente.

Uma análise abrangente de background do Mercado de Logística Contratual do CCG, cobrindo as tendências atuais do mercado, restrições, atualizações tecnológicas e informações detalhadas sobre vários segmentos e o cenário competitivo da indústria. O impacto da COVID-19 também foi incorporado e considerado durante o estudo.

O Mercado de Logística Contratual do CCG é segmentado Por Tipo (Terceirizado e Interno), Usuário Final (Manufatura e Automotivo, Bens de Consumo e Varejo, Alta Tecnologia, Saúde e Farmacêuticos, e Outros Usuários Finais), e Por País (Arábia Saudita, Emirados Árabes Unidos, Catar e Resto do CCG). O relatório oferece tamanho de mercado e previsões para o mercado de logística contratual do CCG em valor (USD) para todos os segmentos acima.

| Gestão de Transporte | Rodoviário |

| Aéreo | |

| Marítimo | |

| Ferroviário | |

| Armazenagem e Distribuição | Cadeia Fria/Controle de Temperatura |

| Não-Cadeia Fria/Não-Controle de Temperatura | |

| Serviços de Valor Agregado (Kitting, Embalagem, Montagem, etc.) |

| Manufatura e Automotivo |

| Bens de Consumo e Varejo (incl. E-commerce) |

| Alta Tecnologia e Eletrônicos |

| Saúde e Farmacêuticos |

| Petróleo, Gás e Químicos |

| Outros Usuários Finais |

| Curto Prazo (Menos de 1 Ano) |

| Longo Prazo (Maior ou igual a 1 Ano) |

| Arábia Saudita |

| Emirados Árabes Unidos |

| Catar |

| Kuwait |

| Omã |

| Bahrein |

| Por Serviço | Gestão de Transporte | Rodoviário |

| Aéreo | ||

| Marítimo | ||

| Ferroviário | ||

| Armazenagem e Distribuição | Cadeia Fria/Controle de Temperatura | |

| Não-Cadeia Fria/Não-Controle de Temperatura | ||

| Serviços de Valor Agregado (Kitting, Embalagem, Montagem, etc.) | ||

| Por Indústria de Usuário Final | Manufatura e Automotivo | |

| Bens de Consumo e Varejo (incl. E-commerce) | ||

| Alta Tecnologia e Eletrônicos | ||

| Saúde e Farmacêuticos | ||

| Petróleo, Gás e Químicos | ||

| Outros Usuários Finais | ||

| Por Duração do Contrato | Curto Prazo (Menos de 1 Ano) | |

| Longo Prazo (Maior ou igual a 1 Ano) | ||

| Por País | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Catar | ||

| Kuwait | ||

| Omã | ||

| Bahrein | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de Logística Contratual do CCG e quão rápido está crescendo?

O mercado está em USD 7,33 bilhões em 2025 e está previsto para alcançar USD 9,49 bilhões até 2030, refletindo uma TCAC de 5,29%.

Qual país detém a maior participação no mercado de Logística Contratual do CCG?

A Arábia Saudita lidera com 53% do mercado em 2024, apoiada pelos investimentos da Visão 2030 que visam estabelecer 59 centros logísticos.

Qual segmento de serviço domina o mercado hoje?

Armazenagem e distribuição representa 47% da receita em 2024, impulsionado por investimentos extensivos em zonas logísticas pela Arábia Saudita e EAU.

Qual indústria de usuário final está expandindo mais rapidamente?

Saúde e farmacêuticos mostra o ritmo mais rápido, avançando a uma TCAC de 9,16% durante 2025-2030 devido ao aumento das necessidades de cadeia fria e gastos em saúde.

Quais são os principais desafios limitando a eficiência do mercado?

Restrições de cabotagem, escassez de armazéns Classe-A e procedimentos alfandegários variados adicionam custo, estendem prazos de entrega e restringem otimização da rede transfronteiriça.

Quão concentrado é o cenário competitivo?

Os cinco principais provedores logísticos juntos controlam aproximadamente 55% das receitas do mercado, indicando concentração moderada com players globais e regionais mantendo influência.

Página atualizada pela última vez em: