Tamanho e Participação do Mercado de Cuidados Capilares da França

Análise do Mercado de Cuidados Capilares da França pela Mordor Intelligence

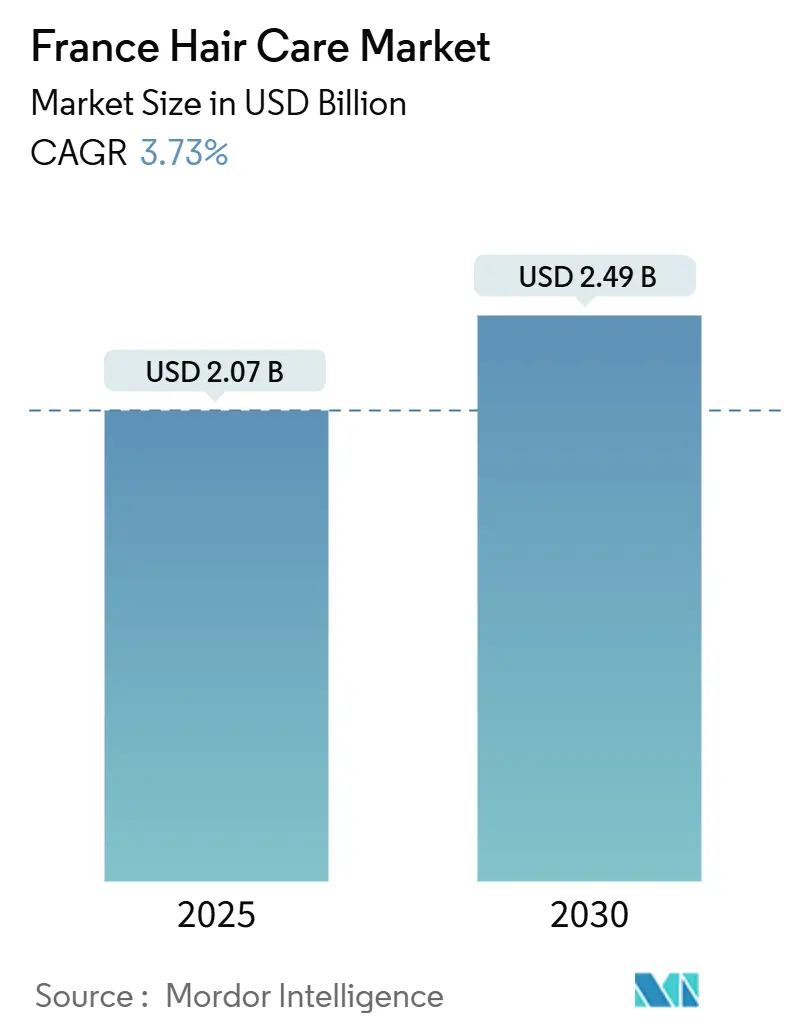

O tamanho do mercado de cuidados capilares da França é estimado em USD 2,07 bilhões em 2025, e espera-se que atinja USD 2,49 bilhões até 2030, a uma TCAC de 3,73% durante o período de previsão. O mercado francês de cuidados capilares, um dos setores de beleza mais sofisticados da Europa, está experimentando crescimento impulsionado pela premiumização e mudanças nas preferências dos consumidores. Cinco tendências estratégicas estão moldando a dinâmica do mercado, incluindo a transição para produtos premium, crescente demanda por soluções naturais e orgânicas, o foco na "skinificação" na saúde do couro cabeludo, personalização habilitada por beauty-tech, e iniciativas de sustentabilidade influenciando tanto formulações de produtos quanto embalagens. Apesar do aumento nas vendas em valor, o crescimento é limitado por dois fatores críticos: consumidores preocupados com custos favorecendo remédios caseiros e a proliferação de produtos falsificados, que prejudicam a credibilidade das marcas. O cenário competitivo está se intensificando à medida que players multinacionais estabelecidos competem com marcas indies ágeis que estão capturando segmentos de nicho através de inovação direcionada. Além disso, a convergência de beleza e bem-estar está desbloqueando novas oportunidades, particularmente em shampoos medicinais e produtos para saúde do couro cabeludo, que são cada vez mais considerados essenciais pelos consumidores franceses.

Principais Conclusões do Relatório

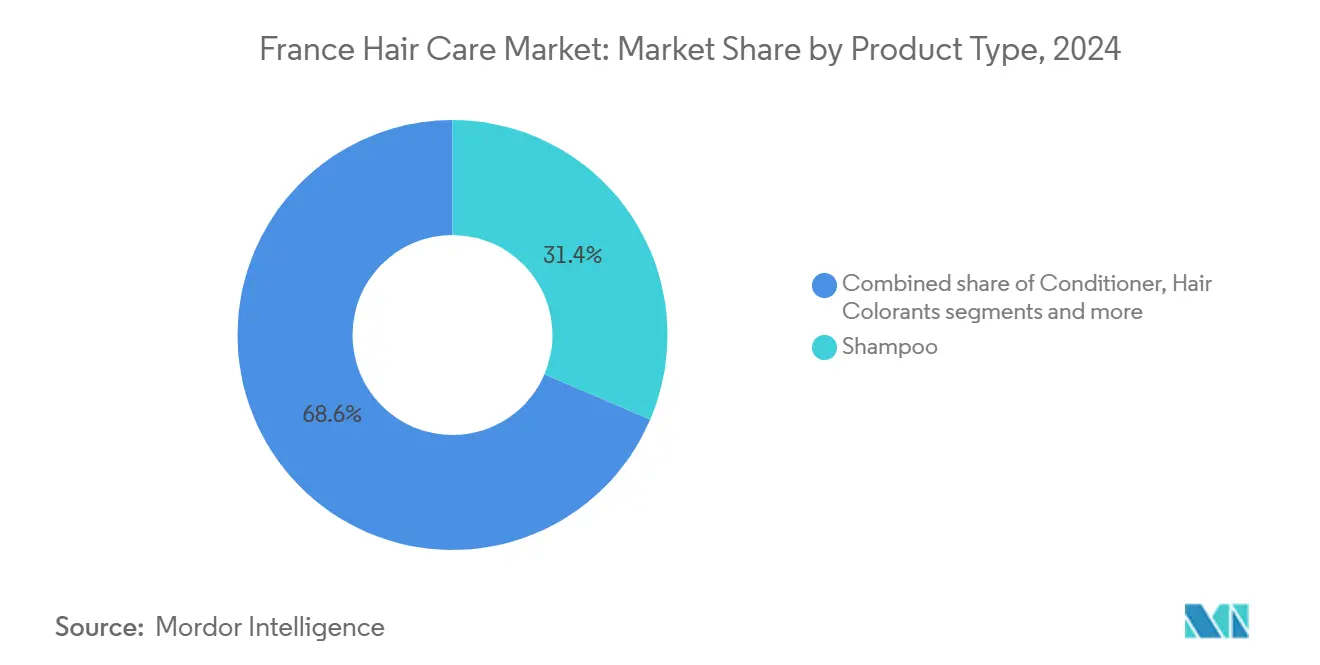

- Por tipo de produto, o shampoo liderou com 31,43% da participação do mercado de cuidados capilares da França em 2024; produtos para modelagem capilar são projetados para expandir a uma TCAC de 4,23% até 2030.

- Por categoria, produtos de massa detiveram 72,32% do mercado de cuidados capilares da França em 2024, enquanto cuidados capilares premium está posicionado para uma TCAC de 4,46% até 2030.

- Por tipo de ingrediente, formulações convencionais/sintéticas responderam por 67,43% das vendas de 2024; linhas naturais/orgânicas estão definidas para crescer a uma TCAC de 4,78% até 2030.

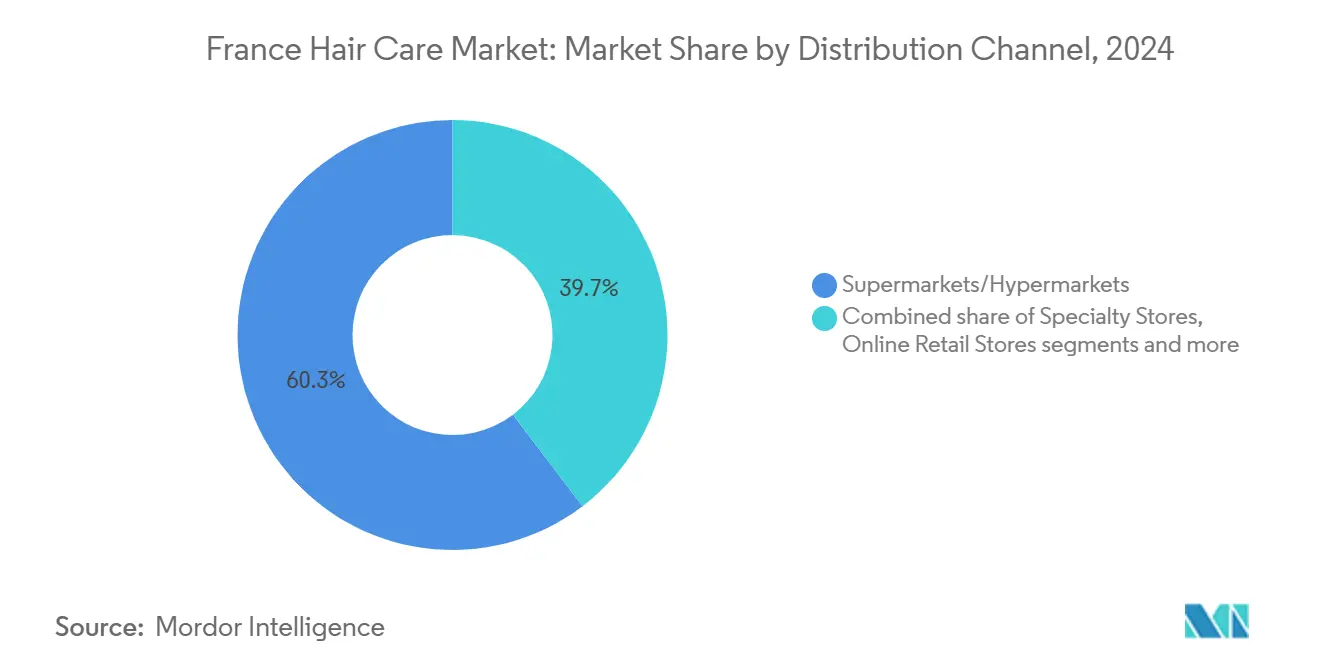

- Por canal de distribuição, supermercados/hipermercados capturaram 60,34% da receita em 2024; varejo online está crescendo a uma TCAC de 5,03% conforme as compras digitais ganham tração.

Tendências e Insights do Mercado de Cuidados Capilares da França

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Demanda por Formulações Naturais e Orgânicas | +1.2% | França (mais forte nas principais cidades) | Médio prazo (2-4 anos) |

| Crescente Foco na Saúde do Couro Cabeludo Impulsionando Shampoo Medicinal | +0.9% | França (farmácias e salões nacionalmente) | Curto a médio prazo (1-3 anos) |

| Demanda por Produtos Limpos, Sustentáveis e Éticos | +0.8% | França (nacionalmente; amplificado por compromissos de varejistas) | Médio prazo (2-4 anos) |

| Inovações Tecnológicas em Formulações de Produtos | +0.6% | França (centros de P&D e salões premium) | Longo Prazo (3-5 anos) |

| Crescente Popularidade de Produtos Premium para Cuidados Capilares | +0.5% | França (notavelmente Île-de-France) | Médio prazo (2-4 anos) |

| Maior Conscientização sobre Danos Capilares por Fatores Ambientais | +0.30% | França (corredores de poluição urbana) | Médio a longo prazo (3-6 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Formulações Naturais e Orgânicas

O mercado francês de cuidados capilares está passando por uma mudança significativa, pois os consumidores cada vez mais preferem produtos feitos com ingredientes naturais e orgânicos em relação às alternativas sintéticas. Esta mudança é principalmente impulsionada pela crescente conscientização sobre a segurança dos ingredientes e um foco mais forte na sustentabilidade ambiental. Como resultado, os consumidores franceses estão examinando cuidadosamente os rótulos dos produtos e exigindo maior transparência das marcas para tomar decisões de compra informadas. Esta tendência é particularmente proeminente entre as demografias mais jovens, que estão dispostas a pagar um prêmio por produtos que consideram mais limpos, mais seguros e mais ambientalmente amigáveis. Em resposta a essas preferências em evolução, a L'Oréal fortaleceu seus esforços para incorporar ingredientes naturais e adotar práticas de fornecimento sustentável. O Documento de Registro Universal de 2023 da empresa destaca seu compromisso em avançar as Ciências Verdes e impulsionar a inovação sustentável, alinhando sua estratégia com as demandas em mudança do mercado.

Crescente Foco na Saúde do Couro Cabeludo Impulsionando Shampoo Medicinal

À medida que os consumidores na França reconhecem cada vez mais a conexão vital entre a saúde do couro cabeludo e a qualidade do cabelo, o mercado de cuidados capilares do país passa por uma transformação significativa. Apelidada de "skinificação" dos cuidados capilares, esta tendência sinaliza uma mudança fundamental no cenário do mercado, em vez de uma moda passageira. Os consumidores franceses, especialmente aqueles enfrentando desafios como afinamento capilar e problemas no couro cabeludo, estão se voltando para rotinas complexas e multi-etapas de cuidados capilares. Essas rotinas se inspiram em regimes sofisticados de cuidados com a pele. À luz dessa demanda aumentada, as marcas estão introduzindo proativamente produtos inovadores e baseados na ciência. Um exemplo principal é o Elvive Glycolic Gloss da L'Oréal Paris, que é meticulosamente elaborado para atender tanto à saúde capilar quanto do couro cabeludo, alinhando-se com as preferências em evolução do consumidor moderno.

Demanda por Produtos Limpos, Sustentáveis e Éticos

No mercado francês de cuidados capilares, a sustentabilidade transitou de ser um mero ponto de venda para uma expectativa fundamental do consumidor. Esta progressão é evidente em vários aspectos, incluindo a adoção de ingredientes obtidos de forma responsável, embalagens ecológicas, processos de fabricação mais verdes e compromissos aprimorados com responsabilidade social. O Groupe Rocher estabeleceu metas ambiciosas, como reduzir as emissões de gases de efeito estufa em 67% até 2030 e otimizar operações de transporte para mitigar o impacto ambiental. O mercado está experimentando uma demanda crescente por inovações ecológicas, incluindo shampoos sólidos e formatos recarregáveis. Marcas como Yves Rocher estão atendendo a essa demanda lançando linhas de produtos livres de sulfato que incorporam ingredientes obtidos de forma sustentável, como leite de castanha orgânico e algas. Esta transformação é principalmente impulsionada pelos fortes valores ambientais dos consumidores franceses, que estão entre os mais eco-conscientes da Europa.

Inovações Tecnológicas em Formulações de Produtos

A inovação tecnológica está revolucionando o mercado francês de cuidados capilares, fomentando o desenvolvimento de novas categorias de produtos e aprimorando formulações existentes. A L'Oréal está na vanguarda desta transformação, utilizando seu foco estratégico em Beauty Tech e Ciências Verdes para impulsionar avanços na indústria. Através de sua Divisão de Produtos Profissionais, a L'Oréal lançou soluções inovadoras como Kérastase Première e Redken's Acidic Color Gloss, oferecendo aos consumidores performance de qualidade de salão em casa. Uma tendência chave é a convergência das tecnologias de cuidados com a pele e cuidados capilares, com ingredientes tradicionalmente usados no cuidado facial, como ácido hialurônico, niacinamida e ceramidas, agora sendo incorporados em produtos capilares para abordar saúde do couro cabeludo, hidratação e reparo de barreira. Esta tendência é particularmente evidente no segmento premium. Por exemplo, o Kérastase Nutritive integra ingredientes inspirados em skincare como proteínas à base de plantas e niacinamida para melhorar tanto a fibra capilar quanto a saúde do couro cabeludo. Além disso, a adoção de ferramentas de personalização alimentadas por IA está acelerando esta transformação, permitindo que as marcas entreguem soluções capilares altamente personalizadas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção de Soluções Tradicionais Caseiras de Cuidados Capilares | −0.7 % | França (mais pronunciado em áreas rurais) | Médio prazo (2-4 anos) |

| Proliferação de Produtos Falsificados | −0.5 % | França (marketplaces online) | Curto prazo (1-2 anos) |

| Alto Custo de Produtos Premium para Cuidados Capilares | −0.4 % | França (famílias sensíveis ao preço) | Curto a médio prazo (1-3 anos) |

| Regulamentações Rigorosas sobre Ingredientes Cosméticos | −0.3 % | França (conformidade EU e nacional) | Longo prazo (3-5 anos) |

| Fonte: Mordor Intelligence | |||

Adoção de Soluções Tradicionais Caseiras de Cuidados Capilares

O mercado francês de cuidados capilares enfrenta desafios à medida que uma parcela notável de consumidores, particularmente em áreas rurais e demografias mais velhas, continua a favorecer remédios tradicionais caseiros em relação aos produtos comerciais. Esses consumidores aproveitam o conhecimento geracional e ingredientes domésticos facilmente disponíveis. Práticas tradicionais, como enxágues com vinagre, tratamentos com óleo e infusões de ervas, competem diretamente com ofertas comerciais, especialmente no segmento natural e orgânico. Isso cria um dilema estratégico para os fabricantes: enquanto a demanda por ingredientes naturais está aumentando, os consumidores alinhados com filosofias naturais frequentemente optam por soluções DIY em vez de comprar produtos comerciais. Empresas que se adaptam a essa tendência desenvolvendo produtos projetados para complementar práticas tradicionais, em vez de substituí-las, podem desbloquear oportunidades para engajar este segmento de consumidores.

Proliferação de Produtos Falsificados

Produtos falsificados estão cada vez mais prejudicando o mercado francês de cuidados capilares, corroendo a confiança do consumidor e danificando o valor da marca. Isso é especialmente pronunciado no segmento premium, onde disparidades de preço atraem operadores ilícitos. O aumento do e-commerce exacerbou o problema, permitindo que falsificadores direcionem diretamente os consumidores via marketplaces de terceiros e mídias sociais. Marcas de luxo como Kérastase e L'Oréal Professionnel, conhecidas por seus preços premium e presença robusta de marca, se encontram particularmente vulneráveis. Além de desviar receita de negócios legítimos, produtos falsificados apresentam riscos significativos de segurança aos consumidores, decorrentes de ingredientes não regulamentados e práticas de fabricação. O Escritório de Propriedade Intelectual da União Europeia destaca a gravidade da situação, especificando que produtos cosméticos e de cuidados pessoais falsificados levam a bilhões de EUR em perdas econômicas anualmente em toda a UE [1]Fonte: European Union Intellectual Property Office, "Counterfeit goods cost EU industries billions of euros and thousands of jobs annually", euipo.europa.eu. A França, com sua associação profundamente enraizada com produtos de beleza de luxo, suporta uma parcela desproporcional dessas perdas. Enfrentar este desafio demanda uma frente unida de marcas, varejistas e autoridades regulatórias, garantindo proteção ao consumidor e salvaguardando a integridade do mercado francês de cuidados capilares.

Análise de Segmento

Por Tipo de Produto: Shampoo Domina Enquanto Modelagem Inova

O segmento de shampoo mantém sua liderança de mercado com uma participação de 31,43% em 2024, servindo como a base das rotinas de cuidados capilares em todas as demografias de consumidores na França. Este domínio de mercado é apoiado por avanços consistentes em formulações, particularmente em produtos medicinais e anti-caspa. Inversamente, produtos para modelagem capilar estão posicionados como o segmento de crescimento mais rápido, com uma TCAC projetada de 4,23% de 2025 a 2030. Este crescimento é impulsionado por inovações tecnológicas que melhoram a fixação, reduzem danos e aprimoram a estética natural.

A crescente demanda por estilos de "cabelo de vidro" e soluções anti-frizz, que se alinham com a preferência dos consumidores franceses por looks refinados mas sem esforço, acelera ainda mais esta tendência. O segmento também está experimentando um aumento nas ofertas premium, com marcas como Kérastase introduzindo produtos avançados de modelagem enriquecidos com ingredientes de skincare. Esses produtos não apenas protegem o cabelo durante a modelagem, mas também se alinham com a tendência mais ampla de "skinificação" reformulando a indústria de cuidados capilares.

Nota: As participações de segmento de todos os segmentos individuais estarão disponíveis na compra do relatório

Por Categoria: Segmento Premium Supera Mercado de Massa

Em 2024, produtos de massa detêm uma participação dominante de 72,32% do mercado francês de cuidados capilares. No entanto, o segmento premium está projetado para crescer a uma TCAC mais rápida de 4,46% de 2025 a 2030, refletindo uma mudança significativa nas preferências dos consumidores. Esta tendência de premiumização se alinha com a evolução mais ampla em cuidados com a pele, à medida que os consumidores franceses cada vez mais investem em produtos de cuidados capilares de alta qualidade que entregam resultados tangíveis. Em 2023, a Divisão de Produtos de Consumo da L'Oréal alcançou um crescimento like-for-like de 12,6%, com cuidados capilares desempenhando um papel pivotal nesta performance.

As fronteiras entre categorias de massa e prestígio estão se tornando menos distintas, à medida que marcas de massa introduzem linhas de produtos premium com pontos de preço mais altos e formulações avançadas. Esta tendência é particularmente evidente em mercados urbanos como Paris, onde marcas de cuidados capilares de luxo são proeminentemente apresentadas em boutiques especializadas e halls de beleza de lojas de departamento, oferecendo seleções curadas e experiências de compra imersivas que apoiam estratégias de preços premium.

Por Tipo de Ingrediente: Formulações Naturais Ganhando Terreno

O segmento de ingredientes convencionais/sintéticos atualmente domina o mercado francês de cuidados capilares com 67,43% de participação em 2024, mas formulações naturais/orgânicas estão projetadas para crescer a uma taxa mais rápida de 4,78% TCAC de 2025-2030, refletindo uma mudança fundamental nas preferências dos consumidores. Este crescimento é principalmente impulsionado pela crescente conscientização dos consumidores sobre segurança de ingredientes e sustentabilidade ambiental. Demografias mais jovens, particularmente a Geração Z, estão impulsionando essa tendência, com a maioria priorizando sustentabilidade em suas decisões de compra.

Empresas líderes estão se alinhando com esta mudança, como evidenciado pelo lançamento da Yves Rocher de seis novas linhas de cuidados capilares livres de sulfato apresentando ingredientes botânicos como tremoço branco, ginseng e leite de castanha orgânico em março de 2023. Apesar dos desafios em alcançar os níveis de performance das formulações sintéticas, particularmente em produtos de modelagem, avanços na tecnologia estão abordando essas lacunas através de inovações como alternativas de silicone à base de plantas e conservantes sintéticos.

Canal de Distribuição: Transformação Digital Reformula o Varejo

Em 2024, supermercados/hipermercados comandam uma participação de 60,34% da distribuição de produtos de cuidados capilares da França, capitalizando em sua conveniência e extenso portfólio de produtos. No entanto, canais de varejo online estão definidos para a subida mais íngreme, prevendo uma robusta TCAC de 5,03% de 2025 a 2030, reformulando a arena competitiva. Este surto é atribuído aos hábitos de consumo em evolução; e-commerce agora representa 27% das vendas globais da L'Oréal, com ambições de dobrar isso para 50% no futuro próximo, como destacado pela L'Oréal Finance. A EuroCommerce reporta um aumento notável em consumidores franceses comprando bens de consumo, incluindo produtos de cuidados capilares, online, subindo de 77% em 2020 para 83% em 2023[2]Fonte: EuroCommerce, " Europe E-Commerce Report 2023", eurocommerce.eu. Este crescimento reflete a mudança mais ampla em direção à adoção de e-commerce na França, impulsionada pela conveniência e a crescente disponibilidade de opções de produtos de cuidados capilares online.

Varejistas franceses estão cada vez mais abraçando táticas omnicanais, fundindo "sistemas drive" para compras online com serviços de click-and-collect, assim fusionando facilidade digital com compras físicas. Lojas especializadas esculpem um nicho fornecendo conselhos especializados e seleções selecionadas, especialmente em cuidados capilares premium e profissionais. Esta abordagem ressoa com o crescente apetite dos consumidores por recomendações personalizadas e insights de produtos. Marcas, incluindo L'Oréal, estão aproveitando Beauty Tech, introduzindo inovações como experimentações virtuais e diagnósticos personalizados para elevar interações na loja.

Nota: As participações de segmento de todos os segmentos individuais estarão disponíveis na compra do relatório

Análise Geográfica

O mercado francês de cuidados capilares demonstra variações regionais significativas que moldam preferências de produtos e comportamentos de compra nacionalmente. Centros urbanos, como Paris e Lyon, funcionam como centros de inovação onde produtos premium e tendências internacionais são introduzidos antes de se expandirem para cidades menores e áreas rurais. Esses mercados metropolitanos, caracterizados por rendas disponíveis mais altas e maior exposição a tendências globais de beleza, servem como pontos de entrada estratégicos para novas marcas e inovações de produtos. O crescimento do mercado é impulsionado pela cultura de beleza estabelecida da França e uma base de consumidores sofisticada que prioriza qualidade e performance sobre considerações de custo.

Diferenças regionais na dureza da água em toda a França criam demandas diversas de consumidores. Áreas com água mais dura exigem produtos especializados para abordar desafios como acúmulo de minerais e desbotamento de cor. Este fator geográfico tem estimulado avanços em shampoos quelantes e tratamentos protetivos adaptados a essas condições. A rede de distribuição também varia regionalmente, com lojas especializadas e de departamento dominando áreas urbanas, enquanto supermercados e hipermercados lideram em regiões suburbanas e rurais. Por exemplo, a International Trade Administration reportou que a França tinha mais de 5.716 supermercados em 2023[3]Fonte: International Trade Administration, "France Country Commercial Guide", trade.gov. E-commerce está efetivamente preenchendo essas lacunas geográficas, permitindo que consumidores em toda a França acessem uma gama mais ampla de produtos independentemente da localização.

O mercado francês de cuidados capilares beneficia da liderança global do país na indústria da beleza, com Paris servindo como um centro de tendências que molda desenvolvimento de produtos e estratégias de marketing mundialmente. Esta liderança atrai investimento substancial em pesquisa e inovação, com players principais como L'Oréal operando instalações avançadas de pesquisa na França. Consumidores franceses exibem preferências distintas em cuidados capilares, com estudos indicando que indivíduos na França reportam maior estresse e bem-estar reduzido associado com cabelo danificado ou seco comparado aos consumidores em outros países. Isso impulsiona forte demanda por tratamentos reparativos e hidratantes no mercado.

Cenário Competitivo

Corporações multinacionais dominam o mercado francês de cuidados capilares, que está passando por consolidação significativa. A L'Oréal, com seu portfólio diverso abrangendo segmentos de massa, premium e profissional, está na vanguarda. Junto com a L'Oréal, gigantes da indústria como Unilever, Procter & Gamble, Beiersdorf e Pierre Fabre estão intensificando seu foco em inovação de produtos para cativar e reter consumidores. Notavelmente, há uma mudança discernível em direção à premiumização, com marcas do mercado de massa lançando linhas de produtos sofisticadas, aproveitando a crescente inclinação dos consumidores por cuidados capilares de alta qualidade.

Segmentos de nicho, especialmente aqueles atendendo à categoria frequentemente negligenciada de cabelos crespos e texturizados, apresentam oportunidades lucrativas. Este segmento não está apenas testemunhando um surto na demanda, mas também atraindo atenção de players principais. Um testemunho deste potencial é o Curls Matter do Innovative Beauty Group, que fez sua estreia em 150 lojas Monoprix em toda a França em fevereiro de 2025.

A tecnologia está reformulando a dinâmica do mercado francês de cuidados capilares. Liderando a carga está a L'Oréal, que integrou perfeitamente seu ecossistema Beauty Tech. Este ecossistema casa diagnósticos de IA, soluções de e-commerce personalizadas e embalagens recarregáveis ecológicas, todas impulsionadas por insights de consumidores em tempo real. Tal estratégia tech-cêntrica não apenas otimiza o desenvolvimento de produtos, mas também eleva a jornada do cliente. Em resposta, outros stalwarts da indústria estão canalizando investimentos em plataformas digitais especializadas e colaborando com startups de ciência de dados, visando acelerar a inovação enquanto navegam os desafios de mudanças digitais rápidas.

Líderes da Indústria de Cuidados Capilares da França

-

L'Oréal S.A.

-

Unilever PLC

-

Procter and Gamble Company

-

Pierre Fabre Group

-

Beiersdorf AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: Innovative Beauty Group introduziu Curls Matter, uma linha especializada de produtos de cuidados capilares direcionando consumidores com cabelo crespo. O portfólio de produtos, distribuído através de 150 localizações de varejo Monoprix na França, incorpora um sistema de tratamento de três etapas formulado com ingredientes derivados naturalmente. A embalagem do produto incorpora um mínimo de 30% de materiais reciclados.

- Fevereiro de 2024: L'Oréal introduziu Kérastase Première, uma linha de produtos de cuidados capilares high-end na França. Os produtos incorporam tecnologia molecular para reparo estrutural capilar. Este lançamento representa o desenvolvimento de produto mais significativo da empresa em cinco anos.

- Julho de 2024: Vichy, a marca francesa de skincare conhecida por sua expertise em cuidados com a pele e capilares, revelou uma nova variante de 75 mililitros de seu Shampoo Anti-Caspa Dercos.

- Maio de 2023: Guerlain, uma marca de beleza patrimônio sob LVMH, lançou uma linha premium de cuidados capilares apresentando um shampoo, condicionador e máscara, todos formulados com sua tecnologia proprietária de reparo de mel de abelha negra.

Escopo do Relatório do Mercado de Cuidados Capilares da França

O segmento de produtos de cuidados capilares compreende formulações que limpam, condicionam, modelam, protegem e tratam cabelo e couro cabeludo. O portfólio de produtos inclui shampoos, condicionadores, óleos, séruns, géis de modelagem, sprays e tratamentos. Esses produtos aprimoram a saúde e aparência do cabelo enquanto direcionam preocupações específicas como secura, frizz, caspa, queda de cabelo e danos.

O mercado de cuidados capilares da França é segmentado em tipo de produto, categoria, tipo de ingrediente e canais de distribuição. Baseado no tipo de produto, o mercado é segmentado em shampoo, condicionador, colorante capilar, produtos de modelagem capilar e outros produtos de cuidados capilares. Baseado na categoria, o mercado é segmentado em produtos premium e produtos de massa. Baseado no tipo de ingrediente, o mercado é segmentado em natural & orgânico e convencional/sintético. Baseado nos canais de distribuição, o mercado é segmentado em supermercados/hipermercados, lojas especializadas, lojas de varejo online e outros canais de distribuição. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Shampoo |

| Condicionador |

| Colorantes Capilares |

| Produtos de Modelagem Capilar |

| Outros Tipos de Produtos |

| Produtos Premium |

| Produtos de Massa |

| Natural/Orgânico |

| Convencional/Sintético |

| Lojas Especializadas |

| Supermercados/Hipermercados |

| Lojas de Varejo Online |

| Outros Canais |

| Por Tipo de Produto | Shampoo |

| Condicionador | |

| Colorantes Capilares | |

| Produtos de Modelagem Capilar | |

| Outros Tipos de Produtos | |

| Por Categoria | Produtos Premium |

| Produtos de Massa | |

| Por Tipo de Ingrediente | Natural/Orgânico |

| Convencional/Sintético | |

| Por Canal de Distribuição | Lojas Especializadas |

| Supermercados/Hipermercados | |

| Lojas de Varejo Online | |

| Outros Canais |

Perguntas Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de cuidados capilares da França?

A indústria é avaliada em USD 2,07 bilhões em 2025 e está prevista para alcançar USD 2,49 bilhões até 2030.

Qual tipo de produto detém a maior participação do mercado de cuidados capilares da França?

Shampoo lidera com 31,43% do mercado em 2024, servindo como a base da maioria das rotinas.

Quão rápido está crescendo o segmento premium do mercado de cuidados capilares da França?

Linhas premium estão projetadas para expandir a 4,46% TCAC entre 2025 e 2030, superando o crescimento geral.

Por que ingredientes naturais estão ganhando tração na indústria de cuidados capilares da França?

Conscientização sobre segurança de ingredientes e prioridades ambientais levam os consumidores a favorecer formulações limpas, derivadas de plantas certificadas por órgãos reconhecidos.

Página atualizada pela última vez em: