Tamanho e Participação do Mercado de Fertilizantes da Indonésia

Análise do Mercado de Fertilizantes da Indonésia pela Mordor Intelligence

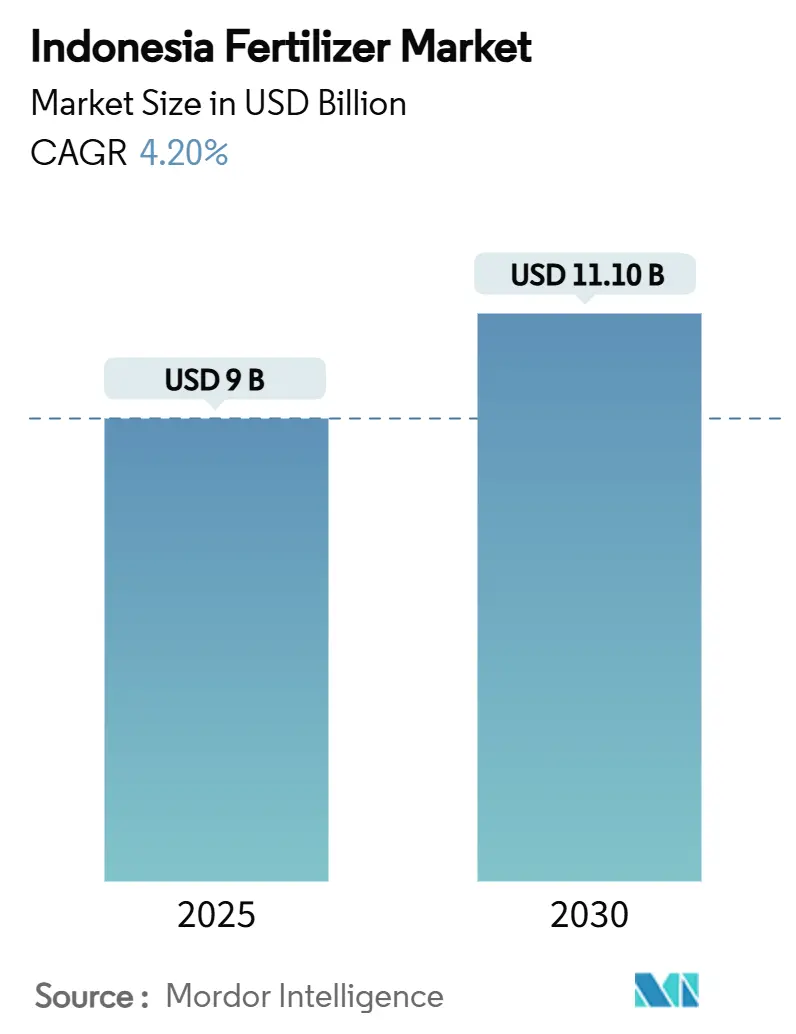

O tamanho do mercado de fertilizantes da Indonésia situa-se em USD 9 bilhões em 2025 e está previsto para atingir USD 11,1 bilhões até 2030, expandindo a uma CAGR de 4,2%. O forte financiamento público para subsídios de insumos e o replantio de plantações de dendê envelhecidas formam a base da demanda em todo o mercado de fertilizantes da Indonésia. Uma alocação governamental de 9,5 milhões de toneladas métricas de produto subsidiado sob o esquema de Preço de Varejo Máximo estabiliza o consumo mesmo quando os preços do gás natural disparam, comprimindo as margens dos produtores. Novos projetos de mistura de NPK no valor de mais de USD 1 bilhão aumentam a adição de valor doméstico e mantêm o mercado de fertilizantes da Indonésia no caminho certo para atender à demanda de exportação regional.

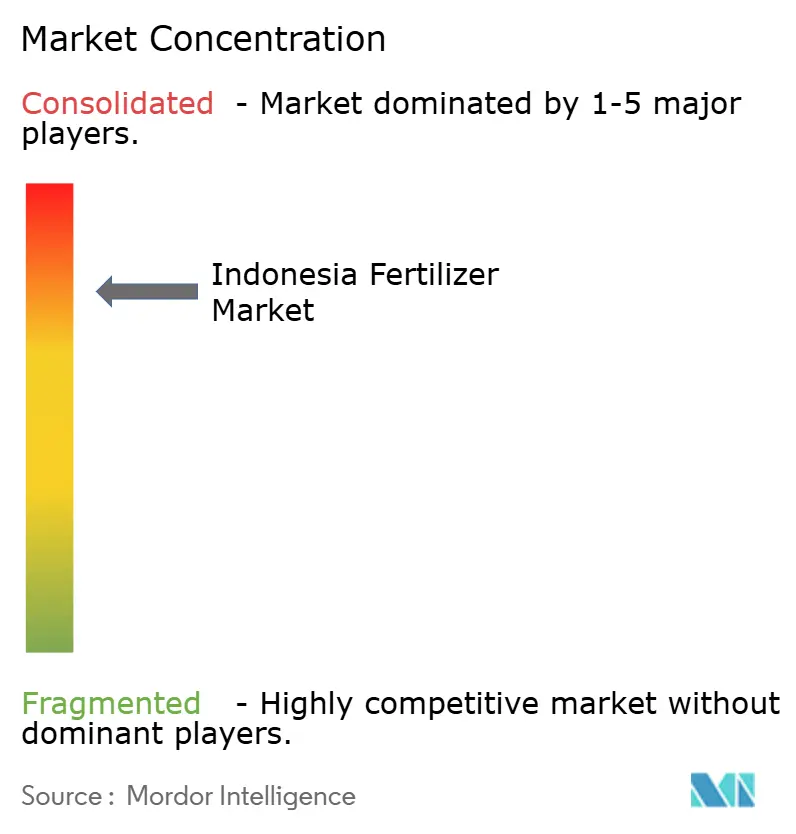

A dinâmica competitiva reflete extrema concentração de mercado, com as 5 principais empresas, incluindo PT Pupuk Kalimantan Timur (PKT), PT Petrokimia Gresik, Wilmar International Limited, PT Saraswanti Anugerah Makmur Tbk e Agrifert Marketing Pte Ltd (Kuok Group), mantendo posições significativas através de operações integradas de óleo de palma. Esta concentração cria tanto eficiência operacional quanto vulnerabilidade estratégica, pois interrupções de fornecimento de grandes produtores podem impactar significativamente a segurança alimentar nacional.

Principais Conclusões do Relatório

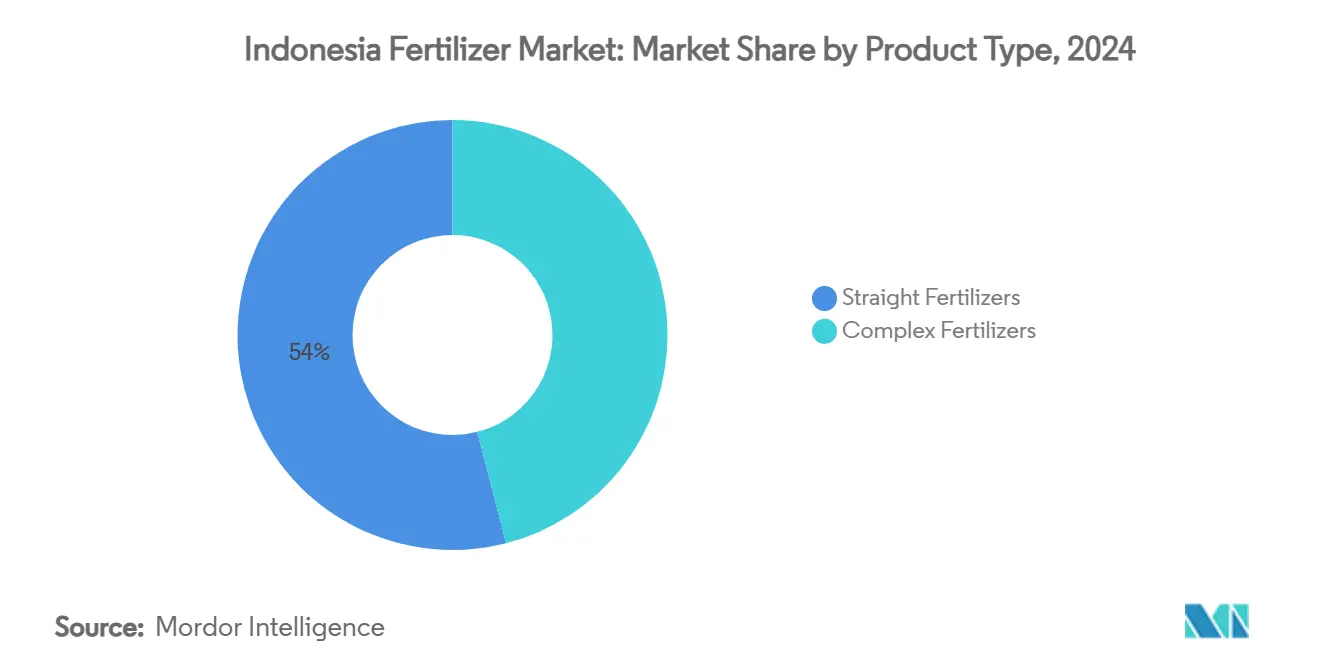

- Por tipo de produto, os fertilizantes simples capturaram 54% da participação do mercado de fertilizantes da Indonésia em 2024. Os fertilizantes com micronutrientes estão projetados para expandir a uma CAGR de 8,1% até 2030, tornando-se a categoria de produto de crescimento mais rápido.

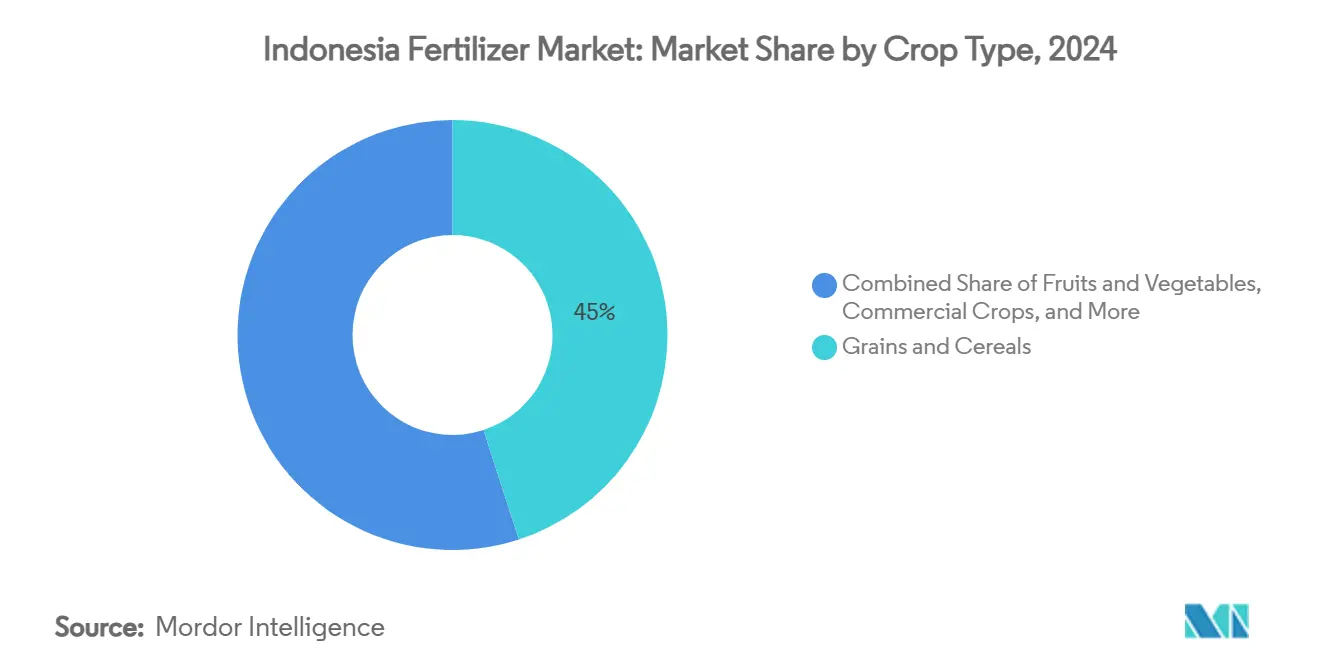

- Por tipo de cultura, grãos e cereais comandaram 45% da participação do mercado de fertilizantes da Indonésia em 2024, e as frutas e vegetais estão previstas para registrar o crescimento mais rápido a uma CAGR de 6,5% até 2030.

Tendências e Insights do Mercado de Fertilizantes da Indonésia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão do subsídio governamental de fertilizantes (HET) | +1.2% | Java, Sumatra e Sulawesi | Médio prazo (2-4 anos) |

| Programas de autossuficiência em arroz e milho | +0.8% | Java, Sumatra e Kalimantan | Longo prazo (≥ 4 anos) |

| Novas plantas de mistura NPK sob Pupuk Indonesia | +0.6% | Java e Sumatra | Médio prazo (2-4 anos) |

| Ciclo de replantio de plantações de óleo de palma | +0.5% | Sumatra, Kalimantan e Papua | Longo prazo (≥ 4 anos) |

| Crescimento em horticultura orientada para exportação precisa de nutrientes especiais | +0.4% | Java, Sumatra e regiões orientais | Médio prazo (2-4 anos) |

| Adoção precoce de fertilização de precisão baseada em drones em Java | +0.3% | Java (inicial) depois nacional | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Expansão do Subsídio Governamental de Fertilizantes (HET)

Conforme o ministério indonésio, o orçamento de 2025 destinou 9,5 milhões de toneladas métricas de fertilizante subsidiado, 4,6 milhões de toneladas métricas de ureia, 4,2 milhões de toneladas métricas de NPK e 500.000 toneladas métricas de fertilizante orgânico mantendo os preços em IDR 2.250/kg (USD 0,14) para ureia e IDR 2.300/kg (USD 0,15) para NPK, níveis muito abaixo das cotações comerciais[1].Fonte: BSIP Serealia Public Relations, `Cota de Fertilizantes de 2024 Sobe para 9,55 Milhões de Toneladas,` Ministério da Agricultura, serealia.bsip.pertanian.go.id Este volume garantido sustenta o mercado de fertilizantes da Indonésia mesmo quando os gastos fiscais se aproximam de USD 3,3 bilhões, cerca de 2,8% do PIB. Ao vincular as entregas ao banco de dados de agricultores e-RDKK, as autoridades minimizam os vazamentos e direcionam nutrientes para culturas prioritárias. Os fornecedores também ganham visibilidade sobre a retirada trimestral, permitindo planejamento de produção mais suave e planejamento de capital de giro.

Programas de Autossuficiência em Arroz e Milho

O Presidente Prabowo tem como meta a autossuficiência em arroz até 2026 e autossuficiência em milho em três anos, estimulando a adoção mais ampla de NPK equilibrado sobre produtos de nutriente único em novas zonas de cultivo em Sulawesi e Kalimantan. Maior densidade de plantio e cronogramas de cultivo duplo elevam os requisitos de nutrientes por hectare, compensando futuros ganhos de eficiência da agricultura de precisão. Pacotes de sementes emitidos sob o programa Kartini Tani incluem recomendações de fertilizantes, direcionando agricultores para o manejo integrado de fertilidade do solo. Distribuidores privados relatam que a demanda por NPK enriquecido com zinco triplicou nas ilhas orientais desde meados de 2024.

Novas Plantas de Mistura NPK sob Pupuk Indonesia

A Pupuk Indonesia está comissionando 2 milhões de toneladas métricas por ano de capacidade extra de mistura de NPK, elevando a produção nominal nacional para 14 milhões de toneladas métricas e reduzindo a dependência de importações para formulações complexas[2].Fonte: Sinta Ambarwati, `Pupuk Indonesia Revela que a Capacidade de Produção de 2024 Atinge 14 Milhões de Toneladas,` Antara News, antaranews.com. As novas linhas incorporam sistemas de revestimento inline que personalizam o conteúdo de micronutrientes por micro-região, uma inovação que melhora a resposta das culturas e reduz o desperdício. O fornecimento local de rocha fosfática de Kalimantan melhora ainda mais o perfil de custos e protege o mercado de fertilizantes da Indonésia da volatilidade do frete global. Acordos de retirada antecipada indicam que 15% da produção incremental poderia atingir os estados vizinhos da Associação das Nações do Sudeste Asiático (ASEAN) até 2027.

Ciclo de Replantio de Plantações de Óleo de Palma

O financiamento do governo indonésio para o programa de Rejuvenescimento do Óleo de Palma do Povo dobrou para IDR 60 milhões (USD 3.750) por hectare, garantindo demanda previsível de fertilizantes durante a fase de estabelecimento de três anos de 180.000 hectares anualmente [3]Fonte: BSIP Serealia Public Relations, `A Partir de 1º de Janeiro de 2025, Fertilizantes Subsidiados Prontos para Distribuição,` Ministério da Agricultura, serealia.bsip.pertanian.go.id. Testes da PT Petrokimia Gresik mostram que misturas K-Mag livres de cloreto aumentam o crescimento inicial de folhas em 12% em relação ao muriato de potássio, criando espaço para preços premium. Gerentes de propriedades estão mudando de compras anuais a granel para contratos de retirada trimestral que escalonam entregas e suavizam cargas de armazém. Os bancos agora agrupam linhas de crédito de fertilizantes em empréstimos de replantio, reforçando a visibilidade de consumo até 2030.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cortes no orçamento de subsídios criando lacunas de fornecimento | −0.9% | Nacional, ilhas exteriores mais afetadas | Curto prazo (≤ 2 anos) |

| Volatilidade dos preços do gás natural aumentando custos da ureia | −0.7% | Centros de produção nacionais | Médio prazo (2-4 anos) |

| Proliferação de fertilizantes falsificados em canais informais | −0.4% | Sumatra rural e Kalimantan | Médio prazo (2-4 anos) |

| Pressão ambiental sobre o escoamento de nutrientes em turfeiras | −0.3% | Sumatra, zonas de turfa de Kalimantan | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade dos Preços do Gás Natural Aumentando Custos da Ureia

O GNL regaseificado agora é negociado a USD 16,77 por MMBtu versus USD 6 sob o subsídio anterior, adicionando USD 50-70 ao custo de cada tonelada métrica de ureia e comprimindo as margens para fabricantes domésticos. Os produtores buscam contratos de gás de longo prazo indexados a fórmulas Brent-minus para estabilizar os custos de insumos. Várias plantas estão avaliando caminhos de amônia azul ligados à captura de carbono para desbloquear financiamento concessionário e se proteger contra a volatilidade dos combustíveis fósseis.

Pressão Ambiental sobre o Escoamento de Nutrientes em Turfeiras

O aumento do escrutínio sobre o escoamento de nutrientes e emissões de carbono em ecossistemas de turfa pode impor limites de aplicação mais rigorosos, restringindo o crescimento da demanda em províncias com muitas plantações. Diretrizes preliminares preveem tornar obrigatória a incorporação de 30% de matéria orgânica e proibir fertilizantes à base de amônio durante os meses de pico de chuvas. Empresas de plantação estão pilotando pellets de liberação lenta e misturas de biochar que reduzem as perdas por lixiviação em até 40%, potencialmente absorvendo parte do choque político.

Análise de Segmentos

Por Tipo de Produto: Graus nitrogenados detêm a maior participação

Os fertilizantes simples lideraram com 54% da participação do mercado de fertilizantes da Indonésia em 2024, uma posição ancorada pela fatia de 60% da ureia no volume de nitrogênio e pela alocação apoiada pelo HET do governo de 4,6 milhões de toneladas métricas para a temporada de 2025. Matéria-prima de amônia local abundante mantém os custos da ureia baixos, enquanto redes amplas de distribuidores empurram produto para cinturões remotos de arroz e milho que consomem a maior parte dos insumos de nitrogênio sob o plano swasembada pangan. Nitrato de cálcio e amônio e sulfato de amônio preenchem nichos específicos do solo, e a síntese de amônia no país alimenta em grande parte a demanda doméstica, reforçando a liderança dos graus nitrogenados dentro do tamanho do mercado de fertilizantes da Indonésia.

Os fertilizantes com micronutrientes registram a subida mais rápida, avançando a uma CAGR de 8,1% até 2030 conforme a agricultura de precisão se espalha de Java para Sumatra e apoia a horticultura orientada para exportação. As vendas de NPK complexo também sobem constantemente porque 2 milhões de toneladas métricas de nova capacidade de mistura elevam a produção nominal nacional para 14 milhões de toneladas métricas, reduzindo a dependência de importações e personalizando revestimentos de micronutrientes por micro-região. Os graus fosfatados e potássicos permanecem expostos a oscilações de frete porque a Indonésia importa quase todo DAP, MAP e MOP, enquanto nutrientes secundários ganham tração em solos ácidos em Kalimantan e Sumatra que limitam os rendimentos de plantações de longo prazo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Cultura: Grãos e cereais dominam a demanda

Grãos e cereais absorveram 45% do total de nutrientes em 2024, liderados por campos de arroz que sozinhos consumiram 40% do tamanho do mercado de fertilizantes da Indonésia em Java, Sumatra e Sulawesi. As metas governamentais de autossuficiência em arroz até 2026 e um salto de 48% ano a ano nas colheitas de milho durante Q1-2025 mantêm as taxas de aplicação por hectare altas em 250-300 kg, muito acima das normas regionais. Os subsídios silenciam a sensibilidade ao preço e garantem retirada constante, assegurando que os grãos permaneçam a âncora de volume para a participação do mercado de fertilizantes da Indonésia.

Frutas e vegetais representam o caso de uso de crescimento mais rápido, definido para expandir a uma CAGR de 6,5% até 2030 conforme contratos de exportação premium justificam regimes de nutrientes de 400-500 kg e geram impacto desproporcional no valor total. Propriedades de óleo de palma continuam a adicionar tonelagem constante através do programa de Rejuvenescimento do Óleo de Palma do Povo, que financia IDR 60 milhões (USD 3.750) por hectare de plantios jovens e mantém firme a demanda por potássio e fósforo. Leguminosas e oleaginosas registram ganhos moderados, enquanto a demanda de gramados e ornamentais permanece um nicho ligado aos orçamentos de paisagismo urbano em Jacarta e Surabaya.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Java consumiu uma parcela significativa do total de nutrientes em 2024, tornando-se o maior cluster provincial único dentro do mercado de fertilizantes da Indonésia. Redes densas de irrigação, estradas rurais pavimentadas e proximidade aos portos de Surabaya e Jacarta comprimem os spreads de frete para apenas 5% acima das cotações na saída da fábrica. As duplas temporadas de arroz da ilha e as crescentes exportações de vegetais ainda garantem demandas constantes de ureia e micronutrientes. Serviços de precisão com drones emergem primeiro aqui porque a conectividade móvel e os níveis de educação dos agricultores são mais altos, acelerando a mudança para misturas de taxa variável.

Sumatra representa uma grande parcela da retirada nacional, impulsionada por propriedades de óleo de palma que favorecem misturas ricas em potássio e zonas de arroz espalhadas pelas planícies dos rios. A barcaça de fertilizantes nos rios Musi e Siak reduz as contas logísticas, mas os custos de última milha no interior ainda empurram as etiquetas de varejo para cima em 15% sobre os benchmarks de Java. Cargas de potássio desembarcam em Belawan e Dumai, depois se movem por comboios de caminhões alinhados com calendários de replantio de plantações, criando picos trimestrais visíveis no mercado de fertilizantes da Indonésia. A participação de Sulawesi continua a subir com base na adoção de milho híbrido, enquanto bosques centrais de cacau mudam para insumos à base de sulfato que corrigem a acidez do solo.

A Indonésia Oriental, incluindo Kalimantan, Papua, Maluku e Nusa Tenggara, representa o menor, porém mais rápido pool crescente, adicionando 6-8% anualmente de uma base baixa. As fazendas de transmigração de Kalimantan e novas concessões de óleo de palma geram pedidos a granel previsíveis, embora os limites de nutrientes em turfeiras possam temperar volumes de longo prazo. O próximo complexo de fertilizantes de USD 1 bilhão de Papua em Fakfak reduzirá os tempos de entrega em 40 dias uma vez operacional e expandirá a distribuição costeira para lotes de mandioca e sagu de pequenos agricultores. Ilhas remotas ainda enfrentam interrupções climáticas que inflam as cotações de varejo em até 25%, empurrando as autoridades a testar corredores de subsídio de petroleiros marítimos para harmonizar preços em todo o mercado de fertilizantes da Indonésia.

Cenário Competitivo

O mercado de fertilizantes da Indonésia mostra um perfil distinto de alta concentração de mercado onde os cinco principais produtores respondem por 84% do volume nacional e definem o tom para disciplina de preços e confiabilidade de fornecimento. O mercado de fertilizantes da Indonésia mostra um perfil oligopolístico distinto onde os cinco principais produtores, incluindo PT Pupuk Kalimantan Timur (PKT), mantêm a maior participação, seguido pela empresa irmã PT Petrokimia Gresik, Wilmar International Limited, Agrifert Marketing Pte Ltd (Kuok Group) e PT Saraswanti Anugerah Makmur Tbk, focam em cargas de potássio e fosfato diamônico, mas cedem participação aos misturadores locais sempre que picos de frete global ampliam diferenciais de custo desembarcado.

A concorrência gira cada vez mais em torno da adoção de tecnologia em vez de apenas capacidade de manchete. A Pupuk Indonesia fez parceria com Toyo Engineering e Itochu para construir o GAIA (Iniciativa de Amônia Verde) em Aceh, um setup híbrido de eletrolisador e gás natural que poderia reduzir 450.000 toneladas métricas de emissões de carbono a cada ano uma vez totalmente escalado. A subsidiária local da Yara International persegue um modelo de serviço premium no qual agrônomos conduzem amostragem de solo na fazenda e prescrevem misturas personalizadas que comandam até 18% de aumento de preço sobre graus de commodities. O ICL Group concentra-se em micronutrientes solúveis em água e quelados para pimentões de estufa e pomares de manga orientados para exportação em Java Ocidental.

Fusões e listagens estão posicionadas para remodelar o campo nos próximos cinco anos. A Pupuk Kaltim iniciou a documentação para uma oferta pública inicial que marcaria a primeira privatização parcial dentro da família de fertilizantes estatais e levantaria capital para uma proposta de expansão brownfield de USD 800 milhões. A lealdade de fusões e proteção dos principais players de importações de baixo custo no longo prazo.

Líderes da Indústria de Fertilizantes da Indonésia

PT Pupuk Kalimantan Timur (PKT)

PT Petrokimia Gresik

Wilmar International Limited

PT Saraswanti Anugerah Makmur Tbk

Agrifert Marketing Pte Ltd (Kuok Group)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: A Pupuk Kaltim declarou sua prontidão para uma oferta pública inicial ligada à reestruturação de empresa estatal, sinalizando novas avenidas para formação de capital dentro do mercado de fertilizantes da Indonésia.

- Agosto de 2024: A Wilmar International registrou um lucro líquido principal de USD 606,3 milhões para o primeiro semestre, auxiliado por uma combinação integrada de fertilizante para biodiesel.

Escopo do Relatório do Mercado de Fertilizantes da Indonésia

Fertilizantes são substâncias naturais ou artificiais contendo elementos químicos que melhoram o crescimento e a produtividade das plantas. Os fertilizantes aumentam a fertilidade natural do solo ou substituem os elementos químicos retirados do solo por culturas anteriores. O mercado de fertilizantes da Indonésia é segmentado por tipo Complexo, Simples (nitrogenados, fosfatados, potássicos, nutriente secundário e micronutrientes), tipo de cultura (grãos e cereais, leguminosas e oleaginosas, culturas comerciais, frutas e vegetais, e culturas de gramado e ornamentais). O relatório oferece uma estimativa de mercado e previsões do tamanho do mercado em valor (USD) e volume (tonelada métrica) para todos os segmentos mencionados.

| Fertilizantes Complexos | ||

| Fertilizantes Simples | Fertilizantes Nitrogenados | Ureia |

| Nitrato de Cálcio e Amônio (CAN) | ||

| Amônia | ||

| Nitrato de Amônio | ||

| Sulfato de Amônio | ||

| Outros Fertilizantes Nitrogenados | ||

| Fertilizantes Fosfatados | Fosfato Mono-amônio (MAP) | |

| Fosfato Di-amônio (DAP) | ||

| Superfosfato Triplo (TSP) | ||

| Outros Fertilizantes Fosfatados | ||

| Fertilizantes Potássicos | Muriato de Potássio (MOP) | |

| Outros Fertilizantes Potássicos | ||

| Fertilizantes de Nutrientes Secundários | ||

| Micronutrientes | ||

| Grãos e Cereais |

| Leguminosas e Sementes Oleaginosas |

| Culturas Comerciais |

| Frutas e Vegetais |

| Culturas de Gramado e Ornamentais |

| Por Tipo de Produto | Fertilizantes Complexos | ||

| Fertilizantes Simples | Fertilizantes Nitrogenados | Ureia | |

| Nitrato de Cálcio e Amônio (CAN) | |||

| Amônia | |||

| Nitrato de Amônio | |||

| Sulfato de Amônio | |||

| Outros Fertilizantes Nitrogenados | |||

| Fertilizantes Fosfatados | Fosfato Mono-amônio (MAP) | ||

| Fosfato Di-amônio (DAP) | |||

| Superfosfato Triplo (TSP) | |||

| Outros Fertilizantes Fosfatados | |||

| Fertilizantes Potássicos | Muriato de Potássio (MOP) | ||

| Outros Fertilizantes Potássicos | |||

| Fertilizantes de Nutrientes Secundários | |||

| Micronutrientes | |||

| Por Tipo de Cultura | Grãos e Cereais | ||

| Leguminosas e Sementes Oleaginosas | |||

| Culturas Comerciais | |||

| Frutas e Vegetais | |||

| Culturas de Gramado e Ornamentais | |||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de fertilizantes da Indonésia?

O tamanho do mercado de fertilizantes da Indonésia situa-se em USD 9 bilhões em 2025 e está previsto para atingir USD 11,1 bilhões até 2030.

Quão concentrada é a base de fornecimento de fertilizantes da Indonésia?

Os cinco principais produtores controlam 84% das vendas nacionais, incluindo PT Pupuk Kalimantan Timur (PKT), que mantém a maior participação, seguido pela empresa irmã PT Petrokimia Gresik, Wilmar International Limited, Agrifert Marketing Pte Ltd (Kuok Group) e PT Saraswanti Anugerah Makmur Tbk.

Que papel os subsídios desempenham na demanda de fertilizantes?

Os subsídios governamentais cobrem 9,5 milhões de toneladas métricas por ano, ancoram o consumo básico e mantêm os preços de compra dos agricultores bem abaixo das médias globais.

Como os preços do gás estão afetando os produtores locais de fertilizantes?

Um salto para USD 16,77 por MMBtu para GNL regaseificado adicionou até USD 50-70 a cada tonelada de ureia, comprimindo as margens a menos que seja compensado por investimentos em amônia verde.

Página atualizada pela última vez em: