Análise do mercado de álcool graxo

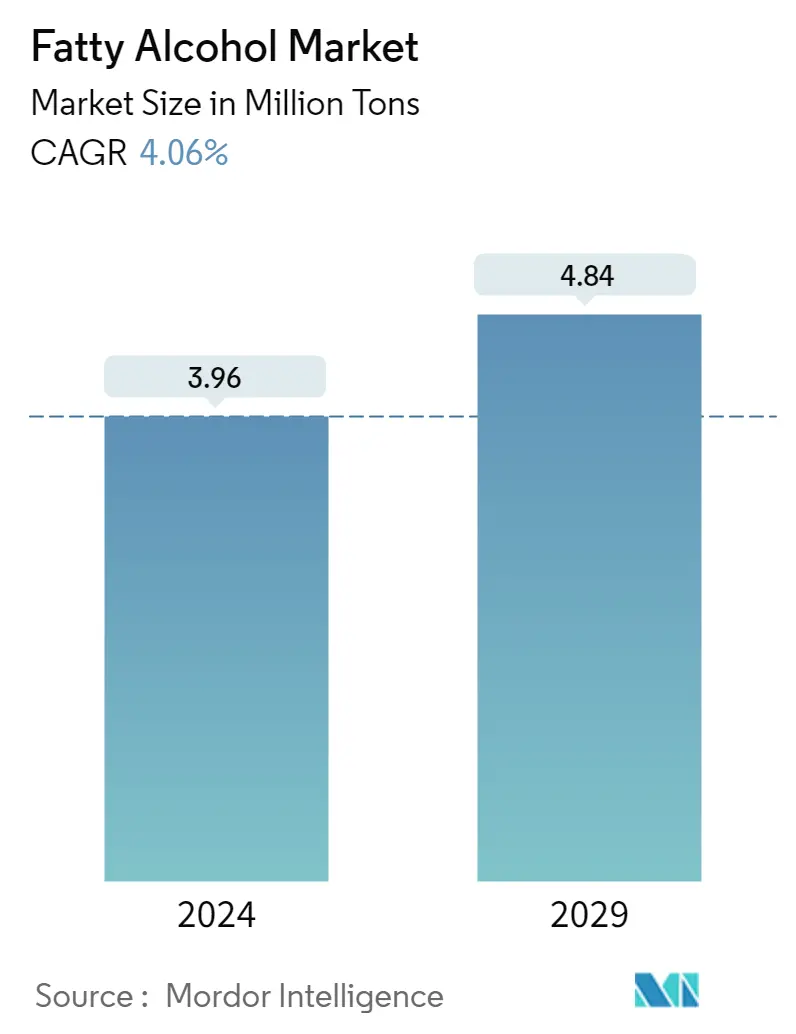

O tamanho do mercado de álcool graxo é estimado em 3,96 milhões de toneladas em 2024, e deverá atingir 4,84 milhões de toneladas até 2029, crescendo a um CAGR de 4,06% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente devido ao COVID-19. Vários países entraram em confinamento para conter a propagação da pandemia. O encerramento de inúmeras empresas e fábricas perturbou as redes de abastecimento em todo o mundo e prejudicou a produção global, os prazos de entrega e as vendas de produtos. Atualmente, o mercado de álcool graxo se recuperou dos impactos da pandemia da COVID-19 e está crescendo a um ritmo significativo.

- No médio prazo, espera-se que a crescente demanda da indústria farmacêutica e o uso crescente de álcool graxo em produtos de cuidados pessoais e cosméticos sejam os principais fatores impulsionadores do mercado.

- Por outro lado, a elevada volatilidade nos preços das matérias-primas poderá constituir uma restrição para o mercado.

- A crescente demanda por produtos de álcool graxo de base biológica provavelmente atuará como uma oportunidade para o mercado nos próximos anos.

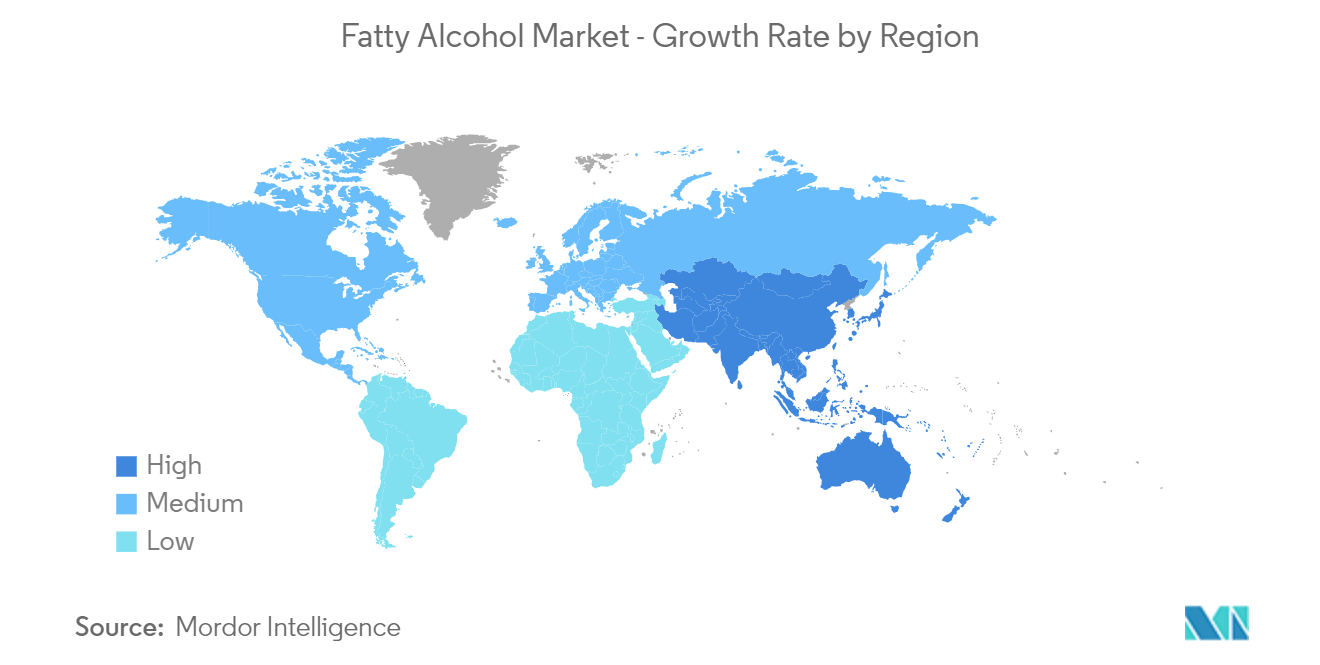

- A região Ásia-Pacífico é responsável pela maior participação de mercado, e é provável que a região continue seu domínio no mercado durante o período de previsão.

Tendências do mercado de álcool graxo

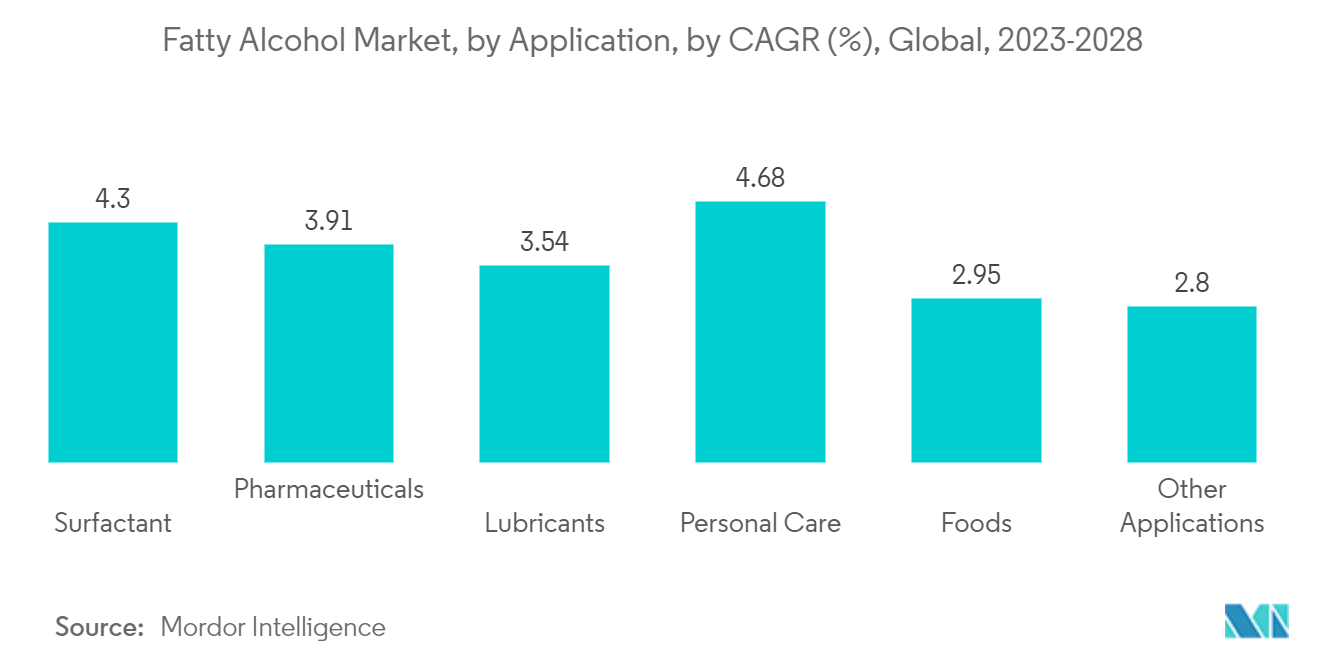

Aplicação de surfactantes para dominar o mercado

- Os álcoois graxos são utilizados principalmente na produção de detergentes e surfactantes. Devido à sua natureza anfipática, os álcoois graxos comportam-se como surfactantes não iônicos.

- O álcool graxo é o álcool primário de C6 a C22, geralmente de cadeia linear, que é o tipo utilizado pela indústria de detergentes. Os detergentes modernos foram inicialmente baseados em surfactantes feitos de matérias-primas de álcool graxo. Estes incluem gorduras, óleos e ceras naturais e, mais recentemente, álcoois de alto peso molecular foram produzidos sinteticamente a partir de várias fontes de hidrocarbonetos.

- A maioria substancial dos álcoois graxos em todo o mundo é convertida em surfactantes ou agentes tensoativos, os materiais básicos usados para produzir detergente para a roupa, detergente para louça e outros produtos de limpeza doméstica.

- De acordo com o Centro de Comércio Internacional, a Alemanha destaca-se como o maior exportador de sabão e produtos orgânicos tensioactivos, testemunhando um aumento substancial no valor das exportações de 11,82 mil milhões de dólares em 2019 para 14,54 mil milhões de dólares em 2022. Este crescimento significa uma procura crescente de destes produtos nos mercados internacionais, traduzindo-se num aumento da procura de ácidos gordos como componentes-chave na produção de surfactantes.

- A produção da indústria química chinesa é essencial em vários produtos, que incluem sabões, detergentes, cosméticos, etc. A presença de mais de 60 fabricantes de produtos de lavagem, cuidados e produtos de limpeza sublinha a natureza competitiva deste sector. Além disso, com aproximadamente 98,7 máquinas de lavar roupa por cada cem agregados familiares na China, existe uma base crescente de consumidores de produtos de limpeza. A ascensão dos produtores chineses de eletrodomésticos e o seu foco em produtos acessíveis aumentaram o acesso às máquinas de lavar, resultando numa maior procura de detergentes.

- Além disso, a Índia é um dos maiores produtores de sabonetes do mundo. O consumo per capita de sabonetes/banho no país gira em torno de 800 gramas. O consumo per capita de sabonetes/banho, em média cerca de 800 gramas, indica ainda a procura constante do país por produtos de sabão. Além disso, o segmento de cuidados domésticos e pessoais representa cerca de 50% do mercado FMCG na Índia. O aumento consistente na produção de intermediários para detergentes sintéticos, de 714,68 mil toneladas métricas em 2019 para mais de 780 mil toneladas métricas no ano fiscal de 2022, indica a crescente demanda por produtos detergentes. Consequentemente, a demanda por ácidos graxos como matéria-prima na produção de surfactantes cresce juntamente com a expansão do mercado de detergentes na Índia.

- Espera-se que esses fatores aumentem a demanda por álcool graxo nos próximos anos.

Região Ásia-Pacífico dominará o mercado

- Estima-se que a alta demanda de diversas indústrias, como surfactantes, cuidados pessoais e cosméticos, produtos farmacêuticos, entre outros, nas principais economias, como China, Índia e Japão, impulsione o mercado estudado durante o período de previsão.

- A China é o segundo maior consumidor de produtos cosméticos em todo o mundo. De acordo com um relatório da L'Oréal, o país gerou um total de 55,3 mil milhões de dólares no mercado de beleza e cuidados pessoais em 2022. O mercado de beleza do país testemunhou uma forte recuperação em 2022, depois de enfrentar uma desaceleração devido a incertezas económicas, numerosos confinamentos, e outras mudanças nas políticas pandêmicas.

- Na China, a produção de detergentes sintéticos concentra-se principalmente em Guangdong, Zhejiang e Sichuan, com capacidade de produção anual de 3,25 milhões de toneladas, 1,14 milhões de toneladas e 1,09 milhões de toneladas, respectivamente.

- A indústria farmacêutica na China é uma das maiores do mundo. O país está envolvido na produção de genéricos, medicamentos terapêuticos, princípios farmacêuticos ativos e medicina tradicional chinesa. Mais de 90% dos medicamentos registrados no país são genéricos. Em 2022, o país tinha uma grande e diversificada indústria farmacêutica nacional, composta por cerca de 5.000 fabricantes, muitos dos quais são pequenas ou médias empresas.

- De acordo com a Agência Nacional de Promoção e Facilitação de Investimentos (Invest India), a Índia ocupa a 8ª posição no mercado de beleza e cuidados pessoais (BPC). Fatores como a crescente conscientização, o acesso mais fácil e a mudança de estilos de vida estão impulsionando o mercado. O mercado de higiene pessoal na Índia deverá atingir um valor de 15 mil milhões de dólares até ao final deste ano.

- Os ésteres metílicos de ácidos graxos usados em xampus removem com eficácia sujeiras, como sebo e partículas sólidas, do cabelo. De acordo com a Agência Nacional de Promoção e Facilitação de Investimentos (Invest India), o mercado indiano de cuidados capilares deverá atingir um valor de 4,89 mil milhões de dólares, com uma CAGR de 6,6% nos próximos dois anos.

- Para facilitar o crescimento da indústria cosmética japonesa, a Associação da Indústria Cosmética do Japão (JCIA) foi criada em abril de 2023, integrando a Associação da Indústria Cosmética de Tóquio, a Federação da Indústria Cosmética do Japão, a Associação da Indústria Cosmética do Oeste do Japão e a Associação da Indústria Cosmética de Chubu.. De acordo com um relatório publicado pela Kao Corporation, um dos principais intervenientes na indústria cosmética japonesa, o mercado global no Japão cresceu mais de 3% no ano passado, com um maior crescimento previsto para os próximos anos.

- Com o rápido crescimento das indústrias de utilizadores finais na região, espera-se também que a procura de álcool gordo aumente durante o período de previsão.

Visão geral da indústria de álcool graxo

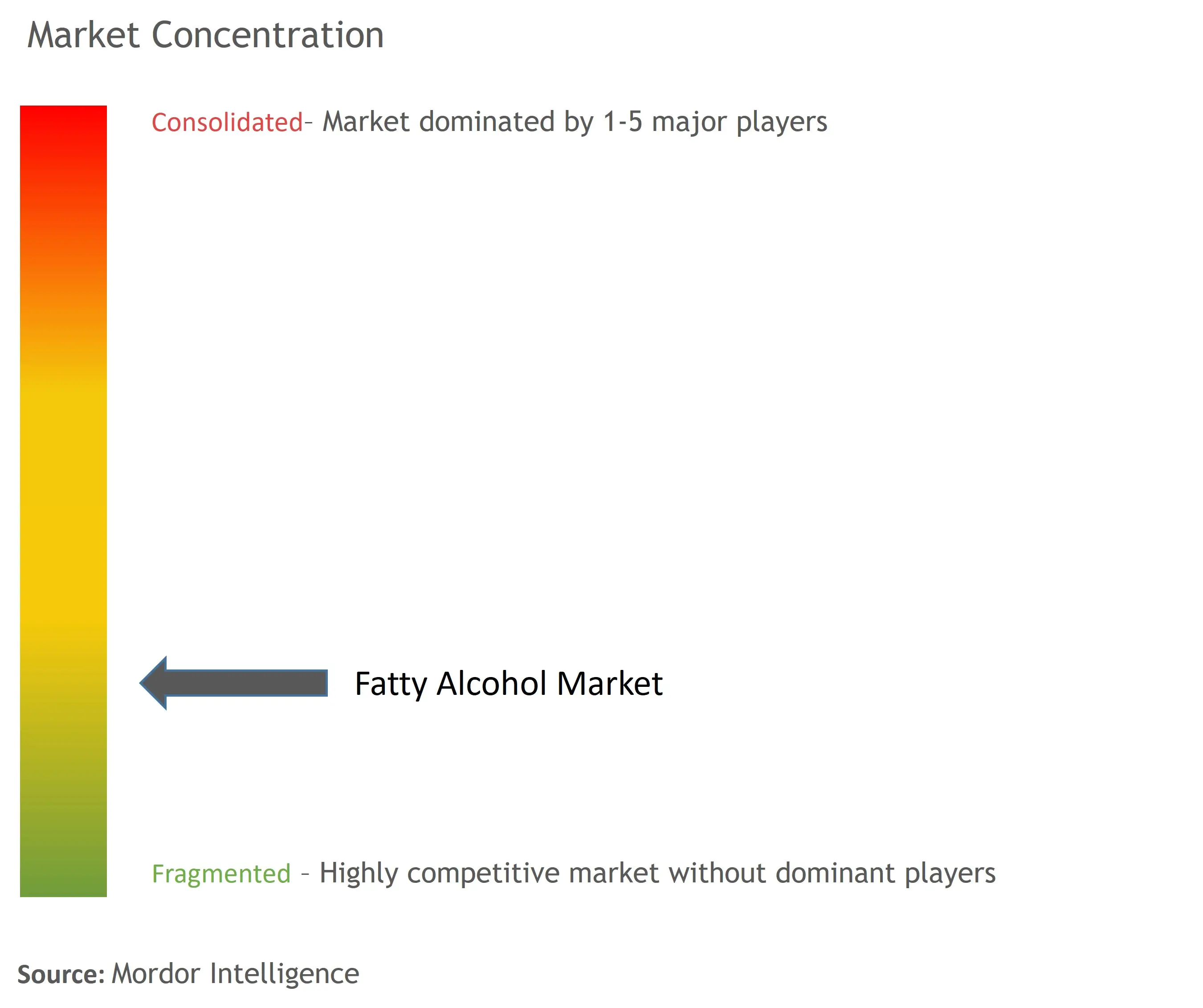

O mercado global de álcool graxo é fragmentado por natureza, com a presença de diversas empresas de grande e médio porte no mercado. Algumas das principais empresas do mercado (sem qualquer ordem específica) incluem a PT. Ecogreen Oledochemicals, Shell PLC, Kao Corporation, Wilmar International Ltd e Sinarmad Cepsa Pte. Ltda, entre outros.

Líderes do mercado de álcool graxo

PT. Ecogreen Oledochemicals

Shell PLC

Kao Corporation

Wilmar International Ltd

Sinarmad Cepsa Pte. Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de álcool graxo

- Março de 2023 KLK K Emmerich GmbH (subsidiária integral da KLK OLEO) anunciou a aquisição de 90% de participação acionária na TemixOleo SpA. Com a aquisição, a empresa fortaleceu seu portfólio de produtos para álcoois graxos.

- Novembro de 2022 Sinarmas Cepsa Pte. Ltd assinou um memorando de entendimento (MoU) com o produtor de óleo de palma de Singapura Golden Agri-Resources (uma subsidiária da SinarMass) para expandir a produção de produtos químicos de base biológica. Através da expansão, a empresa aumentou a produção de álcool graxo em sua unidade em Lubuk Gaung, na Indonésia.

Segmentação da indústria de álcool graxo

Os álcoois graxos são tipicamente álcoois primários de cadeia linear, de alto peso molecular, com apenas 4-6 carbonos ou até 22-26 carbonos gerados a partir de gorduras e óleos naturais. As fontes tradicionais de álcoois graxos têm sido em grande parte vários óleos vegetais, que continuam sendo uma matéria-prima em grande escala. Os álcoois graxos também são preparados a partir de fontes petroquímicas. No processo Ziegler, o etileno é oligomerizado usando trietilalumínio seguido de oxidação ao ar.

O mercado de álcool graxo é segmentado por tipo, aplicação e geografia. Por tipo, o mercado é segmentado em fontes naturais e fontes petroquímicas. Por aplicação, o mercado é segmentado em surfactantes, produtos farmacêuticos, lubrificantes, cuidados pessoais, alimentos, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de álcool graxo em 15 países nas principais regiões. Para cada segmento o dimensionamento de mercado e as previsões são feitas em volume (toneladas).

| Fontes naturais |

| Fontes Petroquímicas |

| Surfactantes |

| Produtos farmacêuticos |

| Lubrificantes |

| Cuidado pessoal |

| Alimentos |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Por tipo | Fontes naturais | |

| Fontes Petroquímicas | ||

| Por aplicativo | Surfactantes | |

| Produtos farmacêuticos | ||

| Lubrificantes | ||

| Cuidado pessoal | ||

| Alimentos | ||

| Outras aplicações | ||

| Por geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de álcool gorduroso

Qual é o tamanho do mercado de álcool gorduroso?

O tamanho do mercado de álcool graxo deverá atingir 3,96 milhões de toneladas em 2024 e crescer a um CAGR de 4,06% para atingir 4,84 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de álcool graxo?

Em 2024, o tamanho do mercado de álcool graxo deverá atingir 3,96 milhões de toneladas.

Quem são os principais atores do mercado de álcool gorduroso?

PT. Ecogreen Oledochemicals, Shell PLC, Kao Corporation, Wilmar International Ltd, Sinarmad Cepsa Pte. Ltd. são as principais empresas que operam no mercado de álcool graxo.

Qual é a região que mais cresce no mercado de álcool graxo?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de álcool graxo?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de álcool graxo.

Que anos esse mercado de álcool graxo cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do Mercado de Álcool Gordo foi estimado em 3,81 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de álcool graxo para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de álcool graxo para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de álcool graxo

Estatísticas para a participação de mercado de álcool graxo em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de álcool graxo inclui uma perspectiva de previsão de mercado para 2024 a 2029 e visão geral histórica. Obtenha uma amostra desta análise do setor como download gratuito do relatório em PDF.