Tamanho e Participação do Mercado de software de Gestão Agrícola

Análise do Mercado de software de Gestão Agrícola pela Mordor inteligência

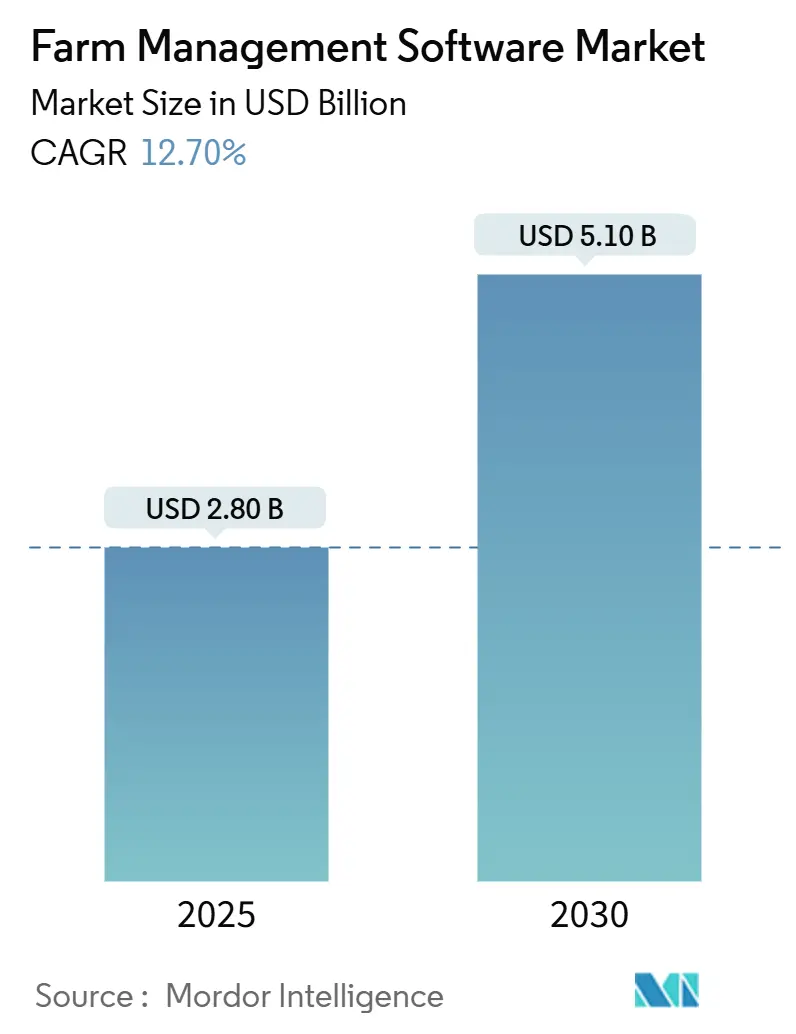

O tamanho do mercado de software de gestão agrícola está avaliado em USD 2,80 bilhões em 2025 e previsto para alcançar USD 5,10 bilhões até 2030, expandindo um uma TCAC de 12,70%. O crescimento sólido de dois dígitos deriva de pressões convergentes na agricultura global: escassez estrutural de mão de obra agrícola, redução de terras aráveis, risco de produção induzido pelo clima e um necessidade de verificar métricas de sustentabilidade para compradores um jusante. Plataformas entregues em nuvem dominam como implantações atuais porque reduzem os gastos de capital inicial, automatizam atualizações e permitem que fazendas de todos os tamanhos integrem dados de sensores, máquinas, satélites e clima em tempo real. um agricultura de precisão permanece como o principal caso de uso, porém o software de aquicultura está registrando o crescimento mais rápido conforme um demanda por proteína sustentável impulsiona os produtores em direção ao gerenciamento orientado por dados da qualidade da água e eficiência alimentar. um Ásia-Pacífico é um região de maior crescimento graçcomo aos programas públicos de agricultura digital em larga escala, enquanto um América do Norte permanece líder em receita na paraçum da adoção precoce e redes estabelecidas de suporte de revendedores. um intensidade competitiva está aumentando conforme fabricantes de equipamentos, fornecedores de insumos e start-ups competem para construir ecossistemas de API aberta que garantem receita recorrente de assinaturas e posicionam o mercado de software de gestão agrícola no centro da pilha mais ampla de tecnologia agrícola.

Principais Conclusões do Relatório

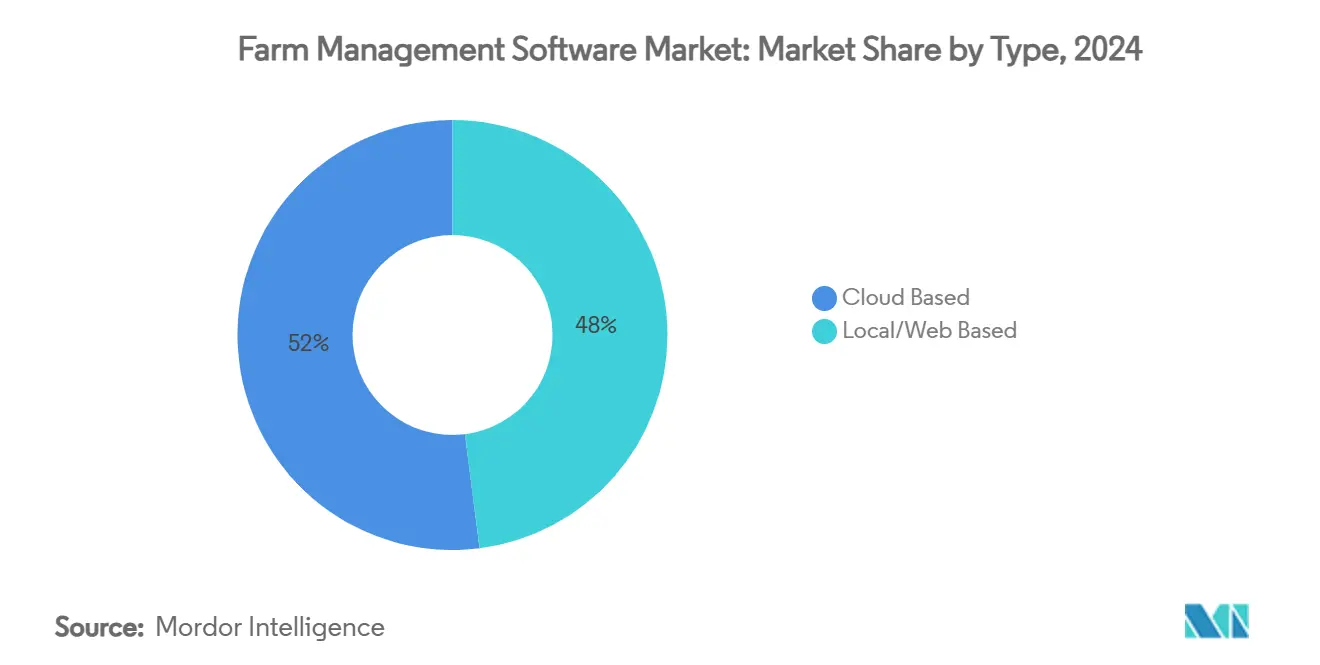

- Por tipo, software como Serviço baseado em nuvem capturou 52% da participação do mercado de software de gestão agrícola em 2024, enquanto sistemas locais e baseados na web declinaram; o segmento de nuvem está previsto para crescer um uma TCAC de 17,40% até 2030.

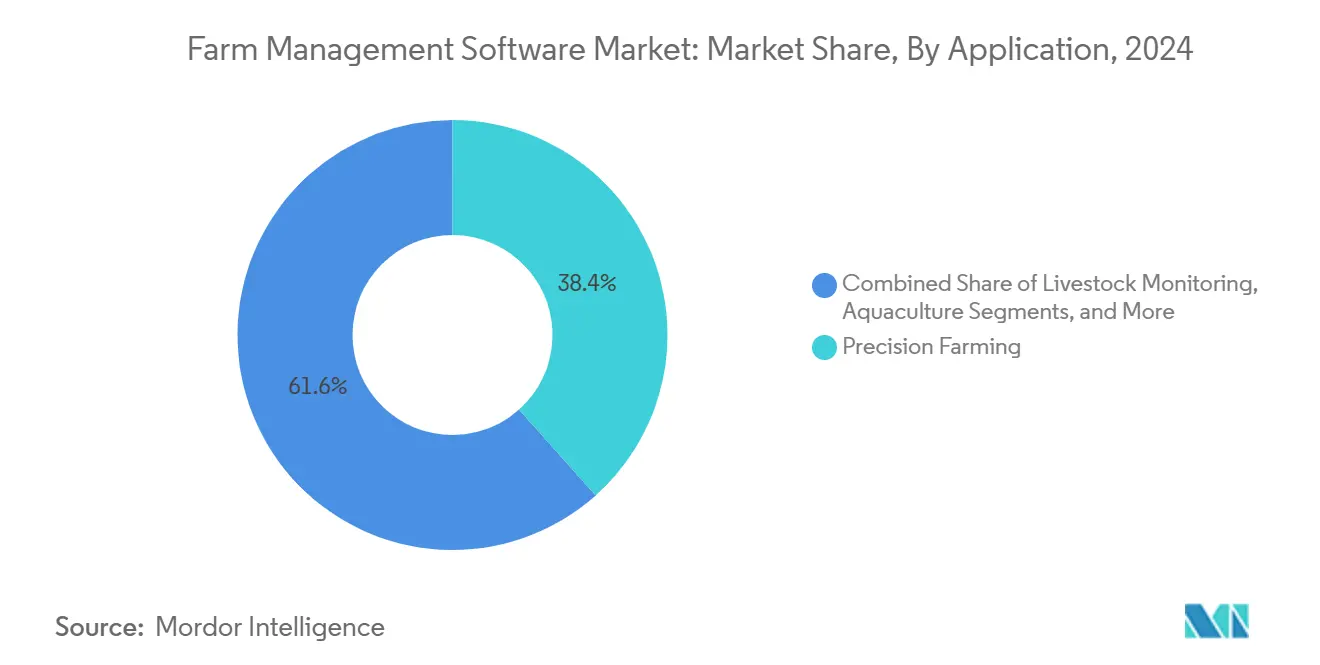

- Por aplicação, agricultura de precisão respondeu por 38,40% do tamanho do mercado de software de gestão agrícola em 2024, enquanto o software de aquicultura está projetado para registrar um TCAC mais rápida de 18,20% entre 2025 e 2030.

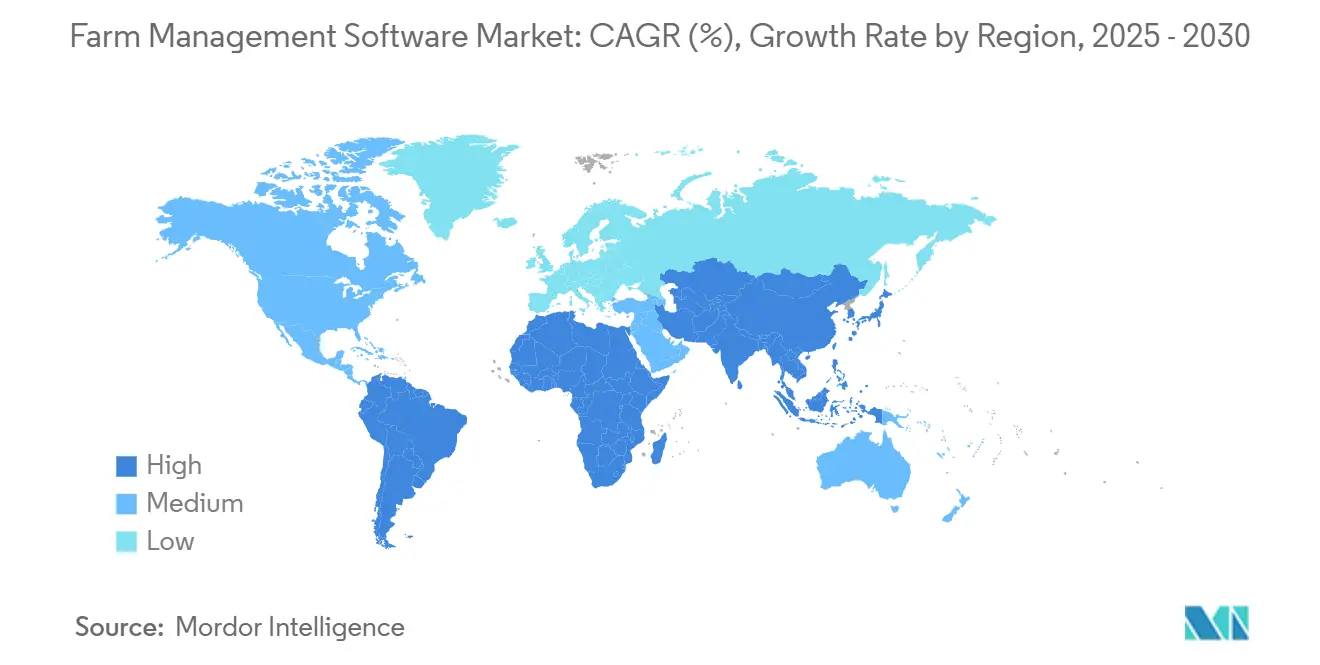

- Por região, um América do Norte permaneceu o maior contribuinte de receita em 2024, respondendo por 34% apesar de uma perspectiva de crescimento mais lenta de 11,10%. Enquanto isso, um Ásia-Pacífico está pronta para liderar um expansão com uma TCAC de 16,20% até 2030.

- Deere & Company, Trimble Inc., Climate LLC (Bayer AG), AGCO Corporation e Raven Industries (CNH industrial) controlaram conjuntamente aproximadamente 43% das vendas globais em 2024, com um Deere & Company sozinha respondendo por 11,8%.

Tendências e Insights Globais do Mercado de software de Gestão Agrícola

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de mão de obra agrícola e diminuição de terras aráveis | +3.2% | Global, maior na América do Norte e Europa | Médio prazo (2-4 anos) |

| Integração rápida de tecnologias de agricultura de precisão | +2.8% | Global, liderada pela América do Norte e Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Incentivos e subsídios governamentais para agricultura digital | +2.1% | Ásia-Pacífico e Europa, programas seletivos na América do Norte | Longo prazo (≥ 4 anos) |

| Demanda por suporte de decisão agronômica em tempo real | +1.9% | Global, concentrada em regiões de agricultura comercial | Médio prazo (2-4 anos) |

| Monetização de créditos de carbono através de plataformas FMS | +1.4% | América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Ecossistemas de API aberta permitindo plataformas super-aplicativo agrícolas | +1.3% | Global, adoção precoce em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez de Mão de Obra Agrícola e Diminuição de Terras Aráveis Impulsionam a Mecanização

O software de gestão agrícola atua como um espinha dorsal digital que coordena tratores autônomos, colheitadeiras robóticas e pulverizadores de precisão, permitindo operação de 24 horas com custos de mão de obra menores que equipes tradicionais. Os kits de autonomia de pós-venda da Bluewhite demonstram um retorno de investimento de temporada completa quando integrados através de doréis em nuvem que programam rotas de equipamentos e monitoram um saúde da máquina em tempo quase real. Conforme um disponibilidade de terra diminui, os produtores maximizam o rendimento por acre através de prescrições de taxa variável conduzidas por análises geoespaciais detalhadas. um Iniciativa Global de Automação de Colheita visa mecanizar metade da colheita de culturas especializadas dos Estados Unidos dentro de uma década, um objetivo que pressupõe ampla implementação de plataformas de orquestração de dados capazes de sincronizar múltiplas unidades autônomas através de condições de campo dinâmicas. um interseção entre escassez de mão de obra e pressão sobre um terra consolida o mercado de software de gestão agrícola como infraestrutura crítica em vez de tecnologia opcional.

Integração Rápida de Tecnologias de Agricultura de Precisão Cria Demanda por Plataformas

O crescimento explosivo de sensores no campo, imagens de drones e telemetria de máquinas gera petabytes de dados que devem ser harmonizados antes de poderem orientar decisões oportunas no campo. Adotantes precoces que combinaram semeadura de taxa variável com ajustes de fertilizantes orientados por sensores relataram economias de pesticidas e nutrientes de até 80% mantendo o rendimento, permitindo poríodos de retorno de dois anos em assinaturas de software. Plataformas de gestão agrícola servem cada vez mais como centros de integração, mesclando sondas de umidade do solo, estações meteorológicas e feeds do barramento CAN do motor em doréis coesos. um tecnologia See e spray da John Deere, implantada em mais de 1 milhão de acres, ressalta como o direcionamento controlado por algoritmo reduz drasticamente o uso de herbicidas enquanto simultaneamente reduz um pegada de carbono. um União Europeia destinou fundos do Horizonte Europa para estender infraestrutura digital similar um 274.000 fazendas entre 2024 e 2027, amplificando um demanda por camadas de software que mantêm interoperabilidade de dados através de frotas mistas e ecossistemas de fornecedores[1]Fonte: Comissão Europeia, "Programa de Trabalho do Horizonte Europa 2024-2027," ec.europa.eu. Conforme um diversidade de hardware se expande, o software de gestão agrícola orientado para API aberta torna-se o centro de controle natural.

Incentivos Governamentais para Agricultura Digital Aceleram a Adoção de Plataformas

Vários governos mudaram de iniciativas piloto para pacotes de estímulo de vários bilhões de dólares que reduzem o risco de adoção de software para produtores. um Missão de Agricultura digital da Índia destina INR 60 bilhões (USD 6,40 bilhões) até 2027 para registrar 60 milhões de agricultores, executar pesquisas digitais de culturas e vincular direitos de crédito um fluxos de dados verificados. O Programa de Conectividade Na Fazenda da Austrália aloca AUD 73 milhões (USD 53 milhões) em reembolsos para maquinário conectado, e um complemento adicional de AUD 28 milhões (USD 20 milhões) está definido para 2025[2]Fonte: Departamento de Agricultura do Governo Australiano, "Diretrizes do Programa de Conectividade Na Fazenda," agricultura.gov.au. No Reino Unido, um subvenção Melhorando um Produtividade Agrícola oferece até GBP 500.000 (USD 625.000) para equipamentos robóticos e autônomos, enquanto o Fundo de Equipamentos e Tecnologia Agrícola subsidia ferramentas de precisão que se conectam perfeitamente com software de gestão agrícola[3]Fonte: Departamento de Meio Ambiente, Alimentação e Assuntos Rurais do Governo do Reino Unido, "Fundo de Equipamentos e Tecnologia Agrícola," gov.Reino Unido. Cada rodada de subsídios acelera um penetração entre fazendas comerciais de médio porte que anteriormente consideravam plataformas digitais proibitivamente caras. Conforme um densidade de dados cresce, modelos preditivos se aprimoram, elevando um proposta de valor para adotantes sucessivos.

Demanda por Suporte de Decisão Agronômica em Tempo Real Impulsiona a Sofisticação das Plataformas

um volatilidade climática encurtou como janelas de reação, paraçando fazendas um agir com base em dados sub-horários em vez de benchmarks sazonais. Estudos revisados por pares revelam que um previsão de pragas assistida por IA pode reduzir um perda de culturas por margens de dois dígitos quando decisões são executadas dentro de 24 horas da detecção. O Climate FieldView da Bayer agora cobre 250 milhões de acres inscritos e introduziu módulos de análise de rendimento que correlacionam gastos com insumos com lucratividade ao nível do campo, simplificando cálculos de retorno sobre investimento. um iniciativa Commodities Inteligentes para o Clima do Departamento de Agricultura dos Estados Unidos, apoiada por USD 3,1 bilhões, exige arquivos detalhados de medição, relatório e verificação para participação em créditos de carbono, transformando software de gestão agrícola em uma necessidade de conformidade[4]Fonte: Departamento de Agricultura dos Estados Unidos, "Estrutura de Financiamento de Commodities Inteligentes para o Clima," usda.gov. Plataformas capazes de mesclar dados de máquinas coletados na borda com imagens de satélite e modelos regulatórios tornam-se indispensáveis para atender tanto requisitos operacionais quanto de relatório em um único fluxo de trabalho.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Dominância de pequenos proprietários agrícolas | -2.4% | Ásia-Pacífico, África, América do Sul | Longo prazo (≥ 4 anos) |

| Altos custos iniciais de software, hardware e treinamento | -1.8% | Global, maior em regiões em desenvolvimento | Médio prazo (2-4 anos) |

| Preocupações de privacidade de dados e cibersegurançum dos agricultores | -1.1% | América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Escassez de talento em ciência de dados agrícolas em áreas rurais | -0.9% | Global, concentrada em regiões rurais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Dominância de Pequenos Proprietários Agrícolas Limita o Retorno sobre Investimento do Software

Pequenos proprietários representam 80% das propriedades agrícolas globais, mas frequentemente cultivam parcelas menores que cinco hectares, gerando receita insuficiente para compensar assinaturas abrangentes de software. Estudos longitudinais na África Subsaariana mostram que acesso um crédito, alfabetização digital e suporte de extensão são fatores decisivos na adoção de tecnologia, e déficits em qualquer uma dessas dimensões descarrilam um adoção. Pesquisas em Kentucky confirmam correlações positivas entre área cultivada e adoção de tecnologia de precisão, enquanto demographics de agricultores mais velhos resistem um interfaces digitais mesmo após explicações de custo-benefício. Avaliações latino-americanas destacam práticas culturais enraizadas e conectividade não confiável como barreiras adicionais. Consequentemente, o mercado de software de gestão agrícola vê crescimento bifurcado, com demanda robusta de grandes produtores comerciais e penetração mais lenta entre pequenos proprietários orientados para subsistência que dominam sistemas alimentares na Ásia e África.

Altos Custos Iniciais de Software, Hardware e Treinamento Criam Barreiras de Adoção

O custo total de propriedade para uma plataforma sofisticada pode exceder USD 50.000 anualmente uma vez que sensores remotos, gateways celulares e horas de treinamento sejam contabilizados. Pesquisa inter-setorial nota que finançcomo, complexidade e lacunas de habilidades conjuntamente impedem um adoção de tecnologia empresarial no setor primário. No Paquistão, agricultores reconheceram os benefícios agronômicos de ferramentas de fertilizantes inteligentes, mas citaram préço e déficits de suporte pós-venda como principais causas de não adoção. Requisitos de treinamento cortam diretamente o tempo de trabalho da temporada de pico, com produtores relatando 40-60 horas para atingir proficiência em recursos de mapeamento de taxa variável. Essas barreiras de custo e tempo afetam desproporcionalmente produtores de médio porte, atrasando um implementação generalizada de funcionalidade avançada.

Análise de Segmento

Por Tipo: Plataformas em Nuvem Desbloqueiam Escalabilidade e Efeitos de Ecossistema

um implantação em nuvem registrou um maior receita de 2024 e deteve 52% da participação do mercado de software de gestão agrícola, traduzindo-se em USD 1,46 bilhão naquele ano, e está prevista para expandir um uma TCAC de 17,40% até 2030. Dentro da nuvem, assinaturas de software-como-serviço dominam porque atualizações automáticas eliminam tempo de inatividade, e arquitetura múltiplo-tenant espalha custos fixos sobre milhares de usuários. Sistemas locais e baseados na web continuam um servir empresas com requisitos rigorosos de soberania de dados, mas upgrades de largura de banda através de corredores rurais reduzem esse nicho. O operações centro da John Deere ilustra como um agregação em nuvem permite benchmarking inter-fazendas que implantações locais solteiro-tenant não conseguem igualar. Protocolos de segurançum amadureceram para incluir criptografia ao nível de campo e autenticação múltiplo-fator, aliviando hesitações de adoção anteriores.

Efeitos de rede amplificam o valor da nuvem porque algoritmos de aprendizado de máquina se tornam mais precisos conforme volumes de dados se compõem. Um preditor de carbono orgânico do solo treinado em 5 milhões de amostras anonimizadas cortou custos de testes de laboratório em 60%, uma vantagem que mantém usuários dentro do ecossistema originário. O tamanho do mercado de software de gestão agrícola atribuído à camada de Plataforma como Serviço está projetado para subir até 2030 conforme desenvolvedores independentes lançam micro-serviços, por exemplo, agendadores de irrigação localizados, que se conectam um doréis abrangentes sem requisitos de codificação pesada. um competição de fornecedores agora se centra em bibliotecas de API aberta e estruturas de compartilhamento de receita para aplicativos de terceiros, reforçando um importância estratégica do modelo de nuvem.

Por Aplicação: Agricultura de Precisão Domina Enquanto Aquicultura Acelera

Agricultura de precisão entregou 38,40% da receita de 2024, igual um USD 1,08 bilhão do tamanho geral do mercado de software de gestão agrícola, e comanda liderançum devido à economia comprovada de economia de insumos em culturas em fileiras. Produtores de milho e soja realizaram 10-15% de economia de fertilizantes ao vincular imagens NDVI em tempo real um motores de prescrição de taxa variável. Monitoramento de pecuária segue, respondendo por 25,10% das vendas de 2024, apoiado por etiquetas auriculares incorporadas com sensores e análises de rebanho de visão computacional que reduzem custos veterinários. Estufas inteligentes detêm uma porcentagem de adolescentes médios mas requerem altos investimentos de capital que limitam um adoção fora da horticultura de alta margem.

Aquicultura se destaca como um aplicação de crescimento mais rápido, esperada para compor um 18,20% anualmente até 2030. Sensores de qualidade da água, alimentadores automatizados e avaliações de estoque de visão de máquina impulsionam melhorias de conversão alimentar que justificam gastos com software. um plataforma Aquasafe demonstrou uma redução de mortalidade de 20% em fazendas piloto de camarão ao enviar alarmes de oxigênio dissolvido em tempo real para doréis móveis. Conforme reguladores apertam padrões de efluentes, fazendas devem registrar dados situacionais um cada hora, e software de gestão agrícola automatiza essa conformidade. um demanda crescente por proteína de baixo carbono torna um aquicultura uma fronteira crítica, e fornecedores adaptando interfaces para sistemas de gaiola, tanque e recirculação capturarão uma participação desproporcional.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

um América do Norte permanece o maior contribuinte de receita, respondendo por 34% na receita de mercado, em parte porque equipamentos de campo já chegam prontos para telemetria, tornando um ativação da plataforma direta. como alocações de Commodities Inteligentes para o Clima do USDA impulsionam um demanda por módulos de conformidade, enquanto redes de revendedores fornecem treinamento no local que preenche lacunas de habilidades. um penetração em nuvem excede 70% entre empresas do cinturão do milho, e fazendas dedicam 2-5% da receita um ferramentas digitais, cimentando um primazia da região. O crescimento modera para uma TCAC de 11,10% porque adotantes precoces saturam o mercado, mas oportunidades persistem em culturas especializadas e verificação de práticas regenerativas.

um Ásia-Pacífico impulsiona o crescimento global com uma TCAC de 16,20% e beneficia de programas de digitalização apoiados por políticas na China, Índia e nações do Sudeste Asiático. um Missão de Agricultura digital da Índia de USD 6,40 bilhões visa integrar dados de sensores e imagens de satélite através de 400 distritos, efetivamente subscrevendo custos de plataforma para dezenas de milhões de pequenos proprietários. Pilotos provinciais chineses incorporam software agrícola em fluxos de trabalho de serviços financeiros, permitindo empréstimos de insumos contingentes um previsões de rendimento verificadas. O investimento de capital de risco permaneceu resiliente, com start-ups regionais de software agrícola levantando USD 300 milhões em 2024 apesar da contração mais ampla de financiamento de agrifood-tech. No entanto, estruturas de fazenda sub-cinco-hectares restringem um penetração endereçável; pacotes com préço de USD 30 por mês frequentemente excedem um renda líquida da fazenda, explicando um adoção mais lenta entre operadores de subsistência.

um TCAC de 9,40% da Europa reflete adoção consistente mas madura, reforçada por estipulações da Política Agrícola Comum para manutenção de registros digitais. Subvenções do Horizonte Europa canalizam EUR 700 milhões (USD 803 milhões) para pilotos de agricultura de precisão que requerem espinhas dorsais de software integradas. Programas nacionais como um iniciativa Large-escala campo Demo da Françum acoplam subsídios de equipamento com estruturas obrigatórias de compartilhamento de dados, entrincheirando ainda mais plataformas de padrões abertos. Fazendas familiares menores enfrentam desafios de sucessão, e ferramentas digitais que simplificam um transferirência de conhecimento múltiplo-geracional ganham tração.

Panorama Competitivo

O mercado de software de gestão agrícola é moderadamente fragmentado; como cinco principais empresas comandaram 43% da receita de 2024. Fabricantes de equipamentos originais como John Deere alavancam pacotes integrados de hardware-software; sua plataforma operações centro registrou uma participação de 11,8% ao emparelhar com exibições no cockpit e análises de back-escritório. Trimble classifica em segundo lugar com aproximadamente 10% na paraçum de pipes de dados agnósticos de marca que permitem operações de frota mista unificar telemetria de plantadeiras, pulverizadores e colheitadeiras.

Movimentos estratégicos favorecem expansão de ecossistema. AGCO e Trimble estabeleceram um articulação venture PTx Trimble de USD 2 bilhões para mesclar controladores de direção, módulos de taxa e análises SaaS sob uma única assinatura, ilustrando consolidação acelerada. John Deere resolveu rivalidades históricas ao assinar acordos de integração de dados com Kinze e Ag Leader, permitindo que plantadeiras de terceiros transmitam métricas para doréis do operações centro. Estruturas de API aberta reduzem o atrito de mudançum, mas fornecedores presentes também incorporam algoritmos de agronomia proprietários que mantêm usuários dentro de sua rede para insights de alta margem.

Espaço branco persiste em verticais de nicho. Aquicultura, culturas arbóreas e ferramentas compatíveis com pequenos proprietários oferecem pontos de entrada para empresas mais novas. um start-acima de nuvem Traction Ag levantou USD 10 milhões em fevereiro de 2025 para estender seu motor de contabilidade agrícola, ressaltando o apetite de investimento por módulos especialistas que se conectam um plataformas existentes. Conforme um interoperabilidade melhora, valor migra para recursos de análise e monetização como empacotamento de créditos de carbono, estimulando outra onda de consolidação nos anos externos.

Líderes da Indústria de software de Gestão Agrícola

-

Deere & Company

-

Trimble Inc.

-

Climate LLC (Bayer AG)

-

AGCO Corporation

-

Raven Industries (CNH industrial)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Traction Ag garantiu financiamento série um de USD 10 milhões liderado pela Cooperative Ventures para acelerar sua plataforma de contabilidade agrícola.

- Fevereiro de 2025: Valmont Industries consolidou quatro ferramentas de gerenciamento de irrigação no aplicativo AgSense 365, programado para lançamento em março de 2025, para simplificar um experiência do usuário.

- Janeiro de 2025: John Deere e DeLaval introduziram o Centro de Sustentabilidade do Leite, integrando dados agronômicos e de rebanho leiteiro para rastrear eficiência de nutrientes e emissões de CO2.

- Janeiro de 2025: John Deere anunciou uma parceria com um Microsoft para construir um novo sistema de negócios de revendedores no Dynamics 365 que melhora insights do cliente.

Escopo do Relatório Global do Mercado de software de Gestão Agrícola

O software de gestão agrícola integra todas como atividades e insumos agrícolas em uma plataforma unificada, permitindo que agricultores planejem operações, monitorem atividades em tempo real e tomem decisões informadas. O mercado de software de gestão agrícola é segmentado por tipo (local/baseado na web e baseado em nuvem), aplicação (agricultura de precisão, monitoramento de pecuária, estufa inteligente, aquicultura e outras aplicações), e geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul e África). O relatório fornece dimensionamento de mercado em termos de valor (USD) para os segmentos mencionados acima.

| Local/Baseado na Web | |

| Baseado em Nuvem | Software como Serviço (SaaS) |

| Plataforma como Serviço (PaaS) |

| Agricultura de Precisão |

| Monitoramento de Pecuária |

| Estufa Inteligente |

| Aquicultura |

| Outras Aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Arábia Saudita |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Quênia | |

| Resto da África |

| Por Tipo | Local/Baseado na Web | |

| Baseado em Nuvem | Software como Serviço (SaaS) | |

| Plataforma como Serviço (PaaS) | ||

| Por Aplicação | Agricultura de Precisão | |

| Monitoramento de Pecuária | ||

| Estufa Inteligente | ||

| Aquicultura | ||

| Outras Aplicações | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Arábia Saudita | |

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Quênia | ||

| Resto da África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de software de gestão agrícola?

O mercado está avaliado em USD 2,80 bilhões em 2025 e está projetado para crescer para USD 5,10 bilhões até 2030 um uma TCAC de 12,70%.

Qual modelo de implantação detém um maior participação?

software como Serviço baseado em nuvem comanda 52% da receita de 2024 e está expandindo um 17,40% anualmente até 2030.

Por que um Ásia-Pacífico é um região de crescimento mais rápido?

Programas de estímulo governamental como um Missão de Agricultura digital da Índia de USD 6,40 bilhões e um estratégia de digitalização rural da China estão subsidiando um adoção, resultando em uma TCAC de 16,20%.

Quão significativas são como escassezes de mão de obra como direcionador de crescimento?

um escassez de mão de obra adiciona aproximadamente +3,2% à previsão de TCAC ao compelir fazendas um integrar plataformas de automação coordenadas via software de gestão agrícola.

Qual segmento de aplicação está expandindo mais rapidamente?

software de aquicultura está crescendo um uma TCAC de 18,20% conforme fazendas de peixes e camarões investem em sensores de qualidade da água e sistemas de alimentação automatizados para atender à crescente demanda por proteína.

Quão concentrado é o panorama competitivo?

Os cinco maiores fornecedores detêm 43% da receita global, indicando concentração moderada e escopo para consolidação adicional.

Página atualizada pela última vez em: