Tamanho e Participação do Mercado de Aluguel de Veículos da Europa

Análise do Mercado de Aluguel de Veículos da Europa pela Mordor Intelligence

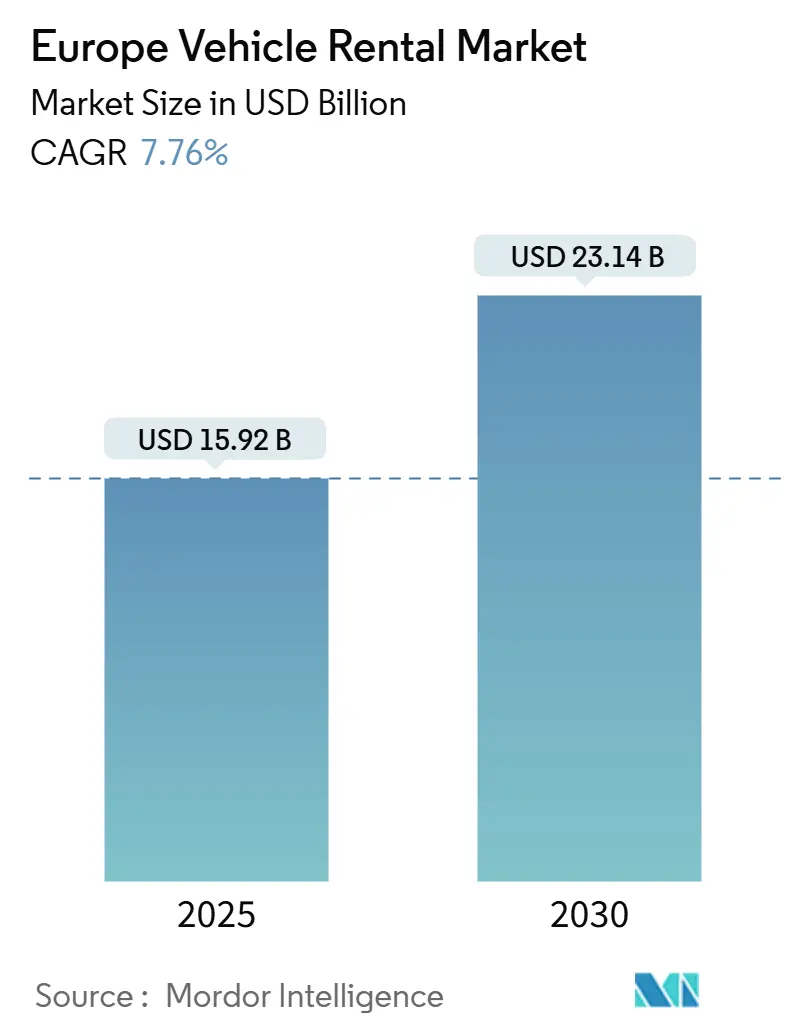

O mercado de aluguel de veículos da Europa gerou USD 15,92 bilhões em 2025 e está a caminho de alcançar USD 23,14 bilhões até 2030, expandindo a uma TCAC de 7,76%. O crescimento do mercado é sustentado por uma rápida mudança para canais de reserva digitais, ofertas de assinatura em proliferação e eletrificação acelerada das frotas de aluguel. As operadoras estão investindo em plataformas móveis centradas no usuário que combinam preços dinâmicos, benefícios de fidelidade e vendas auxiliares, elevando assim os valores médios das transações. A eletrificação está evoluindo de piloto para escala à medida que as metas Fit-for-55 da UE se aproximam, mesmo que a infraestrutura de carregamento e os riscos de valor residual permaneçam materiais. Uma recuperação no turismo mediterrâneo apertou o fornecimento de veículos na alta temporada, enquanto as políticas de sustentabilidade corporativa estão direcionando a demanda para pacotes de baixo carbono.

Principais Conclusões do Relatório

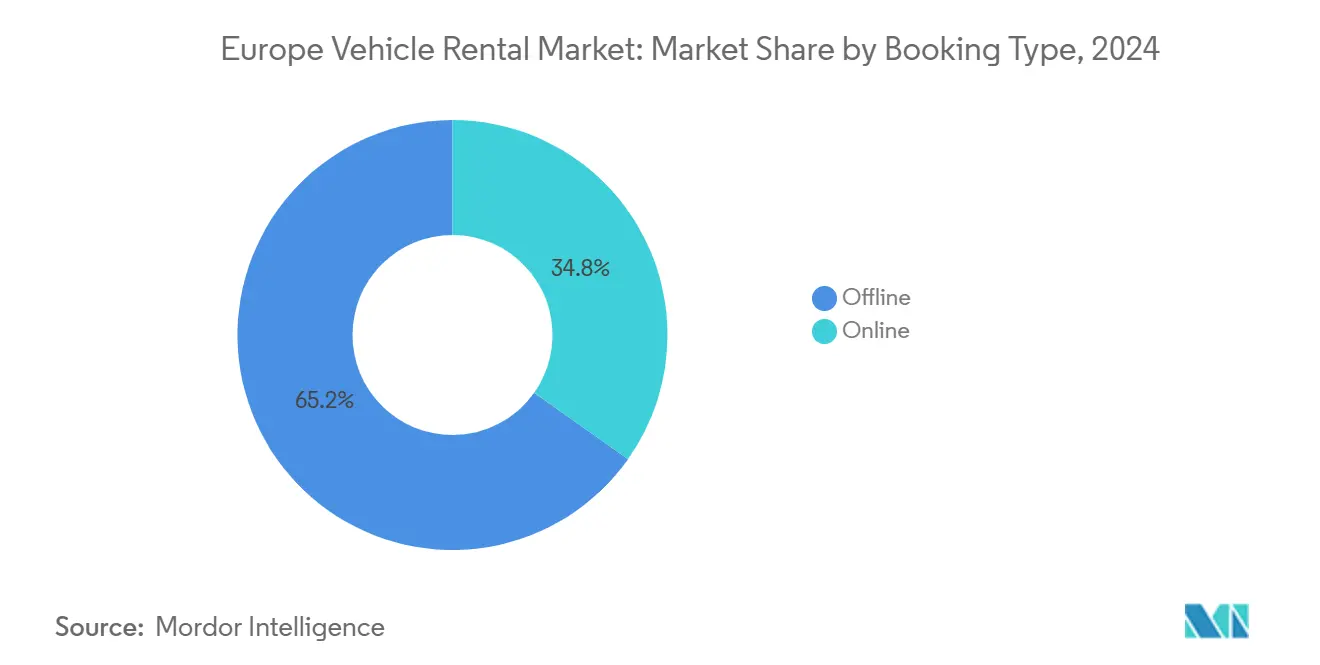

- Por tipo de reserva, os canais offline detiveram 65,20% da participação do mercado de aluguel de veículos da Europa em 2024, enquanto os canais online são projetados para expandir a uma TCAC de 11,20% até 2030.

- Por canal de aluguel, os locais no aeroporto lideraram com 55,10% de participação do tamanho do mercado de aluguel de veículos da Europa em 2024; localizações fora do aeroporto são previstas para crescer a uma TCAC de 7,50% até 2030.

- Por duração do aluguel, contratos de curto prazo capturaram 70,25% do tamanho do mercado de aluguel de veículos da Europa em 2024, enquanto acordos de duração de assinatura estão avançando a uma TCAC de 38,55% entre 2025-2030.

- Por aplicação, viagens de lazer representaram 60,15% da participação do mercado de aluguel de veículos da Europa em 2024 e negócios/corporativo está expandindo a uma TCAC de 8,10% até 2030.

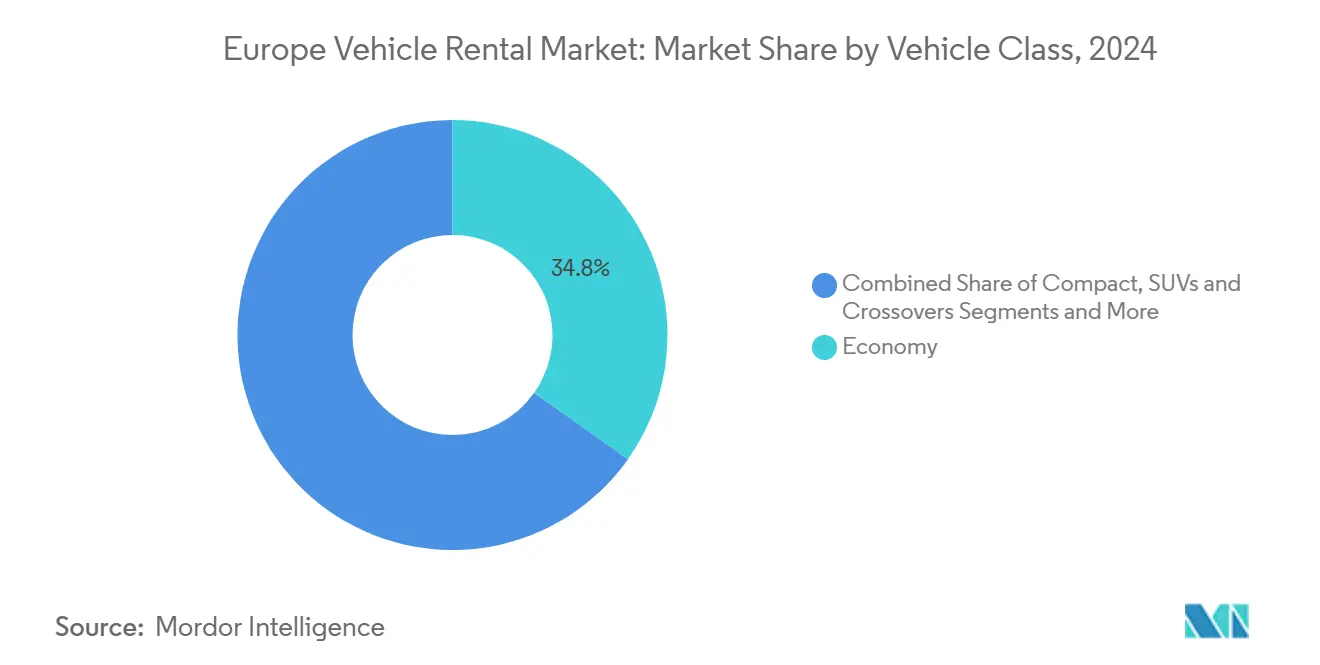

- Por classe de veículo, modelos econômicos detiveram 34,80% da participação do mercado de aluguel de veículos da Europa em 2024; SUVs e crossovers estão crescendo a uma TCAC de 9,60% até 2030.

- Por trem de força, veículos MCI dominaram com 88,20% de participação do tamanho do mercado de aluguel de veículos da Europa em 2024, enquanto frotas de veículos elétricos a bateria estão crescendo a uma TCAC de 32,30% até 2030.

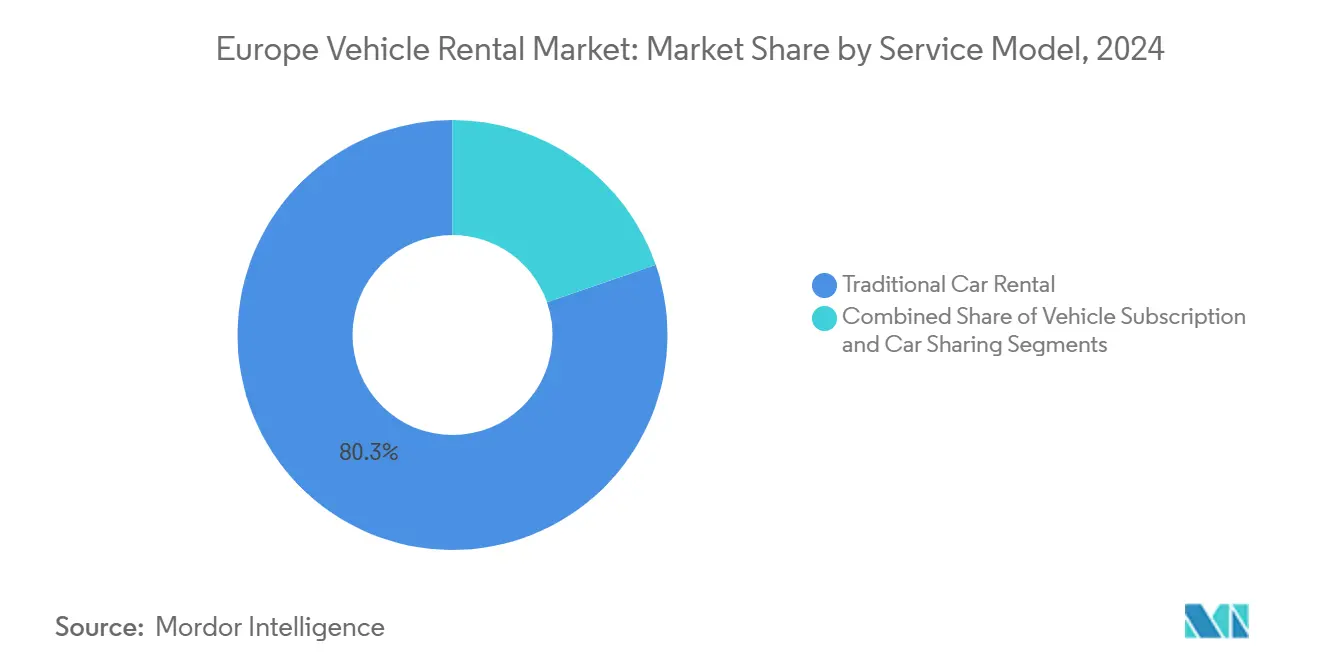

- Por modelo de serviço, aluguel diário tradicional controlou 80,30% da participação do mercado de aluguel de veículos da Europa em 2024; assinaturas de veículos registram a TCAC mais rápida de 38,10%.

- Por usuário final, clientes de autocondutor geraram 85,15% da receita em 2024, enquanto contratos de terceirização corporativa são projetados para registrar uma TCAC de 10,40%.

- Por país, a Alemanha representa 25,55% da participação de mercado, enquanto a Espanha liderou o crescimento com uma TCAC de 9,20% para 2025-2030.

Tendências e Insights do Mercado de Aluguel de Veículos da Europa

Análise do Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de Viajantes Nativos Digitais | +2.1% | Europa Ocidental (Reino Unido, França, Alemanha, Benelux) | Curto prazo (≤ 2 anos) |

| Mandatos Fit-for-55 da UE | +1.8% | Estados membros da UE, com maior impacto na Alemanha, França, Países Baixos, Nórdicos | Médio prazo (2-4 anos) |

| Ascensão de Modelos Baseados em Assinatura | +1.5% | Principais áreas metropolitanas da Europa, lideradas por Londres, Paris, Berlim, Amsterdã | Médio prazo (2-4 anos) |

| Rápida Expansão da Infraestrutura de Carregamento de VE | +1.2% | Pan-europeia, com implantação acelerada na Alemanha, Países Baixos, França, Nórdicos | Médio prazo (2-4 anos) |

| Recuperação do Turismo Mediterrâneo | +1.0% | Espanha, Itália, Grécia, Sul da França | Curto prazo (≤ 2 anos) |

| Programas de Sustentabilidade Corporativa | +0.9% | Pan-europeia, com concentração no Norte da Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento de Viajantes Nativos Digitais Impulsionando Reservas Online

As transações online estão crescendo a uma taxa anual de 11,2%, remodelando o mercado de aluguel de veículos da Europa através de preços dinâmicos e jornadas móveis sem fricção. A penetração de smartphones acima de 85% na Europa Ocidental permite comparação em tempo real, ajudando operadoras digitais a garantir taxas premium e reduzir custos de aquisição. Reservas digitais normalmente geram recibos médios 23% maiores graças ao upselling orientado por algoritmos, levando marcas legadas a acelerar conectividade de API e redesigns de aplicativos. À medida que a tolerância do cliente para preços opacos diminui, fluxos de trabalho digitais transparentes se tornaram centrais para o patrimônio da marca.

Mandatos Fit-for-55 da UE Acelerando Eletrificação de Frota

Metas de frota zero emissão incorporadas no Fit-for-55 desencadearam planos de capex multianual entre os principais grupos de aluguel, muitos visando 50-70% de eletrificação até 2030. Custos iniciais mais altos são parcialmente compensados por fundos de inovação da UE e a alocação de EUR 1 bilhão do plano de ação automotivo da Comissão Europeia para infraestrutura e pilotos autônomos. Parcerias como a construção veículo-para-rede da Arval, visando 700.000 pontos de carregamento, ilustram a convergência do ecossistema.

Ascensão de Modelos de Assinatura "Carro-como-Serviço"

Programas de assinatura, crescendo a uma TCAC de 38%, mesclam flexibilidade de aluguel com previsibilidade de leasing. A adoção é mais forte entre jovens de 18-44 anos, 49% dos quais preferem assinaturas à propriedade no Reino Unido. Operadoras aproveitam manutenção e seguro agrupados para suavizar a percepção de preços, enquanto financiadoras veem assinaturas convertendo EUR 22 bilhões de crédito automobilístico anual na UE-5 até 2025. Ofertas híbridas de empresas como Drivalia ilustram como o mercado de aluguel de veículos da Europa está convergindo para portfólios de mobilidade holísticos.

Programas de Sustentabilidade Corporativa Favorecendo Aluguéis de Baixo Carbono

Corporações do norte da Europa integram métricas de carbono nas políticas de viagem, impulsionando um nicho premium para aluguéis elétricos e híbridos com taxas diárias 15-20% maiores. No entanto, apenas 35% dos gerentes de viagem incorporam metas de sustentabilidade em programas de carros, abaixo dos 43% de um ano antes. A lacuna sinaliza espaço para empresas de aluguel que agrupam relatórios de carbono e serviços de compensação, especialmente quando as regras da UE poderiam elevar as frotas corporativas zero emissão para 72% até 2030.

Análise do Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Valores Residuais Voláteis de MCI | -0.90% | Pan-europeia, com concentração na Europa Ocidental e do Norte | Médio prazo (2-4 anos) |

| Altos Custos de Aquisição de VE | -0.80% | Estados membros da UE, com maior impacto na Alemanha, França, Países Baixos, Nórdicos | Médio prazo (2-4 anos) |

| Proteção ao Consumidor da UE Mais Rigorosa | -0.70% | Estados membros da UE, com maior impacto na Alemanha, França, Itália | Curto prazo (≤ 2 anos) |

| Canibalizando Aluguéis Intra-Urbanos | -0.60% | Principais áreas metropolitanas da Europa, lideradas por Londres, Paris, Berlim, Amsterdã | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Regras de Proteção ao Consumidor da UE Mais Rigorosas Inflando Custos de Conformidade

Um "mini-sweep" da UE mostrou que apenas 45% dos sites intermediários estão totalmente em conformidade, obrigando operadoras a reformular motores de reserva back-end, padronizar divulgações de seguro e eliminar complementos pré-marcados. Empresas menores enfrentam impactos custo-receita desproporcionalmente maiores, acelerando a consolidação de mercado, mas ultimately melhorando a confiança do consumidor.

Valores Residuais Voláteis de MCI em Meio à Rápida Adoção de VE

Oscilações de valor residual reduziram 24-30% dos rendimentos de revenda de MCI na Alemanha e Reino Unido, comprimindo margens de rotação de ativos e levando a Hertz a se desfazer de um terço de seu inventário de VE após uma perda de USD 479 milhões no Q4 2024. Operadoras estão medindo aquisições, visando níveis de frota abaixo de 2024 para mitigar risco de preços e sustentar utilização.

Análise de Segmento

Por Tipo de Reserva: Canais Digitais Redefinindo Distribuição

O tamanho do mercado de aluguel de veículos da Europa inclinou-se pesadamente para canais offline em 2024, no entanto portais online estão escalando mais rapidamente e comandam 65,20% de participação de mercado em 2024 enquanto usuários habilitados por smartphone valorizam confirmação instantânea e preços transparentes. Reservas offline continuam atraindo mesas de viagem corporativa e clientes walk-up, mas estão perdendo participação a cada ano conforme interfaces web e móveis amadurecem.

Plataformas online devem prever um crescimento de TCAC de 11,20% até 2030, devido ao crescente embedded de motores de inteligência artificial que sincronizam demanda em tempo real com disponibilidade de frota, elevando rendimento e suportando upsell auxiliar. Usuários devem crescer de 63 milhões em 2023 para mais de 80 milhões até 2027, ilustrando como o mercado de aluguel de veículos da Europa está evoluindo para um ecossistema orientado por dados. Parcerias de API com companhias aéreas e OTAs estendem alcance, enquanto preços variáveis suavizam escassez de alta temporada e monetizam escassez de veículos.

Por Canal de Aluguel: Dominância Aeroportuária Enfrenta Desafio Fora do Aeroporto

Estações no aeroporto representaram 55,10% de participação de mercado em 2024 devido a viajantes cativos aceitarem preços premium. Taxas de concessão, frequentemente tão altas quanto 12% da receita bruta, reduzem margens, mas garantem volume. Pontos de venda fora do aeroporto, incluindo hubs suburbanos e conceitos de entrega na porta, são previstos para superar o crescimento geral do mercado de aluguel de veículos da Europa, apoiados por taxas de congestionamento urbano e preferência dos consumidores por coletas locais.

O segmento fora do aeroporto deve registrar uma TCAC de 7,50% até 2030, pois está se tornando cada vez mais estratégico para operadoras que buscam mitigar os altos custos associados às operações aeroportuárias enquanto capturam demanda local e contas corporativas que preferem localizações urbanas convenientes.

Por Duração do Aluguel: Modelos de Assinatura Perturbando Segmentos Tradicionais

Contratações de curto prazo de até 30 dias permaneceram dominantes com 70,25% de participação de mercado em 2024, espelhando viagens de lazer e viagens corporativas. No entanto, o segmento de assinatura está corroendo a fronteira entre aluguel e leasing, convertendo contratos de prazo fixo em acordos mensais contínuos que incluem manutenção, seguro e às vezes carregamento. Assinaturas agora representam uma participação de dígitos duplos da demanda incremental do mercado de aluguel de veículos da Europa.

Leasings operacionais mais longos também estão se expandindo a uma TCAC de 38,55% até 2030, conforme corporações repensam propriedade de frota. Empresas de aluguel aproveitam telemática para gerenciar limites de quilometragem e manutenção preditiva, garantindo alta recuperação de valor residual enquanto cumprem requisitos de flexibilidade dos clientes.

Por Aplicação: Recuperação de Viagens de Negócios Remodelando Demanda

Lazer/turismo gerou a maioria das transações de 2024 e representou 60,15% de participação de mercado, graças à recuperação mediterrânea, chegadas recordes e temporadas intermediárias estendidas. Gestão de rendimento é fundamental, pois turistas sensíveis a preços procuram opções econômicas, no entanto taxas de upgrade sobem quando maior capacidade de bagagem ou marca premium é desejada.

Demanda corporativa, embora mais lenta para se recuperar, entrega maior receita média diária e menor sazonalidade, esperada para prever um crescimento de TCAC de 8,10% até 2030. Métricas de sustentabilidade influenciam seleção de veículos aqui, com empresas pilotando dashboards de CO₂ e preferindo modelos híbridos ou elétricos. Viagens bleisure mesclam os dois segmentos, alongando períodos de aluguel e favorecendo veículos de acabamento superior, sustentando um perfil de utilização anual mais equilibrado para o mercado de aluguel de veículos da Europa.

Por Classe de Veículo: SUVs Aceleram Enquanto Econômico Mantém Liderança

Carros econômicos continuam a ancorar frotas com 34,80% de participação de mercado devido a custos de aquisição favoráveis, alta rotatividade e amplo apelo. Eles formaram a maior fatia da participação do mercado de aluguel de veículos da Europa em 2024. SUVs e crossovers, no entanto, exibem a TCAC mais forte de 9,60% até 2030, conforme famílias e grupos valorizam espaço interior e presença na estrada, especialmente em itinerários multi-países. Operadoras realocam capex para esses modelos, mas devem reconciliar preços de compra mais altos com risco de valor residual em um mercado em transição para trens de força elétricos.

Classes premium capturam volume limitado, mas lucratividade desproporcional, apoiadas por executivos corporativos e turistas afluentes. Vans comerciais leves servem um nicho logístico distinto, impulsionado por cumprimento de e-commerce e atividade de mudança domiciliar urbana.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Trem de Força: Transição Elétrica Acelera Apesar dos Desafios

Veículos MCI retiveram uma participação de 88,20% do tamanho do mercado de aluguel de veículos da Europa em 2024, sublinhando hábitos de abastecimento entrincheirados e a escassez de carregadores públicos. No entanto, BEVs registram a TCAC mais rápida de 32,30%, possibilitada por custos de bateria em queda, zonas urbanas de baixa emissão e incentivos governamentais. Modelos híbridos atuam como uma solução intermediária, equilibrando garantia de autonomia com cortes de emissões.

Incerteza de valor residual e alta variância de custos de reparo permanecem obstáculos. Parcerias com operadoras de carregamento e garantias de bateria OEM estão se tornando cláusulas contratuais padrão conforme empresas de aluguel reduzem o risco de aquisição elétrica.

Por Modelo de Serviço: Crescimento de Assinatura Perturba Aluguel Tradicional

Aluguel diário tradicional ainda controla cerca de 80,30% da receita, impulsionado pelo tráfego aeroportuário e processos há muito estabelecidos. Assinatura, no entanto, está reformulando a uma TCAC de 38,10% a narrativa do mercado de aluguel de veículos da Europa. Clientes apreciam a capacidade de trocar veículos, pausar contratos e agrupar custos de serviço. Car-sharing, medido em minutos ou horas, está tomando participação em núcleos urbanos densos onde restrições de estacionamento e preços de congestionamento desencorajam propriedade privada.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Autocondutor Domina Enquanto Terceirização Corporativa Cresce

Aluguéis de autocondutor compreendem 85,15% da participação de mercado, refletindo as extensas redes rodoviárias da Europa e o desejo dos turistas por liberdade de itinerário. Aplicativos móveis que integram navegação, relatório de danos e travamento/destravamento remoto elevam a confiança do usuário ao dirigir no exterior.

Terceirização de frota corporativa está se expandindo a uma TCAC de 10,40%, conforme empresas se desfazem de ativos de balanço patrimonial em favor de orçamentos de mobilidade de custo variável. Empresas de aluguel fornecem soluções totalmente gerenciadas, incluindo veículos dedicados, relatórios telemáticos e rastreamento de carbono, estendendo a pegada do mercado de aluguel de veículos da Europa para relacionamentos empresariais de longo prazo.

Análise Geográfica

O Reino Unido registra a maior TCAC de 2025-2030 de 7,60%, impulsionada pelo status de Londres como centro de negócios e pela rápida recuperação do turismo do país. Preços elevados ligados à escassez de fornecimento apoiam o crescimento da receita, enquanto o apetite do consumidor por serviços de assinatura excede a média regional. A redução gradual de incentivos do governo do Reino Unido moderou, mas não interrompeu a trajetória de eletrificação.

A Espanha ocupa o segundo lugar com uma TCAC de 7,10%, alimentada pela expansão do turismo mediterrâneo. Chegadas internacionais recordes empurram a utilização acima de 90% no verão, impulsionando otimização de rendimento, mas stressando capacidade de frota. Formuladores de políticas regionais em Maiorca e Ibiza estão limitando volumes de carros de aluguel para aliviar congestionamento, empurrando operadoras para opções elétricas que se alinham com novas metas de sustentabilidade.

O cluster nórdico, liderado pela TCAC de 6,90% da Suécia, beneficia-se de alta penetração digital e adoção excepcional de VE. A participação de 89% da Noruega de elétricos nas vendas de carros novos estabelece precedente para eletrificação de aluguel. Operadoras como Drivalia estão expandindo pegadas nórdicas, confiantes de que infraestrutura de carregamento e consciência ambiental se traduzem em tolerância a taxas premium.

Cenário Competitivo

A Europcar aproveita sua arquitetura multi-marca e grade densa de estações para atender diversos segmentos de clientes. A Enterprise Holdings capitaliza em uma vasta rede fora do aeroporto para aprofundar penetração corporativa. A SIXT emprega posicionamento premium e plataforma digital rica em dados para garantir clientes de alto rendimento enquanto acelera participação de frota VE. O Avis Budget Group está digitalizando operações e explorando dados de carros conectados para refinar preços e manutenção. A Hertz permanece um player de escala, mas está recalibrando sua estratégia elétrica após a baixa contábil de frota de 2024.

Novos entrantes e disruptores orientados por tecnologia estão redesenhando fronteiras competitivas. A aquisição de EUR 175 milhões da FREENOW pela Lyft insere um peso pesado de ride-hailing na mistura de aluguel de carros europeia, sinalizando proposições de mobilidade convergentes. Especialistas em assinatura fazem parceria com OEMs para garantir fornecimento preferencial, enquanto corretores independentes empunham motores de comparação de preços para conquistar viajantes de lazer focados em custos. Ciência de dados, qualidade de interface do usuário e capacidade de eletrificação de frota estão emergindo como os principais eixos de diferenciação no mercado de aluguel de veículos da Europa.

Líderes da Indústria de Aluguel de Veículos da Europa

Avis Budget Group Inc.

Europcar Mobility Group

Hertz Global Holdings

SIXT SE

Enterprise Holdings Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A Lyft comprou a FREENOW por EUR 175 milhões, garantindo operações em nove países europeus e 150 cidades.

- Janeiro de 2025: A Resource Partners adquiriu uma participação de 40% na Flex To Go para financiar sua expansão na Alemanha e outros mercados da UE.

- Fevereiro de 2024: A Ayvens assinou um acordo-quadro com a Stellantis para até 500.000 veículos até 2026, reforçando o acesso a um amplo portfólio de VE.

Escopo do Relatório do Mercado de Aluguel de Veículos da Europa

Um serviço de aluguel de carros ajuda clientes a alugar um carro de passageiros por um período específico, geralmente variando de algumas horas a algumas semanas, a uma taxa pré-definida. Este serviço pode ser utilizado tanto para fins de lazer/turismo quanto para negócios.

O mercado europeu de aluguel de carros é segmentado por tipo de reserva, duração do aluguel, tipo de aplicação, tipo de veículo e país. Por tipo de reserva, o mercado é segmentado em offline e online. Por duração do aluguel, o mercado é segmentado em curto prazo e longo prazo. Por tipo de aplicação, o mercado é segmentado em lazer/turismo e negócios. Por tipo de veículo, o mercado é segmentado em carros econômicos/econômicos e carros premium/luxo. Por país, o mercado é segmentado em Alemanha, Reino Unido, França, Espanha, Itália e Resto da Europa.

O relatório oferece tamanho de mercado e previsões para todos os segmentos acima em valor (USD).

| Offline |

| Online |

| No Aeroporto |

| Fora do Aeroporto |

| Curto Prazo (até 30 dias) |

| Longo Prazo / Leasing Operacional (mais de 30 dias) |

| Lazer / Turismo |

| Negócios / Corporativo |

| Econômico |

| Compacto |

| SUVs e Crossovers |

| Luxo / Premium |

| Vans e Caminhões Comerciais Leves |

| Motor de Combustão Interna (MCI) |

| Veículo Elétrico Híbrido (VEH/PHEV) |

| Veículo Elétrico a Bateria (VEB) |

| Aluguel de Carros Tradicional |

| Assinatura de Veículos |

| Car Sharing |

| Autocondutor |

| Com Motorista |

| Terceirização de Frota Corporativa |

| Alemanha |

| Reino Unido |

| França |

| Espanha |

| Itália |

| Países Baixos |

| Nórdicos (Suécia, Noruega, Dinamarca, Finlândia) |

| Resto da Europa |

| Por Tipo de Reserva | Offline |

| Online | |

| Por Canal de Aluguel | No Aeroporto |

| Fora do Aeroporto | |

| Por Duração do Aluguel | Curto Prazo (até 30 dias) |

| Longo Prazo / Leasing Operacional (mais de 30 dias) | |

| Por Aplicação | Lazer / Turismo |

| Negócios / Corporativo | |

| Por Classe de Veículo | Econômico |

| Compacto | |

| SUVs e Crossovers | |

| Luxo / Premium | |

| Vans e Caminhões Comerciais Leves | |

| Por Trem de Força | Motor de Combustão Interna (MCI) |

| Veículo Elétrico Híbrido (VEH/PHEV) | |

| Veículo Elétrico a Bateria (VEB) | |

| Por Modelo de Serviço | Aluguel de Carros Tradicional |

| Assinatura de Veículos | |

| Car Sharing | |

| Por Usuário Final | Autocondutor |

| Com Motorista | |

| Terceirização de Frota Corporativa | |

| Por Geografia | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Itália | |

| Países Baixos | |

| Nórdicos (Suécia, Noruega, Dinamarca, Finlândia) | |

| Resto da Europa |

Questões-Chave Respondidas no Relatório

Qual é o tamanho do Mercado de Aluguel de Veículos da Europa?

O mercado de aluguel de veículos da Europa foi avaliado em USD 14,78 bilhões em 2024 e é projetado para exceder USD 23 bilhões até 2030.

Qual segmento do mercado de aluguel de veículos da Europa está crescendo mais rapidamente?

Serviços de assinatura de veículos estão expandindo em cerca de 38% TCAC, superando aluguéis diários tradicionais e leasings de longo prazo.

Qual participação das frotas de aluguel são elétricas na Europa?

Modelos MCI ainda dominam com 88% de participação em 2024, mas frotas de VEB são o segmento de trem de força de crescimento mais rápido com 32% TCAC.

Quem são as principais empresas no mercado de aluguel de veículos da Europa?

Europcar Mobility Group, Enterprise Holdings, SIXT SE, Avis Budget Group e Hertz Global Holdings juntas representam cerca de 75% da receita de mercado.

Como as regulamentações da UE estão influenciando o mercado de aluguel de veículos da Europa?

Metas climáticas Fit-for-55 estão acelerando a eletrificação de frotas, enquanto novas regras de proteção ao consumidor aumentam custos de conformidade e empurram operadoras para jornadas de reserva digitais transparentes.

Por que as reservas online são importantes para empresas de aluguel?

Canais online crescem mais rapidamente que o mercado geral, entregam valores médios de transação mais altos através de preços dinâmicos e upselling, e reduzem custos de aquisição de clientes.

Página atualizada pela última vez em: